За аренду квартиры организация платила НДФЛ, но я самозанятая. Могу получить вычет?

Я сдаю квартиру в аренду. Ее снимает организация, которая переводит мне плату за вычетом НДФЛ. Всего было два платежа: 28 октября и 29 ноября 2021 года. Сумма по договору — 26 437 ₽, НДФЛ — 3437 ₽, перевели на карту по 23 000 ₽.

С 2020 года я зарегистрирована как плательщик НПД. Но арендную плату от компании в приложение «Мой налог» не вносила, чеки ей не выдавала и думала, что НДФЛ, который за меня платят, достаточно.

Ежегодно я заявляю вычет НДФЛ с процентов по ипотеке и планировала за счет него в 2021 году возместить НДФЛ с аренды.

Сейчас хочу сняться с учета как плательщик НПД. Я не выставляла ни одного чека на этом режиме, ни разу не платила НПД, так как не вносила доходы в приложение.

Как выйти из этой ситуации с наименьшими потерями и максимально вернуть НДФЛ? При этом обращаться к организации, которая снимала квартиру? С какой суммы платить НПД, если вообще платить?

Вы совершили ошибку, не сообщив арендатору, что вы самозанятая. По закону организация-арендатор не должна была удерживать НДФЛ с арендной платы. А вы после получения денег должны были сами передавать в налоговую сведения о доходе, отправлять арендатору чеки и платить налог на профессиональный доход. Но вариант получить вычет все же есть.

Может ли самозанятый сдавать квартиру и платить НДФЛ

При сдаче жилья можно платить НДФЛ или стать самозанятым и уплачивать НПД. Совмещать одно с другим нельзя.

Самозанятость автоматически распространяется на все доходы, которые входят в налоговую базу по НПД, в том числе на доход от сдачи квартиры. Даже если самозанятый не указывал такой вид деятельности в «Моем налоге». А организации и ИП, работая с самозанятыми, не становятся налоговыми агентами. Это значит, что они не должны исчислять и удерживать НДФЛ с перечисленных денег.

Раз вы зарегистрированы как самозанятая, то должны платить НПД с дохода от сдачи квартиры в аренду и не нужно было позволять арендатору удерживать НДФЛ. Кроме того, при заключении договора вы должны были сообщить арендатору о своем статусе и прописать это в тексте соглашения. Но раз вы этого не сделали и ваш арендатор добросовестно выполнял обязанности налогового агента, наказывать за удержание НДФЛ его не будут.

Что касается вычета в части арендной платы, то по закону его могут получить только люди, которые платят НДФЛ по ставке 13%. Поэтому, к сожалению, согласно позиции ФНС, претендовать на него вы не можете.

Можно ли исправить суммы налогов

Вы можете внести в приложение «Мой налог» чеки и уплатить налог на профессиональный доход, а ваш арендатор — вернуть уплаченный НДФЛ.

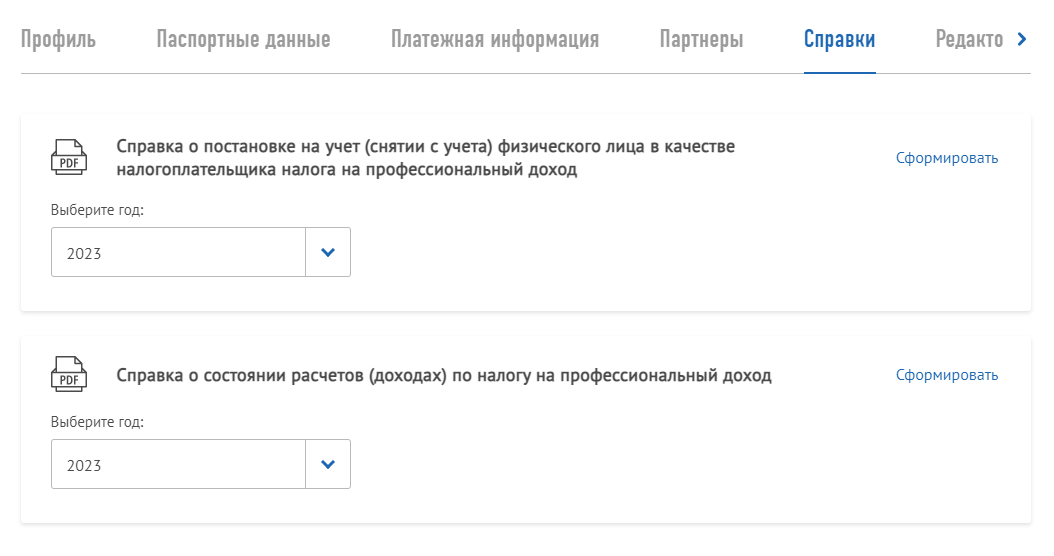

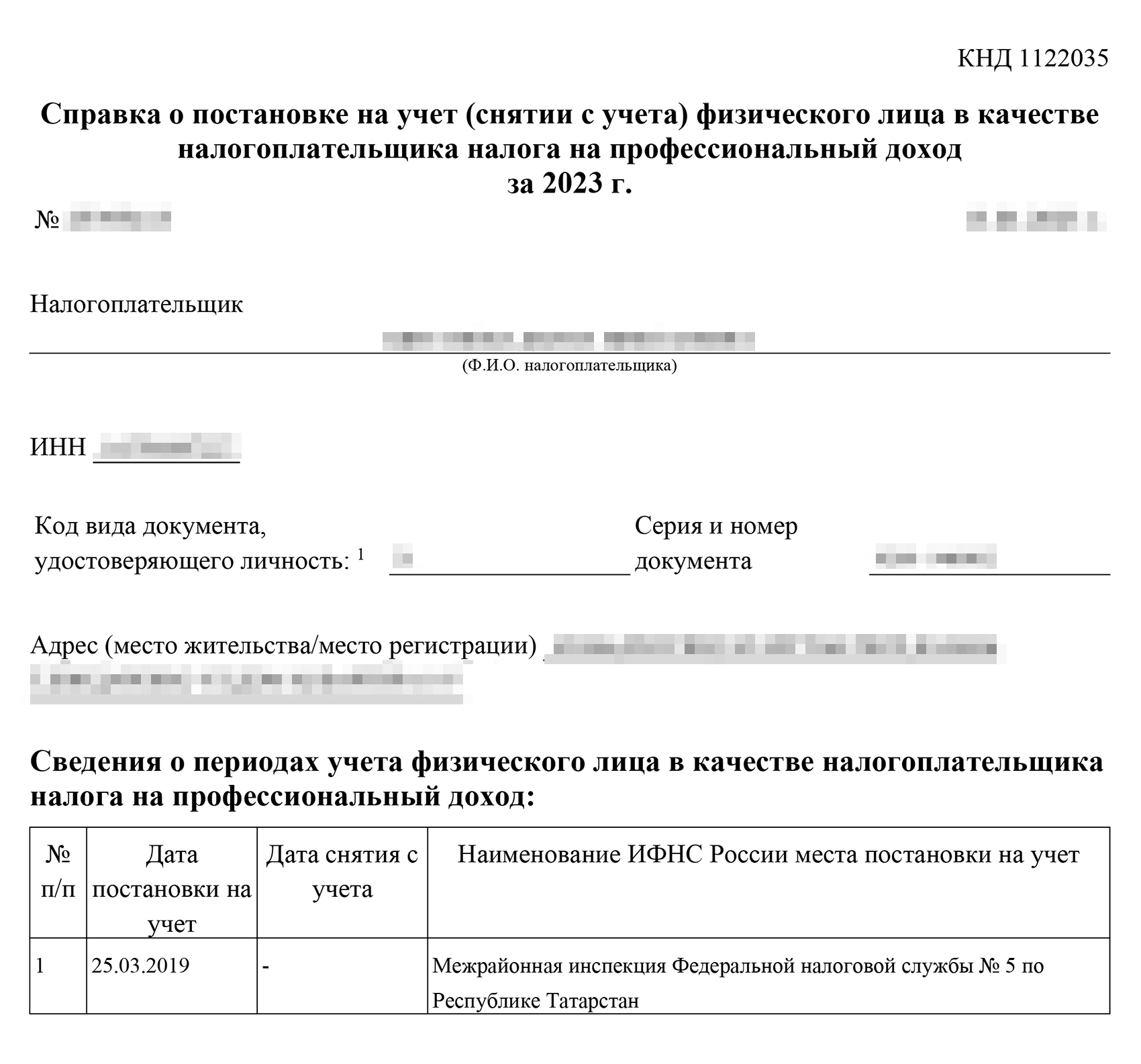

Но для начала необходимо сформировать справку, подтверждающую ваш статус самозанятого, в личном кабинете налогоплательщика НПД или в приложении «Мой налог» и передать ее арендатору. Вместе с этим нужно переоформить договор аренды.

После этого сформируйте чеки на полученные 23 000 ₽ и передайте их арендатору. В чеке укажите фактическую дату получения арендной платы, а не дату его формирования. Например, если деньги поступили 29 ноября 2021 года, эту дату и нужно указать.

Вы вправе попросить арендатора доплатить вам недополученную сумму — 3437 ₽. По сути, это задолженность арендатора перед вами по договору аренды.

Получив эту сумму, вы также должны внести ее в приложение «Мой налог» и заплатить НПД.

У вас есть шанс получить вычет

Ситуация неоднозначная: одновременно применять НПД и платить НДФЛ и правда нельзя. Но так как у вас вообще не было дохода по самозанятости, можно все же попробовать получить вычет.

Доход не облагается НДФЛ, если самозанятый выдал чек. Если чека нет, налицо доход, облагаемый НДФЛ. Налоговый агент правильно его удержал. А раз НДФЛ в бюджете, значит, его можно вернуть с помощью вычетов.

Я рекомендую вам сняться с учета в качестве самозанятого и через несколько месяцев после этого подать декларацию и заявить вычет с дохода, который облагался НДФЛ. С большой вероятностью его одобрят. Но даже если налоговая вам откажет из-за статуса самозанятого, вам просто не вернут НДФЛ.

Если представить, что налоговая инспекция придерется и заставит оформить чеки на прошлогодний доход, образуется переплата по НДФЛ. Ведь один и тот же доход нельзя облагать разными налогами. Даже с учетом возможного штрафа за невыданные чеки платежи самозанятого все равно меньше, чем налог на доходы по ставке 13%. Так что советую попробовать оформить вычет и рассказать нам потом, что получилось.

Как отказаться от статуса самозанятого

Заявление о снятии с учета в качестве самозанятого направляют в налоговую через приложение «Мой налог». И датой снятия с учета считается дата, когда вы это заявление отправили. До этой даты вы должны вносить доходы в «Мой налог» и платить НПД.

После снятия с учета в качестве самозанятого вам нужно будет сообщить об этом арендатору и вновь изменить договор аренды либо заключить новое соглашение. Это важно, потому что, после того как вы утратите статус самозанятого, организация-арендатор должна будет удерживать из арендной платы НДФЛ. И этот НДФЛ вы в будущем сможете вернуть из бюджета, воспользовавшись имущественным или другими видами вычетов.

Что в итоге

Чтобы избежать неприятностей, лучше сообщить арендатору, что вы самозанятая. Сформируйте чеки в «Моем налоге» и передайте их арендатору. В чеках укажите полную сумму арендной платы и реальные даты получения денег.

После того как арендатор доплатит вам удержанный НДФЛ — 3437 ₽, снова передайте в налоговую сведения о полученном доходе, а арендатору — чек.

Продолжайте вносить данные о доходе до тех пор, пока не сниметесь с учета как самозанятая. После утраты этого статуса ваш арендатор будет удерживать из арендной платы НДФЛ, который вы сможете принять к вычету.