Что такое индекс страха и жадности?

В одном из последних материалов вы писали про индекс страха и жадности. Могли бы подробнее рассказать, что это за индекс, как он рассчитывается и как его трактовать?

Уоррен Баффетт предупреждал: «Будьте осторожными, когда другие жадничают. Будьте жадными, когда другие осторожничают». Осталось понять настроение толпы. В этом помогает индекс страха и жадности — Fear and Greed Index.

Этот индекс ввел CNNMoney. Он используется для оценки того, какие настроения преобладают на фондовом рынке: в тренде повышение котировок или их снижение.

Как рассчитывается индекс

Индекс интересен прежде всего тем, что учитывает соотношение двух важных эмоций инвесторов на рынке — страха и жадности — через семь рыночных параметров, у которых равный вес в составе индекса.

Сила цены акций — Stock Price Strength. Показывает отношение на Нью-Йоркской фондовой бирже количества акций, которые достигли годовых максимумов, к акциям, которые упали до годовых минимумов. Если количество акций, достигших максимумов, выше по сравнению с акциями, находящимися на своих минимальных отметках, то это указывает на жадность — инвесторы стремятся открывать позиции.

Ширина рынка — Stock Price Breadth. Показывает отношение объема торгов растущими акциями к объему торгов падающими акциями. Если объем торгов растущими акциями растет, это указывает на жадность участников фондового рынка.

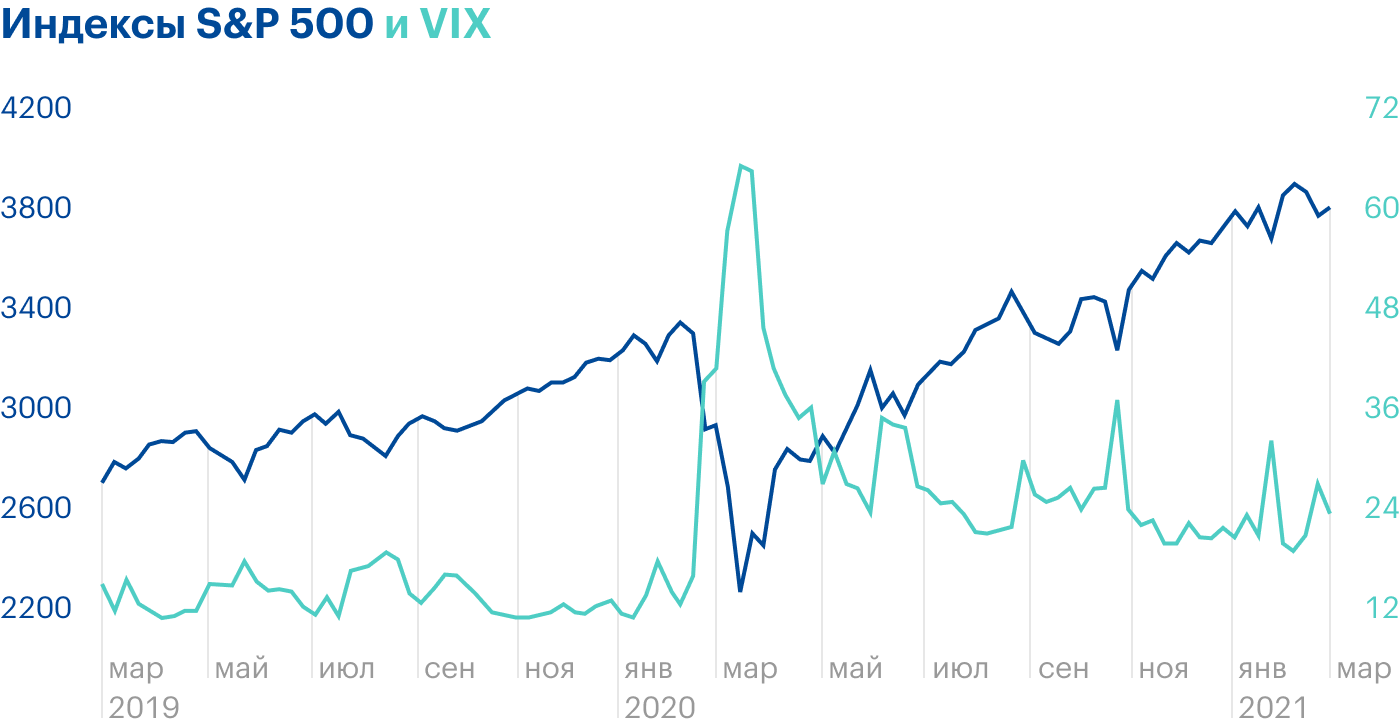

Импульс рынка — Market Momentum. Отражает, насколько индекс S&P 500 выше своего среднего показателя за последние 125 дней. Чем выше импульс, тем больше жадность инвесторов. И наоборот.

Пут- и колл-опционы — Put and Call Options. Опцион — это договор, по которому покупатель получает право купить (опцион «колл») или продать (опцион «пут») определенный актив в определенный момент по заранее обусловленной цене. Чем больше количество колл-опционов по сравнению с пут-опционами на Чикагской бирже опционов, тем больше жадность участников рынка.

Спрос на безрисковые активы — Safe Haven Demand. Сравнивает популярность акций и облигаций у инвесторов. Если на рынке преобладает жадность, то участники рынка заинтересованы в покупке более рисковых акций и продаже менее рисковых облигаций. И наоборот.

Спрос на мусорные облигации — Junk Bond Demand. Мусорные облигации — это высокодоходные облигации с очень низким кредитным рейтингом либо вообще без него. Чем меньше разница в доходности между обычными и мусорными облигациями, тем больше жадность инвесторов.

Волатильность рынка — Market Volatility. Индекс волатильности VIX ввела Чикагская биржа опционов в конце прошлого века. Он оценивает тридцатидневную ожидаемую волатильность американского фондового рынка. Индекс можно использовать как самостоятельный индикатор волатильности на рынке:

- Менее 20% — низкий уровень волатильности, оптимистичный настрой участников рынка.

- 20—30% — средний уровень волатильности.

- Более 40% — паника на фондовом рынке.

Когда индекс снижается, опасения инвесторов в отношении возможного обвала фондового рынка уменьшаются и жадность растет.

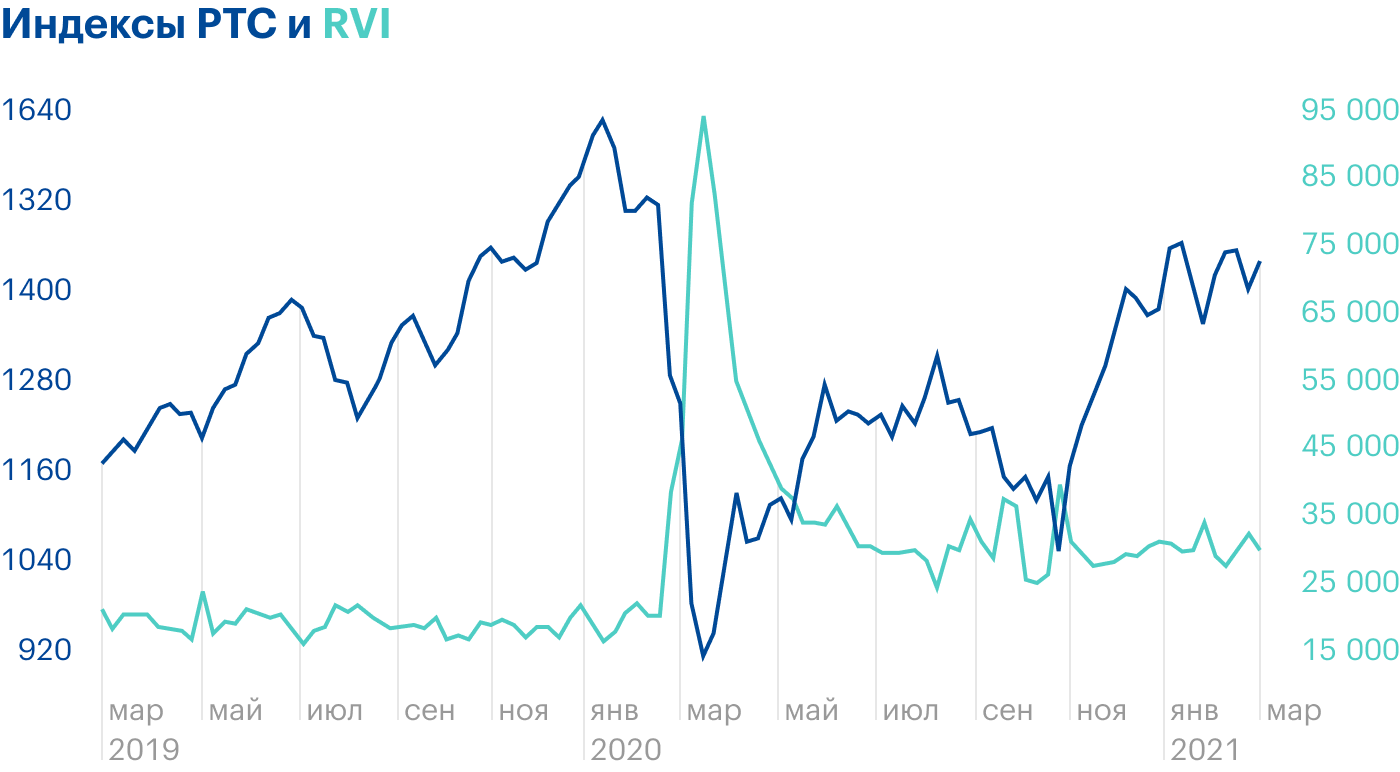

Для российского рынка есть аналог — индекс волатильности российского рынка, RVI, который рассчитывается на основе волатильности фактических цен опционов на индекс РТС.

Как трактовать результаты индекса страха и жадности

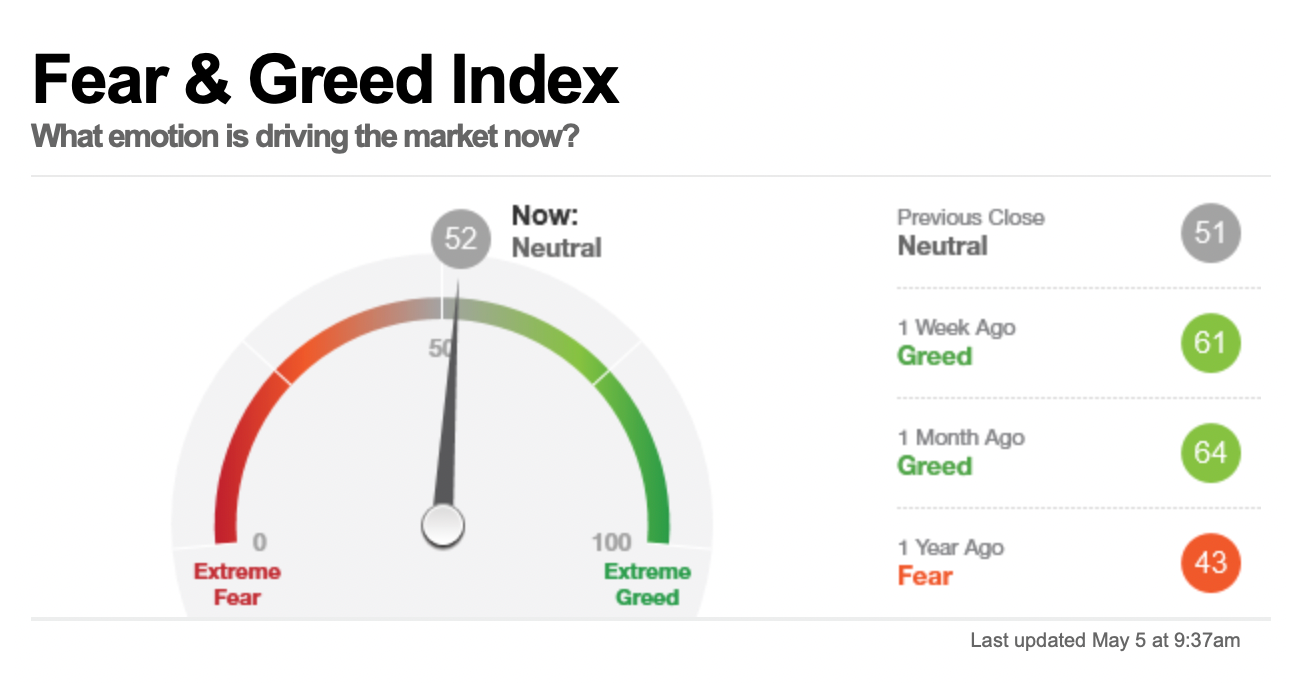

На сайте CNNMoney индекс выглядит как измерительный прибор со стрелкой. В зависимости от того, куда она показывает, можно получить такие результаты:

- Красная зона, от 0 до 25, — инвесторы напуганы.

- Оранжевая зона, от 26 до 49, — на рынке преобладает страх.

- Серая зона, около отметки 50, — нейтральный настрой.

- Салатовая зона, от 51 до 75, — на рынке преобладает жадность.

- Зеленая зона, от 76 до 100, — инвесторы категорично жадны.

Когда инвесторы напуганы, они продают акции. В результате их цены падают, и акции могут стать недооцененными. То есть стрелка в красной зоне может служить сигналом, что надо покупать привлекательные активы.

Это работает и в обратную сторону: когда инвесторы жадны, стрелка находится в зеленой зоне и может быть сигналом, что активы переоценены, — стоит задуматься о фиксации прибыли.

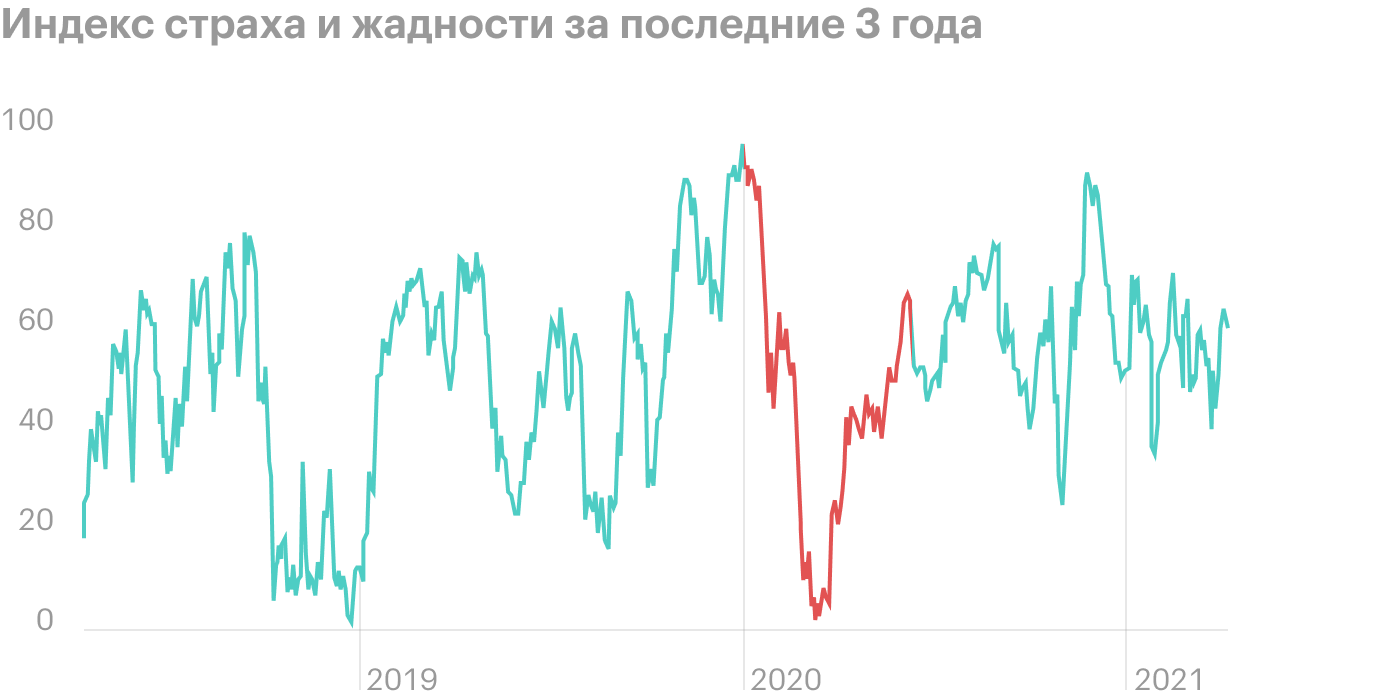

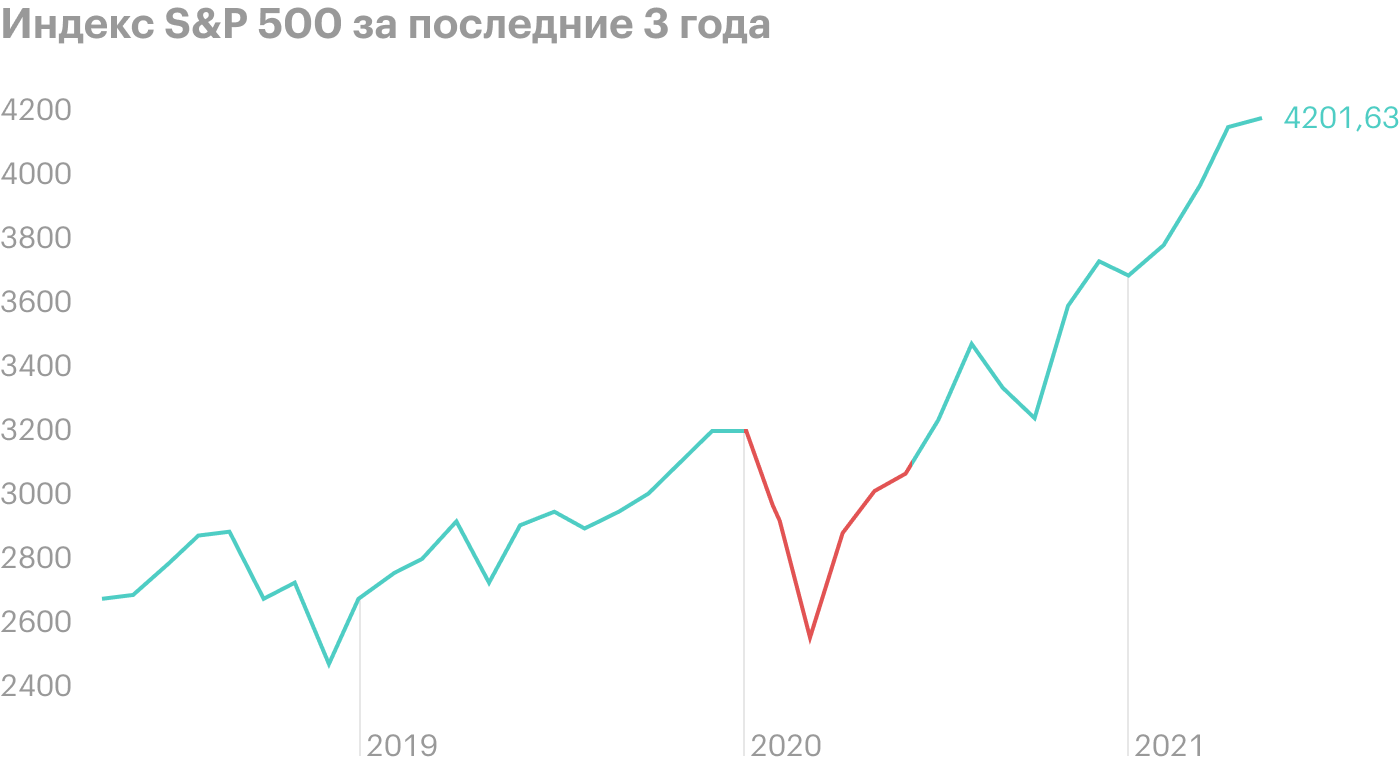

Индекс может подсказать возможный разворот на фондовом рынке, как это было, например, в Черный четверг, 12 марта 2020 года. Всего за месяц индекс S&P 500 рухнул на 30%, а Fear & Greed Index снизил свое значение с 80, то есть экстремальная жадность, до 5 — экстремальный страх.

Если сравнить графики индекса страха и жадности и S&P 500, можно увидеть, что у них прямо пропорциональная зависимость. При этом индекс страха и жадности логично комментирует сложившуюся ситуацию на фондовом рынке и дает сигнал: инвесторы достаточно напуганы — можно выкупать привлекательные активы.

Аналогично индекс страха и жадности работает и с фиксацией прибыли. Например, в начале января 2020 года он достигал отметки 95 — это означало крайнюю жадность инвесторов и перекупленность активов. Тот, кто обратил внимание на показатель, смог бы перебраться в защитные инструменты и заработать на них, так как к уровню 3380 пунктов индекс S&P 500 вернулся только в середине августа 2020 года.

Но стоит понимать, что делать выводы только по одному индексу страха и жадности не стоит. Прежде чем совершить сделку, старайтесь всесторонне оценивать актив и двигайтесь в соответствии с вашей инвестиционной стратегией, не поддаваясь переменчивым настроениям рынка.