Можно ли не платить налог за дом, если его подарила бабушка?

Бабушка подарила мне дом. Я не подавала декларацию о доходах: думала, что он не облагается налогом как подарок от родственника.

Прошло три года, и мне насчитали налогов на 600 000 ₽ и пени. Что можно исправить в этой ситуации? Подтвердить родство?

Вы правы: если дом подарила бабушка, доход освобождается от налога и вы не должны были подавать декларацию 3-НДФЛ. Чтобы отменить начисленный налог и пени, подтвердите родство с бабушкой.

Расскажу, какие документы нужны, чтобы подтвердить родство, и куда их подавать.

О чем вы узнаете

Когда можно не платить налог за подарок

При определении налоговой базы по НДФЛ учитывают :

- Натуральные и денежные доходы.

- Возникшее право на распоряжение доходами.

- Материальную выгоду.

Когда человеку дарят недвижимость, он получает налогооблагаемый натуральный доход, равный кадастровой стоимости объекта на 1 января года сделки. Исключение ― случаи из пункта 18.1 статьи 217 налогового кодекса, в том числе доходы при дарении недвижимости, если участники сделки — члены одной семьи или близкие родственники. То есть, если дом подарила бабушка, доход освобождается от НДФЛ .

Нужно ли подавать декларацию, если получили в дар недвижимость

Если даритель недвижимости не близкий родственник и не член семьи, одаряемый должен подать в ИФНС декларацию 3-НДФЛ не позднее 30 апреля года, следующего за годом переоформления объекта на него .

Но когда даритель — близкий родственник, декларацию можно не сдавать, если не было других доходов, облагаемых НДФЛ, по которым люди отчитываются самостоятельно .

Это значит, что вы ничего не нарушили, когда не подали декларацию 3-НДФЛ после получения дома.

Как доказать родство

Самый простой способ — предоставить документы о семейных связях. Если их нет, можно попробовать восстановить. Если не получится — придется обращаться в суд.

Основные документы, подтверждающие родство, — это различные свидетельства, например:

- О рождении — в нем записаны данные о ребенке и его родителях.

- О браке — подтверждает официальные отношения между супругами. Если нужно доказать родство с детьми, то свидетельство подтвердит фамилии родителей, если они менялись.

- О разводе — может понадобиться, если фамилия родственника изменилась в результате развода.

- О смерти — требуется, чтобы подтвердить родство с умершим человеком, например при вступлении в наследство.

Если был суд об усыновлении, удочерении или о другом признании родственных связей, его решение подтвердит родство.

В вашем случае, чтобы подтвердить родство с бабушкой потребуются:

- Свидетельства о рождении — ваше, а также матери или отца. Зависит от того, по чьей линии бабушка.

- Свидетельство матери о браке, если она меняла фамилию и у вас с бабушкой разные фамилии.

Если какой-то из нужных документов утрачен, можно попробовать получить его копию или дубликат. Для этого нужно обратиться с заявлением в любой загс, а если вы в Москве — в МФЦ.

При обращении нужно будет показать паспорт и, если менялись ФИО, подтверждающие это документы. Если вы обращаетесь за чужими документами, потребуется либо доверенность на это, либо свидетельство о смерти .

Заявление можно подать лично или заполнить форму на портале госуслуг. Госпошлина за выдачу повторного свидетельства — 350 ₽ . В загсе документ отдадут в день обращения, в МФЦ — в течение шести рабочих дней.

Если нужного документа не окажется, можно обратиться в городской архив.

Установить родство через суд можно, если ни загс, ни архив не помогут. Суд будет оценивать все имеющиеся доказательства, в том числе:

- семейные фотографии;

- переписки;

- выписки из домовых книг;

- договоры, доверенности, решения судов и другие документы, косвенно подтверждающие родственные связи;

- различные справки, например из медицинских или образовательных учреждений;

- показания свидетелей.

Как налоговая проверяет уплату НДФЛ при дарении имущества

Отдельно о подарке в налоговую можно не сообщать. Договор дарения недвижимости регистрируют в Росреестре — оттуда информацию о сделке передают в ИФНС .

Получив информацию, ИФНС проверяет родство дарителя и одаряемого. Если его подтвердили, налог не начислят. Если нет — ждут декларацию в следующем году. Если декларации не будет, инспекция проведет камеральную проверку, в рамках которой сама начислит налог .

Судя по вопросу, вам насчитали налог и пени — значит, ИФНС провела камеральную проверку. По ее результатам вам должны были вручить акт, а затем — решение.

После выдачи акта налоговой проверки есть месяц, чтобы представить возражения и приложить документы, подтверждающие доводы налогоплательщика .

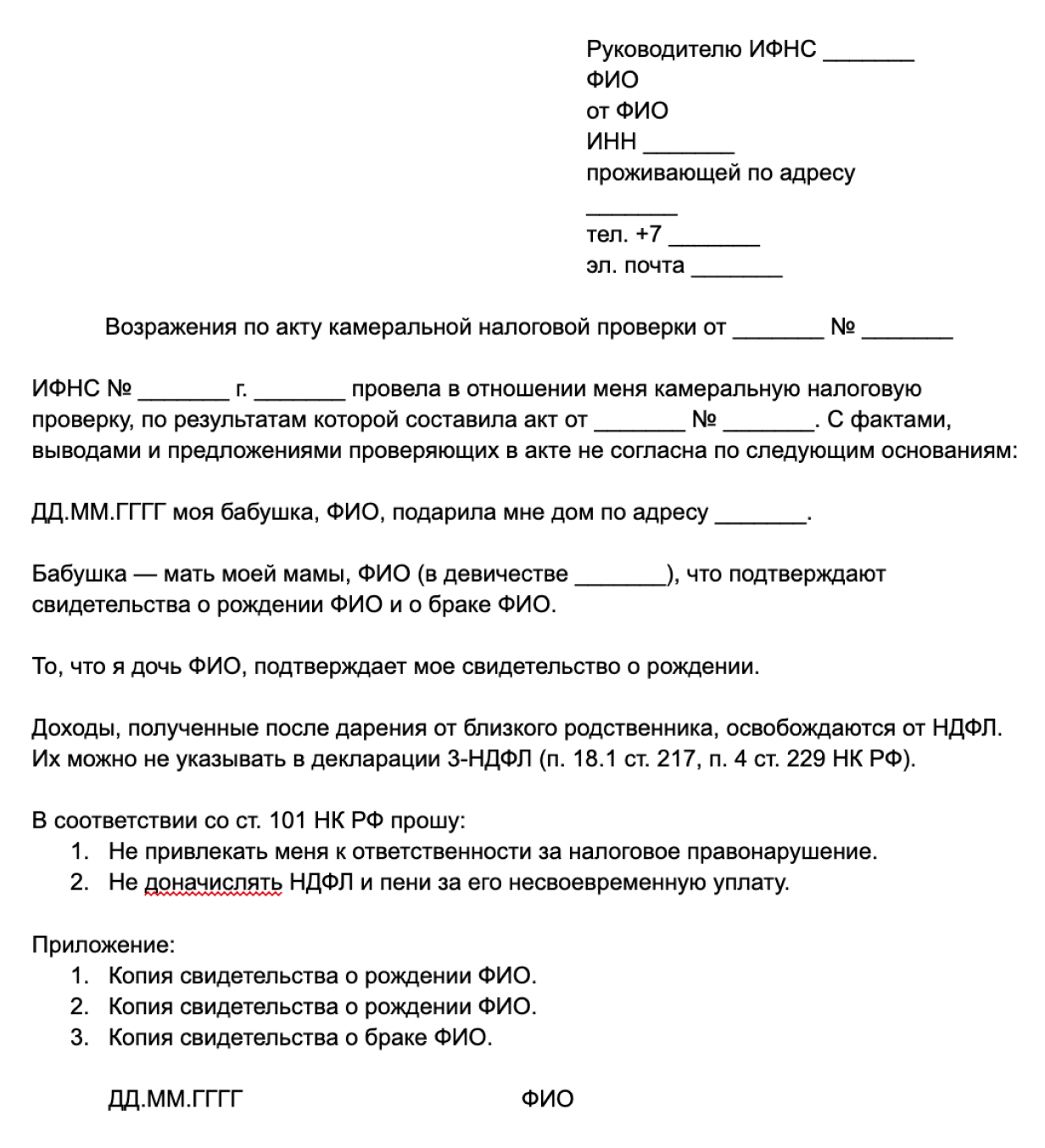

Чтобы снять начисленный налог и пени, соберите документы, подтверждающие родство с бабушкой, и подайте акт с возражениями на имя руководителя ИФНС. Укажите свои ФИО, ИНН, адрес регистрации или проживания, телефон и электронную почту для связи. В тексте поясните, от кого получили подарок и по чьей линии бабушка.

Если налоговая уже вынесла решение и доначислила НДФЛ и пени, представьте ей пояснение, как описано выше, и копии документов о родстве. ФНС позволяет инспекциям отменять решения по камеральным проверкам, если налогоплательщик предъявит подтверждающие документы .

Если вам откажут, обжалуйте это в УФНС по вашему региону. Можно подать жалобу, приложив копии документов о родстве. Отправьте ее письмом или онлайн в ИФНС, которая вынесла решение, а она передаст в УФНС. Жалоба может быть:

- апелляционной, если прошло меньше месяца с вручения решения и оно еще не вступило в силу ;

- обычной, если решение не обжаловали и оно вступило в силу. Жалобу можно подать в течение года с момента вынесения решения ИФНС .

Если УФНС не отменит решение ИФНС, идите в суд. На это будет три года. Но если пропустите срок по уважительной причине, суд сможет его восстановить .

Если не исполнить требование об уплате налога и накопить долг до 500 000 ₽, ИФНС может обратиться в суд за судебным приказом. В отношении долгов больше 500 000 ₽ ИФНС сразу подает иск. В суде вам нужно будет представить отзыв с документами о родстве. Если с бумагами все в порядке, суд должен вынести решение в вашу пользу.

Что в итоге

Недвижимость в подарок от бабушки не требует уплаты НДФЛ. Декларировать эти доходы тоже не нужно.

Чтобы налоговая сняла начисленные НДФЛ и пени, представьте ей копии документов, которые подтверждают родство с бабушкой. Если ИФНС откажет, обжалуйте это в УФНС. Если откажут и там, обратитесь в суд. Сразу идти в суд нельзя — только когда вы безуспешно обжаловали решение ИФНС в УФНС.

Если налоговая подаст в суд из-за долга 600 000 ₽, представьте отзыв на иск и документы, подтверждающие родство с дарителем.