Как рассчитать проценты по вкладу

Банки предлагают разные вклады со своими названиями и условиями. И предложение с самой высокой процентной ставкой может оказаться не самым выгодным — нужно смотреть условия и рассчитывать реальную доходность.

Как посчитать доход по вкладу и понять, что выгоднее: открыть депозит с процентными выплатами в конце срока под 19,5% годовых или с ежемесячной капитализацией, но под 18% годовых? Как рассчитать процент по вкладу за месяц? Разбираемся.

Вы узнаете

Какие бывают проценты по вкладам в банке

Что такое процентная ставка по вкладу. Вы кладете деньги в банк, а он увеличивает их. Прирост в процентах называется процентной ставкой. Проценты бывают двух видов: простые и сложные.

Простые — те, что начисляются в конце срока вклада. Например, вы положили 100 000 ₽ на год под 18% годовых. Через год на вашем счете будет 118 000 ₽.

Сложные. Несмотря на название, принцип их прост — они начисляются в течение срока вклада через равные интервалы. Например, ежемесячно или ежеквартально. Проценты начисляются на первоначальную сумму и на проценты от предыдущих периодов — вы получаете проценты на проценты. Это называется капитализацией.

В случае с ежемесячным начислением и вкладом на год вы как будто открываете вклад 12 раз подряд на 1 месяц, причем сумма вклада каждый раз увеличивается на сумму выплаченных за предыдущий месяц процентов.

Рассмотрим вклад на 100 000 ₽ под 16,8% годовых с ежемесячной капитализацией. Процент доходности в месяц составляет: 16,8% / 12 месяцев = 1,4%. Значит, на вкладе по истечении первого месяца будет 101 400 ₽.

Во втором месяце эти 1,4% начислятся не на изначальные 100 000 ₽, а на сумму вместе с процентами — 101 400 ₽. И так далее каждый месяц. При закрытии вклада через год на нем будет 118 155,91 ₽ — доход за год составит 18 155,91 ₽. Это соответствует доходности чуть более 18,16% годовых.

Годовые проценты

Для сравнения условий вкладов используется годовая доходность. Можно вычислить, например, квартальную ставку, но удобнее сравнивать именно годовую.

Банки в своих предложениях указывают номинальную ставку годовых, которая не учитывает капитализацию, если она есть. В этом случае полезно рассчитать эффективную процентную ставку.

Эффективная процентная ставка позволяет сравнивать вклады с разными условиями: например, по одному вкладу проценты начисляются раз в месяц и капитализируются, а по другому выплачиваются в конце срока. Эффективная ставка позволяет привести эти два вклада к общему знаменателю и понять, какой из них выгоднее.

Вычисление эффективной процентной ставки

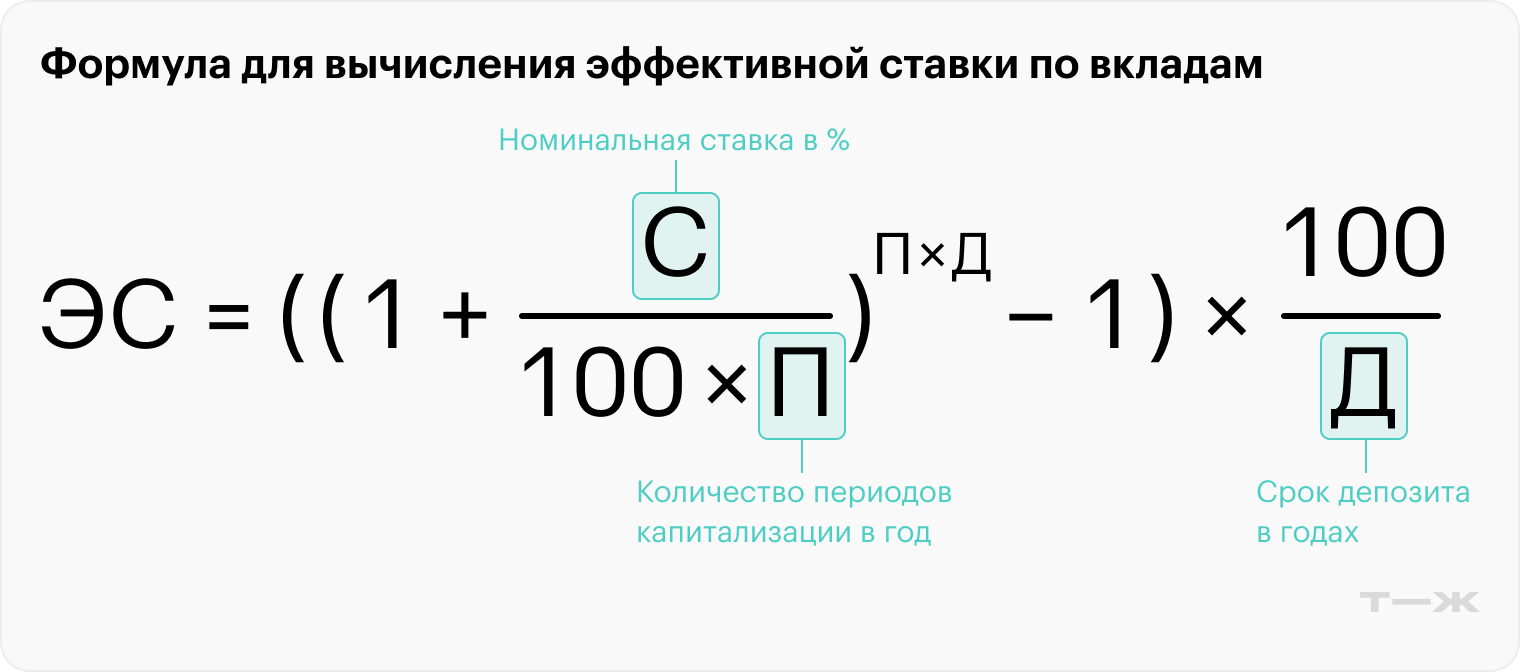

Для вычисления эффективной ставки по вкладам используется следующая формула.

Период капитализации — это интервал времени, в конце которого начисляются проценты. У банковского вклада без капитализации проценты начисляются один раз за год в конце срока — значит, П = 1. При ежемесячной капитализации П = 12, при ежеквартальной П = 4, а если проценты начисляются каждый день, П = 365.

Зная эффективную процентную ставку, можно сравнивать банковские продукты с разными схемами начисления процентов.

Расчет простых процентов

При начислении процентов раз в год в конце срока вклада эффективная ставка равна номинальной. Формула расчета процентов по вкладу становится проще.

Если сумма вклада 100 000 ₽, а процент по нему — 18% годовых, доход будет 18% от 100 000 ₽: это 18 000 ₽.

Расчет сложных процентов

Вот некоторые банковские опции по депозитам.

Вклады с капитализацией. Как мы уже рассмотрели, вклады с начислением процентов поэтапно внутри срока называются вкладами с капитализацией. Периодичность капитализации может быть разная, обычно — раз в месяц, но бывает ежедневная или раз в квартал. Периодичность указана в договоре: чем чаще — тем быстрее будет увеличиваться сумма на депозите и тем больше банк начислит процентов.

Если банк капитализирует проценты по вкладу — начисляет и добавляет их к сумме депозита, при равных номинальных ставках такой вариант будет выгоднее, чем при начислении процентов в конце срока.

Рассмотрим варианты начисления процентов — от ежедневного до одного раза в квартал. Во всех случаях будем считать, что вы открыли депозит на 100 000 ₽ под 16,8% на год.

Ежедневная капитализация. Каждый день банк начисляет проценты и добавляет их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый день: 100 000 × 16,8% / 365 = 46,03 ₽ — эту сумму банк добавит к сумме вклада по истечении первого дня.

За второй день: (100 000 + 46,03) × 16,8% / 365 = 46,05 ₽.

За третий день: (100 000 + 46,03 + 46,05) × 16,8% / 365 = 46,07 ₽.

С каждым днем сумма, на которую начисляются проценты, будет расти. Соответственно, и процентов каждый месяц будет начисляться больше.

Через год у вас на счете будет 118 290,21 ₽. Эффективная ставка составит 18,29% годовых.

Ежемесячная капитализация. Каждый месяц банк будет начислять проценты и добавлять их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый месяц: 100 000 × 16,8% / 12 = 1400 ₽ — эту сумму банк добавит к сумме вклада по истечении первого месяца.

За второй месяц: (100 000 + 1400) × 16,8% / 12 = 1419,6 ₽.

За третий месяц: (100 000 + 1400 + 1419,6) × 16,8% / 12 = 1439,47 ₽.

Через год у вас на счете будет 118 155,91 ₽. Эффективная ставка составит 18,16%.

Ежеквартальная капитализация. Проценты начисляются раз в три месяца. Упрощенный расчет будет выглядеть так.

Проценты за первый квартал: 100 000 × 16,8% / 4 = 4200 ₽ — эту сумму банк добавит к сумме вклада по истечении первого квартала.

За второй квартал: (100 000 + 4200) × 16,8% / 4 = 4376,4 ₽.

Через год у вас на счете будет 117 888,35 ₽. Эффективная ставка составит 17,89%.

Вклады с пополнением. Если по условиям договора вклад можно пополнять — вносить дополнительные средства, — с момента внесения процент начисляется на общую сумму.

Пример: вы открыли счет на 100 000 ₽ под 16,8% годовых на год с возможностью пополнения, а через полгода внесли еще 50 000 ₽. При годовой ставке 16,8% за полгода банк начислит 8,4% от суммы депозита. Рассчитаем процентные начисления за каждые полгода отдельно.

Первое полугодие: 100 000 × 8,4% = 8400 ₽.

Второе полугодие: (100 000 + 50 000) × 8,4% = 12 600 ₽.

Без учета капитализации сумма процентных начислений составит 21 000 ₽. Вкладчик в этом случае получает фиксированный процент от вложенных денег, поэтому эффективная ставка здесь не меняется — 16,8% годовых.

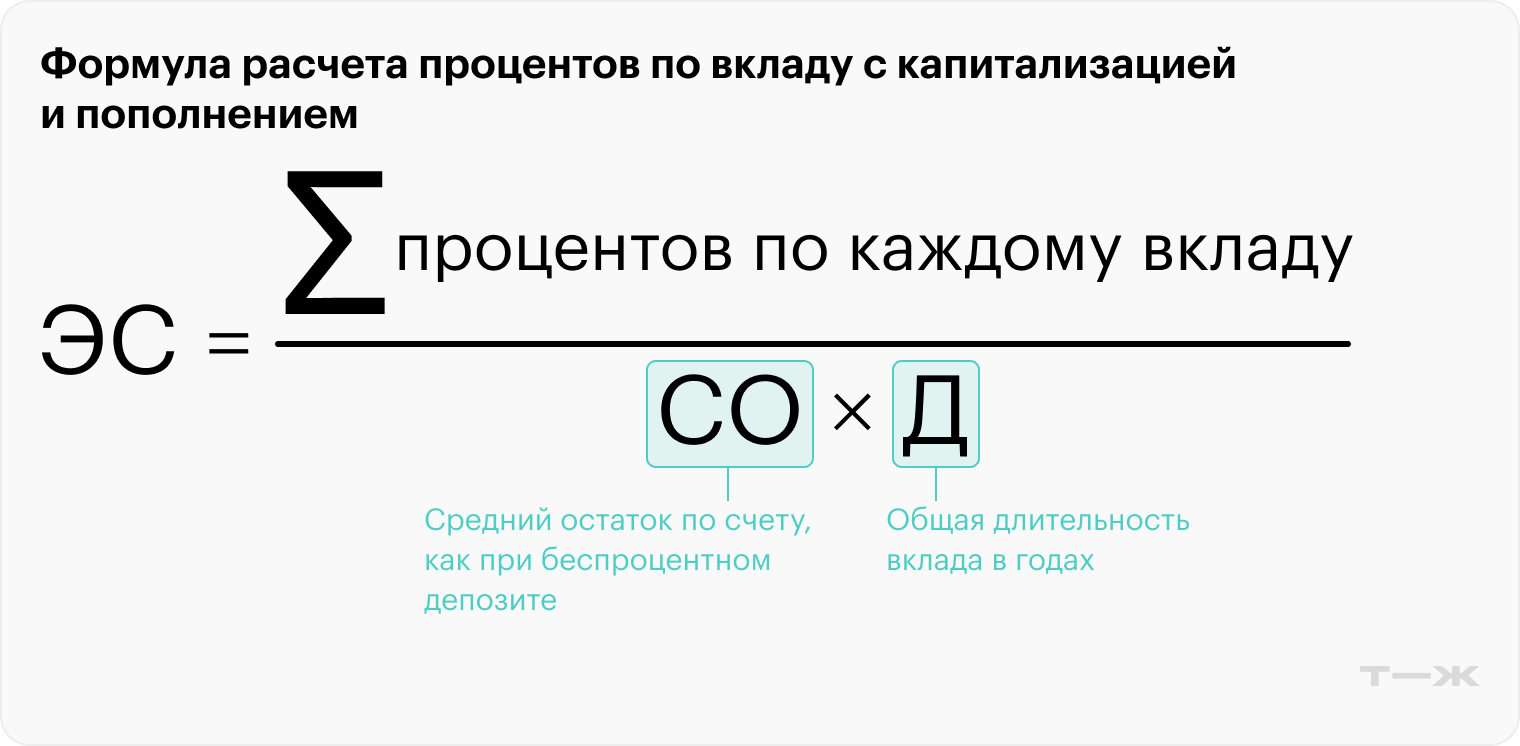

Если вклад с капитализацией, для вычисления эффективной процентной ставки можно отдельно рассчитать периоды до и после пополнения — как будто это два разных депозита. Эффективная ставка у вкладов будет другой из-за изменения длительности. Для каждого вычисляем сумму процентов, складываем, делим на среднюю сумму вложений без учета начисленных процентов и на общую длительность.

Это и есть смысл эффективной ставки: она показывает, под какой процент нужно вложить средний остаток по счету, чтобы получить те же проценты за тот же срок.

Вклады с частичным снятием. Иногда по условиям договора банк разрешает снимать со счета часть средств, которые лежат на депозите. При этом проценты с момента открытия депозита до момента снятия не теряются.

Пример: вы открыли депозит на 100 000 ₽ под 16,8% годовых на год с возможностью частичного снятия, а через полгода сняли 50 000 ₽. При годовой ставке 16,8% за полгода банк начислит 8,4% от суммы вклада. Рассчитаем проценты за каждые полгода отдельно.

Первое полугодие: 100 000 × 8,4% = 8400 ₽.

Второе полугодие: (100 000 − 50 000) × 8,4% = 4200 ₽.

Без капитализации сумма процентов составит 12 600 ₽. Эффективная процентная ставка без ежемесячной капитализации — те же 16,8%.

Расчет эффективной ставки с капитализацией можно произвести аналогично вкладу с пополнением.

Калькулятор доходности вкладов

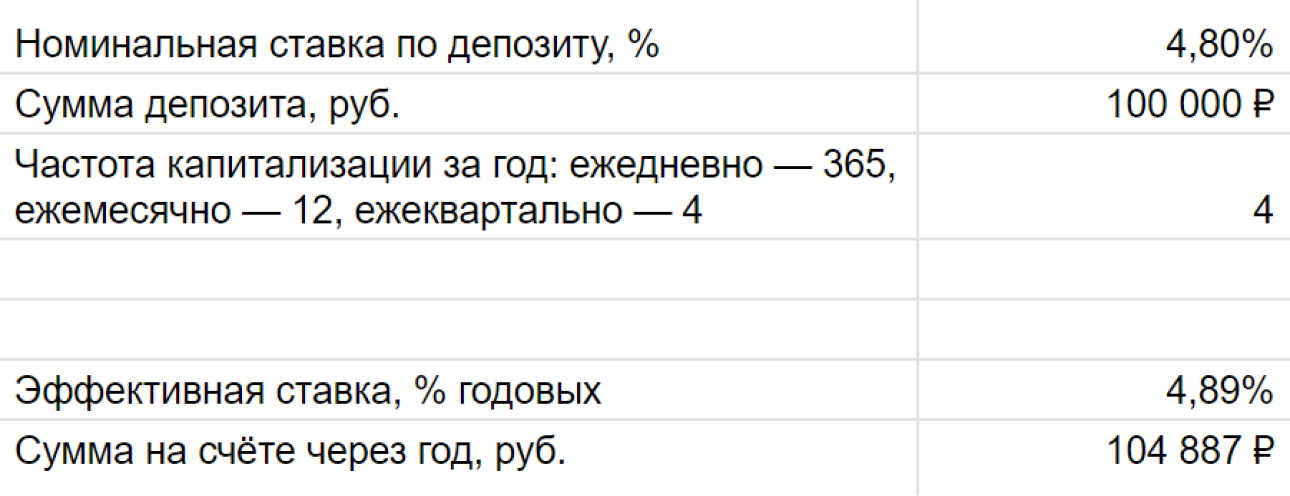

Если примеры расчетов кажутся сложными, посчитайте эффективную процентную ставку по вкладу с помощью нашей эксельки:

Как пользоваться калькулятором. Создайте копию себе на диск и введите исходные данные: номинальную ставку, сумму и частоту капитализации. Экселька покажет эффективную ставку и сумму на счете через год.

Какой налог по вкладам надо заплатить в 2024 году

В 2024 году россияне заплатят налог с процентов по вкладам за 2023 год. Налогом облагаются не сами вклады, а процентный доход, полученный по ним. НДФЛ начисляют на доходы, полученные в 2023 году, которые превысили необлагаемую сумму — 150 000 ₽. Необлагаемая сумма рассчитывается так: 1 000 000 ₽ × максимальная ключевая ставка ЦБ, действовавшая в течение года на первое число каждого месяца.

Например, в 2023 году максимальная ключевая ставка была 16%. Но ее учитывать не будут, потому что решение поднять ставку до этого значения ЦБ принял только 25 декабря. А самой высокой ставкой, действовавшей на первое число месяца, была 15%. Значит, в расчет возьмут ее.

Необлагаемая сумма: 1 000 000 ₽ × 15% = 150 000 ₽.

Доходы по вкладам в 2024 году облагаются по стандартной ставке — 13%. Если общие доходы налогоплательщика — проценты по вкладам, зарплата, дивиденды, — превысили за 2023 год 5 млн рублей, НДФЛ начислят с превышения по ставке 15%.

Например, с дохода 120 000 ₽ ничего платить не надо. Эта сумма меньше 150 000 ₽.

Но если вы заработали по вкладам 300 000 ₽, налог придется заплатить:

(250 000 − 150 000) × 13% = 13 000 ₽.

Если доход по вкладу составил 1,5 млн рублей, а зарплата и выплаты по дивидендам — еще 5 млн, придется платить уже по ставке 15%:

(1 500 000 − 150 000) × 15% = 202 500 ₽.

Какой налог надо будет платить с 2025 года

В 2024 году в России приняли новый порядок уплаты НДФЛ с дохода по вкладам. Как и раньше, доходы по вкладам будут облагаться налогом по двум ставкам — 13 и 15%. Но планка дохода для ставки 15% теперь снижена с 5 до 2,4 млн рублей.

При этом в расчете налогооблагаемой базы больше не учитывают зарплату — только проценты по вкладам, дивиденды, доходы от операций с ценными бумагами и некоторые другие источники.

Допустим, максимальная ключевая ставка ЦБ в 2024 году сохранится на уровне 19% — необлагаемый доход будет равен 190 000 ₽.

Тогда в 2025 году надо будет заплатить налог по вкладу с суммы превышения. Если, к примеру, доход за 2024 год по вкладу составил 250 000 ₽, НДФЛ начислят по ставке 13%:

(250 000 − 190 000) × 13% = 7800 ₽.

А если доход по вкладу составил те же 250 000 ₽, но при этом были еще дивиденды и продажа акций с доходом 2,4 млн, надо будет заплатить НДФЛ по ставке 15%:

(250 000 − 190 000) × 15% = 9000 ₽.

Этот подход выгоднее для вкладчиков, которые получают основной доход в качестве зарплаты. Но те, у кого большие вклады и дивидендные доходы на миллионы рублей, теперь заплатят больше.