Как считать индикаторы инвестиционной привлекательности активов

Практически всегда действует правило: чем выше возможная доходность, тем выше риски.

Но вот в обратную сторону правило работает не всегда, и это обидно: потенциальная доходность по активу так себе, а риск этого актива довольно высокий. Получается, для относительно невысокой доходности приходится рисковать так, будто вкладываешься в высокодоходный актив. В этом случае на помощь инвестору может прийти расчет соотношения «риск-доходность».

В статье я рассмотрю показатели, по которым можно оценить, насколько адекватно у определенного актива соотношение его риска и доходности. Вот какие показатели буду рассматривать:

- Коэффициент вариации — coefficient of variation.

- Коэффициент Шарпа — Sharpe ratio.

- Коэффициент информации — information ratio.

- Коэффициент Сортино — Sortino ratio.

- Коэффициент Трейнора — Treynor ratio.

Но прежде чем разбираться с показателями риска-доходности, нужно разобраться и с основой — с тем, как считаются сами доходность и риск.

Как считается доходность

Доходность — это показатель, характеризующий финансовый результат от инвестирования. Простыми словами, это процент от стоимости актива, который инвестор заработал «сверху». В общем виде доходность от вложения в финансовый актив считается так:

- (Pt + 1 − Pt + CF) / Pt,

- где Pt + 1 — цена актива сейчас или на момент продажи,

Pt — цена актива на момент покупки,

CF — промежуточный денежный поток, который принес актив за время владения им, — например, выплаченные дивиденды.

Бытовой пример: инвестор купил акцию за 100 $ и продал за 150 $, а за время владения получил 3 $ дивидендов. Доходность по формуле выше будет считаться так:

- (150 − 100 + 3) / 100 = 0,53, или 53%

Для упрощения расчетов из формулы иногда убирают CF — промежуточные денежные потоки в виде дивидендов.

В зависимости от того, за какой период мы рассчитываем доходность, она может быть дневной, месячной, квартальной, годовой или общей.

Например, акции Apple 31 декабря 2016 стоили 27,4 $, а 30 сентября 2020 — 115,6 $. Посчитаем общую доходность за этот период:

- (115,6 − 27,4) / 27,4 = 3,22, или 322%

Но доходность за все время владения инструментом не так показательна, если мы хотим сравнить активы, которыми владели в течение разных периодов. Например, один актив принес вам 11% за полгода, а второй — 30% за полтора года. Чтобы сравнить эффективность этих инструментов, их доходности нужно привести к общему знаменателю — годовой доходности. Годовая доходность показывает, сколько в среднем приносил актив за год владения им.

Для расчета годовой доходности можно использовать три подхода — в зависимости от того, какими данными владеет инвестор. Если есть сразу все данные, можно использовать любой из способов — результат будет одинаковый.

Если есть информация о доходности за каждый год владения активом, то доходность рассчитывается по следующей формуле:

- ((1 + r1) × (1 + r2) × (1 + r3) × (1 + rn))1/n − 1,

- где rn — доходность за каждый анализируемый период,

n — количество периодов (лет).

Например, инвестор купил акцию компании за 100 $ и владел ею 3 года. За первый год стоимость акции выросла на 20%, во второй год — упала на 10% по отношению к прошлому периоду, а за третий год акции прибавили в цене 30%. Общая годовая доходность за эти три года будет считаться так:

- ((1 + 20%) × (1 − 10%) × (1 + 30%))1/3 − 1 = 11,98%

Кажется, что формула слишком сложная и что можно было бы просто взять доходность за каждый год, сложить и поделить на три — то есть посчитать среднее арифметическое. Но корректнее считать не среднее арифметическое, а среднее геометрическое — что и делает наша формула. И этому есть причина.

Для примера выше среднее арифметическое составило бы 13,33%:

- (20% − 10% + 30%) / 3

Наше значение, полученное через среднее геометрическое, на 1,35 процентного пункта меньше. Геометрический показатель учитывает, что доходность неравномерна и меняется от года к году, — то есть такая доходность уже учитывает в себе некоторую волатильность.

Другими словами, чем выше волатильность актива, тем ниже будет значение среднего геометрического доходности к среднему арифметическому.

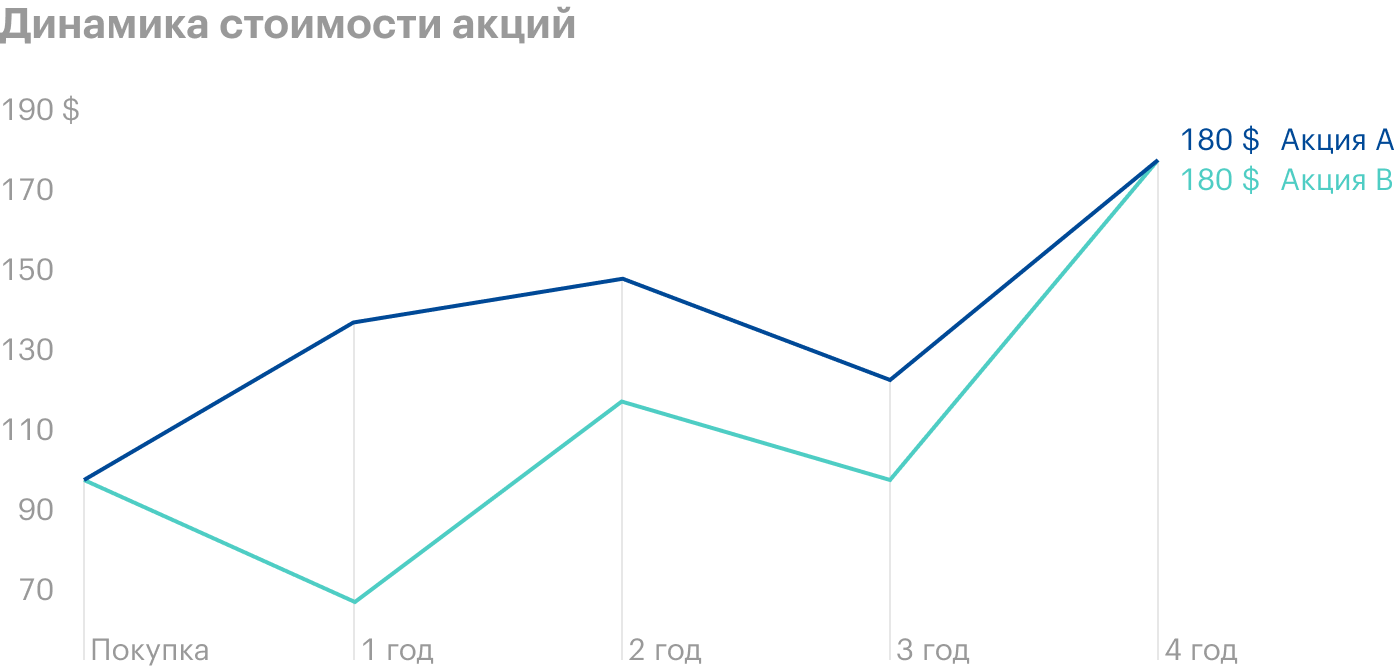

Для примера возьмем акции A и B и предположим, что за 4 года после покупки акции показали одинаковую итоговую доходность. Но на протяжении этих четырех лет вели себя по-разному: акции A росли более плавно, а акции B сильнее проседали и сильнее росли, то есть были более волатильными.

Котировки акций A и B за 4 года

| Покупка | Первый год | Второй год | Третий год | Четвертый год | |

|---|---|---|---|---|---|

| Акция A | 100 $ | 140 $ (+40%) | 150 $ (+7%) | 125 $ (−17%) | 180 $ (+44%) |

| Акция B | 100 $ | 70 $ (−30%) | 120 $ (+71%) | 100 $ (−17%) | 180 $ (+80%) |

Котировки акций A и B за 4 года

| Акция A | |

| Покупка | 100 $ |

| Первый год | 140 $ (+40%) |

| Второй год | 150 $ (+7%) |

| Третий год | 125 $ (−17%) |

| Четвертый год | 180 $ (+44%) |

| Акция B | |

| Покупка | 100 $ |

| Первый год | 70 $ (−30%) |

| Второй год | 120 $ (+71%) |

| Третий год | 100 $ (−17%) |

| Четвертый год | 180 $ (+80%) |

Посчитаем данные для обоих активов: среднее арифметическое и среднее геометрическое, то есть годовую доходность.

Актив A:

- Среднее арифметическое: (40% + 7% − 17% + 44%) / 4 = 18,5%.

- Среднее геометрическое (годовая доходность): (1 + 40%) × (1 + 7%) × (1 − 17%) × (1 + 44%)1/4 = 15,8%.

Актив B:

- Среднее арифметическое: (−30% + 71% − 17% + 80%) = 26%.

- Среднее геометрическое (годовая доходность): (1 − 30%) × (1 + 71%) × (1 − 17%) × (1 + 80%)1/4 = 15,8%.

Среднее арифметическое актива А больше, чем актива В, — и если бы мы посчитали только среднее арифметическое, то сделали бы ложный вывод, что акции актива B выгоднее. Но ведь мы знаем, что это не так: в результате акции принесли одинаковую прибыль.

Годовая доходность по обеим акциям одинаковая — 15,8%. Но у акций B больше волатильность — и это выражается в разнице между средним арифметическим и средним геометрическим: чем она больше, тем больше волатильность.

В случае с акцией A разница между двумя арифметическим и геометрическим равна 2,8 процентных пункта. А у акции B эта разница составляет 10,4 процентных пункта — при равных доходностях по этой разнице можно сделать вывод, что акции B более волатильны.

Если известна совокупная доходность за весь срок владения, то формула для расчета годовой доходности будет выглядеть так:

- (1 + Общая доходность)(365 / Количество дней владения активом) − 1

Например, инвестор купил акцию компании за 100 $, держал ее 714 дней, а на 715-й день продал и получил доходность 74% за весь период владения. Общая годовая доходность за рассматриваемый период будет считаться так:

- (1 + 74%)(365 / 715) − 1 = 32,68%

Таким образом, на инвестициях в компанию инвестор заработал 32,68% годовых за рассматриваемый период.

Если известна начальная и конечная стоимость инвестиций, то общую годовую доходность можно вычислить по следующей формуле:

- (Конечная стоимость актива / Начальная стоимость актива)(1 / Количество периодов) − 1

Например, инвестор купил 20 акций по 200 $ и решил удерживать их 2 года. За этот период компания каждый год выплачивала 1 $ дивидендов на акцию. На момент продажи цена акции составила 270 $. В этом случае общая годовая доходность будет такой:

- ((270 × 20 + 2 × 20) / 200 × 20)(1/2) − 1 = 16,62%

Совокупная доходность в данном кейсе составила 36%, а общая годовая доходность — 16,62%.

Как считается риск

Риск — это вероятность частичной или полной потери вложенного капитала. В классической портфельной теории риск вложения определяется как стандартное отклонение его доходности — то есть возможный разброс его фактической доходности вокруг средней доходности.

Предположим, в среднем акция растет на 10% в год, но при этом возможны отклонения на 5% в каждую сторону — то есть она может вырасти как на 15% в год, так и на 5%. Вот эти возможные отклонения нам и нужно рассчитать. Рассчитывается стандартное отклонение по следующей формуле:

- где rn — доходность за n-й период, обычно годовая,

r̄ — среднее арифметическое доходности актива за все время владения,

n — количество периодов: если считаем по годовой доходности, то количество лет.

Например, инвестор владел активом 4 года — он знает доходность за каждый год и теперь хочет рассчитать стандартное отклонение доходности этого актива.

Доходность актива

| Период | Доходность |

|---|---|

| Первый год | −11,5% |

| Второй год | 15,9% |

| Третий год | 10% |

| Четвертый год | 7,2% |

Доходность актива

| Период | Доходность |

| Первый год | −11,5% |

| Второй год | 15,9% |

| Третий год | 10% |

| Четвертый год | 7,2% |

Чтобы посчитать стандартное отклонение доходности, в первую очередь посчитаем — среднее арифметическое доходности:

- (−11,5% + 15,9% + 10% + 7,2%) / 4 = 5,4%

Теперь можем подставить данные в формулу выше:

Стандартное отклонение составило 11,8%. Если допустить, что доходность акции нормально распределена, то по правилу трех сигм инвестор вправе ожидать, что с вероятностью 68,3% (одно стандартное отклонение — 68,3% вероятности) доходность акции в следующем году будет находиться в диапазоне от −6,4% до 17,2% — то есть от (5,4% − 11,8%) до (5,4% + 11,8%).

Чем сильнее значения фактической доходности отклоняются от ее среднего значения, тем больше стандартное отклонение, а значит, больше риск. Низкое значение стандартного отклонения означает, что годовые доходности лежат вблизи среднего значения и риск от вложения в актив невелик.

Формулу выше используют в случаях, если берутся котировки по акции не за весь период ее существования, а, предположим, за 2—3 года из возможных 10 лет, прошедших с момента первичного размещения акции на фондовом рынке. А если берутся котировки за весь период существования акции, то для расчета стандартного отклонения используется следующая формула — она отличается только знаменателем — берется полное количество периодов:

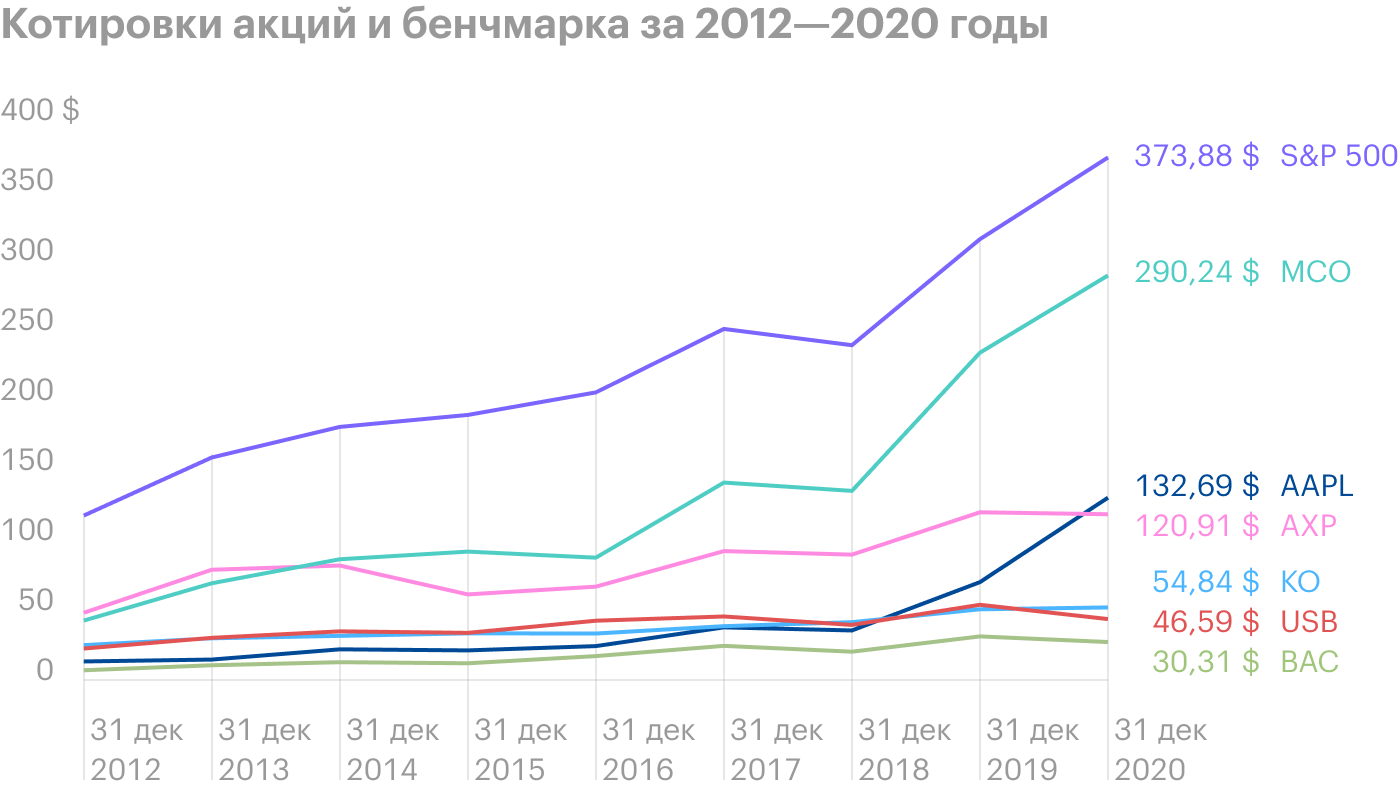

Анализируем на примере портфеля Баффетта

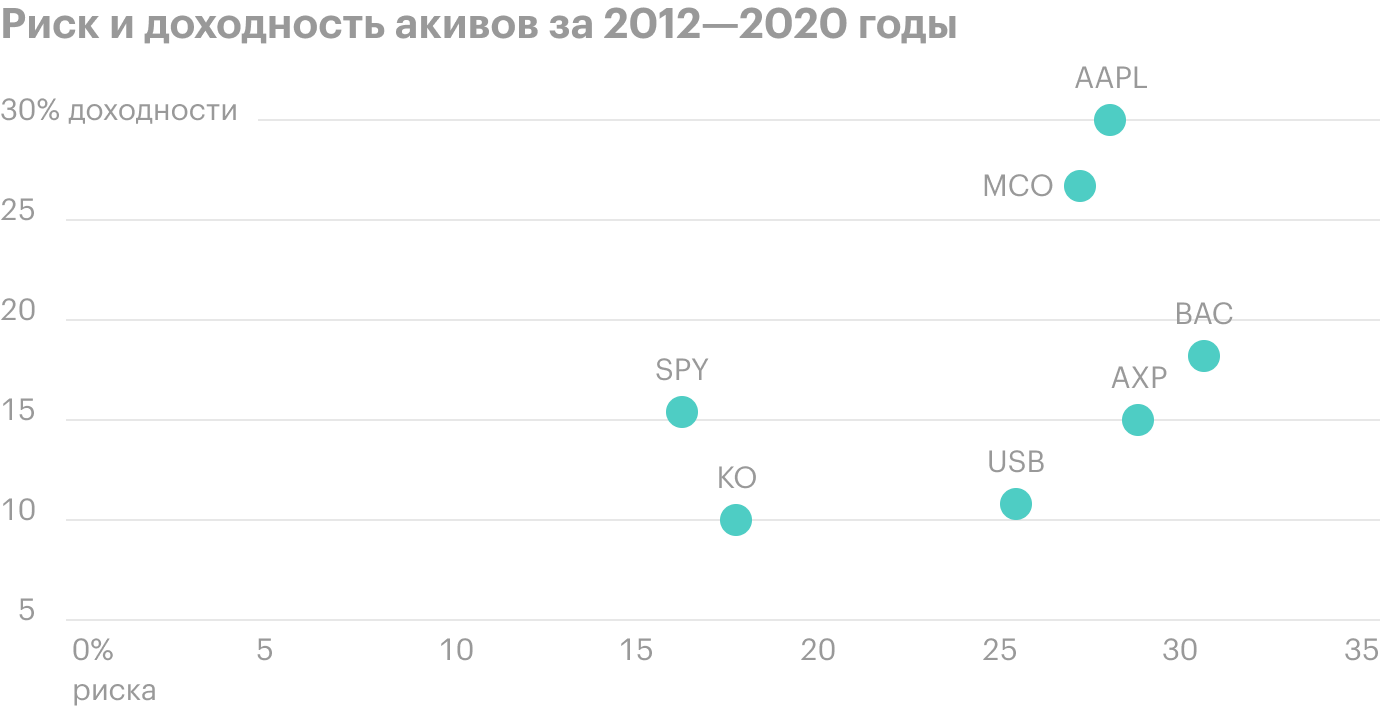

Итак, в общем виде мы рассмотрели понятия доходности и риска. Теперь я построю диаграмму «риск-доходность», чтобы проанализировать, какие активы показывают оптимальное отношение риска к доходности. Простыми словами, по диаграмме можно понять, какой актив дает максимальную доходность на единицу риска.

Для примера возьмем портфель Уоррена Баффетта: я взял те активы, по которым есть данные котировок за период с 2012 по 2020 год. По отчетным данным на 30 сентября 2020 года в портфель Баффетта входило 49 компаний, но лишь по 6 компаниям, составляющим существенную долю портфеля, были данные за нужный период.

6 крупнейших по весу компаний в портфеле Berkshire Hathaway на 30.09.2020

| Компания | Тикер | Вес актива в портфеле |

|---|---|---|

| Apple | AAPL | 47,78% |

| Bank of America | BAC | 10,63% |

| Coca-Cola | KO | 8,63% |

| American Express | AXP | 6,64% |

| Moody’s | MCO | 3,12% |

| US Bancorp | USB | 2,07% |

6 крупнейших по весу компаний в портфеле Berkshire Hathaway на 30.09.2020

| Apple | |

| Тикер | AAPL |

| Вес актива в портфеле | 47,78% |

| Bank of America | |

| Тикер | BAC |

| Вес актива в портфеле | 10,63% |

| Coca-Cola | |

| Тикер | KO |

| Вес актива в портфеле | 8,63% |

| American Express | |

| Тикер | AXP |

| Вес актива в портфеле | 6,64% |

| Moody’s | |

| Тикер | MCO |

| Вес актива в портфеле | 3,12% |

| US Bancorp | |

| Тикер | USB |

| Вес актива в портфеле | 2,07% |

В расчетах для повышения точности я опираюсь на ежедневные котировки акций с 2012 по 2020 год — данные и расчеты представлены в гугл-таблице.

Еще для расчетов нам понадобится бенчмарк и безрисковая ставка. Бенчмарк — это портфель, с которым мы будем сравнивать эффективность наших активов. Обычно в качестве бенчмарка берут индекс на широкий рынок США — я взял ETF SPDR S&P 500.

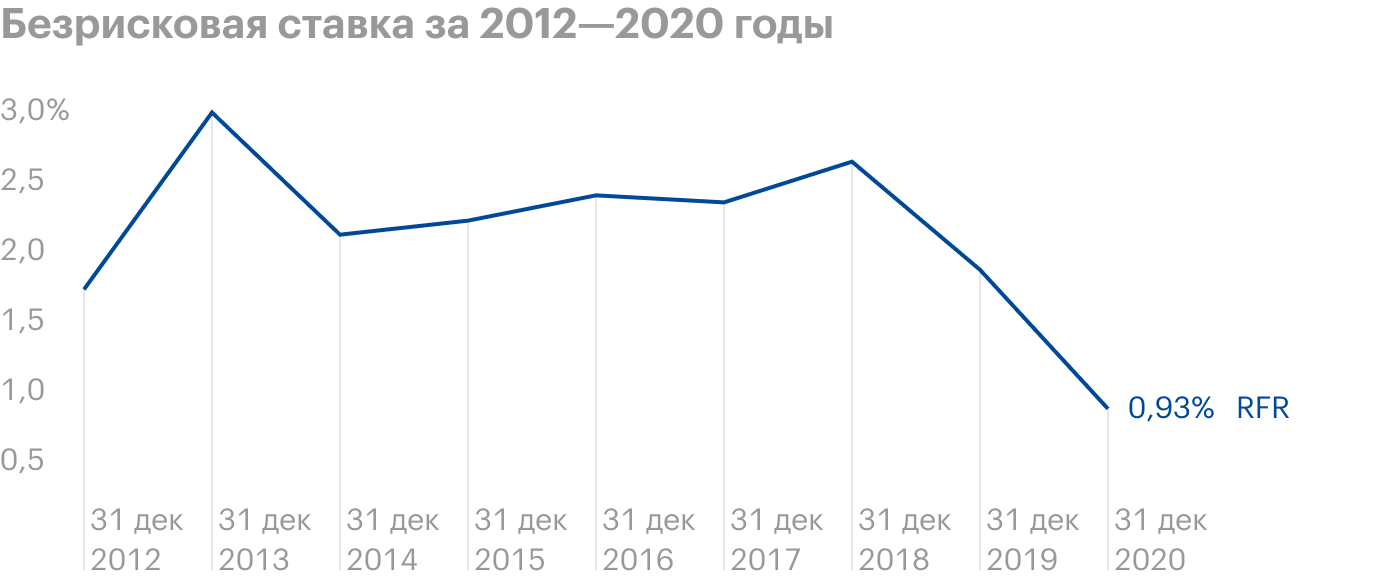

Безрисковая ставка нужна для расчета показателей эффективности инвестиций: в ряде этих показателей она используется как доходность от вложения в безрисковый актив, то есть актив, риск наступления дефолта по которому стремится к нулю. Конечно, абсолютно безрисковых активов не существует, поэтому в качестве безрисковой ставки часто используют процентную ставку по государственным облигациям или определяют ее равной нулю. В качестве безрисковой ставки (RFR, risk-free rate) я взял 10-летние казначейские облигации США — 10-Year Treasury Constant Maturity Rate.

Шаги будут такие:

- Берем дневные доходности активов.

- Рассчитываем по ним среднюю годовую доходность и стандартное отклонение — как делали в разделе с расчетом риска.

- Строим карту «риск-доходность».

Показатели доходности и риска

| Компания | Тикер | Среднегодовая доходность | Стандартное отклонение |

|---|---|---|---|

| Apple | AAPL | 30,2% | 28,6% |

| Bank of America | BAC | 18,4% | 31,1% |

| Coca-Cola | KO | 10,0% | 18,3% |

| American Express | AXP | 15,0% | 29,3% |

| Moody’s | MCO | 27,1% | 27,7% |

| US Bancorp | USB | 10,8% | 26,1% |

| ETF S&P 500 | SPY | 15,5% | 16,8% |

| 10-Y Treasury Bonds | DGS10 | 2,1% | 0,0% |

Показатели доходности и риска

| Apple | |

| Тикер | AAPL |

| Среднегодовая доходность | 30,2% |

| Стандартное отклонение | 28,6% |

| Bank of America | |

| Тикер | BAC |

| Среднегодовая доходность | 18,4% |

| Стандартное отклонение | 31,1% |

| Coca-Cola | |

| Тикер | KO |

| Среднегодовая доходность | 10,0% |

| Стандартное отклонение | 18,3% |

| American Express | |

| Тикер | AXP |

| Среднегодовая доходность | 15,0% |

| Стандартное отклонение | 29,3% |

| Moody’s | |

| Тикер | MCO |

| Среднегодовая доходность | 27,1% |

| Стандартное отклонение | 27,7% |

| US Bancorp | |

| Тикер | USB |

| Среднегодовая доходность | 10,8% |

| Стандартное отклонение | 26,1% |

| ETF S&P 500 | |

| Тикер | SPY |

| Среднегодовая доходность | 15,5% |

| Стандартное отклонение | 16,8% |

| 10-Y Treasury Bonds | |

| Тикер | DGS10 |

| Среднегодовая доходность | 2,1% |

| Стандартное отклонение | 0,0% |

Теперь строим карту по данным из таблицы: данные по среднегодовой доходности откладываем по вертикали, а по стандартному отклонению (риску) — по горизонтали.

Из диаграммы выше можно сделать ряд выводов относительно соотношения доходности и риска активов, определить наиболее предпочтительные и исключить наиболее убыточные из них: например, можно сделать вывод, что акции AAPL дают большую доходность, чем BAC и AXP, но при этом риск инвестирования в AAPL ниже.

Но зачастую неочевидно, какой из активов лучше, — в таком случае на помощь приходят показатели оценки соотношения риска и доходности.

Считаем индикаторы привлекательности активов

Индикаторы привлекательности активов приводят данные из таблицы выше к одному знаменателю: мы можем посчитать конкретные показатели для каждой бумаги и сравнить их. Разберем основные показатели.

Коэффициент вариации показывает величину риска, приходящуюся на единицу доходности. Он рассчитывается по следующей формуле:

- CV = σ / r̄,

- где σ — стандартное отклонение доходности актива,

r̄ — среднее арифметическое доходности актива.

Коэффициент вариации применяется для сравнения активов с разными доходностями и стандартными отклонениями. Применение показателя позволяет ранжировать активы по степени их рискованности. Чем больше значение показателя, тем выше риск инвестиций.

Коэффициент вариации для рассматриваемых акций

| Тикер | Среднегодовая доходность | Стандартное отклонение | Коэффициент вариации |

|---|---|---|---|

| AAPL | 30,2% | 28,6% | 0,95 |

| MCO | 27,1% | 27,7% | 1,03 |

| SPY | 15,5% | 16,8% | 1,09 |

| BAC | 18,4% | 31,1% | 1,70 |

| KO | 10,0% | 18,3% | 1,82 |

| AXP | 15,0% | 29,3% | 1,95 |

| USB | 10,8% | 26,1% | 2,40 |

Коэффициент вариации для рассматриваемых акций

| AAPL | |

| Среднегодовая доходность | 30,2% |

| Стандартное отклонение | 28,6% |

| Коэффициент вариации | 0,95 |

| MCO | |

| Среднегодовая доходность | 27,1% |

| Стандартное отклонение | 27,7% |

| Коэффициент вариации | 1,03 |

| SPY | |

| Среднегодовая доходность | 15,5% |

| Стандартное отклонение | 16,8% |

| Коэффициент вариации | 1,09 |

| BAC | |

| Среднегодовая доходность | 18,4% |

| Стандартное отклонение | 31,1% |

| Коэффициент вариации | 1,70 |

| KO | |

| Среднегодовая доходность | 10,0% |

| Стандартное отклонение | 18,3% |

| Коэффициент вариации | 1,82 |

| AXP | |

| Среднегодовая доходность | 15,0% |

| Стандартное отклонение | 29,3% |

| Коэффициент вариации | 1,95 |

| USB | |

| Среднегодовая доходность | 10,8% |

| Стандартное отклонение | 26,1% |

| Коэффициент вариации | 2,40 |

Можно сделать вывод относительно того, какой из активов несет больше или меньше риска. Теперь мы видим, что инвестиции в AAPL выгоднее не только инвестиций в BAC и AXP, но и вообще в любой из рассматриваемых активов: на единицу риска тут приходится наибольшая доходность. Самый рискованный актив — USB: на 1% доходности приходится 2,4% стандартного отклонения.

Коэффициент Шарпа показывает, во сколько раз избыточная доходность от инвестирования в портфель по сравнению с безрисковым активом выше уровня риска инвестиций. Избыточная доходность показывает, насколько доходность инвестиционного портфеля выше доходности безрискового актива, в роли которого чаще всего выступают государственные облигации.

Коэффициент Шарпа определяется по следующей формуле:

- R̄x − R̄f / σx,

- где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄f — средняя доходность безрискового актива за сопоставимый период,

σx — стандартное отклонение доходности актива за сопоставимый период.

Рассмотрим пример. Предположим, что средняя доходность по акции составляет 30% годовых при 20% стандартного отклонения, а средняя доходность по государственным облигациям США (безрисковый актив) равна 3% годовых. Тогда коэффициент Шарпа для нашей акции будет считаться так:

- (30% − 3%) / 20% = 1,35

Это значение показателя говорит о высокой инвестиционной привлекательности нашей акции: доходность по ней выше доходности безрискового актива и превышает уровень риска.

Из формулы видно, что коэффициент Шарпа измеряет вознаграждение в виде средней избыточной доходности на единицу риска. Также следует отметить, что коэффициент был создан для анализа портфелей, а не отдельных инструментов, но все же его следует учитывать при отборе активов в портфель: он позволяет сделать вывод об эффективности вложения.

Критерии эффективности инвестиций на основе коэффициента Шарпа

| Критерий | Вывод по активу |

|---|---|

| Коэффициент Шарпа > 1 | Доходность инвестиций выше доходности безрискового актива и превышает уровень риска |

| 1 > коэффициент Шарпа > 0 | Риск инвестирования выше, чем доходность от инвестирования, — необходимо пересмотреть инвестиционное решение относительно этого актива или группы активов. Инвестирование в актив не приносит достаточной доходности |

| Коэффициент Шарпа < 0 | Доходность от инвестирования ниже доходности безрискового актива. Вероятно, лучше инвестировать в безрисковый актив |

Критерии эффективности инвестиций на основе коэффициента Шарпа

| Критерий | Вывод по активу |

| Коэффициент Шарпа > 1 | Доходность инвестиций выше доходности безрискового актива и превышает уровень риска |

| 1 > коэффициент Шарпа > 0 | Риск инвестирования выше, чем доходность от инвестирования, — необходимо пересмотреть инвестиционное решение относительно этого актива или группы активов. Инвестирование в актив не приносит достаточной доходности |

| Коэффициент Шарпа < 0 | Доходность от инвестирования ниже доходности безрискового актива. Вероятно, лучше инвестировать в безрисковый актив |

Рассмотрим результаты расчетов по коэффициенту Шарпа для акций в нашем примере.

Коэффициент Шарпа у акций из портфеля Баффетта

| AAPL | 0,98 |

| MCO | 0,90 |

| SPY | 0,79 |

| BAC | 0,52 |

| AXP | 0,44 |

| KO | 0,43 |

| USB | 0,33 |

Коэффициент Шарпа у акций из портфеля Баффетта

| AAPL | 0,98 |

| MCO | 0,90 |

| SPY | 0,79 |

| BAC | 0,52 |

| AXP | 0,44 |

| KO | 0,43 |

| USB | 0,33 |

Коэффициент информации характеризует соотношение риска-доходности актива или портфеля по сравнению с бенчмарком. Коэффициент расчетами напоминает коэффициент Шарпа, только вместо безрисковой ставки используется определенный эталон — бенчмарк. Бенчмарком могут выступать широкие рыночные индексы — MSCI, S&P 500, отраслевые индексы — DJA, собственноручно разработанные бенчмарки и так далее.

Иными словами, коэффициент информации — это отношение сверхдоходности к стандартному отклонению этой сверхдоходности у актива и бенчмарка. Коэффициент помогает понять, выгодно ли инвестировать в актив или набор активов — или проще и безопасней инвестировать в актив, выбранный бенчмарком. В нашем случае в качестве бенчмарка мы взяли ETF на S&P 500.

Формула выглядит так:

- R̄x − R̄m / σx − m,

- где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄m — средняя доходность бенчмарка за сопоставимый период,

σx − m — стандартное отклонение разности доходности актива и бенчмарка за сопоставимый период.

На примере AAPL и S&P 500 все будет выглядеть так:

- В числителе: считаем разницу между средней доходностью акции AAPL (30,2% годовых) и средней доходностью индекса S&P 500 (15,5% годовых).

- В знаменателе: сначала считаем разницу между дневными доходностями акции AAPL и индекса S&P 500, а потом по полученной совокупности дневных сверхдоходностей определяем стандартное отклонение и приводим дневное значение стандартного отклонения к годовому, перемножив дневное стандартное отклонение на корень из 252. Перемножаем на 252, так как в году 252 торговых дня. В нашей таблице этот расчет произведен на листе «Дневная доходность».

Итого получается:

- (30,2% − 15,5%) / 21,28% = 0,69. Значение показателя выше 0,5 говорит о хорошей инвестиционной привлекательности акции.

Следует отметить, что этот коэффициент показывает эффективность активного управления, — при пассивном управлении, если мы просто покупаем индексный фонд и держим его, коэффициент будет равен нулю.

Чем больше значение коэффициента, тем выше избыточная «отдача» от инвестирования в определенный актив или портфель по сравнению с бенчмарком. Значение коэффициента информации в диапазоне от 0,5 до 0,74 считается хорошим, значение от 0,75 до 0,99 считается очень хорошим, а значение свыше 0,99 считается отличным. Ниже представлены результаты расчетов коэффициента информации для рассматриваемых акций.

Коэффициент информации у рассматриваемых акций

| AAPL | 0,69 |

| MCO | 0,63 |

| BAC | 0,13 |

| SPY | 0 |

| AXP | −0,02 |

| KO | −0,36 |

| USB | −0,26 |

Коэффициент информации у рассматриваемых акций

| AAPL | 0,69 |

| MCO | 0,63 |

| BAC | 0,13 |

| SPY | 0 |

| AXP | −0,02 |

| KO | −0,36 |

| USB | −0,26 |

Можно заметить, что для SPY (ETF на S&P 500) коэффициент информации равен нулю, так как он отражает движение рынка и не подразумевает сверхдоходности за активное управление. Напротив, хорошее значение коэффициента имеют акции AAPL и MCO, у которых на 1% стандартного отклонения сверхдоходности приходится 0,69 и 0,63% сверхдоходности соответственно. В случае с KO, AXP и USB отрицательные значения коэффициента связаны с отрицательными избыточными доходностями относительно бенчмарка.

Коэффициент Сортино — показатель, напоминающий коэффициент Шарпа, он отличается лишь расчетом риска. В коэффициенте Сортино для расчета риска учитываются только доходности актива ниже определенного уровня — чаще всего этот уровень определяется как доходность безрискового актива за сопоставимый период либо нулевая ставка.

Предполагается, что положительные отклонения доходностей — выше доходности безрискового актива — не несут риск, так как повышают доходность актива, — соответственно, учитывать их при расчете риска не нужно. Таким образом, для расчета стандартного отклонения необходимо выбрать только те дневные доходности, значение которых будет ниже доходности безрискового актива за этот же день. В нашей таблице все посчитано на листе «Кф. Сортино». Вот по какой формуле этот коэффициент рассчитывается:

- R̄x − R̄f / σxd,

- где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄f — средняя доходность безрискового актива за сопоставимый период,

σxd — стандартное отклонение доходности актива ниже заданного уровня.

Для примера рассмотрим логику, по которой фильтруются доходности для расчета риска по коэффициенту Сортино.

Месячные доходности акции и безрискового актива

| Период | Доходность акции | Доходность безрискового актива | Отфильтрованная доходность |

|---|---|---|---|

| 1 месяц | 0,16% | 0,18% | 0,16% |

| 2 месяц | −2,54% | 0,18% | −2,54% |

| 3 месяц | 0,29% | 0,18% | 0,00% |

| 4 месяц | 0,00% | 0,18% | 0,00% |

| 5 месяц | 2,24% | 0,18% | 0,00% |

| 6 месяц | −11,80% | 0,18% | −11,80% |

| 7 месяц | 14,10% | 0,18% | 0,00% |

| 8 месяц | 8,36% | 0,18% | 0,00% |

| 9 месяц | −2,14% | 0,18% | −2,14% |

| 10 месяц | 9,67% | 0,18% | 0,00% |

| 11 месяц | 7,00% | 0,18% | 0,00% |

| 12 месяц | 0,90% | 0,18% | 0,00% |

Месячные доходности акции и безрискового актива

| 1 месяц | |

| Доходность акции | 0,16% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,16% |

| 2 месяц | |

| Доходность акции | −2,54% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | −2,54% |

| 3 месяц | |

| Доходность акции | 0,29% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

| 4 месяц | |

| Доходность акции | 0,00% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

| 5 месяц | |

| Доходность акции | 2,24% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

| 6 месяц | |

| Доходность акции | −11,80% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | −11,80% |

| 7 месяц | |

| Доходность акции | 14,10% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

| 8 месяц | |

| Доходность акции | 8,36% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

| 9 месяц | |

| Доходность акции | −2,14% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | −2,14% |

| 10 месяц | |

| Доходность акции | 9,67% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

| 11 месяц | |

| Доходность акции | 7,00% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

| 12 месяц | |

| Доходность акции | 0,90% |

| Доходность безрискового актива | 0,18% |

| Отфильтрованная доходность | 0,00% |

В последней колонке оказались лишь те значения доходности акции, которые были ниже доходности безрискового актива за соответствующий период. Затем с помощью формулы стандартного отклонения рассчитываем риск по отфильтрованной доходности — он составит 3,54%. Среднемесячная доходность по акции — 2,19%, а среднемесячная доходность по безрисковому активу — 0,18%. Таким образом, коэффициент Сортино для акции из примера считается так:

- (2,19% − 0,18%) / 3,54% = 0,57. Значение показателя ниже единицы указывает на то, что актив не обеспечивает должного уровня доходности на единицу нисходящего риска.

Чем больше значение коэффициента, тем выше вероятность безубыточности вложения и тем большей инвестиционной привлекательностью обладает рассматриваемый актив. Минимально допустимое значение показателя, определяющее инвестиционную привлекательность актива, — 1. Таким образом, на примере портфеля Баффетта допустимая и большая привлекательность у AAPL, MCO и SPY, а остальные же активы по коэффициенту Сортино непривлекательны, потому что не обеспечивают должного уровня доходности на единицу нисходящего риска.

Коэффициент Сортино у рассматриваемых акций

| AAPL | 1,59 |

| MCO | 1,40 |

| SPY | 1,19 |

| BAC | 0,86 |

| AXP | 0,73 |

| KO | 0,66 |

| USB | 0,53 |

Коэффициент Сортино у рассматриваемых акций

| AAPL | 1,59 |

| MCO | 1,40 |

| SPY | 1,19 |

| BAC | 0,86 |

| AXP | 0,73 |

| KO | 0,66 |

| USB | 0,53 |

Коэффициент Трейнора — еще один показатель, напоминающий коэффициент Шарпа и отличающийся только расчетом риска. В качестве риска берется коэффициент бета акции — он отражает волатильность актива по отношению к рынку. Коэффициент Трейнора показывает отношение сверхдоходности к рыночному риску.

Для расчета коэффициента бета акции используется следующая формула — рассчитанную бета акции можно найти на Yahoo Finance в разделе Summary на странице акции:

- где σxm — ковариация между доходностью актива (портфеля) и доходностью рынка,

σm2 — дисперсия доходности рынка.

Методика расчета коэффициента бета акции раскрыта на листе «Дневная доходность» нашей таблицы, в столбце «Рыночный риск».

Коэффициент бета, находящийся в диапазоне от 0 до 1, свидетельствует о том, что акция движется в целом в одном направлении с рынком: если фондовый индекс растет, то растет и акция. Но значение коэффициента меньше 1 говорит о том, что актив менее чувствителен к движению рынка.

Коэффициент бета, равный 1, говорит о том, что движение актива полностью повторяет движение фондового индекса. Можно заметить, что значение 1 наблюдается у SPY, то есть у рыночного индекса.

Коэффициент бета больше 1 говорит о том, что динамика акции коррелирует с движением индекса, но при этом акция более чувствительно реагирует на любое движение рыночного индекса.

Коэффициент бета у рассматриваемых акций

| BAC | 1,38 |

| MCO | 1,26 |

| AXP | 1,26 |

| AAPL | 1,14 |

| SPY | 1,00 |

| USB | 1,15 |

| KO | 0,69 |

Коэффициент бета у рассматриваемых акций

| BAC | 1,38 |

| MCO | 1,26 |

| AXP | 1,26 |

| AAPL | 1,14 |

| SPY | 1,00 |

| USB | 1,15 |

| KO | 0,69 |

Зная коэффициент бета, доходность актива и доходность безрискового актива, мы можем рассчитать коэффициент Трейнора по следующей формуле:

- R̄x − R̄f / βx,

- где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄f — средняя доходность безрискового актива за сопоставимый период,

βx — коэффициент бета актива.

Допустим, необходимо рассчитать коэффициент Трейнора для акции USB — US Bancorp. Переходим на страницу компании на Yahoo Finance и находим Beta — 1,14 на момент написания статьи. Далее для расчета коэффициента Трейнора достаточно найти разницу между среднегодовой доходностью акции — 10,8% и среднегодовой доходностью безрискового актива — 2,1% и поделить полученное значение на бета акции.

Для акции USB:

- (10,8% − 2,1%) / 1,14 = 0,076

Значение показателя выше нуля указывает на то, что инвестирование в актив более привлекательно, чем в рыночный индекс. Если коэффициент ниже нуля, то целесообразнее вкладывать в рыночный индекс, так как актив проигрывает рынку по соотношению риска и доходности. Таким образом, все акции портфеля инвестиционно привлекательны по этому показателю.

Коэффициент Трейнора у рассматриваемых акций

| AAPL | 0,24 |

| MCO | 0,20 |

| SPY | 0,13 |

| BAC | 0,12 |

| KO | 0,11 |

| AXP | 0,10 |

| USB | 0,08 |

Коэффициент Трейнора у рассматриваемых акций

| AAPL | 0,24 |

| MCO | 0,20 |

| SPY | 0,13 |

| BAC | 0,12 |

| KO | 0,11 |

| AXP | 0,10 |

| USB | 0,08 |

Выводы

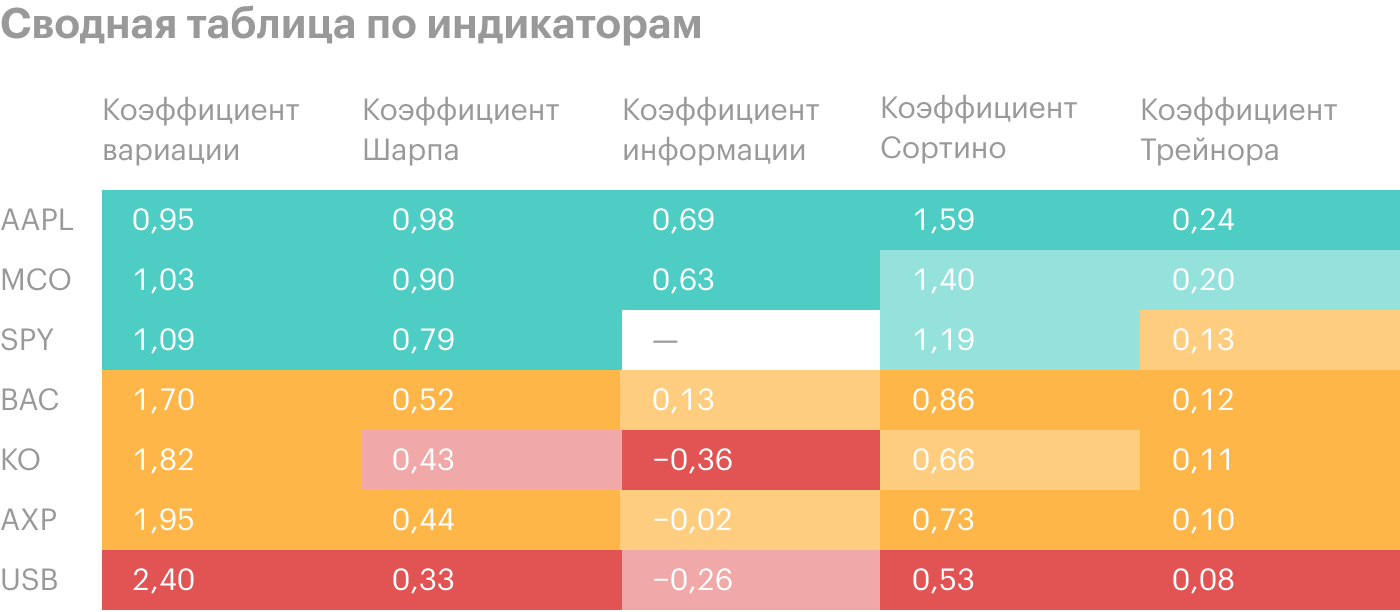

Теперь мы можем собрать сводную таблицу и оценить инвестиционную привлекательность активов на примере акций из портфеля Баффетта.

По данным из таблицы можно сделать вывод, что из рассмотренных активов наиболее привлекательны для инвестора Apple (AAPL), Moody’s (MCO) и SPDR S&P 500 (SPY).

Но важно помнить: кроме расчета индикаторов нужно оценивать перспективы отрасли и самой компании — и только когда картина собрана целиком, можно решать, инвестировать ли в компанию.