Как продать ипотечную квартиру: 8 рабочих схем

Продать залоговую квартиру не так сложно, как принято считать.

Если просрочек по кредиту не было, то обременение не отпугнет потенциальных покупателей. Во-первых, растет количество клиентов, которые покупают жилье в ипотеку. А банки следуют за рынком и вводят отдельный продукт — ипотеку на квартиру в залоге.

Во-вторых, если банк кредитует ипотечные квартиры других банков, то для покупателя залог не имеет большого значения — ведь банк заинтересован в том, чтобы сделка прошла надежно. По такой квартире, скорее всего, не будет неприятных сюрпризов, так как банк и страховая компания продавца уже проверяли документы и юридическую чистоту предыдущей сделки.

Расскажу про восемь схем, с помощью которых можно продать залоговую квартиру.

Выбирайте ваш вариант

Когда квартира бывает в залоге

Кратко напомню два вида кредитов, из-за которых квартира продавца бывает в залоге у банка.

Ипотека в силу закона. Это классическая схема покупки недвижимости за счет кредитных денег банка.

Такую ипотеку регулирует закон: банки предлагают стандартные условия по собственным программам или по программам, которые субсидирует государство, таким как ипотека с господдержкой или семейная ипотека. В зависимости от условий программы банка кредит достигает 90% от рыночной стоимости квартиры, которую заемщик оставляет в залог.

Ипотека в силу договора. Ее главное отличие от ипотеки в силу закона в том, что клиент получает деньги от банка под залог недвижимости: своей или третьего лица, например родственника или знакомого. По такой программе ставки обычно выше на 3—10 процентных пунктов, а сумма кредита — не более 70—80% от оценочной стоимости закладываемой недвижимости.

Часто ипотеку в силу договора банк предлагает клиенту, который не проходит на беззалоговый кредит наличными: например, не хватает дохода или испорчена кредитная история.

Как проходит сделка при продаже ипотечной квартиры

Если квартира с обременением, то общий порядок действий будет таким.

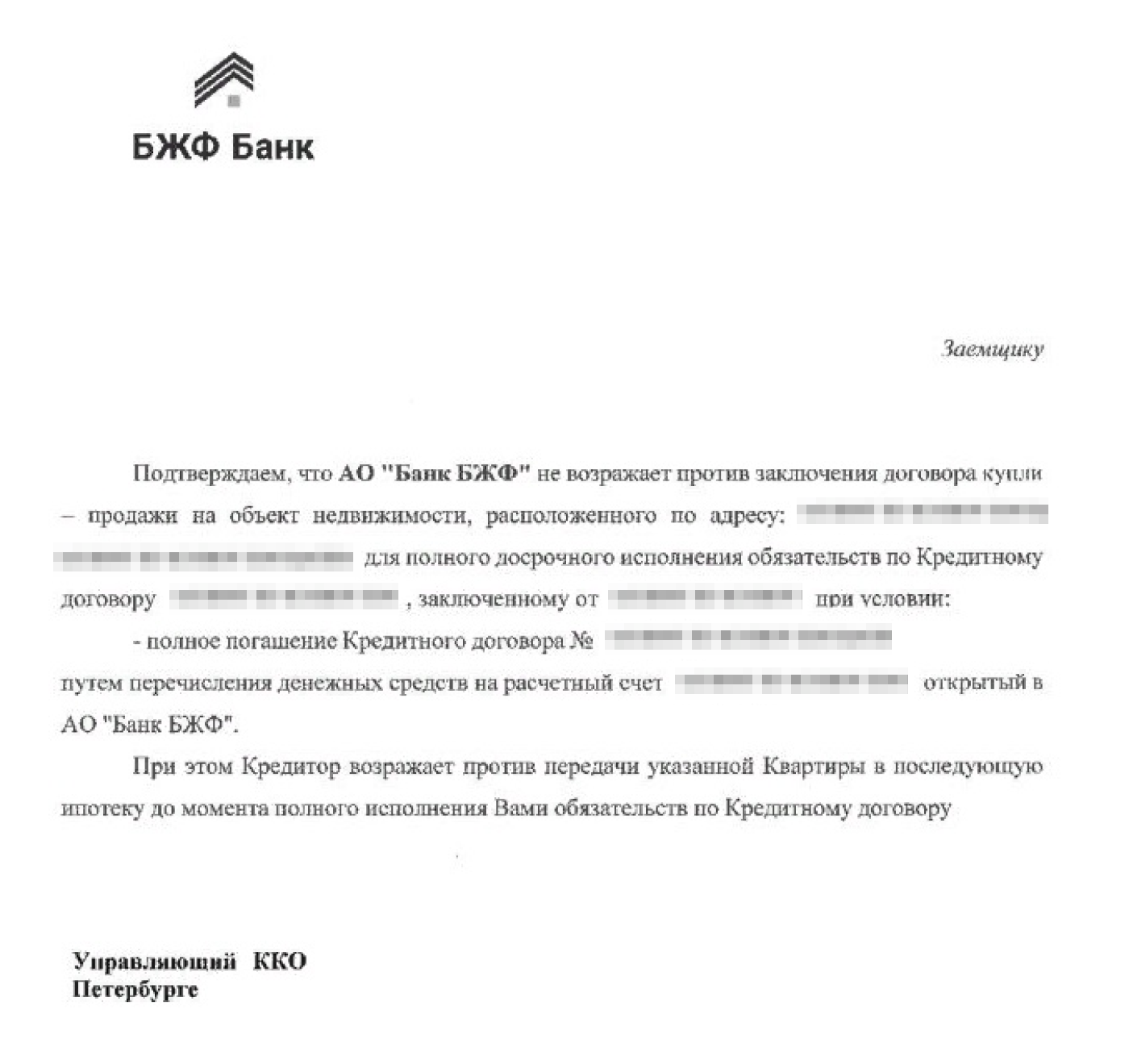

Получить согласие банка на продажу. Оно понадобится Росреестру вместе с документами на регистрацию договора купли-продажи залоговой квартиры. А еще — банку покупателя, чтобы проверить квартиру.

Чтобы получить согласие банка, продавцу квартиры нужно:

- запросить у менеджера банка форму заявления на разрешение продать ипотечную квартиру;

- подать заявление через личный кабинет онлайн-банка или на электронную почту отдела работы с ипотечными клиентами.

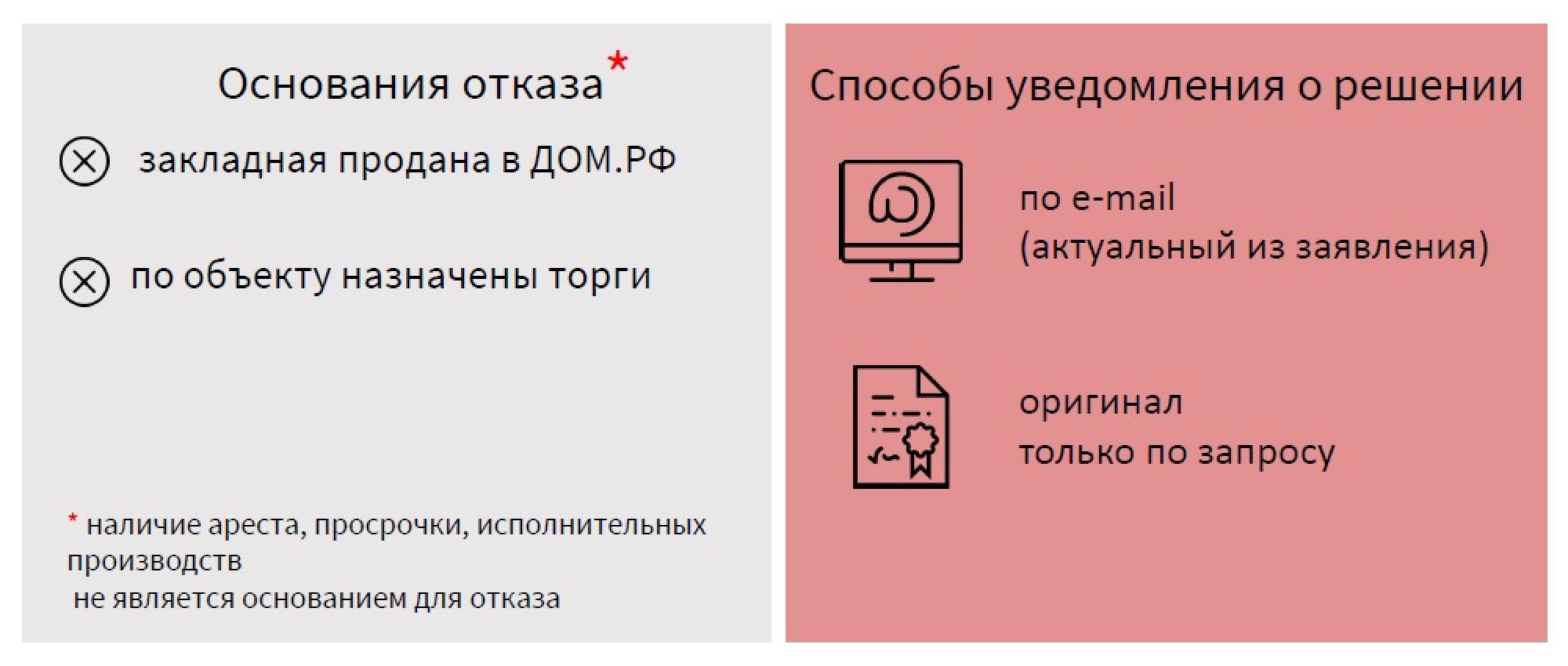

Банк принимает решение в течение 3—5 дней. Если у клиента нет серьезных проблем с выплатами, когда дело уже передали в суд или назначены торги по продаже залога, то банк обычно идет навстречу и заемщик получает письменное согласие банка.

Найти покупателя на квартиру. Лучше сразу сообщить ему, что квартира находится в залоге у банка, и назвать полную сумму остатка по долгу. Покупатель решит, согласен ли он купить такую квартиру и как будет оплачивать недвижимость: за наличные или оформит ипотеку на покупку залоговой квартиры. После этого нужно согласовать детали сделки с банком продавца.

Провести сделку. Продавец открывает два аккредитива либо ячейки. Аккредитив — способ расчета, при котором деньги хранятся на специальном счете. Банк переводит их или открывает к ним доступ, только когда выполнены определенные условия договора, которые определяют на сделке. Обычно это выписка из ЕГРН, которая подтверждает, что право собственности переоформили, а обременение сняли. Ячейку используют, если рассчитываются наличными.

В первый аккредитив или ячейку закладывают сумму, которой достаточно, чтобы погасить ипотечный долг продавца. Во второй — оставшуюся часть: разницу между долгом и полной стоимостью квартиры по договору купли-продажи.

Стоимость аккредитива — от 1500 до 6000 ₽ в месяц в зависимости от региона и банка. Аренда ячейки стоит от 1500 до 9000 ₽.

После того как подписали договор купли-продажи, банк исполняет аккредитив — переводит деньги на счет продавца, чтобы закрыть долг по ипотеке.

Погасить долг по ипотеке. Для этого продавец заранее пишет заявление в банк на досрочное погашение, где указывает дату, когда нужная сумма поступит на счет банка. В этот день банк списывает деньги и выдает продавцу на руки справку об отсутствии долга и закладную с отметкой о том, что обязательства выполнены.

Снять обременение. Для этого нужно отправить запрос, справку и закладную в Росреестр. Это делают несколькими способами, расскажу про них подробнее.

Как снять залог с квартиры

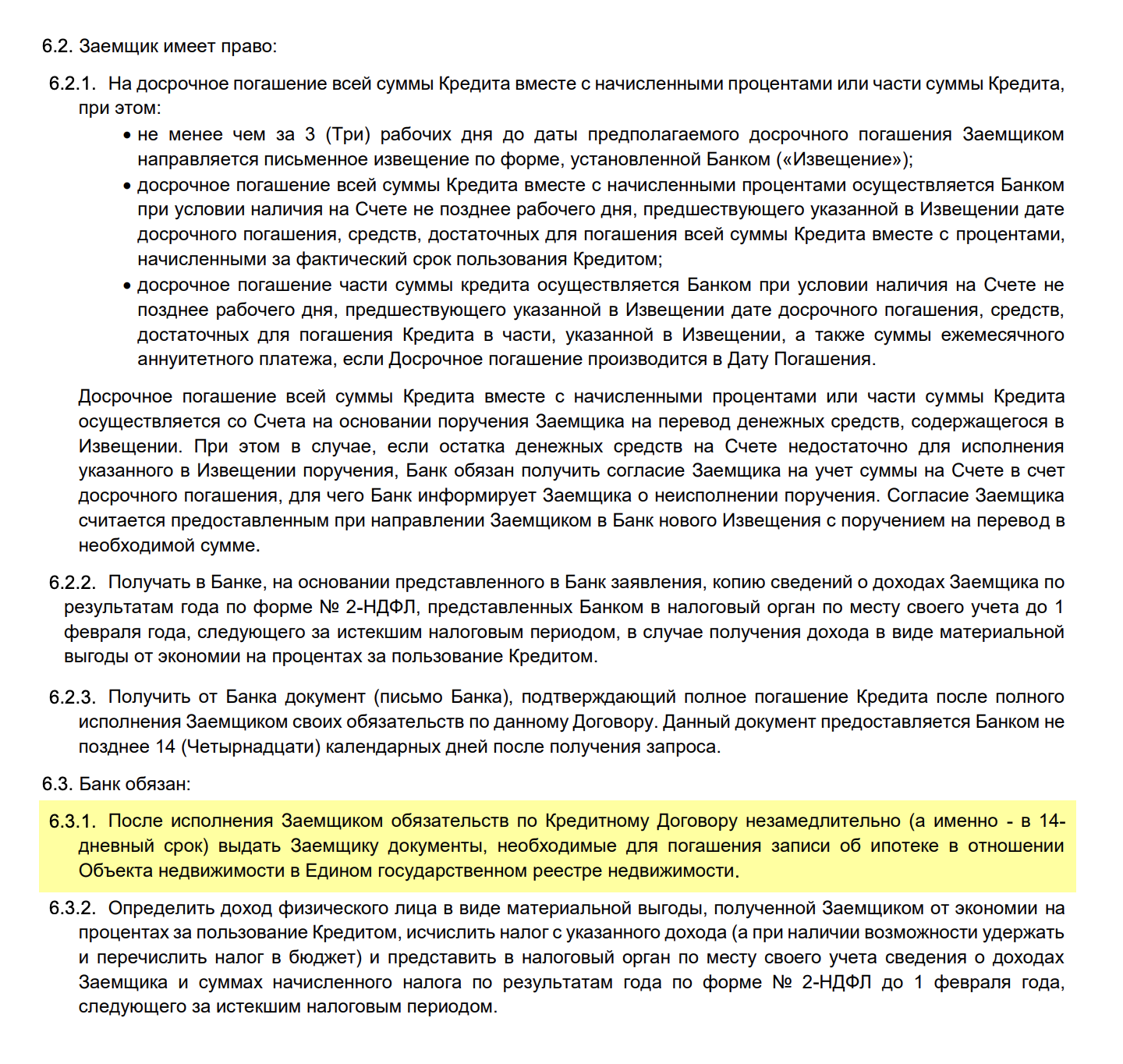

После того как долг полностью погашен, банк выдает продавцу справку о погашении ипотеки и закладную с отметкой о погашении долга. По закону банк обязан предоставить закладную незамедлительно, но точный срок в законе не указан.

Если закладная на бумаге, то справку о выполнении обязательств и закладную в Росреестр подает собственник квартиры или регистрационный агент — сотрудник банка продавца, который курирует сделку и действует от имени продавца по доверенности. За снятие обременения госпошлину не берут.

Срок выдачи закладной указан в кредитном договоре. Обычно это не больше 15 дней после того, как погашен заем. О том, что закладная готова, клиента уведомляют по смс или по телефону, и в согласованный день он приезжает за документами.

Если продавец пользуется услугами отдела сопровождения, то банк выдаст закладную в течение дня. Если сроки затянулись, можно пожаловаться в Центробанк. В жалобе указать суть вопроса, контактные данные продавца, банка и детали сделки.

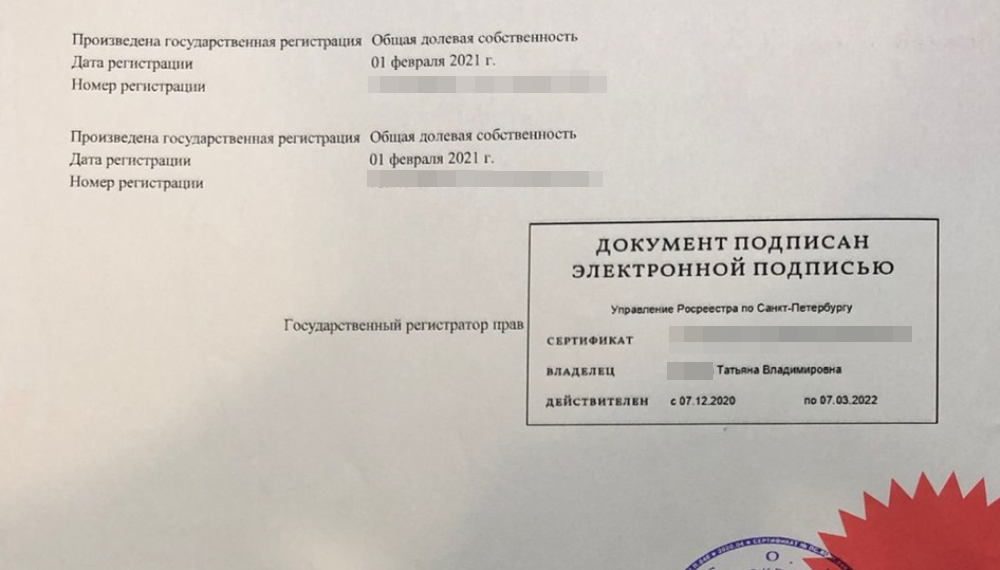

Если оформляли электронную закладную, банк сам отправит запрос в Росреестр через специальный канал взаимодействия. Обычно это происходит на следующий день. А как только Росреестр снимет залог, банк уведомит продавца — например, по смс или телефону: зависит от условий кредитного договора.

Если продавец гасит ипотеку своими деньгами и у него есть квалифицированная электронная подпись, можно отправить документы через сайт Росреестра. Это сэкономит время.

Покупатель уплачивает госпошлину — 2000 ₽ за регистрацию права собственности.

После того как Росреестр получит документы, он снимет обременение в течение трех рабочих дней.

Затем продавец получает выписку из ЕГРН, в которой указано, что ограничений в виде залога на квартире нет. Эту выписку перед сделкой всегда запрашивает покупатель.

Т—Ж уже подробно рассказывал о том, как снять обременение.

Зарегистрировать договор купли-продажи. Продавец и покупатель встречаются еще раз и сдают договор в Росреестр на госрегистрацию перехода права собственности.

Переход права собственности и обременения в пользу банка покупателя зарегистрируют в течение пяти рабочих дней, а если сделка через нотариуса — в течение трех дней.

После этого новый собственник квартиры забирает документы из Росреестра.

Получить деньги за квартиру. Продавец и покупатель передают в банк документы, которые нужны, чтобы раскрыть второй аккредитив или ячейку, — они указаны в договоре. И продавец получает доступ к деньгам.

Есть несколько схем, по которым можно провести сделку, у каждой — свои нюансы. Какую схему использовать, решают участники сделки. Обычно это зависит от того, как расплачивается покупатель — наличными или кредитными деньгами — и по какой схеме работают банки продавца и покупателя.

Дальше расскажу про нюансы каждой схемы, но не буду останавливаться на подробностях, которые мы рассмотрели выше, так как эти шаги будут одинаковы.

Продавец сам закрывает долг и снимает обременение

Кому подходит. Если сумма ипотечного долга небольшая, то продавец может внести ее и снять обременение с квартиры. Тогда сделка сводится к обычной свободной продаже квартиры. Это самый простой для всех вариант — он сокращает количество шагов: покупатель и продавец могут сразу заключить договор купли-продажи и подать документы на госрегистрацию.

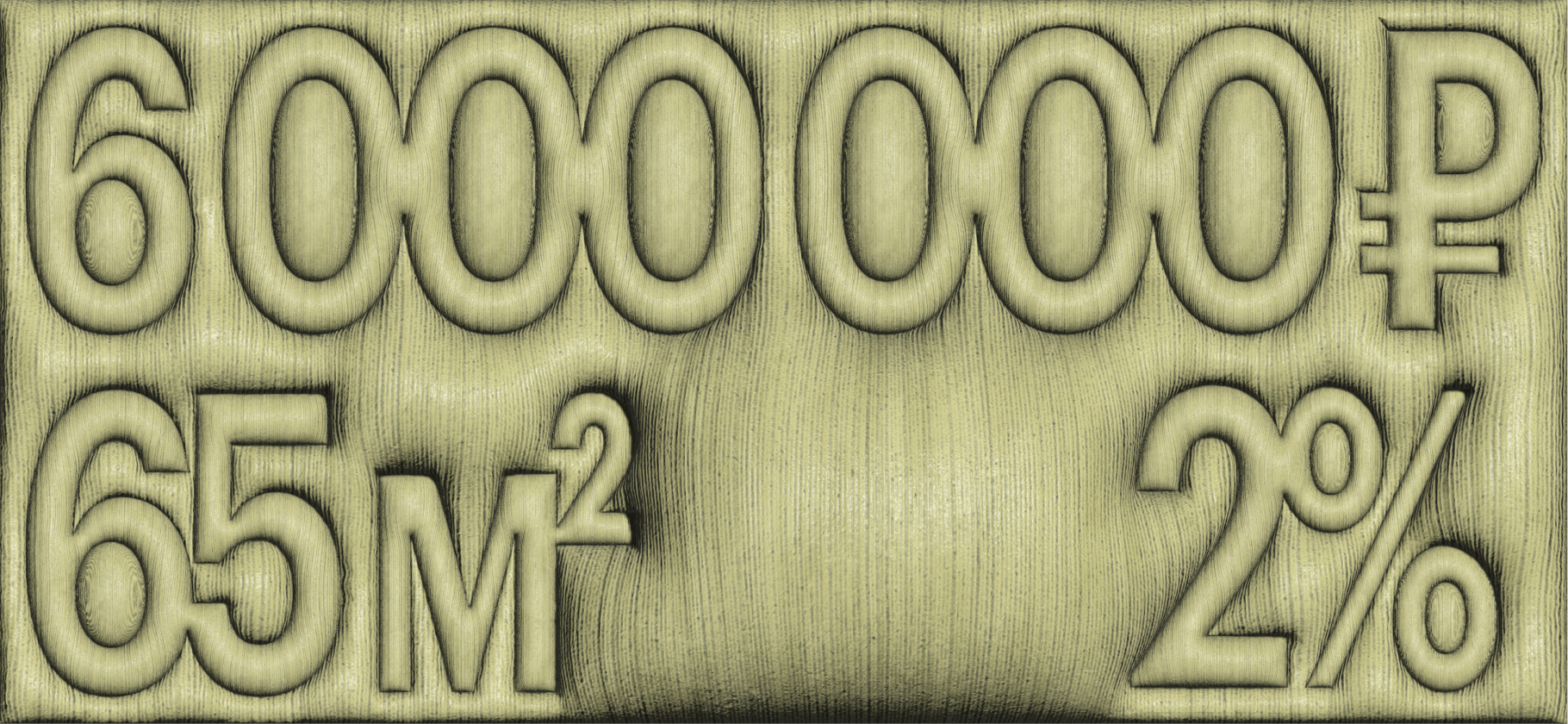

Как действовать. Например, по ипотеке осталось выплатить 600 000 ₽. В этом случае можно занять деньги у друзей или взять потребительский кредит, закрыть ипотеку и снять обременение банка.

По моему опыту, клиентам с действующей ипотекой банки неохотно дают потребительский кредит. Логика простая: если у заемщика начнутся финансовые проблемы, то в первую очередь он будет «спасать» ипотеку, чтобы не лишиться жилья. Но если у продавца хорошая кредитная история, шансы есть. Это значит, что у него:

- не было просрочек по выплатам;

- есть уже погашенные займы на сумму не меньше запрашиваемого кредита;

- уровень дохода позволяет обслуживать и ипотеку, и новый кредит.

Как вариант, можно оформить потребительский кредит на родственника, а потом закрыть его с денег от продажи квартиры.

Также у некоторых банков есть специальные программы кредитования ипотечных заемщиков. Например, «кредит на ремонт». Часто банк выдает кредит наличными на сумму до 1 млн рублей — сумма зависит от условий конкретного банка. Но лучше заранее уточнить условия, так как иногда банк запрашивает подтверждение целевого использования, например чеки на стройматериалы. И если нарушить условия кредита, то ставка может вырасти на 4—6 процентных пунктов.

После того как продавец получит нужную сумму, он досрочно выплачивает ипотечный кредит, снимает обременение с квартиры и продает ее как обычно.

Дальше расскажу, как продать залоговую квартиру, если покупатель расплачивается наличными. Есть три варианта.

Покупатель закрывает долг продавца наличными под контролем банка продавца

Кому подходит. Если ипотечная квартира покупается на свои, а сумма долга у продавца большая, удобно привлечь к сделке банк продавца. У такой схемы минимальные риски для обоих участников.

Как действовать. Продавец обращается в отдел сопровождения клиентов, и банк готовит документы на продажу квартиры с сохранением залога в свою пользу. Это страхует продавца на момент, когда право собственности уже зарегистрировали на покупателя, но по сделке еще не рассчитались. А для покупателя это гарантия, что продавец не пропадет после того, как погасит долг.

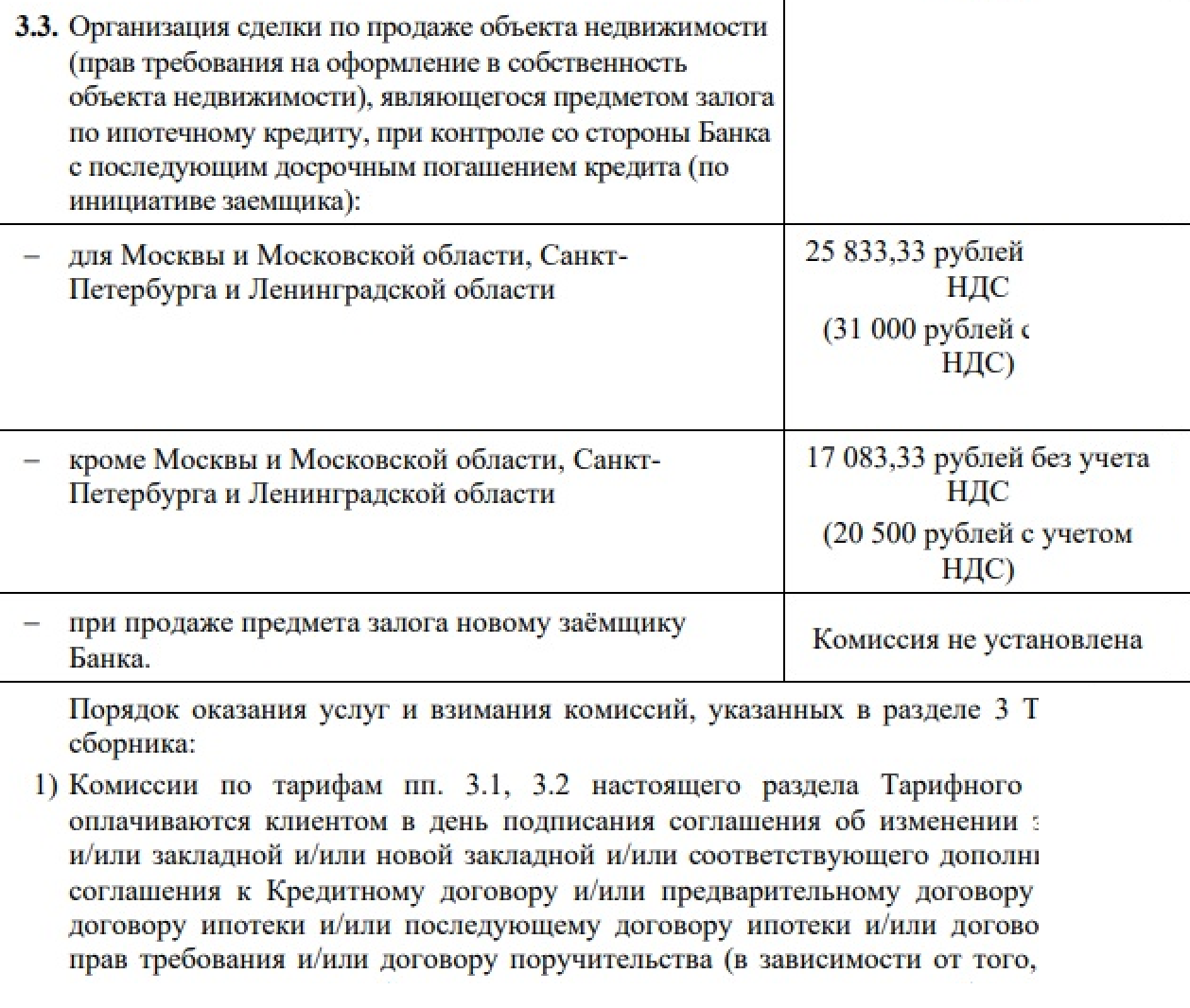

Полный расчет по сделке продавец получает только после того, как снимет обременение с квартиры. Такая услуга у банков платная.

Порядок действий будет такой:

- За день до сделки продавец подает в банк заявление о досрочном погашении через онлайн-банк или в офисе банка. Банк готовит договор купли-продажи, в котором указывает, что сохраняет залог в свою пользу. Стороны подписывают договор, а продавец открывает два аккредитива. На один покупатель перечисляет сумму, чтобы закрыть задолженность покупателя, на второй — остаток суммы за квартиру.

- В тот же день один из участников сделки передает договор купли-продажи и разрешение банка на продажу квартиры в МФЦ. Сотрудник МФЦ выдает опись о полученных бумагах с датой и подписью. Росреестр регистрирует переход права собственности с сохранением залога банка на квартиру.

- Когда Росреестр оформит сделку, покупатель и продавец получат в МФЦ на руки свои экземпляры договора с отметкой Росреестра и выписку из ЕГРН. На основании этих документов банк раскрывает первый аккредитив и переводит деньги, чтобы погасить остаток долга по ипотеке продавца.

- Банк снимает обременение с квартиры. Продавец получает на руки справку о погашении задолженности и закладную, если она оформлялась на бумаге.

- После того как залог снят, продавец на основании выписки из ЕГРН получает доступ ко второму аккредитиву и может обналичить деньги через кассу или перевести их на другой счет.

По такой схеме работает, например, «Альфа-банк». У других банков — свои схемы и нюансы.

Продать ипотечную квартиру можно и самостоятельно, без участия банка в сделке. В этом случае стороны сами договариваются, как будут рассчитываться. Здесь возможны варианты.

Покупатель и продавец проводят сделку через нотариуса

Кому подходит. Тем, кто торопится. По этой схеме покупатель тоже берет квартиру за свои. Сделка пройдет чуть быстрее, так как через нотариуса Росреестр регистрирует ее за три рабочих дня, а через МФЦ — за пять.

Как действовать. Нотариус не может провести сделку с сохранением залога, как банк. Он проверит законность сделки, юридическую чистоту документов, подскажет, как правильно составить договор с учетом рисков покупателя.

Нотариус отвечает только за законность сделки и удостоверяет личности всех участников. Но не страхует покупателя на случай, если продавец внезапно отменит сделку.

Чтобы защитить интересы покупателя, можно провести расчеты через публичный депозитный счет — в этом случае нотариус распоряжается деньгами покупателя на условиях, которые указаны в договоре. Стоимость такой услуги — 0,5% от принятой суммы, но не более 20 000 ₽.

Стоимость услуг нотариуса начинается от 3000 ₽ + 0,1—0,4% от суммы купли-продажи. Госпошлина за регистрацию права собственности входит в эту сумму. Расходы стороны делят между собой по договоренности.

Стороны подписывают договор у нотариуса и идут в банк продавца. Покупатель вносит необходимую сумму, чтобы погасить ипотеку, наличными в кассе или переводом со своего счета.

После того как банк спишет деньги в счет погашения долга и закроет кредит, продавец получит справку и закладную с отметкой банка. Дальше он подает документы, чтобы снять обременение с квартиры, получает выписку о том, что залог отсутствует, и относит нотариусу. Тот отправляет бумаги на регистрацию перехода права собственности, и в течение трех рабочих дней покупатель получает выписку из ЕГРН — в ней указан новый собственник и то, что обременение отсутствует. После этого нотариус переводит остаток суммы с публичного счета продавцу.

Иногда вместо депозитного счета в этой схеме из соображений экономии используют аккредитив либо эскроу-счет.

На первичном рынке недвижимости расчет через эскроу-счет при сделках — требование закона. Но некоторые банки в Москве или Санкт-Петербурге начинают открывать счета эскроу даже для покупателей, которые рассчитываются по сделке своими деньгами, а не кредитными. Стоимость эскроу-счета зависит от тарифов банка — например, «Росбанк Дом» берет за такую услугу от 4500 ₽, а банк «Санкт-Петербург» открывает счет бесплатно.

Покупатель закрывает долг наличными, сделка проходит через приостановку регистрации

Кому подходит. Эту схему используют, если одна из сторон не хочет работать через нотариуса.

При такой схеме у покупателя минимальные риски: деньги, чтобы закрыть кредит, он переведет после того, как договор передали на госрегистрацию. А полный расчет с продавцом произойдет, когда квартира будет оформлена на покупателя.

Как действовать. Перед сделкой продавец пишет банку заявление о досрочном погашении ипотеки. В день сделки стороны подписывают договор купли-продажи, открывают два аккредитива, на которые покупатель переводит деньги, и подают документы на госрегистрацию через МФЦ.

Сотрудник МФЦ выдает опись о том, что документы приняты. Когда документы поступают в Росреестр, тот дает приостановку в регистрации. Основание — квартира в залоге у банка продавца и провести переход права собственности невозможно.

Далее на основании описи из МФЦ или отметки Росреестра о приостановке стороны раскрывают первый аккредитив, которыми гасят долг продавца. Банк выдает справку о погашении кредита и закладную с отметкой, что обременение можно снять. Продавец передает эти документы через МФЦ, и регистрацию возобновляют.

Когда договор зарегистрирован, покупатель получает выписку из ЕГРН. Стороны встречаются в банке, и на основании выписки продавец получает доступ к остальным деньгам.

Но гораздо чаще покупатель берет кредит на покупку ипотечной квартиры. В этом случае банки используют несколько схем. Расскажу о них подробнее.

Какие бывают ограничения у банков по залоговым квартирам

У каждого банка есть требования к квартирам, на покупку которых он дает кредит. Например, не все банки принимают в залог квартиру с незарегистрированными перепланировками или квартиру на цокольном этаже.

А если кредит на покупку ипотечной квартиры, то могут быть дополнительные ограничения. Например, некоторые банки:

- не примут объект с использованным маткапиталом и субсидиями;

- не кредитуют ДДУ или апартаменты;

- не работают с продавцами, у которых плохая кредитная история и текущие просрочки;

- не позволяют занизить цену в договоре;

- не примут в работу ипотеку, если продавец брал кредитные каникулы или реструктуризацию;

- не разрешат провести такую сделку между родственниками.

Поэтому покупателю залоговой квартиры лучше заранее уточнить все детали по ипотеке продавца и перечень ограничений по залоговой квартире в своем банке.

Покупатель берет ипотеку в банке продавца, и банк переводит залог на нового заемщика

Кому подходит. Это самый простой вариант для покупателя и продавца. Ведь банк уже знает квартиру прошлого заемщика и залог уже у него. В этом случае риски минимальны, так как не нужно переводить деньги в сторонний банк.

При такой схеме, если у продавца есть текущие просрочки по кредиту, у покупателя больше шансов оформить ипотеку на квартиру. Сторонние банки могут отказать в кредите.

Как действовать. В этом случае некоторые банки проводят ипотеку через двойной залог. После того как подписаны договоры — купли-продажи и кредитный — банк оформляет согласие на продажу квартиры. Документы сразу передают на регистрацию перехода права собственности на покупателя.

В договоре купли-продажи банк указывает, что квартира в залоге, то есть сохраняется обременение по ипотеке продавца. И Росреестр регистрирует обременение по ипотеке покупателя.

Покупатель предоставляет в банк выписку из ЕГРН с отметкой о новом собственнике и новом залогодателе, которым становится покупатель. После этого банк погашает ипотеку продавца кредитными деньгами покупателя. А остальную часть денег за вычетом долга по ипотеке переводит продавцу.

Но иногда банк просто использует стандартную схему для любой сделки, как если бы это была ипотечная квартира стороннего банка.

Покупатель берет ипотеку в стороннем банке, Росреестр делает приостановку

Кому подходит. Эту схему используют, если покупатель предпочел взять ипотеку в стороннем банке — например, из-за более выгодной ставки, чем в банке продавца.

Как действовать. В этом случае сначала подают документы в Росреестр, а потом гасят ипотечный кредит продавца. Это происходит таким образом:

- Стороны проводят сделку. Банк покупателя открывает два аккредитива: на один счет закладывают сумму, чтобы погасить долг продавца. Эта сумма может состоять из первоначального взноса покупателя или включать кредитные деньги. На второй аккредитив закладывают оставшуюся сумму.

- Когда кредитный договор и договор купли-продажи подписаны, продавец подает документы на регистрацию перехода права собственности в Росреестр. Регистратор приостанавливает сделку, так как квартира в залоге и нет документов, что долг закрыт.

- Банк покупателя раскрывает первый аккредитив на основании описи документов, поданных в Росреестр, и перечисляет деньги на счет продавца. А тот погашает задолженность по ипотеке. После этого банк продавца выдает ему закладную с отметкой о погашении.

- Регистрируется переход права собственности и обременения в пользу банка покупателя. Продавец предоставляет закладную в Росреестр. Залог регистрируется в пользу банка покупателя.

- Покупатель получает зарегистрированный договор купли-продажи и выписку из ЕГРН, где указано, что собственником квартиры считается покупатель, а его банк — единственный залогодержатель. Эти документы стороны подают в банк, чтобы раскрыть второй аккредитив.

Некоторые банки требуют, чтобы в сделке участвовал регистрационный агент — сотрудник банка, который подает документы на регистрацию. Для этого в день сделки нотариус, который работает с банком, оформляет на него доверенность. Услуги регистрационного агента стоят 4000—7000 ₽ в зависимости от региона.

Подобную схему используют, например, Сбер через сервис безопасных расчетов, «Райффайзенбанк» и «Примсоцбанк».

Покупатель берет ипотеку в стороннем банке: сделка через один аккредитив

Кому подходит. Эта схема отличается от предыдущей тем, что будет только один аккредитив, на котором банк покупателя заблокирует сумму для покупки квартиры. А деньги на погашение задолженности продавца — первоначальный взнос покупателя и ипотечные — банк покупателя переведет в день сделки после того, как покупатель подпишет кредитный договор и обе стороны — договор купли-продажи.

Как действовать. По такой схеме работают большинство банков. На сделке они оформляют продавца поручителем по ипотечному кредиту покупателя. Это дополнительная страховка для банка покупателя на время перезалога, чтобы после того, как продавец получит деньги на погашение ипотеки, он не передумал и не отказался от сделки.

Условия поручительства прописывают в кредитном договоре. Оно действует до тех пор, пока с квартиры не снимут обременение банка продавца и не наложат новое в пользу банка покупателя.

Стороны подписывают договор купли-продажи, а покупатель — кредитный договор. Банк покупателя переводит сумму на досрочное погашение ипотеки продавца. Оставшуюся сумму блокируют на аккредитиве.

Продавец снимает обременение с квартиры и подает документы на регистрацию перехода права собственности и смену залогодержателя. После этого получает доступ к аккредитиву с оставшейся частью денег.

Риски при такой схеме минимальны.

Продавец рефинансирует ипотеку в банке покупателя

Кому подходит. Иногда участники сделки выбирают конкретную схему просто потому, что, например, банк покупателя работает только по ней.

Как действовать. Банк покупателя выдает два кредита: первый — продавцу на сумму долга, а второй — покупателю на покупку квартиры.

Банк продавца выдает клиенту справку и закладную с отметкой, что кредит закрыт. Продавец подает документы в Росреестр, чтобы снять залог. После этого стороны регистрируют сделку купли-продажи.

В день сделки банк выдает покупателю кредит, и тот перечисляет его вместе с первоначальным взносом на аккредитив. Чтобы раскрыть аккредитив, покупатель предъявляет выписку из ЕГРН с зарегистрированным правом собственности и обременением в пользу банка покупателя. Получив деньги, продавец досрочно гасит кредит, который ему выдали на сделке.

У такой схемы минимальные риски: банк покупателя гасит долг продавца своими кредитными деньгами. Их кладут на счет, доступ к которому продавец получит после того, как Росреестр зарегистрирует договор купли-продажи и залог в пользу банка покупателя.

Такую схему использовал Сбер, пока не ввел новую — через сервис безопасных расчетов с приостановкой, но и сейчас она может использоваться.

Самое важное в двух словах

- Чтобы продать ипотечную квартиру, понадобится письменное согласие банка на продажу. Его может запросить покупатель и банк покупателя.

- Если есть возможность избавиться от ипотечного долга перед продажей, лучше это сделать. Тогда все сводится к обычной сделке купли-продажи.

- Если квартира покупается на свои, лучше привлечь агента с опытом или проводить сделку через отдел сопровождения банка, в залоге которого находится квартира.

- Если покупатель придет с одобренной ипотекой, лучше уточнить, кредитует ли его банк залоговые квартиры.

- Самый простой способ свести риск покупателя к минимуму — провести сделку с участием банка. В этом случае продавец не сможет отказаться от сделки после того, как погасит долг перед банком.

- Если по ипотеке на квартиру есть текущие просрочки, у покупателя больше шансов оформить на нее ипотеку в банке продавца. Сторонние банки могут не дать кредит на такую квартиру.