Продать квартиру с обременением не так сложно, как говорят.

Мне это удавалось дважды: в 2019 и 2021 годах. Обе мои квартиры были в Екатеринбурге: первая, однушка площадью 30 м², ушла за два месяца. А вторая, двушка площадью 42,4 м², — вообще за месяц.

Расскажу, откуда у меня взялись эти квартиры, почему я решила их продать и как мне это удалось.

Откуда была первая квартира

До 2014 года мы с мужем несколько лет снимали в Екатеринбурге комнату в двушке, но в итоге устали жить с соседями и вкладывать деньги в чужое жилье. Плюс нам не нравилось, что хозяева не разрешали обустроить комнату по своему вкусу. К тому времени наши знакомые как раз обзавелись ипотеками, переехали в собственные квартиры и были довольны. Вот и мы на это решились.

Мы стали искать квартиру на юго-западе Екатеринбурга, на перекрестке улиц Посадской и Тольятти — там же, где мы снимали комнату. Рядом были магазины, один из лучших парков, остановки общественного транспорта, детские сады и школы. А мой офис находился всего в 15 минутах пешком.

Предложений было мало, и в основном в хрущевках и брежневках. Но нас это не смущало: к этому времени мы успели пожить и в тех и в других. В результате мы выбрали однушку площадью 30 м² на третьем этаже пятиэтажной хрущевки.

Квартира стоила 2 550 000 ₽, но я сторговалась с продавцом на 2 500 000 ₽. В качестве первоначального взноса мы внесли 375 000 ₽, а на 2 125 000 ₽ я взяла ипотеку. Она была на 15 лет и по ставке 12,75% годовых — для 2014 года это нормальная ставка. Ежемесячный платеж составил 26 538 ₽. Еще мы заплатили 30 000 ₽ за услуги риелтора.

Так у нас и появилась первая ипотечная квартира.

Почему мы решили продать первую квартиру

Мы прожили в первой квартире пять лет, до 2019 года. Все это время вносили только основные платежи по ипотеке, а досрочно ее не гасили. А в 2015 году я ушла в отпуск по уходу за ребенком, доходы уменьшились вдвое и нам даже пришлось взять ипотечные каникулы. Весь 2017 год мы платили только проценты по кредиту — 14 000 ₽ в месяц, а основной долг не уменьшался.

В марте 2018 года я вышла на работу. Тогда мы поняли, что больше не хотим платить за эту квартиру 26 538 ₽ в месяц, что лучше ее продать и купить другую. Рассказываю, какие недостатки квартиры нас к этому подтолкнули.

Маленькая площадь. За пять лет мы поняли, что 30 м² — площадь максимум для двоих, а лучше — для одного. С ребенком в такой однушке было тесно.

Неудобная планировка. Квартира была чем-то средним между полноценной однушкой и студией: в кухню можно было попасть только через комнату, а напрямую из прихожей прохода не было. При этом дверь между кухней и прихожей развалилась от ветхости, а денег на новую у нас не хватало. Мы сняли старую дверь, и у нас получилась студия. Правда, когда родился ребенок, он постоянно интересовался кухней, и дверь снова пришлось поставить.

Ветхое состояние. Квартира была «убитой» — в момент покупки нас это не волновало, а потом стало бесить. Например, труба в санузле проржавела и периодически подтекала. За пять лет мы трижды вызывали сантехников, чтобы заварить в ней дырки.

Проводка тоже была старая, но штробить стены ради новой мы не стали. Электрик просто смонтировал в прихожей щиток, прямо по стенам протянул провода на кухню и сделал там дополнительные розетки. А чтобы провода не портили вид, спрятал их в кабель-каналы.

Стены в квартире оказались кривыми. После переезда мы быстро переклеили обои, но кривизна все равно бросалась в глаза. Еще в комнатах был старый фанерный пол: мы постелили поверх ламинат, но через год покрытие все равно стало жалобно скрипеть.

В общем, спустя пять лет нам надоело жить в квартире в таком состоянии, поэтому мы решили купить что-то получше и побольше. К этому времени долг по ипотеке составлял 1 940 550 ₽.

Как мы продавали первую квартиру

Квартира находилась в залоге у банка, то есть на ней было обременение. Это значило, что мои права как собственницы ограничивались: я могла жить в квартире, делать ремонт и прописывать там близких родственников, но не могла сдать ее в аренду или продать без согласия банка.

В январе 2019 года мы обратились к риелтору, которая помогала нам купить эту квартиру. Она объяснила, что продать ее вполне реально, несмотря на обременение. И что процесс будет состоять из четырех шагов:

- Найти покупателя.

- Заключить сделку и получить деньги за квартиру.

- Закрыть из этих денег свою ипотеку.

- Снять обременение с квартиры.

Нашей покупательницей оказалась женщина с маткапиталом, и из-за этого этапов получилось больше. Дальше я подробно о них расскажу, а пока поделюсь, как мы нашли покупательницу.

Найти покупателя оказалось самым сложным. В идеале нам нужен был человек с наличными, тогда мы бы просто погасили остаток по кредиту его деньгами. Но риелтор объяснила, что не все готовы покупать квартиры с обременением: многие боятся, что после погашения долга продавец откажется от сделки.

А если бы у покупателя не хватало наличных, он мог бы взять ипотеку только в нашем банке — такие у него были условия. Но этот банк предлагал не самую выгодную ставку, и покупатель мог не захотеть с ним связываться.

В общем, из-за обременения мы выставили квартиру за 2 450 000 ₽, хотя аналогичные в нашем районе стоили 2 500 000 ₽. А текст объявления написали такой:

- «Продается уютная однокомнатная квартира в Юго-Западном микрорайоне. Площадь квартиры — 30 м², третий этаж. В квартире сделан ремонт. На полу — ламинат, установлены натяжные потолки, застеклен балкон, полностью заменена сантехника в ванной.

- В доме на 2019 год запланирован капитальный ремонт, рядом остановки общественного транспорта, магазины, детские сады и школы в шаговой доступности. До ТЦ «Гринвич» и метро «Геологическая» — 15 минут пешком. Квартира с обременением банка».

Мы разместили объявления на «Циане», «Авито» и «Домклике». В следующие два месяца квартиру посмотрели 20 человек, но многих останавливало именно обременение. У одних уже была одобрена ипотека в другом банке, а другие просто боялись покупать жилье с обременением.

Но в начале марта 2019 года покупатель наконец нашелся.

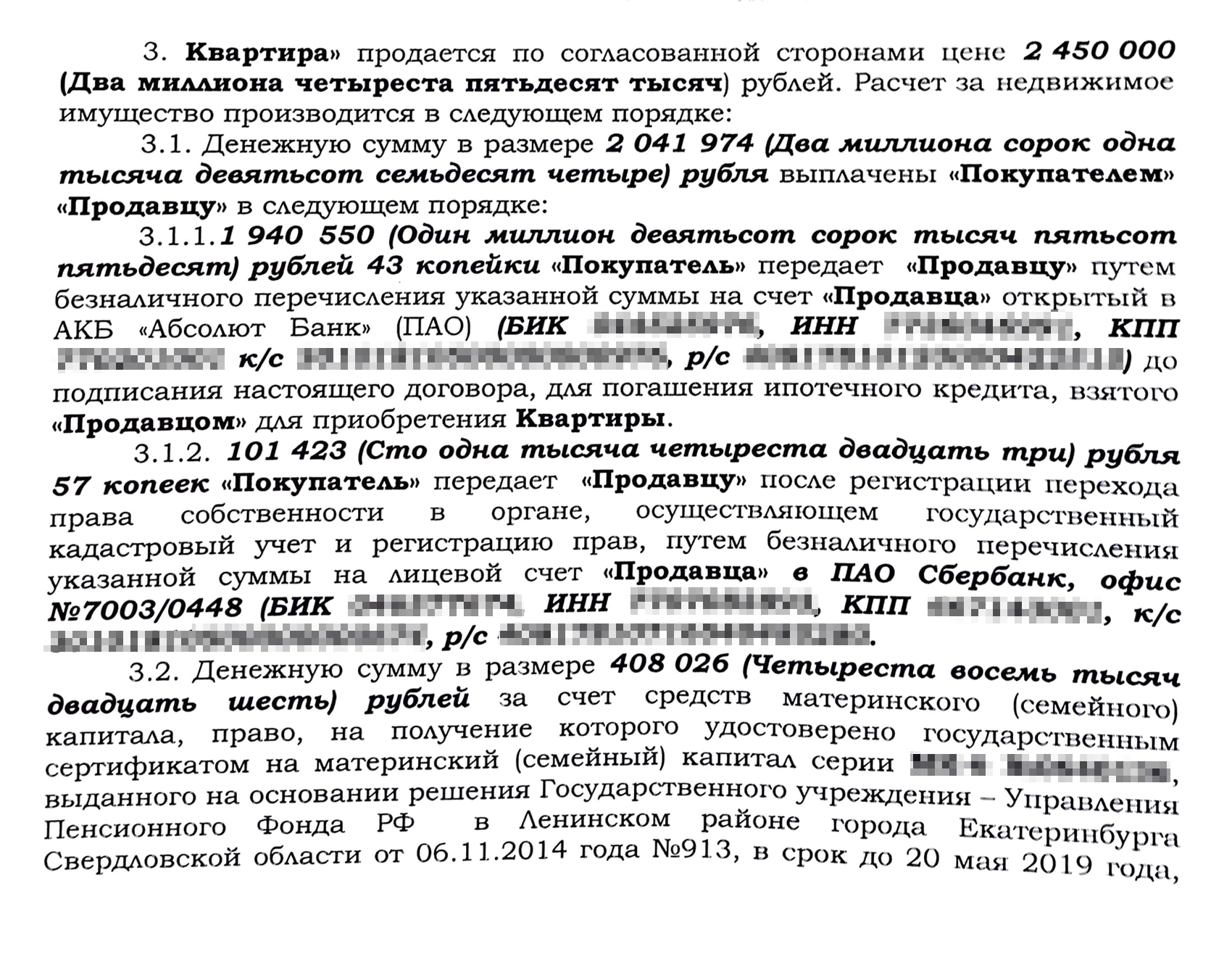

Процесс продажи. У покупательницы было 2 млн рублей наличными, а остальное должен был покрыть материнский капитал. Из-за этого риелтор предложила следующий план:

- Мы заключаем сделку, покупательница вносит на мой ипотечный счет 1 940 550 ₽ — таким был долг по ипотеке.

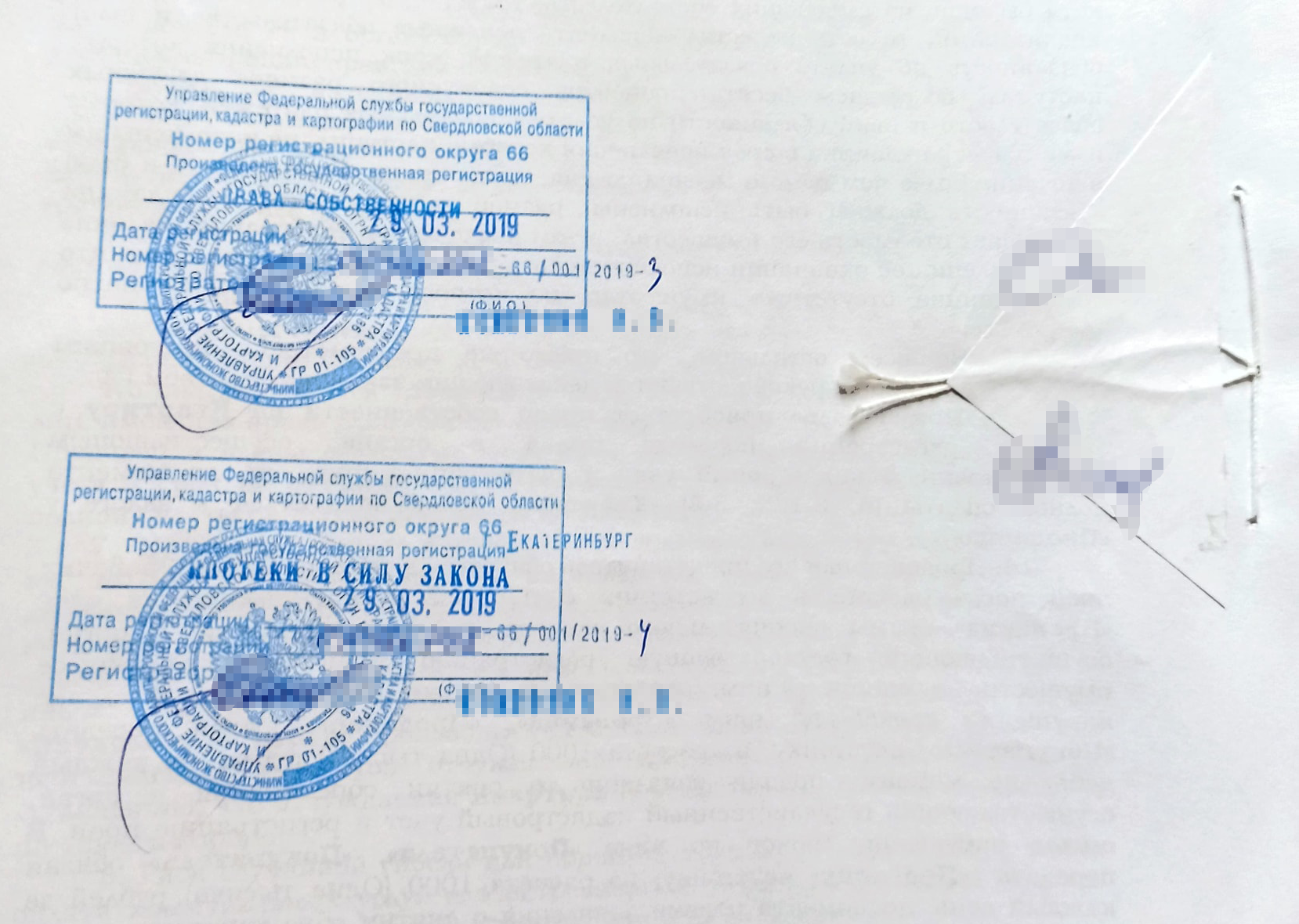

- Мы регистрируем договор купли-продажи в Росреестре, я гашу этот долг и снимаю банковское обременение.

- Право собственности на квартиру переходит к покупательнице, но с обременением лично от меня. То есть квартира оказывается у меня в залоге, пока она не переведет мне остаток денег.

- После регистрации права собственности покупательница переводит мне еще 101 424 ₽ наличными.

- Покупательница пишет заявление в ПФР о том, что хочет распорядиться маткапиталом. И он переводит мне оставшиеся 408 126 ₽ из суммы маткапитала.

- Я снимаю с квартиры обременение.

Позже мы так и поступили, но сначала выписались из квартиры. Ребенок у нас был прописан в другом месте, поэтому проблем не возникло. Сделка проходила в банке. Мы пришли на нее со справкой, что в квартире никто не прописан, выпиской по ипотечному счету и справкой об отсутствии долгов по коммунальным платежам. А риелтор подготовила договор купли-продажи, где прописала порядок расчетов.

Когда на ипотечный счет пришла первая часть денег, я написала заявление о досрочном погашении ипотеки. И уже через день банк выдал мне справку о погашении задолженности.

После этого мы с покупательницей пошли в МФЦ и подали заявление о переходе к ней права собственности на квартиру. К заявлению приложили мою справку из банка.

Когда Росреестр переоформил право собственности, покупательница перевела мне на карту вторую часть денег и стала решать вопрос с маткапиталом. Из-за длинных майских праздников на это ушло полтора месяца, но в середине мая 2019 года мне все-таки пришла оставшаяся часть денег. Мы с покупательницей снова сходили в МФЦ, и я написала заявление, чтобы с квартиры сняли обременение.

После всего этого я заплатила своему риелтору 30 000 ₽ — у меня остались 550 000 ₽. Мы планировали потратить их на первоначальный взнос по новой ипотеке и частично на ремонт будущего жилья.

Как мы купили вторую квартиру

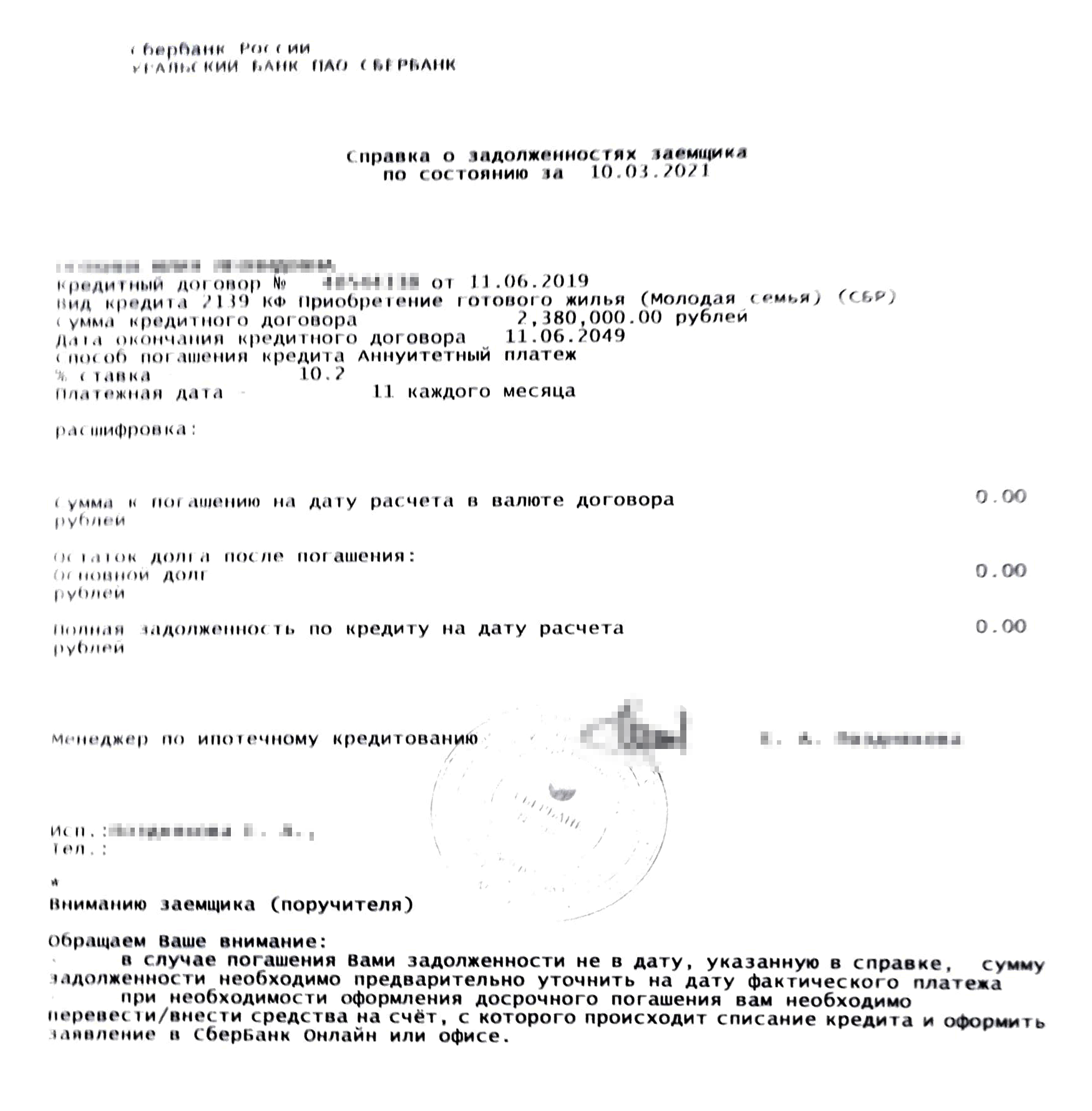

Пока мы ждали от покупательницы последнюю часть денег, банк одобрил нам ипотеку на покупку новой квартиры. Мы прошли по программе «Молодая семья» с процентной ставкой 10,2% на 30 лет.

Квартиру нужно было найти за три месяца. Когда покупательница с нами рассчиталась, мы арендовали у нее свою бывшую однушку за 15 000 ₽ в месяц и занялись поиском.

За свой старый район мы больше не держались: мой офис все равно переехал в другое место. Ребенку тоже дали место в садике в центре города, и мужу так и так пришлось бы его возить. В общем, мы нацелились на соседний район: чуть дальше от центра, но с более развитой инфраструктурой и домами в 9—12 этажей. Квартир там продавалось достаточно, за пару недель мы посмотрели пять двушек в пределах 2 850 000 ₽. Они были примерно в одинаковом состоянии, а разница в цене составляла 30 000—50 000 ₽.

В итоге мы выбрали двухкомнатную квартиру площадью 42,4 м² на шестом этаже девятиэтажки. В ней были застекленная полулоджия, две изолированные комнаты площадью 20 и 8 м², а также кухня площадью 9 м². Еще нам понравился вместительный тамбур, который отделял две квартиры от лестничной площадки. Соседи его не использовали, и потом он был в нашем распоряжении. Мы хранили там остатки стройматериалов, детский велосипед, два самоката, зимнюю обувь и бумажный хлам, который жалко было выкинуть.

Напротив подъезда были два детских сада, а в пяти минутах пешком — школа. Плюс вокруг было много магазинов, два больших ТЦ и два парка в десяти минутах от дома.

Квартира стоила 2 800 000 ₽, а собственниками были женщина и ее взрослая дочь. В июне 2019 года мы внесли первоначальный взнос — 420 000 ₽ — и взяли в ипотеку 2 380 000 ₽ на 30 лет под 10,2% годовых. Ежемесячный платеж составил 21 238 ₽.

Еще на первый год банк навязал нам дорогую страховку за 15 000 ₽, но со второго года мы поменяли страховую компанию и стали платить вдвое меньше.

Почему мы продали вторую квартиру

Мы прожили во второй квартире два года. За это время сделали в ней капитальный ремонт и частично исправили перепланировку: банк ее не заметил, когда мы покупали квартиру. Дело в том, что предыдущие хозяева совместили санузел, а по техпаспорту он был раздельным — мы вернули ему первоначальный вид. Еще они сдвинули на 50 см стену между гостиной и кухней, чтобы увеличить кухню. Но это мы не стали исправлять и узаконивать.

После капремонта нам нравилось жить в этой квартире. Но в 2021 году мы с мужем решили развестись, продать ее, погасить ипотеку, а оставшиеся деньги поделить поровну. К этому моменту наш долг составлял 2 377 000 ₽.

Рассказываю, как все было.

Как мы продали вторую квартиру

Продать вторую квартиру оказалось проще, чем первую: потенциальных покупателей уже не так пугало обременение, и на этот раз мы нашли людей без маткапитала.

Как мы искали покупателя. Я разместила объявления на «Циане», «Яндекс-недвижимости» и «Домклике». Указала состояние дома и квартиры и честно написала, что она с обременением. Цену установила 3,4 млн рублей — столько в среднем стоили двушки в нашем районе. Но посыпалось такое количество звонков, что потом я подняла стоимость до 3,6 млн.

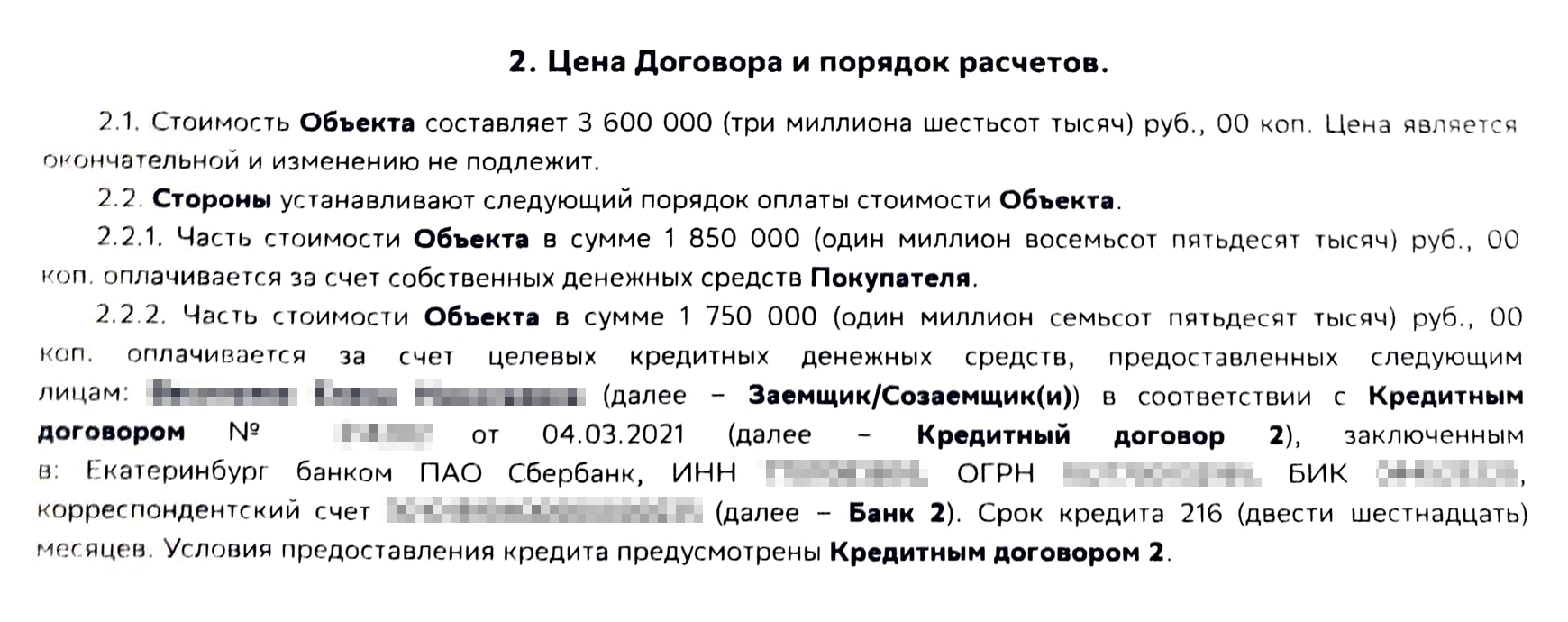

За месяц квартиру посмотрели 12 человек. Большинству она нравилась, а обременение никого не смущало. И у многих уже была одобрена ипотека в нашем банке. Так что покупатели нашлись всего через месяц — это была семейная пара с уже одобренным кредитом. Мы рассказали им про неузаконенную перепланировку, но их это не смутило, и мы начали готовиться к сделке.

Процесс продажи. 4 марта 2021 года мы с покупателями сходили в банк и подписали договор купли-продажи. Банк сам передал его на регистрацию в Росреестр, и через три дня мне пришло смс, что право собственности на квартиру перешло покупателям.

11 марта мы снова встретились с ними в банке. По договору купли-продажи они внесли на мой счет 1 850 000 ₽ собственных денег и еще 1 750 000 ₽ кредитных в том же банке. Я написала заявление о досрочном погашении ипотеки, и банк тут же списал 2 377 000 ₽. А мне выдали справку о том, что долг закрыт.

После этого у меня на счете остались 1 223 000 ₽. Мы с мужем разделили их поровну.

Если бы покупатели взяли ипотеку в другом банке

Ипотеку на залоговые объекты дают многие банки, и их количество растет. Есть несколько схем, по которым они работают. Схемы различаются составом участников, рисками и тем, как проходит сделка.

Самый простой вариант — когда покупатель залоговой квартиры берет ипотеку в банке продавца. Но это не всегда возможно: например, покупателя там могут не устроить условия кредитования. Тогда ему придется брать ипотеку в другом банке, а купля-продажа будет оформлена одним из трех способов:

- С приостановкой регистрации в Росреестре.

- Без приостановки регистрации.

- С помощью рефинансирования кредита.

С приостановкой регистрации в Росреестре. В этом случае сделка проходит в банке покупателя, и там открываются два аккредитива, куда банк перечисляет деньги.

На первый вносится сумма, равная долгу продавца. Для покупателя это обычно первоначальный взнос и часть его ипотечных денег. А на второй аккредитив перечисляются остальные деньги за квартиру — полностью ипотечные.

После этого продавец или представитель банка покупателя идет в МФЦ и подает документы по сделке в Росреестр — для регистрации. Но Росреестр ее приостанавливает, потому что квартира еще в залоге у банка продавца.

После приостановки продавец или представитель банка покупателя приносят в этот банк опись документов из МФЦ. Она подтверждает, что заявление на переход права собственности подано. Банк покупателя раскрывает первый аккредитив, и продавец переводит оттуда деньги в свой банк, на ипотечный счет. Так погашает долг, получает справку о закрытии ипотеки и закладную с отметкой своего банка.

Потом продавец или представитель банка покупателя подают эти документы в Росреестр, и тот возобновляет сделку. С квартиры снимается обременение от банка продавца, а на покупателя оформляется право собственности с залогом в пользу нового банка.

Следом продавец подает в банк покупателя выписку из ЕГРН, которая подтверждает переход права собственности. И получает доступ ко второму аккредитиву с остатком денег.

Без приостановки. В день сделки в банке покупателя открываются два аккредитива. Первый раскрывается сразу — деньги оттуда продавец перечисляет в свой ипотечный банк и гасит ипотеку. А оставшаяся сумма за квартиру бронируется на втором аккредитиве.

Когда долг продавца закрыт, банк выдает ему документы, чтобы с квартиры можно было снять обременение, и продавец подает их в Росреестр. Когда залог снят, Росреестр регистрирует новую ипотечную сделку и залог в пользу банка покупателя.

После этого продавец получает выписку из ЕГРН: она подтверждает, что покупатель стал собственником, а его банк — залогодержателем. Идет с ней в банк покупателя и получает доступ к деньгам на втором аккредитиве.

Большинство банков использует именно эту схему.

Рефинансирование кредита. На сделке банк покупателя выдает два кредита. Первый — продавцу, чтобы тот погасил свой ипотечный долг. Деньги сразу же перечисляются в банк продавца. Второй кредит — ипотечный, для покупателя. Деньги с него зачисляются на аккредитив в банке продавца.

Когда банк продавца получает первую часть денег, он выдает документы для снятия обременения. Когда на покупателя зарегистрировано право собственности, а на квартиру наложено обременение в пользу нового банка, продавец получает доступ к аккредитиву и второй части денег. Из этой суммы он гасит кредит, которым закрывал долг по ипотеке.

При сделках с залоговыми квартирами банк покупателя проверяет продавца на банкротство и смотрит его кредитную историю на предмет просрочек. А иногда для подстраховки вводит дополнительные условия сделки, например:

- Продавец становится поручителем покупателя по его ипотечному кредиту, но только на время бюрократических процедур: пока погашается ипотека продавца, с квартиры снимается обременение и регистрируется новое право собственности и залога.

- Продавец оформляет нотариальную доверенность на сотрудника банка покупателя. По ней тот может подавать документы на снятие обременения, контролировать процесс сделки от лица продавца и получать за него документы после регистрации сделки. Либо все это делает регистрационный агент банка покупателя.

- Банк покупателя оформляет обязательство о непрепятствии сторон переходу права собственности. Из-за него продавец уже не может помешать процессу.

Сколько налогов мы заплатим

Мы купили первую квартиру до 2016 года, а владели ею больше трех лет, поэтому не платили налог с продажи. А вторую мы купили после 2016 года, и она была у нас в собственности всего два года. Поэтому нам понадобилось заплатить НДФЛ 13% от разницы между ценой покупки и ценой продажи:

- (3 600 000 ₽ − 2 800 000 ₽) × 13% = 104 000 ₽.

Но эта сумма делится пополам между собственниками, так что я и муж заплатим по 52 000 ₽.

Мы попробуем снизить размер налога за счет имущественного вычета. Для этого приложим к декларации 3-НДФЛ справку об уплаченных процентах по кредиту — их было 421 000 ₽. Эту сумму вычтут из налогооблагаемой базы в 800 000 ₽, она станет равна 379 000 ₽. То есть сумма налога составит 49 270 ₽ — по 24 635 ₽ с каждого.

Что я поняла насчет продажи квартиры в ипотеке

- Ипотечную квартиру вполне реально продать. Главное — найти покупателя, который на это согласится.

- Идеальный вариант, если расчет наличными: тогда кредит продавца погашается деньгами покупателя, и банк снимает обременение с квартиры.

- Если покупателю не хватает своих денег, ему лучше взять кредит в том же банке, где зарегистрирована ипотека продавца. Банк уже будет знать залоговую недвижимость, и ему останется только одобрить покупателя в качестве нового заемщика.