Инвестидея: Blackline, потому что деньги не спят

Сегодня у нас крайне спекулятивная идея: взять акции облачного финтех-сервиса Blackline (NASDAQ: BL), дабы заработать на отскоке акций после падения.

Потенциал роста и срок действия: 20% за 14 месяцев, 44% за 5 лет.

Почему акции могут вырасти: потому что они хорошо упали.

Как действуем: берем акции по 102,31 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это ПО для бухгалтеров компаний, позволяющее автоматизировать и оптимизировать процесс работы бухгалтерии. Чтобы понять, как это работает, можно заглянуть в отчет компании или посмотреть ее разъясняющие видео.

Как и у многих подобных бизнесов, выручка компании разделяется на два дополняющих друг друга сегмента.

Подписка и техподдержка — 93%. Это доступ к ПО компании за плату. Валовая маржа сегмента — 85,42% от его выручки.

Профессиональные услуги — 7%. В этом сегменте представлены услуги по консультированию клиентов и настройке ПО. Валовая маржа сегмента — 9,17% от его выручки.

В США компания делает 75%, остальное — в других неназванных странах, ни одна из которых в отдельности не дает больше 10% от выручки.

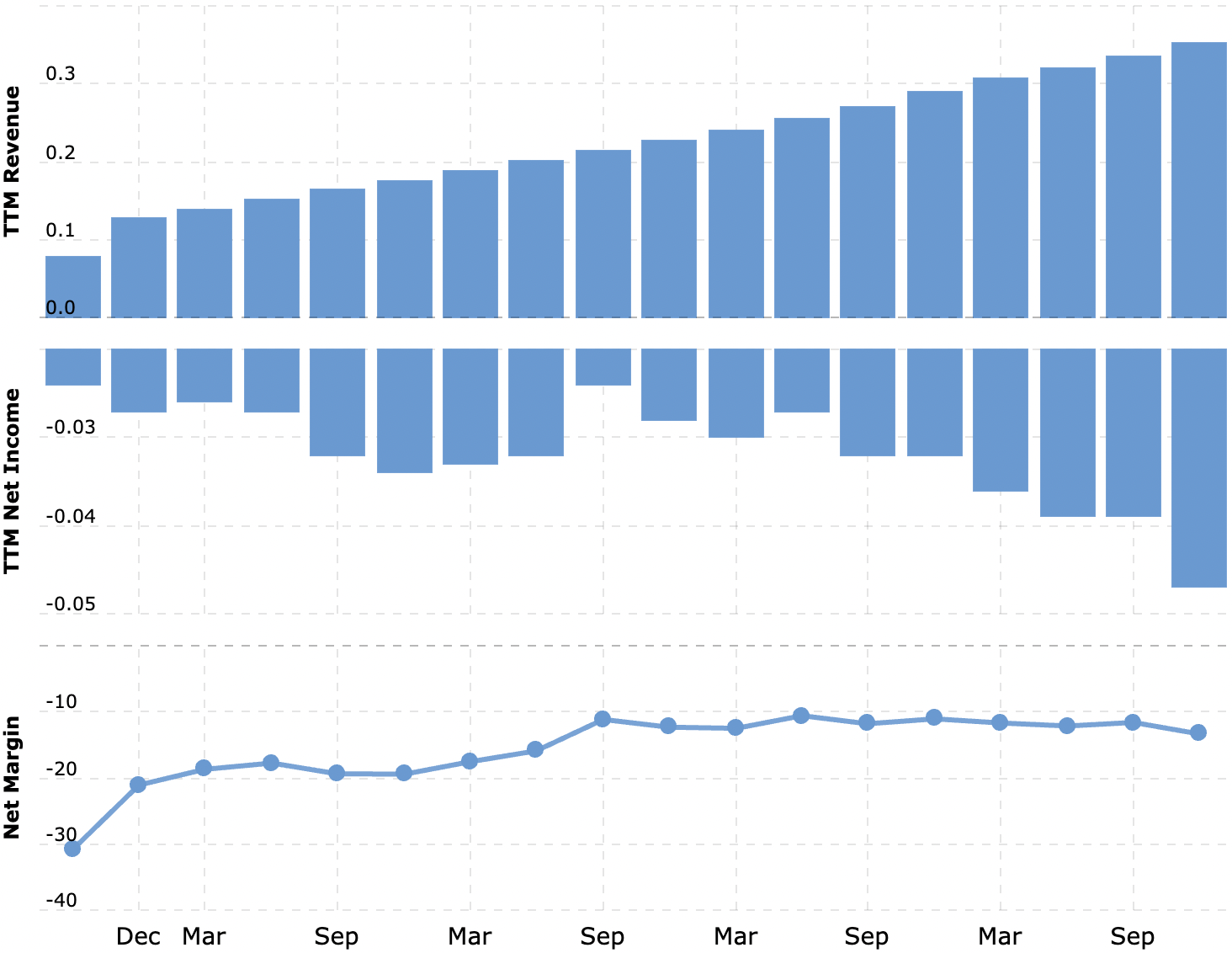

Компания на данный момент убыточная.

Аргументы в пользу компании

Снег падает — покупаем. Я никогда не любил идеи в духе «упало — покупаем», но так как я давно слежу за Blackline, то не смог удержаться. За последние четыре месяца эти акции подешевели почти на треть. Так что вполне можно рассчитывать на отскок этих акций, учитывая информацию ниже.

Есть куда расти. Конечно, компания убыточная и безбожно переоценена, но она выглядит относительно недорого. Blackline занимает 1,31% целевого рынка с капитализацией 5,94 млрд долларов, а это 21,21% рынка. Есть и куда более бесстыдные компании вроде Appian, так что Blackline еще есть куда расти в плане котировок: например, раза так в два.

Blackline работает в перспективном сегменте — цифровизация операционных функций бизнеса, так что уже поэтому может рассчитывать на рост выручки. Собственно, этот самый рост не замедлился во время коронакризисного коллапса. Учитывая, что деловая активность на предприятиях в Америке приходит в норму, я думаю, что мы можем ожидать еще более благоприятной конъюнктуры для компании в ближайшем будущем, когда вышедшие из изоляционного коматоза предприятия начнут тратиться на модернизацию своей бухгалтерии.

Покупка не бессмысленна. У компании высокие показатели удержания выручки — 106%. Принимая во внимание все указанные выше моменты и высокие показатели выжимания выручки из существующей клиентской базы, которые с лихвой перекрывают потери от ухода части клиентов, мы вполне можем надеяться, что компанию купит кто-то крупнее.

Что может помешать

Такое себе. Отчет компании за последний квартал вышел неоднозначный. Конечно, выручка выросла на 20% по сравнению с аналогичным периодом годом ранее, но и убытки выросли в три с лишним раза.

Растущие убытки гарантируют волатильность акций, мотивируют компанию выпускать новые акции, что может негативно влиять на стоимость имеющихся, и, наконец, в отдаленной перспективе могут грозить банкротством.

Они не одни. Blackline конкурирует с Workiva и толпой аналогичных компаний: Trintech, Xactly, CaseWare и так далее. Это делает перспективы увеличения маржи очень небольшими.

Что в итоге

Акции можно взять сейчас по 102,31 $, а дальше есть два варианта действий:

- дождаться роста до 123 $, что будет гораздо меньше исторического максимума в 148 $, достигнутого в феврале. Со всеми указанными плюсами я думаю, что нужного уровня мы достигнем за следующие 14 месяцев;

- держать акции следующие 5 лет, ожидая роста до исторического максимума 148 $. Думаю, что на этом промежутке весьма вероятна покупка компании кем-то крупнее, в связи с чем и ожидаю такого роста.