Разбираем отчетность Lennar: дома строятся, деньги делаются

Lennar (NYSE: LEN) — американская домостроительная компания. Рост цен на недвижимость сильно увеличивает привлекательность этого бизнеса. Но может получиться так, что рост этот скоро замедлится, так как дома в массе своей покупают богатые.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Идею сделать обзор Lennar предложил наш читатель Leonid Mikhalev в комментариях к обзору Home Depot, Lowe’s и Toll Brothers. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

Самый опасный год

Мы уже разбирали бизнес компании в отдельной статье, поэтому здесь повторяться не будем и перейдем сразу к сути.

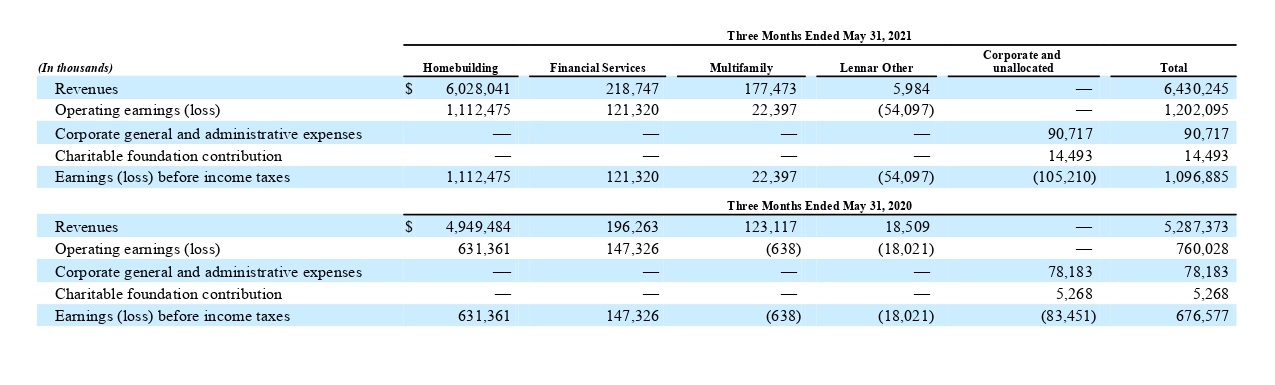

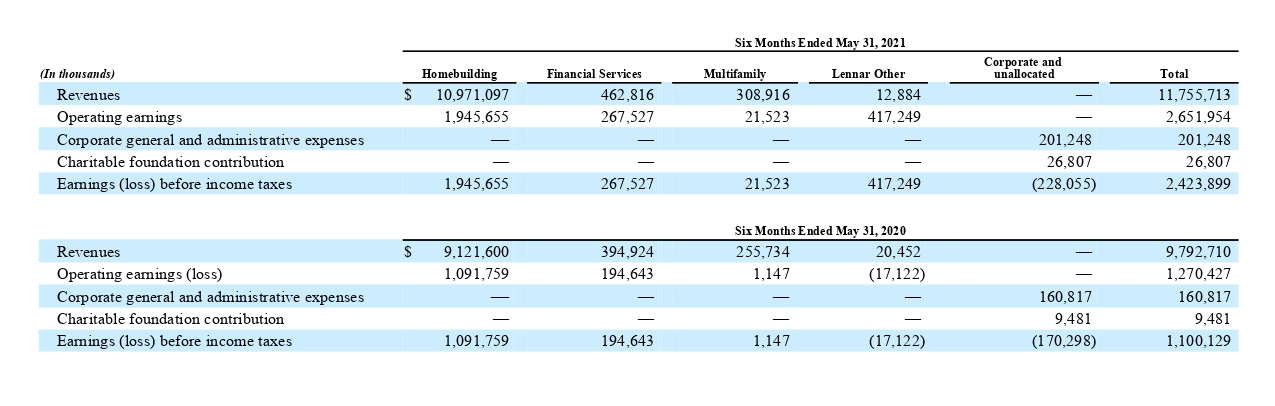

В самом начале коронакризиса было не совсем ясно, как пандемия повлияет на бизнес Lennar. Сейчас можно с уверенностью сказать, что ничего плохого не случилось, продажи выросли и все отлично. Недавно у компании вышел отчет за минувший квартал. Продажи выросли во всех сегментах, кроме «Другого», — там выручка упала, кроме всего прочего и потому, что компания продала свой бизнес по установке солнечных панелей, так что база получения выручки в сегменте стала меньше.

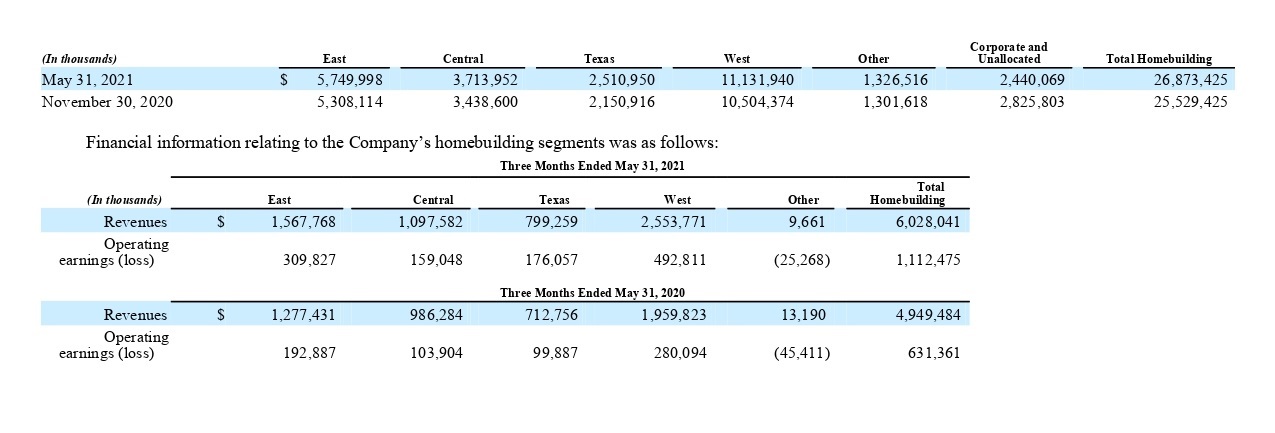

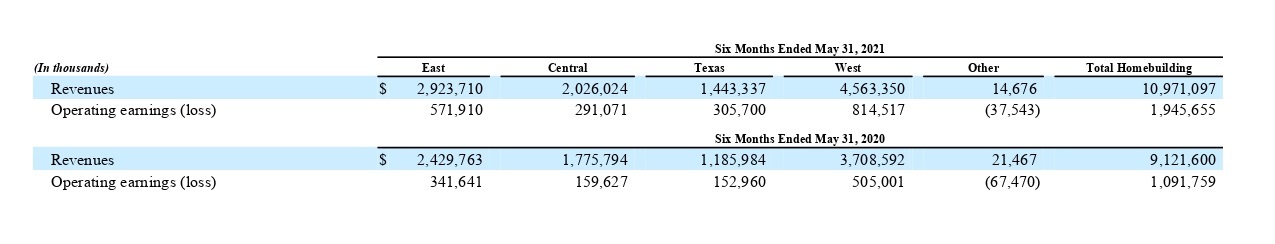

Также продажи компании показали значительный рост во всех регионах США, за исключением сегмента со строительством недвижимости в черте города в Калифорнии. Скорее всего, здесь негативно повлиял жесткий карантин в штате в первой половине этого года, когда власти обносили оградами рестораны, нарушавшие запрет на работу.

В целом компания сравнительно легко пережила коронакризис и нарастила финансовые показатели.

Годовая выручка и прибыль, млрд долларов

| Выручка | Прибыль | Маржа прибыли | |

|---|---|---|---|

| 2017 | 12,65 | 0,8 | 6% |

| 2018 | 20,57 | 1,68 | 8% |

| 2019 | 22,26 | 1,83 | 8% |

| 2020 | 22,46 | 2,44 | 10,85% |

Годовая выручка и прибыль, млрд долларов

| Выручка | |

| 2017 | 12,65 |

| 2018 | 20,57 |

| 2019 | 22,26 |

| 2020 | 22,46 |

| Прибыль | |

| 2017 | 0,8 |

| 2018 | 1,68 |

| 2019 | 1,83 |

| 2020 | 2,44 |

| Маржа прибыли | |

| 2017 | 6,34% |

| 2018 | 8,17% |

| 2019 | 8,24% |

| 2020 | 10,85% |

Квартальная выручка и прибыль, млн долларов

| Выручка | Прибыль | Маржа прибыли | |

|---|---|---|---|

| 3 кв. 2020 | 587 | 658,62 | 11% |

| 4 кв. 2020 | 682 | 872,82 | 13% |

| 1 кв. 2021 | 533 | 989,12 | 19% |

| 2 кв. 2021 | 644 | 820,28 | 12,73% |

Квартальная выручка и прибыль, млн долларов

| Выручка | |

| 3 кв. 2020 | 587 |

| 4 кв. 2020 | 682 |

| 1 кв. 2021 | 533 |

| 2 кв. 2021 | 644 |

| Прибыль | |

| 3 кв. 2020 | 658,62 |

| 4 кв. 2020 | 872,82 |

| 1 кв. 2021 | 989,12 |

| 2 кв. 2021 | 820,28 |

| Маржа прибыли | |

| 3 кв. 2020 | 11% |

| 4 кв. 2020 | 13% |

| 1 кв. 2021 | 19% |

| 2 кв. 2021 | 12,73% |

Конъюнктурнее некуда

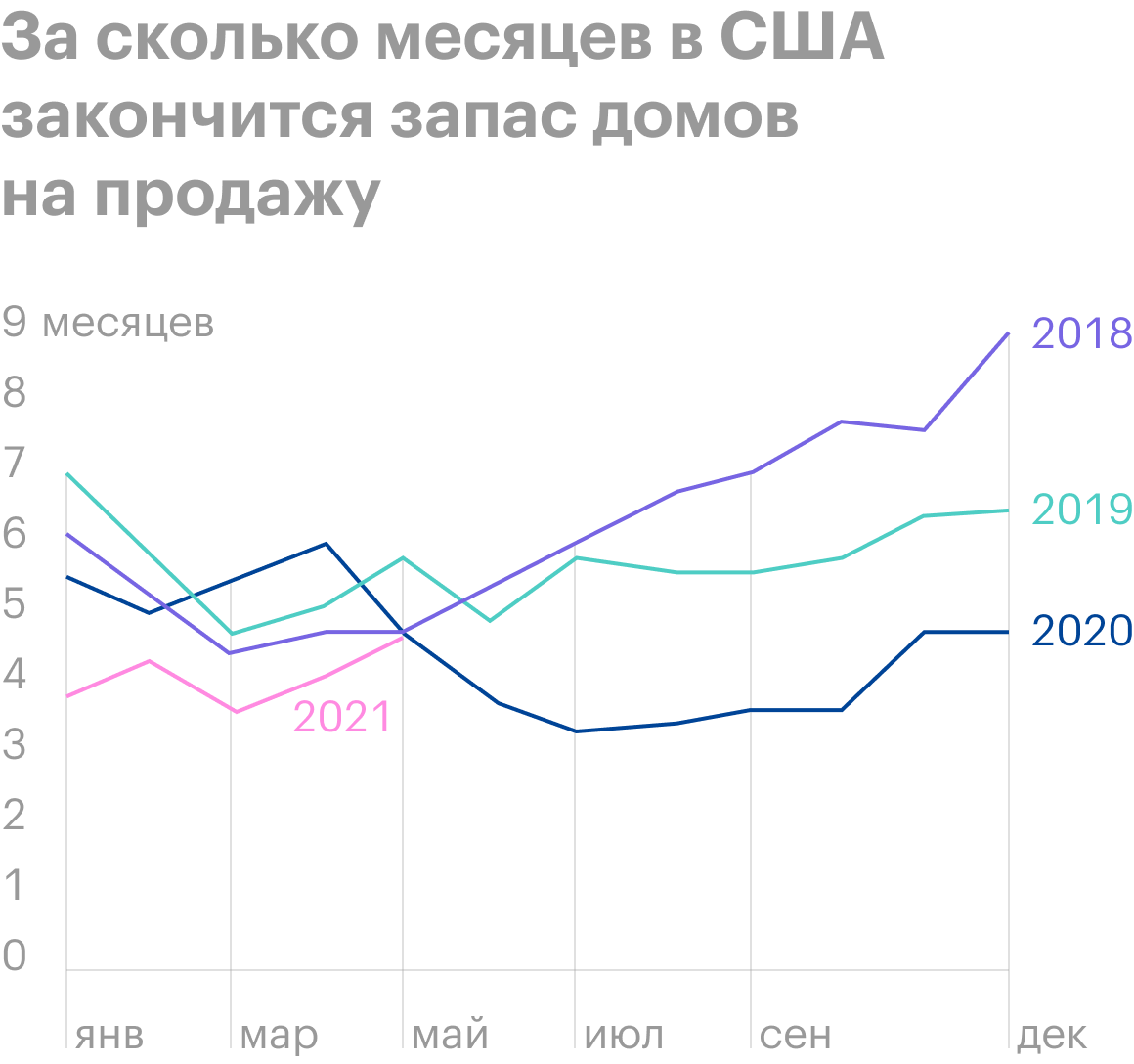

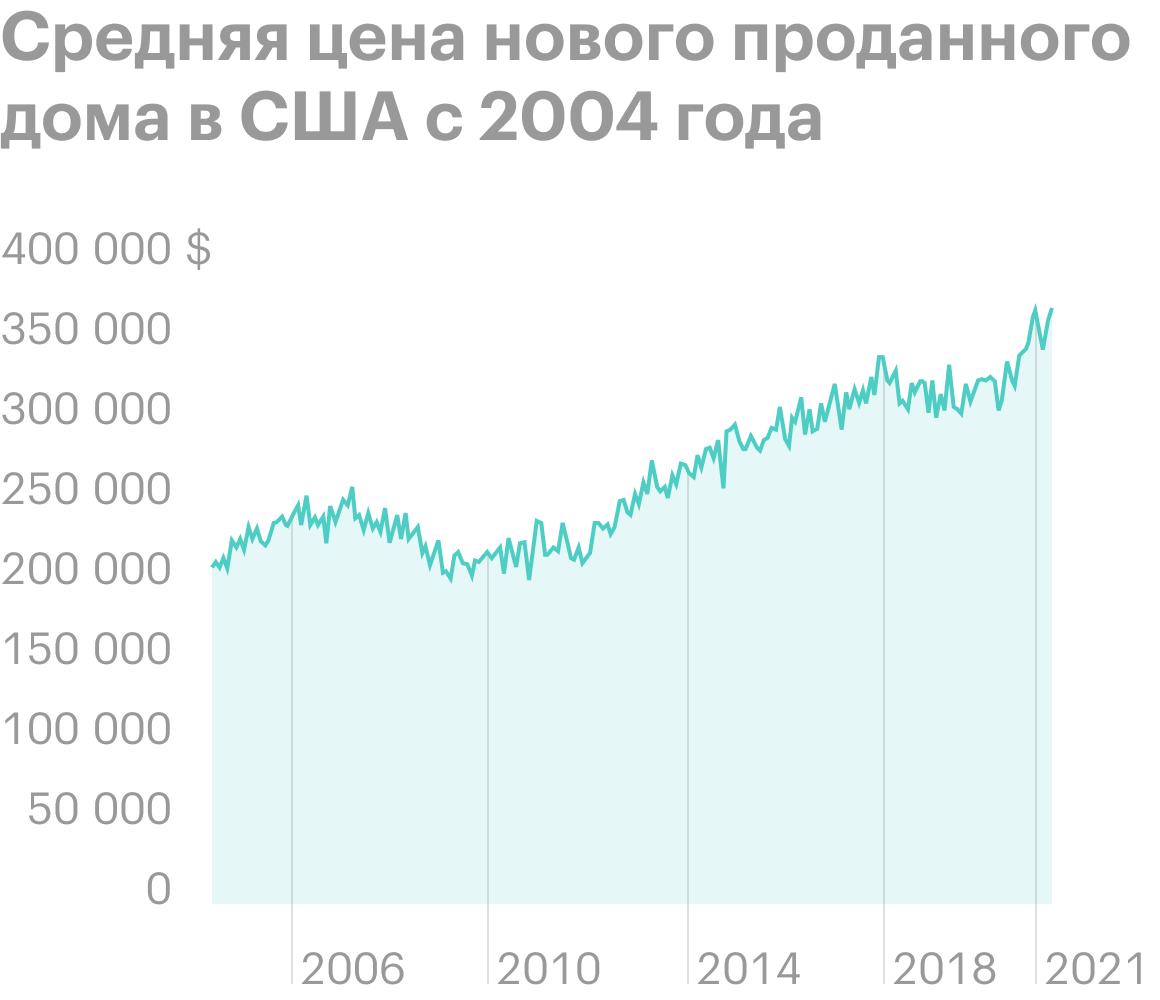

В США дефицит домов на продажу и рост спроса — это приводит к росту цен и повышению рентабельности строительства домов. Наибольший рост цен происходит в пригородах, что, конечно, способствует росту продаж таких компаний, как Lennar, строящих дома на одну семью. Многие из продаваемых домов нынче даже строиться не начинали.

В комментариях к идее по производителю стройматериалов Louisiana-Pacific наш читатель Alex Freeman написал, что множество аналитиков «сравнивают нынешний бум недвижимости с ситуацией перед ипотечным кризисом 2007» и потому «напрашивается вывод, что рынок домов США ждет такая же судьба». Считаю полезным развернуть и проиллюстрировать здесь свой ответ ему, почему это не так.

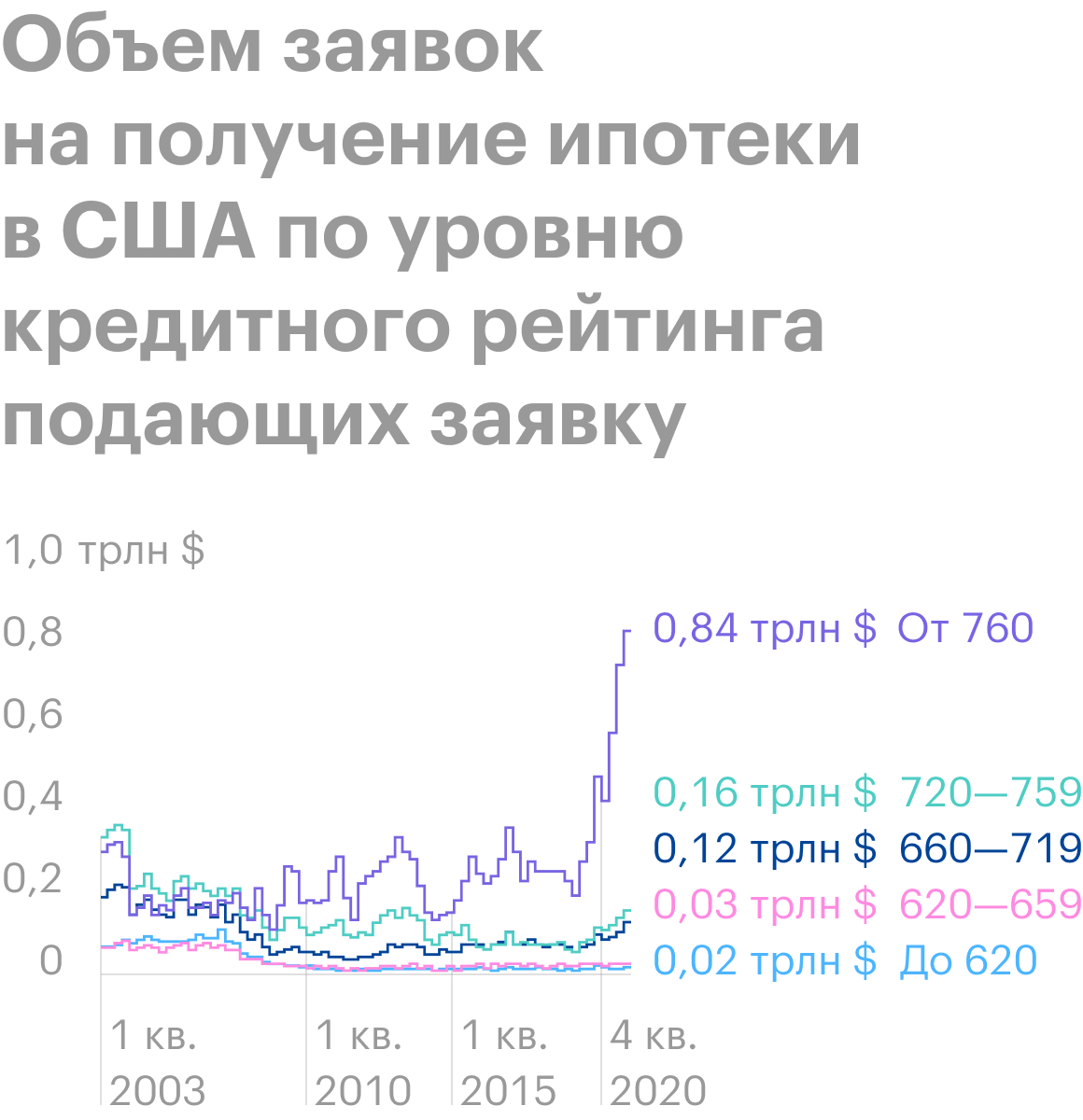

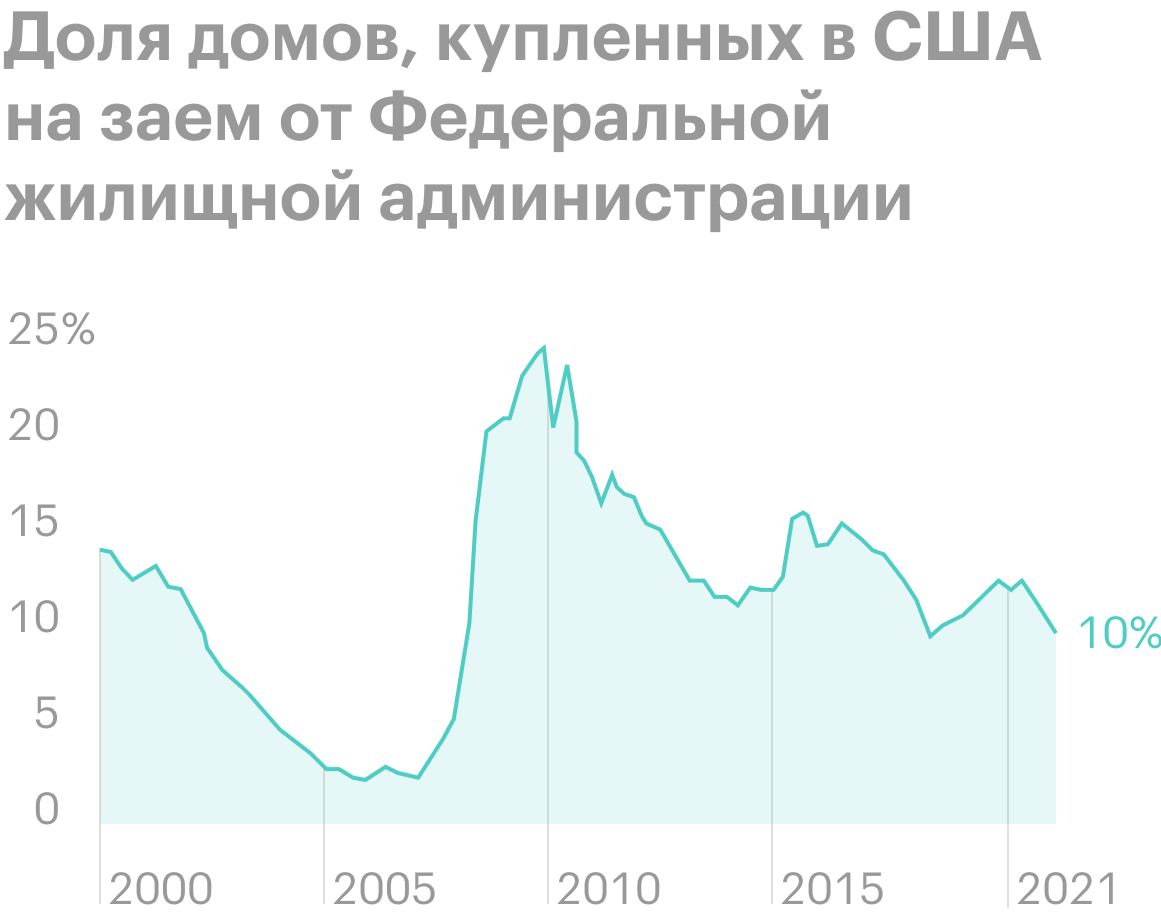

Во-первых, на этот раз большая часть ипотечных заемщиков — это люди с высоким кредитным рейтингом. Например, доля тех, кто купил дом на заем Федеральной жилищной администрации США — такие займы обычно выдают людям с низким кредитным рейтингом — в общей структуре покупателей домов нынче невелика, хотя и выше, чем непосредственно перед началом ипотечного кризиса. В общем, дома сейчас покупают в основном те, кому это по карману.

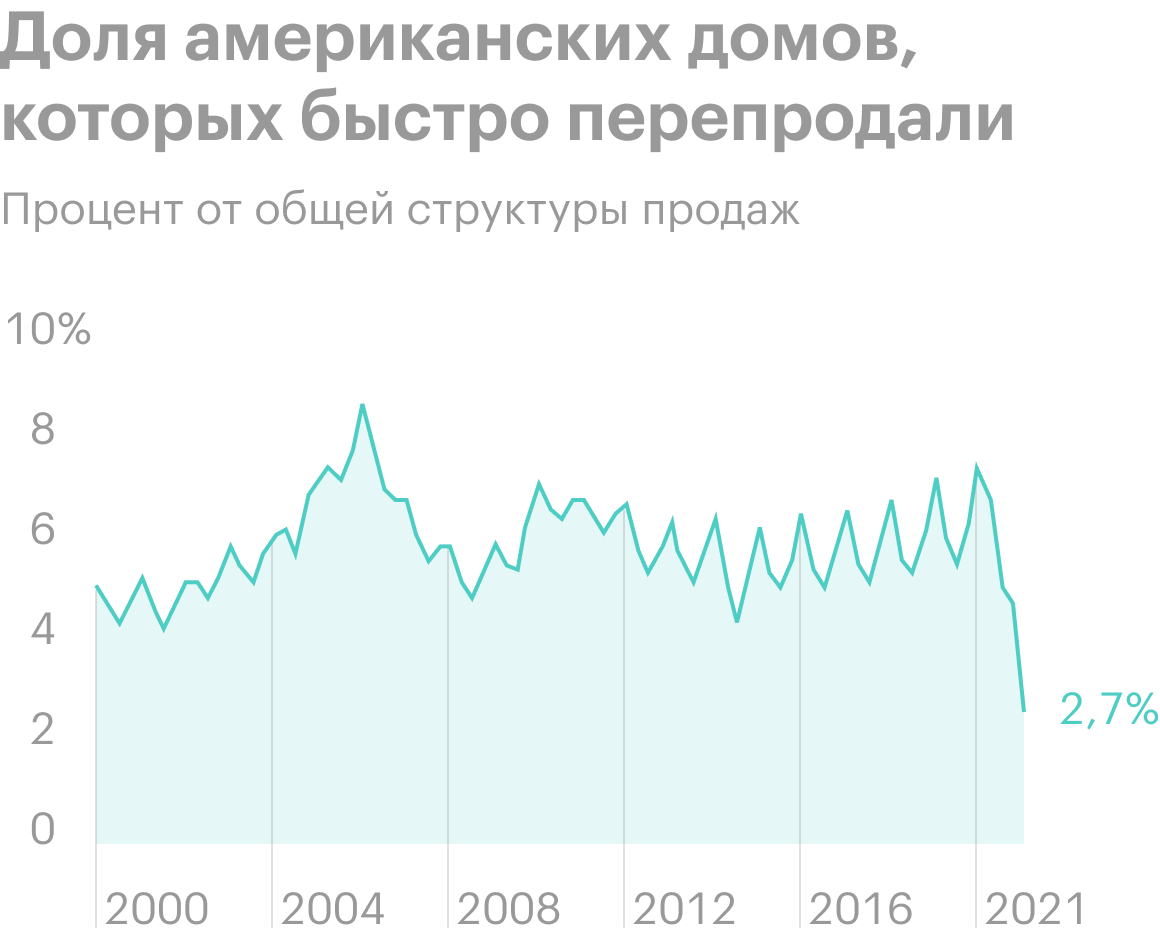

Во-вторых, доля тех, кто покупает дома ради «быстрой перепродажи», — таких спекулянтов было очень много перед ипотечным кризисом — нынче очень низка относительно общей структуры продаж домов. Дома теперь в основном покупают или чтобы жить в них, или чтобы сдавать в аренду, а не ради того, чтобы «быстро зашибить хорошую деньгу», что было бы одним из признаков пузыря.

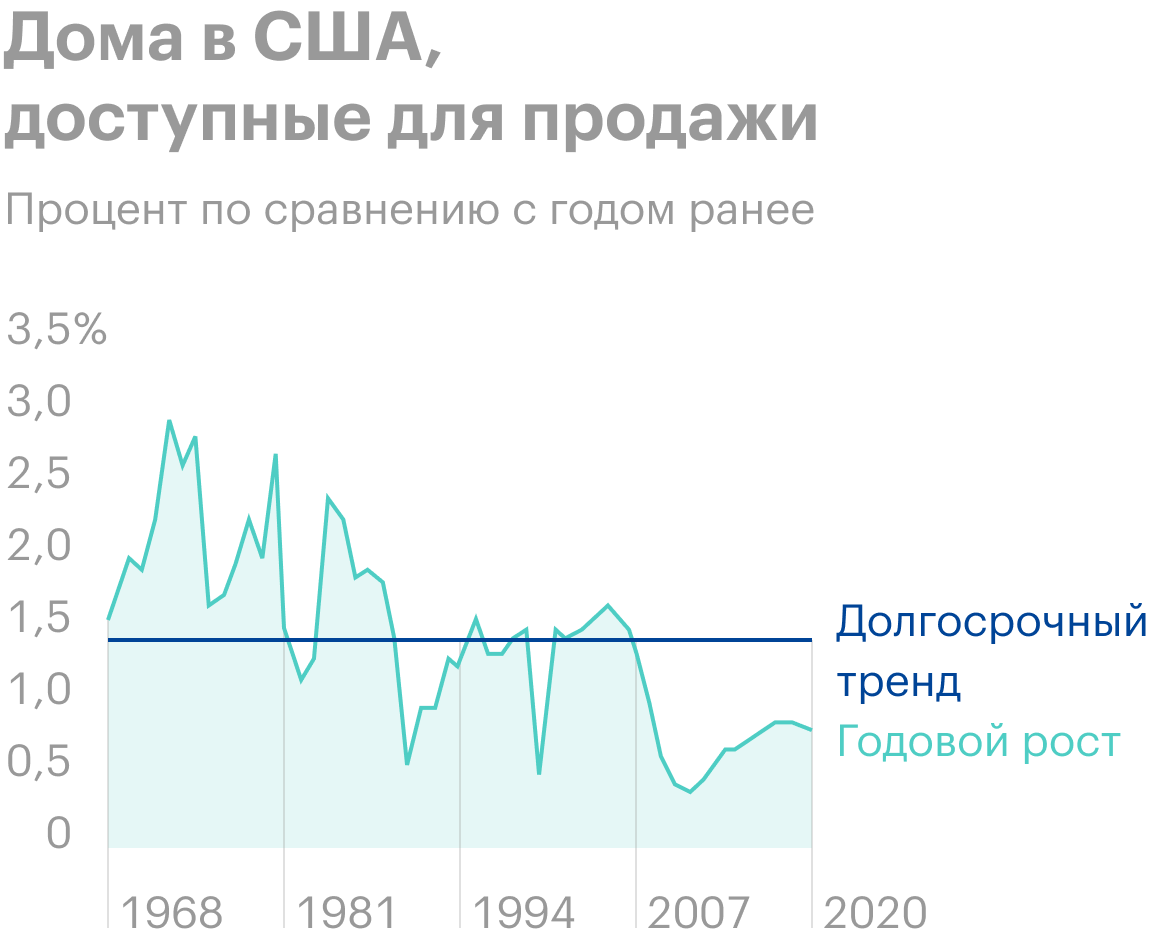

В-третьих, рост цен на рынке нынче обусловлен не спекуляциями, а простым недостатком домов. Причем недостаток этот появился из-за очень долгого снижения количества строящихся домов в США. Все это — последствия политики крупных домостроительных компаний, которые после ипотечного кризиса увеличили свою долю рынка и уменьшили предложение на нем. Дефицит, конечно, искусственный — но спрос реальный. Отсюда и рост цен.

В сумме все вышесказанное означает позитив для Lennar. Пока обстоятельства складываются так, что компания, скорее всего, продолжит опережать прогнозы аналитиков. Но есть один нюанс.

Прибыль на акцию

| Текущая | Прогноз | |

|---|---|---|

| 3 кв. 2020 | 2,12 $ | 1,55 $ |

| 4 кв. 2020 | 2,82 $ | 2,36 $ |

| 1 кв. 2021 | 3,20 $ | 1,71 $ |

| 2 кв. 2021 | 2,65 $ | 2,38 $ |

| 3 кв. 2021 | 3,27 $ |

Прибыль на акцию

| 3 кв. 2020 | |

| Текущая | 2,12 $ |

| Прогноз | 1,55 $ |

| 4 кв. 2020 | |

| Текущая | 2,82 $ |

| Прогноз | 2,36 $ |

| 1 кв. 2021 | |

| Текущая | 3,20 $ |

| Прогноз | 1,71 $ |

| 2 кв. 2021 | |

| Текущая | 2,65 $ |

| Прогноз | 2,38 $ |

| 3 кв. 2021 | |

| Текущая | |

| Прогноз | 3,27 $ |

Yes, but

В структуре спроса на недвижимость в США есть несколько настораживающих моментов.

Во-первых, наибольший рост продаж пришелся на не самую дешевую категорию домов. Средняя цена дома Lennar сейчас как раз составляет примерно 413 тысяч долларов, что немало. Во-вторых, большую часть ипотечных займов берут люди с самыми высокими кредитными рейтингами.

Если посмотреть на структуру продаж домов на вторичном рынке, где цены чуть пониже, чем на новое жилье, — чрезвычайно велика доля тех покупателей, у кого первичный взнос по ипотеке составляет по меньшей мере 20% от стоимости дома, — а в норме 7% или меньше. Это указывает на то, что у значительной доли покупателей с деньгами все замечательно.

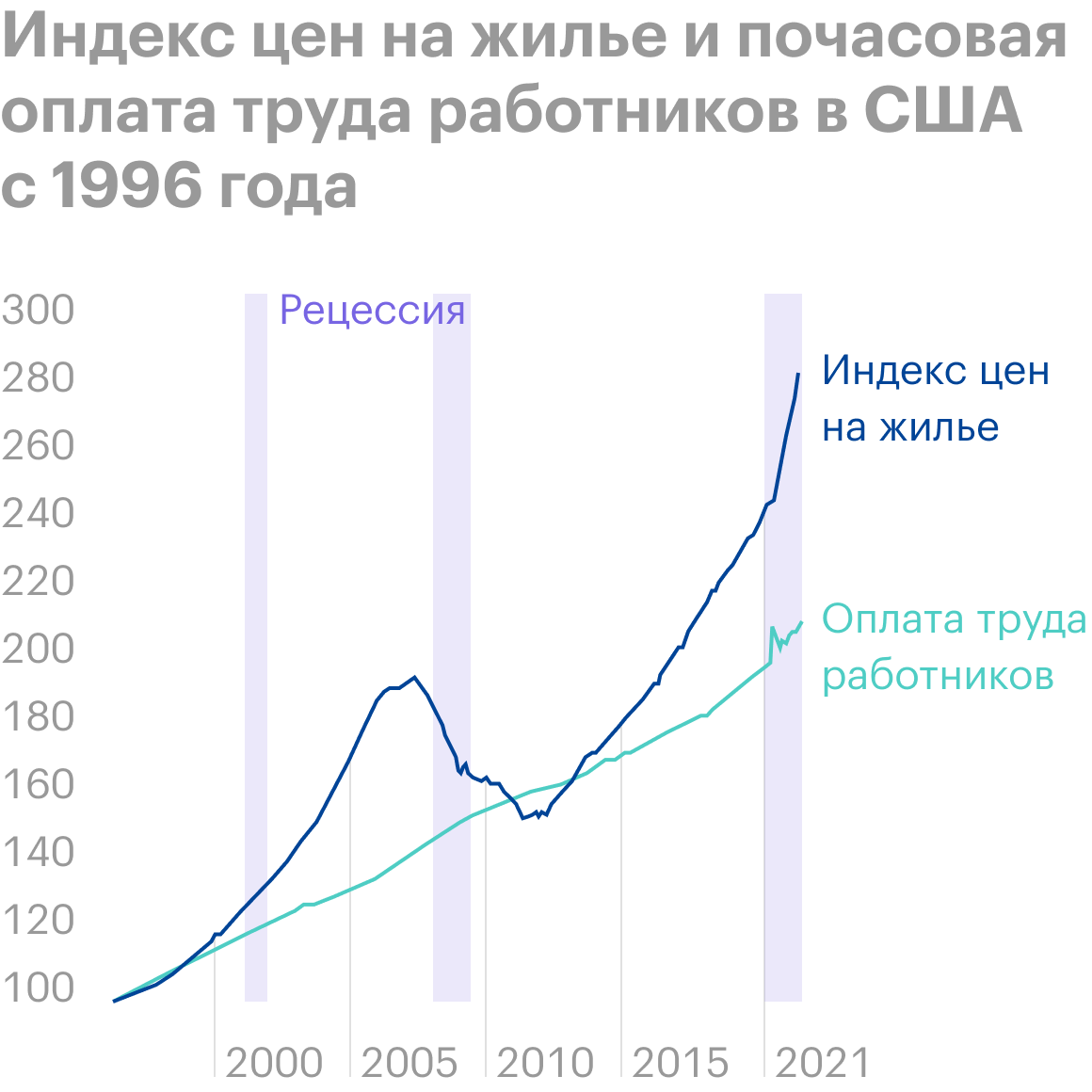

И это все на фоне коронакризиса, высокой безработицы и бросающегося в глаза разрыва между безумным ростом цен на недвижимость и куда более скромными темпами роста доходов населения.

Рост продаж недвижимости в 2020—2021, судя по всему, происходил за счет небедных слоев населения. Возможно, скоро эта аудитория закончит скупать дома и тогда встанет вопрос: получится ли поддерживать текущий уровень продаж за счет массового потребителя, у которого нет больших денег на первичный взнос и кредитный рейтинг поскромнее?

Дома нынче стоят крайне дорого, что негативно сказывается на намерениях основной массы потребителей. Также следует учитывать маячащее на горизонте повышение ставок в США, которое приведет к росту ипотечных ставок, а это снизит привлекательность покупки дома для многих.

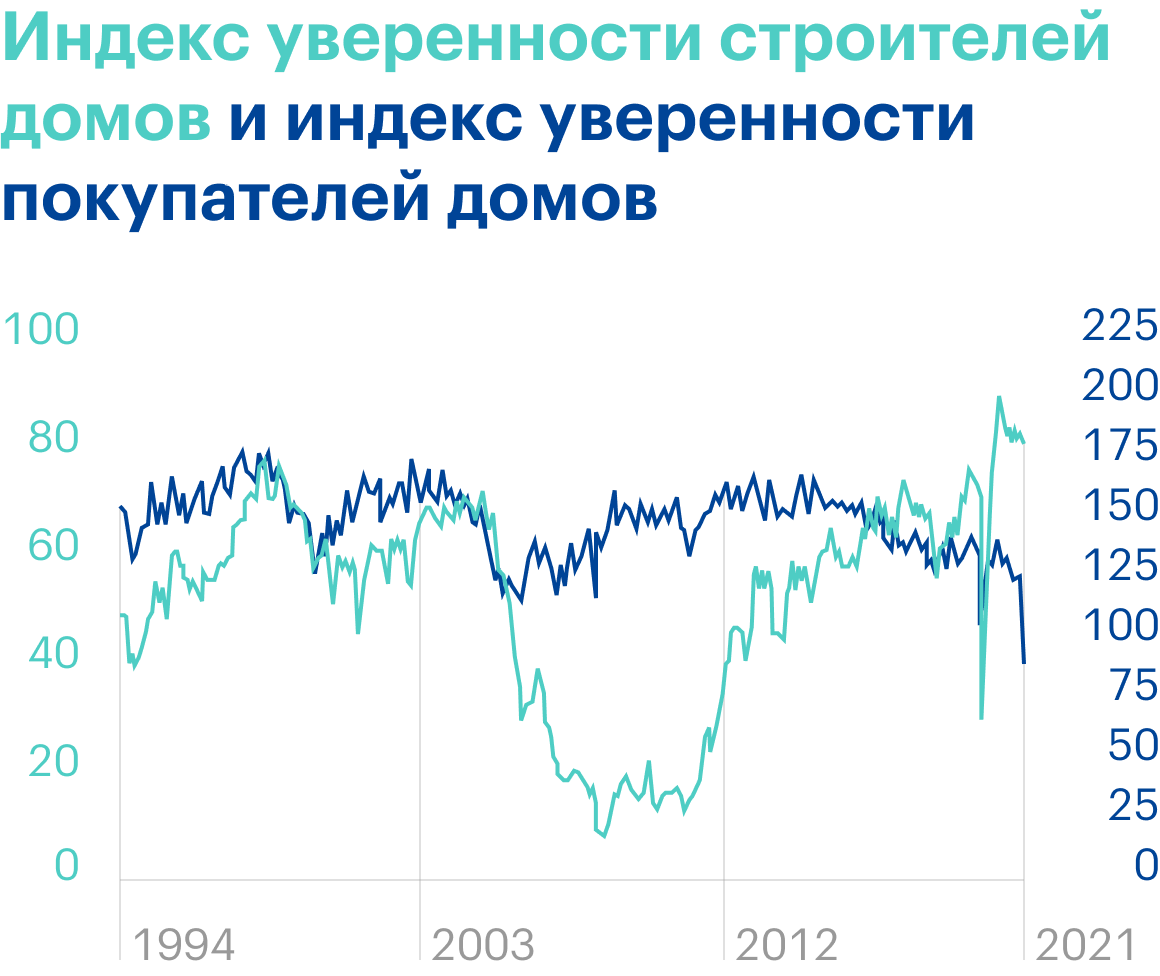

Может, получится так, что в ближайшем будущем у компании упадут продажи, ибо сейчас видно серьезное расхождение в оценке текущей ситуации на рынке недвижимости между домостроителями и потенциальными покупателями. А может быть, я, как всегда, дую на воду и продажи компании не ослабнут.

В любом случае этот момент следует учитывать. На этом фоне проблема внезапного подорожания стройматериалов не так драматична для компании: возросшие расходы можно отразить в цене. Главная проблема — вероятность, что продажи домов у компании упадут просто потому, что ее основная аудитория уже накупила домов с инвестиционными или иными целями и не будет поддерживать текущий уровень спроса.

Компания платит 1 $ дивидендов на акцию в год — с текущей стоимостью акций это примерно 0,99% годовых. На это у компании уходит примерно 309 млн долларов в год. В принципе, это немного, всего 9,22% от ее прибыли за последние 12 месяцев, и только какие-то экстраординарные обстоятельства могли бы заставить компанию порезать выплаты. Но все же следует учитывать возможность такого урезания и последующего за этим падения акций.

Резюме

Lennar — это неплохой вариант, чтобы попробовать заработать на росте спроса на дома в США. Но все же следует быть готовыми к тому, что спрос скоро начнет падать по объективным причинам.