Обзор текущих и будущих дивидендов. Чего ждать от российских компаний

Почти все российские компании отчитались за 2018 год и объявили о дивидендах. Текущие дивиденды почти ничем не интересны: инвесторы о них знают, акции уже выросли или упали. Интересны особые случаи и будущие дивиденды, которые могут кратно переоценить акции компаний.

🤨 Донской завод радиодеталей

Обыкновенные и привилегированные акции завода торгуются на Мосбирже. Руководство решило направить на привилегированные акции 294,81 ₽ дивидендов на штуку. Текущая дивидендная доходность — 13,9% годовых. Но осторожно: скорее всего, банкета не будет. Да и купить большой пакет акций компании сложно — как правило, инвесторы и спекулянты торгуют 15—20 акций в день.

Обычно ситуация такая: руководство из прибыли рекомендует дивиденды, держатели акций утверждают решение, дивиденды выплачиваются. В большинстве российских компаний есть крупный акционер, который чаще всего утверждает дивиденды.

На Донском заводе радиодеталей каждый год происходит следующее: руководство рекомендует дивиденды, часть акционеров голосуют за выплату, но большинство воздерживается. В итоге дивиденды не выплачивают.

У компании три крупных акционера: гендиректор завода, бывший председатель и «Ростех». Судя по собраниям акционеров прошлых лет, за выплату дивидендов голосует «Ростех», воздерживаются от решения — гендиректор и бывший председатель.

Суть привилегированных акций в том, что держатель отказывается от права голоса взамен на дивиденды. Если акционер лишается права на дивиденды, привилегированные акции становятся голосующими.

Сейчас пойдет конспирология — догадки, которые невозможно подтвердить. У компании 343 407 обыкновенных и 114 469 привилегированных акций. Из-за того, что по привилегированным акциям не платятся дивиденды, все 457 876 акций становятся голосующими. Голоса нужны для утверждения дивидендов, назначения своих кандидатов в совет директоров и для принятия других решений.

Из-за невыплаты дивидендов доля голосующих акций «Ростеха» значительно уменьшается: с 44 до 33%. У двух руководителей падение незначительное — с 47,6 до 46,6%. Голосующих акций выходит ощутимо больше, чем у «Ростеха», — можно провести больше своих кандидатов в совет директоров и влиять на работу компании. Но, опять же, это больше конспирология — доказательств-то нет.

Заводу хватает денег на дивиденды. Раньше можно было сослаться на отсутствие свободного денежного потока, но в 2018 году вроде бы осталось много свободных денег. Это единственная зацепка, говорящая в пользу выплаты дивидендов по привилегированным акциям за 2018 год.

ВТБ

Должны направлять на дивиденды 50% чистой прибыли. Ходили слухи, что на дивиденды направят всего 15%, — они подтвердились. Дивиденды за 2018 год — 0,0011 ₽ на акцию. Текущая дивидендная доходность — 3,1% годовых. Чтобы получить дивиденды, нужно купить и держать акции до 20 июня 2019 года.

Правительство обещает, что ВТБ направит 50% чистой прибыли на дивиденды за 2019 год. Руководство ВТБ планирует заработать за год 200 млрд рублей.

Текущая стоимость акций — 0,035 ₽. Предположу, что средневзвешенная цена акций ВТБ за 2019 год будет равна текущей цене. С помощью нашей таблицы получились дивиденды 0,0036 ₽ на акцию. Потенциальная дивидендная доходность за 2019 год — 10,3% годовых.

У банка три типа акций: обыкновенные и два вида привилегированных. Обыкновенные можно купить на бирже, привилегированные принадлежат государству — их выпустили, чтобы залатать дыры в бюджете банка во время кризиса. Доходность по всем акциям при расчете дивидендов должна быть одинаковой. В ВТБ берут средневзвешенную цену обыкновенных акций за прошедший год. Из-за методики расчета есть один неприятный момент для государства: чем выше цена обыкновенных акций, тем больше денег придется разделить с инвесторами.

Я собрал заявления руководителей конкурентов и их прогнозы по дивидендам на 2019 год. Годом ранее руководство ВТБ обещало направить 50% чистой прибыли на дивиденды за 2018 год. Что-то не срослось. Может не срастись и в будущем.

«Русгидро»

Компания пока не объявляла размер дивидендов за 2018 год. Зато обновила дивидендную политику: на дивиденды продолжат направлять 50% чистой прибыли по МСФО, но не менее среднего объема за последние три года. Под объемом понимают сумму, которую направляют на дивиденды.

Такое решение поможет удержать дивиденды примерно на одном уровне в ближайшие несколько лет. Роста ждать, наверное, не стоит: «Русгидро» в последние годы проводит крупные списания, то есть фиксирует расходы и уменьшает прибыль.

Компания строит новые электростанции, оценивает их, а через несколько лет делает переоценку — выходит меньшая стоимость и бумажный убыток. Из-за этого возникает разница — обесценение основных средств. Эти убытки сокращают чистую прибыль и размер дивидендов.

Увы, даже без списаний у компании нет свободных денег на большие дивиденды: каждый год «Русгидро» продолжает инвестировать в строительство и модернизацию гидроэлектростанций.

По текущим ценам акций «Русгидро» выходит, что за 2019 и 2020 годы можно получить чуть больше 5% годовых на дивидендах за вычетом налогов. Даже вечно инвестирующий «Газпром» дает больше.

Мне кажется, инвестиционная идея лежит не в финансах, а скорее в контракте с ВТБ. В чем суть: ВТБ купил 55 млрд акций «Русгидро» до 2021 года, а «Русгидро» взамен получил 55 млрд рублей. Когда подойдет срок окончания контракта, кому-то придется компенсировать разницу между стоимостью акций по контракту и на фондовом рынке. По контракту акция «Русгидро» оценена в 1 рубль, а на фондовом рынке стоит 0,54 ₽.

Пока выходит так, что «Русгидро» должен будет выплатить разницу ВТБ. Руководство думает, как увеличить цену акций на рынке, но пока ничего не придумало. Но кажется, что платить разницу они не хотят — возможно, найдут способ поднять стоимость акций. Вот и инвестидея.

За 2018 год «Русгидро» может направить на дивиденды больше, чем за 2015 год: 15,9 против 15 млрд рублей. Но из-за постоянного выпуска новых акций в пересчете на одну акцию дивиденды не выросли, а даже упали.

Скорее всего, за 2018 год на дивиденды направят 50% чистой прибыли — так дивиденды выходят больше, чем по среднему объему за три года. Что будет с прибылью дальше — неизвестно. Может, у компании будут убытки — тогда вообще не будет никаких дивидендов.

«Газпром»

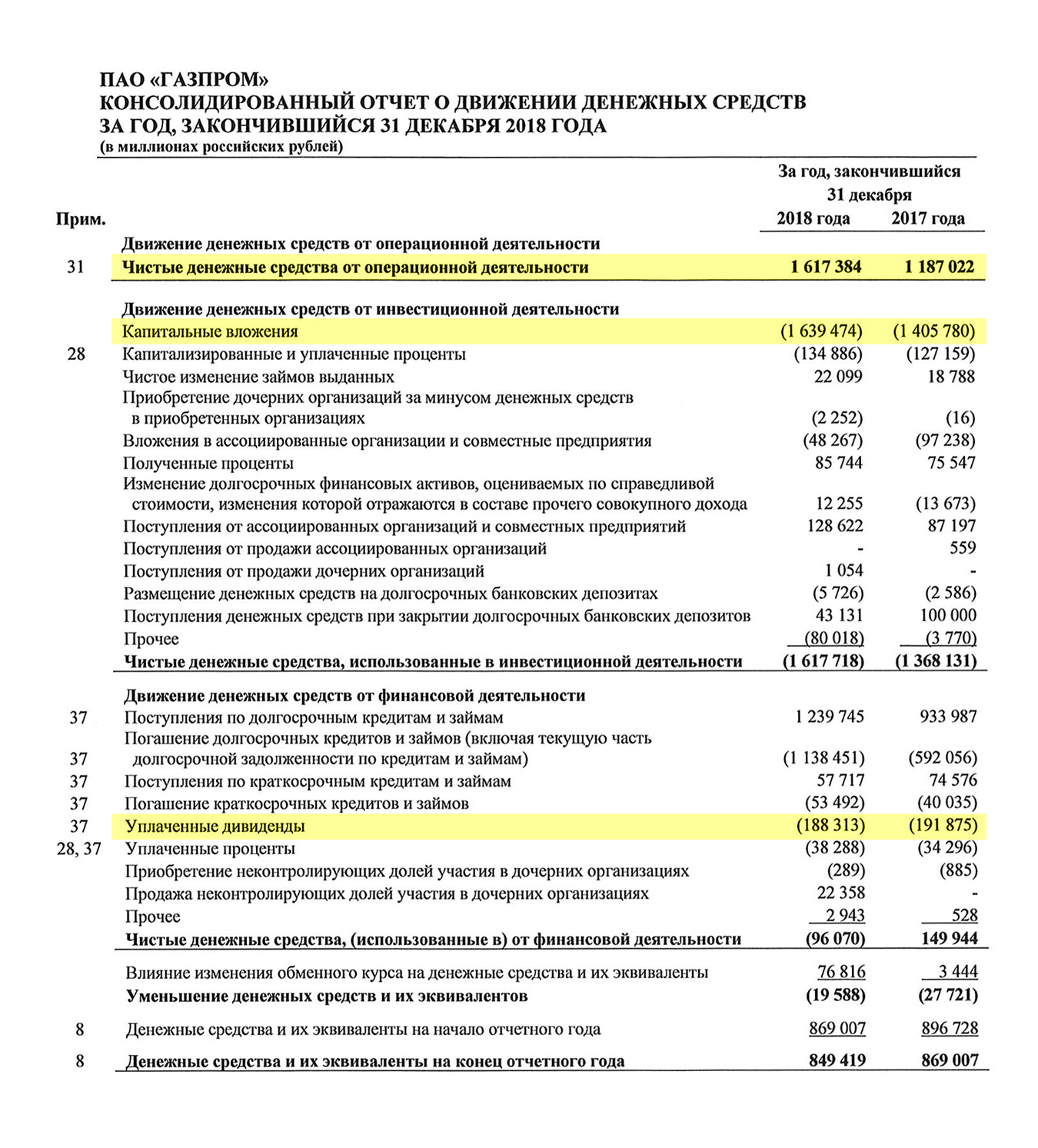

Исходя из презентации со дня инвестора «Газпрома», за 2018 год заплатят 10,43 ₽ на акцию. Текущая дивидендная доходность — 6,3% годовых, с учетом налога — 5,5% годовых.

10,43 ₽ на акцию — это 16,2% чистой прибыли по международным стандартам финансовой отчетности. Правительству принадлежит половина акций «Газпрома», и правительство хочет 50% чистой прибыли на дивиденды. Тогда бы владельцы акций получили 32 ₽ дивидендов — это примерно 19% дивидендной доходности. Такие большие дивиденды для крупной компании кратно увеличат цену акций. Но пока это мечты.

Менеджмент «Газпрома» уверяет, что компания пройдет пик инвестиций в 2020 году — тогда руководство подумает над постепенным ростом дивидендов. А пока свободных денег нет.

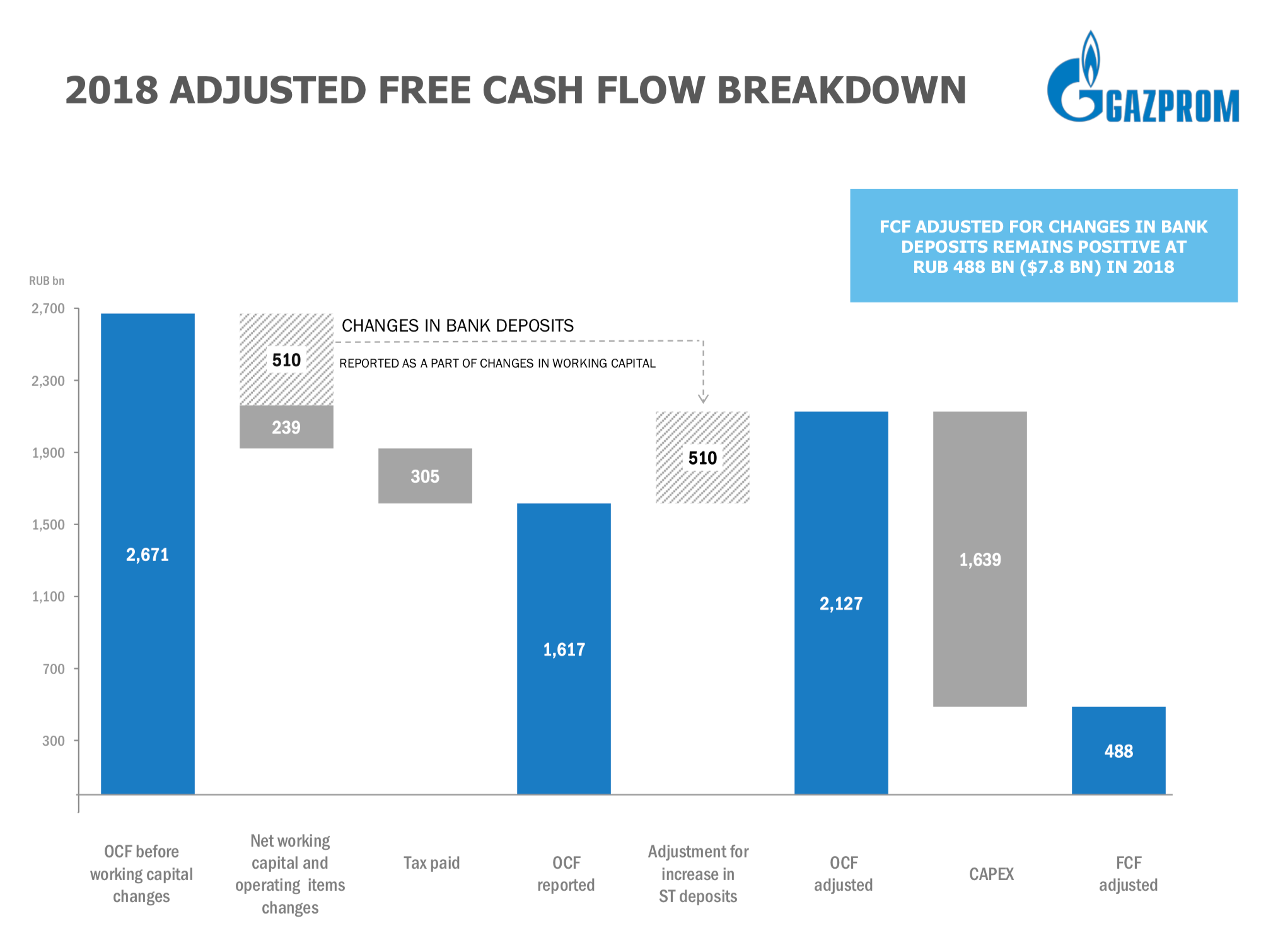

По расчетам «Газпрома», свободные деньги есть — 488 млрд рублей за 2018 год. Они появились за счет размещения или снятия 510 млрд рублей с депозитов. Найти в отчетности движение денег по депозитам не удалось.

Если смотреть на прибыль прошлых лет, 50% от чистой прибыли — это около 400—500 млрд рублей на дивиденды. «Газпром» очертил минимум расходов на инвестиции до 2035 года — 1,0—1,2 трлн рублей. То есть расходы могут вырасти в любой момент. Так было в 2018 году: сначала объявили 1,27 трлн, а концу года повысили до 1,64 трлн рублей. Пока пик инвестиций должен пройти после 2020 года.

Один из вариантов роста дивидендов в «Газпроме» — выкачивание дивидендов из дочерних компаний. Стоит следить за «Газпром-нефтью», «Мосэнерго», ТГК-1 и ОГК-2.

За чем следить

ВТБ, «Русгидро» и «Газпром» — кандидаты на серьезный рост цены акций. Конечно, если решат свои финансовые трудности и перестанут кормить обещаниями. Если бы все было так просто ¯\_(ツ)_/¯

Донской завод радиодеталей. Кажется, тут игра не стоит свеч: гипотетические 13,9% годовых, которых, скорее всего, не будет. Компания работает с госкорпорациями, минимально раскрывает данные о своей работе, прибылью не делилась и вроде бы не собирается. Эта компания нам нужна как напоминание, что иногда акционеры могут отказаться от выплаты дивидендов. Случается редко, обычно в небольших и странных компаниях. Но случается.

ВТБ. Один раз с обещанными дивидендами прокатили, могут повторить. Но если поделятся половиной прибыли, то потенциальные дивиденды за 2019 год будут лучшими в банковском секторе. Но это если считать по текущим ценам. Здесь нужно следить за квартальными отчетами и смотреть, как растет чистая прибыль.

«Русгидро». Здесь постоянные стройки и списания, уменьшающие чистую прибыль. Свободных денег нет из-за инвестиций в Дальний Восток. Вместо кредитов руководство часто выпускает новые акции — доля текущих инвесторов размывается. Основной акционер — государство — вроде не против. Причина инвестировать — вера в то, что руководство придумает, как увеличить цену акции с 0,54 до 1 ₽ к 2021 году, чтобы не платить ВТБ компенсацию. Ну, знаете, вдруг какой-нибудь пенсионный фонд решит купить много-много акций «Русгидро», из-за чего цена вырастет.

«Газпром». Здесь тоже постоянные стройки, из-за которых не хватает свободных денег на большие дивиденды. Подумают над постепенным ростом дивидендов после 2020 года. Возможно, «Газпром» увеличит дивиденды в своих дочерних компаниях, чтобы увеличивать дивиденды холдинга.