Как уведомить Россию об иностранных счетах и ВНЖ?

Планирую уехать за границу. Скорее всего, временно, но, возможно, задержусь на полгода-год. С налогами я разобрался, а как быть со счетами в иностранных банках и ВНЖ? Слышал, что нужно уведомлять об этом государство.

Так как платежные системы «Виза» и «Мастеркард» не поддерживают российские карты за границей, а «Мир» работает не везде, думаю открыть счет за границей и выпустить карту иностранного банка. Нужно ли уведомлять о счете российскую налоговую, если я просто буду переводить на него зарплату из РФ? Если да, то как это сделать?

Если я решусь на ВНЖ, например, в Турции, тоже нужно уведомлять государство? В какие сроки и как это сделать?

Вам придется уведомить Россию о счете в иностранном банке и полученном виде на жительство в другой стране. Вот как это сделать.

Как уведомить об открытых за границей счетах

Когда человек, намеренный прожить за рубежом менее 6 месяцев в календарном году, открывает счет в другой стране, он должен сообщить об этом российской налоговой. Банки РФ сами передают сведения налоговикам, поэтому про российские счета рассказывать не нужно. Так, если вы откроете счет в зарубежном филиале отечественного банка, уведомлять налоговую не придется.

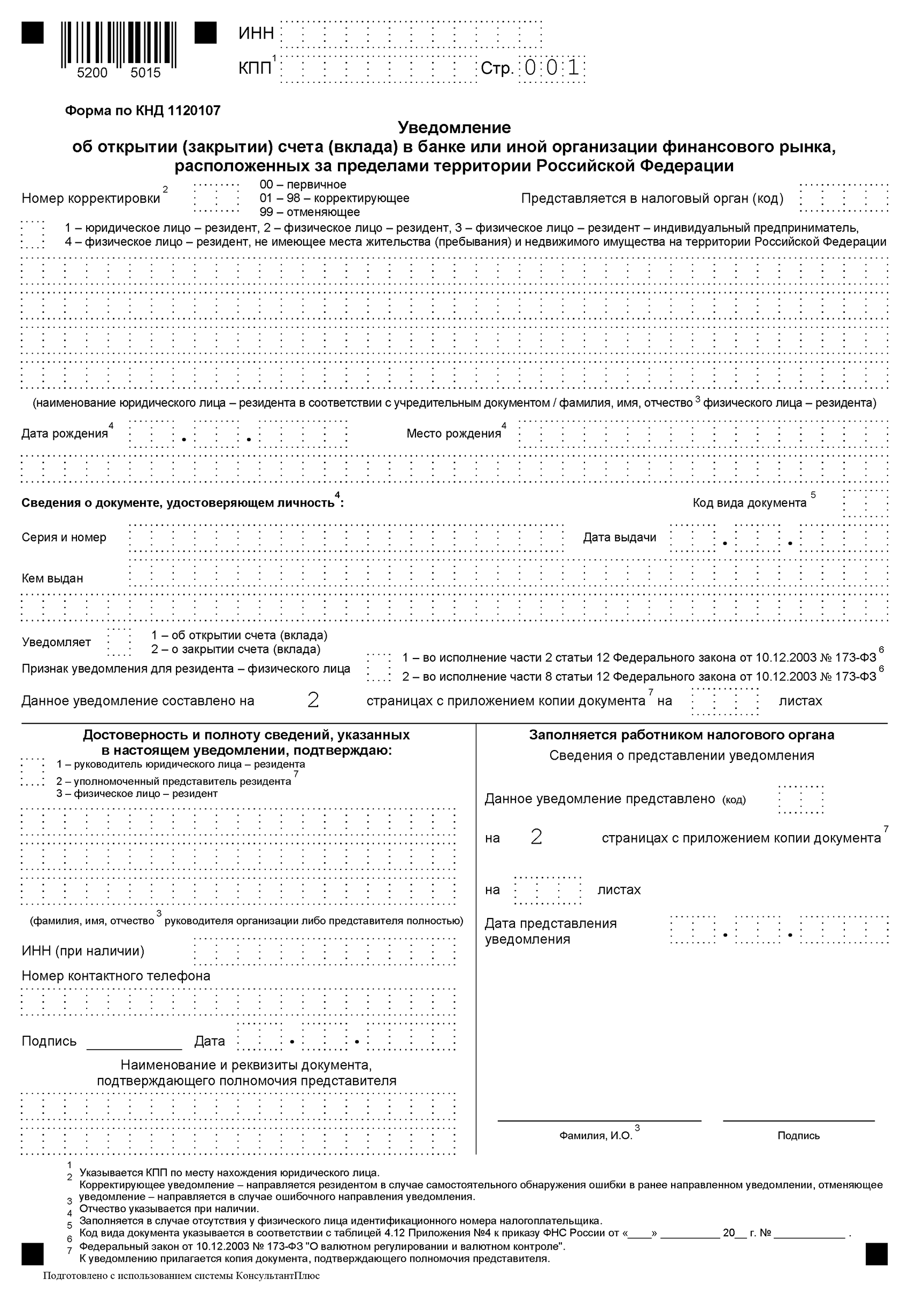

А вот иностранные банки в российскую налоговую ничего не сообщают, поэтому такая обязанность лежит на владельце счета. Уведомлять ИФНС нужно об открытии или закрытии счета либо об изменении реквизитов — не позднее месяца со дня события. Еще нужно уведомить инспекцию о движении денег по счету до 1 июня следующего года, то есть не позднее 31 мая. Если крайний срок выпадает на выходной день, безопаснее сдать отчет не позднее последнего рабочего дня перед этим выходным. Подробнее об этом отчете я расскажу ниже.

Есть исключение: можно не подавать сведения, если на момент открытия или закрытия счета вы собирались провести за границей больше 183 дней в течение календарного года и на 31 декабря так и оказалось. Если же 183 дней не набралось, уведомление об открытии или закрытии счета нужно сдать вместе с отчетом о движении денег по нему — до 1 июня следующего года.

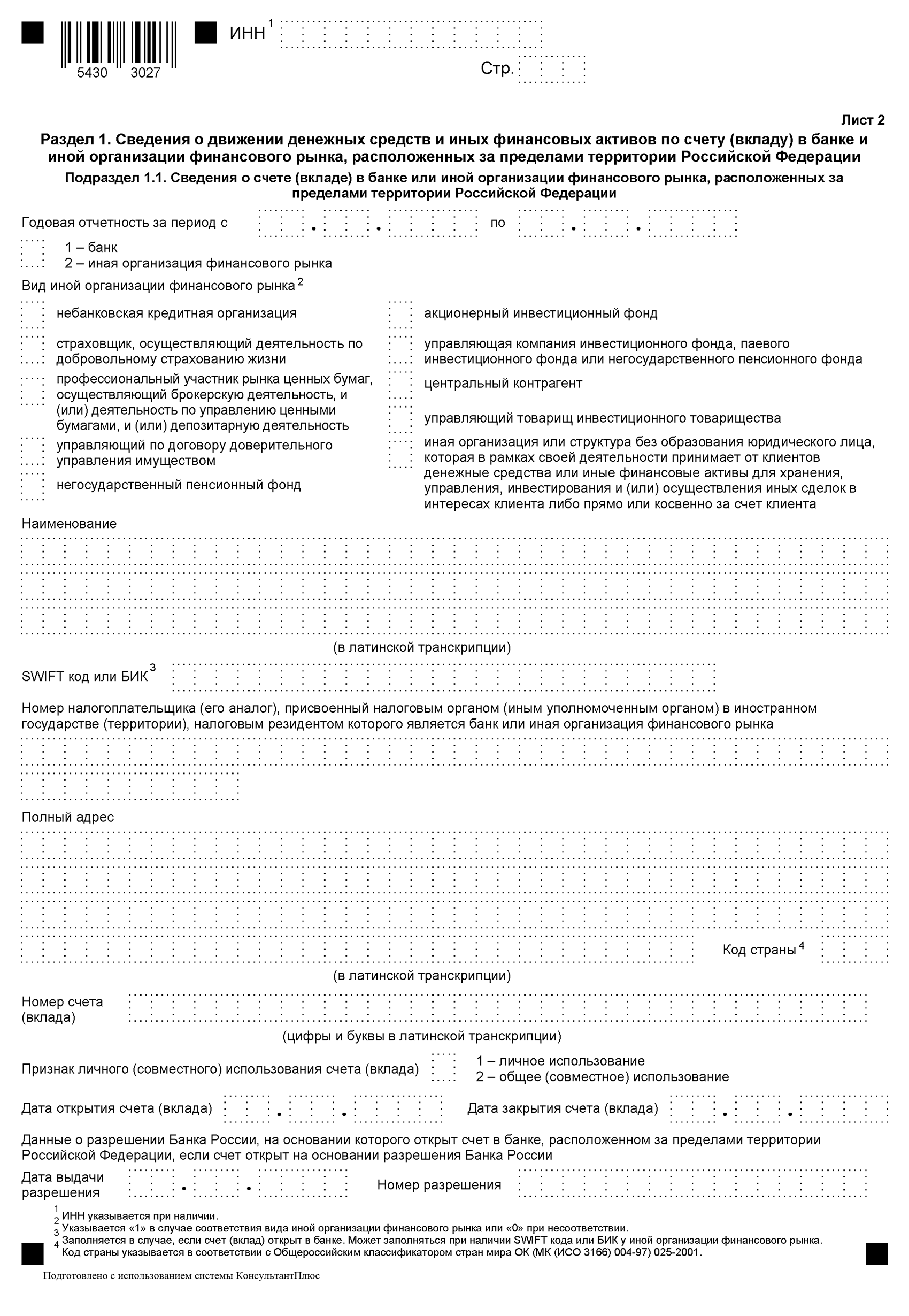

Уведомление об открытии счета в зарубежном банке. Сведения надо представить в налоговую инспекцию по месту жительства или месту временной регистрации, если нет постоянной прописки. Если нет ни постоянной, ни временной регистрации, можно отправить информацию в ИФНС по месту расположения недвижимости. Если и ее нет, об иностранных счетах можно уведомить любую налоговую, кроме тех, что занимаются регистрацией бизнеса.

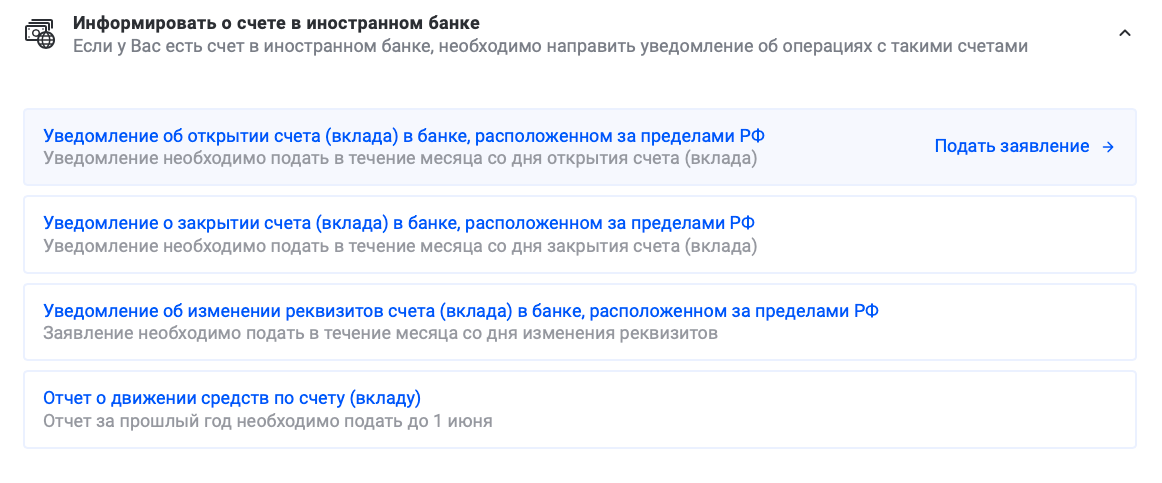

Информацию проще всего подать онлайн — заполнить форму в личном кабинете налогоплательщика в разделе «Каталог обращений» → «Информировать о счете в иностранном банке» → выбираете нужное уведомление.

Если в ближайшее время вернетесь в Россию, можно прийти в инспекцию лично. Также можно отправить представителя — в этом случае ему нужна нотариальная доверенность от вас с полномочиями уведомлять налоговую о заграничных счетах.

Еще можно отправить сведения почтой — даже из-за границы. В этом случае датой представления будет дата отправки.

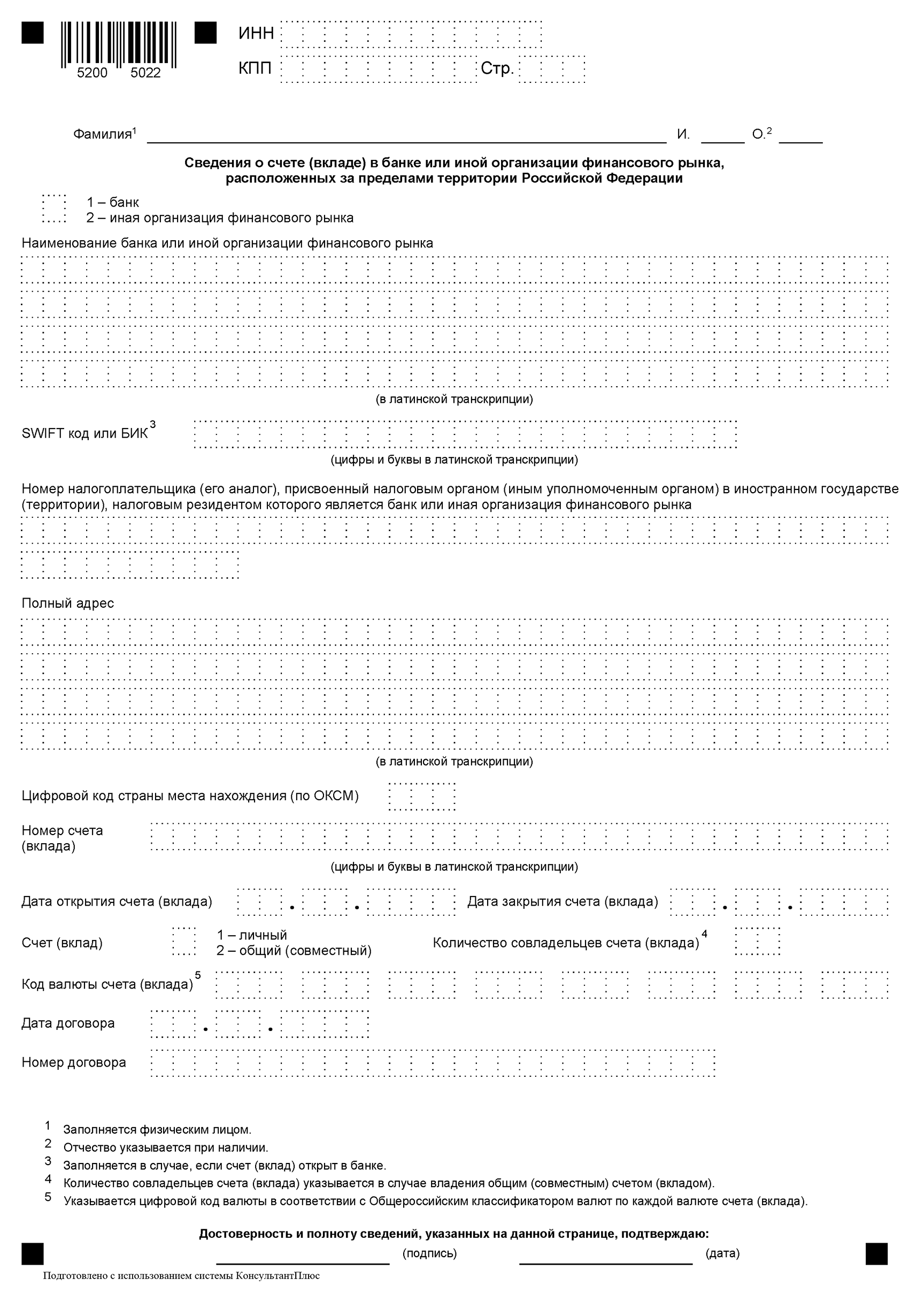

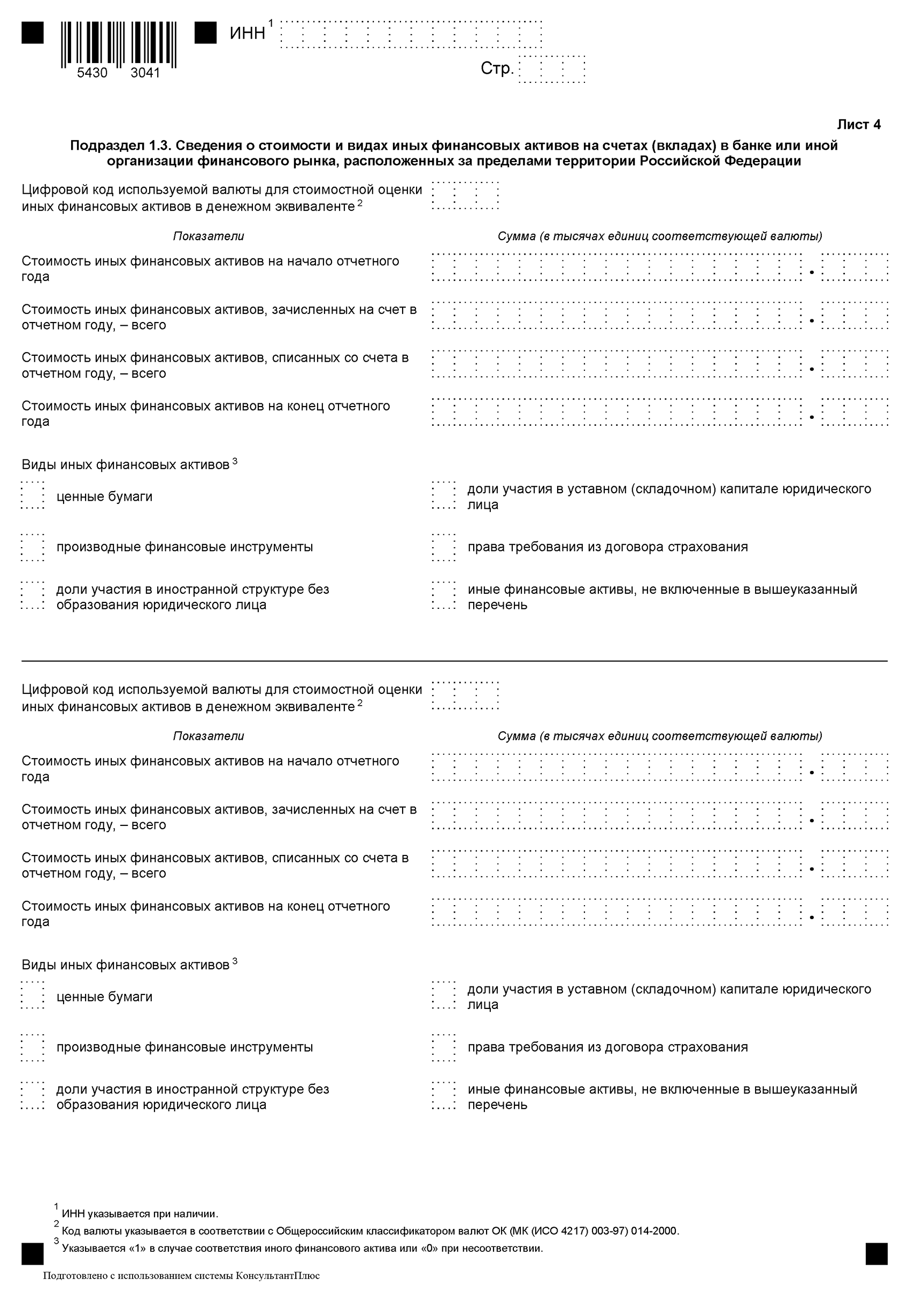

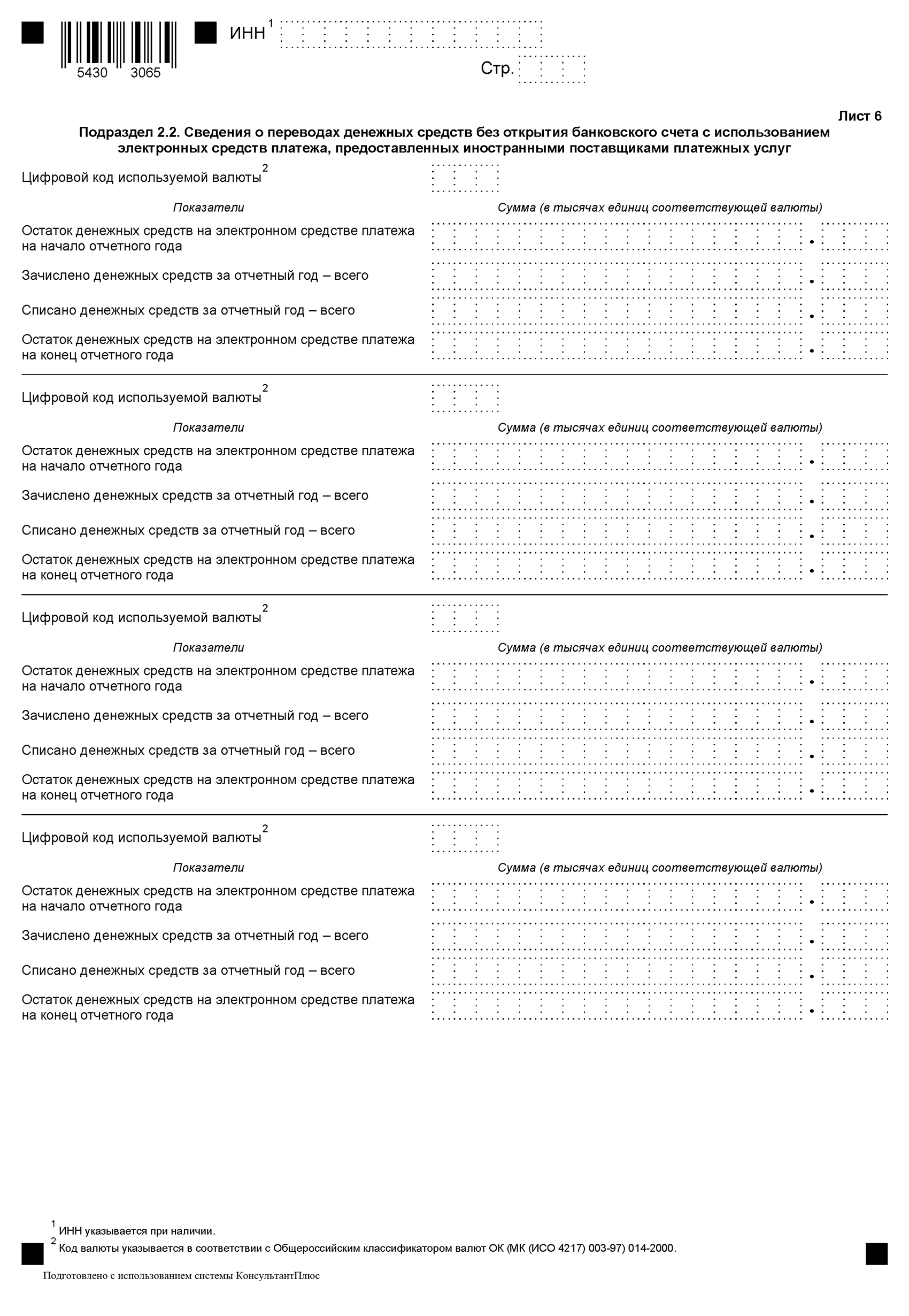

Отчет о движении денег по счету. Кроме информации о счетах, государство хочет знать про оборот денег на них. Для этого вам придется заполнять отдельный отчет — о движении денежных средств.

Этот документ надо подавать ежегодно не позднее 1 июня. Например, вы открыли счет в зарубежном банке 28 марта 2023 года — сведения о движении денег по нему надо будет передать налоговикам не позднее 31 мая 2024 года. Но при условии, что на 31 декабря 2023 года вы провели за границей менее 183 дней. Если же 183 дня или больше — отчет можно не сдавать.

Отчет можно подать теми же способами, что и уведомление об открытии счета. В отчет не нужно включать информацию о каждой операции, но нужно указать, сколько денег было в начале года, сколько пришло, ушло и осталось на конец года — отдельно по каждой валюте. В вашей ситуации, если вы хотите переводить на счета в иностранных банках зарплату, вам надо будет показать движение денег: сколько было на счете изначально, сколько поступило в течение года, сколько вы потратили и какая сумма осталась.

Отчитываться не придется , если сумма переводов резидента менее 600 000 ₽ в год или эквивалентной суммы в валюте и счет открыт в стране ЕАЭС либо в одном из государств, с которыми налажен автоматический обмен финансовой информацией. От остальных стран налоговая информацию не получает.

Учтите, что до 31 марта 2024 года резиденты вправе переводить из российского банка на свои зарубежные счета не более 1 млн долларов каждый месяц или эквивалент в другой валюте. Зачислять можно любую валюту, кроме:

- Дивидендов по акциям российских акционерных обществ.

- Распределения прибыли российских ООО, хозяйственных товариществ и производственных кооперативов.

Ответственность за неуведомление. Если вы не уведомите налоговую о зарубежном счете и движении денег по нему, вас могут оштрафовать.

Штраф для граждан за непредставление сведений об открытии или закрытии счета — от 4000 до 5000 ₽, а за нарушение срока или формы уведомления — от 1000 до 1500 ₽ .

Штраф за нарушение срока подачи отчета о движении денег зависит от длительности просрочки. Так, при опоздании до 10 дней можно отделаться предупреждением или штрафом от 300 до 500 ₽. А если опоздать более чем на 30 дней, штраф составит от 2500 до 3000 ₽.

Как уведомить о получении ВНЖ в другом государстве

Гражданин России, у которого есть гражданство иностранного государства либо вид на жительство или другой документ, подтверждающий право на постоянное проживание за рубежом, обязан письменно уведомить об этом МВД РФ.

Если не уведомите вообще, грозит уголовная ответственность — штраф до 200 000 ₽ или в размере дохода осужденного за период до года либо обязательные работы до 400 часов.

Если уведомите с опозданием, могут выписать штраф от 500 до 1000 ₽.

Срок для уведомления отсчитывается с даты получения ВНЖ.

Если вы получите ВНЖ другой страны, находясь на территории России, уведомление нужно будет подать в течение следующих 60 дней. Например, если вы, будучи в РФ, получите турецкий ВНЖ 9 августа 2024 года, подать уведомление нужно до 8 октября 2024 года.

Эти же 60 дней с даты получения ВНЖ будут у вас для уведомления, если вы получите вид на жительство, находясь не в России, но в течение двух месяцев приедете в РФ.

А если вы получите ВНЖ, будучи за пределами России, и в следующие 60 дней не вернетесь в РФ, уведомление надо будет подать в течение 60 дней после приезда в Россию. Дата въезда определяется по штампу в паспорте.

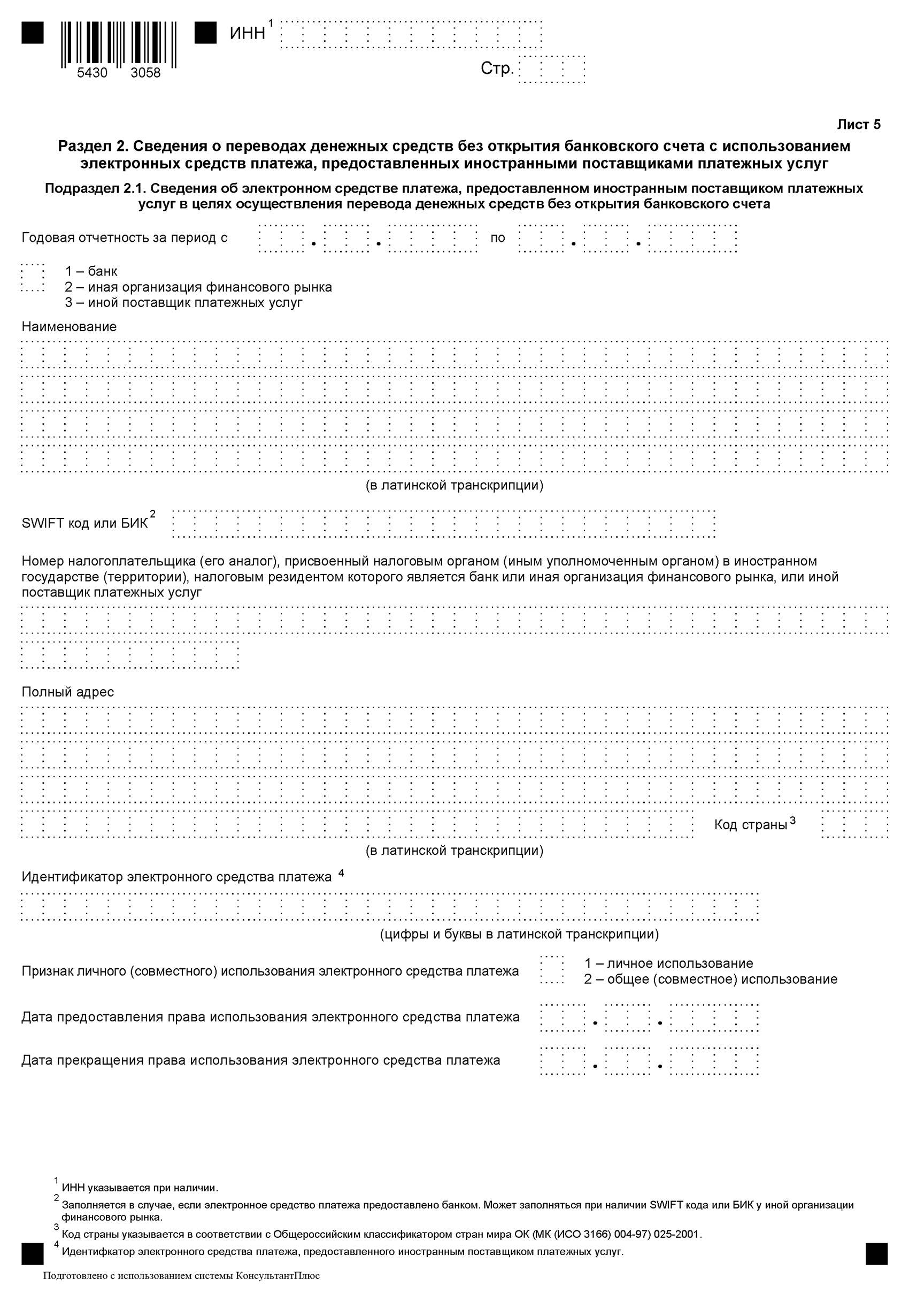

Находясь в России, подать уведомление можно лично, в том числе через представителя с доверенностью, или через госуслуги.

Если будете подавать уведомление сами, отнесите его в отдел по вопросам миграции ОВД по месту прописки, временной регистрации или месту фактического проживания.

К уведомлению приложите:

- Копию внутреннего российского паспорта.

- Копию ВНЖ или аналогичного документа.

- Копию паспорта иностранного государства либо иного документа, который подтверждает наличие другого гражданства, если оно есть.

Уведомление о ВНЖ можно подать и будучи за границей, тогда его надо лично отнести в российское посольство или консульство.

Постарайтесь оформить все документы вовремя и по правилам. Это поможет избежать штрафов и уголовной ответственности.