Лекарства, патенты и дивиденды: как устроен бизнес Bristol-Myers

Bristol-Myers Squibb Co. — американская фармацевтическая компания. Она делает лекарства для лечения тяжелых заболеваний, большая часть ее препаратов предназначена для лечения рака в разных формах.

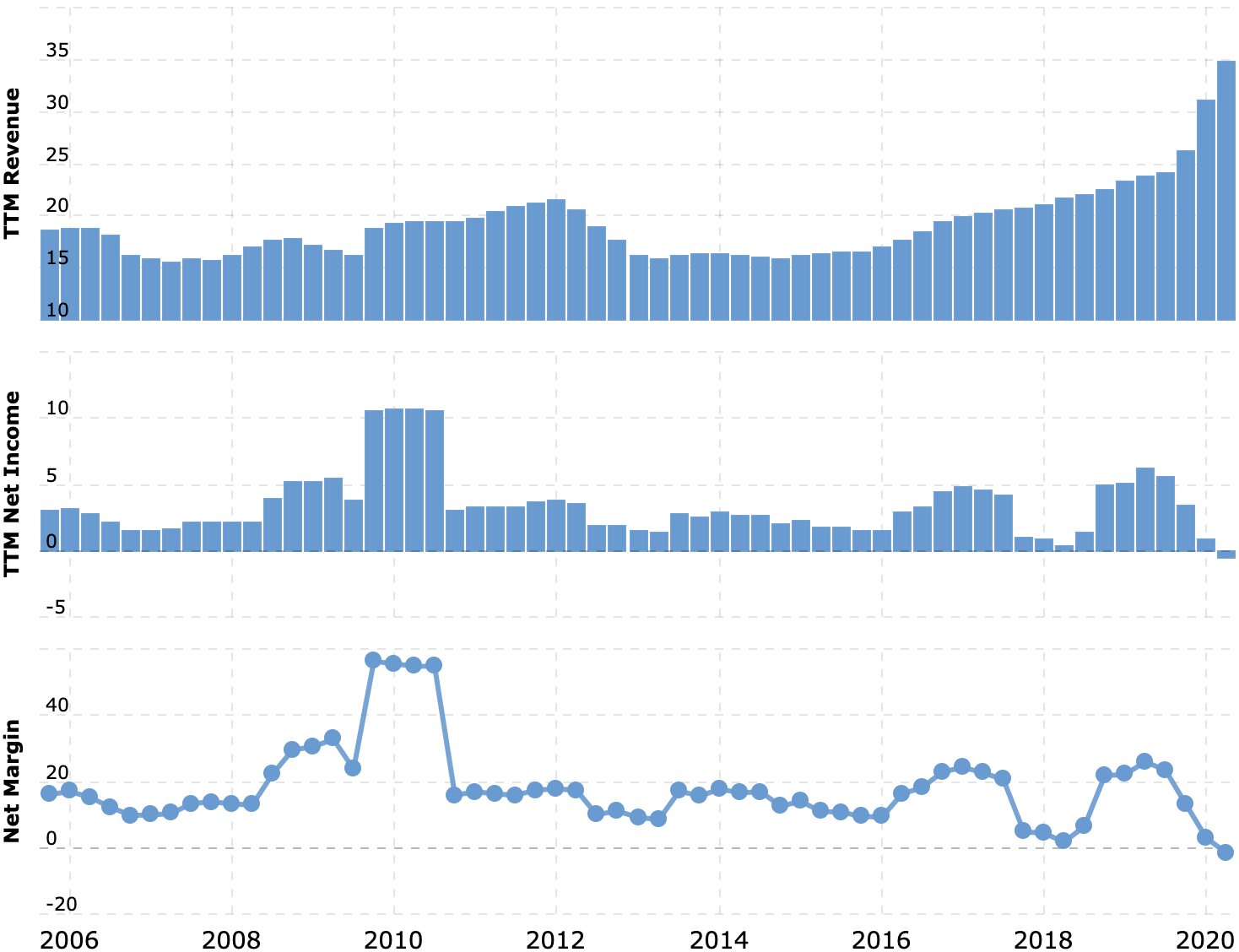

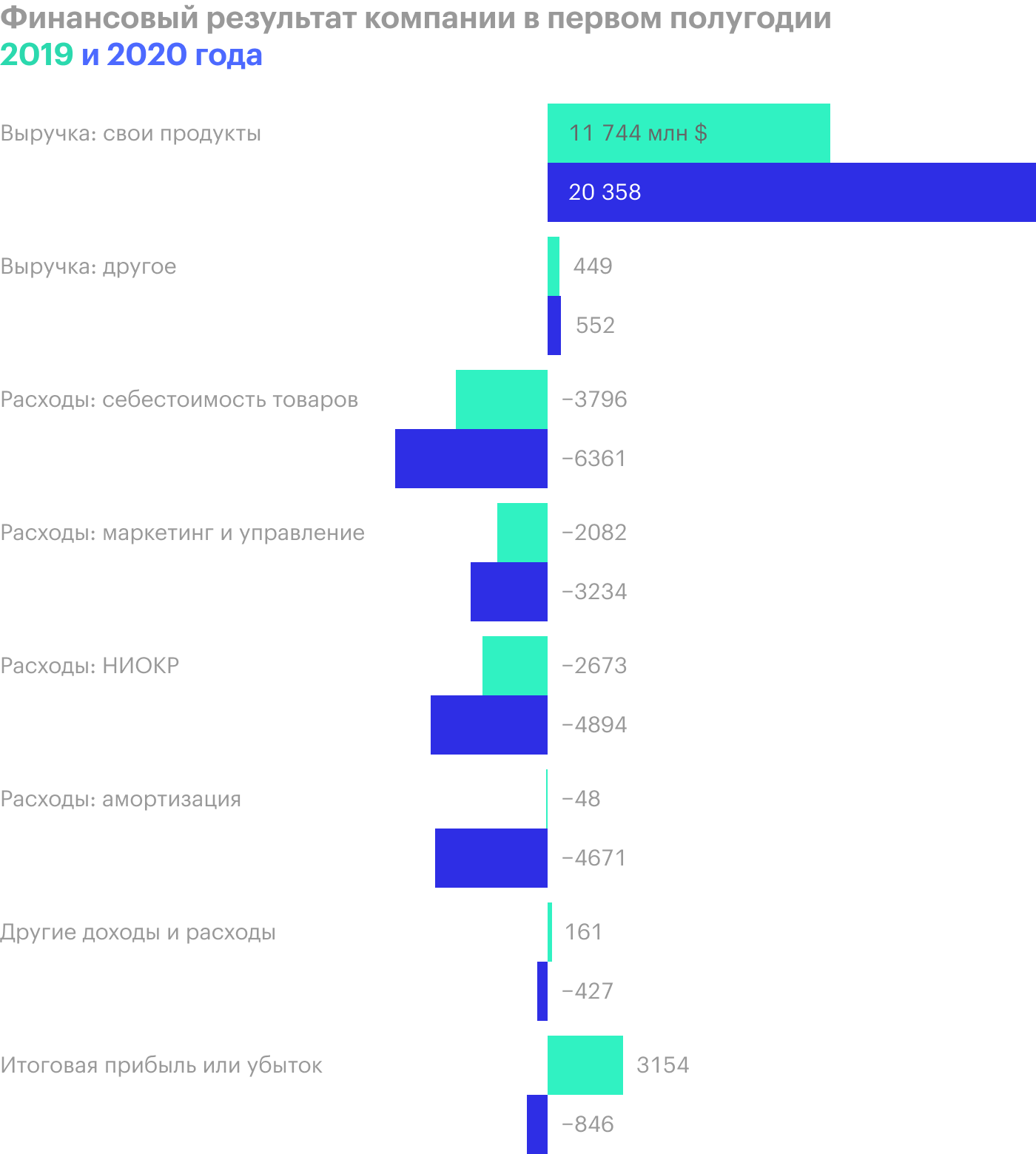

Когда истечет срок действия патентов на лекарства, у компании снизится выручка и прибыль. В надежде избежать этого Bristol-Myers тратит огромные деньги на НИОКР, что ставит под угрозу стабильность ее дивидендных выплат.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Идею разобрать Bristol-Myers предложил наш читатель Борис Минько в комментариях к обзору Johnson & Johnson. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

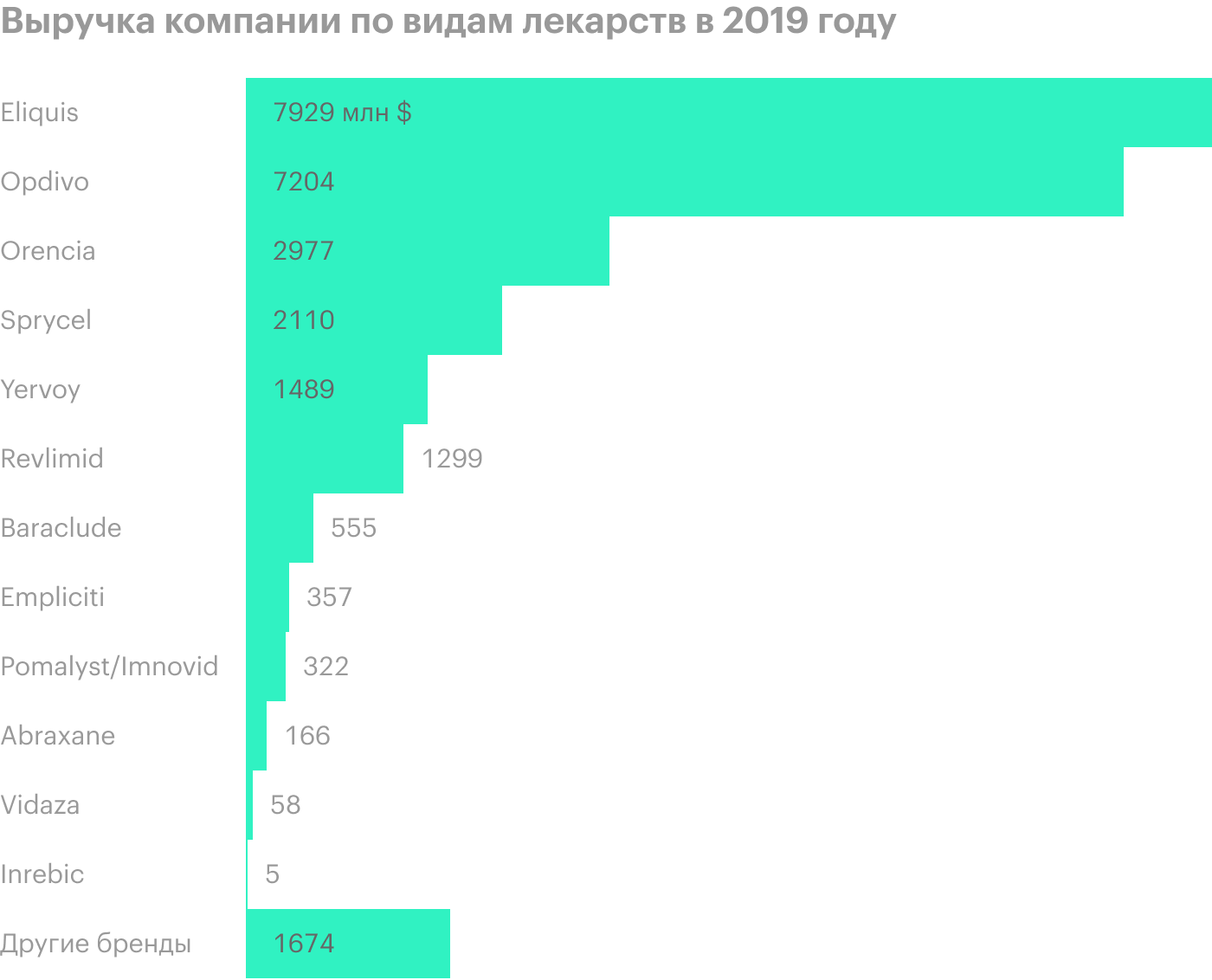

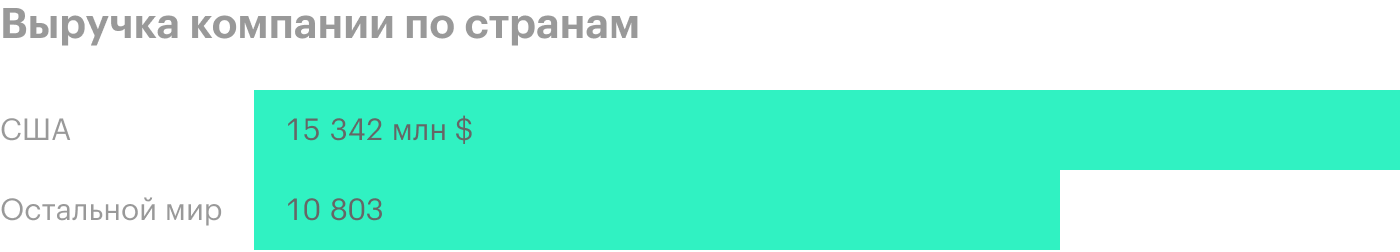

На чем зарабатывают

Компания делает и продает лекарства от различных тяжелых болезней типа миеломы. Примерно 80% лекарств, которые продает компания, связаны с лечением рака.

У компании довольно подробный годовой отчет, где рассказывается, какие лекарства, в каких регионах и на какие суммы она продает.

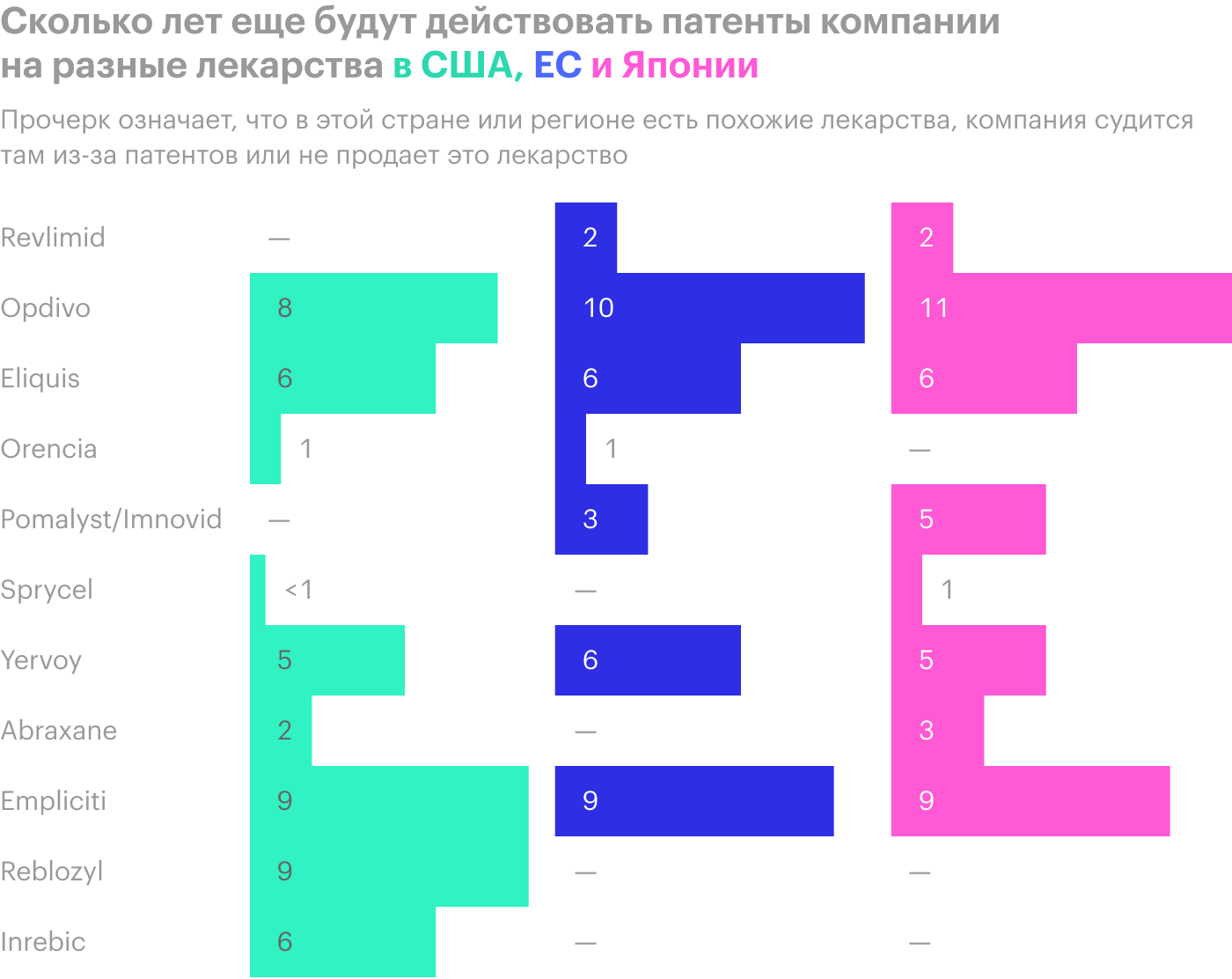

Патентный вопрос

Истечение срока защиты патентов — это бич всех фармацевтических компаний. Когда патент перестает действовать, легальная монополия на производство этого лекарства заканчивается и конкуренты получают право производить такие же.

Судя по данным о сроках истечения патентов Bristol-Myers и статистике компании о продажах, в ближайшем будущем компания лишится немалой части выручки. Ей срочно нужно увеличивать расходы на НИОКР, чтобы получить новые лекарства, которые еще будут защищаться патентами в течение определенного времени.

Однако фармакологические НИОКР — это всегда рулетка. На любой из стадий разработки лекарства могут забраковать, а потраченное время и деньги компании никто не вернет.

Недавно Bristol-Myers купила за невменяемые 13,1 млрд долларов сверхубыточную MyoKardia, разрабатывающую лекарства для лечения болезней сердца. Bristol-Myers надеется, что эти лекарства пройдут все фазы испытаний.

«Мавакамтен», самый перспективный продукт MyoKardia, уже прошел третью фазу испытаний и, если все будет хорошо, может появиться в продаже в 2021 году. Он может дать максимум 1,5 млрд долларов выручки в год.

Если все разрабатываемые MyoKardia лекарства успешно пройдут все испытания, что далеко не факт, они смогут давать 4—5 млрд долларов выручки в год. Это много, но учитывая, что Bristol-Myers продает на 20—30 млрд долларов в год, компании нужно или постоянно вкладываться в такие «миокардии», или делать свои лекарства, чтобы сохранять привычный уровень выручки и прибыли.

Опасные выплаты

Bristol-Myers платит 1,8 $ дивидендов на акцию в год. С текущей ценой акций — 63,6 $ — получается примерно 2,8% годовых. Доходность очень хорошая и будет, скорее всего, стимулировать приток в эти акции любителей пассивной доходности. На дивиденды компания тратит примерно 1,036 млрд долларов в квартал.

Согласно последнему отчету, в распоряжении BMY есть примерно 14,397 млрд долларов. Было 27,497 млрд, но, напомню, компания покупает MyoKardia за 13,1 млрд. Сделку закроют где-то в четвертом квартале 2020 года, и нет причин считать, что этого не случится. А вот долгов аж на 75,306 млрд долларов, из которых 20,464 млрд надо гасить в течение следующих 12 месяцев.

Как мне кажется, есть немалые риски того, что компания порежет дивиденды. Акции от такого упадут.

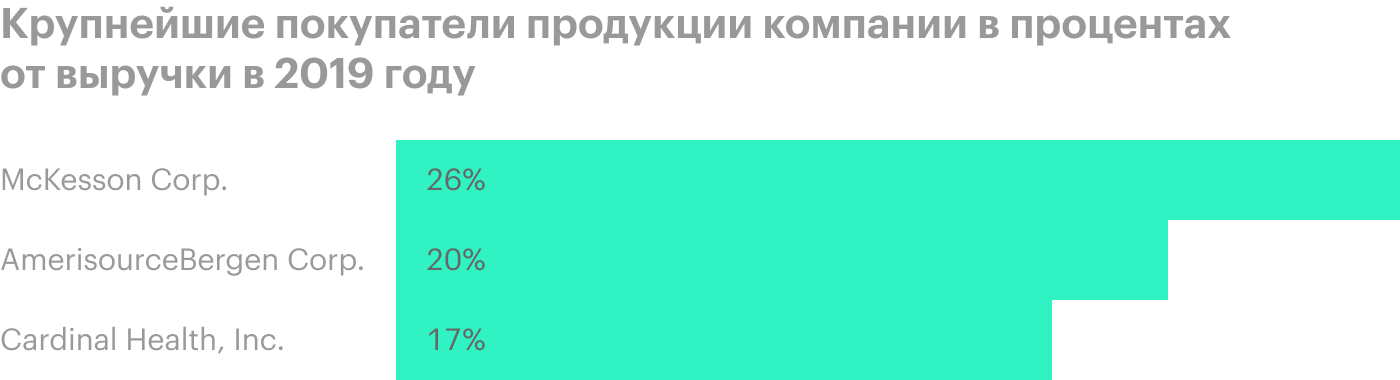

Концентрация покупателей

Большая часть продаж компании осуществляется через трех крупнейших распространителей ее продукции. Эти компании имеют свою щедрую маржу от перепродажи лекарств, и я бы не стал ожидать, что они решат выкручивать Bristol-Myers руки, требуя себе дополнительных оптовых скидок. Хотя полностью этот вариант исключать нельзя.

А вот какие-то временные сбои в продажах у этих компаний, например из-за вызванных коронавирусом проблем с логистикой, могут негативно отразиться на финансовом результате Bristol-Myers. Риск этот очень гипотетический, но его стоит учитывать.

Извечная диалектика инвестиций в фармакологию

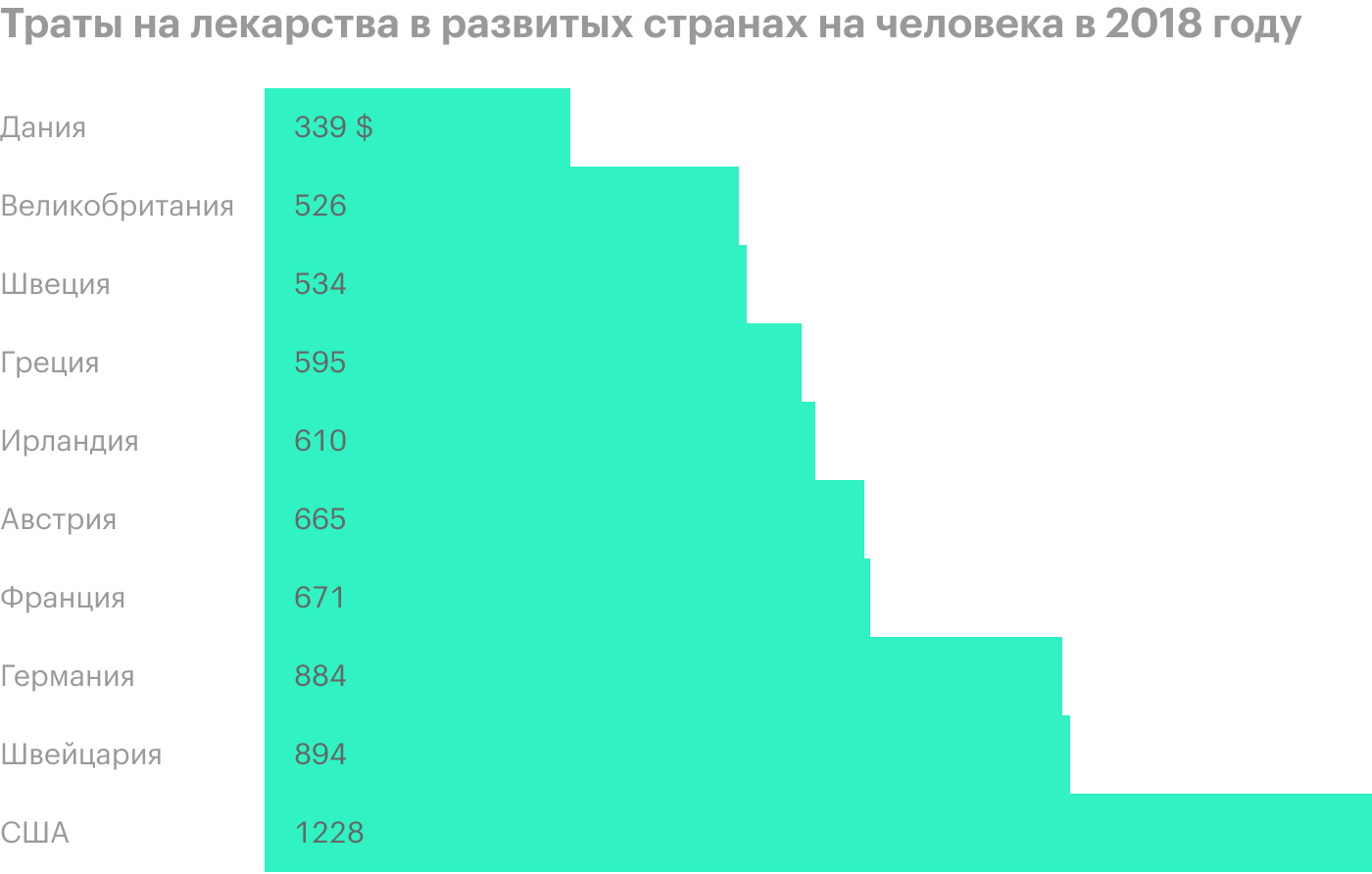

С одной стороны, фармацевтический бизнес хорош тем, что в наиболее развитых и богатых странах население стареет. Это фактически гарантирует компаниям типа Bristol-Myers рост спроса на их продукцию.

С другой стороны, Bristol-Myers и «большая фарма» в целом сильно раздражают избирателей в этих странах, особенно в США, тем, что увеличивают цены на лекарства быстрее, чем успевают расти зарплаты.

Политический фактор здесь совсем непредсказуем, но его следует учитывать. Мне видится крайне вероятным вариант, когда администрация США, вне зависимости от ее идеологии, заставит Bristol-Myers и других производителей лекарств снизить цены. Это ударит по марже компаний и сделает их акции менее привлекательными с точки зрения инвесторов.

Резюме

Огромные траты на НИОКР и истечение срока действия патентов на многие важные для компании лекарства могут заставить Bristol-Myers снизить дивиденды.

С другой стороны, щедрые траты на разработку новых лекарств вполне могут окупиться, тем более что в третьем квартале компания перестала нести убытки и вновь стала прибыльной. Если все сложится удачно, бизнес компании заиграет новыми красками. Но акции Bristol-Myers, как и акции всех фармацевтических компаний, это очень рискованная инвестиция.