Каких дивидендов ждать от «Норникеля»: три вероятных сценария

«Норникель» (MOEX: GMKN) закончил 2022 год снижением финансовых показателей. По сравнению с 2021 сократились выручка, прибыль, EBITDA и рентабельность. Свободный денежный поток упал на 90%.

Очевидно, что инвесторам не стоит рассчитывать на столь же щедрые дивиденды, как в прошлом году, когда эмитент перечислил акционерам в общей сложности 5,6 млрд долларов. В этот раз сумма может оказаться в четыре раза меньше — и это будет не самый плохой расклад.

В ожидании решения акционеров по дивидендам, которое должны принять до конца весны, мы предположили три сценария разной степени реалистичности. А заодно предлагаем разобрать последнюю отчетность компании, которая ляжет в основу рекомендаций совета директоров.

Как «Норникель» прошел кризисный год: производственные результаты

Для крупнейшего мирового производителя палладия и высокосортного никеля 2022 год оказался непростым. Компания прошла через экономические ограничения, укрепление рубля и волатильность на рынках металлов. Ей удалось избежать санкций, хотя под них и подпал крупнейший акционер. В начале февраля «Норникель» представил отчет за 2022 год по МСФО. Несмотря на снижение ключевых финансовых показателей, производственные результаты показали рост.

Никель. По итогам 2022 года компания нарастила производство никеля на 13% к предыдущему году, до 219 тысяч тонн. Рост связан с низкой базой 2021 года, когда производство снизилось из-за подтопления на ключевых рудниках. Средняя цена никеля на Лондонской бирже металлов увеличилась на 38% к предыдущему году — до 25 605 $ за тонну — благодаря росту производства электромобилей и низким складским и биржевым запасам. Компания ожидает, что профицит рынка в 2023 году составит около 120 тысяч тонн из-за наращивания новых мощностей.

Медь. Производство меди выросло на 6% — до 433 тысяч тонн. Рынок был хоть и более сбалансированным, но тоже дефицитным. На цену меди в течение года влияли волатильный спрос в Китае, политика ФРС и ЕЦБ, геополитическая напряженность и низкие объемы запасов. К концу 2022 года биржевая цена на металл снизилась на 6% в годовом выражении — до 8797 $ за тонну. В 2023 году ожидается умеренный дефицит меди в размере 160 тысяч тонн.

Палладий. Производство палладия выросло на 7% — до 2,8 млн унций. И здесь мировой спрос на металл превосходил предложение — на 0,5 млн унций. В марте котировки на палладий были на историческом максимуме из-за геополитической напряженности и опасений по поводу стабильности поставок. Но к концу года цена стабилизировалась на уровне 1800 $ за тройскую унцию. В 2023 году ожидается сокращение дефицита до 0,3 млн унций.

Платина. Производство платины выросло на 2% — до 651 тысячи унций. Рынок был сбалансирован благодаря значительному снижению поставок, а цена находилась под сильным влиянием жесткой кредитно-денежной политики. За тройскую унцию давали 961 $ — на 12% меньше, чем годом ранее. Ожидается, что в 2023 году рынок достигнет профицита в 0,2 млн унций.

Прогноз и производство товарных металлов

| 2021 | 2022 | Изменение | Прогноз на 2023 | |

|---|---|---|---|---|

| Никель, тонн | 193 006 | 218 970 | 13% | 204 000—214 000 |

| Медь, тонн | 406 841 | 432 985 | 6% | 353 000—373 000 |

| Палладий, тысяч тройских унций | 2616 | 2790 | 7% | 2400—2600 |

| Платина всего, тысяч тройских унций | 641 | 651 | 2% | 600—700 |

Прогноз и производство товарных металлов

| Никель, тонн | |

| 2021 | 193 006 |

| 2022 | 218 970 |

| Изменение | 13% |

| Прогноз на 2023 | 204 000—214 000 |

| Медь, тонн | |

| 2021 | 406 841 |

| 2022 | 432 985 |

| Изменение | 6% |

| Прогноз на 2023 | 353 000—373 000 |

| Палладий, тысяч тройских унций | |

| 2021 | 2616 |

| 2022 | 2790 |

| Изменение | 7% |

| Прогноз на 2023 | 2400—2600 |

| Платина всего, тысяч тройских унций | |

| 2021 | 641 |

| 2022 | 651 |

| Изменение | 2% |

| Прогноз на 2023 | 600—700 |

Горно-металлургический комбинат (ГМК) и Кольская горно-металлургическая компания (КГМК) — крупнейшие сегменты «Норникеля» по итогам 2022 года. Самую высокую рентабельность по EBITDA показала ГРК «Быстринское», а самую низкую — финская Nornickel Harjavalta.

Выручка из Европы, Северной и Южной Америки снизилась на 17 и 12% соответственно. А выручка в России выросла на 71%, правда ее доля осталась совсем небольшой — менее 10%.

Крупнейшие регионы по выручке для компании — Европа и Азия. При этом из-за отказа некоторых европейских портов принимать российские товары компания столкнулась с проблемами, даже не будучи в санкционных списках. «Норникель» был вынужден переориентировать логистику и нарастить поставки в Азию, что отразилось на распределении выручки по регионам в 2022 году.

EBITDA и рентабельность по сегментам, млн долларов

| Консолидированная EBITDA | Рентабельность EBITDA | Доля | |

|---|---|---|---|

| Группа «ГМК» | 4316 | 35% | 44,1% |

| Южный кластер | 450 | 46% | 4,6% |

| Группа «КГМК» | 3915 | 37% | 40,0% |

| NN Harjavalta | 157 | 7% | 1,6% |

| ГРК «Быстринское» | 934 | 77% | 9,5% |

| Прочие неметаллургические предприятия | 9 | 1% | 0,1% |

EBITDA и рентабельность по сегментам, млн долларов

| Группа «ГМК» | |

| Консолидированная EBITDA | 4316 |

| Рентабельность EBITDA | 35% |

| Доля | 44,1% |

| Южный кластер | |

| Консолидированная EBITDA | 450 |

| Рентабельность EBITDA | 46% |

| Доля | 4,6% |

| Группа «КГМК» | |

| Консолидированная EBITDA | 3915 |

| Рентабельность EBITDA | 37% |

| Доля | 40,0% |

| NN Harjavalta | |

| Консолидированная EBITDA | 157 |

| Рентабельность EBITDA | 7% |

| Доля | 1,6% |

| ГРК «Быстринское» | |

| Консолидированная EBITDA | 934 |

| Рентабельность EBITDA | 77% |

| Доля | 9,5% |

| Прочие неметаллургические предприятия | |

| Консолидированная EBITDA | 9 |

| Рентабельность EBITDA | 1% |

| Доля | 0,1% |

Выручка компании по регионам, млн долларов

| 2021 | 2022 | Изменение | Доля в 2022 | |

|---|---|---|---|---|

| Европа | 9036 | 7522 | −17% | 47% |

| Азия | 4688 | 4966 | 6% | 31% |

| Южная и Северная Америка | 2647 | 2335 | −12% | 15% |

| РФ | 732 | 1250 | 71% | 8% |

Выручка компании по регионам, млн долларов

| Европа | |

| 2021 | 9036 |

| 2022 | 7522 |

| Изменение | −17% |

| Доля в 2022 | 47% |

| Азия | |

| 2021 | 4688 |

| 2022 | 4966 |

| Изменение | 6% |

| Доля в 2022 | 31% |

| Южная и Северная Америка | |

| 2021 | 2647 |

| 2022 | 2335 |

| Изменение | −12% |

| Доля в 2022 | 15% |

| РФ | |

| 2021 | 732 |

| 2022 | 1250 |

| Изменение | 71% |

| Доля в 2022 | 8% |

Финансовые и балансовые результаты компании

Выручка «Норникеля» в 2022 году снизилась на 5% — до 16,9 млрд долларов. Положительный эффект роста цен на никель и кобальт был нивелирован снижением котировок на медь и металлы платиновой группы. Восстановление объемов производства на аварийных рудниках сработало в плюс, удлинение логистических цепочек, переориентация на новые рынки сбыта — в минус.

Себестоимость реализованных металлов выросла на 21% — до 6,1 млрд долларов. Расходы на оплату услуг сторонних организаций увеличились на 91% — до 784 млн долларов. Объем НДПИ вырос на 90%, составив 1,2 млрд долларов. Расходы на персонал возросли в полтора раза — до 2,1 млрд долларов. Денежные операционные расходы прибавили 34% — до 6,5 млрд долларов. Рост расходов на износ и амортизацию был частично нивелирован увеличением запасов металлопродукции.

Показатель EBITDA снизился на 17% — до 8,7 млрд долларов — из-за уменьшения выручки и роста себестоимости. Рентабельность по EBITDA снизилась на 7 п. п. — до 51,5%. Как итог, чистая прибыль уменьшилась на 16% и составила 5,9 млрд долларов.

Объем капитальных вложений вырос на 55% — до рекордных 4,3 млрд долларов. Несмотря на позитивную динамику инвестиций, компания может сдвинуть реализацию двух крупных проектов из-за сложностей с доступом к импортному оборудованию. В 2023 году «Норникель» прогнозирует рост капитальных расходов до 4,7 млрд долларов.

Чистый оборотный капитал вырос более чем в 3 раза — до 4 млрд долларов — в основном за счет роста объемов готовой и незавершенной продукции. Иными словами, компания наращивает складские запасы.

Свободный денежный поток снизился до минимума за последние годы — 437 млн долларов. Сокращение вызвано снижением EBITDA, увеличением оборотного капитала и ростом капитальных вложений.

Чистый долг компании увеличился в 2 раза — до 9,8 млрд долларов — из-за снижения свободного денежного потока и выплаты дивидендов. Показатель «чистый долг / EBITDA» также вырос с 0,5 до 1,1.

Финансовые показатели «Норникеля», млн долларов

| 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|

| Выручка | 13 563 | 15 545 | 17 852 | 16 876 |

| Изменение | 16% | 15% | 15% | −5% |

| EBITDA | 7923 | 7651 | 10 512 | 8697 |

| Маржинальность | 58,40% | 49,20% | 58,90% | 51,50% |

| Чистая прибыль | 5966 | 3634 | 6974 | 5854 |

| Изменение | 95% | −39% | 92% | −16% |

| Капитальные затраты | 1324 | 1760 | 2764 | 4298 |

| Свободный денежный поток | 4889 | 6640 | 4404 | 437 |

| Чистый долг | 7060 | 4705 | 4914 | 9835 |

| Чистый долг / EBITDA | 0,9 | 0,6 | 0,5 | 1,1 |

Финансовые показатели «Норникеля», млн долларов

| Выручка | |

| 2019 | 13 563 |

| 2020 | 15 545 |

| 2021 | 17 852 |

| 2022 | 16 876 |

| Изменение | |

| 2019 | 16% |

| 2020 | 15% |

| 2021 | 15% |

| 2022 | −5% |

| EBITDA | |

| 2019 | 7923 |

| 2020 | 7651 |

| 2021 | 10 512 |

| 2022 | 8697 |

| Маржинальность | |

| 2019 | 58,40% |

| 2020 | 49,20% |

| 2021 | 58,90% |

| 2022 | 51,50% |

| Чистая прибыль | |

| 2019 | 5966 |

| 2020 | 3634 |

| 2021 | 6974 |

| 2022 | 5854 |

| Изменение | |

| 2019 | 95% |

| 2020 | −39% |

| 2021 | 92% |

| 2022 | −16% |

| Капитальные затраты | |

| 2019 | 1324 |

| 2020 | 1760 |

| 2021 | 2764 |

| 2022 | 4298 |

| Свободный денежный поток | |

| 2019 | 4889 |

| 2020 | 6640 |

| 2021 | 4404 |

| 2022 | 437 |

| Чистый долг | |

| 2019 | 7060 |

| 2020 | 4705 |

| 2021 | 4914 |

| 2022 | 9835 |

| Чистый долг / EBITDA | |

| 2019 | 0,9 |

| 2020 | 0,6 |

| 2021 | 0,5 |

| 2022 | 1,1 |

Дивиденды: какие есть сценарии

Безусловно, для большинства инвесторов «Норникеля» главным вопросом остается размер дивидендов. Если исходить из положения о дивидендной политике «Норникеля», то общий объем годовых дивидендов по акциям должен составлять не менее 30% от EBITDA. То есть по итогам 2022 года акционеры должны рассчитывать как минимум на 2,6 млрд долларов общих выплат. И это было бы всего вдвое ниже, чем прошлогодние выплаты. Но такой вариант, судя по всему, не рассматривается.

Напомним, что в конце 2022 года истек срок действия акционерного соглашения между крупными владельцами «Норникеля»: группами «Интеррос» и «Русал». Соглашение устанавливало размер дивидендов исходя из доли EBITDA, привязанной к уровню задолженности. Теперь руководство компании может самостоятельно определять размер дивиденда. Решение вынесут на собрании акционеров после рекомендаций совета директоров.

Мы собрали три сценария по выплате дивидендов, которые менеджмент и крупные владельцы «Норникеля» называли в последнее время:

- Направить на дивиденды фиксированную сумму — до 1,5 млрд долларов.

- Привязать размер дивидендов к свободному денежному потоку — в диапазоне 50—75% от величины потока.

- Инициировать слияние двух компаний — «Норникеля» и «Русала», — что повлечет пересмотр дивидендной политики.

Наиболее вероятным видится первый или второй сценарий. При фиксированном размере дивиденды могут составить 706 ₽ на акцию, а дивидендная доходность — 4,9%. При увязке с денежным потоком — 111 ₽ на акцию и 0,7% доходности. В этом случае дивидендные выплаты станут самыми низкими за последние годы.

Дополнительный аргумент против высоких дивидендов — масштабные инвестиционные планы компании. После рекордного объема капитальных вложений в 2022 году ожидается их рост еще на 10% в 2023. Таким образом, «Норникель» может вложить в этом году в развитие своих промышленных объектов до 4,7 млрд долларов.

В руководстве компании отмечали, что дивидендная политика не будет прежней. Так что акции «Норникеля» в перспективе могут стать менее интересны инвесторам, ориентированным на дивидендную доходность.

Дивиденды за последние годы

| 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|

| Дивиденд на акцию | 2280 ₽ | 1180 ₽ | 1021 ₽ | 2689 ₽ |

| Потенциальная дивидендная доходность | 12% | 10,7% | 6,9% | 11,8% |

Дивиденды за последние годы

| Дивиденд на акцию | |

| 2018 | 2280 ₽ |

| 2019 | 1180 ₽ |

| 2020 | 1021 ₽ |

| 2021 | 2689 ₽ |

| Потенциальная дивидендная доходность | |

| 2018 | 12% |

| 2019 | 10,7% |

| 2020 | 6,9% |

| 2021 | 11,8% |

Прогнозы и новости

В компании ожидают, что в 2023 году риски, связанные с неблагоприятным геополитическим фоном, сохранятся и будут оказывать влияние на операционную деятельность. Запланированные ремонты, как ожидается, приведут к небольшому сокращению выпуска готовой продукции. Прогноз рынка никеля от компании осторожный, для других металлов — нейтральный.

Также стоит упомянуть ряд важных новостей, связанных с компанией, за последнее время. Так, Мосбиржа планирует запустить торги палладием и платиной совместно с «Норникелем». Компания успешно разместила выпуск биржевых облигаций на 5 млрд юаней. А «Русал» подал иск против Владимира Потанина о защите интересов акционеров «Норникеля». Разногласия между акционерами обнаружились и в вопросе председательства в совете директоров.

А еще компания может провести сплит своих акций, чтобы обеспечить их доступность большему количеству инвесторов.

Главной же новостью для инвесторов станет решение акционеров о размере дивидендов. Представитель компании заявил РБК, что его примут до июня 2023 года.

Что в итоге

В 2022 году «Норникель» испытал сразу несколько шоков, которые ухудшили финансовые показатели. Торговые ограничения привели к росту издержек и запасов продукции. Укрепление рубля негативно повлияло на EBITDA и свободный денежный поток. В аналогичных условиях компании предстоит работать и в среднесрочной перспективе.

Прогнозы цен на металлы и динамики производства от самой компании можно назвать сдержанными. Это значит, что в 2023 году мы можем снова увидеть снижение ключевых показателей.

В долгосрочной перспективе «Норникель», безусловно, сохраняет инвестиционную привлекательность, в том числе как бенефициар электрификации и развития отрасли возобновляемой энергетики. Но для инвесторов, рассчитывающих на текущую доходность, важно дождаться решения по новой дивидендной политике, которое снизит неопределенность.

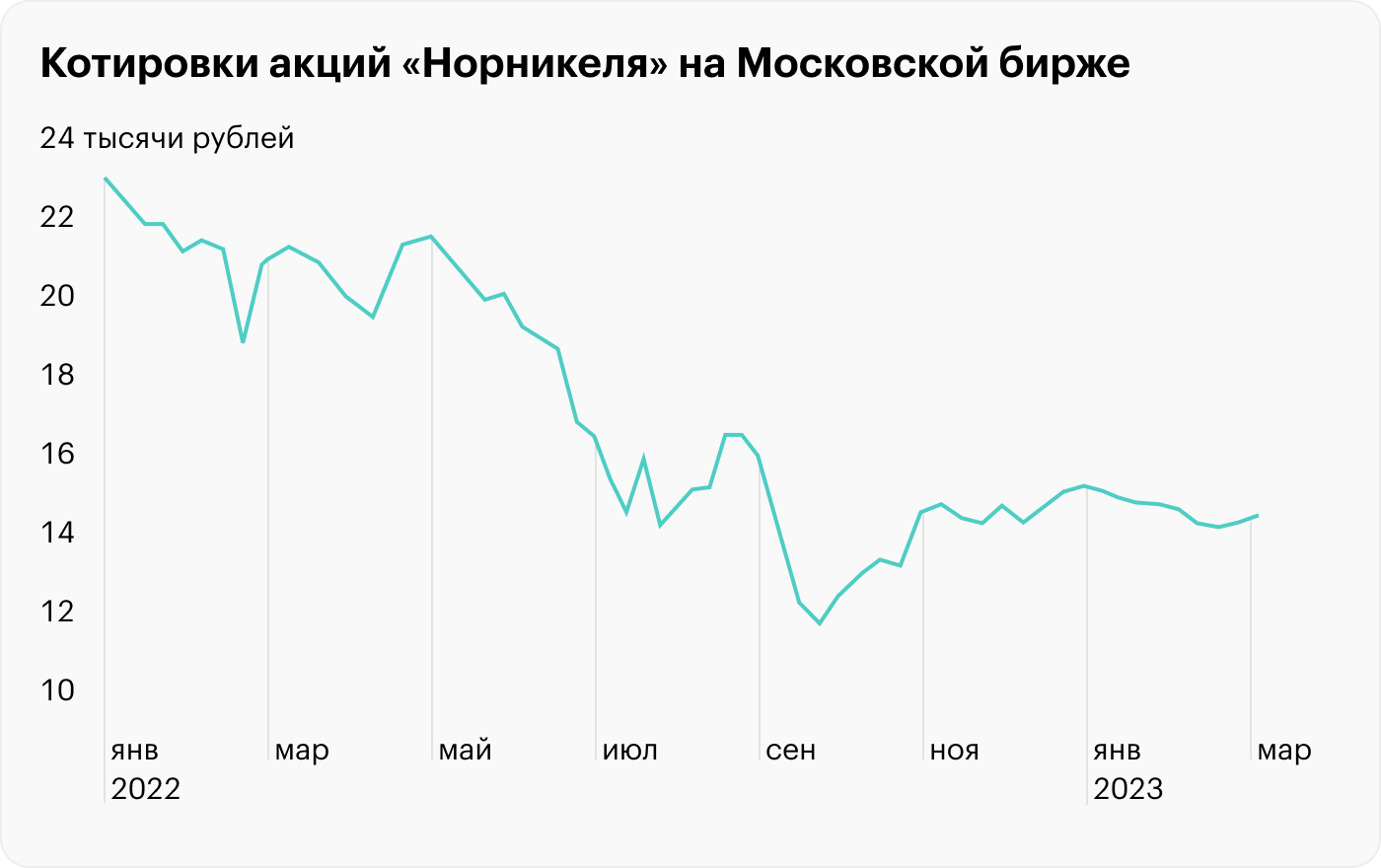

В 2022 году котировки «Норникеля» потеряли более 33%. С октября 2022 года наблюдается восстановление, связанное в первую очередь с девальвацией рубля.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.