Финансовые результаты российских банков за 1 квартал

На фондовом рынке можно купить акции 13 российских банков. Большая часть банков отчиталась о своих финансовых результатах — по ним можно определить, стоит ли покупать акции банка.

Сбербанк

Планирует заработать 1 трлн рублей к 2020 году. Пока направляет на дивиденды минимум 25% прибыли, но хочет повысить дивиденды до 50% прибыли, если достаточность капитала составит 12,5%, сейчас — 12,2%. В этом году Сбербанк собирается продать дочернюю компанию в Турции — это может увеличить достаточность капитала до 13,8%.

Планирует рост за счет комиссий. В 1 квартале 2018 года Сбербанк увеличил доход от комиссий на 21,4% — до 101 млрд рублей. Рост за счет малого и среднего бизнеса: чтобы принять оплату предприниматели ставят кассы и принимают платежи. Сбербанк получает за каждую операцию комиссию.

Сокращают расходы. Банк использует искусственный интеллект — вместо юристов исковые заявления обрабатывают нейросети, 50% кредитов юрлицам и 75% физлицам одобряются искусственным интеллектом.

ВТБ

Руководство обещало заработать 150 млрд рублей в 2018 году. Дивиденды — не менее 50% прибыли. За 1 квартал 2018 года заработали 55 млрд рублей — рост на 101% год к году.

Реорганизовали работу дочерних компаний. В декабре 2017 года банк ВТБ объединился с ВТБ-24. Руководство считает, что так ВТБ сэкономит 15 млрд рублей. Европейские подразделения объединили в единую компанию — по оценкам это позволит сократить 40 млн евро расходов.

Купили «Магнит». В 2018 году ВТБ купил 29% акций «Магнита» за 138 млрд рублей и продал долю 11,82% сторонней компании. За сколько — не сказали. Приблизительно оценим, сколько заработал банк, когда опубликуют отчет за 2 квартал 2018 года.

Хочет купить региональные банки. ЦБ попросил ВТБ купить банк «Возрождение». Глава ВТБ говорил, что «Возрождение» могут купить за 0,5 капитала в июле-сентябре 2018 года. Еще банк планирует купить 1—2 региональных банка. Кажется, что это просто расходы, но банк получит новых клиентов.

«Возрождение»

ВТБ готов купить банк «Возрождение» за 0,5 капитала. Акции «Возрождения» торгуются на рынке по 0,37 капитала. Это можно узнать по мультипликатору P/BV — отношение цены к капиталу. Если вы готовы рисковать — покупайте привилегированные акции «Возрождения» и ждите, когда ВТБ выкупит у вас акции. Будет ли выкуп по обычным акциям «Возрождения» — неизвестно. Сейчас сделка в подвешенном состоянии: стороны не могут урегулировать юридические вопросы.

Банк «Санкт-Петербург»

Показатели банка выросли: прибыль на 20% — до 1,8 млрд рублей, доход с процентов — на 9%, с комиссий — на 17%. Банк медленно увеличивает количество клиентов и сумму их средств — это отражается на росте комиссий.

Руководство хочет увеличить стоимость акций в 3 раза. Для этого планируют увеличить прибыль за счет развития интернет-банкинга. С прибыли платят дивиденды. В апреле руководство объявило о возможности выкупа акций — это тоже может увеличить цену акций: на рынок пришел крупный покупатель и уменьшил количество акций при стабильном спросе. Но с апреля никаких новостей о выкупе нет.

Остальные банки

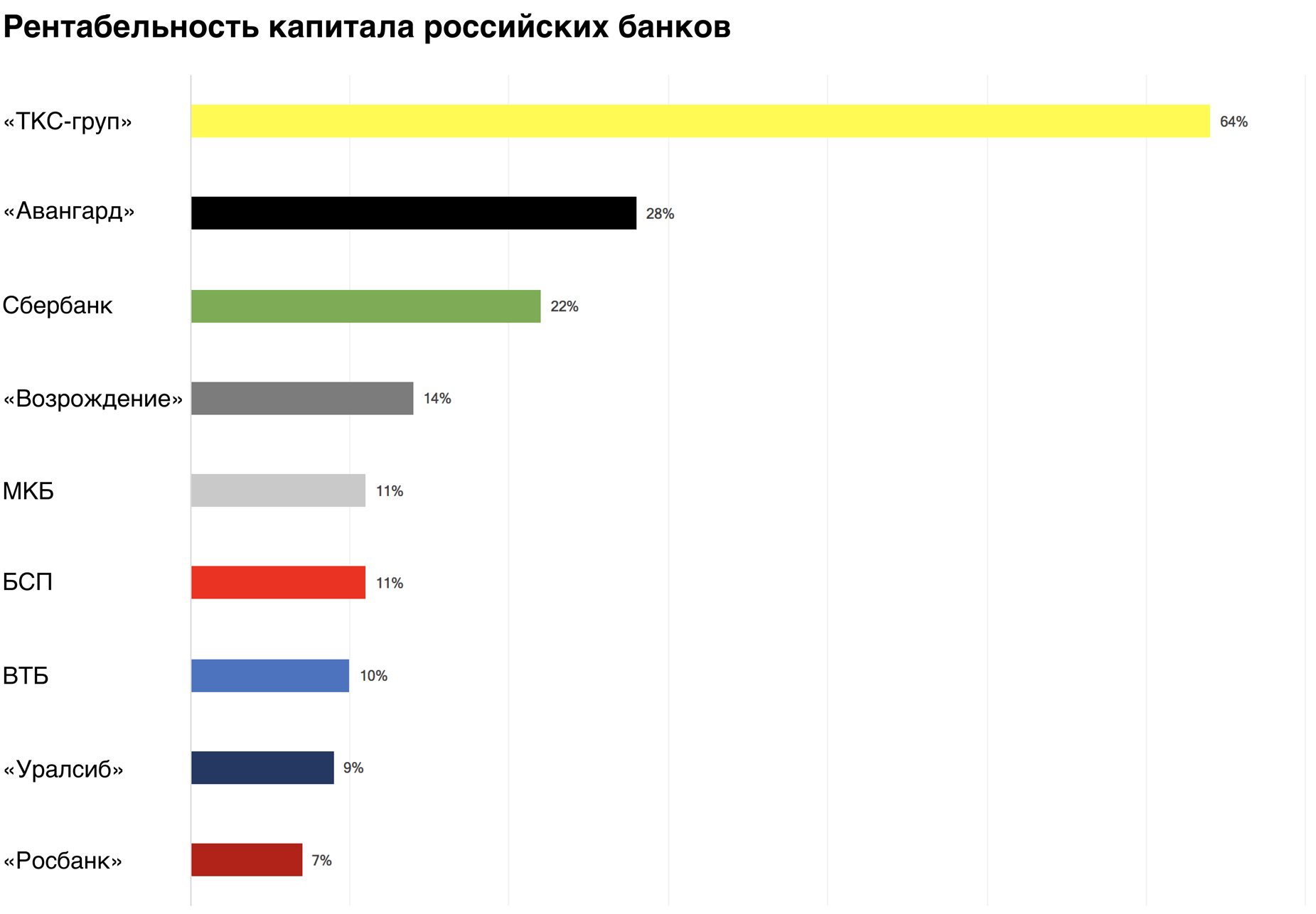

«Авангард» — на втором месте по рентабельности капитала (ROE) в банковском секторе. ROE показывает доходность на вложенные деньги, больше — лучше. Но показатели бизнеса не растут: с января 2016 года сумма выданных кредитов упала на 49%, а прибыль за два года не выросла.

Банк Астаны — вышел на Мосбиржу в декабре 2017 года. В 1 квартале 2018 года банк показал убыток 200 тысяч российских рублей. В апреле президент Казахстана раскритиковал банк за плохие показатели, а в мае у банка приостановил лицензию на прием вкладов.

МКБ — вы можете помнить банк по истории с аналитиками «Альфа-капитала»: они внесли его в список рискованных банков вместе с «Бинбанком», «Промсвязьбанком» и ФК «Открытие». Но все показатели банка в 2017 году росли. В 1 квартале 2018 года у банка упала прибыль в два раза из-за бухгалтерских статей, не влияющих на денежную прибыль. Сумма кредитов упала на 16% по сравнению с 4 кварталом 2017 года.

«Мособлбанк» — показали рекордный убыток в 1 квартале 2018 года. Находится на санации у «СМП-банка» — 98,31% акций «Мособлбанка» у них. У банка мутные будни.

«Росбанк» — дочерний банк французской финансовой группы Societe Generale. Акции банка постепенно выкупает материнская компания, сейчас их доля — 99,9508%. Дивиденды не платят.

«Уралсиб» — прибыль, доходы с процентов и комиссий резко увеличились из-за ввода нового стандарта отчетности. Но за прошлый год показатели не пересчитывали — сравнивать результаты 2017 и 2018 годов некорректно. Но банк стал дешевле в два раза: P/E — 2,6. Этот мультипликатор показывает, за сколько лет банк окупит себя, меньше — лучше. У банка увеличилась рентабельность капитала до 9% — четвертый показатель в секторе. Владелец банка перенес инсульт, что будет дальше с ним и банком — неизвестно.

Мультипликаторы

Инвесторы считают мультипликаторы — это производные показатели, отражающие отношение между финансовыми результатами компании и ее капитализацией. Финансовые результаты берем из финансовой отчетности компании — мы писали, где ее искать и на что смотреть.

Я перенес данные банков в таблицу — внутри расчеты мультипликаторов и основные банковские показатели — доходы от процентов и комиссий, сумма выданных кредитов и депозитов клиентов. Эта информация понадобится в будущем. Я буду использовать следующие мультипликаторы.

P/E, или Price to Earning, — отношение рыночной капитализации к прибыли. Показывает, за сколько лет компания окупит себя. Для российского рынка хороший результат — 0—5.

P/BV, или Price to Book Value, — отношение рыночной капитализации к капиталу компании. Помогает понять, сколько денег придется на инвестора в случае банкротства. Если показатель больше единицы, при банкротстве всем кредиторам и акционерам не хватит денег собственников банка.

ROE — рентабельность капитала, отношение прибыли к капиталу компании. Показывает, сколько бизнес приносит на 1 рубль собственных денег. Хороший показатель для российского рынка — от 15%.

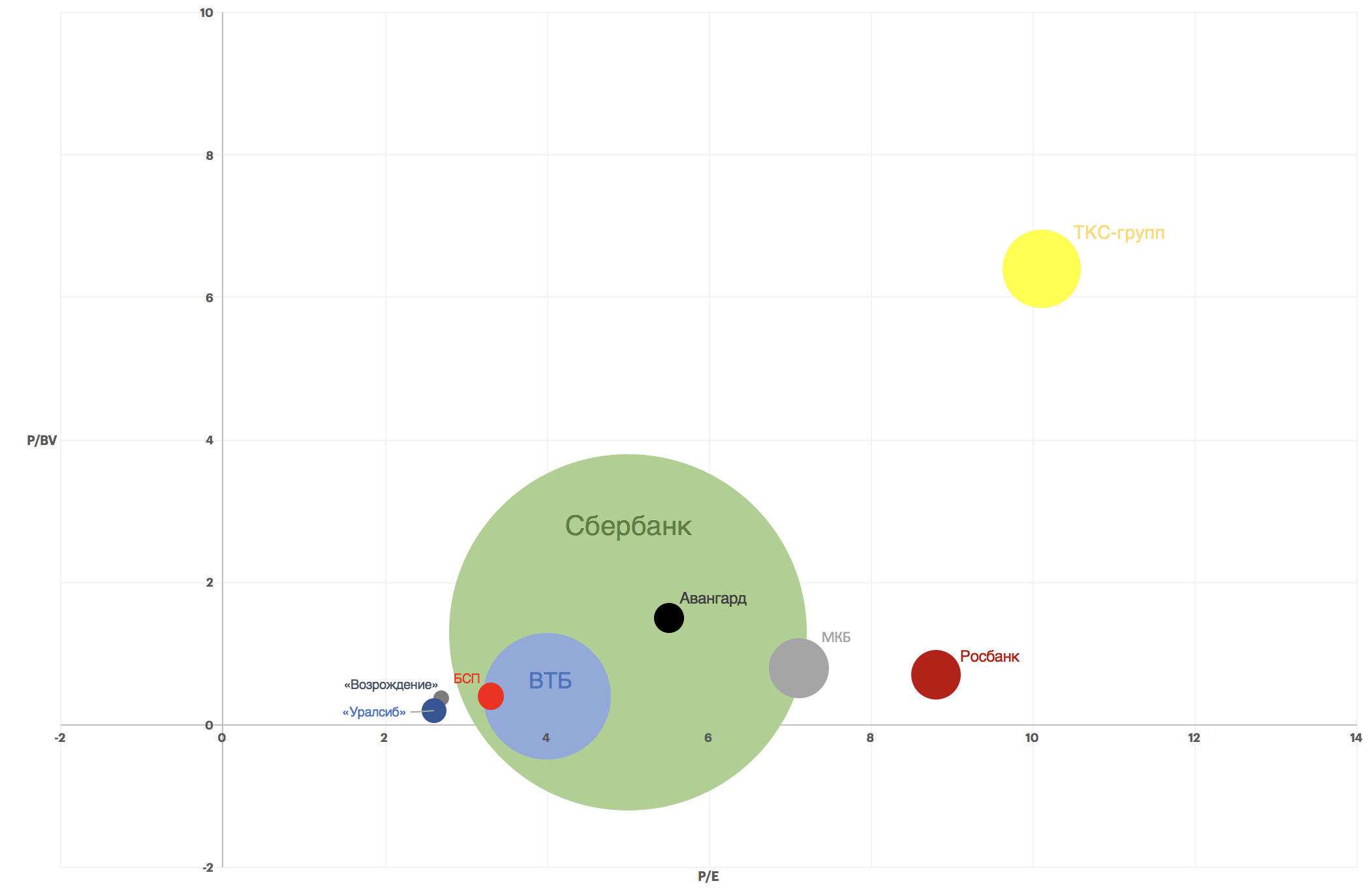

Вот мультипликаторы российских банков за 1 квартал 2018 года. У Банка Астаны и Мособлбанка убытки, поэтому нет смысла рассматривать их мультипликаторы.

Мультипликаторы российских банков

| Банк | P/E | P/BV | ROE |

|---|---|---|---|

| «Авангард» | 5,5 | 1,5 | 28% |

| БСП | 3,3 | 0,4 | 11% |

| «Возрождение» | 2,7 | 0,37 | 14% |

| ВТБ | 4 | 0,4 | 10% |

| МКБ | 7,1 | 0,8 | 11% |

| «Росбанк» | 8,8 | 0,7 | 7% |

| Сбербанк | 5 | 1,3 | 22% |

| «ТКС-груп» | 10,1 | 6,4 | 64% |

| «Уралсиб» | 2,6 | 0,2 | 9% |

Мультипликаторы российских банков

| P/E | |

| «Авангард» | 5,5 |

| БСП | 3,3 |

| «Возрождение» | 2,7 |

| ВТБ | 4 |

| МКБ | 7,1 |

| «Росбанк» | 8,8 |

| Сбербанк | 5 |

| «ТКС-груп» | 10,1 |

| «Уралсиб» | 2,6 |

| P/BV | |

| «Авангард» | 1,5 |

| БСП | 0,4 |

| «Возрождение» | 0,37 |

| ВТБ | 0,4 |

| МКБ | 0,8 |

| «Росбанк» | 0,7 |

| Сбербанк | 1,3 |

| «ТКС-груп» | 6,4 |

| «Уралсиб» | 0,2 |

| ROE | |

| «Авангард» | 28% |

| БСП | 11% |

| «Возрождение» | 14% |

| ВТБ | 10% |

| МКБ | 11% |

| «Росбанк» | 7% |

| Сбербанк | 22% |

| «ТКС-груп» | 64% |

| «Уралсиб» | 9% |

Чтобы легче воспринимать данные, перенесем мультипликаторы P/E и P/BV на пузырьковую диаграмму. Размер пузырька — капитализация компании. Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Здесь недооцененные компании — «Уралсиб», «Возрождение», БСП, ВТБ и Сбербанк.

Но этого мало: нужно посмотреть на эффективность работы компании. Смотрим на ROE банков — сколько прибыли менеджмент выжимает из средств банка. Здесь три лидера — «Авангард», Сбербанк и «ТКС-груп». У «Авангарда» не растет прибыль.

«ТКС-груп» кажется дорогим, но банк растет быстрее всех. При этом у Т-Банка нет корпоративных клиентов — только малый и средний бизнес. В таблице нет «Уралсиба»: банк перешел на новый стандарт отчетности, а результаты 2017 года не обновил. Данные я взял из таблицы.

Доходы банков от процентов и рост показателя

| Компания | Доход, млрд ₽ | Рост год к году |

|---|---|---|

| Сбербанк | 375 | 7% |

| ВТБ | 116,3 | 3% | «ТКС-груп» | 14,2 | 43% |

| МКБ | 13 | 25% |

| «Росбанк» | 13 | 5% |

| «Возрождение» | 3 | 11% |

| «Авангард» | 1,4 | −11% |

Доходы банков от процентов и рост показателя

| Сбербанк | |

| Доход | 375 млрд ₽ |

| Рост год к году | 7% |

| ВТБ | |

| Доход | 116,3 млрд ₽ |

| Рост год к году | 3% |

| «ТКС-груп» | |

| Доход | 14,2 млрд ₽ |

| Рост год к году | 43% |

| МКБ | |

| Доход | 13 млрд ₽ |

| Рост год к году | 25% |

| «Росбанк» | |

| Доход | 13 млрд ₽ |

| Рост год к году | 5% |

| «Возрождение» | |

| Доход | 3 млрд ₽ |

| Рост год к году | 11% |

| «Авангард» | |

| Доход | 1,4 млрд ₽ |

| Рост год к году | −11% |

То же самое и с комиссиями. Лидер роста — «ТКС-груп».

Доходы банков от комиссий и рост показателя

| Компания | Доход, млрд ₽ | Рост год к году |

|---|---|---|

| Сбербанк | 101 | 21% |

| ВТБ | 21,9 | 11% | «ТКС-груп» | 3,8 | 117% |

| МКБ | 2,8 | -26% |

| «Росбанк» | 2,4 | 27% |

| БСП | 1,4 | 17% |

| «Авангард» | 1,3 | 4% |

| «Возрождение» | 1,0 | −5% |

Доходы банков от комиссий и рост показателя

| Сбербанк | |

| Доход | 101 млрд ₽ |

| Рост год к году | 21% |

| ВТБ | |

| Доход | 21,9 млрд ₽ |

| Рост год к году | 11% |

| «ТКС-груп» | |

| Доход | 3,8 млрд ₽ |

| Рост год к году | 117% |

| МКБ | |

| Доход | 2,8 млрд ₽ |

| Рост год к году | −26% |

| «Росбанк» | |

| Доход | 2,4 млрд ₽ |

| Рост год к году | 27% |

| БСП | |

| Доход | 1,4 млрд ₽ |

| Рост год к году | 17% |

| «Авангард» | |

| Доход | 1,3 млрд ₽ |

| Рост год к году | 4% |

| «Возрождение» | |

| Доход | 1,0 млрд ₽ |

| Рост год к году | −5%% |

| «Авангард» | |

| Доход | 1,4 млрд ₽ |

| Рост год к году | −11% |

Дивиденды

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока вы остаетесь акционером.

Компании прописывают условия выплаты дивидендов в уставе или дивидендной политике. Устав лучше: его нельзя безнаказанно нарушить, дивидендную политику — можно, сославшись на обстоятельства.

«ТКС-груп» платит дивиденды 4 раза в год, остальные банки — 1 раз в год. Чем чаще компания платит дивиденды, тем лучше. Не нужно ждать целый год и думать, заплатят или нет.

Таблица для информации. Я поступаю так: жду отчета за 3 квартал, беру данные за 4 квартал прошлого года и суммирую результаты за год — получаю приблизительную оценку прибыли за год. Потом делю на количество акций и получаю потенциальную дивидендную доходность.

Дивидендная политика российских банков

| Банк | Доля дивидендов от прибыли | Сколько заплатили за 2017 |

|---|---|---|

| «ТКС-груп» | 50% прибыли предыдущего квартала по МСФО | 50% |

| ВТБ | ≥ 50% по МСФО | 63% |

| Сбербанк | ≥ 25% по МСФО | 36% |

| БСП | ≥ 20% по РСБУ | 20% |

| МКБ | ≥ 10% по РСБУ | Не платят дивиденды |

| «Возрождение» | ≤ 10% по МСФО | 1% |

| «Авангард» | Нет дивполитики | 15% |

| «Уралсиб» | Нет дивполитики | Не платят с 2013 года |

| «Росбанк» | Нет дивполитики | Не платят дивиденды |

Дивидендная политика российских банков

| «ТКС-груп» | |

| Доля дивидендов от прибыли | 50% прибыли предыдущего квартала по МСФО |

| Сколько заплатили за 2017 | 50% |

| ВТБ | |

| Доля дивидендов от прибыли | ≥ 50% по МСФО |

| Сколько заплатили за 2017 | 63% |

| Сбербанк | |

| Доля дивидендов от прибыли | ≥ 25% по МСФО |

| Сколько заплатили за 2017 | 36% |

| БСП | |

| Доля дивидендов от прибыли | ≥ 20% по РСБУ |

| Сколько заплатили за 2017 | 20% |

| МКБ | |

| Доля дивидендов от прибыли | ≥ 10% по РСБУ |

| Сколько заплатили за 2017 | Не платят дивиденды |

| «Возрождение» | |

| Доля дивидендов от прибыли | ≤ 10% по МСФО |

| Сколько заплатили за 2017 | 1% |

| «Авангард» | |

| Доля дивидендов от прибыли | Нет дивполитики |

| Сколько заплатили за 2017 | 15% |

| «Уралсиб» | |

| Доля дивидендов от прибыли | Нет дивполитики |

| Сколько заплатили за 2017 | Не платят с 2013 года |

| «Росбанк» | |

| Доля дивидендов от прибыли | Нет дивполитики |

| Сколько заплатили за 2017 | Не платят дивиденды |

Что дальше

Есть недооцененные «Уралсиб», «Возрождение», БСП, ВТБ и Сбербанк. Я сделаю свои выводы по этим компаниям, а вам предстоит сделать свои — провести дополнительный анализ, почитать интервью владельцев и управленцев банка, а потом принять собственное решение. Итак:

- У «Уралсиба» непонятное будущее: у владельца инсульт. Банк перешел на новый стандарт, а результаты 2017 года не обновил — сравнить результаты и эффективность банка между годами невозможно.

- ЦБ просит ВТБ купить «Возрождение». На бирже «Возрождение» стоит 0,37 капитала, ВТБ рассматривает покупку за 0,5 капитала. Пройдет ли сделка — неизвестно. У самого банка нет перспектив: по факту у «Возрождения» нет владельца.

- БСП растет, руководство хочет повысить цену акций в три раза до 2020 года и даже готово выкупать акции с рынка. Но пока тишина.

- ВТБ заработал 55 млрд рублей за 1 квартал 2018. Это больше, чем за весь 2016 год. Руководство планирует заработать 150 млрд рублей за 2018 год и заплатить 50% в виде дивидендов на все виды акций.

- Сбербанк планирует заработать 1 трлн рублей к 2020 году и направлять 50% прибыли на дивиденды. Учитывая рост прибыли и потенциальный рост достаточности капитала, могут заплатить раньше.

Если разбираться в банках не нравится, есть и другие способы инвестировать:

- Вложить в драгоценные монеты.

- Или в золото и серебро.

- Правительство повышает НДС, а россиянам нужно было просто дать денег Минфину.