Почему акции «Русснефти» начали резко расти

Российский рынок акций пока находится в подвешенном состоянии: опасается выхода нерезидентов. И в это же время акции «Русснефти» с начала сентября растут на 20% в день без явных на то причин.

Расскажу об основных версиях происходящего.

Что нужно знать о компании

«Русснефть» существует с 2002 года и занимается добычей нефти и газа. Компания входит в десятку крупнейших нефтяных компаний России.

В отличие от большинства крупных российских нефтедобытчиков, «Русснефть» возникла при объединении активов нескольких мелких предприятий — возникновение компании не связано с приватизацией госсобственности.

Торговаться на бирже «Русснефть» начала только в 2016 году, собрав на первичном размещении около 32,4 млрд рублей. Значительную часть привлеченных средств компания потратила на выплату долгов, а уже через два года совершила геологический прорыв и стала лидером по приросту запасов.

Вот какие сейчас мультипликаторы у компании.

Показатель P / E. Если не брать отрицательных значений в 2020 году, о причинах которых расскажу ниже, то этот мультипликатор с каждым годом все меньше. В 2021 году он равнялся 2,32. Среднее значение для российского рынка — 7—10 пунктов, по этому показателю компания недооценена.

Изменение показателя P / E компании «Русснефть»

| 2017 | 16,70 |

| 2018 | 13,20 |

| 2019 | 10,80 |

| 2020 | −4,71 |

| 2021 | 2,32 |

Изменение показателя P / E компании «Русснефть»

| 2017 | 16,70 |

| 2018 | 13,20 |

| 2019 | 10,80 |

| 2020 | −4,7 |

| 2021 | 2,32 |

Показатель P / BV. Он снижается и в 2021 году был равен 0,86. Средний показатель нефтедобывающего сектора больше 2, что также говорит о недооцененности «Русснефти».

Показатель ROE. В 2021 он превысил 20% и в целом от года к году растет. Средний показатель по компаниям нефтегазового сектора РФ за 2021 год равен 18,7%. То есть компания не отстает от конкурентов по рентабельности.

Уровень задолженности за последние пять лет снизился с 188 до 30,56%. Таким образом, компанию можно считать значительно недооцененной. Сервис porti.ru считает справедливой цену для акций «Русснефти» свыше 600 ₽ за штуку. На 8 сентября же ее стоимость составляет около 100 ₽.

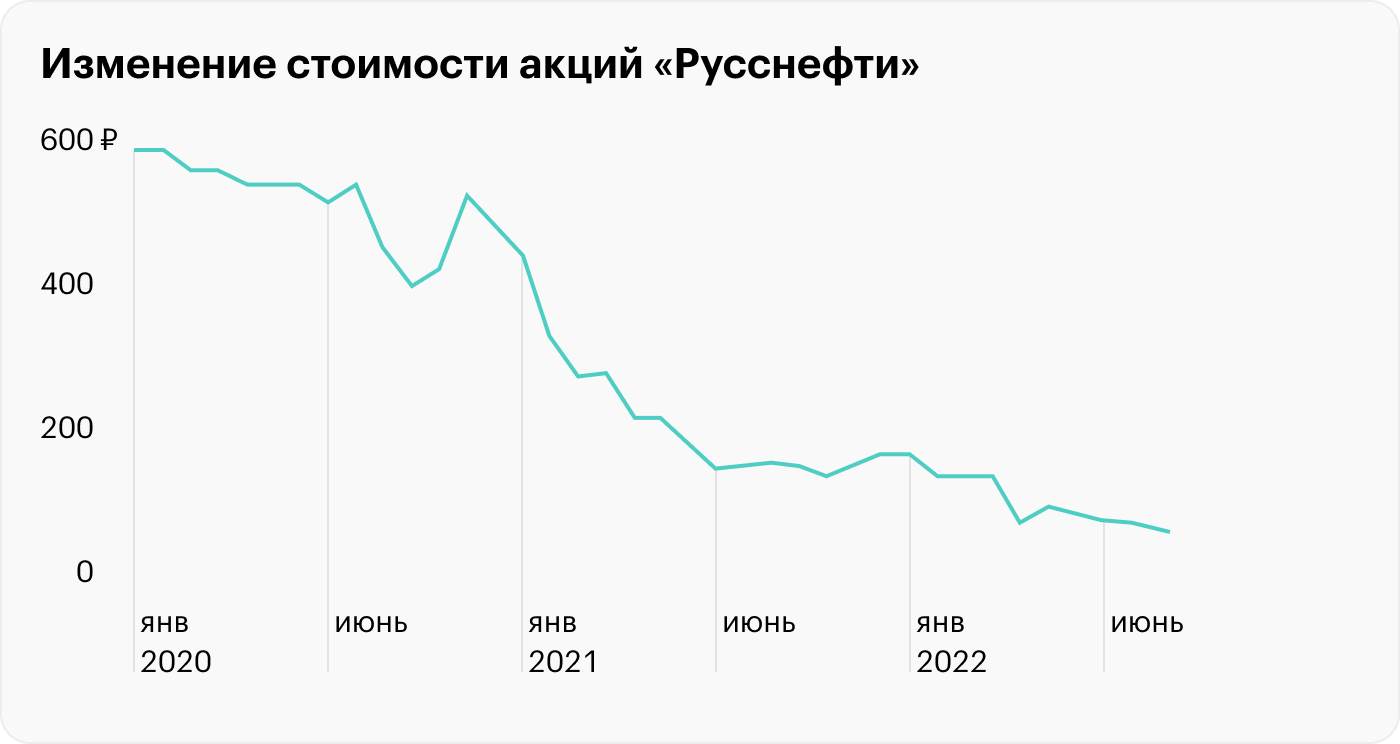

Почему акции «Русснефти» падали

Вплоть до начала 2020 года «Русснефть» стабильно торговалась по цене выше 500 ₽ за штуку. Однако весной 2020 акции просели до 416 ₽ с последующим отскоком, а после продолжили постепенно снижаться. С 30 июня 2020 года до 31 января 2022 акции упали на 70%.

Котировки в 2020 году сильно упали в связи с наступлением пандемии и спорами между ключевыми добытчиками нефти, в особенности Саудовской Аравией и Россией. Это было свойственно нефтяным компаниям в целом — акции «Газпрома», «Роснефти», «Лукойла» также снизились в цене.

Однако если цены на нефть с июня 2020 года и на протяжении почти всего 2021 года росли, а вместе с ними и акции нефтедобытчиков, то акции «Русснефти» продолжали спад.

На это может быть несколько причин.

Компания не предоставила данные в рейтинговое агентство «Эксперт РА» и весной 2020 года потеряла рейтинг кредитоспособности. Также компания несвоевременно внесла платеж по кредиту, что понизило рейтинг и в других агентствах. Уже осенью 2020 года Fitch опустил рейтинг компании до возможного дефолта. При низком кредитном рейтинге акции не могут входить в портфели фондов и в целом теряют инвестиционную привлекательность.

В связи с распределением доходов на погашение долгов в первом полугодии 2020 года в отчете отобразился большой убыток.

2 сентября министры «большой семерки» договорились ввести потолок цен на российскую нефть. Чуть позже, 5 сентября, ОПЕК+ решил сократить квоту на нефтедобычу в октябре на 100 тысяч баррелей в сутки. Такие новости сложно назвать положительными для российского нефтяного сектора, что делает рост акций нефтяной компании еще более необычным. Особенно с учетом того, что позитивных новостей, например о подъеме рейтинга «Русснефти», не было.

Чем может быть вызван такой рост

Конечно, недооцененная компания всегда имеет шанс вырасти. Однако непонятным остается то, почему именно сейчас на акции компании возник такой спрос. Есть три версии.

Подготовка к выплате дивидендов. Изначально годовое собрание акционеров «Русснефти» должно было состояться 24 июня. Однако собрание признали несостоявшимся в связи с отсутствием кворума. Повторное намечено на 30 сентября.

Будут обсуждаться вопросы об утверждении отчетности за 2021 год, а главное — о распределении прибыли. «Русснефть» стабильно платит дивиденды по привилегированным акциям, которые принадлежат в основном ВТБ и банку «Траст», а дивиденды по обыкновенным акциям обычно не выплачивает.

В ожидании решения по дивидендам инсайдеры могли начать скупать акции, зная, что дивиденды будут.

Намеренный разгон акций. Сейчас обыкновенные акции «Русснефти» относятся к активам третьего эшелона и отличаются довольно низкой ликвидностью. То есть покупка и продажа таких бумаг может занять относительно большое время, в результате чего за период ожидания сделки цена может сильно измениться и не факт, что продать акцию по хорошей цене все-таки получится.

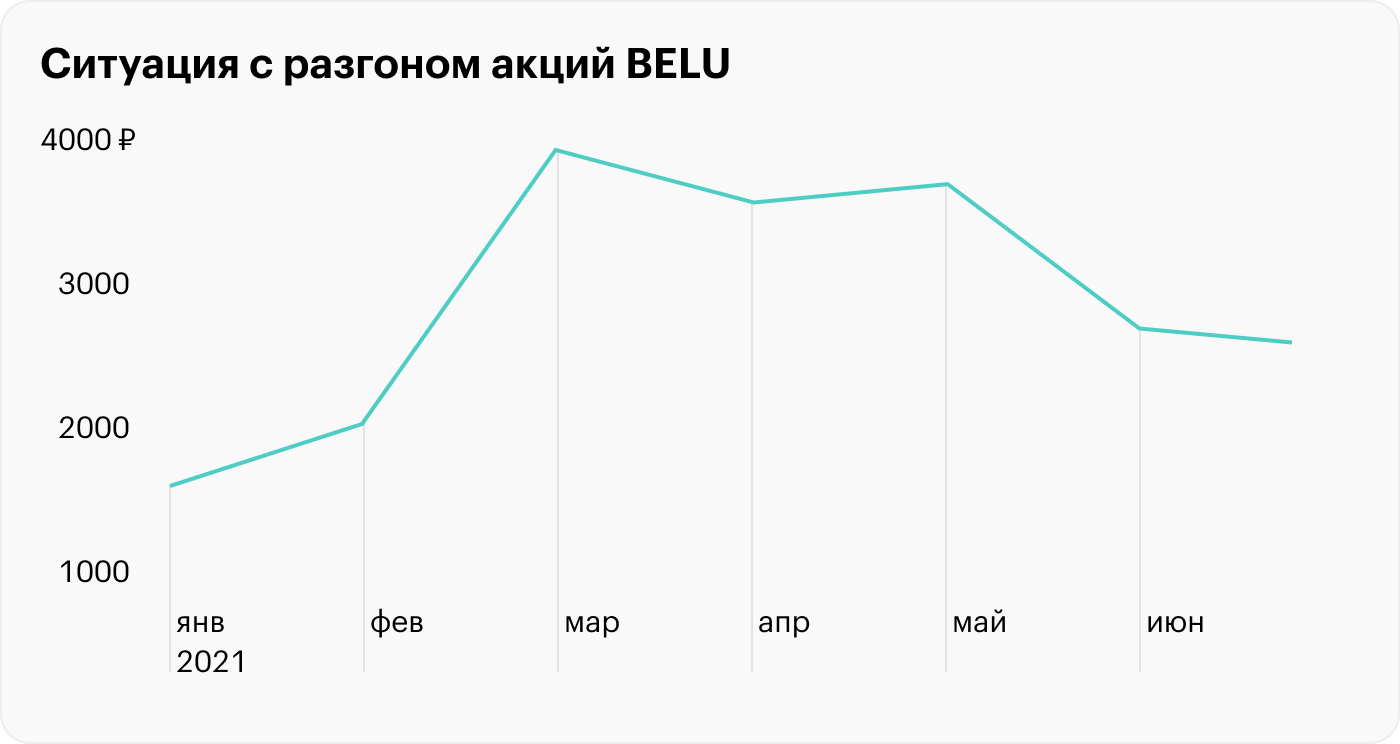

Манипуляции рынком иногда приводят к тому, что именно такие акции подвергаются пампу, или разгону: когда акции резко начинают расти без видимой причины и в определенный момент резко обваливаются до прежних значений. Так, в феврале 2021 года акции компании «Белуга» взлетели почти на 200%, а потом обвалились более чем на 60%.

Недооцененность компании. «Русснефть» отстает не только от нефтегазового сектора, но и от рынка в целом, что могло привлечь к ней дополнительное внимание. По данным porti.ru, «Русснефть» по доходности отстала от своего сектора на 36,42%, а от рынка в целом — на 24,73%.

Стратегия покупки отстающих от сектора компаний довольно известна. Мультипликаторы вполне обнадеживающие, крупных долгов нет, а значит, рост акций может быть связан с реальными надеждами инвесторов на дальнейшее улучшение позиций компании.

Что в итоге

Покупать или не покупать — зависит от причины, которая действительно кроется за внезапным ростом.

Если дело в том, что акции растут на фоне повышенного спроса со стороны инсайдеров, ожидающих выплаты дивидендов, то покупать их можно только на свой страх и риск. После публикации итогов годового собрания бумаги могут как продолжить расти, так и снова резко упасть.

Если имеет место обычный разгон акций, то покупать их в любом случае плохая идея. Даже если у кого-то получится мастерски предсказать, когда котировки вновь обрушатся, не факт, что неликвидные бумаги удастся продать именно по наивысшей цене.

Учитывая общую недооценку компании, можно предположить, что акции действительно постепенно продолжат расти. Новость о резком росте привлечет к компании еще больше инвесторов, часть из которых, изучив мультипликаторы и иные показатели, может решить оставить у себя бумаги на долгое время.

В любом случае вряд ли стоит ожидать, что котировки продолжат расти еще долгое время. Многое будет зависеть от результатов собрания 30 сентября.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.