Россияне оплачивают наличными шестую часть своих покупок.

По данным ЦБ, доля безналичных платежей в рознице по итогам 2023 года превысила 83%, в то время как десять лет назад она составляла только 25%.

Банки за ненадобностью сокращают свои сети банкоматов. А инкассаторы жалуются, что из-за развития финтеха и упрощения денежных переводов у них сильно сократились объемы работы.

Опросы ВЦИОМ показывают, что большинство россиян ждет полного исчезновения наличных из оборота уже в ближайшие 20 лет. А самые рьяные противники бумажных денег из числа читателей Т—Ж предлагают уже сейчас запретить их хождение в стране.

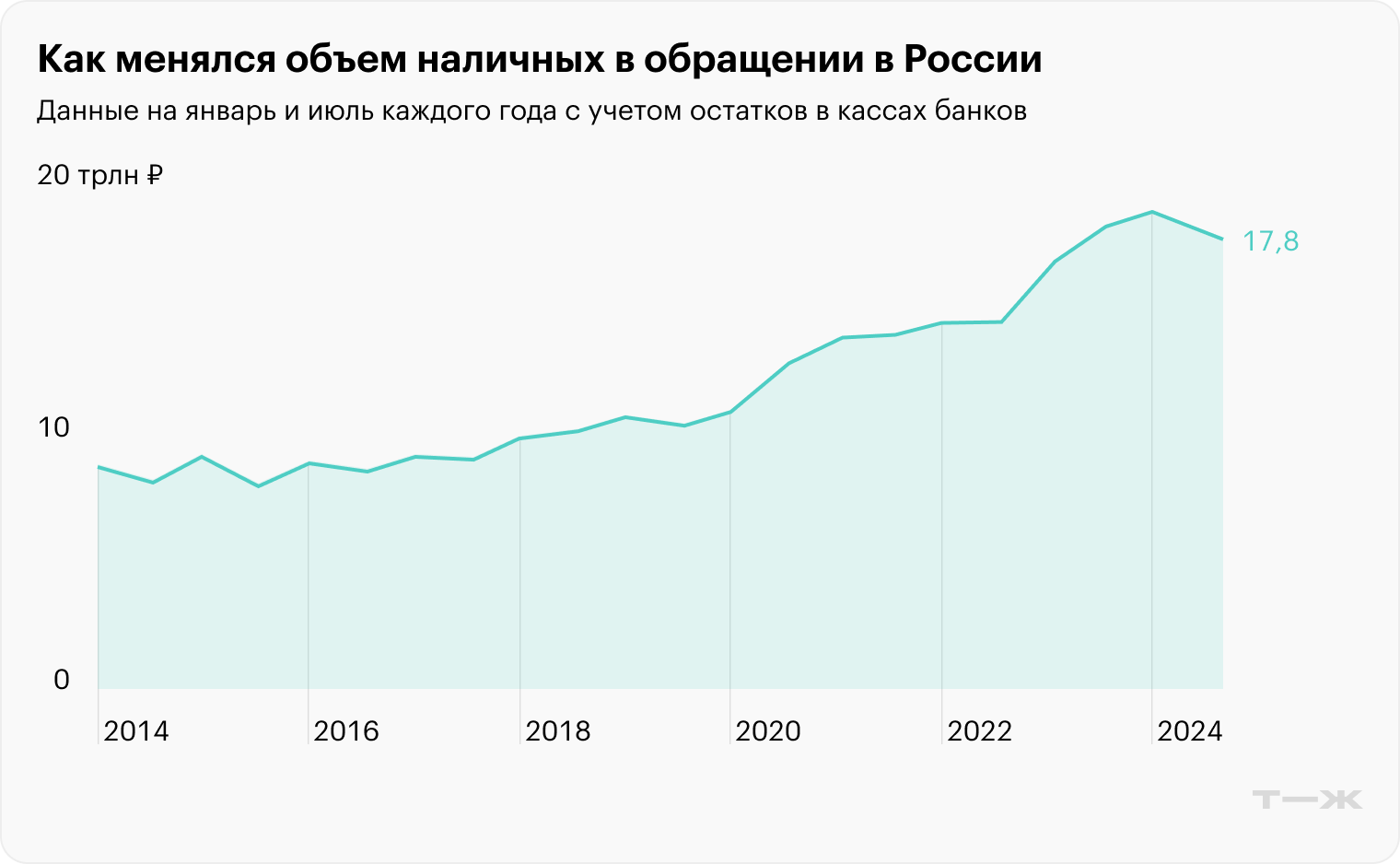

Но, несмотря ни на что, объем наличных на руках у людей с годами не уменьшается, а, наоборот, растет. В начале 2024 он составил 18,4 трлн рублей — вдвое больше, чем было десять лет назад. При этом миллионы россиян, согласно тому же опросу ВЦИОМ, до сих пор не пользуются банковскими картами.

Так почему же, несмотря на все прогнозы, наличные упрямо остаются в нашей жизни? И есть ли шансы, что они когда-нибудь исчезнут?

Почему люди продолжают пользоваться наличными

В России нет ограничений на использование различных форм денег. Банкноты и монеты, вплоть до копеечных, обязательны к приему, а что касается карт, то их должны принимать все торговые точки с выручкой от 5 млн рублей в год, если есть техническая возможность подключить терминал. Так что наличные и безналичные находятся между собой в конкуренции. И когда мы выбираем, чем пользоваться, то оцениваем преимущества.

Очевидно, что у безнала их больше, что и отражает статистика: на каждые 5 ₽ оплаты в рознице картами приходится лишь рубль наличными. Но, несмотря на удобство, выгоду и безопасность карточных транзакций, у них нет тех уникальных преимуществ, которые есть при использовании бумажных денег.

Не нужна платежная инфраструктура. Несмотря на темпы цифровизации российской экономики, магазин с терминалом все еще есть не в каждой деревне. А где-то недоступны и онлайн-переводы: больше полутора тысяч населенных пунктов в стране остаются без интернет-связи . Но даже там, где есть и связь, и терминал, никто не застрахован от технических неполадок, когда картой не заплатить.

В чрезвычайных ситуациях может пропасть не только интернет, но и электричество. Так, в июле на Ростовской АЭС произошел сбой и юг страны частично остался без света — ограничения затронули 2,5 млн человек. Наличные в таких ситуациях выручают.

И еще они незаменимы в путешествиях. Например, терминалы часто не работают в поездах — опять-таки из-за проблем со связью. А в зарубежных поездках российскими картами теперь почти нигде не расплатиться из-за санкций.

Не нужны банки-посредники. Когда мы платим картой, продавец делится прибылью с банком, который его обслуживает, и платежной системой, которая помогает банкам контактировать между собой. Средняя стоимость эквайринга в торговле в начале этого года составляла 1,6%. То есть 16 ₽ с каждой тысячи предприниматель отдает в качестве комиссии за прием денег по безналу. Разумеется, свои расходы он закладывает в стоимость товаров и услуг.

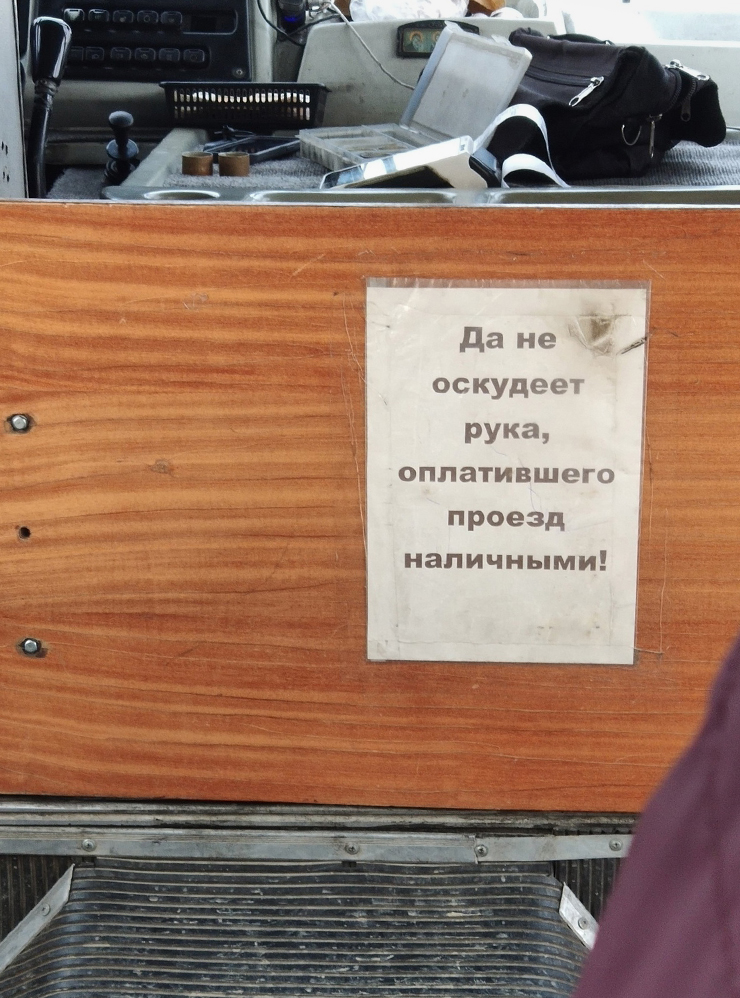

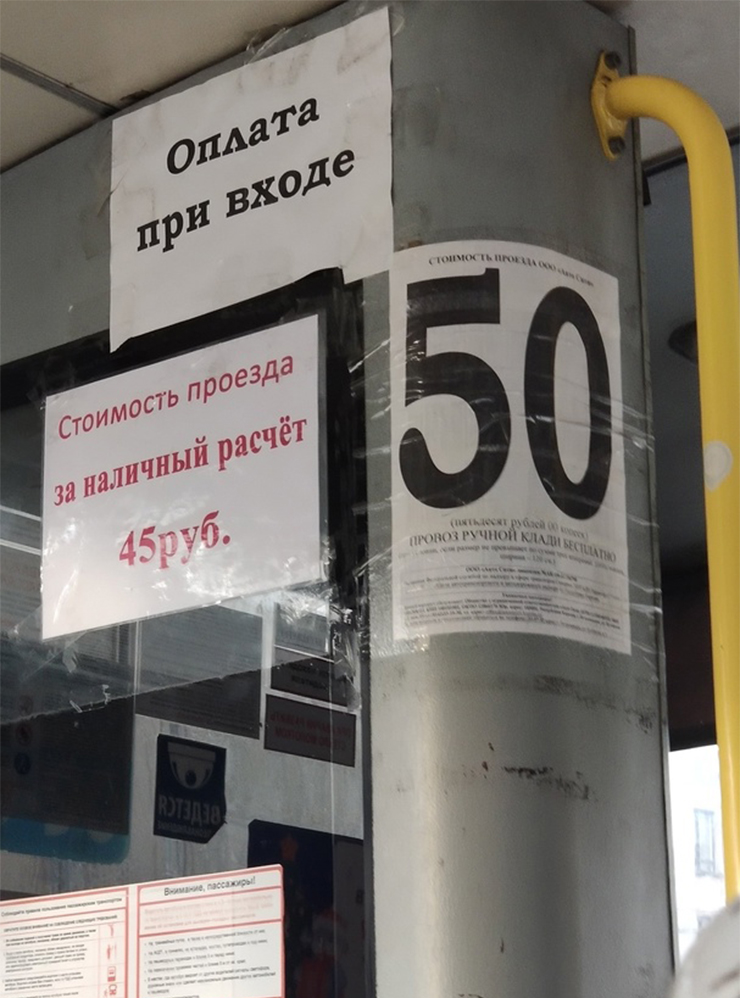

Частично банки потом возвращают людям деньги в виде кэшбэка. Но в полной мере эти выплаты, конечно, не компенсируют транзакционные издержки. Чтобы меньше платить банкам, продавцы иногда специально просят покупателей о наличном расчете, а бывает, что и предлагают в этом случае скидку. Даже в городских автобусах проезд может быть дешевле при оплате наличными. Правда, такая практика в России вне закона.

Нет контроля и ограничений. Любая операция по безналу оставляет цифровой след: ваш банк в точности знает, сколько, когда и кому вы заплатили и кто перечисляет деньги вам. В определенных ситуациях он может вмешаться и, например, приостановить перевод, который посчитает подозрительным, — так банки борются с мошенничеством или финансовыми махинациями. А еще они могут списывать деньги со счетов клиентов по требованию суда — для погашения долгов и штрафов.

То есть по факту у владельца счета нет единоличного контроля над своими сбережениями. Еще меньше его будет при обращении с цифровыми рублями, которые государство сможет даже запрограммировать на определенные траты.

Те, кто дорожат анонимностью и свободой в распоряжении своими финансами, выбирают наличные.

Наличные не требуют специальных знаний. Чтобы расплачиваться по безналу, нужно как минимум быть клиентом банка, заключить с ним договор, уметь пользоваться картой, пополнять счет и проверять баланс. А чтобы стали доступны все преимущества финтеха, нужно разбираться в банковских онлайн-сервисах, кэшбэке, отслеживать акции и промокоды, пользоваться системой быстрых платежей.

И если молодежь эту науку осваивает, как правило, легко, то у пенсионеров могут возникать трудности. По данным ВЦИОМ, картами не пользуется четверть представителей старшего поколения. Именно на них приходится большая часть наличных расчетов в России.

Это же видится социальной проблемой, которая усиливает неравенство доходов. У людей в возрасте, плохо понимающих в банковских сервисах, меньше возможностей, чтобы экономить деньги и приумножать накопления, считают эксперты.

До наличных сложнее добраться мошенникам. С ростом доли безнала в экономике растут и масштабы разгула киберпреступности. В 2023 году мошенники похитили с банковских счетов россиян 15,8 млрд рублей. За три года, по данным ЦБ, сумма хищений выросла более чем на 60%.

Справедливости ради отметим, что наличные тоже можно украсть. Но здесь как раз статистика снижается: с карманных и квартирных краж преступники переключаются на онлайн-схемы.

Наличные помогают экономить. Считается, что люди меньше подвержены импульсивным покупкам, когда используют наличные. Во-первых, можно взять с собой в магазин определенную сумму и не иметь возможности потратить больше. А во-вторых, расставаться с живыми купюрами психологически тяжелее: визуальный контакт и тактильные ощущения позволяют глубже осознать ценность денег.

Наличные приятнее дарить. По той же причине физические банкноты, которые можно увидеть и потрогать, кажутся более ценным подарком, чем перевод на карту. Поэтому конверты с наличкой остаются в тренде.

А еще бумажные деньги удобнее оставлять в качестве чаевых. И хотя банки уже давно внедрили онлайн-сервисы, позволяющие отблагодарить официанта, там есть комиссия. Поддержать уличного музыканта или подать милостыню тоже проще наличными.

Когда исчезнут наличные

По прогнозам Центробанка, в ближайшие три-пять лет доля безналичных платежей в рознице вырастет с нынешних 83,4 до 90%. Дальше регулятор не заглядывает, но ни от его представителей, ни от прочих официальных лиц мы не видим заявлений о необходимости уйти от наличных.

Напротив, государство продолжает вкладываться в их развитие — модернизирует банкноты, обновляет дизайн, внедряет полимерные материалы для повышения долговечности, совершенствует способы защиты. У ЦБ есть целая программа развития наличного денежного обращения, рассчитанная на пять лет.

И даже несмотря на внедрение цифрового рубля, который некоторыми своими свойствами будет похож на наличные, речи об их вытеснении не идет. Предполагается, что цифровыми деньгами можно будет расплачиваться без интернета, а каждая денежная единица будет иметь свой код — сродни тому, как пронумерованы бумажные банкноты.

«Это наша принципиальная позиция, что человек должен сам выбирать, как ему осуществлять расчеты. Мы создаем выбор, возможности выбора», — заявляла в сентябре 2023 глава ЦБ Эльвира Набиуллина.

Стоит подчеркнуть, что россияне уже сейчас — одни из самых продвинутых пользователей безнала. В мире не так много стран, где его доля в обороте больше, чем у нас. В их числе, например, скандинавские государства, где доля наличных сократилась уже до 2—3%.

Властям выгодно наращивать расчеты по безналу. Это позволяет бороться с криминалом и нелегальным бизнесом, повышает собираемость налогов, экономит деньги банков и государства на обслуживание монет и банкнот, которые нужно перевозить с места на место, проверять на подлинность, пересчитывать и периодически обновлять. А еще безналичные платежи ускоряют денежный оборот и этим способствуют росту экономики.

Но даже государство заинтересовано в том, чтобы наличные остались в нашей жизни — хотя бы как резервный вариант для платежей на случай непредвиденных ситуаций. 2022 год показал, что всемогущество финтеха сильно преувеличено, а в использовании платежных инструментов могут быть не только технические изъяны, но и глобальные риски, связанные с геополитикой. Застрявшие за рубежом миллиарды долларов российских граждан и бизнеса — наглядное тому подтверждение.

Значимость наличных хорошо понимают и те, кто с санкциями не сталкивается. Например, канцлер Австрии в прошлом году потребовал закрепить в конституции возможность оплаты наличными из-за опасений, что их вытеснит безнал. И даже в Швеции, где банкнотами и монетами уже почти никто не пользуется, убеждены, что на случай кризисов варианты для альтернативной оплаты все равно нужны.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique