Почему банк отказывает в рефинансировании после реструктуризации?

У меня ипотека. Была реструктуризация — на год отложили платежи. Сейчас уже год вношу полный платеж.

Хочу рефинансировать ипотеку ради понижения процентной ставки. Банки сначала одобряют рефинансирование исходя из дохода и имеющейся кредитной истории. Но когда уже начинаю оформлять и представляю кредитный договор, отказывают. Почему так происходит?

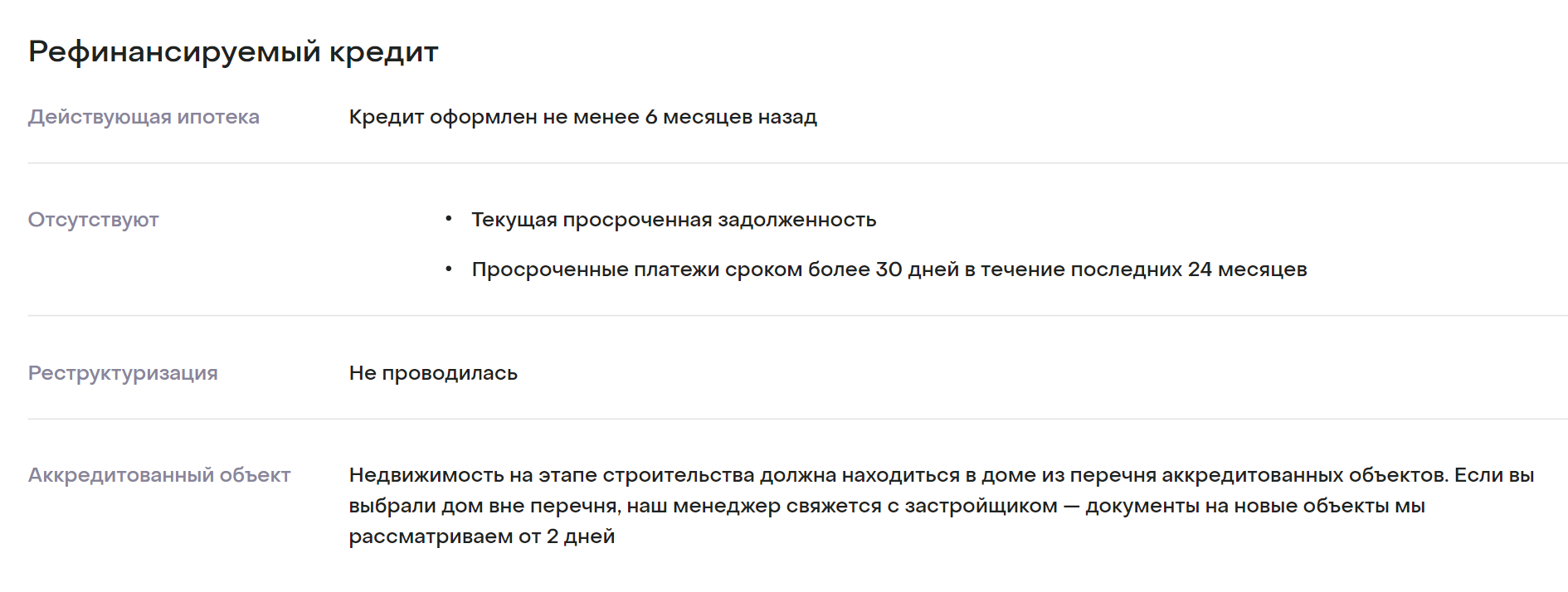

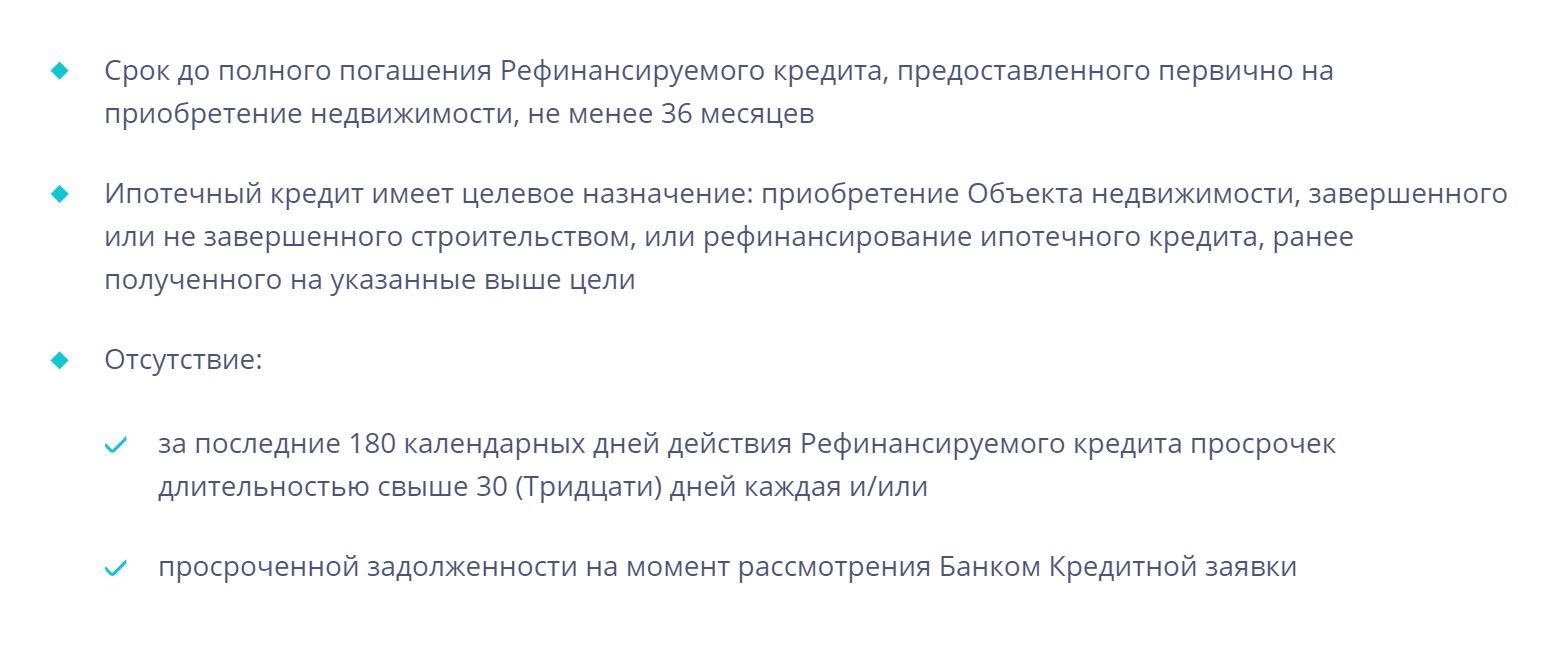

Чтобы оформить рефинансирование ипотеки, нужно выполнить требования банка к заемщику и недвижимости. Среди них встречается и отсутствие реструктуризации по рефинансируемой ипотеке. Но так работают не все банки.

Расскажу, в чем особенности реструктуризации, почему банки относятся к ней настороженно и что делать в вашем случае.

Что такое реструктуризация

Реструктуризация — это изменение кредитного договора в том же банке. Клиенты обращаются за такой услугой, когда у них возникают финансовые трудности.

Условия реструктуризации индивидуальные для каждого заемщика. К примеру, банк может предложить:

- снизить процентную ставку;

- списать начисленные проценты;

- снизить ежемесячный платеж и при этом продлить срок выплаты кредита;

- предоставить отсрочку по оплате — тогда срок кредита тоже увеличится.

Банк сам решает, реструктуризировать кредит или нет. Для одобрения заемщику важно доказать, что его финансовое положение ухудшилось. Например, представить копию трудовой книжки с записью о недавнем увольнении по сокращению штата или справку об инвалидности, из-за которой доход снизился.

Заявления о реструктуризации рассматриваются индивидуально, поэтому перечень документов может серьезно отличаться у клиентов одного и того же банка.

Отличия реструктуризации от кредитных каникул

Заемщик может временно не платить банку не только при реструктуризации, но и во время кредитных каникул. Вот чем два этих понятия различаются:

- Реструктуризация — это право банка, а кредитные каникулы — обязанность, банк не может отказать.

- При кредитных каникулах банк не вправе начислять пени и штрафы, а при реструктуризации это возможно.

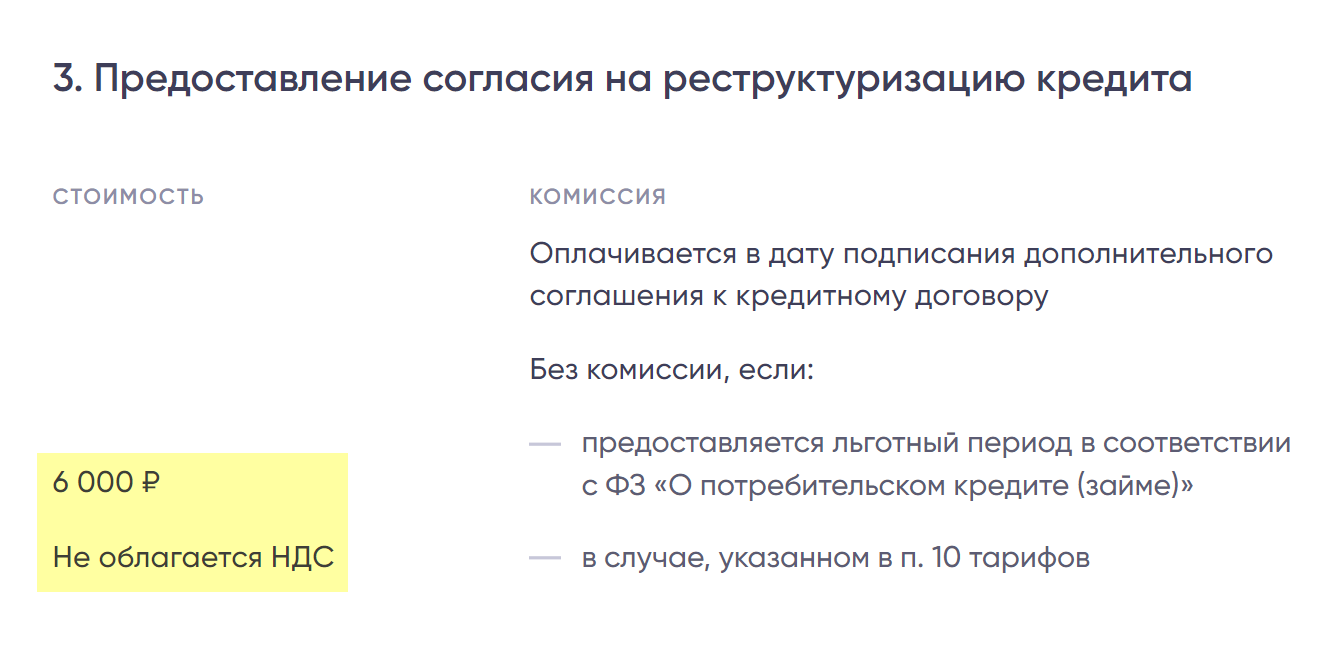

- Кредитные каникулы всегда оформляют бесплатно, а вот за оформление реструктуризации может быть комиссия.

- Для кредитных каникул могут быть ограничения, которые не действуют для реструктуризации. К примеру, каникулы на ипотеку можно оформить только один раз, а реструктуризацию — сколько угодно, если банк согласится.

Отличия реструктуризации от рефинансирования

Это две совершенно разные банковские услуги. Реструктуризация — это пересмотр условий по кредиту, а рефинансирование — погашение одного кредита за счет другого. Поэтому реструктуризацию можно оформить только в том же банке, а рефинансирование — в том же или любом другом.

Рефинансирование доступно только с положительной кредитной историей, а для реструктуризации просрочки — обычная ситуация. Поэтому для рефинансирования нужно подтвердить доход, без которого новый кредит не выдадут, а для реструктуризации — ухудшение финансовой ситуации.

Рефинансирование делает кредит более выгодным, а реструктуризация — посильным. Она редко выгодна с учетом комиссии и увеличения срока кредита.

Рефинансирование можно оформить в любой момент, а реструктуризацию — только если финансовое положение серьезно ухудшилось.

Почему после реструктуризации могут отказать в рефинансировании

По мнению Центробанка, кредитную историю с записью о реструктуризации нельзя назвать положительной. Это правило действует 180 дней после оформления реструктуризации. Затем кредитная история начинает восстанавливаться — конечно, если заемщик платит вовремя.

Реструктуризация — признак ухудшения финансового положения, поэтому банки плохо относятся к таким записям в кредитной истории. Если реструктуризация была меньше полугода назад, банк может отказаться выдать новый кредит. То же самое относится к рефинансированию: не все банки готовы перекредитовать реструктурированный заем.

Из-за пандемии в 2020 году количество запросов на реструктуризацию выросло. Увеличилось и количество отказов. Центробанк призвал остальные банки не ухудшать кредитную историю заемщиков из-за реструктуризации, но на деле у каждой финансовой организации свои правила рефинансирования. Одни не принимают на перекредитование ипотеку с реструктуризацией, а другие готовы оказать такую услугу.

Почему еще банк может отказаться рефинансировать ипотеку

Иногда причина отказа не в реструктуризации. Вы написали, что сначала банки одобряют заявку на рефинансирование, а отклоняют уже при оформлении. Проблема может быть в дополнительных требованиях. Чаще всего банки не принимают ипотеку на рефинансирование, если обнаруживают:

- занижение стоимости жилья;

- незарегистрированную перепланировку;

- негативную кредитную историю: текущие просрочки, недавно закрытые или регулярные пропуски платежей;

- использование материнского капитала.

Также большинство банков не рефинансируют валютную ипотеку.

3—5 лет назад банки рефинансировали только ипотеку от 6 месяцев. Теперь подход изменился: многие финучреждения готовы рассматривать более свежие ипотечные кредиты — от 2—3 месяцев.

Что делать в вашем случае

Вы платите ипотеку уже год после реструктуризации, поэтому шансы ее рефинансировать есть. Вот как вы можете поступить:

- Выясните причины отказа в банках. Возможно, дело не в реструктуризации.

- Перед подачей нового заявления на рефинансирование уточните у ипотечного менеджера, оказывает ли банк такую услугу по реструктурированной ипотеке. Так вы сэкономите время и не снизите кредитный рейтинг частыми обращениями.

- Чтобы повысить шанс на одобрение рефинансирования, предложите банку созаемщика с хорошей кредитной историей.