Стратегии инвестирования в S&P 100 и Nasdaq

Многие инвесторы хотят добавить в свой портфель акции крупнейших компаний США.

Тот же Уоррен Баффетт открыто заявляет, что необходимо делать ставку на американский рынок: «Ничто в принципе не может остановить Америку».

Существуют три основных индекса на акции, торгуемые на американских биржах: Dow Jones, Nasdaq и S&P 500. Они выступают бенчмарком, то есть образцом, и в разной степени отражают состояние экономики США. Чаще всего инвесторы ориентируются именно на S&P 500, так как он представлен гораздо более широким количеством компаний и отраслей.

Перед тем как рассмотреть эти индексы подробнее, обозначу идею данной статьи: мы ищем стратегию, которая позволила бы инвестировать в американский рынок самостоятельно, не прибегая к использованию биржевых фондов.

Минусы инвестирования в ETF

Вложение через ETF может не подойти инвестору по следующим причинам.

Комиссия, которую взимает фонд за управление активами. Например, на Московской бирже представлен фонд «Акции американских компаний» FXUS от FinEx, который следует индексу Solactive GBS United States Large & Mid Cap Index. Его годовая комиссия составляет 0,9% от стоимости активов. На стратегической дистанции это может заметно сказаться на итоговом результате портфеля.

Нельзя исключить некачественные компании. ETF предлагает широкий набор акций, в котором кроме топовых компаний оказываются фундаментально слабые или те, в которые инвестор по каким-либо причинам не хочет инвестировать: это может быть личное неприятие бренда или этические соображения. Например, кто-то принципиально не хочет поддерживать табачный бизнес или военные компании, а они часто представлены в индексах: Altria, известная по сигаретному бренду Marlboro, и американские оборонные предприятия Lockheed Martin, Raytheon представлены в индексах S&P 500, S&P 100 и Russell 1000.

Нельзя тонко настроить такой портфель. Инвестору может потребоваться уменьшить долю какой-то компании и нарастить позицию по другой. Еще может понадобиться купить качественную компанию, не входящую в S&P 500. Во всех этих случаях придется балансировать портфель за счет покупки отдельных акций — то, от чего инвестор надеялся уйти, полагаясь на ETF.

Не все ETF выплачивают дивиденды, особенно среди представленных на Московской бирже. В частности, FXUS этого не делает: полученные дивиденды реинвестируются внутри фонда. При этом он зарегистрирован в Ирландии и платит налог с дивидендов 15%. В то же время, если российский инвестор, подписавший форму W-8BEN, получает дивиденды самостоятельно, то общий удержанный НДФЛ с дивидендов составляет 13%. А полученными выплатами он может распоряжаться по своему усмотрению.

Отсутствие драйва. Инвестиции через ETF сохраняют время: инвестору практически не нужно управлять портфелем. Но многим людям интересно занимать активную позицию в инвестировании: регулировать процесс, изучать и подбирать компании — для многих это становится своего рода прибыльным хобби.

Желание самостоятельно собрать портфель вполне оправданно. Все, что нам нужно, — выбрать стратегию. Если целью ставится американский рынок, то мы можем ориентироваться на один из индексов, а также соответствующие ETF. Скопировав список активов фонда в нужных пропорциях, мы получаем портфель, максимально приближенный к бенчмарку.

Разница между Dow Jones, Nasdaq и S&P 500

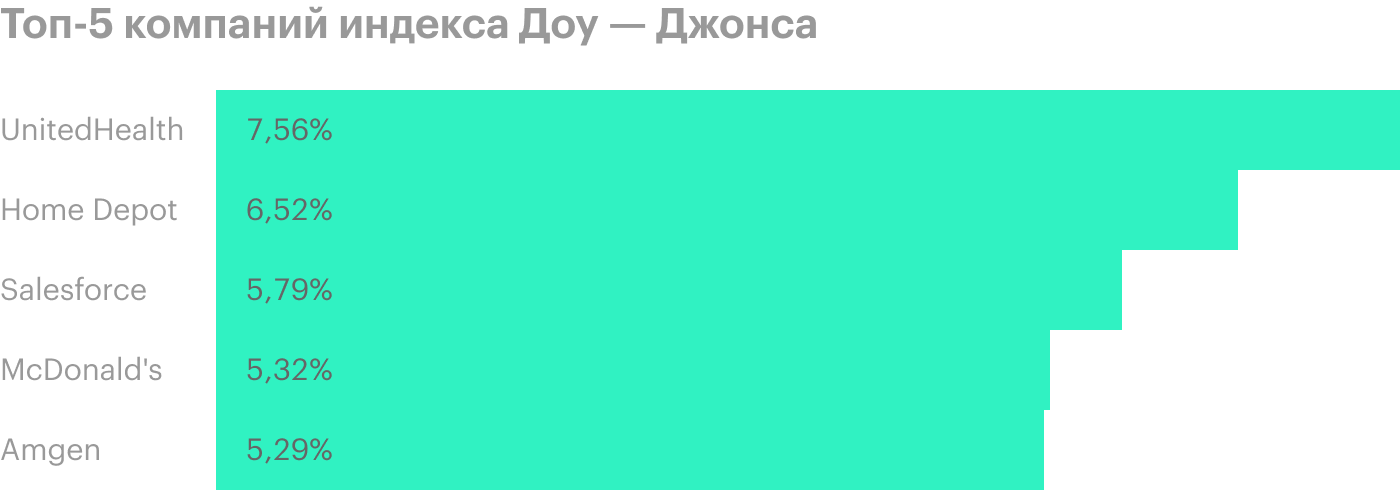

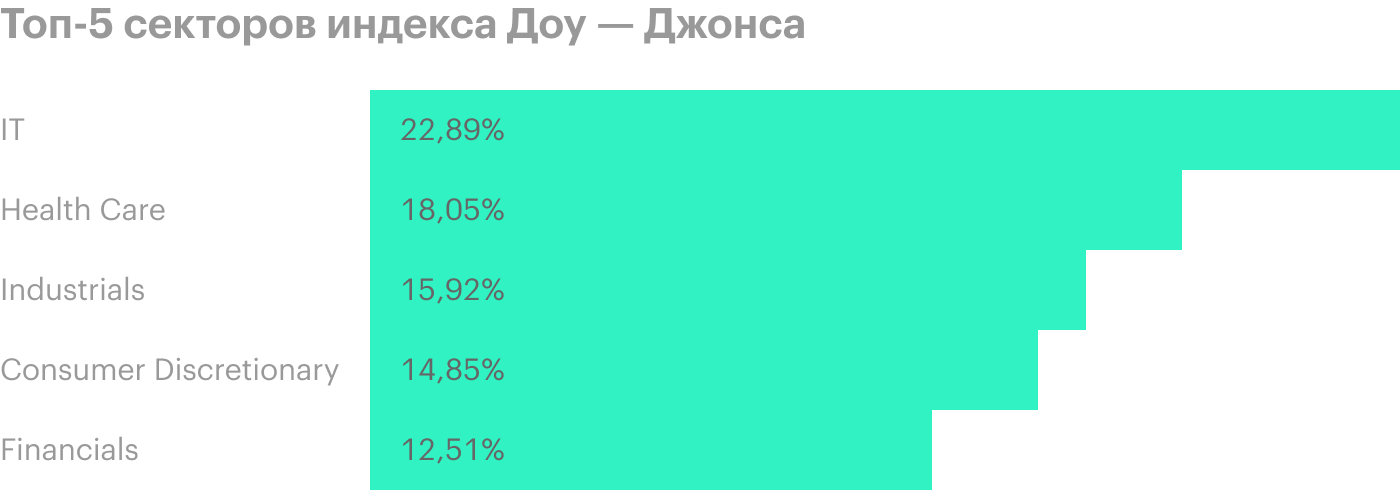

Индекс Доу — Джонса. Старейший из трех индексов, ему более 100 лет: первые варианты индекса появились в 1884 году, а в 1896 он был представлен как «промышленный» индекс, потому что его целью ставилось отслеживание развития промышленной составляющей экономики США.

Индекс отслеживает 30 компаний-гигантов, котирующихся на Нью-Йоркской бирже (NYSE) и Nasdaq. Сегодня индекс представляет различные сферы экономики: коммуникации, нефтегаз, технологии, фармацевтику и развлечения, поэтому характеристика «промышленный» сохраняется лишь формально — как дань прошлому.

Один из главных недостатков индекса — способ его вычисления: цены входящих в него акций складываются, а потом делятся на поправочный коэффициент. В результате компания меньшей капитализации, но с более высокой ценой за акцию влияет на индекс сильнее.

Второй существенный недостаток — индекс охватывает лишь 30 компаний, поэтому плохо подходит на роль эталона, по которому можно отслеживать общее состояние рынка. Так что для объективности вместе с индексом Доу — Джонса часто используют S&P 500.

Инвестировать в индекс Доу — Джонса позволяет ETF SPDR Dow Jones Industrial Average (DIA).

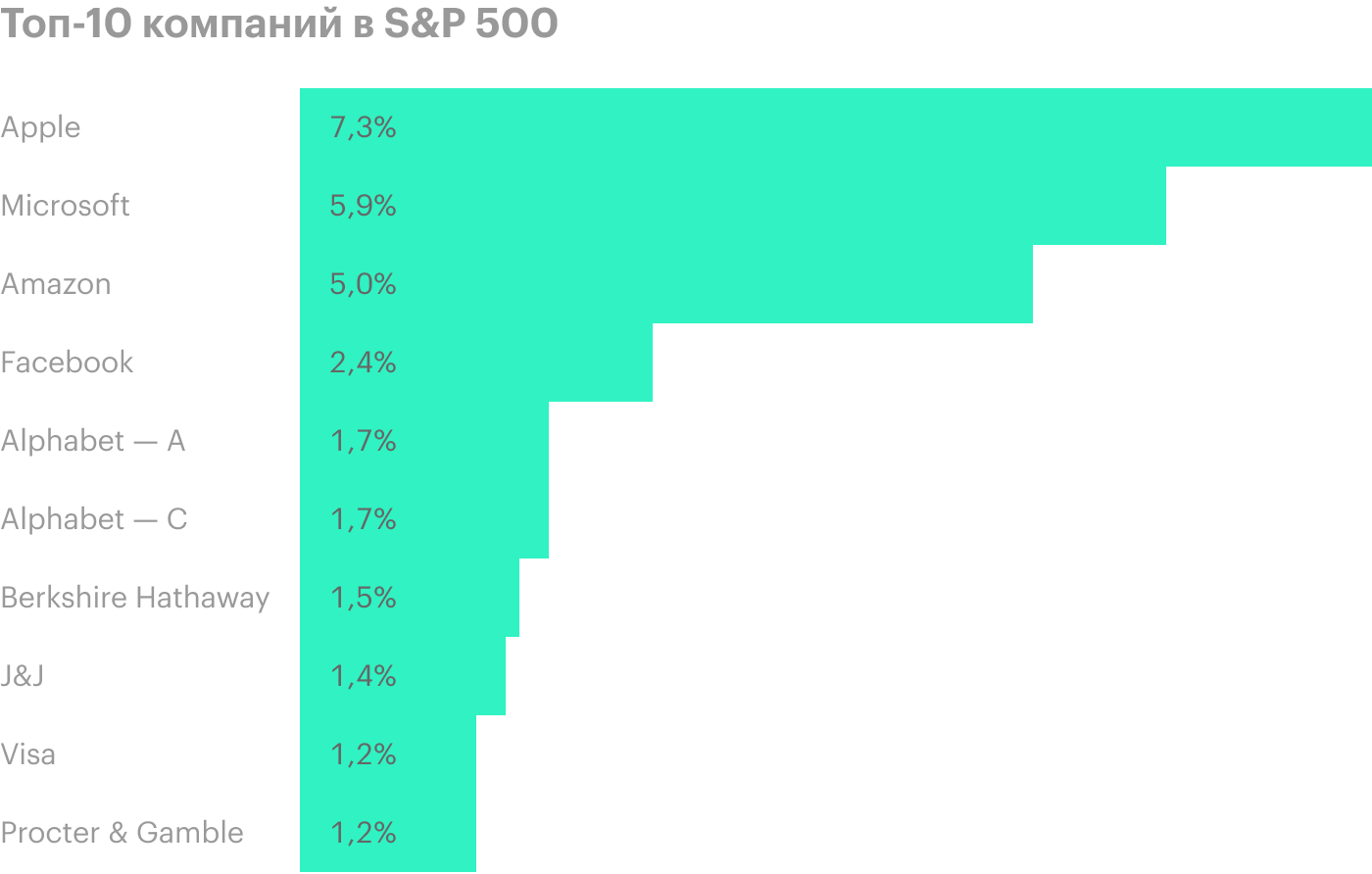

S&P 500. Индекс создан агентством Standard & Poor’s в 1957 году для отслеживания 500 крупнейших компаний, торгующихся на биржах NYSE и Nasdaq. В отличие от Доу — Джонса, взвешенного по цене, в этом индексе вес компаний распределяется в соответствии с рыночной капитализацией: чем крупнее компания, тем больше ее доля.

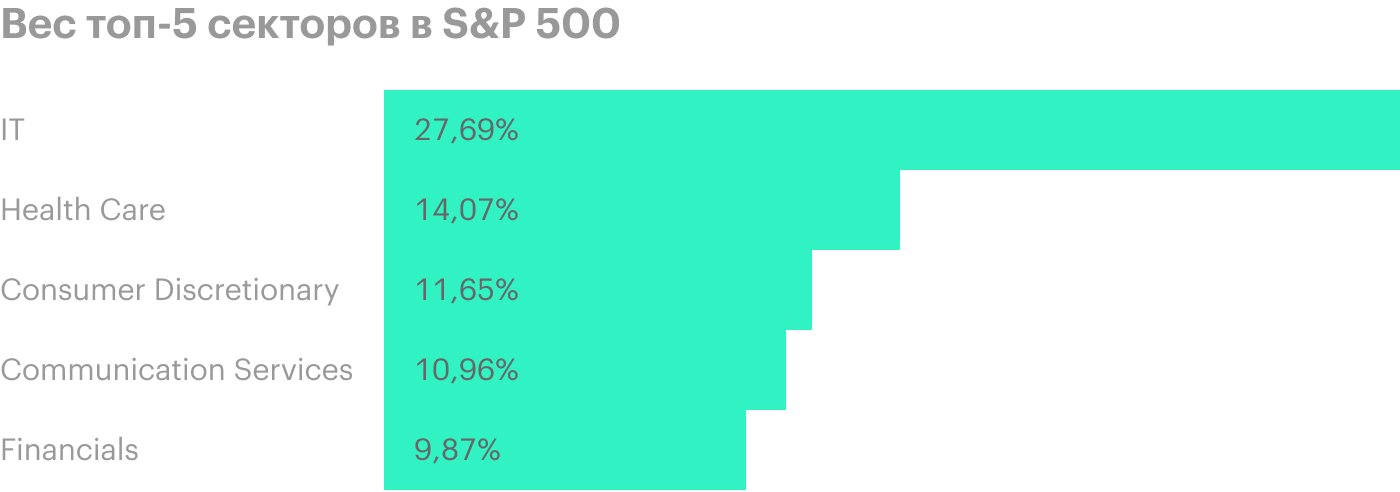

На долю S&P 500 приходится 80% капитализации фондового рынка США, поэтому он служит индикатором состояния экономики. Индекс диверсифицирован по разным секторам, при этом наибольший вес составляют технологии — около 26%.

Вложиться в него можно через соответствующий фонд, например ETF S&P 500 Vanguard (VOO) или ETF SPDR S&P 500 (SPY). На Московской бирже доступен фонд «Акции американских компаний» FXUS от FinEx.

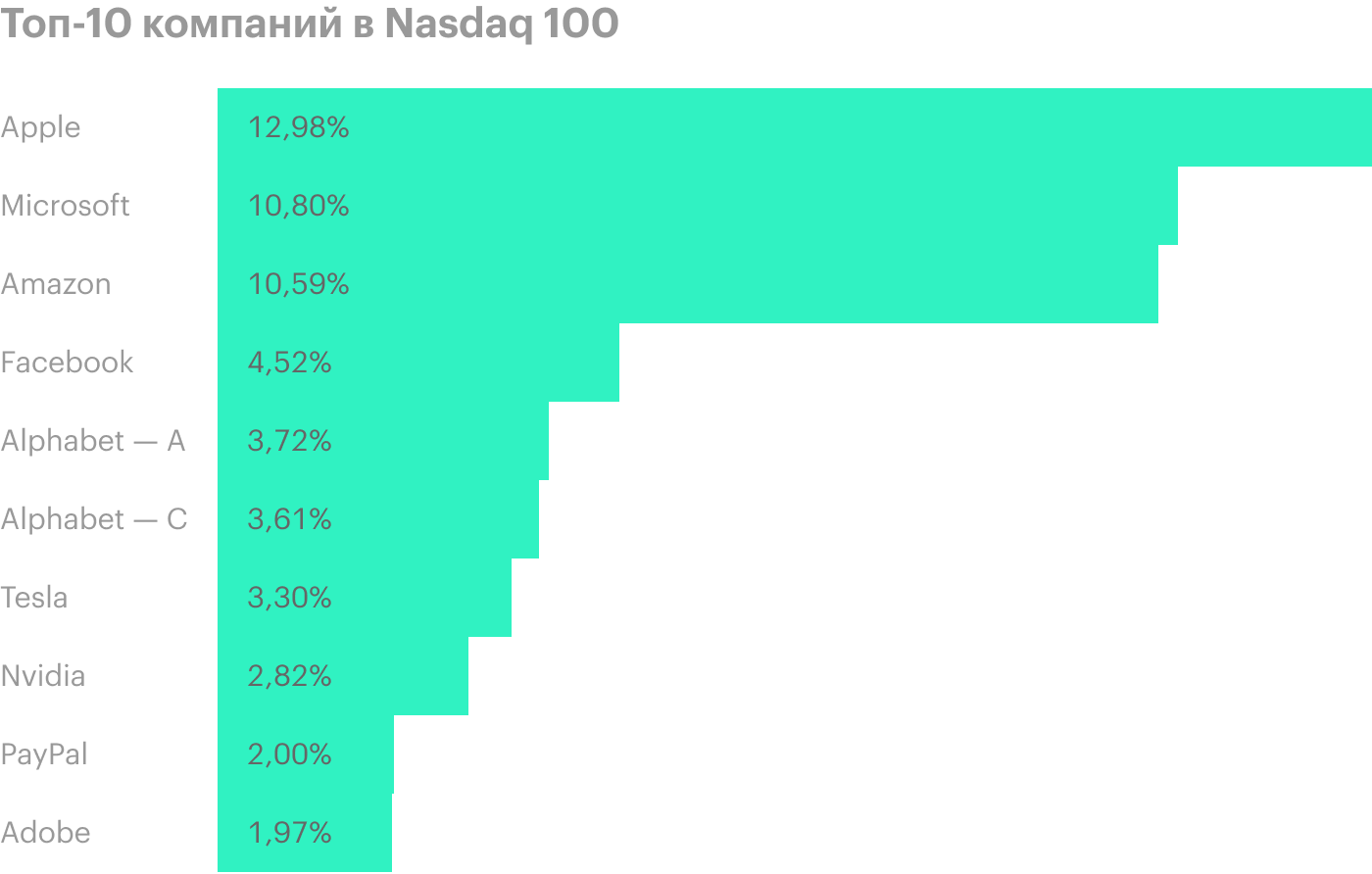

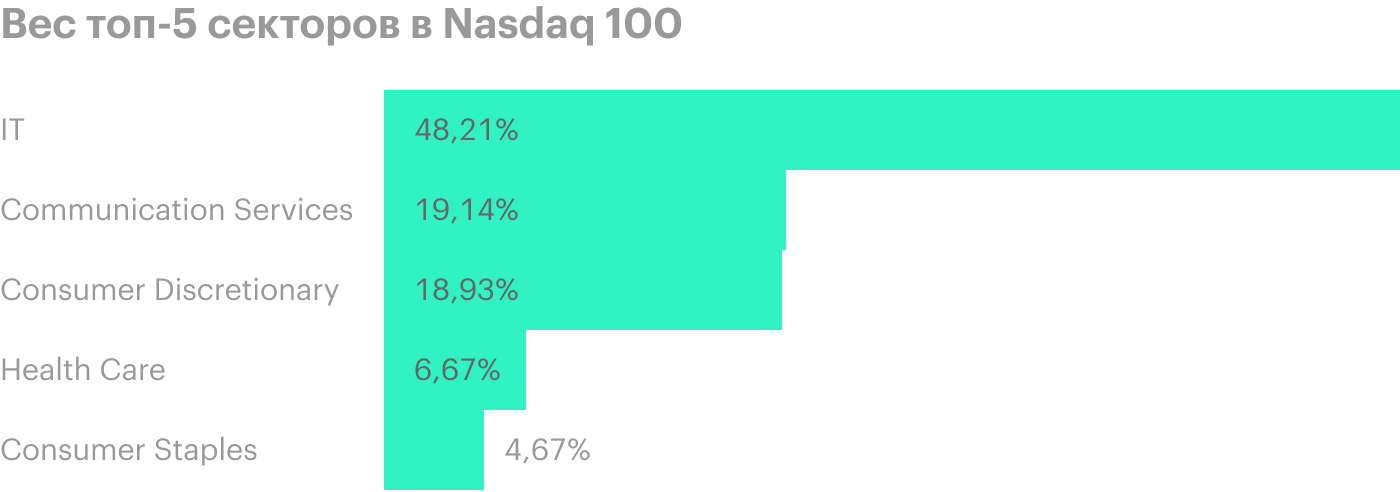

Nasdaq 100. Состоит из 100 крупнейших американских и международных нефинансовых компаний, котирующихся на бирже Nasdaq. Индекс появился в 1985 году и взвешен по капитализации. В отличие от предыдущих индексов, Nasdaq 100 высокотехнологический: половину его веса занимают ИТ-компании.

Этот индекс отслеживает ETF Invesco QQQ Trust; из представленных на Московской бирже приблизительным аналогом выступают фонды «Акции технологических компаний» FXIT от FinEx и Т-Банк NASDAQ (TECH), включающий топ-40 технологических компаний США, Израиля и Китая.

Поведение индексов

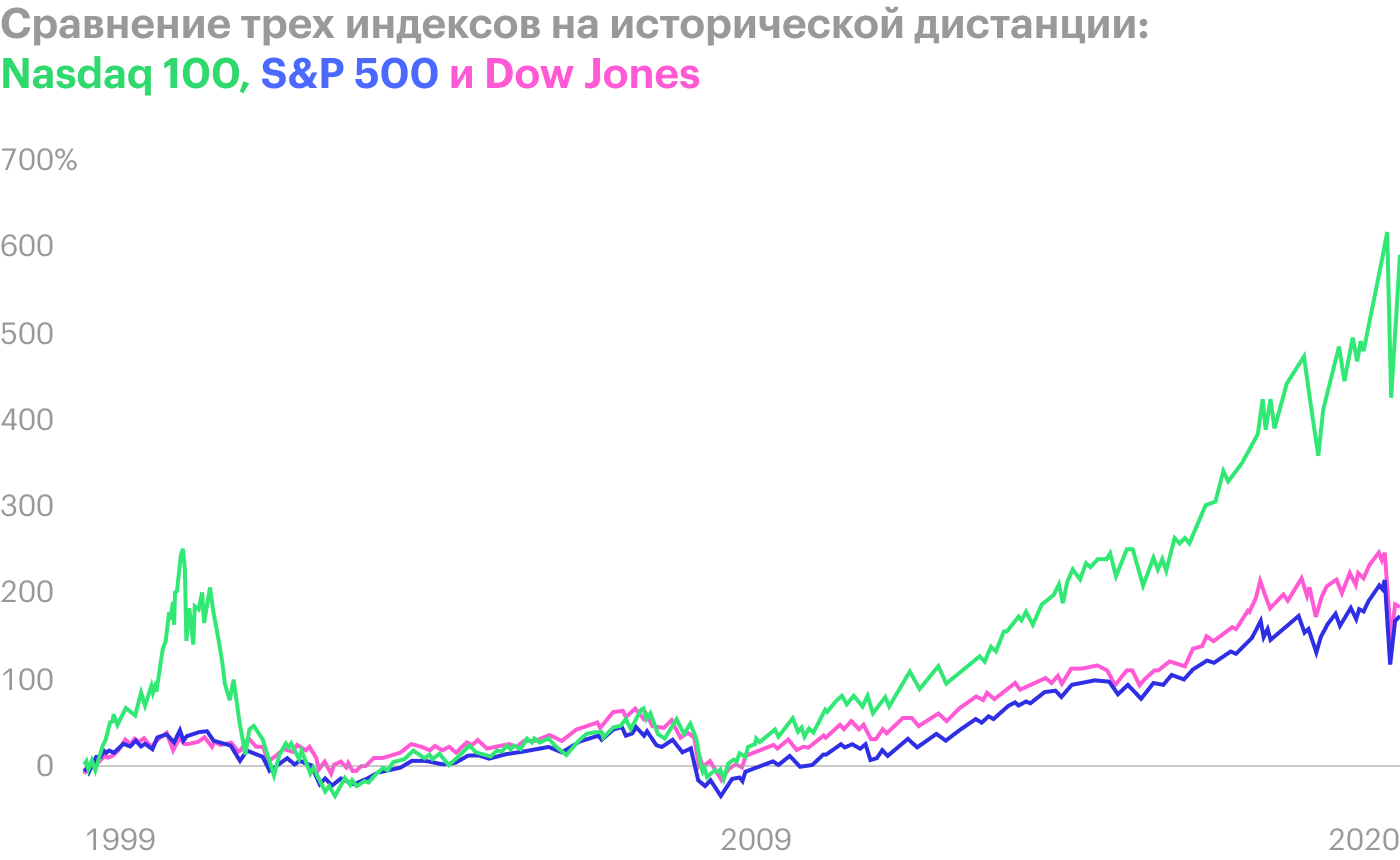

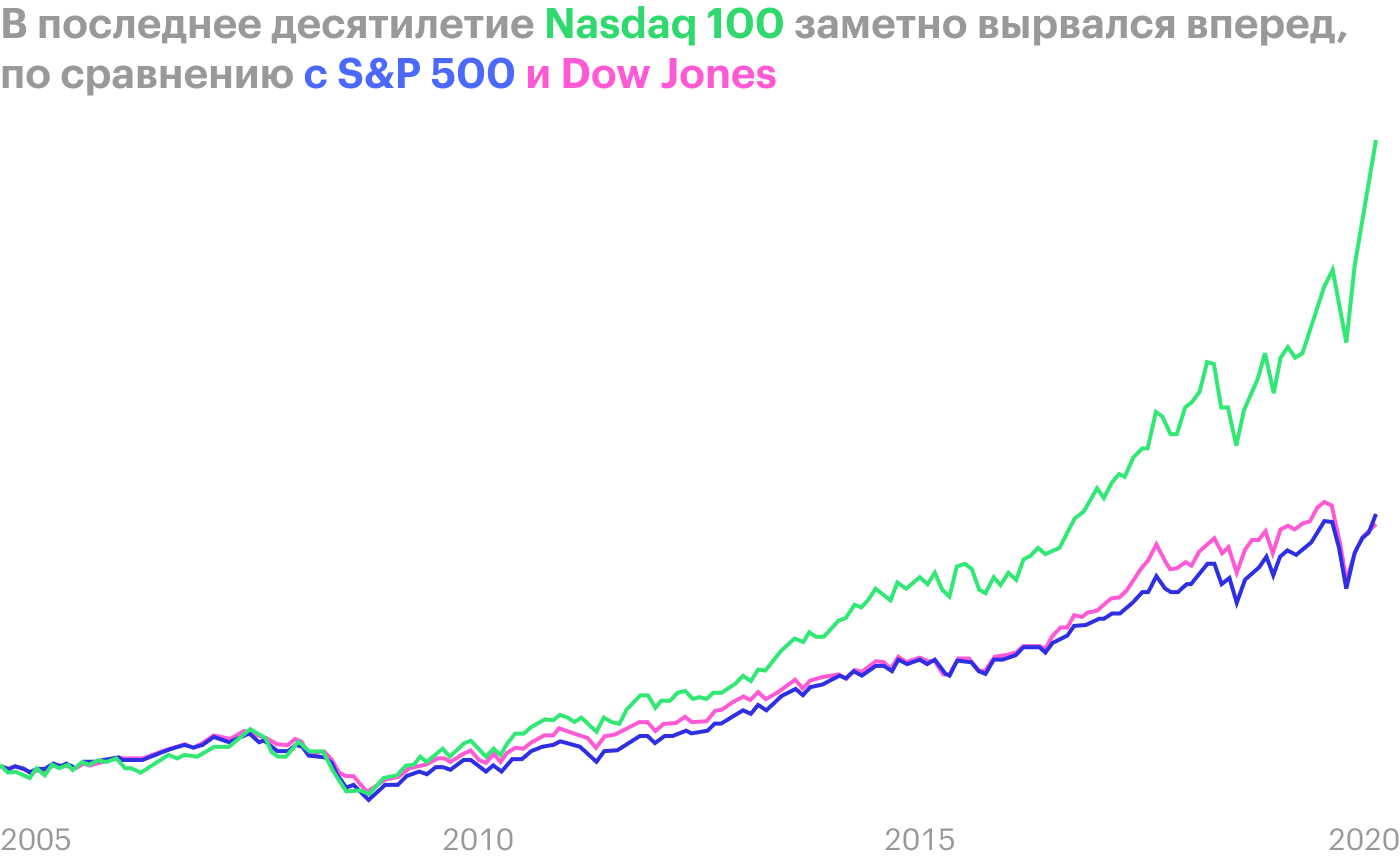

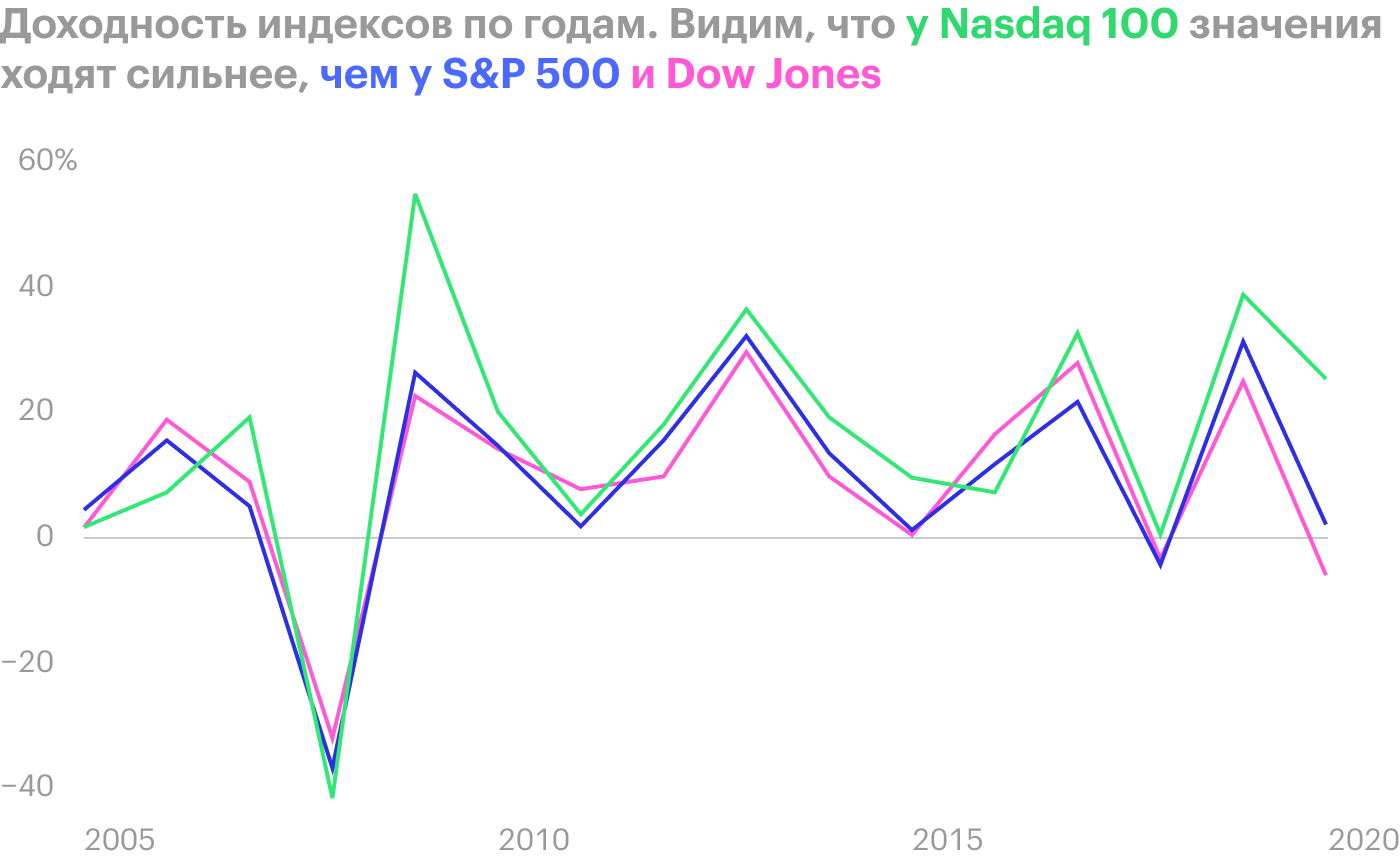

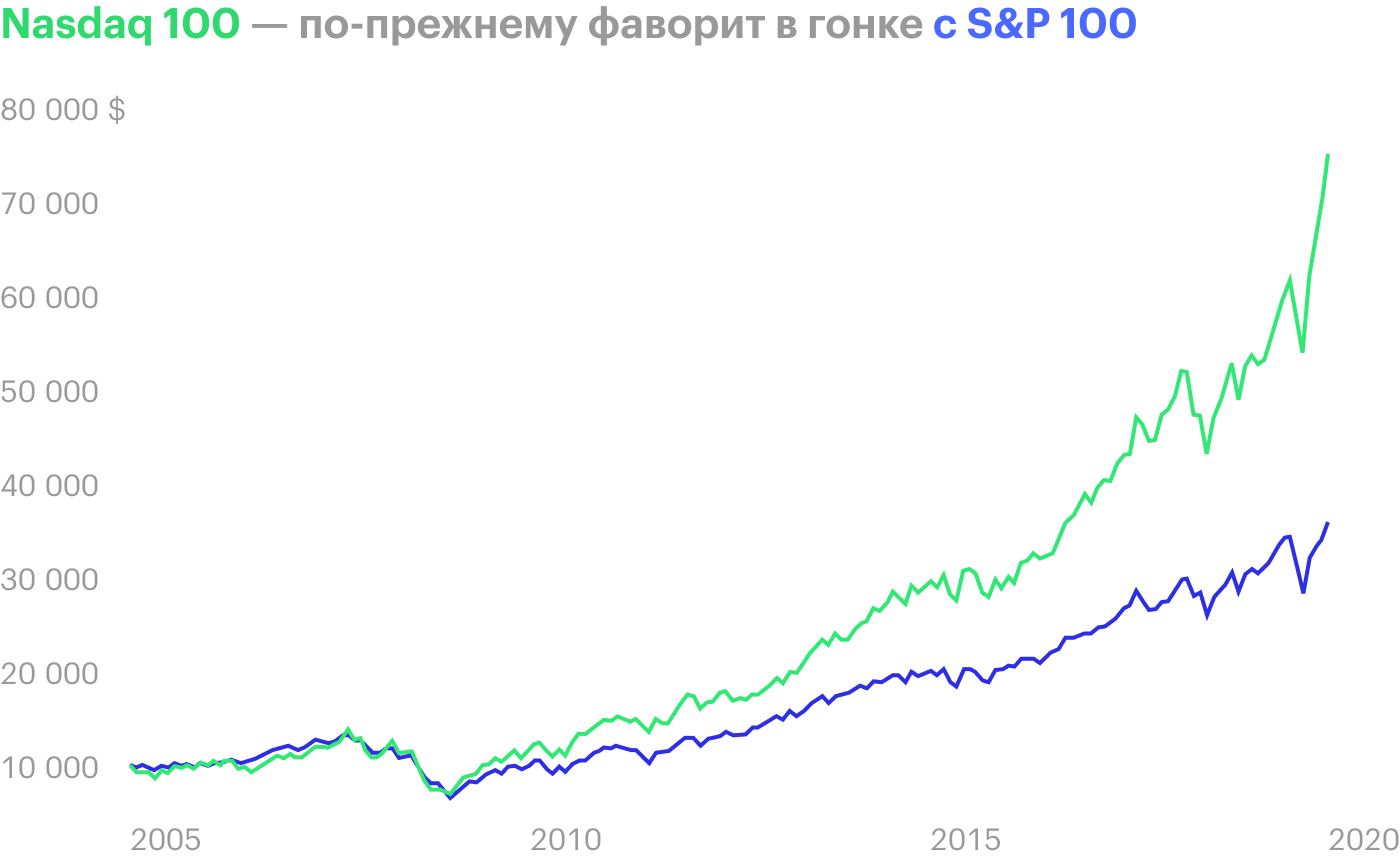

Инвестиции в каждый из трех индексов воплощают разную стратегию, и это подтверждают исторические данные. Оценим результаты индексов на дистанции в 15 лет, с января 2005 года.

Сравнение показателей индексов за 15 лет

| Индекс | В среднем годовых | Лучший год | Худший год | Макс. просадка | Волатильность |

|---|---|---|---|---|---|

| Nasdaq 100 | 13,86% | 54,68% | −41,73% | −49,74% | 17,59% |

| S&P 500 | 8,68% | 32,18% | −37,02% | −50,97% | 14,55% |

| Dow Jones | 8,49% | 29,64% | −32,16% | −47,05% | 13,96% |

Сравнение показателей индексов за 15 лет

| В среднем годовых | |

| Nasdaq 100 | 13,86% |

| S&P 500 | 8,68% |

| Dow Jones | 8,49% |

| Лучший год | |

| Nasdaq 100 | 54,68% |

| S&P 500 | 32,18% |

| Dow Jones | 29,64% |

| Худший год | |

| Nasdaq 100 | −41,73% |

| S&P 500 | −37,02% |

| Dow Jones | −32,16% |

| Макс. просадка | |

| Nasdaq 100 | −49,74% |

| S&P 500 | −50,97% |

| Dow Jones | −47,05% |

| Волатильность | |

| Nasdaq 100 | 17,59% |

| S&P 500 | 14,55% |

| Dow Jones | 13,96% |

Доу — Джонс менее волатилен, потому что включает в себя исключительно голубые фишки — компании крупной капитализации. В то же время другие индексы имеют в своем портфеле долю компаний средней капитализации. Еще у Nasdaq 100 повышенная волатильность из-за фокуса на быстрорастущих технологических компаниях.

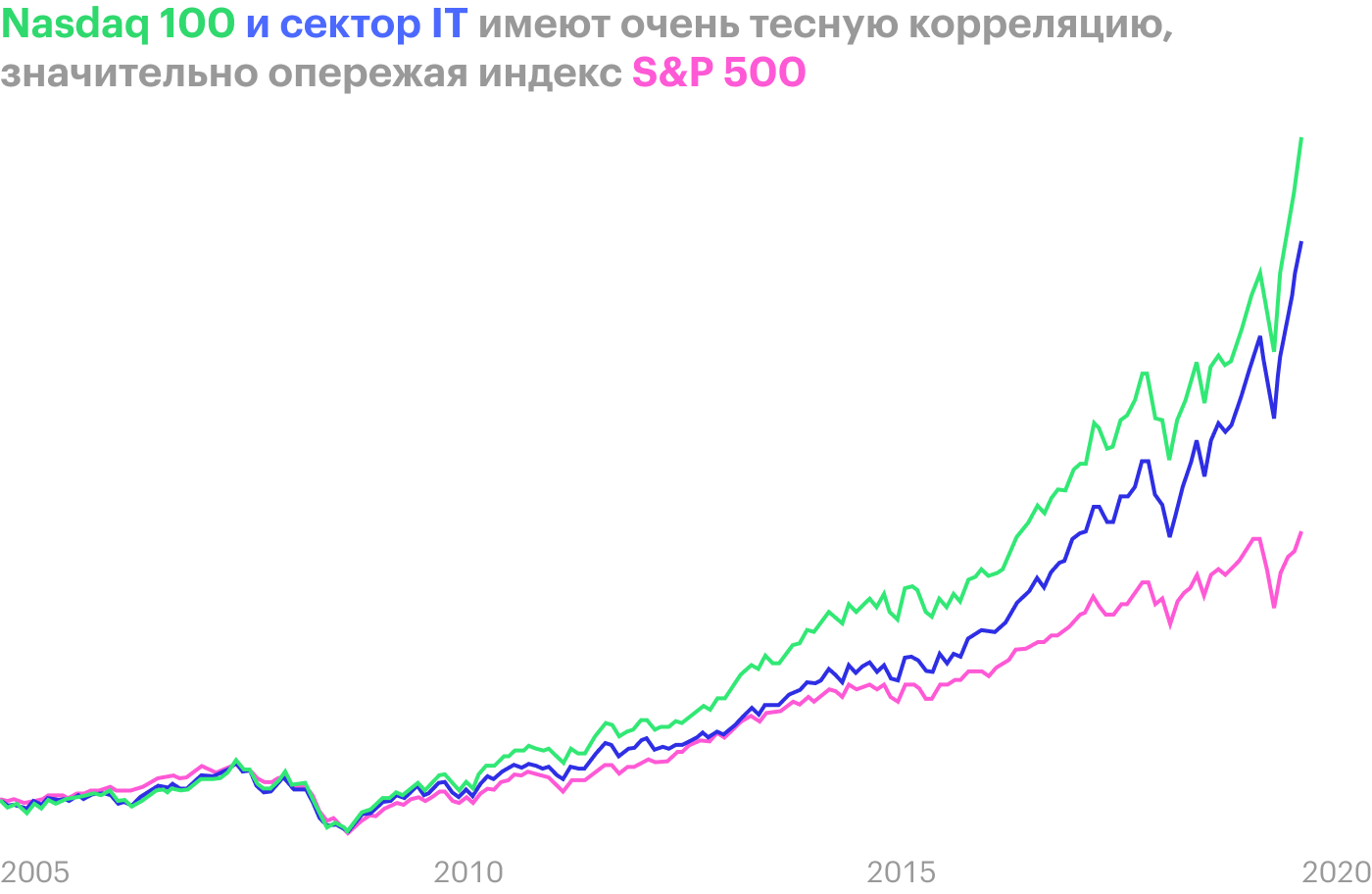

На графиках ниже видно, что Доу — Джонс и S&P 500 движутся в тандеме, а Nasdaq 100 колеблется иначе. Это связано с тем, что в последнем бизнес-цикле ИТ-сектор рос сильнее остальных, а акции мегакорпораций FAANGM (Facebook, Amazon, Apple, Netflix, Google, Microsoft) выросли в несколько раз. Их доля составляет 48% в Nasdaq 100 и только 22% в S&P 500. За счет этого разрыв в показателях между индексами увеличился.

Если заглянуть в более глубокое прошлое, то аналогичную картину мы наблюдали в 1999—2000 годах, во время бума доткомов. Акции технологического сектора устремились вверх, в результате чего Nasdaq 100 вырос на 130%, а S&P 500 с Доу — Джонсом — примерно на 11%. В марте 2000 года пузырь доткомов лопнул: Nasdaq 100 просел на 67%, а S&P 500 — на 23%. Индекс Доу — Джонса был наименее волатильным в этот период, потеряв 13%.

Подведем промежуточные итоги:

- Портфель акций, копирующий индекс Доу — Джонса, составить несложно — достаточно купить акции всего 30 компаний. Такой портфель устойчив, обладает наименьшей волатильностью. У него хорошая разбивка по секторам, но главный минус — он взвешен по цене, а не по капитализации.

- Nasdaq 100 делает акцент на технологические компании и предлагает наибольшую доходность. Копирование 100 компаний индекса позволит создать технологический портфель, актуальный в новом техноукладе. При этом стоит отметить повышенную волатильность, а также слабую структуру — явный перекос в сторону одного сектора.

- S&P 500 лучшим образом представляет экономику США, он диверсифицирован по компаниям и секторам. Некоторые из них, например сырьевой и нефтегазовый секторы, проявившие себя слабо в последнем десятилетии, сохраняют потенциал роста в случае нового товарного цикла или роста инфляции.

Самостоятельное инвестирование в S&P 500

Когда у инвестора достаточно времени и желания, чтобы управлять своим портфелем, скопировать индекс и не платить комиссии фондам — отличная идея. А за счет исключения из списка ряда нежелательных и убыточных компаний можно даже обогнать бенчмарк.

С такими индексами, как Доу — Джонс (30 компаний), или российский ММВБ (45 позиций), или даже Nasdaq 100, проблем нет: рядовому инвестору по силам составить такой портфель и обеспечить управление им. Но как быть в случае с S&P 500? Идея следить за 500 компаниями выглядит утопично. Даже на то, чтобы купить все позиции в необходимых пропорциях, может уйти несколько месяцев.

Так как S&P 500 взвешен по капитализации, то есть доля компании в портфеле зависит от ее размера, на 50 ведущих компаний в индексе приходится более половины его веса. А компании из конца списка занимают сотые доли процента и из-за этого не оказывают практически никакого влияния на него. Соответственно, если их исключить из портфеля, мы по-прежнему будем иметь высокую корреляцию с индексом.

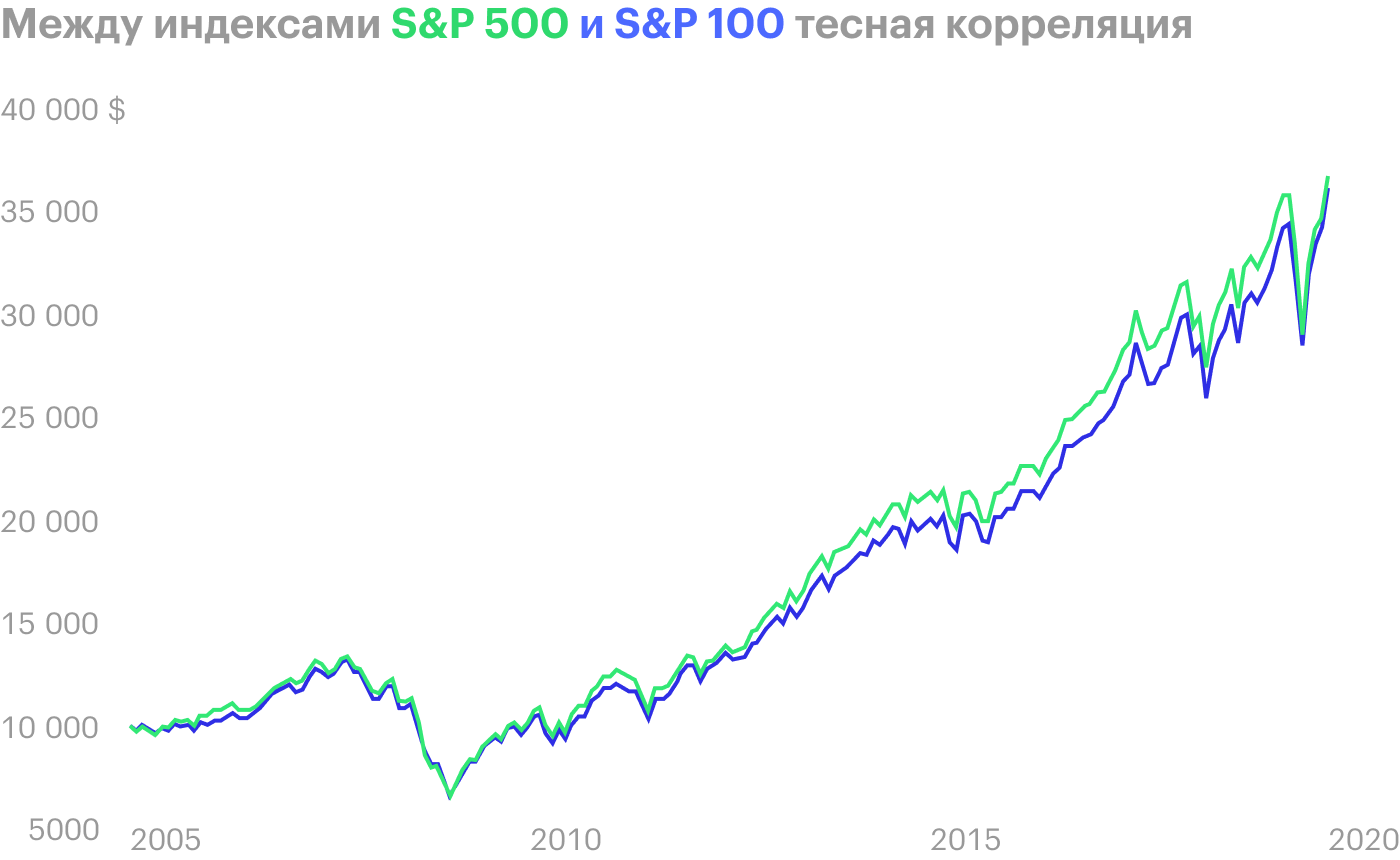

Для начала сузим количество рассматриваемых компаний до 100 штук, чтобы было как в Nasdaq. Существует соответствующий индекс — S&P 100. Его повторяет ETF iShares S&P 100 (OEF).

Сравним S&P 500 и S&P 100 на той же исторической дистанции — 15 лет, если бы мы вложили в каждый из них по 10 000 $. Расчеты взяты без учета инфляции и дивидендов.

Сравнение показателей индексов за 15 лет

| Индекс | Итог | Среднегодовых | Макс. просадка | Корреляция с рынком США | Среднегодовая волатильность |

|---|---|---|---|---|---|

| S&P 500 | 36 880 $ | 8,74% | −50,80% | 1 | 14,53% |

| S&P 100 | 36 197 $ | 8,61% | −50,13% | 0,98 | 14,07% |

Сравнение показателей индексов за 15 лет

| Итог | |

| S&P 500 | 36 880 $ |

| S&P 100 | 36 197 $ |

| Среднегодовых | |

| S&P 500 | 8,74% |

| S&P 100 | 8,61% |

| Макс. просадка | |

| S&P 500 | −50,80% |

| S&P 100 | −50,13% |

| Корреляция с рынком США | |

| S&P 500 | 1 |

| S&P 100 | 0,98 |

| Среднегодовая волатильность | |

| S&P 500 | 14,53% |

| S&P 100 | 14,07% |

S&P 500 принес на 683 $ больше, опережая S&P 100 ежегодно в среднем на 0,13%. Но максимальная просадка и волатильность последнего ниже. Это объясняется тем, что 13% веса S&P 500 приходится на компании средней капитализации, в то время как в первой сотне индекса их вовсе нет — там только гиганты. За счет этого мы получаем дополнительную стабильность, но меньший потенциал роста.

Секторальное деление S&P 100 ожидаемо сместилось в сторону технологического сектора — здесь ему отводится 33,4%, но до присущей Nasdaq сосредоточенности на технологиях еще далеко.

Секторальное деление S&P 100 и S&P 500

| Секторы | Доля в S&P 100, % | Доля в S&P 500, % |

|---|---|---|

| IT | 33,36 | 27,48 |

| Communication Services | 14,80 | 11,01 |

| Health Care | 13,01 | 14,13 |

| Consumer Discretionary | 12,60 | 11,44 |

| Financials | 8,30 | 9,93 |

| Consumer Staples | 7,59 | 7,12 |

| Industrials | 5,14 | 8,34 |

| Energy | 2,24 | 2,22 |

| Utilities | 1,46 | 2,95 |

| Real Estate | 0,67 | 2,69 |

| Materials | 0,39 | 2,69 |

Секторальное деление S&P 100 и S&P 500

| IT | |

| Доля в S&P 100, % | 33,36 |

| Доля в S&P 500, % | 27,48 |

| Communication Services | |

| Доля в S&P 100, % | 14,80 |

| Доля в S&P 500, % | 11,01 |

| Health Care | |

| Доля в S&P 100, % | 13,01 |

| Доля в S&P 500, % | 14,13 |

| Consumer Discretionary | |

| Доля в S&P 100, % | 12,60 |

| Доля в S&P 500, % | 11,44 |

| Financials | |

| Доля в S&P 100, % | 8,30 |

| Доля в S&P 500, % | 9,93 |

| Consumer Staples | |

| Доля в S&P 100, % | 7,59 |

| Доля в S&P 500, % | 7,12 |

| Industrials | |

| Доля в S&P 100, % | 5,14 |

| Доля в S&P 500, % | 8,34 |

| Energy | |

| Доля в S&P 100, % | 2,24 |

| Доля в S&P 500, % | 2,22 |

| Utilities | |

| Доля в S&P 100, % | 1,46 |

| Доля в S&P 500, % | 2,95 |

| Real Estate | |

| Доля в S&P 100, % | 0,67 |

| Доля в S&P 500, % | 2,69 |

| Materials | |

| Доля в S&P 100, % | 0,39 |

| Доля в S&P 500, % | 2,69 |

Дальнейшее сужение S&P 100

Инвестору, у которого нет времени на то, чтобы разбираться со списком из 100 компаний, может оказаться достаточным сократить список до 50 — и даже взять меньшее количество. Но стоит понимать, что секторальный охват и диверсификация с уменьшением количества эмитентов будут снижаться, а сосредоточенность на технологиях и волатильность портфеля — расти.

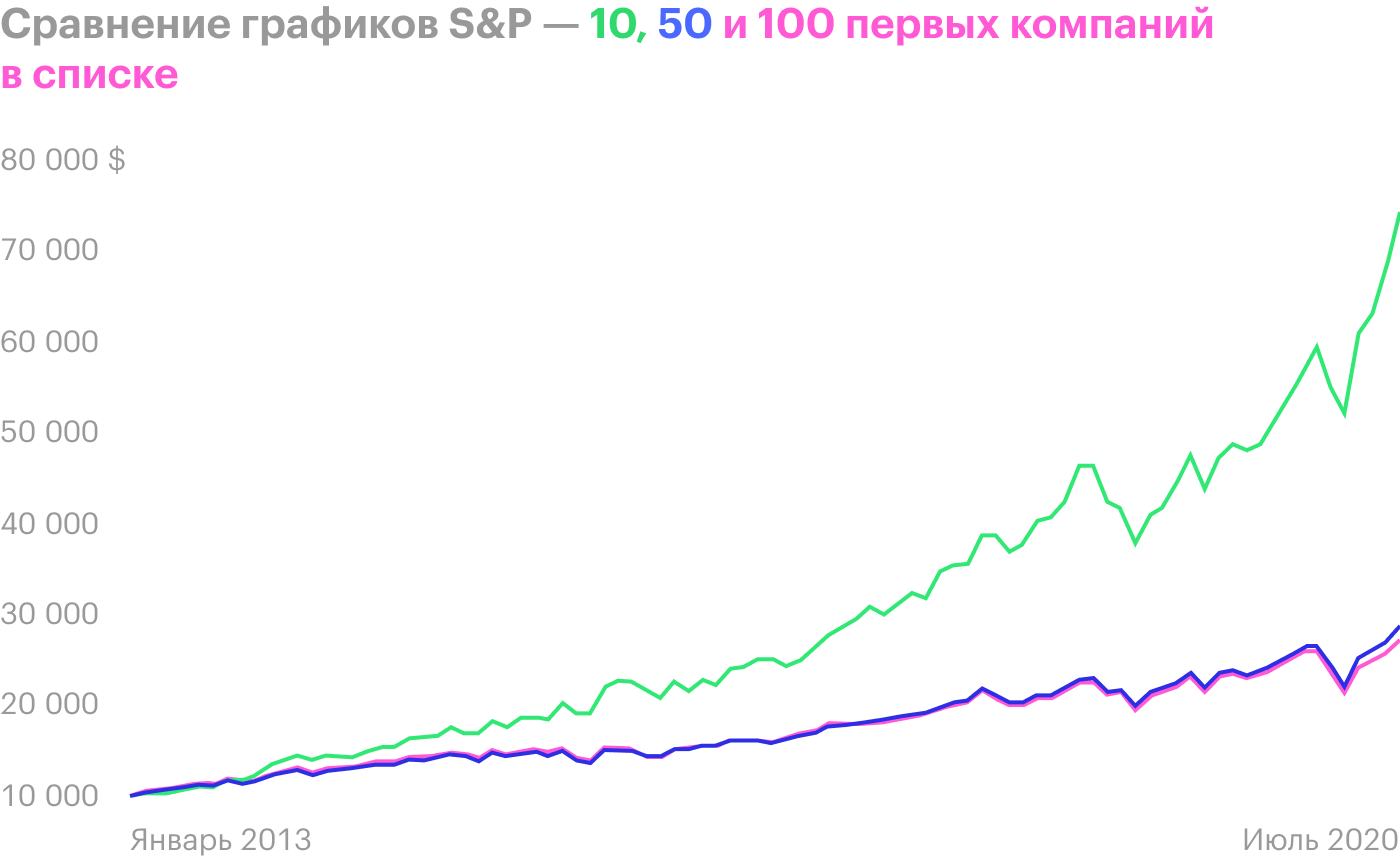

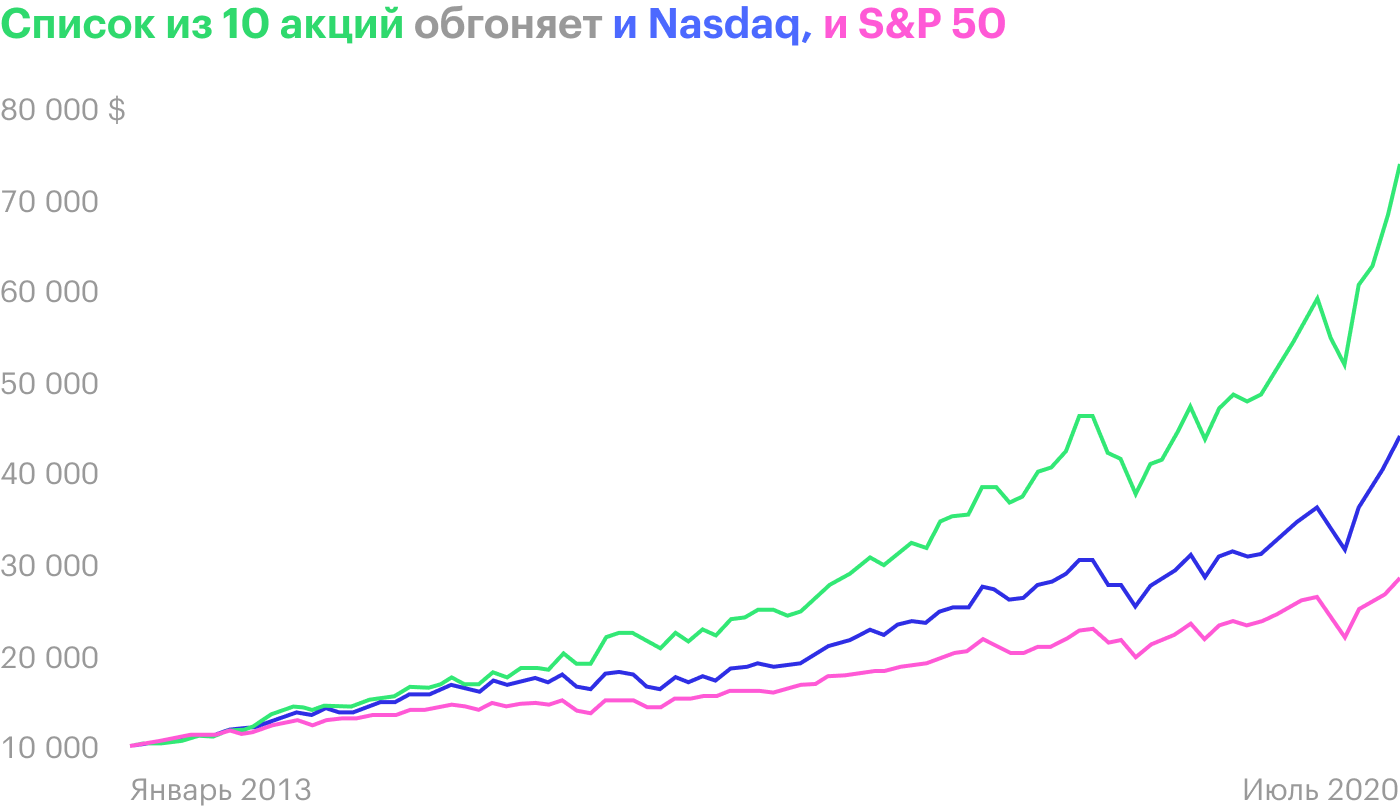

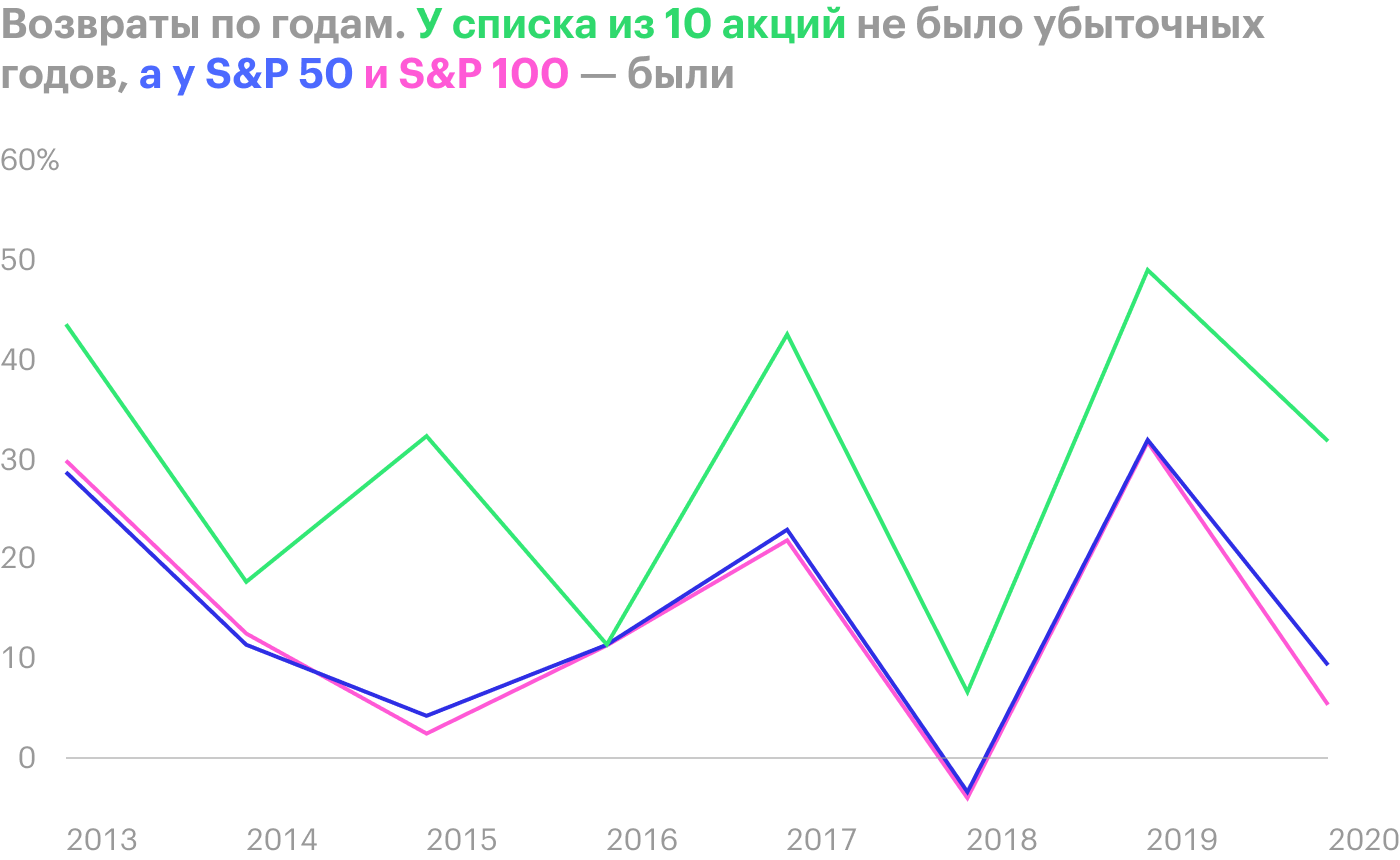

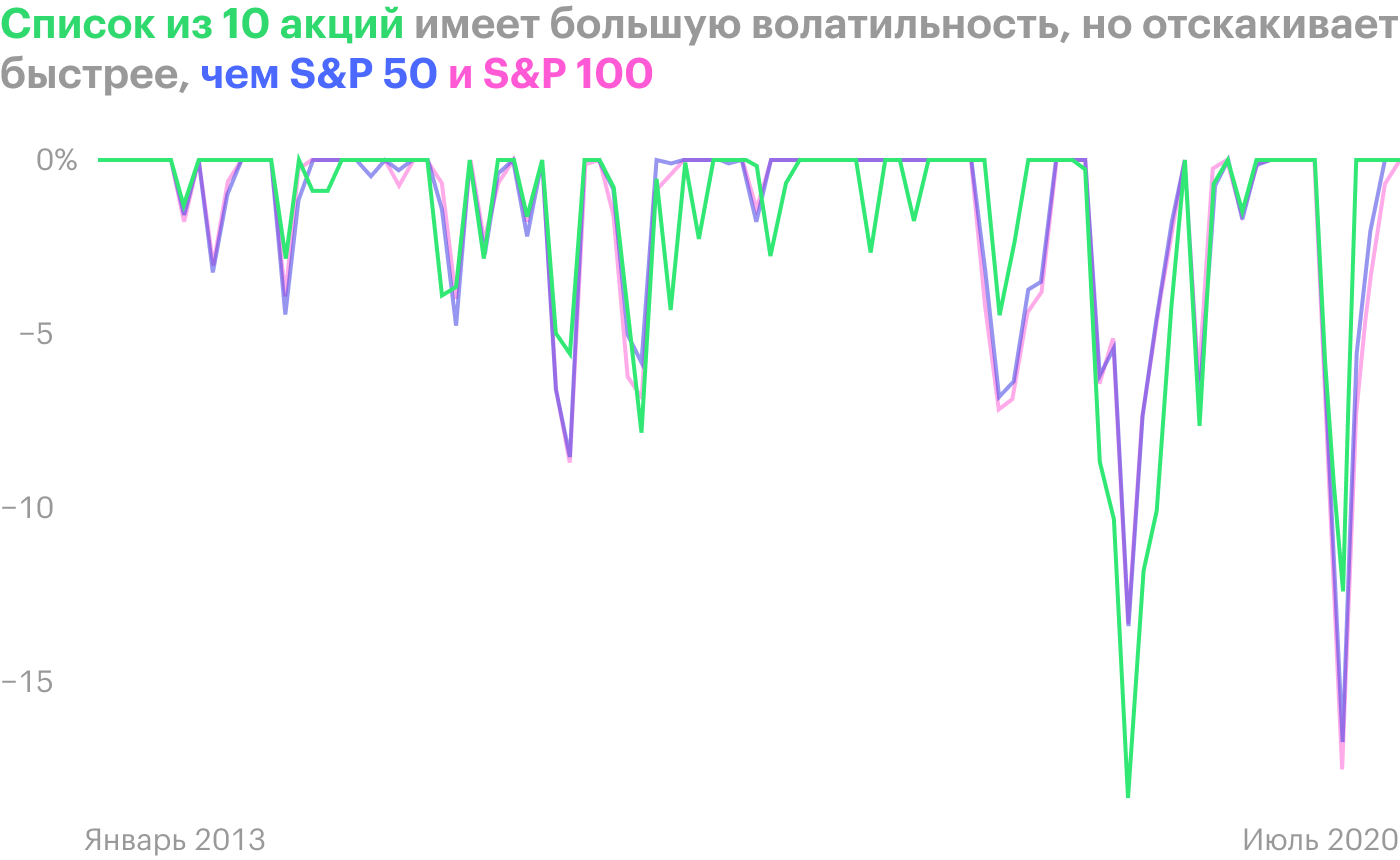

Чтобы отслеживать топ-50 компаний из S&P 500, воспользуемся ETF Invesco S&P 500 Top 50 (XLG). Также для наглядности возьмем топ-10 акций индекса и составим из них портфель, взвесив по капитализации. Акции Facebook вышли на рынок только в 2012 году, поэтому рассматриваемый период сузился: отследим поведение портфелей с января 2013 года при вложении 10 000 $.

Сравнение показателей индексов за 7 лет

| Индекс | Итог | Среднегодовых | Макс. просадка | Корреляция с рынком США | Среднегодовая волатильность |

|---|---|---|---|---|---|

| S&P 10 | 74 570 $ | 30,34% | −18,46% | 0,8 | 16,61% |

| Nasdaq 100 | 44 108 $ | 21,62% | −16,96% | 0,9 | 15,06% |

| S&P 50 | 28 483 $ | 14,8% | −16,86% | 0,97 | 13,07% |

| S&P 500 | 27 088 $ | 14,04% | −17,59% | 0,98 | 12,94% |

Сравнение показателей индексов за 7 лет

| Итог | |

| S&P 10 | 74 570 $ |

| Nasdaq 100 | 44 108 $ |

| S&P 50 | 28 483 $ |

| S&P 500 | 27 088 $ |

| Среднегодовых | |

| S&P 10 | 30,34% |

| Nasdaq 100 | 21,62% |

| S&P 50 | 14,8% |

| S&P 500 | 14,04% |

| Макс. просадка | |

| S&P 10 | −18,46% |

| Nasdaq 100 | −16,96% |

| S&P 50 | −16,86% |

| S&P 500 | −17,59% |

| Корреляция с рынком США | |

| S&P 10 | 0,8 |

| Nasdaq 100 | 0,9 |

| S&P 50 | 0,97 |

| S&P 500 | 0,98 |

| Среднегодовая волатильность | |

| S&P 10 | 16,61% |

| Nasdaq 100 | 15,06% |

| S&P 50 | 13,07% |

| S&P 500 | 12,94% |

S&P 50 все еще тесно коррелирует с S&P 100 и S&P 500, показывая примерно тот же результат. Доля сектора ИТ в нем выросла до 38,15%, а волатильность — до 13,07%.

Что касается списка топ-10 акций крупнейших компаний, доля ИТ в нем — 43,1% — это по-прежнему меньше, чем в Nasdaq. Мы видим, что S&P 10 растет в 2 раза лучше, чем S&P 50 и S&P 100, а также значительно опережает Nasdaq 100. Но у него самый слабый охват рынка и наибольшая волатильность.

Ставка на топ-10 компаний полностью оправдывает себя, когда мы говорим о растущей части портфеля, но не может выступать полноценной инвестиционной стратегией из-за слабой диверсификации. Особенно если в ИТ-секторе мы столкнемся с ситуацией, аналогичной 1999—2000 годам. Я рекомендую составлять портфель таким образом, чтобы ни у одной бумаги доля не превышала 5% от общего размера, с учетом наличия в портфеле дополнительных инструментов, хеджирующих риски по акциям, — например, золота.

Секторальное деление S&P 50 и S&P 500

| Секторы | Доля в S&P 50, % | Доля в S&P 500, % |

|---|---|---|

| IT | 38,15 | 27,48 |

| Communication Services | 17,10 | 11,01 |

| Health Care | 14,48 | 14,13 |

| Consumer Discretionary | 11,96 | 11,44 |

| Financials | 6,57 | 9,93 |

| Consumer Staples | 7,56 | 7,12 |

| Industrials | 0,81 | 8,34 |

| Energy | 2,53 | 2,22 |

| Utilities | 0,84 | 2,95 |

| Real Estate | 0 | 2,69 |

| Materials | 0 | 2,69 |

Секторальное деление S&P 50 и S&P 500

| IT | |

| Доля в S&P 50, % | 38,15 |

| Доля в S&P 500, % | 27,48 |

| Communication Services | |

| Доля в S&P 50, % | 17,10 |

| Доля в S&P 500, % | 11,01 |

| Health Care | |

| Доля в S&P 50, % | 14,48 |

| Доля в S&P 500, % | 14,13 |

| Consumer Discretionary | |

| Доля в S&P 50, % | 11,96 |

| Доля в S&P 500, % | 11,44 |

| Financials | |

| Доля в S&P 50, % | 6,57 |

| Доля в S&P 500, % | 9,93 |

| Consumer Staples | |

| Доля в S&P 50, % | 7,56 |

| Доля в S&P 500, % | 7,12 |

| Industrials | |

| Доля в S&P 50, % | 0,81 |

| Доля в S&P 500, % | 8,34 |

| Energy | |

| Доля в S&P 50, % | 2,53 |

| Доля в S&P 500, % | 2,22 |

| Utilities | |

| Доля в S&P 50, % | 0,84 |

| Доля в S&P 500, % | 2,95 |

| Real Estate | |

| Доля в S&P 60, % | 0 |

| Доля в S&P 500, % | 2,69 |

| Materials | |

| Доля в S&P 50, % | 0 |

| Доля в S&P 500, % | 2,69 |

Запомнить

- При самостоятельном формировании портфеля, без использования ETF, в качестве образца могут выступать индексы Nasdaq 100, Dow Jones и S&P 500.

- Копирование Nasdaq 100 позволит собрать высокодоходный и технологический портфель, но с повышенной волатильностью.

- Dow Jones отличается низкой волатильностью, но индекс взвешен по цене, а не по капитализации и включает в себя всего 30 компаний.

- S&P 500 предлагает наилучший секторальный охват и широкую диверсификацию. Поэтому именно он обычно выступает в качестве эталона.

- S&P 500 предполагает управление большим количеством компаний. Для самостоятельного составления портфеля лучше использовать S&P 100 и S&P 50, которые плотно коррелируют с главным бенчмарком.

- С уменьшением числа компаний увеличивается фокус на технологиях и доходность портфеля, а вместе с тем и его волатильность. Топ-10 компаний из списка S&P 500 на исторической дистанции приносят наибольшую доходность среди всех рассмотренных индексов, но для инвестиционного портфеля они предлагают слишком слабый охват и диверсификацию.