9 главных вопросов про первоначальный взнос

При покупке недвижимости в ипотеку банки просят внести первоначальный взнос.

Он может быть разным: от 0 до 50% — зависит от условий кредитной организации, ипотечной программы и покупаемого жилья. Я ипотечный брокер, расскажу, почему нужен первоначальный взнос, когда и как его вносят и можно ли получить ипотеку без него.

Важные вопросы про первоначальный взнос

Что такое первоначальный взнос по ипотеке?

Обычно банки не выдают кредит на всю стоимость недвижимости, а просят заемщика внести часть суммы, например не менее 10% стоимости квартиры. Заемщик вносит собственные деньги или субсидию — материнский капитал либо военный сертификат.

Еще до подписания ипотечного договора банк проводит оценку недвижимости и проверяет, соответствует ли цена рыночной. Если банк решит, что сумма завышена, он может рассчитать кредит по рыночной стоимости.

Мой клиент хотел купить квартиру за 120 млн рублей в ипотеку. Рыночная стоимость аналогичной квартиры — около 110 млн, еще 10 млн продавец добавил за дорогой дизайнерский ремонт. Банк оценил квартиру по рыночной стоимости — 110 млн рублей — и от нее рассчитал ипотеку 80%. По ипотечному договору клиент получил заем на 88 млн рублей и внес 32 млн собственных денег.

Зачем нужен первоначальный взнос при ипотеке?

Примерно 15 лет назад в погоне за клиентом застройщики стали массово предлагать ипотеку с низким первоначальным взносом. При этом стоимость жилья повышалась на 10—30%. Получалось, что реальная стоимость недвижимости была ниже суммы выданного кредита.

Квартира стоит 8 млн рублей. Заемщик может купить ее без первоначального взноса, но по цене на 20% выше — 9,6 млн рублей. Если он не справится с долговой нагрузкой, банку придется продавать залоговую квартиру тоже по завышенной стоимости, чтобы покрыть выданный заем. Это нереально.

Если залог не покрывает выданного кредита, банк рискует потерять деньги. Чем больше таких ипотек, тем выше риск банкротства банка. Поэтому Центробанк следит за размером первоначального взноса.

ЦБ РФ рекомендует банкам придерживаться приемлемого уровня первоначального взноса. При этом он не устанавливает конкретного значения, но следит, чтобы ипотечные займы не становились необеспеченными или высокорисковыми.

Для расчета первоначального взноса банки применяют LTV — коэффициент «кредит/залог». Он показывает соотношение суммы кредита к стоимости залогового имущества. Руководители ЦБ РФ неоднократно отмечали, что оптимальным значением LTV можно считать 70—80%. Если LTV выше 80%, банку придется формировать повышенные резервы.

Какой размер первоначального взноса по ипотеке?

В ипотечных договорах банки прописывают минимальный и максимальный размеры первоначального взноса.

Минимальный размер. Зависит от программы, категории клиента и типа недвижимости.

Зарплатный клиент оформляет ипотеку на вторичку. Это стандартная рыночная программа, но человек пользуется услугами банка и может получить заем с минимальным первоначальным взносом — от 10%.

Если этот же клиент покупает загородный дом, размер первоначального взноса может быть выше — например, от 15%. А если он возьмет ипотеку с господдержкой, размер первоначального взноса определен в программе. Например, по семейной ипотеке взнос был не меньше 20,1%.

Максимальный размер. Обычно 90% стоимости жилья. Например, квартира стоит 6 млн рублей, заемщик может внести до 5,4 млн, а на 600 тысяч оформить ипотеку.

Но у каждого банка есть ограничение по минимальной сумме займа, которую он готов предоставить. Поэтому максимальный размер первоначального взноса может измениться.

Банк предоставляет ипотеку от 500 тысяч рублей и разрешает внести до 90% стоимости недвижимости. Заемщик хочет купить комнату за 1 млн рублей. Для него максимальный взнос будет до 50%.

Входит ли первоначальный взнос в одобренную сумму ипотеки?

Нет. Взнос — это часть стоимости жилья, которую финансирует заемщик. Его можно уплатить личными сбережениями, субсидией или материнским капиталом. На оставшуюся сумму банк выдаст кредит.

Человек покупает квартиру за 5 млн рублей. Банк анализирует его платежеспособность и одобряет заем до 10 млн рублей. Дополнительно банк указывает, что ипотечные деньги не могут превышать 90% стоимости залога.

Получается, что заемщик может получить ипотеку на 4,5 млн рублей и должен внести первоначальный взнос 500 тысяч. Хотя банк и готов предоставить кредит до 10 млн рублей.

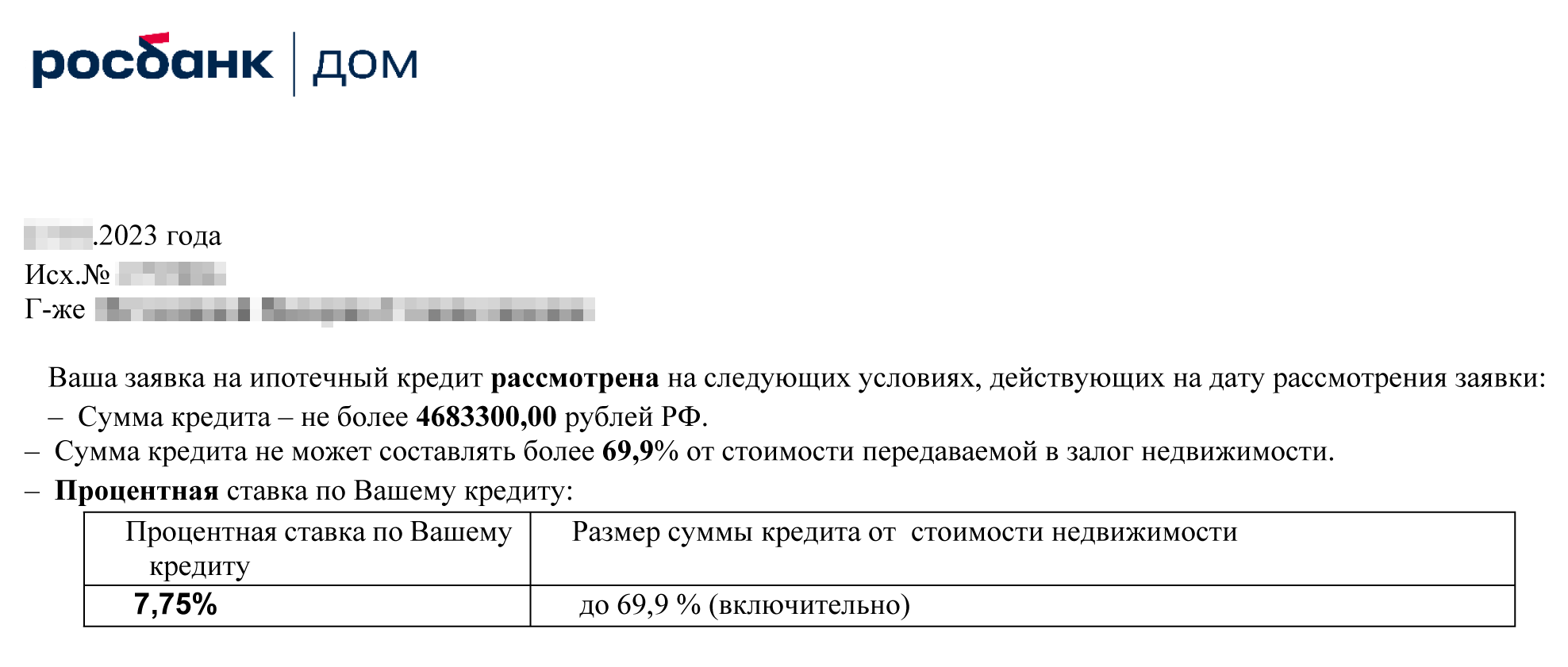

Когда кредитор одобряет заявку, он указывает максимальную сумму кредита и размер первоначального взноса.

Кому платят первоначальный взнос по ипотеке?

Его получает продавец. Но, в зависимости от условий сделки, получателем может стать банк. Расскажу о разных ситуациях.

Получатель — продавец. Наиболее распространенный тип сделки, при котором стороны договариваются, как будут рассчитываться. Они устанавливают, как покупатель выплачивает сумму взноса: всю сразу или частями — сначала задаток, а при подписании договора купли-продажи оставшуюся часть.

Также стороны договариваются о форме расчета. Например, деньги можно перечислить на расчетный счет продавца, положить в банковскую ячейку или отдать наличными и получить расписку.

Получатель — банк. Иногда заемщик переводит первоначальный взнос на счет в банке на свое имя. На этот же счет кредитор зачислит кредитные средства. Приведу примеры таких ситуаций:

- Стороны используют для расчетов аккредитив или сервис безопасных расчетов . Банк открывает счет на имя покупателя. На него покупатель вносит первоначальный взнос, а банк — оставшуюся сумму. Деньги блокируются, пока не будут выполнены условия договора купли-продажи. Обычно продавец получает деньги после регистрации в Росреестре перехода права собственности на недвижимость и ипотеки.

- Недвижимость покупают у родственника. По таким сделкам многие кредиторы требуют разместить первоначальный взнос на банковском счете. Продавец получит деньги вместе с ипотечными после регистрации сделки купли-продажи.

Как вносится первоначальный взнос по ипотеке?

Оплату можно провести разными способами. Вот самые распространенные.

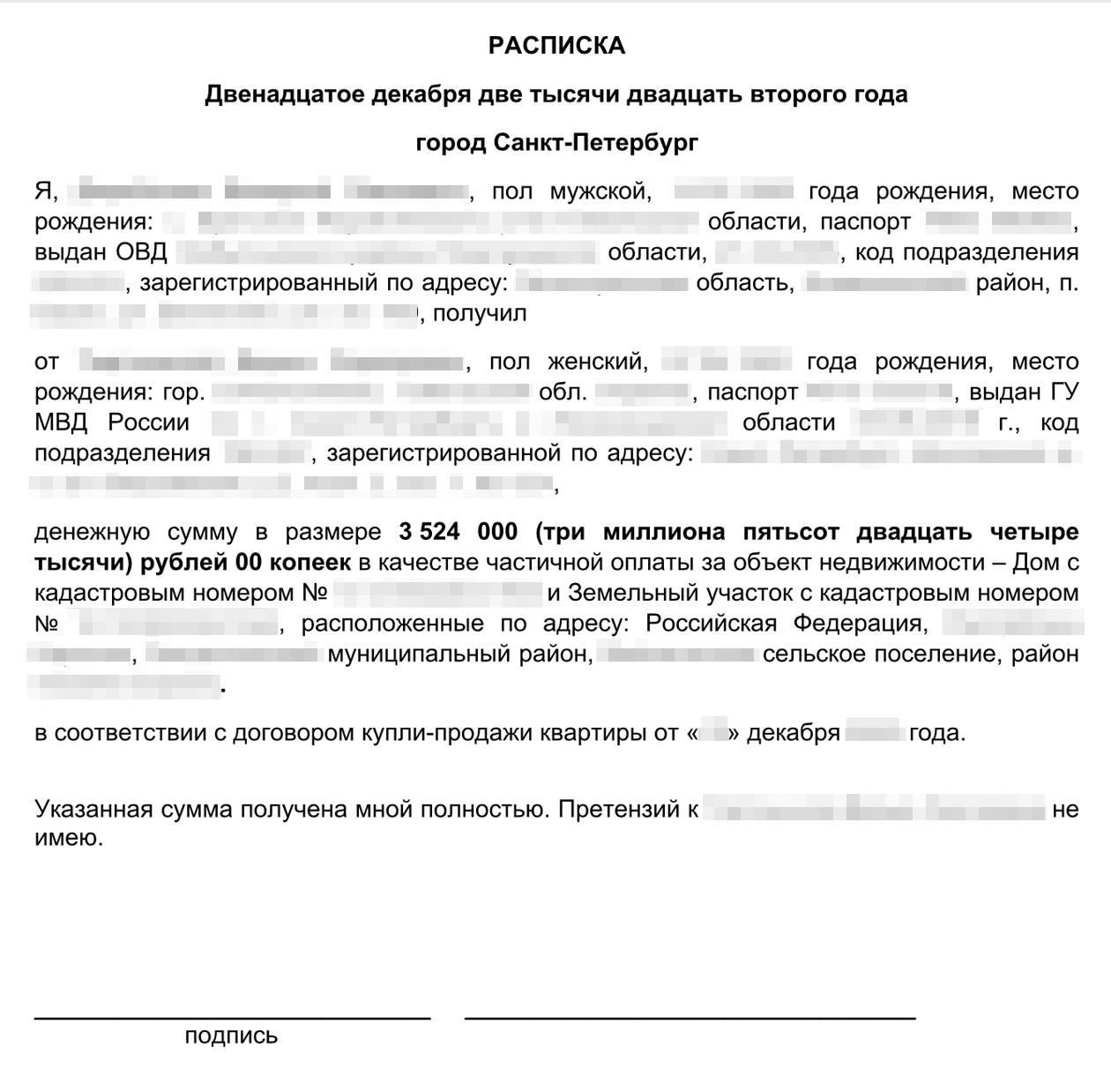

Наличными продавцу. Покупатель передает деньги продавцу и получает от него расписку. Ее можно составить в свободной форме, но нужно обязательно указать следующее:

- Данные продавца и покупателя: дату и место рождения, ФИО, паспортные данные, адрес регистрации.

- Важные условия сделки: сумму, порядок расчетов.

- Информацию о недвижимости: объект недвижимости, кадастровый номер, адрес.

Заверять документ у нотариуса не обязательно. Мы уже рассказывали, что нужно учесть при составлении расписки на примере документа о передаче денег в долг.

Банки не могут проверить, действительно ли покупатель передал деньги продавцу. Поэтому расписку чаще используют в схемах с завышением.

Покупатель хочет купить квартиру за 5 млн рублей, но у него нет денег на первоначальный взнос. Он предлагает продавцу указать в договоре купли-продажи завышенную стоимость — 6 млн.

Продавец напишет расписку, что якобы получил от покупателя 1 млн рублей. Покупатель представит расписку в банк для подтверждения уплаты первоначального взноса, а банк перечислит продавцу ипотечные 5 млн рублей — фактическую стоимость квартиры.

Поэтому не все банки принимают расписки как доказательство уплаты первоначального взноса. Или разрешают подтвердить так только часть взноса, например до 200 000 ₽, а остальную сумму требуют проводить через банковский счет.

Ограничения по распискам. Передачу наличных под расписку можно использовать не по всем сделкам. Например, расписка не подходит для сделок между родственниками: если сын покупает квартиру в ипотеку у отца. Первоначальный взнос придется переводить на банковский счет.

Зачислением на аккредитив. Покупатель вносит деньги на банковский счет. Их вместе с кредитными средствами банк переводит на аккредитив. Продавец получает деньги после выполнения условий договора купли-продажи.

Например, предоставляет кредитору выписку ЕГРН о регистрации перехода права собственности покупателю. В выписке отмечено, что недвижимость находится в залоге у банка.

Оплата через сервис безопасных расчетов (СБР). Это аналог аккредитива, но деньги хранятся на номинальном счете. Сервисы безопасных расчетов предлагают не все банки, а только крупные, например Сбер. Чтобы стимулировать заемщиков использовать СБР, банк может предложить скидку по ипотечной ставке, например 0,5 процентного пункта.

При использовании СБР кредитор сам отслеживает статус сделки. Когда условия договора купли-продажи будут исполнены, банк по поручению заемщика переводит продавцу полную стоимость жилья.

Зачислением на счет эскроу. Это специальный счет для проведения онлайн-расчетов, который используют при покупке жилья по договору долевого участия (ДДУ). В последнее время некоторые банки предлагают использовать эскроу-счета при покупке жилья на вторичном рынке.

Расчеты проходят аналогично процедуре с аккредитивом: деньги хранятся на эскроу-счете. Продавец их получит, когда условия для перевода будут выполнены — право собственности на недвижимость перейдет к покупателю.

Когда вносят первоначальный взнос по ипотеке?

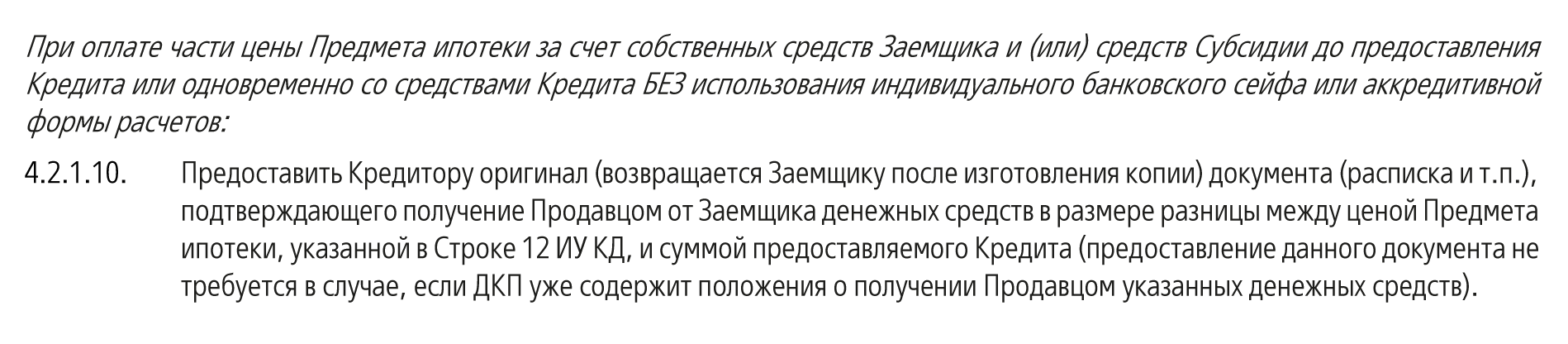

Заемщик может передать деньги продавцу в разное время, но обязательно — до получения ипотечного кредита.

Накануне сделки. Заемщик передает продавцу первоначальный взнос и получает расписку о передаче денег в счет оплаты квартиры. Для банка это основание, что первоначальный взнос заемщик уплатил.

На сделке. Заемщик вносит первоначальный взнос во время сделки — через кассу банка, аккредитив или сервис безопасных расчетов. Банк зачисляет ипотечные деньги на счет и блокирует их до исполнения условий договора купли-продажи. После регистрации сделки в Росреестре кредитор переводит деньги продавцу.

Можно ли не платить первоначальный взнос по ипотеке?

Есть ситуации, когда заемщик может не платить первоначальный взнос или внести только часть суммы. Опишу самые частые сделки.

Заемщик использует материнский капитал. Большинство банков принимают сертификат на маткапитал в качестве уплаты первоначального взноса. Если маткапитал покрывает минимальный размер первоначального взноса, заемщику не придется доплачивать.

Клиенты покупают квартиру за 4 млн рублей и подают заявку на ипотеку в два банка. В первом банке минимальный взнос — 15%, или 600 000 ₽. Сумма материнского капитала — 630 380,78 ₽. Этого достаточно, чтобы покрыть минимальный взнос 15%. Во втором банке взнос от 20%, или от 800 000 ₽. Маткапитала не хватает, заемщикам придется доплатить до минимального размера.

Некоторые банки устанавливают условие: кроме материнского капитала заемщик должен добавить в первоначальный взнос свои деньги — 5 или 10% стоимости жилья.

Помимо материнского капитала первоначальный взнос можно оплатить сертификатом на субсидию. Но не каждый банк принимает субсидии, поэтому условия нужно уточнять заранее.

Программа банка и застройщика. Некоторые застройщики в партнерстве с банками предлагают ипотеку без первого взноса. Такая программа может работать только с одним или несколькими банками. Обычно по такой ипотеке можно купить квартиру только в ЖК, которые участвуют в акции.

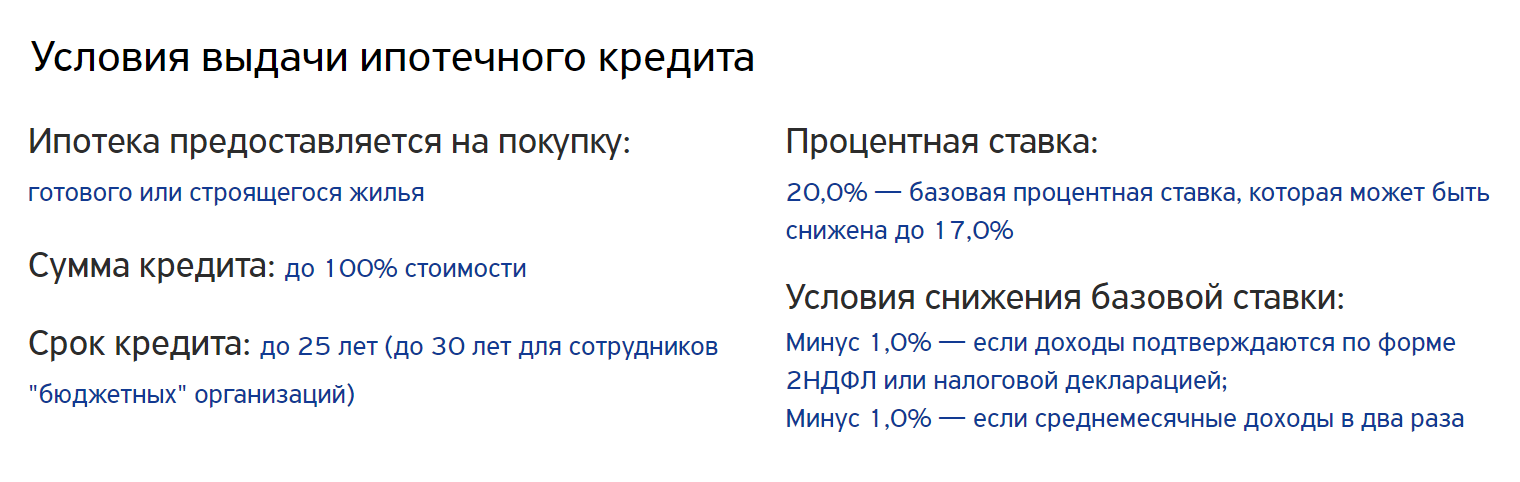

Программа без взноса. Иногда банки проводят акции и предлагают ипотеку без первого взноса. Или запускают программу для определенных категорий клиентов: зарплатных, бюджетных работников или работников госструктур.

Например, ипотека без взноса есть в банке «ВТБ». На сайте кредитор не указывает подробностей, но такая ипотека работает для сотрудников МВД, ФССП, ФСИН, Росгвардии или СИБУР. Уточнить информацию можно у сотрудника банка. Нужно назвать ИНН работодателя, и специалист проверит по своей базе, можно ли оформить ипотеку без взноса.

Есть другая недвижимость. Некоторые банки предлагают ипотеку без первоначального взноса, если у заемщика есть другая недвижимость. Она станет залогом в займе.

Второй кредит заемщик получит на покупку нового жилья.

Как накопить на первоначальный взнос?

Первый взнос нужен не только банку, но и заемщику: с ним сумма кредита уменьшится и это сократит нагрузку на семейный бюджет. Также от размера первоначального взноса может зависеть ипотечная ставка: чем больше взнос, тем ниже ставка.

Если заемщик вносит от 20 до 30%, он получит ипотеку под 17% годовых. А если внесет 31%, ставка снизится на 0,5 процентных пункта. Я рекомендую клиентам набрать недостающую сумму, чтобы сэкономить на переплате по кредиту.

Опишу несколько способов, как повысить размер первоначального взноса.

Накопить. Заранее начать собирать сумму, равную минимальному платежу по ипотеке. Это дисциплинирует, учит планировать бюджет и помогает собрать деньги на взнос.

Принять участие в государственной программе. Для некоторых правительство предлагает субсидии, которыми можно оплатить взнос. Например, государственная программа «Молодая семья».

Занять у родственников, знакомых или работодателя. Если дадут долг беспроцентный или под процент ниже банковского, получится выгоднее, чем брать кредит в банке.

Использовать материнский капитал. Если у главного заемщика нет сертификата, он может привлечь созаемщика с материнским капиталом. Но тогда в купленной квартире придется выделять доли ему и его детям.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga