До 26 лет я был транжирой, а потом решил научиться копить.

В марте 2016 года мне исполнилось 26 лет, и я задумался о покупке квартиры. Но не понимал, куда уходит зарплата, и никак не мог скопить более-менее серьезную сумму на первоначальный взнос по ипотеке. При этом я знал сверстников с доходом как у меня, которые уже накопили на первоначальный взнос или купили машины. А кто-то при этом содержал семью.

Я решил, что и мне нужно взрослеть и учиться нести ответственность за свою жизнь, будущее и материальное благополучие. Тогда я поставил эксперимент: вел бюджет в течение 1000 дней — с 2016 по 2019 год — и тщательно фиксировал траты. Расскажу, как все было, и поделюсь результатами.

Как я относился к деньгам до эксперимента

До эксперимента я жил с родителями в ближнем Подмосковье и работал аналитиком в международной консалтинговой компании. Мой доход складывался из 75 000 ₽ оклада, доплаты за переработку и годовой премии — в среднем выходило около 100 000 ₽.

К деньгам я относился небрежно. На аренду жилья и коммуналку не тратился, а основными статьями расходов были еда, транспорт, одежда, развлечения и путешествия. Я часто ездил на такси, встречался с друзьями и коллегами в барах и ресторанах, любил делать щедрые подарки.

Я никогда не считал, сколько и на что трачу: денег всегда хватало и даже получалось что-то откладывать. В качестве «подушки» я старался держать на счете около 200 тысяч рублей, но как только баланс превышал эту сумму, всегда находились «неотложные» покупки. Карту с кэшбэком я не использовал, за акциями не следил — одним словом, смело переплачивал везде, где можно.

Как я выбирал, где вести учет

Раньше я уже пытался учитывать свои расходы в приложении CoinKeeper. Но оно показалось мне негибким, да и вести учет можно было только с телефона. Аналитика расходов в мобильном банковском приложении тоже не соответствовала моим запросам: непонятно, на что уходят наличные, как разбить крупные покупки в гипермаркетах на отдельные категории, на какие цели я делал переводы с карты на карту и т. д.

Я хотел настроить учет под себя, выделить свои категории и подкатегории, проводить аналитику во всевозможных разрезах, строить графики и диаграммы на свой вкус и цвет — ну я же аналитик. Самым гибким и простым инструментом мне показался эксель. Я завел файл, закинул в облачное хранилище, чтобы иметь доступ к нему с любого устройства, и с 1 апреля 2016 года начал вести учет.

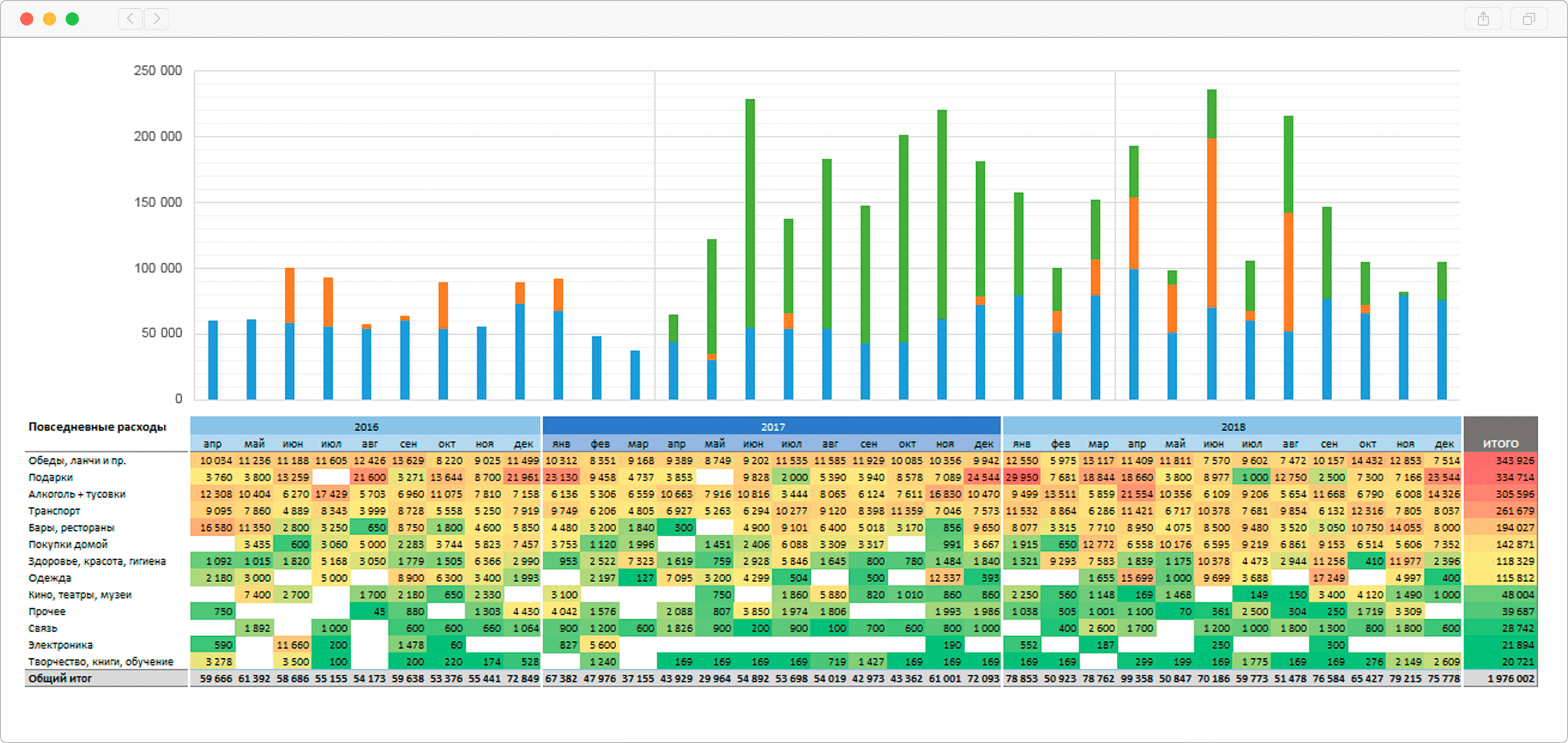

А вот и сама таблица

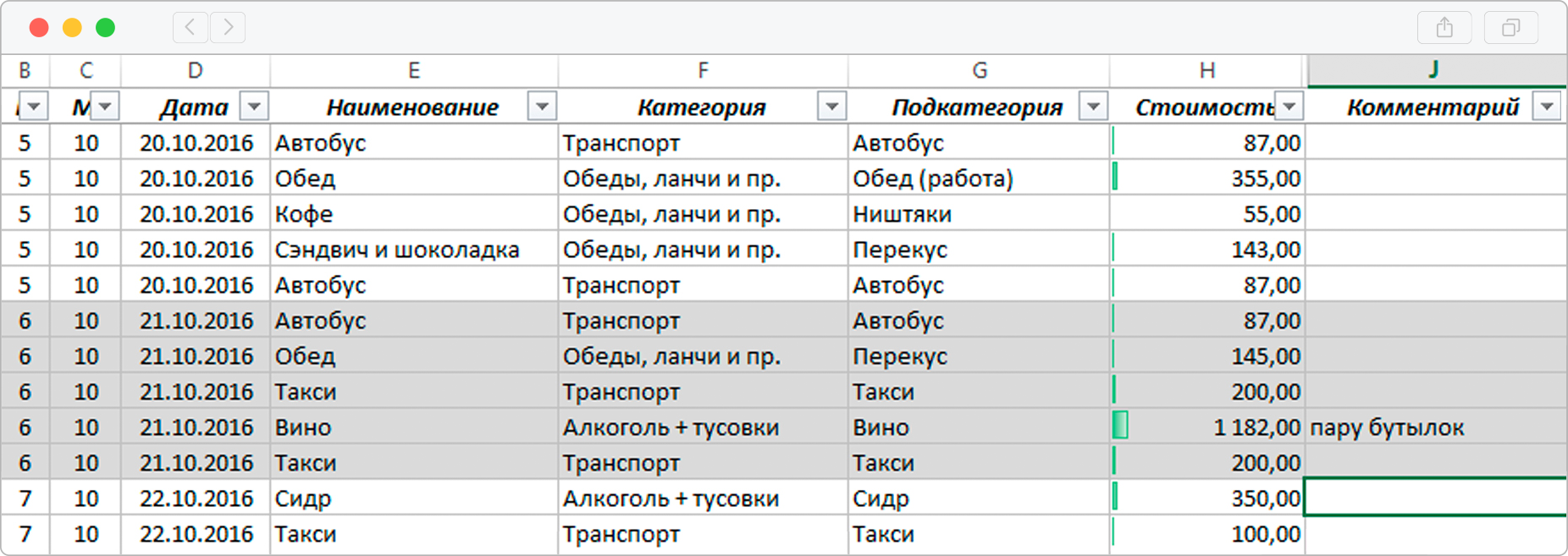

Было бы странно всю статью рассказывать вам о своей таблице, но так и не показать, как она работает. Я перенес ее из экселя в «Гугл-таблицы» и заполнил за полгода, чтобы у вас появилось представление, как в ней работают графики и на чем они основаны.

На одной вкладке я записывал каждую трату, указывая дату, категорию и подкатегорию расхода. На другой добавил сводные таблицы и графики для аналитики.

Изначально я дал себе установку продержаться три месяца, чтобы сформировать картину моих расходов и выделить места для экономии и оптимизации. Но в итоге эксперимент продолжается до сих пор, а файл с двумя вкладками разросся в целую систему учета со своими справочниками, дашбордами и аналитикой.

Как я приучил себя вести бюджет

Для меня начать вести бюджет — это как начать новую жизнь с понедельника. Предыдущий мой опыт был так себе: я пару недель стабильно вел учет, потом заносил расходы все реже, а потом становилось совсем лень и я все бросал. В этот раз я решил добавить немного интерактива.

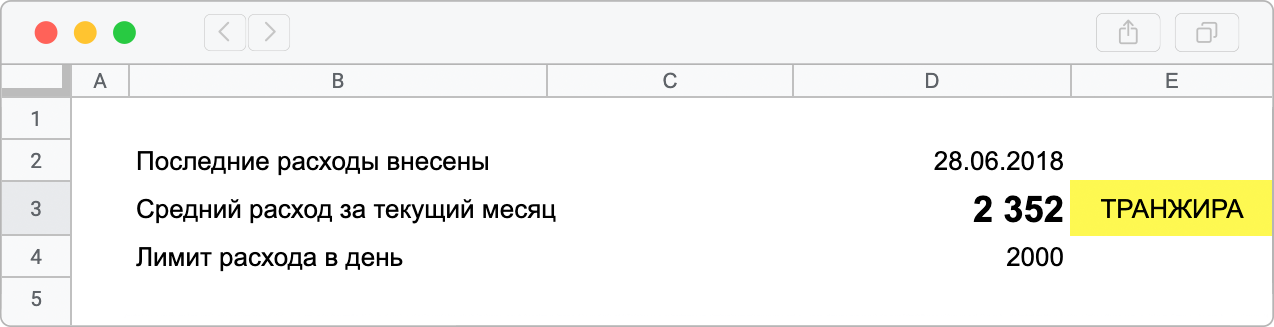

На главную страницу файла я вывел показатель «Средний расход за день в этом месяце». В самом начале эксперимента я установил для себя месячный лимит расходов — 60 тысяч рублей, так что мой средний расход за день должен был быть на уровне 2000 ₽ в день.

Каждое заполнение таблицы очередной порцией расходов было лотереей: превысит ли мой средний расход в месяце этот показатель. Другими словами, закажу ли я на ужин доставку или пора идти в «Пятерочку».

Особенно полезно было смотреть на средний расход после выходных: как я пойму позже, на выходные у меня приходится 40% всех расходов. Если после ввода расходов за выходные показатель не превышал 2000 рублей, мне становилось легче: не такой уж я и транжира. Но если случалось обратное, во мне просыпалась совесть: «Другие на 35 тысяч в месяц нормально живут, а ты сливаешь деньги в пустоту», — это заставляло меня ужаться в течение следующей недели. И это работало.

Этот показатель расхода стал моим персональным финансовым консультантом — это мотивировало стабильно вносить расходы в файл, чтобы получить ответ, транжира я или нет.

Расходы я стараюсь вносить каждый будний день, в конце дня. В основном я пользуюсь картой — расходы переношу из интернет-банка. В среднем в день у меня 4—6 покупок, поэтому на внесение их в файл уходит не больше пары минут. Если я трачу наличные, то в течение дня записываю расходы в заметки в телефоне, а вечером переношу в таблицу. Расходы за выходные обычно вношу вечером в воскресенье — заодно подвожу итоги недели, добавляю пропущенные расходы, проставляю категории. На это уходит около 10 минут.

В конце каждого месяца я анализирую расходы: смотрю, как месяц повлиял на общую динамику, превысил ли я бюджет, по каким категориям были наибольшие траты. Тогда же планирую бюджет на следующий месяц.

Сначала бюджет на следующий месяц я считал как средний расход за последние полгода. Но чем больше данных копилось в моей таблице, тем проще мне было установить закономерности. Например, в декабре у меня стабильно много расходов на подарки, а еще всевозможные траты к концу года. По моей статистике, бюджет на декабрь обычно на 28% больше среднего. То есть в конце ноября я посмотрю средний бюджет за последние полгода и умножу его на 1,28 — это будет бюджетом декабря.

Бывали ситуации, когда я срывался и не вносил расходы более недели. Внести за раз 50—60 покупок — рутинное и скучное занятие. Я старался мотивировать себя: если сейчас не внесу эти расходы, то можно ставить крест на эксперименте — и все труды за прошедший год коту под хвост.

Отдельное нелюбимое занятие — это разбор чеков из гипермаркетов. Перед глазами чек на 30—40 позиций, которые нужно разнести на пять категорий, а еще все эти категории разбросаны по чеку хаотично.

Первое, что я стал делать, это сортировать покупки по категориям уже на кассовой ленте, чтобы в чеке они тоже шли от категории к категории, да и по пакетам было проще все разложить. Сначала выкладываю продукты, потом средства гигиены и бытовую химию, а затем стекло — алкоголь.

Благодаря такой сортировке уже на кассе я стал замечать лишние товары в каждой из категорий и выкладывать их с ленты. Например, я мог взять одну упаковку чая в отделе с чаем и кофе, а еще пачку — в отделе товаров по акции. Когда пробиваешь все покупки вперемешку, можно этого не заметить, но при сортировке товаров на ленте сразу бросается в глаза.

Спустя примерно полгода с начала эксперимента вносить расходы стало такой же привычкой, как чистить зубы по утрам. Я рассматривал каждую новую порцию трат как дополнительную информацию к моей аналитике, а я ведь люблю поиграться с данными, мне нужно больше данных!

Мой бюджет перед экспериментом

Средний доход: 80 000—85 000 ₽

Повседневные расходы: как бог на душу положит

Накопления: 200 000 ₽

Первый месяц эксперимента

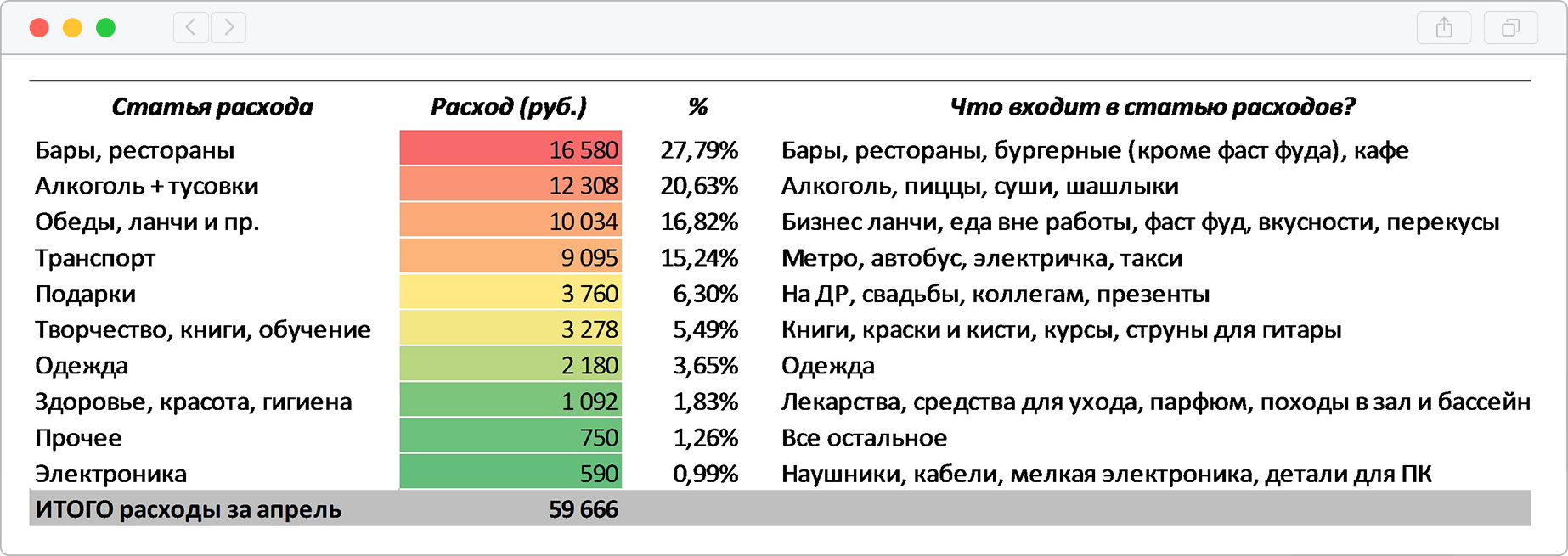

Результаты за первый месяц показали следующую картину: почти половина месячных расходов — из категории «Алкоголь» и «Бары и рестораны». Вот и первые претенденты на оптимизацию моих трат. Также я решил меньше ездить на такси, потому что месячный расход составил 4500 рублей.

На работе мой доход немного уменьшился: закончился проект, за который я получал надбавки. Нужно было либо повышать заработок, либо учиться экономить и избавляться от ненужных трат. Мне нравилась моя работа, в конце года я ожидал премии и повышения оклада. До конца года я решил пробовать сокращать расходы.

Итоги первого месяца

Средний доход: 75 000 ₽

Повседневные расходы: 60 000 ₽

Накопления: 215 000 ₽

Первые три месяца

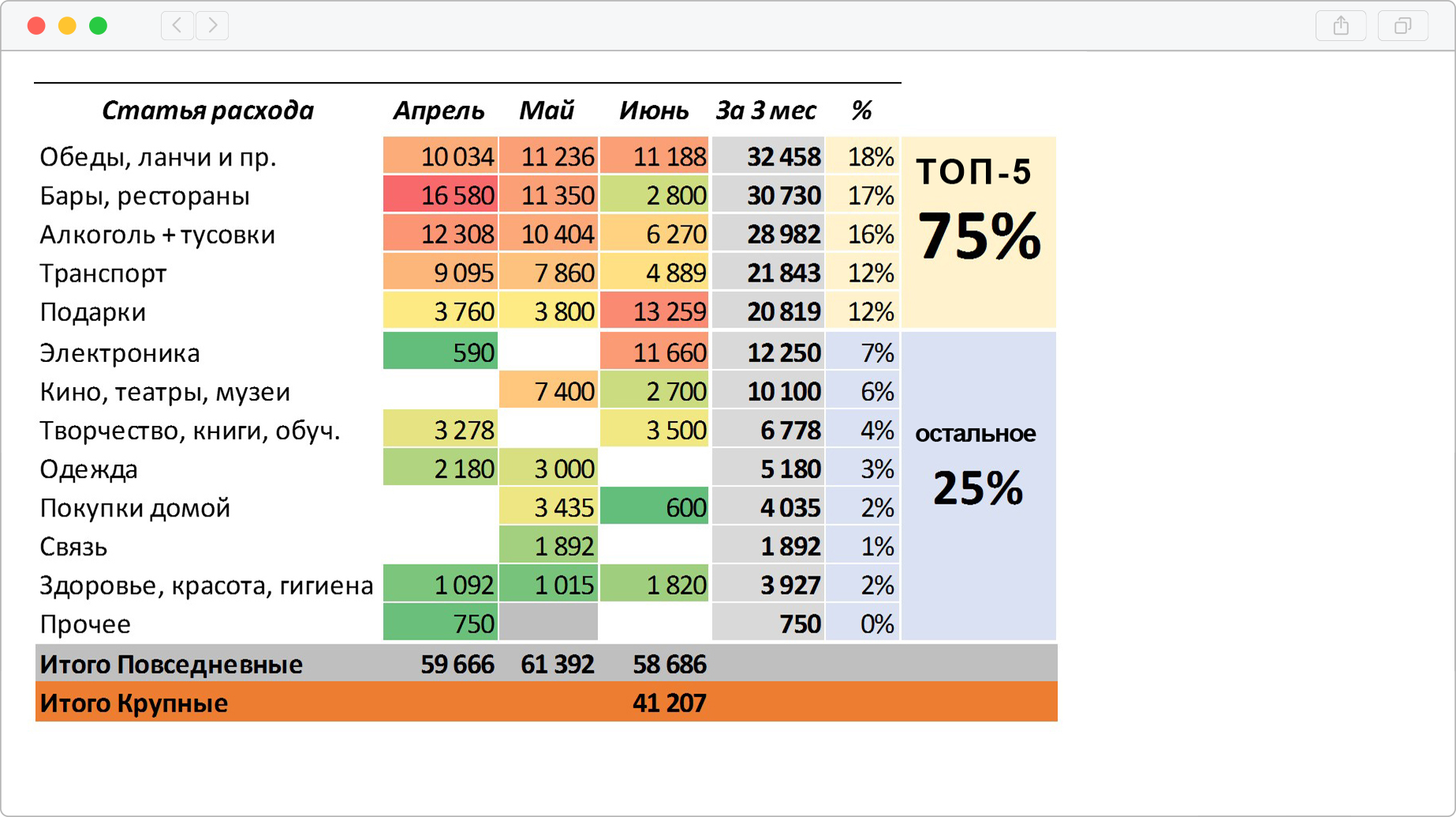

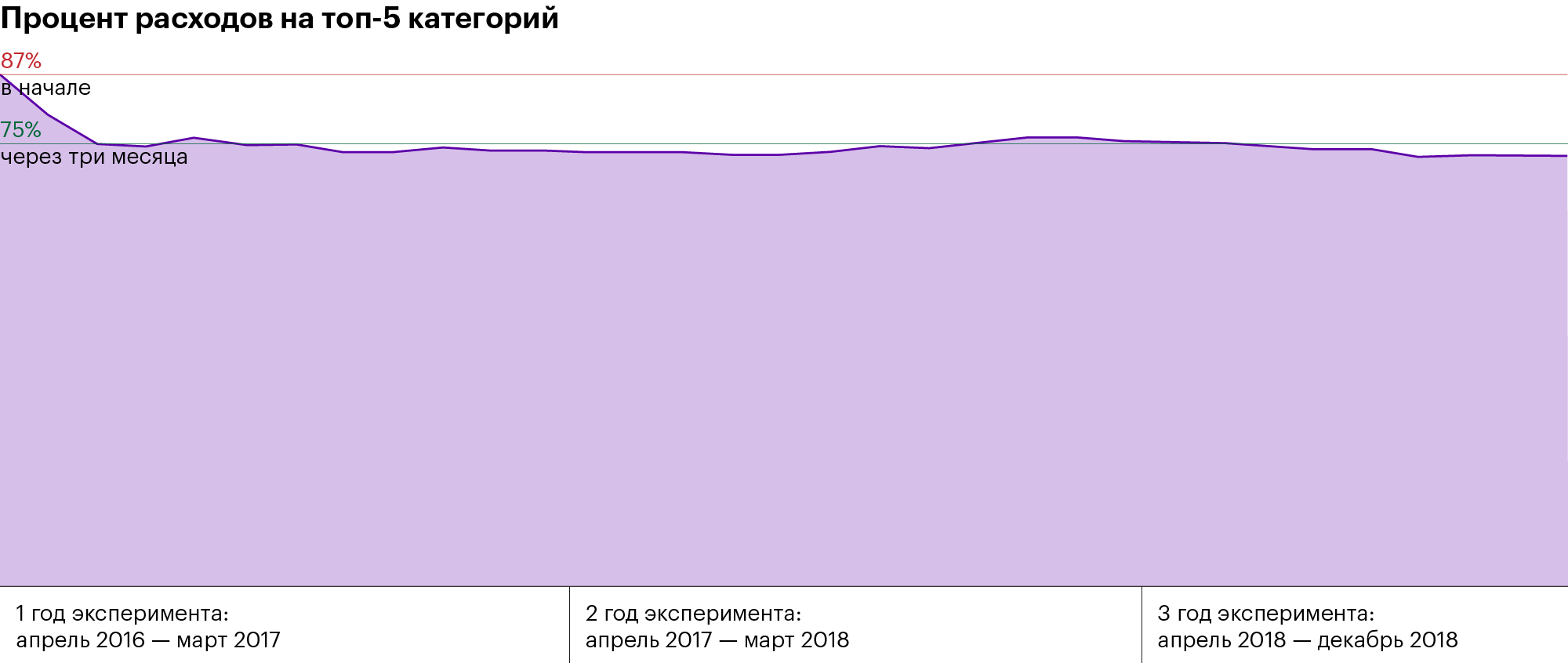

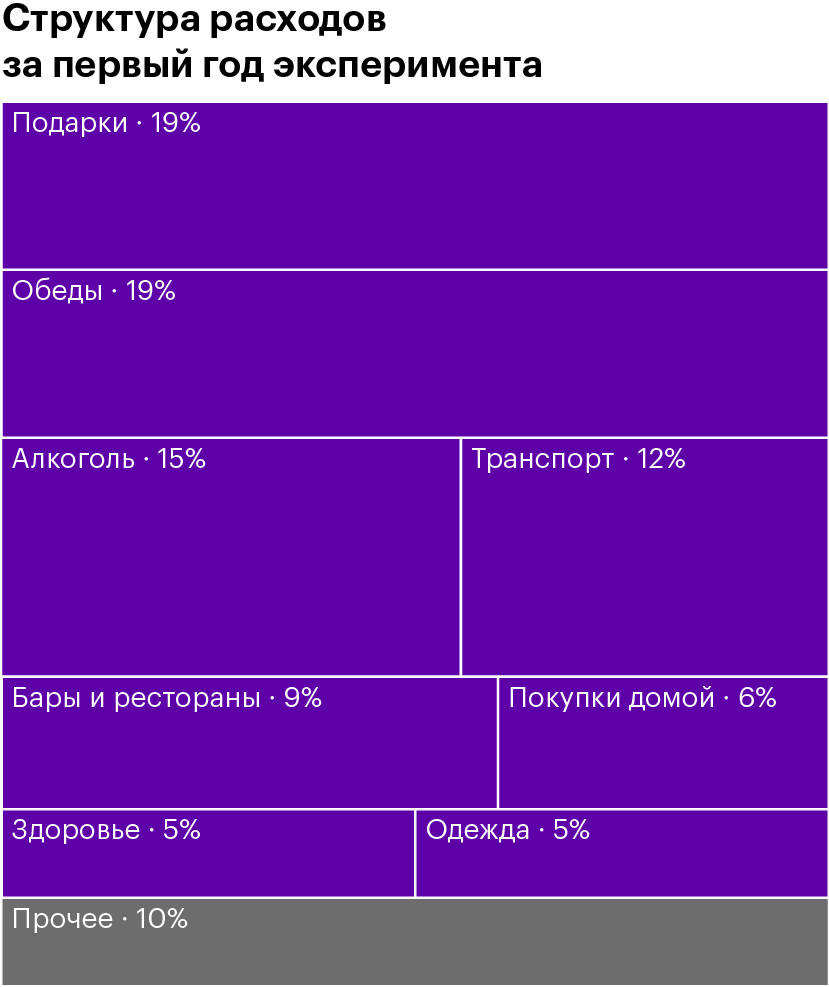

Как оказалось, трех месяцев вполне достаточно, чтобы сформировалась картина потребительской корзины. Я выявил закономерность, которая сохраняется до сих пор: первые пять наиболее затратных категорий в повседневных расходах составляют 75% всех повседневных расходов.

При этом топ-5 категорий на протяжении всего эксперимента не менялся, случались только небольшие изменения позиций внутри него.

За три месяца мне удалось снизить расходы в категориях «Алкоголь» и «Бары и рестораны» и тратить не более 10 тысяч рублей на каждую из них. Расходы на транспорт тоже удалось снизить почти в два раза. В то же время расходы в других категориях выросли пропорционально сэкономленным средствам. Наверное, это связано с тем, что всегда хочется наградить себя за какие-то успехи. Примерно такой диалог не раз происходил у меня в голове с самим собой:

- Я: Классная рубашка, но стоит дорого.

ТОЖЕ Я: Но я же целый месяц не транжирил деньги в барах и постоянно ограничивал себя в чем-то. Неужели я не заслужил эту рубашку?

В итоге сэкономленные деньги уходили на одежду, книги, гаджеты. В дальнейшем я еще много раз столкнусь с этой закономерностью по перетеканию сэкономленных средств в другие категории.

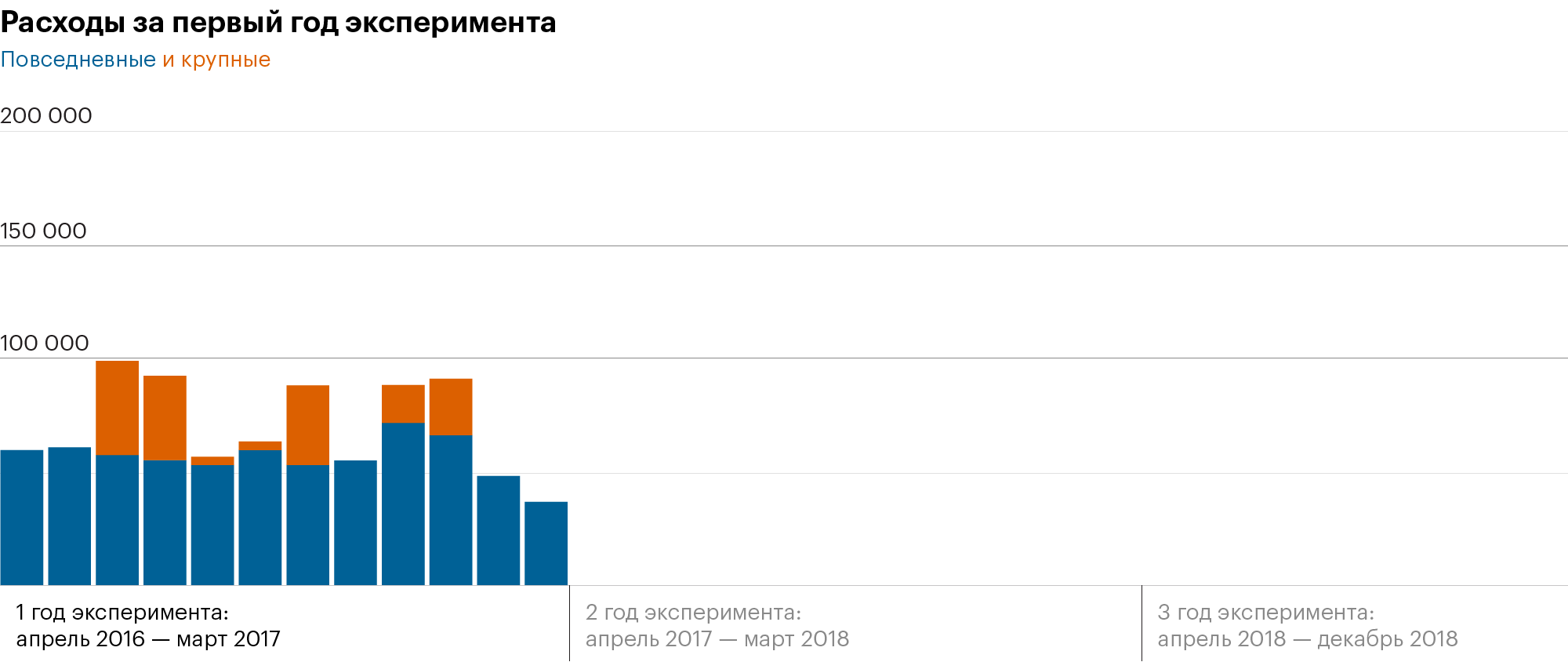

Также я актуализировал список категорий и стал фиксировать крупные расходы на отдельной вкладке таблицы. Таким образом, на самом верхнем уровне мои расходы можно теперь разбить на повседневные и крупные. Крупные расходы — это либо расходы, которые случаются не чаще раза в год, либо путешествия, либо покупки дороже 15 тысяч рублей. Например, покупку рубашки за три тысячи я заношу в повседневные расходы в категорию «Одежда», но покупку дорогого пальто — в раздел «Крупные».

Итоги первого года

Мои расходы стали более прозрачными и прогнозируемыми. Мне стало легче откладывать деньги, принимать решение о покупке той или иной вещи, сравнивать товары и услуги, опираясь на историю моих трат.

К примеру, покупая джинсы за 4500 рублей, я понимаю, что примерно столько же трачу в месяц на такси. В случае такси за эти деньги я приобретаю комфорт в передвижении по городу, экономлю время, меньше устаю в течение месяца. Джинсы же — это вещь, которая прослужит год и немного разнообразит гардероб. Мысленно я провожу сравнение: готов ли я месяц не ездить на такси ради покупки джинсов? Сопоставима ли польза от этих покупок?

Или еще пример: при покупке абонемента в спортзал нужно было потратить сразу 10 тысяч рублей. Психологически всегда сложнее сделать крупную разовую покупку, чем совершать мелкие на ежедневной основе. Но я знал, что за год потратил на фастфуд все 12 тысяч рублей, поэтому сомнения сразу отпали. Крупные покупки — новый телефон, дорогую одежду — я стараюсь планировать на те месяцы, когда повседневные расходы минимальны. А еще даю себе обещание: «Да, ты можешь купить это, если потратишь на бары и рестораны меньше 4 тысяч за текущий месяц».

За год повседневные расходы удалось снизить только на 3 тысячи в месяц, а повышение заработной платы было не очень значительным и не соответствовало моим первоначальным договоренностям с начальством. Я подвел итоги года и осознал, что нужно следовать стратегии повышения заработка и контроля текущих расходов. Одним словом, зарабатывать больше и стараться тратить в меру, ориентируясь на средний расход в месяц.

- 300 000 ₽

- мне удалось отложить за первый год эксперимента

С 2017 года я начал искать новую работу.

На конец марта 2017 года

Средний доход: 100 000 ₽

Повседневные расходы: 57 000 ₽ (−3000 ₽)

Накопления: 500 000 ₽ (+300 000 ₽)

Мои общие повседневные расходы за год — 622 888 ₽. Крупные расходы за год: 163 037 ₽ — это траты на поход, новый Айфон, поездка в Петербург.

Изменение стратегии: поиск новой работы

Мои накопления перевалили за полмиллиона рублей, и я решил вложить их в жилье, заняв у родственников еще полмиллиона. Итого на руках у меня был миллион рублей на первоначальный взнос. Но сначала нужно было решить вопрос с увеличением заработка, стоявший очень остро: ведь потребуется влезать в ипотеку, нужны будут деньги на ремонт.

Я решил рассчитать уровень требуемой заработной платы исходя из моих ежемесячных расходов на год вперед. Мой будущий доход должен был покрывать следующие ежемесячные траты:

- Повседневные расходы — 57 000 ₽ в месяц.

- Крупные расходы — усредненно 13 000 ₽ в месяц.

- Платежи по ипотеке — 30 000 ₽ в месяц.

- Расходы на ремонт — 90 000 ₽ в месяц. Я рассчитывал, что на ремонт потрачу около миллиона рублей и растяну его примерно на год. После окончания ремонта я планировал направлять эту часть дохода на досрочное закрытие ипотеки.

Итого требуемая зарплата — 190 000 ₽.

Мой опыт в консалтинге позволял мне претендовать на такое значительное повышение заработной платы. Если раньше я бы постеснялся называть работодателям столь крупную сумму, то сейчас у меня была конкретная цель, требующая этого уровня дохода. Я решил: почему бы не попробовать. Месяцы поиска, собеседования в десяти компаниях — и к концу весны я получил предложение от крупной инвестиционной компании с нужной мне зарплатой.

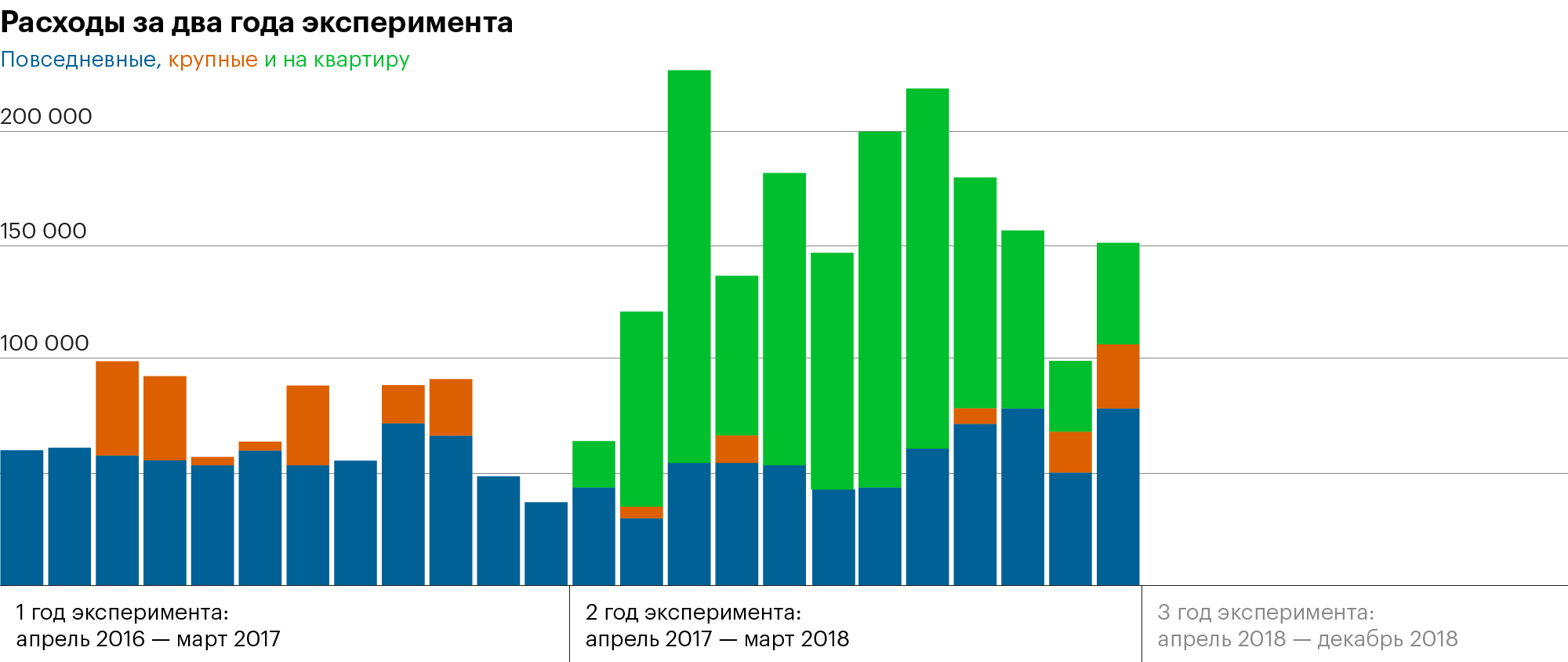

Параллельно со сменой работы я занимался поиском квартиры. Выбрал однушку в готовой новостройке. С мая 2017 года в моем учете появилась третья крупная категория — расходы на квартиру, которая включала в себя затраты на ремонт, платежи по ипотеке, ЖКХ и прочие расходы на обустройство.

На начало июня 2017 года

Средний доход: 190 000 ₽ (+90 000 ₽)

Повседневные расходы: 54 000 ₽ (−3000 ₽)

Накопления: 0 (−500 000 ₽)

Итоги второго года

К концу второго года эксперимента я уже несколько месяцев жил в собственной квартире. В течение всего периода ремонта приходилось сводить концы с концами и накопления держались на нулевом уровне. Но я уверен, что без моего опыта ведения бюджета все было бы намного сложнее.

К весне 2018 года самый финансово сложный этап был пройден — у меня начали появляться свободные деньги.

На конец марта 2018 года

Средний доход: 190 000 ₽

Повседневные расходы: 56 000 ₽ (+2000 ₽)

Накопления: 100 000 ₽ (+100 000 ₽)

Мои повседневные расходы за два года — 1 374 357 ₽. Расходы на кредит и ремонт квартиры — 1 161 498 ₽. Крупные расходы за два года — 229 937 ₽, это траты на отпуск, поездки, абонемент в фитнес.

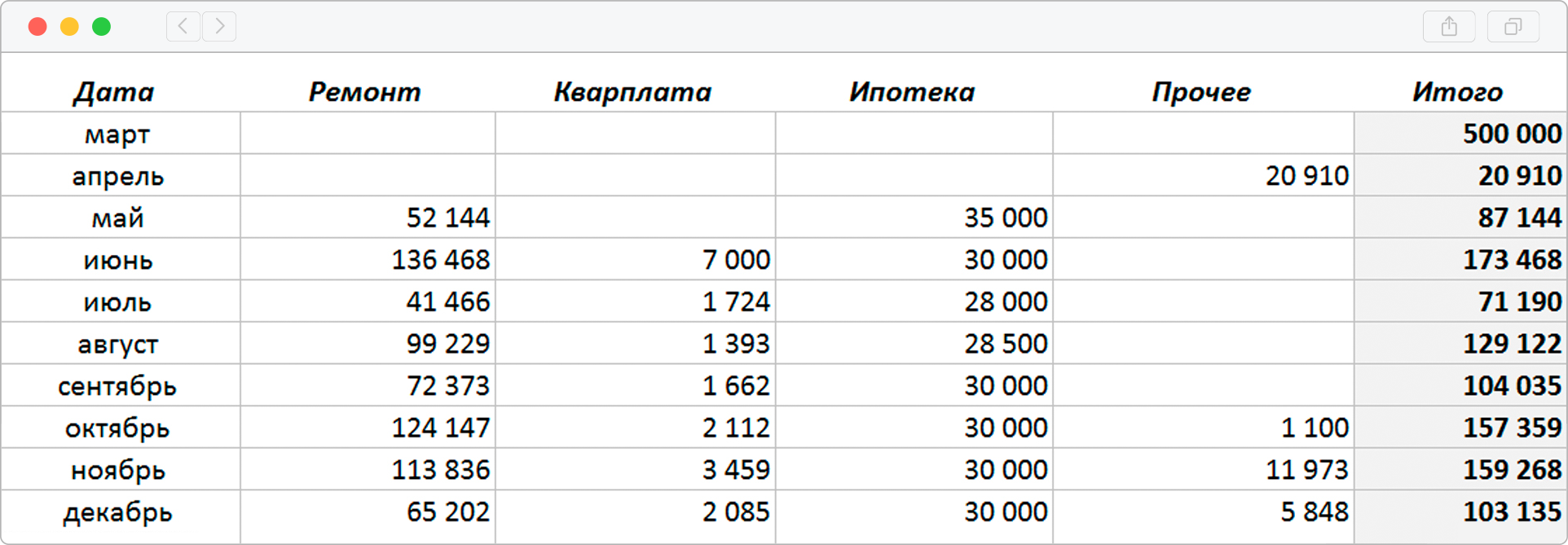

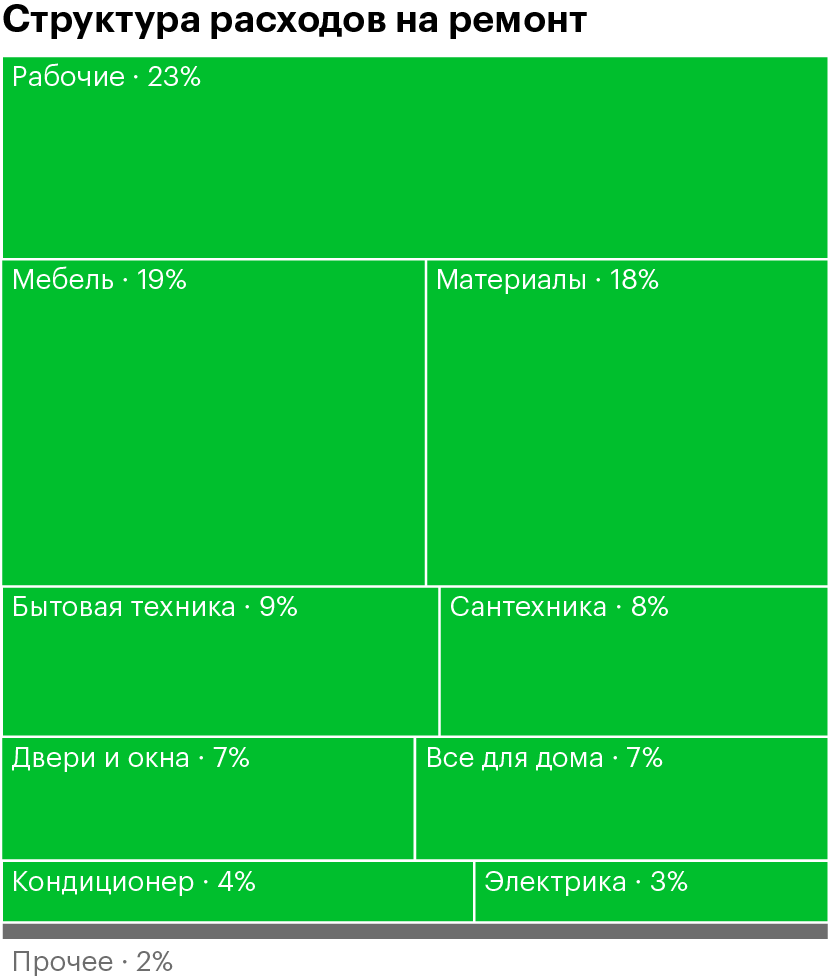

Подсчет расходов на ремонт я вел в отдельном файле, но итоговые суммы за каждый месяц вносил на отдельную вкладку с расходами на квартиру, в категорию «Ремонт». Ремонт — это постоянный поток расходов, который тоже надо контролировать, чтобы не выйти за рамки бюджета.

Полученная аналитика уже не раз помогала моим друзьям и знакомым спрогнозировать бюджет будущего ремонта. Расскажу кратко. Всего я потратил на ремонт 1 233 357 ₽. 803 928 ₽ из собственных средств, еще 429 429 ₽ занял у родственников. Площадь моей квартиры — 42,8 кв. м. Получилось, что на квадратный метр с учетом мебели я потратил 28 817 ₽. Ремонт длился 9 месяцев.

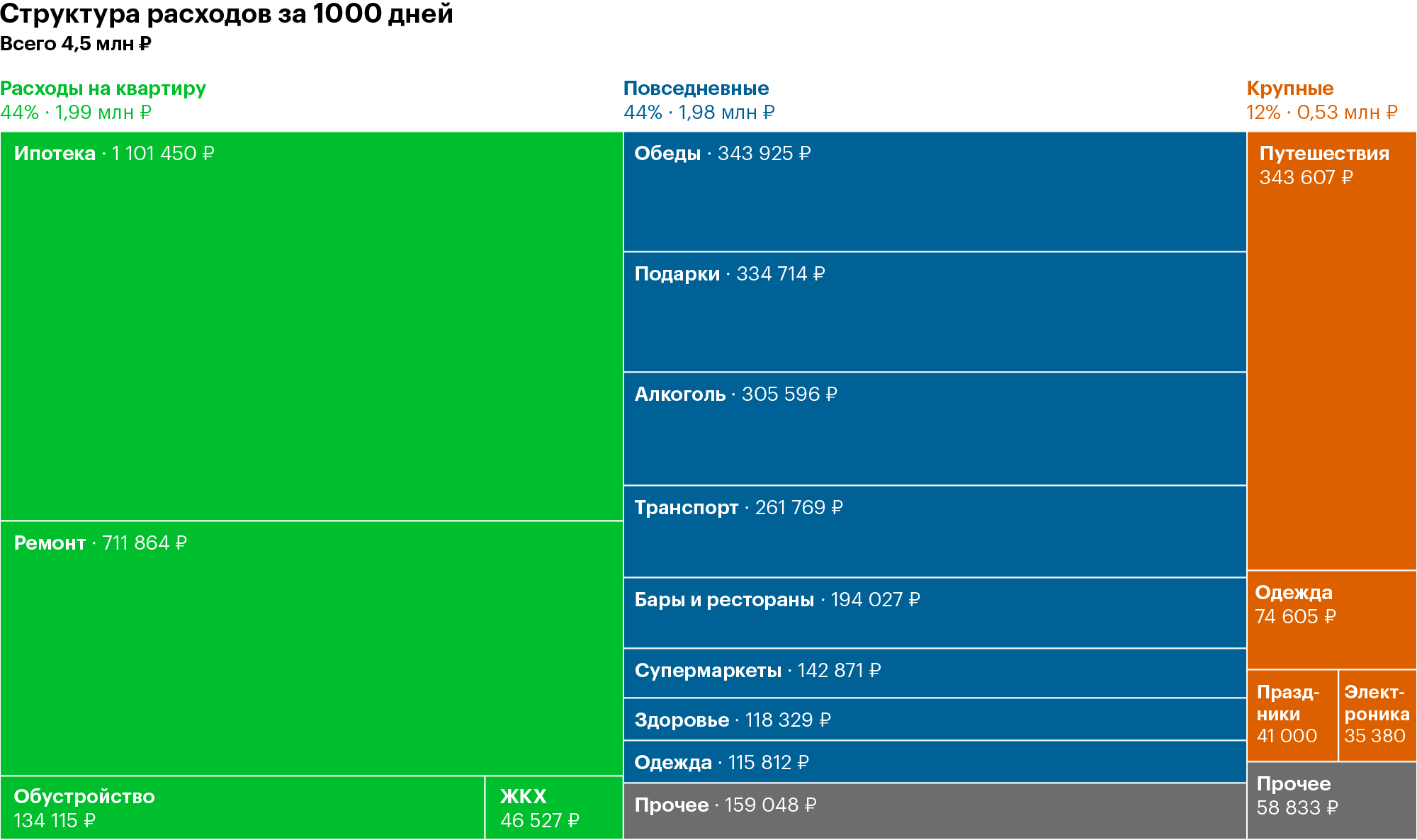

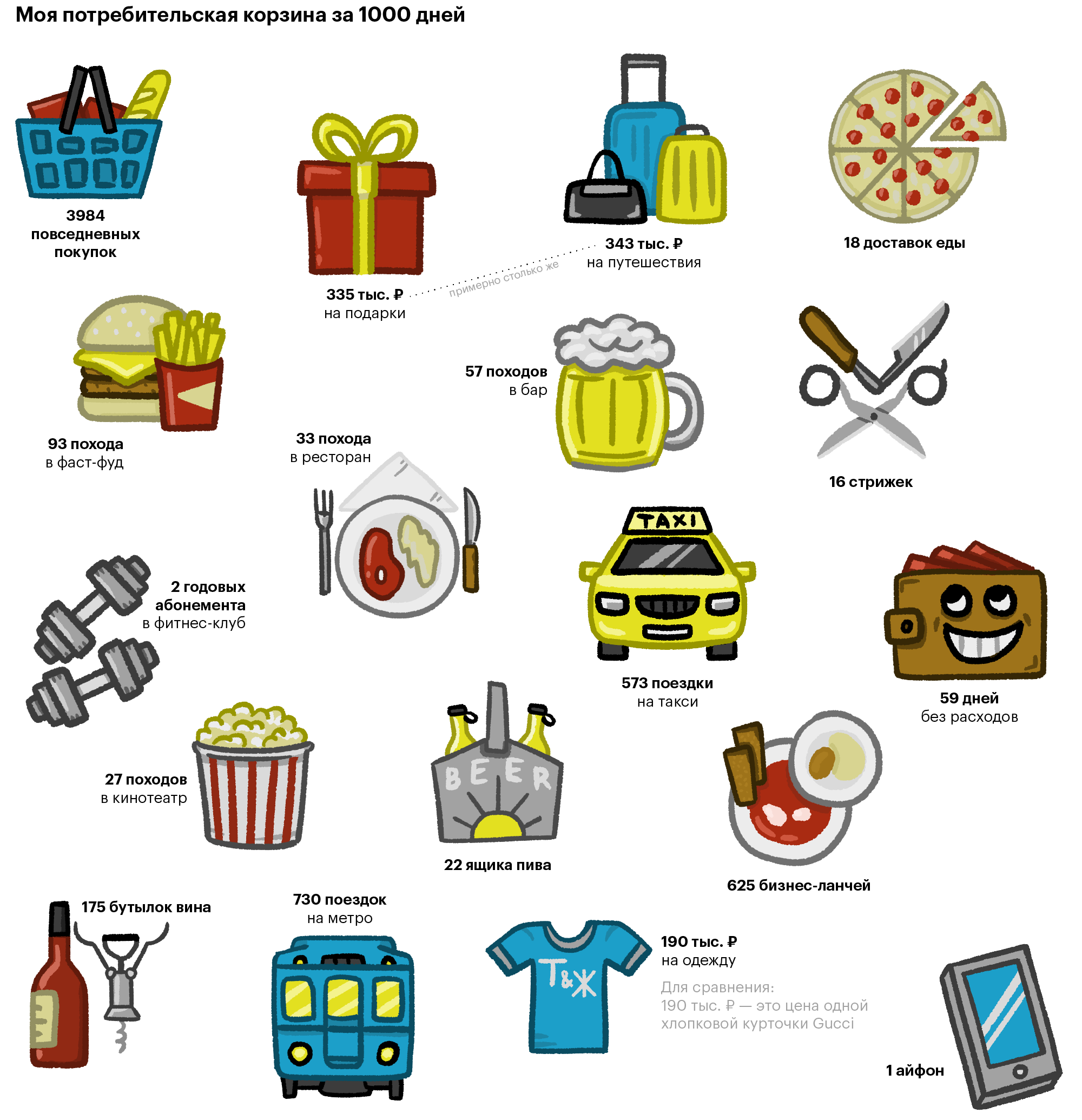

Итоги тысячи дней

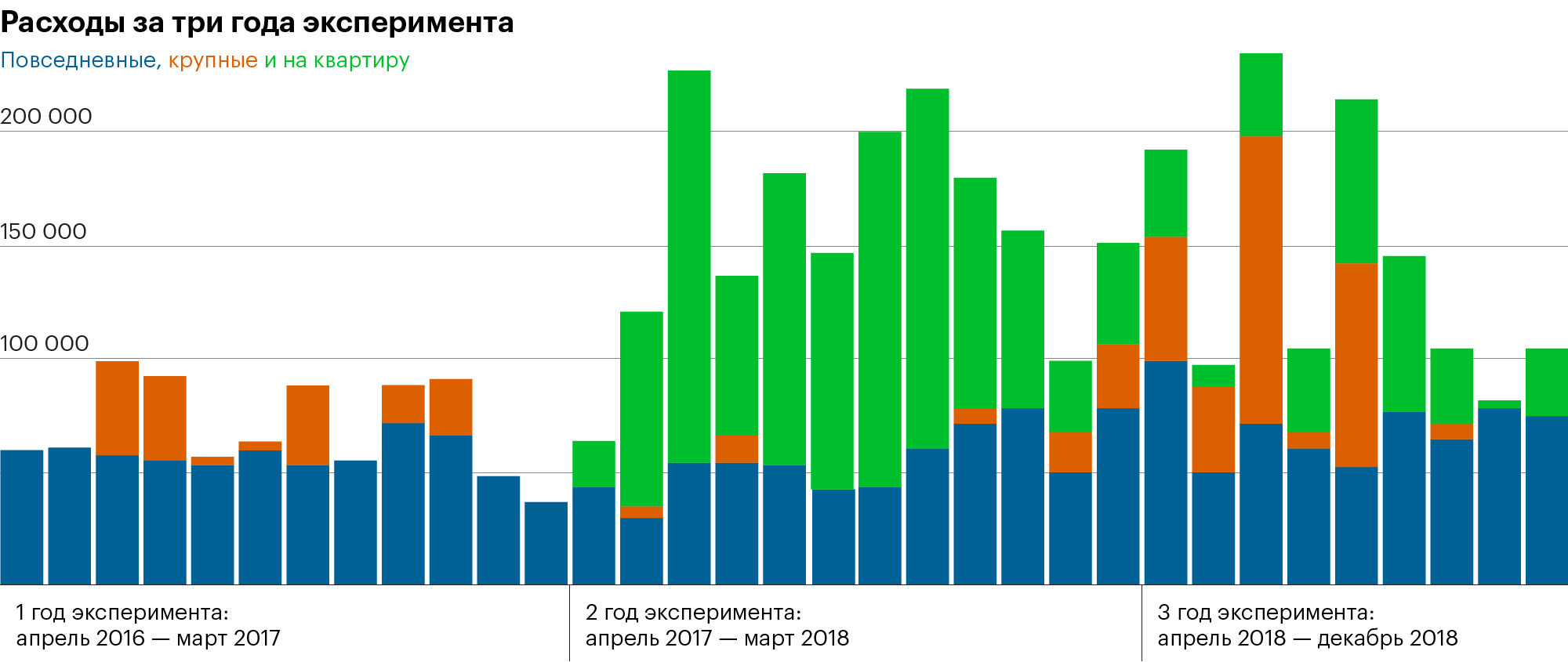

26 декабря 2018 года был тысячный день моего ведения расходов — прошло 33 месяца. За последний год мне удалось отложить 600 тысяч рублей. Изначально планировал накопить больше, но после непростого этапа с покупкой квартиры, поиском работы и ремонтом мне хотелось потратить деньги на себя, отдых и путешествия. Это хорошо заметно на графиках: в третий год эксперимента увеличились крупные расходы.

По ипотечному кредиту осталось выплатить около миллиона, а на накопленные деньги я собираюсь купить машину. Скорее всего, в структуре моих расходов появится новая категория — автомобиль: бензин, ТО, страховки и т. д.

Повседневные расходы после периода экономии снова вернулись на прежний уровень и превысили 60 тысяч рублей. Когда отсутствует сильная потребность в экономии, начинаешь расслабляться и позволять себе ненужные траты.

Также отмечу, что дополнительный доход мне принесло использование карты с кэшбэком и оформление налогового вычета. Карту с кэшбэком и процентом на остаток я завел только спустя полгода с начала эксперимента. Тем не менее за весь период она принесла мне около 50 тысяч. В 2018 году я оформил налоговый вычет на покупку квартиры, он составил 171 тысячу рублей из возможных 260 тысяч. В 2019 году планирую оформить вычет на оставшуюся сумму и на проценты по ипотеке.

Один из моих выводов по итогам эксперимента: надо ориентироваться на повышение заработка, а не на оптимизацию текущих расходов, как я планировал изначально. Начать стоит с обсуждения требований для повышения зарплаты и должности. Параллельно всегда полезно знать свою стоимость на рынке, обновлять резюме и не бояться менять работу. Но главное, не думать, что зарплата — единственный источник доходов. Фриланс, кэшбэк, налоговые вычеты, ИИС плюс налоговые вычеты, дивиденды, продажа ненужных вещей — все это примеры дополнительного дохода. Но это уже другая история.

На конец декабря 2018 года

Средний доход: 190 000 ₽

Повседневные расходы: 65 000 ₽ (+9000 ₽ за 9 месяцев)

Накопления: 600 000 ₽ (+500 000 ₽ за 9 месяцев)

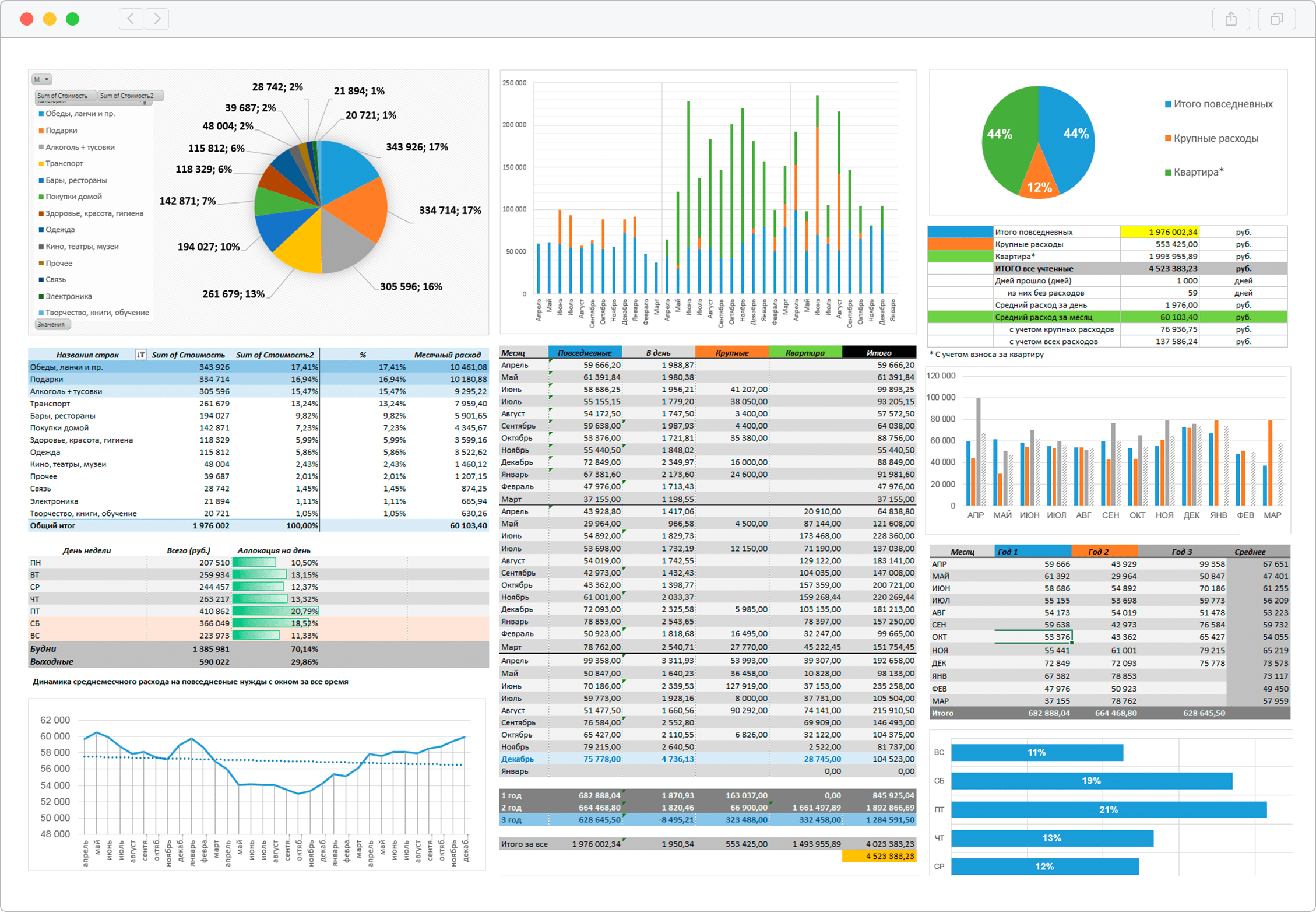

А теперь аналитика!

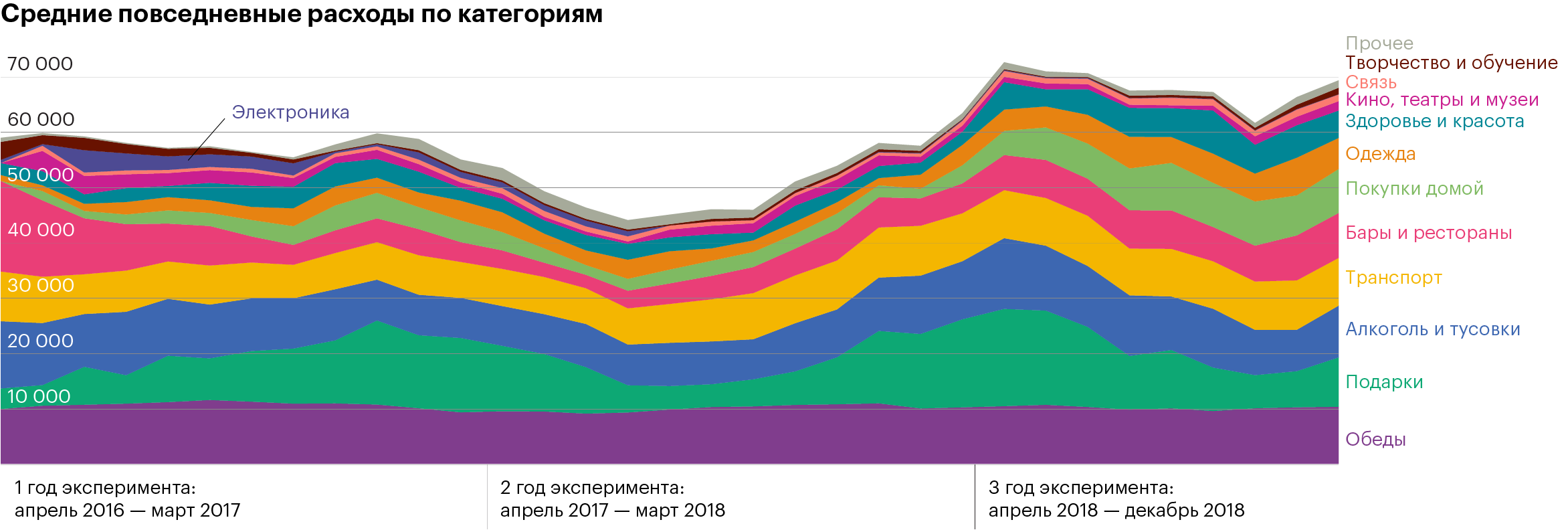

За время эксперимента я собрал огромный массив данных по моему потребительскому поведению, на основе которого провел всестороннюю аналитику. График ниже — это структура расходов за весь период с разбивкой повседневных расходов на категории.

Следующий график показывает динамику среднего значения расходов по каждой категории. Среднее значение считается по последним шести месяцам.

По некоторым категориям очень наглядно прослеживается периодичность. Например, категория «Подарки» достигает максимума в декабре и январе и минимума в сентябре.

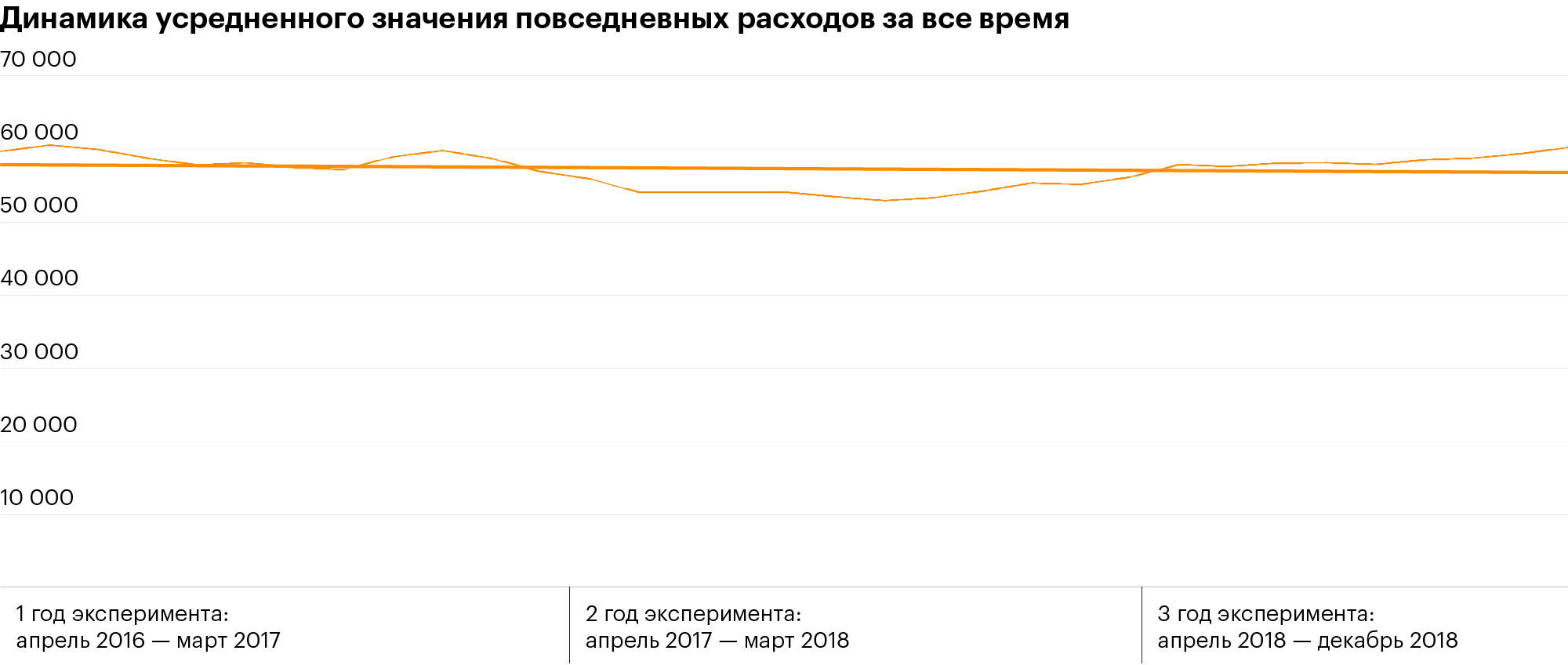

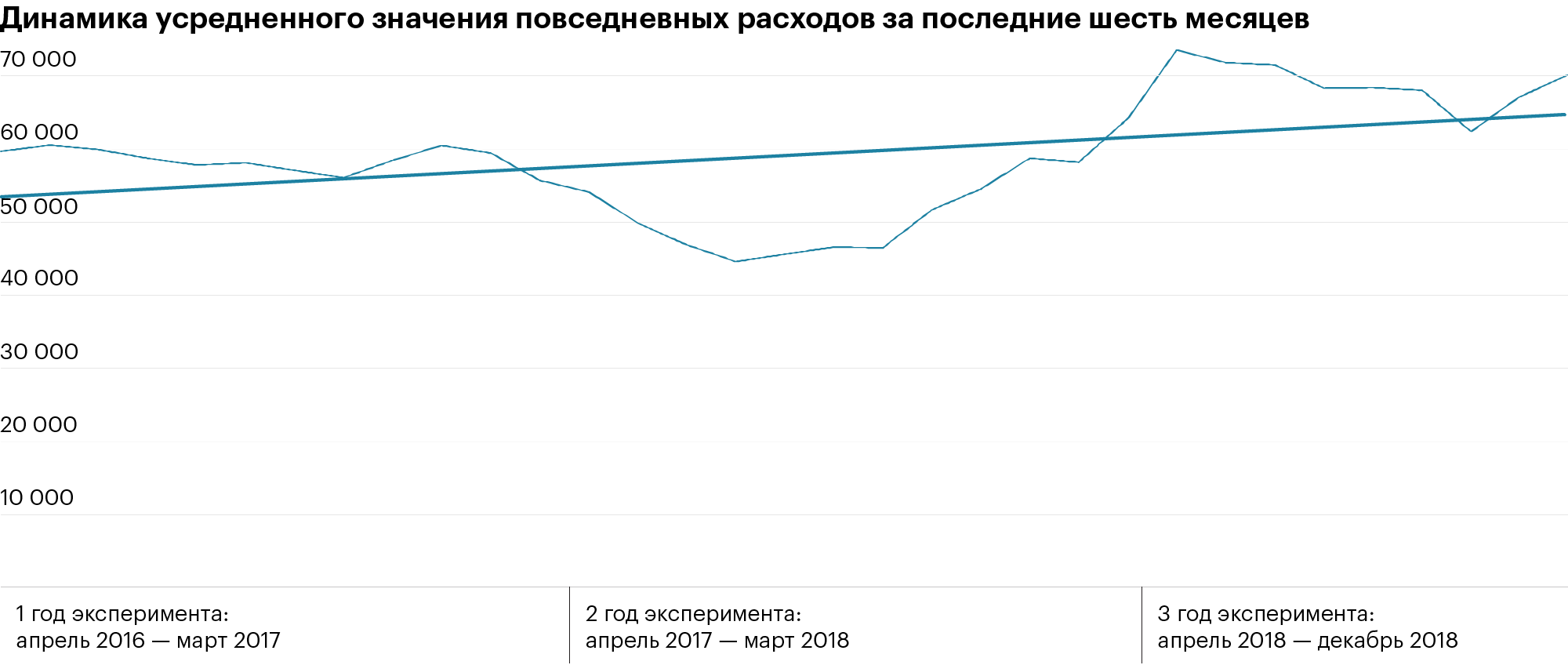

Один из ключевых показателей на странице с аналитикой — «Динамика усредненного значения повседневных расходов». Главный ориентир на таком графике — линия тренда, розовая прямая. Если эта линия нисходящая, значит, общая тенденция моих расходов положительная — расход снижается. Если линия восходящая, значит закономерность обратная: в среднем я трачу больше.

У графика два варианта: усредненный расход рассчитывается за все время ведения бюджета и за последние шесть месяцев. Когда ведешь бюджет довольно долго, важно видеть не только общую картину, которую показывает первый график, но и картину на короткой дистанции — за последние полгода. Линия тренда на графике за все время нисходящая — то есть на длинной дистанции все хорошо, в среднем я уменьшаю расход. А вот за последние полгода линия тренда восходящая — значит, я начинаю тратить больше и нужно внимательней относиться к своим расходам.

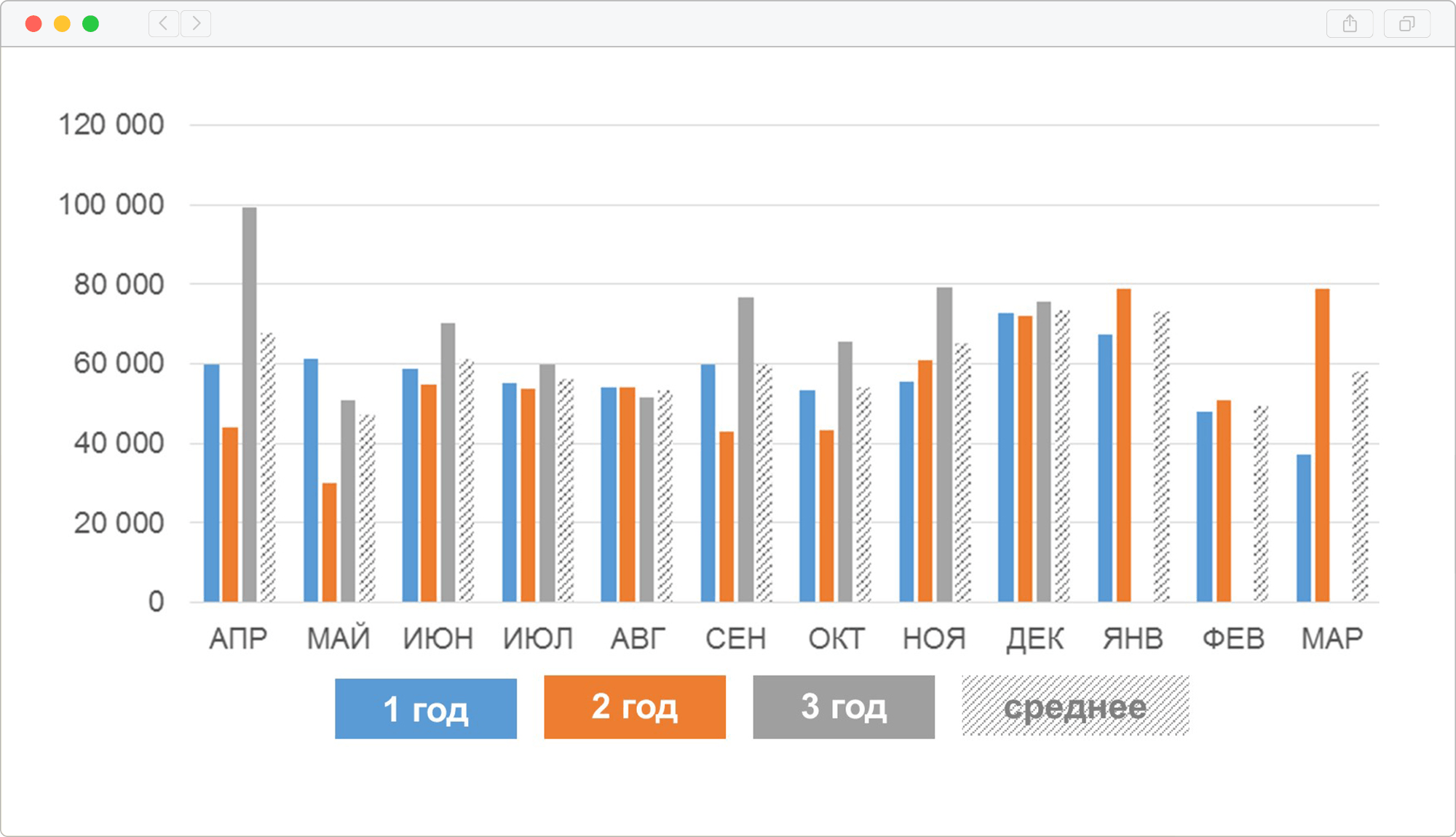

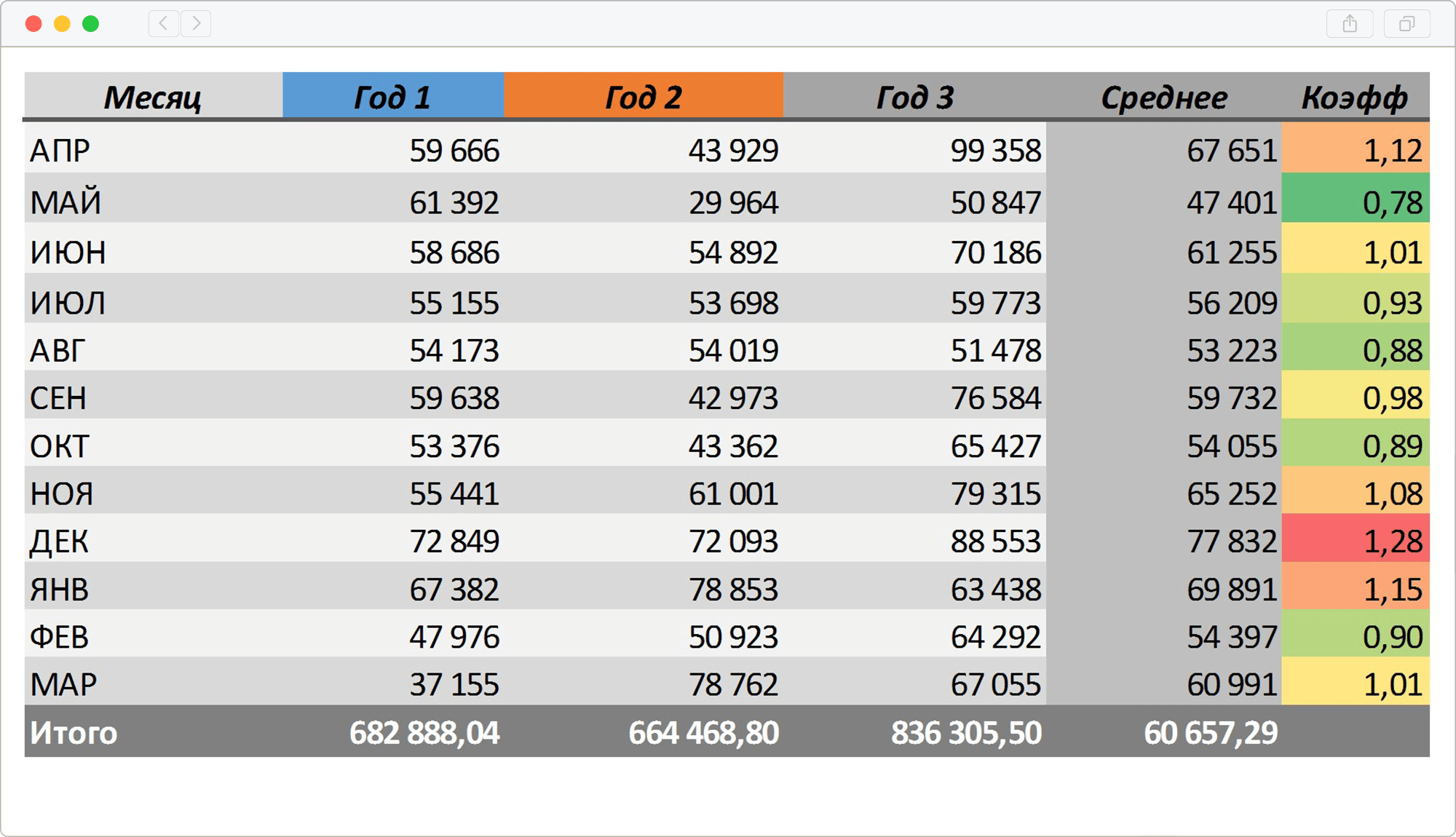

Повседневные расходы зависят от месяца. Если усреднить значение по каждому месяцу, то хорошо просматривается, какие месяцы наиболее затратные, а какие нет. Больше всего я трачу в декабре и январе: там праздники и череда дней рождения. Меньше всего — в мае, там много выходных и поездки на дачу, где нет соблазна много тратить.

Таким образом, можно посчитать коэффициент трат для каждого месяца года. Он рассчитывается как средний расход конкретного месяца за годы эксперимента, деленный на средний расход в месяц на протяжении всего эксперимента. При планировании бюджета на следующий месяц я делаю поправку на этот коэффициент.

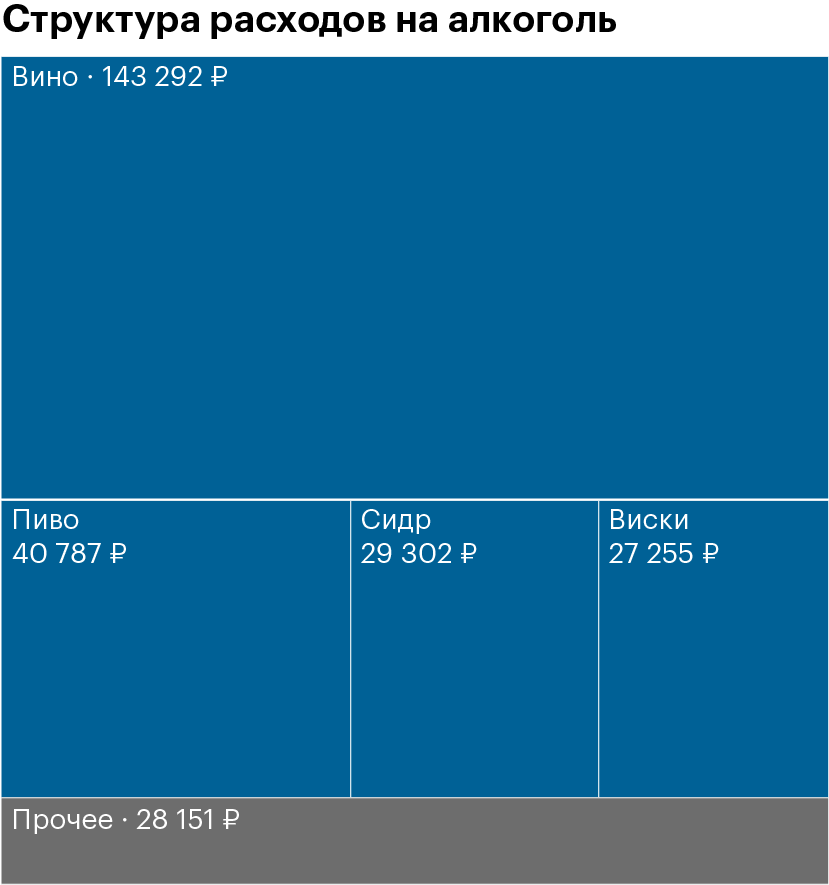

Перейдем к аналитике пяти категорий расходов, составляющих 75% от всех повседневных трат, в разрезе подкатегорий. Эта аналитика, например, открыла мне глаза на мои предпочтения в алкоголе.

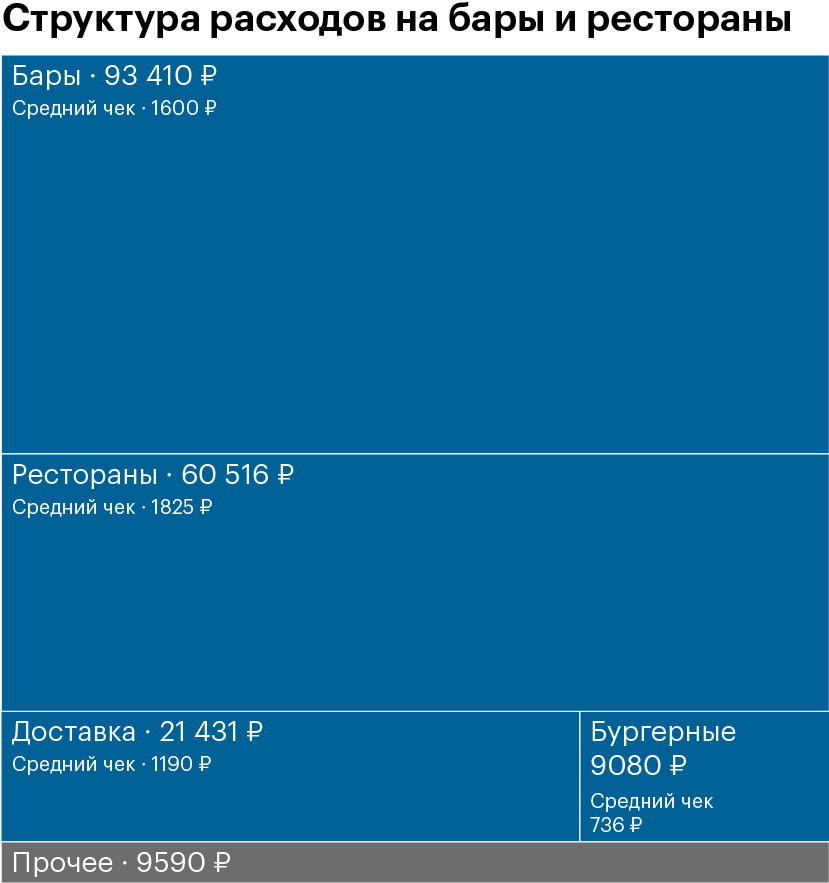

«Бары и рестораны» — по этой категории можно посчитать средний чек на каждый тип заведения и частоту их посещения. Оказалось, что примерно две пятницы в месяц я провожу в барах.

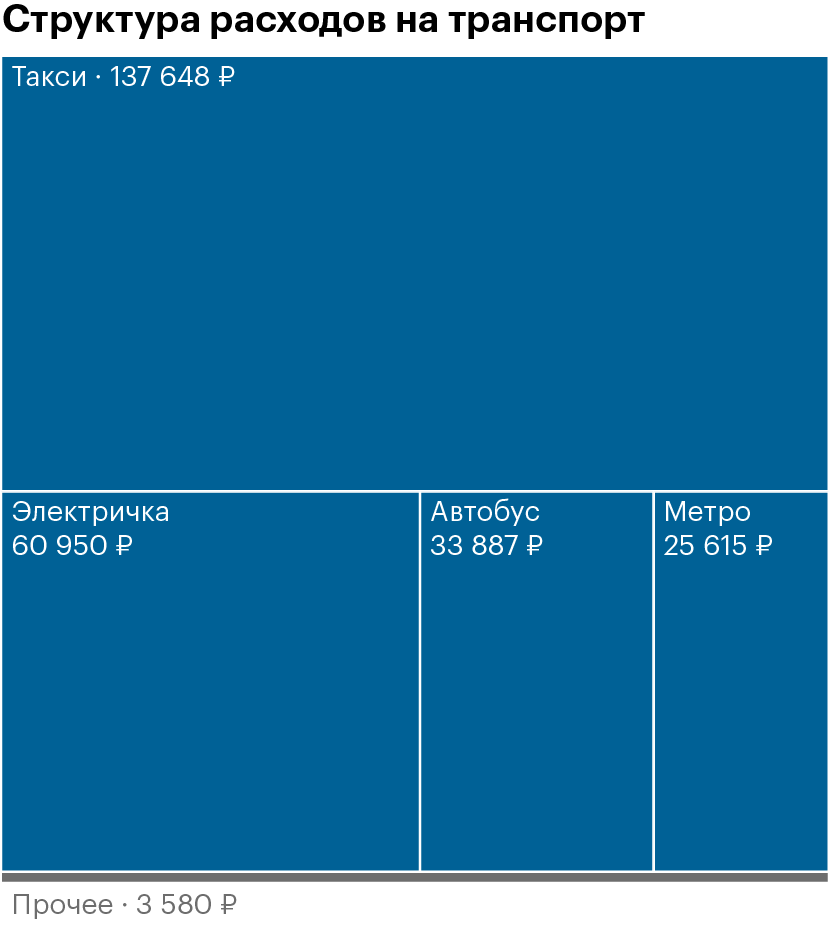

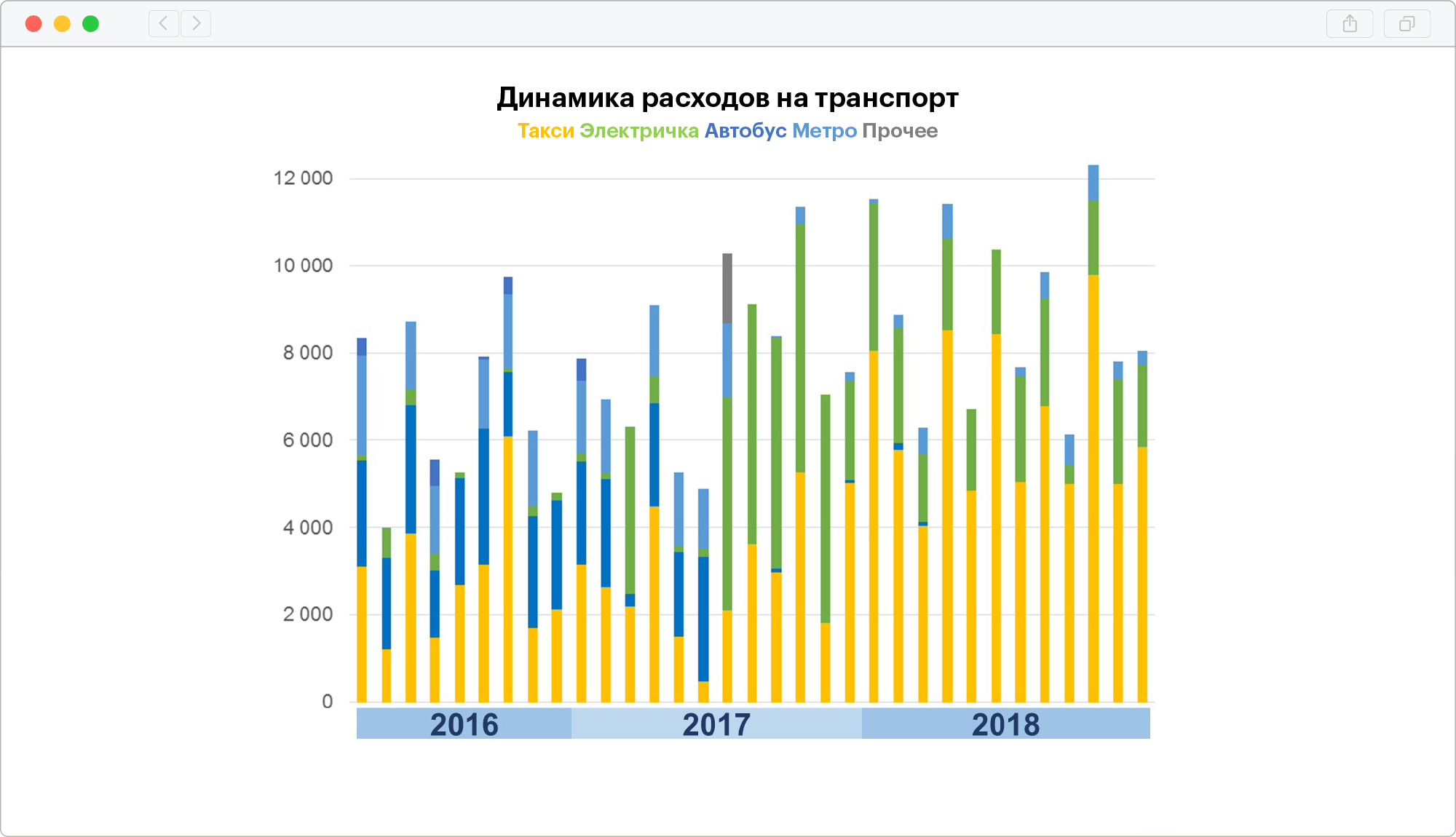

«Транспорт» — тут видно, как я постепенно пересаживаюсь на такси, расходы на которое растут из месяца в месяц. На графике также четко прослеживается момент, когда я пересел с автобусов на электрички, чтобы добираться до работы без пробок.

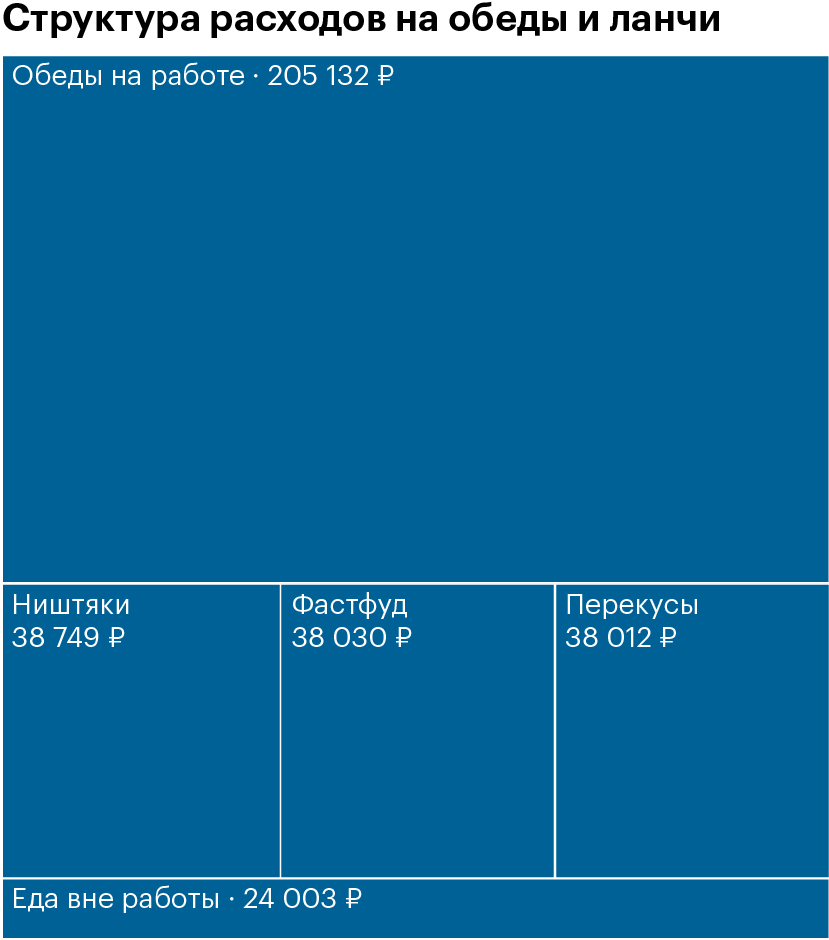

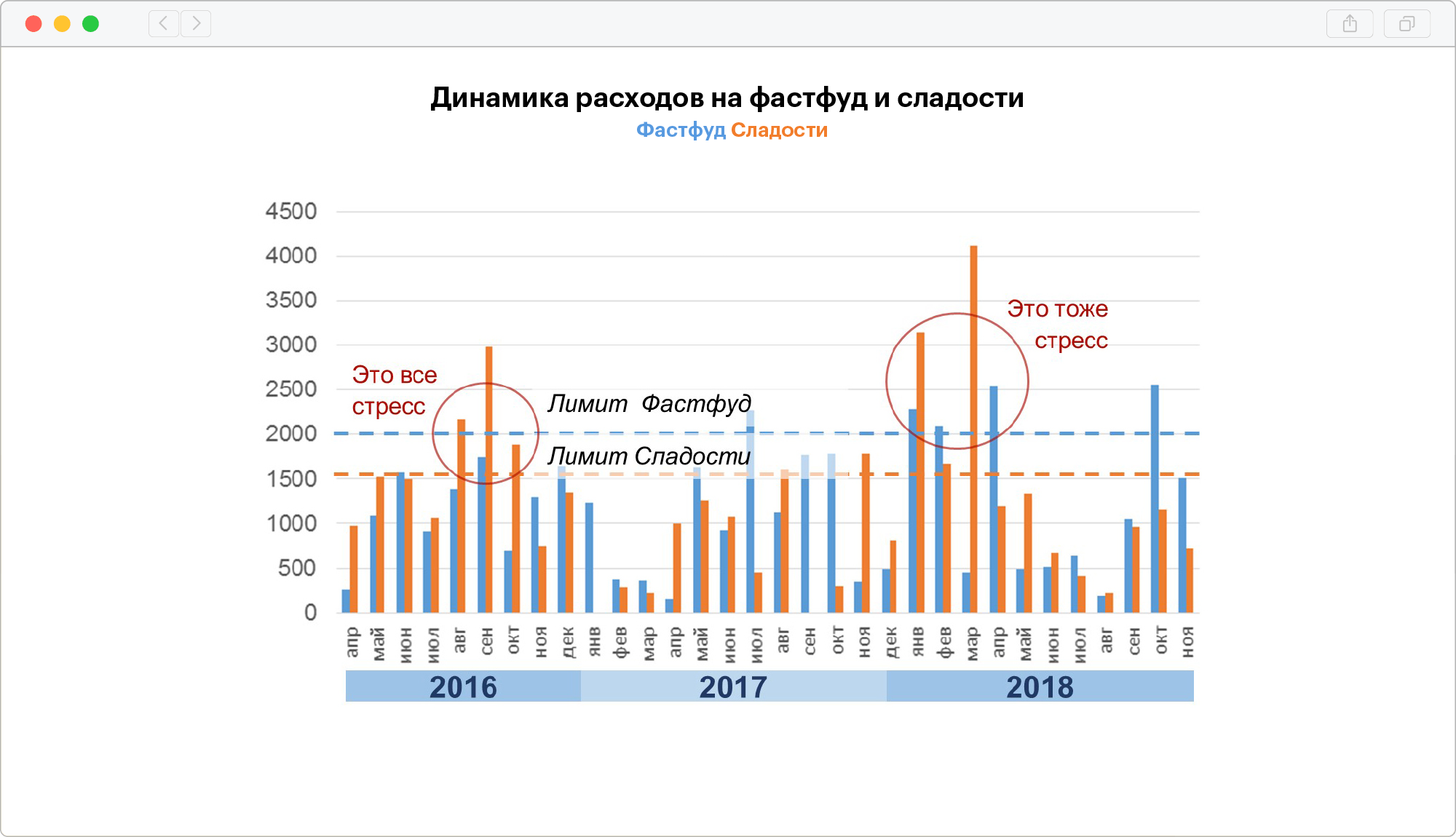

«Обеды и ланчи» — тут аналитика помогает контролировать потребление сладостей и фастфуда. Если месячный лимит заканчивался, то я начинал сдерживать себя.

Интересно, как потребление сладкого совпадает с периодами стресса на работе или в личной жизни.

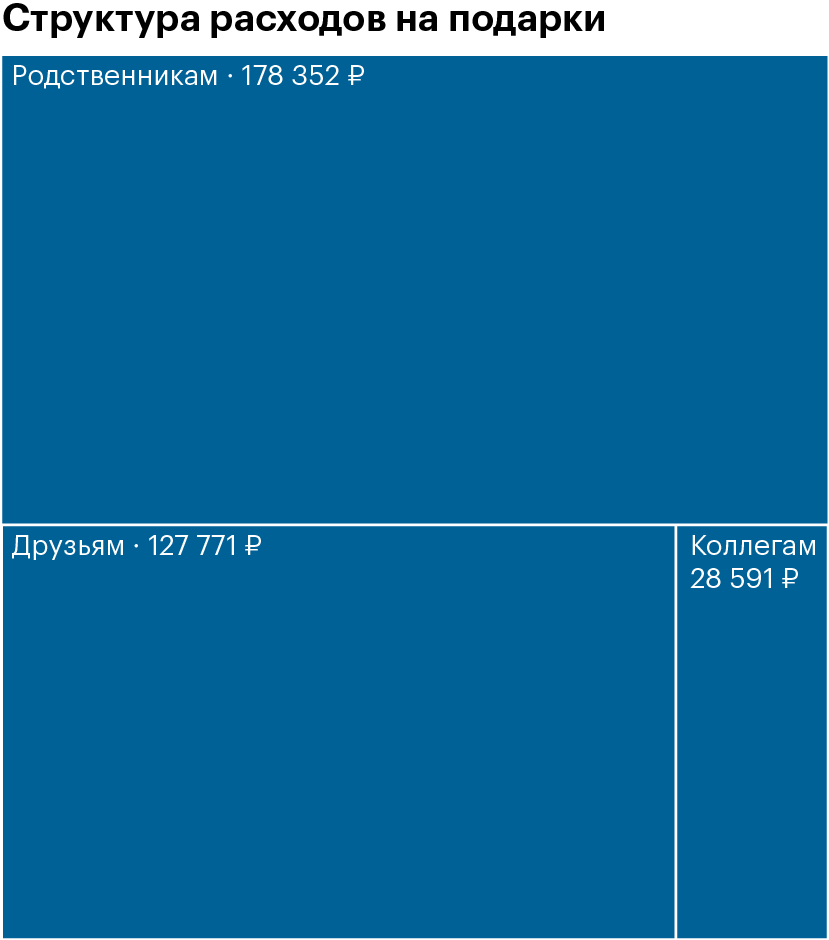

«Подарки» — последняя категория, по которой я выделил отдельные подкатегории.

Для меня было открытием, что мои расходы на подарки сопоставимы с расходами на обеды и ланчи или на все путешествия за период эксперимента. Но каковы бы ни были затраты, эта статья расходов приятная для меня, и я не хочу ее оптимизировать.

В итоге

С момента моего эксперимента прошло несколько лет. Я очень доволен, что выработал привычку следить за расходами. Даже если в жизни все идет не по плану, то уж расходы я точно держу под контролем. Я перестал переживать из-за потраченных денег, так как всегда вижу, на что их потратил.

Я стал мыслить немного иначе: вижу, сколько денег мне нужно, и думаю, как мне удовлетворить свои потребности. Это мотивирует зарабатывать больше. Также ко мне стали обращаться друзья с вопросами на тему личных финансов. Я помогаю им адаптировать мою таблицу для учета собственных расходов, даю советы — и мне очень нравится делиться своим трехлетним опытом.