Что такое корреляция акций и облигаций?

Объясните, пожалуйста, простым языком, что такое корреляция ценных бумаг? Почему о ней говорят при составлении портфеля и что значит, когда она отрицательная?

Корреляция показывает, насколько активы схожи по поведению. Показатель описывает закономерности. Например, если при росте одного актива другой дешевеет и эта закономерность подтверждается историческими данными, говорят, что у активов обратная корреляция. Это относится как к отдельным ценным бумагам, так и к широким рынкам, классам активов и секторам экономики.

Коэффициент корреляции вычисляется на конкретном историческом отрезке. Он обозначается буквой r и принимает значения от −1 до +1. Если два актива движутся в связке, то коэффициент корреляции будет ближе к +1, а если в противоположных направлениях — ближе к −1. Но когда корреляция близка к нулю, взаимосвязи между ними нет. Это значит, что при росте или падении одного актива другой может вообще никак себя не проявлять. Например, корреляция акций и облигаций на рынке США в период с 1950 по 2012 год составила 0,11.

Расскажу, как можно использовать знание о корреляции при формировании портфеля.

Роль корреляции в управлении портфелем

Понимание корреляции между инструментами позволяет диверсифицировать портфель и снизить инвестиционные риски.

Например, если инвестор собрал портфель из 10 нефтегазовых компаний, он защитил себя только от специфических рисков, связанных с конкретным эмитентом. Волатильность портфеля по-прежнему будет высокой: если цены на нефть упадут, портфель также уйдет в красную зону из-за тесной корреляции акций.

Чтобы диверсификация работала, необходимо использовать инструменты с низкой или обратной корреляцией. Тогда движение цены одного актива будет компенсироваться движением другого. Так, государственные облигации — наиболее частный диверсификатор для акций, поскольку у этих активов исторически низкая взаимосвязь друг с другом.

Таким же образом устроен и механизм хеджирования, когда инвестор открывает позицию с отрицательной корреляцией к исходному активу, чтобы застраховаться от его падения. Например, так называемые обратные ETF обладают корреляцией, близкой к −1 по отношению к исходному активу.

Как изменяется корреляция со временем

Современная теория портфеля позволяет найти идеальную смесь активов, при которой у портфеля будет оптимальное соотношение доходности и риска. Но главный недостаток этой теории в том, что корреляции со временем могут меняться. Два актива могут начать двигаться синхронно, даже если в прошлом их взаимосвязь была низкой. И заметить это можно только постфактум — на исторических данных.

Например, компания Blackstone провела исследование корреляции между разными классами активов за 20 лет. Результаты показали, что корреляция со временем только увеличивается. Это связано с разными факторами: тесной интеграцией экономик, глобальными производственными цепочками и усилившимся влиянием рынков друг на друга.

Если посмотреть на десятилетие перед кризисом 2008 года, то корреляция большинства инструментов по отношению к S&P 500 была ниже 0,5. Но после 2008 года она заметно выросла. Теперь только у высоконадежных облигаций по-прежнему слабая связь с акциями, хотя их корреляция сменилась с отрицательной на положительную: если раньше при падении S&P 500 они росли, то теперь тоже падают, пусть и не так сильно.

Корреляция различных классов активов с индексом S&P 500

| 1998—2007 | 2008—2020 | |

|---|---|---|

| Глобальные акции | 0,84 | 0,89 |

| Недвижимость | 0,32 | 0,74 |

| Высокодоходные облигации | 0,49 | 0,73 |

| Товары | −0,01 | 0,59 |

| Высоконадежные облигации | −0,21 | 0,01 |

Корреляция различных классов активов с индексом S&P 500

| Глобальные акции | |

| 1998—2007 | 0,84 |

| 2008—2020 | 0,89 |

| Недвижимость | |

| 1998—2007 | 0,32 |

| 2008—2020 | 0,74 |

| Высокодоходные облигации | |

| 1998—2007 | 0,49 |

| 2008—2020 | 0,73 |

| Товары | |

| 1998—2007 | −0,01 |

| 2008—2020 | 0,59 |

| Высоконадежные облигации | |

| 1998—2007 | −0,21 |

| 2008—2020 | 0,01 |

Корреляция и волатильность

Между корреляцией и волатильностью существует взаимосвязь: когда рынки становятся волатильными, корреляции между инструментами возрастают. Поэтому рост корреляции со временем можно объяснить тем, что за последние десятилетия рынки стали более волатильными. Например, с 2000 по 2009 год было 95 торговых сессий, когда S&P 500 сдвинулся на 3% и больше. А за предшествующие 50 лет был всего 81 случай.

Количество дней в каждом десятилетии, когда S&P 500 сдвинулся на 3% и более

| 1950—1959 | 5 |

| 1960—1969 | 9 |

| 1970—1979 | 16 |

| 1980—1989 | 24 |

| 1990—1999 | 27 |

| 2000—2009 | 95 |

| 2010—2019 | 50 |

Количество дней в каждом десятилетии, когда S&P 500 сдвинулся на 3% и более

| 1950—1959 | 5 |

| 1960—1969 | 9 |

| 1970—1979 | 16 |

| 1980—1989 | 24 |

| 1990—1999 | 27 |

| 2000—2009 | 95 |

| 2010—2019 | 50 |

Особенно явно корреляции усиливаются во время фондовых обвалов. В панике инвесторы массово скидывают ценные бумаги широкого спектра, и в итоге все падает независимо от корреляции.

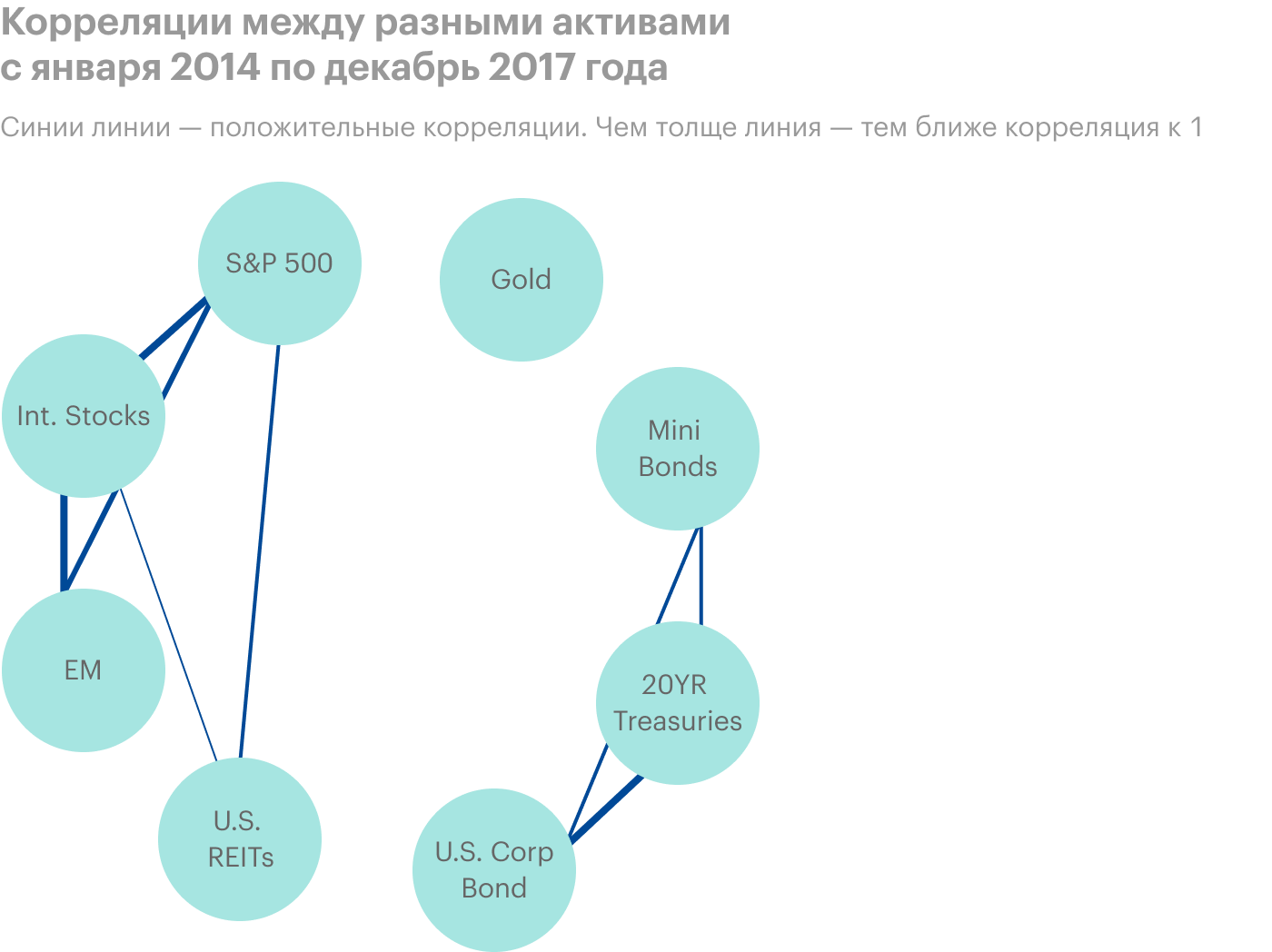

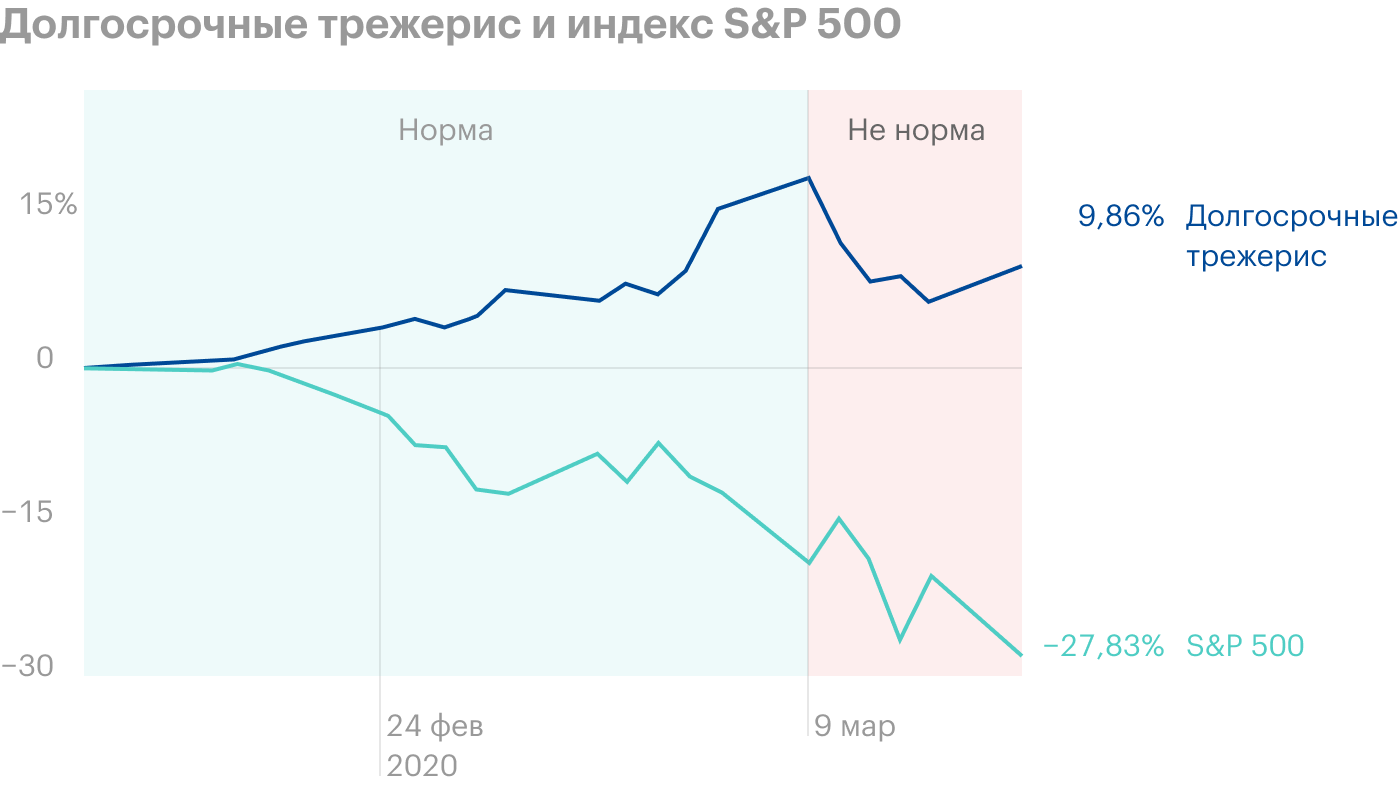

Поэтому на спокойном рынке с 2014 по 2017 год положительно коррелировали между собой только высокорисковые активы: S&P 500, глобальные акции, бумаги развивающихся рынков и фонды REIT. А низкорисковые активы были связаны только между собой. Это, например, муниципальные, корпоративные облигации, долгосрочные трежерис. При этом корреляции между этими двумя группами активов практически не наблюдалось.

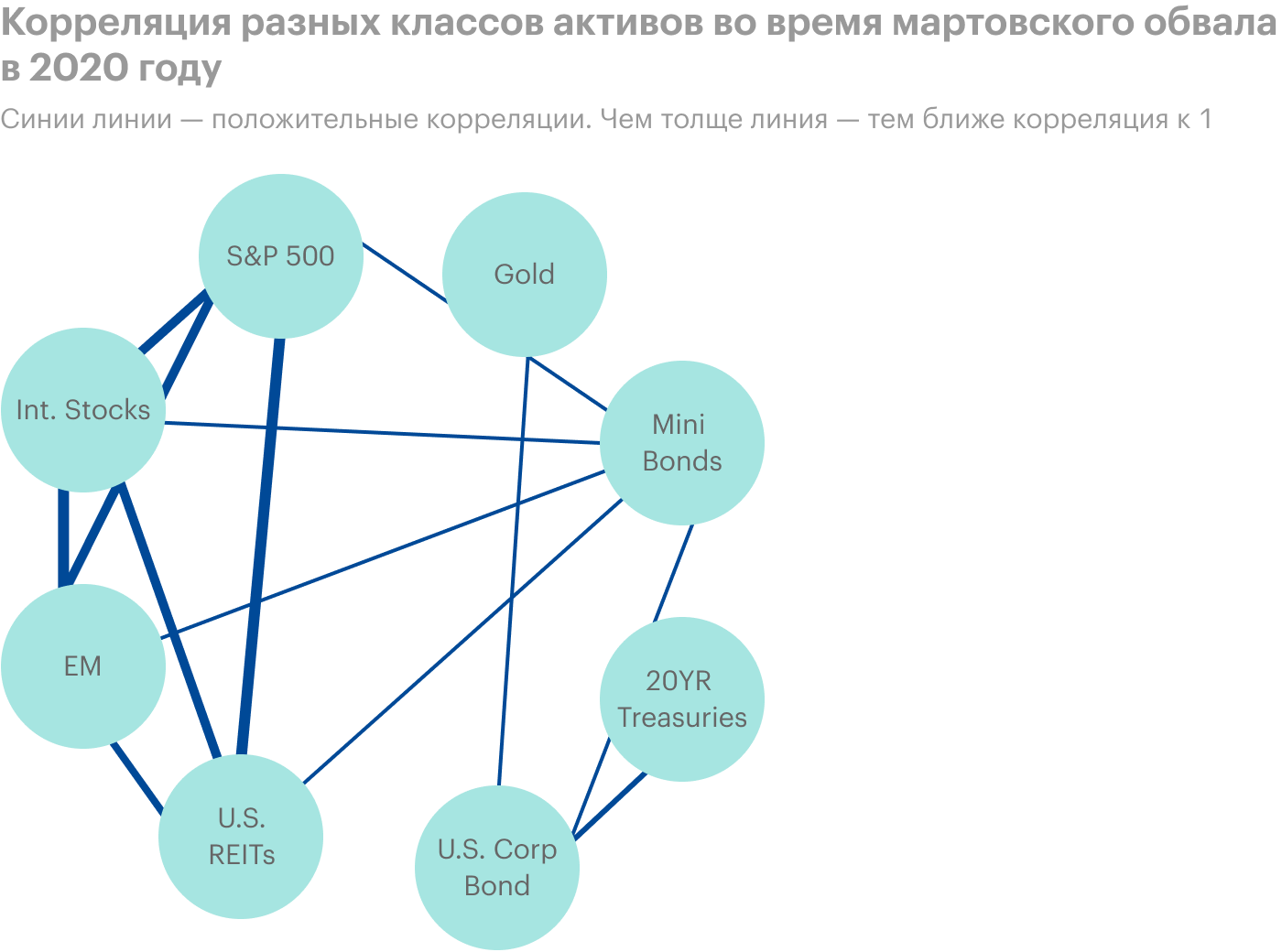

Но во время коронавирусного кризиса корреляции усилились. Все перечисленные выше активы стали взаимосвязаны. А облигации, которые традиционно считаются защитным инструментом, падали вместе с рисковыми активами.

Как посчитать корреляцию

Чтобы рассчитать корреляцию, можно воспользоваться онлайн-калькулятором, например от Portfolio Visualizer или более простым вариантом от Unicornbay.

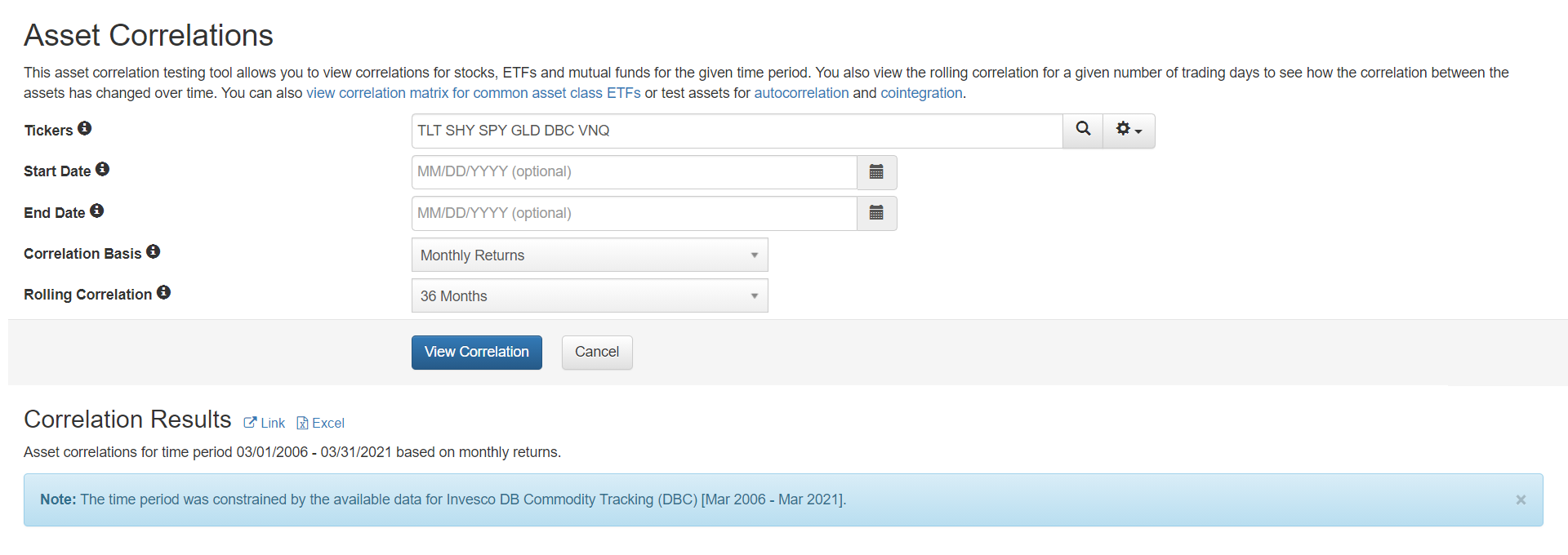

Я использовал Portfolio Visualizer, чтобы проверить корреляции между такими классами активов:

- Фонд TLT — долгосрочные казначейские облигации с дюрацией от 20 лет.

- Фонд SHY — краткосрочные казначейские облигации с дюрацией от 1 до 3 месяцев.

- Фонд SPY — компании из индекса S&P 500.

- Фонд GLD — золото.

- Фонд DBC — коммодити, или сырьевые товары.

- Фонд VNQ — сектор недвижимости и фонды REIT.

Для этого я вбил через пробелы указанные тикеры, выбрал расчет корреляций на основе месячной доходности инструментов и рассчитал 36-месячную скользящую.

Корреляции рассчитывались в рамках окна шириной три года, которое двигалось по шкале времени с марта 2006 по февраль 2021 года. Скользящая корреляция за 36 месяцев позволяет увидеть, как менялись ее значения с течением времени.

Я начал расчет с марта 2006 года, так как для фонда DBC более ранних данных нет.

Результаты расчетов представлены в таблице. Мы видим, что исторически у недвижимости, коммодити и S&P 500 слабая отрицательная корреляция по отношению к долгосрочным и коротким облигациям.

36-месячная скользящая корреляция разных классов активов

| Название | Тикер | TLT | SHY | SPY | GLD | DBC | VNQ |

|---|---|---|---|---|---|---|---|

| iShares 20+ Year Treasury Bond ETF | TLT | — | 0,54 | −0,32 | 0,23 | −0,37 | −0,01 |

| iShares 1-3 Year Treasury Bond ETF | SHY | 0,54 | — | −0,37 | 0,29 | −0,21 | −0,18 |

| SPDR S&P 500 ETF Trust | SPY | −0,32 | −0,37 | — | 0,05 | 0,54 | 0,72 |

| SPDR Gold Shares | GLD | 0,23 | 0,29 | 0,05 | — | 0,36 | 0,09 |

| Invesco DB Commodity Tracking | DBC | −0,37 | −0,21 | 0,54 | 0,36 | — | 0,34 |

| Vanguard Real Estate ETF | VNQ | −0,01 | −0,18 | 0,72 | 0,09 | 0,34 | — |

36-месячная скользящая корреляция разных классов активов

| iShares 20+ Year Treasury Bond ETF | |

| SHY | 0,54 |

| SPY | −0,32 |

| GLD | 0,23 |

| DBC | −0,37 |

| VNQ | −0,01 |

| iShares 1-3 Year Treasury Bond ETF | |

| TLT | 0,54 |

| SPY | −0,37 |

| GLD | 0,29 |

| DBC | −0,21 |

| VNQ | −0,18 |

| SPDR S&P 500 ETF Trust | |

| TLT | −0,32 |

| SHY | −0,37 |

| GLD | 0,05 |

| DBC | 0,54 |

| VNQ | 0,72 |

| SPDR Gold Shares | |

| TLT | 0,23 |

| SHY | 0,29 |

| SPY | 0,05 |

| DBC | 0,36 |

| VNQ | 0,09 |

| Invesco DB Commodity Tracking | |

| TLT | −0,37 |

| SHY | −0,21 |

| SHY | −0,21 |

| SPY | 0,54 |

| GLD | 0,36 |

| VNQ | 0,34 |

| Vanguard Real Estate ETF | |

| TLT | −0,01 |

| SHY | −0,18 |

| SHY | −0,18 |

| SPY | 0,72 |

| GLD | 0,09 |

| DBC | 0,34 |

Как рассчитать корреляцию в «Экселе»

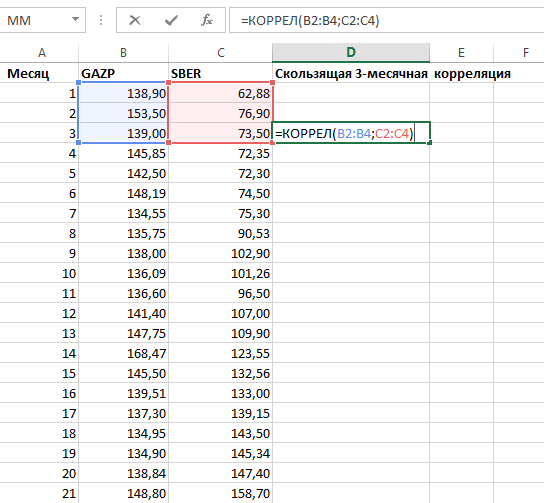

Скользящие корреляции также достаточно легко рассчитать в «Экселе». В этом помогает функция КОРРЕЛ() — или CORREL() в англоязычной версии.

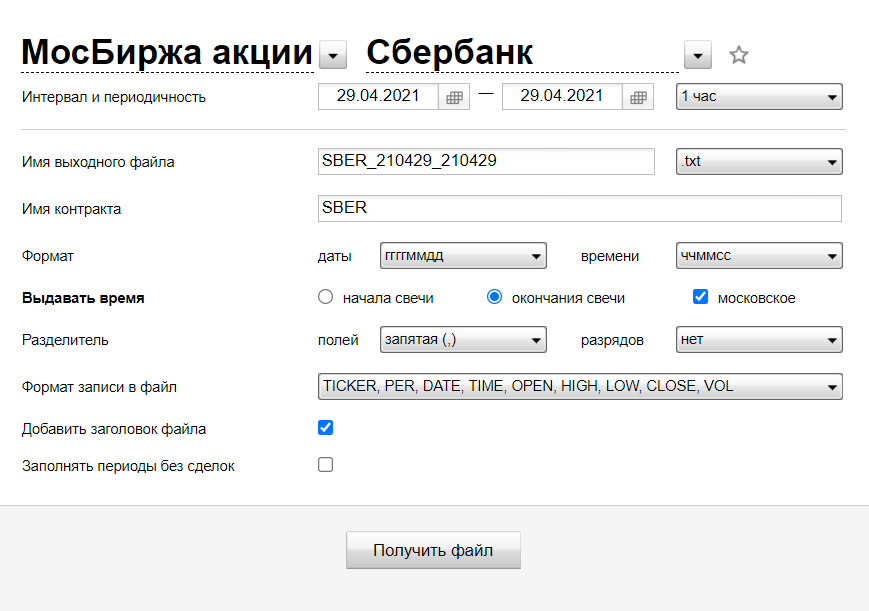

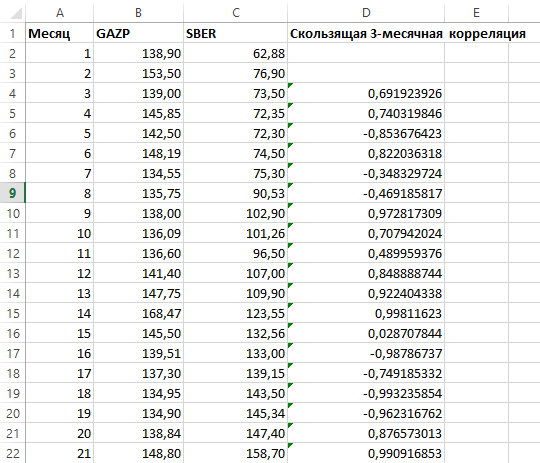

Для начала необходимо сформировать два массива данных с котировками интересующих инструментов. Для примера я возьму акции «Газпрома» (GAZP) и Сбербанка (SBER) и выгружу цены бумаг на конец каждого месяца с 1 марта 2015 по 1 марта 2021 года. Всего получилось 73 месяца.

После этого можно воспользоваться функцией КОРРЕЛ(), чтобы посчитать скользящие корреляции. Я приведу пример, как рассчитать скользящую трехмесячную, то есть значение за каждое предыдущее окно в три месяца.

Что в итоге

Корреляция показывает схожесть поведения активов. Понимание корреляций активов используется при диверсификации, а также оптимизации стратегии согласно современной теории портфеля.

Корреляция рассчитывается на конкретном временном отрезке, и она может меняться. Как показывают исторические данные, с течением времени корреляция растет.

Корреляция усиливается на падающих рынках и вместе с увеличением волатильности.