Кто имеет право на льготы по земельному налогу

И как их получить

Если у вас есть земельный участок, за него нужно платить налог. Но не всегда.

Некоторым категориям граждан государство предоставляет льготы: можно платить налог со скидкой или не платить вообще. Расскажу, кто имеет право на льготы и как эти льготы оформить. В статье буду говорить только о земельном налоге для физлиц, хотя такой налог платят и организации.

О чем узнаете в статье

Законодательство

Главное о земельном налоге указано в налоговом кодексе, НК. Как рассчитывать налог, какая максимальная налоговая ставка и когда платить — эти правила действуют по всей стране.

Но если хотите узнать, как платить земельный налог на ваш конкретный участок, НК будет недостаточно. Дело в том, что земельный налог — местный. Это значит, что налоговые ставки и налоговые льготы устанавливают власти городов федерального значения, то есть Москвы, Санкт-Петербурга и Севастополя, а за их пределами — власти муниципального образования: города, села, сельского поселения. Узнать о них можно на сайте ФНС.

Налог также идет в местный бюджет, на эти деньги власти отремонтируют дороги и посадят цветы на клумбах. В итоге в соседних городах одного региона могут быть разные льготы и условия уплаты налога.

Кто имеет право на льготы

Земельный налог платят люди, которые владеют земельными участками на праве:

- собственности;

- постоянного (бессрочного) пользования;

- пожизненного наследуемого владения.

Это право должно быть зарегистрировано в Росреестре. Арендаторы земельный налог не платят. Еще не нужно платить, когда у вас есть участок, выданный государством во времена СССР, если право собственности на него не оформлено.

Получить льготу по земельному налогу может тот, кто должен его платить. Если право на льготу имеет мать, но в Росреестре собственником земли указан сын, то льготу оформить нельзя. Если супруги купили земельный участок, то он считается совместно нажитым имуществом. Но для расчета земельного налога важно, на кого оформлена собственность. Если собственник участка — муж, то жена не платит налог и не может оформить льготу.

Если земельный участок оформлен в общую долевую собственность, то земельный налог делится пропорционально долям.

Например, брат и сестра получили земельный участок в наследство и оформили его в долевую собственность — по 1/2 каждому. Право на льготу имеет только сестра. Она сможет применить льготу только к своей половине суммы земельного налога. Брат заплатит налог полностью.

Как считают льготы

Прежде чем заниматься льготами, нужно знать порядок расчета земельного налога.

Земельный налог исчисляют из кадастровой стоимости земельного участка. Кадастровую стоимость устанавливает регион. Она не связана с суммой, за которую вы купили землю, но в теории близка к рыночной. Налоговая инспекция берет кадастровую стоимость из ЕГРН на 1 января года, за который считает земельный налог. А если земельный участок новый, то на дату внесения в ЕГРН его кадастровой стоимости.

В 2024 году есть нюанс: если кадастровая стоимость участка на 1 января этого года выше стоимости на 1 января 2023 года, налог за 2024 посчитают от кадастровой стоимости земли в 2023.

Чтобы рассчитать земельный налог, нужно умножить кадастровую стоимость на налоговую ставку. Ставки устанавливают власти в законах городов федерального значения, решениях местных депутатов и положениях о земельном налоге сельских поселений. Например, в Москве действует ставка 0,025% для участков, предоставленных для личного подсобного хозяйства. А в Сочи владельцы тех же участков заплатят 0,05%.

Еще на размер налога влияет доля в праве собственности на земельный участок: если у участка три совладельца, то налог каждый собственник заплатит только с трети кадастровой стоимости земли.

Если участок куплен или продан, налог за год сделки платят пропорционально полным месяцам владения им. Если налогоплательщик приобрел участок до 15-го числа — этот месяц считается полным. А если после 15-го числа, то месяц приобретения не учитывается. При продаже все наоборот: если продали до 15-го числа — месяц не учитывается. После — учитывается.

Земельный налог считают так:

Налог за отчетный год = Кадастровая стоимость участка x Ставка налога x (Период владения / 12) x Размер доли в праве.

Например, Маша с мужем из Москвы купили садовый земельный участок 6 соток в совместную долевую собственность 10 февраля 2023 года. Сделка совершена до 15 февраля — этот месяц считается полным месяцем владения. А всего таких месяцев 11 — с февраля по декабрь. Кадастровая стоимость участка на 1 января того же года — 3 000 000 ₽. В 2024 году каждый из них заплатит 3 000 000 ₽ x 0,025% x 11/12 x 1/2 = 343,75 ₽.

ИФНС исчисляет земельный налог и направляет собственникам земельных участков уведомления с получившейся суммой по почте или в личный кабинет налогоплательщика. Самим считать ничего не нужно, но можно проверить правильность расчетов. Удобнее всего это делать с помощью калькулятора на сайте налоговой службы.

Освобождение от уплаты налога. Тем, кто освобожден от уплаты земельного налога, ИФНС не направляет уведомления. Но зачастую информация о праве на льготу теряется или опаздывает, поэтому лучше самостоятельно уведомить о льготе налоговую инспекцию.

Уменьшение суммы налога. Местные власти могут установить скидку — обычно это процент от полной суммы налога.

Если бы Маша была пенсионеркой из Иваново, то у нее была бы скидка на налог — 50%. Сумма земельного налога: (3 000 000 ₽ × 0,025% × 11/12 × 1/2) × 50% = 171,87 ₽.

Уменьшение налоговой базы — это когда из кадастровой стоимости земельного участка вычитают либо кадастровую стоимость определенного количества квадратных метров, либо точную сумму.

Если бы Маша была многодетной мамой, а ее муж — многодетный отец не применял льготу к своей доле на участок, то она получила бы вычет из кадастровой стоимости — 1 млн рублей. Сумма земельного налога: (3 000 000 ₽ − 1 000 000 ₽) × 0,025% × 11/12 × 1/2 = 229,16 ₽.

Уменьшение налоговой ставки. Это не льгота в привычном понимании, так как ставка зависит от категории земли и местонахождения участка. Иногда категорию можно изменить, а с ней и снизить ставку — но это трудно.

Если бы Маша с мужем купили садовый земельный участок не в Москве, а в Санкт-Петербурге, то ставка земельного налога была бы 0,01%. Сумма налога: 3 000 000 ₽ × 0,01% × 11/12 × 1/2 = 137 ₽.

Федеральные льготы

Это льготы, которые действуют на территории всей страны. Они указаны в налоговом кодексе.

Некоторые категории налогоплательщиков могут уменьшить кадастровую стоимость участка, из которой рассчитывается земельный налог. В итоге налог нужно будет заплатить не со всей площади участка, а с его части. Вычет работает так: кадастровая стоимость участка уменьшается на кадастровую стоимость 600 м² — шести соток. Например, с участка площадью семь соток налог нужно заплатить только с одной сотки.

Вычет можно получить только по одному земельному участку по выбору льготника. Категория земли, вид разрешенного использования могут быть любыми.

Право на вычет имеют:

- Герои СССР, Герои России, полные кавалеры ордена Славы.

- Люди с инвалидностью первой и второй группы, дети с инвалидностью, люди с инвалидностью вследствие боевых действий.

- Ветераны Великой Отечественной войны и иных боевых действий.

- Пенсионеры, которые получают пенсию по старости, по потере кормильца или за выслугу лет, а также предпенсионеры, которым осталось пять лет до достижения пенсионного возраста. Еще право на налоговый вычет по земельному налогу есть у мужчин и женщин, достигших соответственно возраста 60 и 55 лет, которым выплачивается ежемесячное пожизненное содержание. Например, судьи в отставке.

- Многодетные родители трех и более несовершеннолетних детей.

- Ликвидаторы аварий ядерных установок и радиационных катастроф.

К последней категории относятся:

- Участники испытаний ядерного оружия, ликвидации аварий ядерных установок.

- Лица, подвергшиеся воздействию радиации на ЧАЭС, на аварии на производственном объединении «Маяк», вследствие сбросов радиоактивных отходов в реку Теча и ядерных испытаний на Семипалатинском полигоне.

- Лица, получившие лучевую болезнь или ставшие инвалидами в результате испытаний на любых видах ядерных установок.

Коренные малочисленные народы Севера, Сибири и Дальнего Востока не платят земельный налог с участков, которые используются для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов.

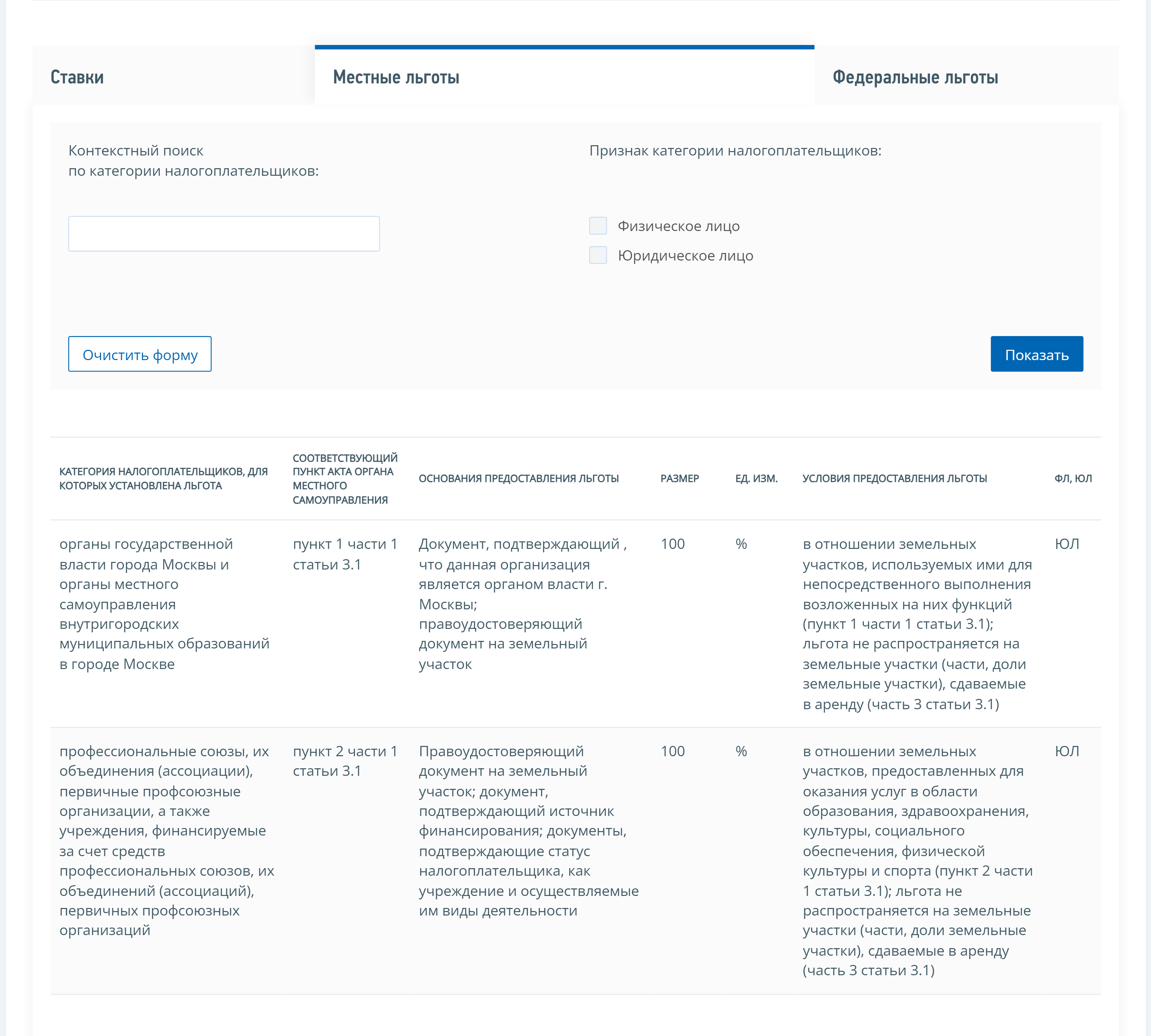

Местные льготы

В дополнение к федеральным льготам власти городов федерального значения или муниципальные власти могут устанавливать местные льготы. Они суммируются: налогоплательщик может получить и федеральную, и местную льготу одновременно, если на то есть основания.

Пенсионер владеет двумя земельными участками площадью 10 соток каждый во Владивостоке. Государство разрешает ему применить налоговый вычет в размере кадастровой стоимости 6 соток. А местные власти — вычет 300 тысяч рублей от кадастровой стоимости участка. Пенсионер вправе применить сразу оба вычета. Можно к одному участку, а можно к двум по отдельности.

Поскольку льготы разные в каждом городе, деревне, селе, их все невозможно охватить в одной статье. Объясню, где искать информацию о льготах вашего города, и разберу примеры льгот в нескольких крупных городах.

Где искать информацию о льготах

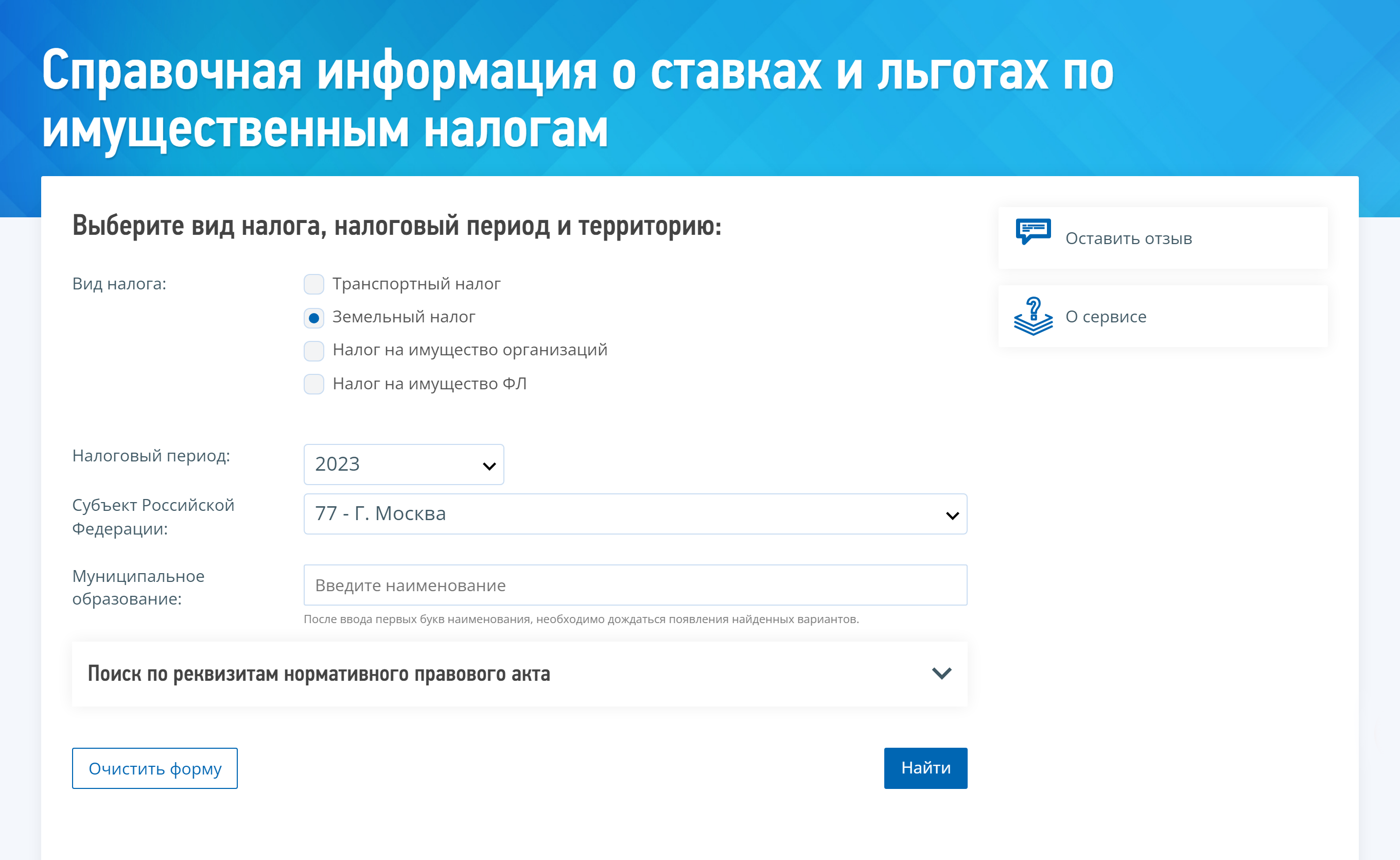

На сайте ФНС есть удобный сервис по всем имущественным налогам, включая земельный налог. Информация в нем регулярно обновляется.

Выберите вид налога, налоговый период, регион, муниципальное образование, в котором расположен земельный участок, и нажмите «Найти».

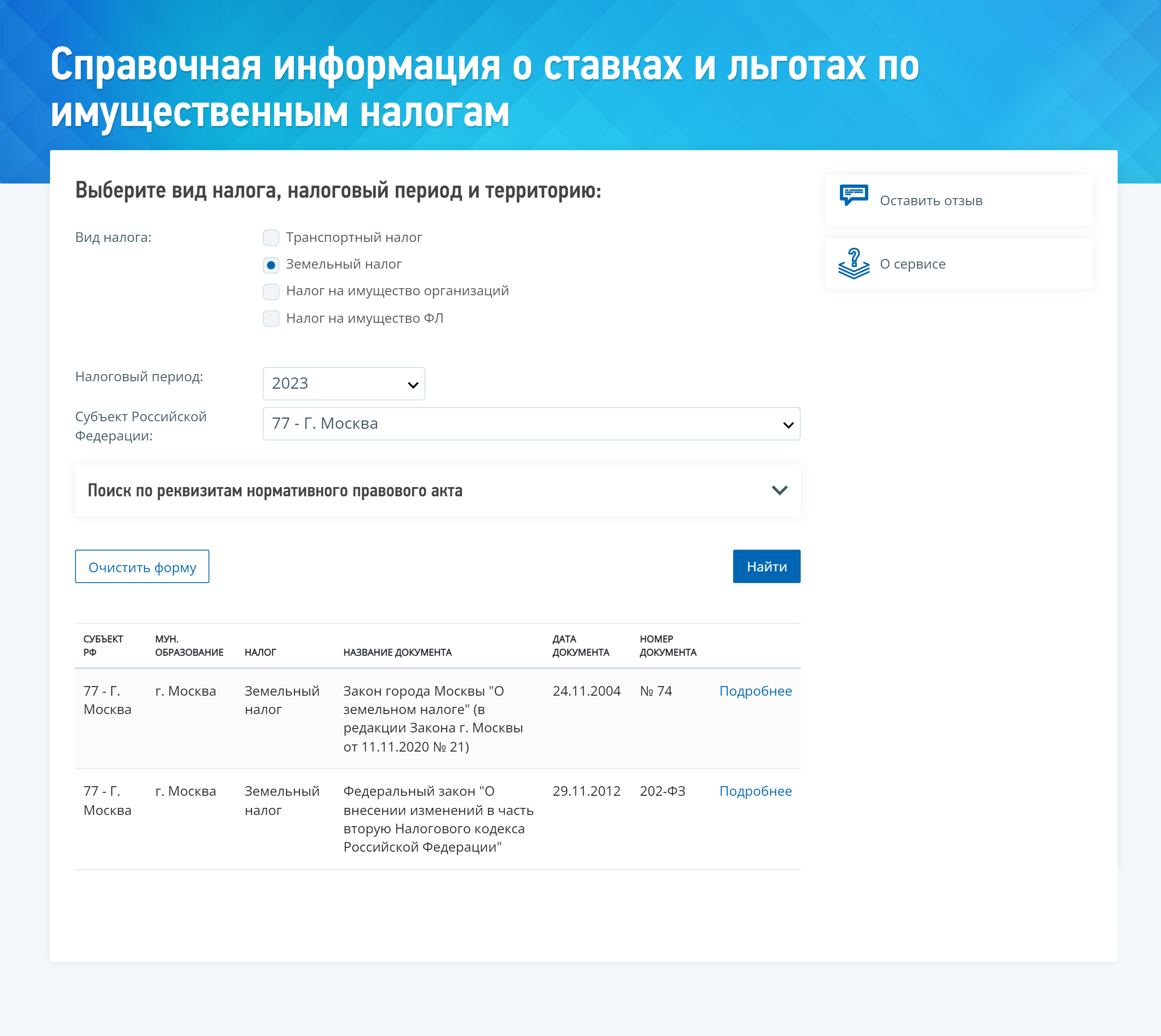

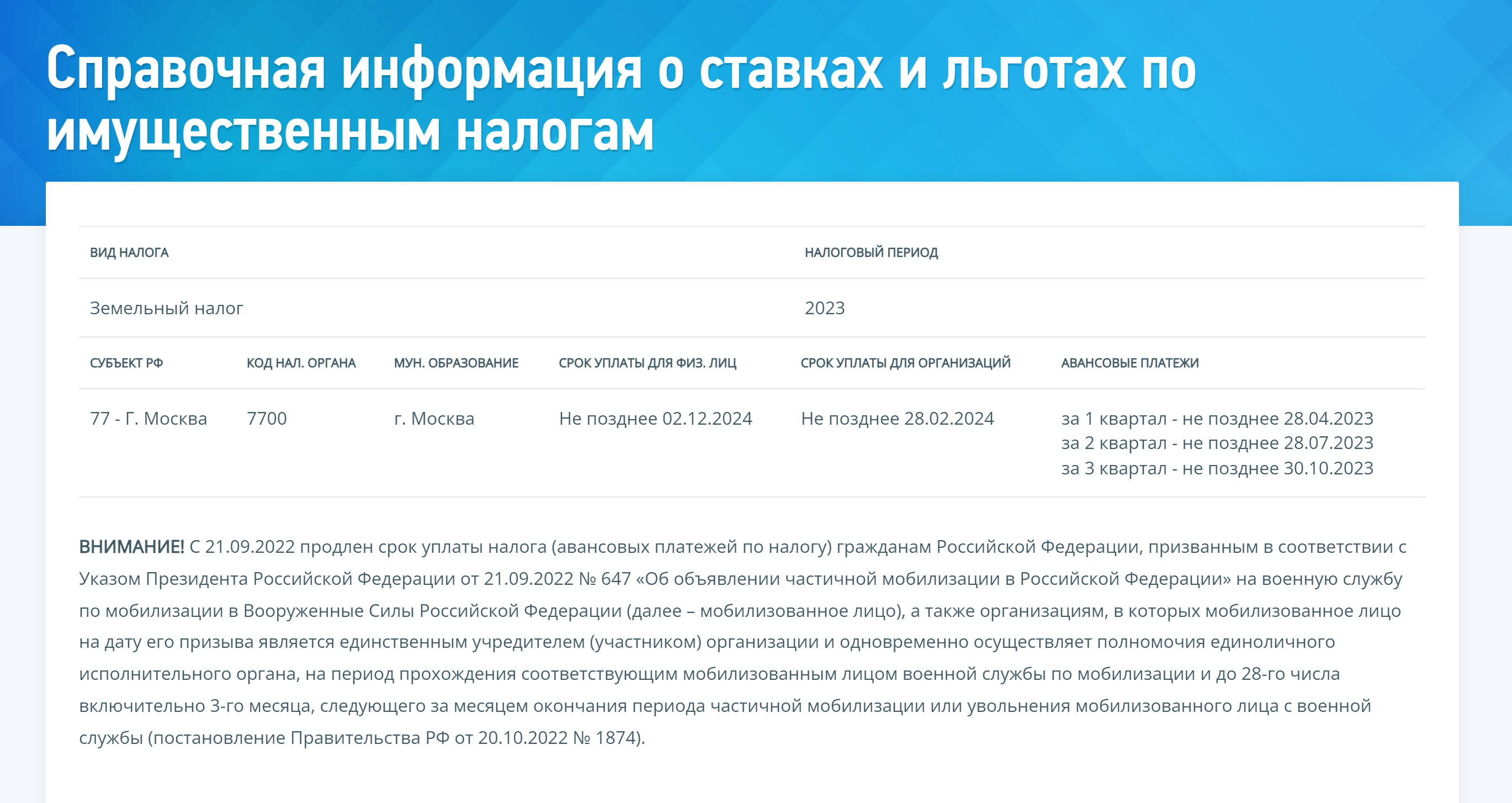

Появятся реквизиты документа о земельном налоге в выбранном населенном пункте. Нажмите «Подробнее», чтобы увидеть ставки и льготы по земельному налогу.

Примеры льгот в Москве в 2024 году. В столице полностью освобождены от уплаты земельного налога с одного земельного участка Герои СССР, Герои России, Герои социалистического труда и полные кавалеры орденов Славы, Трудовой Славы и «За службу Родине в Вооруженных Силах СССР». Льгота работает для случаев, когда они не сдают этот участок в аренду.

Все федеральные льготники, кроме пенсионеров, получают в дополнение к вычету кадастровой стоимости 6 соток налоговый вычет 1 млн рублей. Эта льгота также не распространяется на участки, которые сдаются в аренду. Для пенсионеров дополнительных льгот в Москве нет.

Например, многодетный родитель владеет земельным участком в садовом товариществе в Москве площадью 10 соток кадастровой стоимостью 4 млн рублей. Ставка земельного налога для садовых участков в Москве — 0,025%. Без учета льгот земельный налог — 1000 ₽.

4 000 000 ₽ × 0,025% = 1000 ₽.

Если применить федеральную льготу, то можно вычесть кадастровую стоимость 6 соток, то есть 2,4 млн рублей. Земельный налог — 400 ₽.

4 000 000 ₽ / 10 × 6 = 2 400 000 ₽ — стоимость 6 соток.

(4 000 000 ₽ − 2 400 000 ₽) × 0,025% = 400 ₽.

Если семья получит официальный статус многодетной в Москве, то можно дополнительно применить местную льготу и вычесть 1 млн рублей. Земельный налог уменьшится до 150 ₽.

(4 000 000 ₽ − 2 400 000 ₽ − 1 000 000 ₽) × 0,025% = 150 ₽.

Критерии многодетных семей для федеральной и местной льгот разные. Федеральная льгота применяется к родителям трех и более несовершеннолетних детей. Как только старший из трех детей достигает 18 лет, родители не могут получить федеральную льготу.

В Москве многодетными считаются семьи с тремя и более детьми, пока младший ребенок не достигнет 16 лет — или 18 лет, если он учится в образовательных организациях. А еще в состав многодетной семьи в Москве входят падчерицы и пасынки. Местную льготу можно будет применять дольше по времени, чем федеральную.

Примеры льгот во Владивостоке в 2024 году. Все федеральные льготники, кроме пенсионеров, освобождены от уплаты земельного налога с одного земельного участка. Многодетные семьи, получившие бесплатный земельный участок, освобождаются от уплаты налога на 10 лет с даты регистрации права собственности на него.

Пенсионеры получают дополнительный вычет 300 тысяч рублей на один земельный участок, если он не используется в предпринимательской деятельности.

Местных налоговых льгот может не быть вообще. Например, Например, на федеральной территории «Сириус» в отношении участков, которые принадлежат гражданам, применяют только федеральные налоговые льготы.

Как оформить льготу

Налоговая получает информацию о льготниках по внутренним каналам из СФР и загса и автоматически считает льготы. В теории налогоплательщикам не нужно ничего сообщать дополнительно.

Однако случаются сбои: ИФНС может не получить информацию о льготе или не применить ее по ошибке. Проверить, учла ли налоговая льготу, можно в личном кабинете налогоплательщика или в уведомлении о сумме земельного налога.

Заявление о предоставлении налоговой льготы. Достаточно один раз подать его в ИФНС. Лучше не указывать, до какого периода должна применяться льгота, — тогда подавать заново не придется.

В заявлении можно сразу указать льготы и по транспортному налогу, и по налогу на имущество физических лиц.

Если налогоплательщик продал один земельный участок и купил другой, льгота сохранится. ИФНС применит такую же льготу к новому участку.

Необходимые документы. К заявлению приложите документы, подтверждающие право на получение льготы: пенсионное удостоверение, удостоверение многодетной семьи, справку из соцзащиты, удостоверение инвалида. Льготу предоставляют на срок действия документа, подтверждающего льготу. Для пенсионера по старости льгота будет бессрочной. Для родителя в многодетной семье федеральная льгота доступна до совершеннолетия старшего из трех последних детей в семье.

Для федеральной льготы достаточно и свидетельств о рождении или усыновлении детей.

Чтобы подтвердить право на местную льготу, понадобится удостоверение многодетной семьи или другой документ, например справка о том, что семья приобрела статус многодетной.

Куда и когда подавать. Заявление можно подать через личный кабинет налогоплательщика, по почте, в МФЦ или лично в любой налоговой инспекции. Специально ехать в инспекцию по месту нахождения земельного участка не нужно.

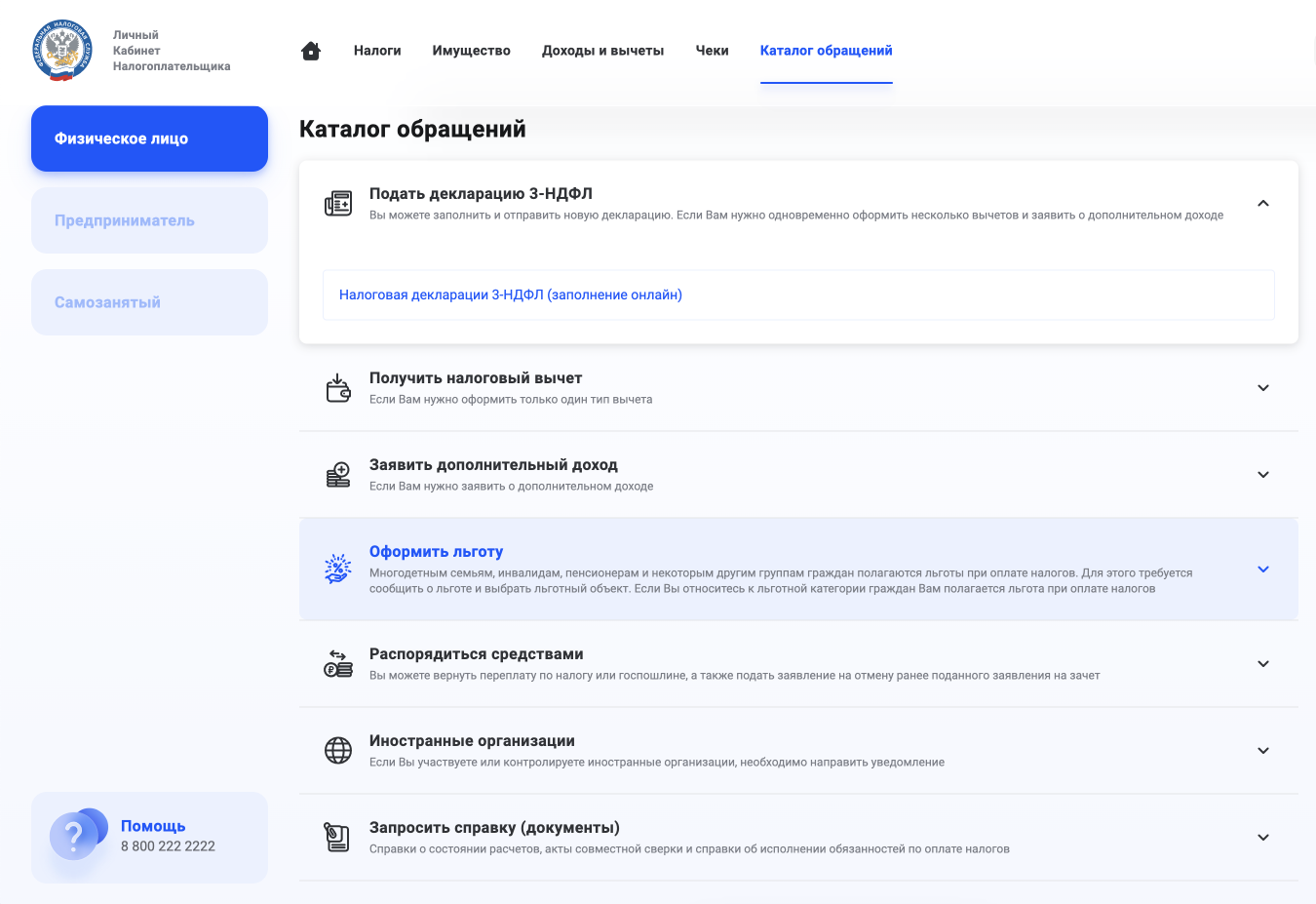

В личном кабинете налогоплательщика надо:

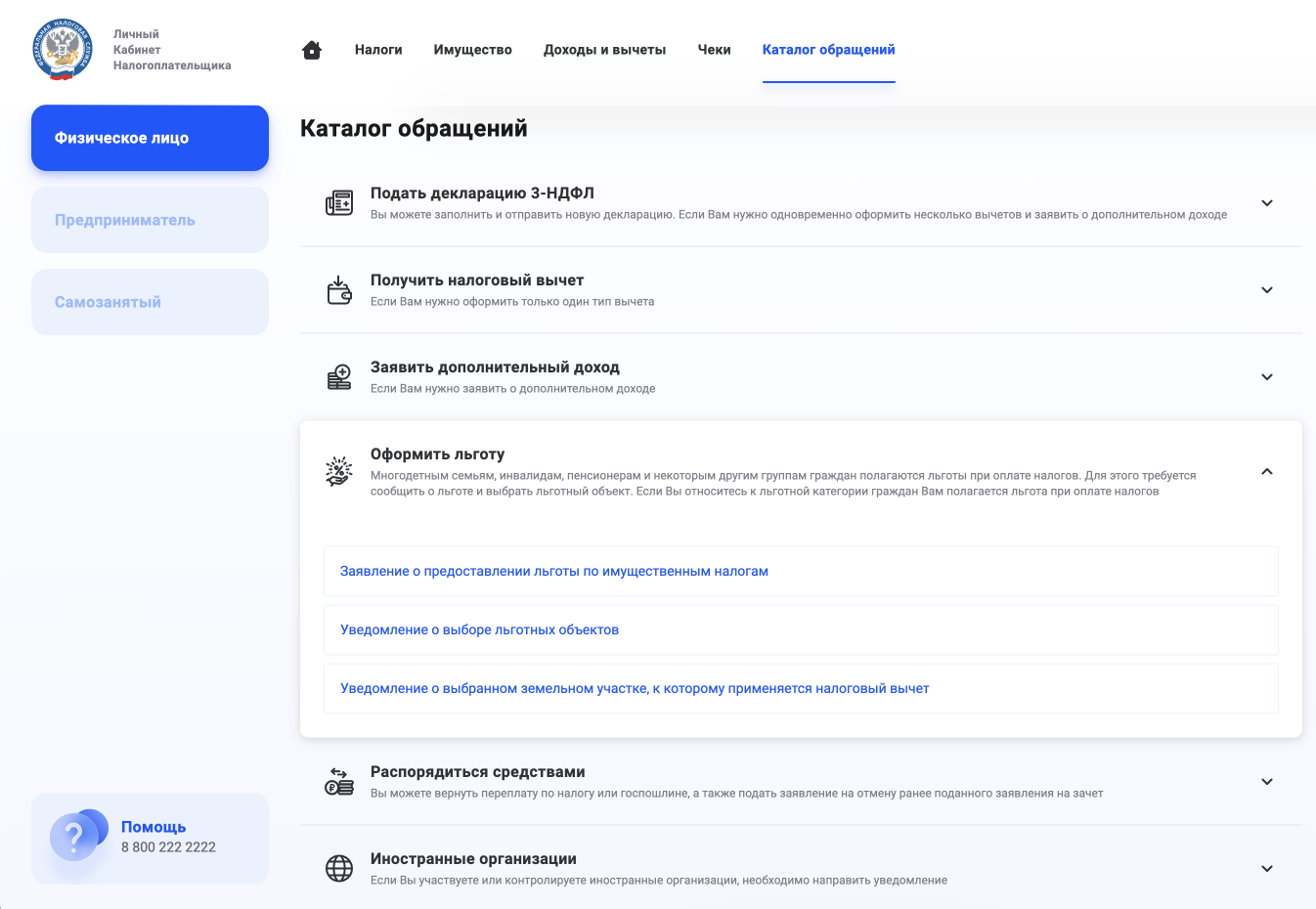

- Открыть вкладку «Каталог обращений» → «Оформить льготу».

- Выбрать ссылку на нужное заявление.

- Выбрать имущество, к которому применяется льгота, или земельный участок, к которому применяется налоговый вычет.

- Заполнить заявление по подсказкам сервиса и нажать кнопку «Проверить и отправить».

Подать заявление на льготу можно в любое время после того, как на нее возникло право.

Как выбрать льготный земельный участок

Федеральная льгота действует только на один земельный участок. Даже если у владельца несколько оснований для льгот. Если человек с инвалидностью одновременно пенсионер и ветеран, то он может оформить федеральную льготу только на один участок.

Если у человека в собственности два или более земельных участка, то ИФНС предоставит льготу на тот, по которому рассчитан самый высокий налог. Иногда это невыгодно, поэтому собственник сам может выбрать, к какому земельному участку применить льготу.

Объясню на примере. У пенсионера Василия два земельных участка: первый — 10 соток, кадастровая стоимость — 300 000 ₽ за сотку, второй — 15 соток, кадастровая стоимость — 220 000 ₽ за сотку.

Налоговая ставка одинакова для обоих участков — 0,3%. Василий — единственный владелец этих участков, он владел ими весь год. Василий вправе уменьшить налоговую базу на стоимость шести соток земельного участка.

Земельный налог на второй участок больше, чем на первый, поэтому ИФНС применит льготу ко второму участку:

10 соток × 300 000 ₽ × 0,3% = 9000 ₽.

15 соток × 220 000 ₽ × 0,3% = 9900 ₽.

А теперь рассмотрим два варианта. Применим льготу к первому участку:

(10 соток − 6 соток) × 300 000 ₽ × 0,3% = 3600 ₽.

15 соток × 220 000 ₽ × 0,3% = 9900 ₽.

Всего к уплате: 13 500 ₽.

Применим льготу ко второму участку:

10 соток × 300 000 ₽ × 0,3% = 9000 ₽.

(15 соток − 6 соток) × 220 000 ₽ × 0,3% = 5940 ₽.

Всего к уплате: 14 640 ₽.

Василию выгоднее применить льготу к первому участку. Чтобы заплатить меньше, Василию нужно подать в ИФНС уведомление о выборе земельного участка размером 10 соток как льготного или сделать это в личном кабинете налогоплательщика.

Уведомление о выборе льготного земельного участка. Уведомление можно подать в личном кабинете налогоплательщика. Для этого нужно выбрать раздел «Каталог обращений» → «Уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу». Далее — заполнить, подтвердить и отправить уведомление в ИФНС.

Или можно самостоятельно заполнить бумажное уведомление и подать в любую ИФНС.

Необходимые документы. К заявлению приложите документы, подтверждающие право на льготу. Если льгота уже была оформлена, то дополнительно ничего прикладывать не нужно.

Куда и когда подавать. Уведомление подается через личный кабинет налогоплательщика, по почте, в МФЦ или лично в любой налоговой инспекции. Срок подачи уведомления — 31 декабря отчетного года.

Как вернуть налог, если льготу не применили

Заявление о возврате налога. ИФНС учитывает льготу с того года, когда налогоплательщик получил право на нее.

И вернет переплату по земельному налогу за последние три года всем, у кого она возникла до 2024.

По переплате в 2024 году и позже ограничения нет — можно будет вернуть хоть за 10 лет, так как с 1 января 2023 изменили норму закона и отменили срок, в течение которого можно запросить возврат.

Но на отношения до принятия новой нормы о неограниченном сроке она не распространяется.

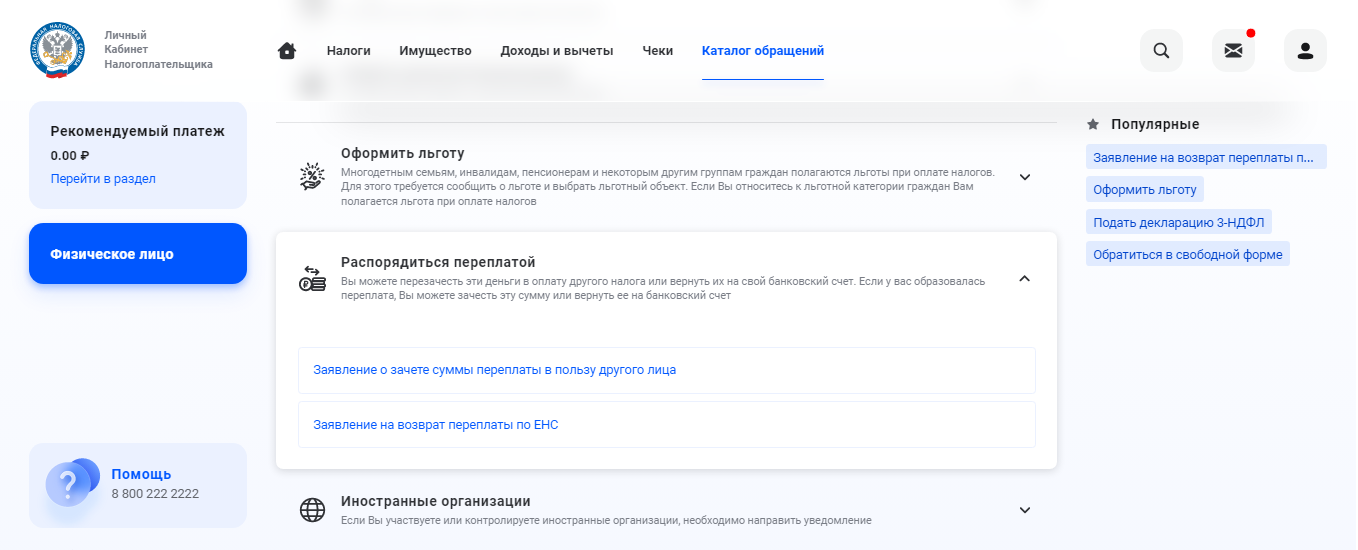

Если вы получили право на льготу в 2021 году, но подали заявление на получение льготы только в 2024, то ИФНС пересчитает земельный налог за 2021, 2022 и 2023 годы. После перерасчета переплату по налогу можно будет вернуть. Заявление о возврате налога можно подать через личный кабинет налогоплательщика.

ИФНС установила сразу две электронные формы заявления о возврате налога: о зачете в пользу другого лица и на возврат переплаты на свой банковский счет.

Сроки подачи заявления. Заявление нужно подать после того, как ИФНС пересчитает налог за предыдущие годы.

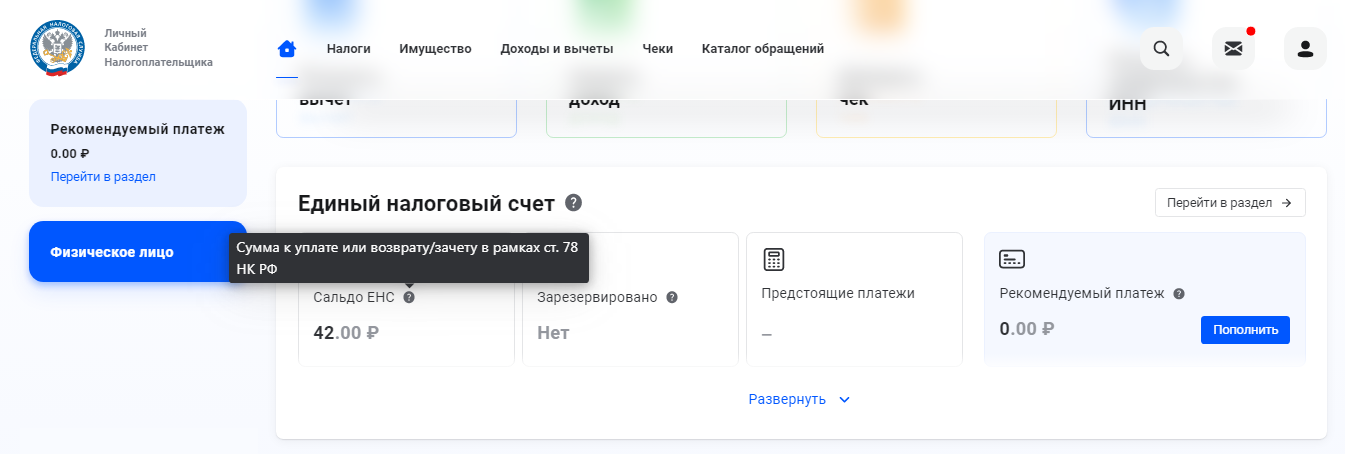

Сумма переплаты появится в личном кабинете налогоплательщика на его едином налоговом счете. Если налог не вернуть, то ИФНС самостоятельно засчитает сумму переплаты в счет будущих налоговых платежей, уплаты страховых взносов, штрафов за налоговые правонарушения и госпошлин по судебным решениям об их взыскании.

Подавать заявление нужно в ИФНС по месту нахождения земельного участка.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga