Какие налоги придется заплатить при продаже земельного участка

Я юрист, по работе консультирую тех, кто оформляет документы, чтобы продать земельный участок.

Часто люди даже не знают, что в определенных ситуациях им придется заплатить налог. Например, если земля досталась по наследству всего полгода назад. Расскажу, в каких случаях точно придется платить налог и что нужно сделать, чтобы сэкономить.

Вы узнаете

- Каким налогом облагается продажа земли

- Кто обязан платить налог

- Когда не нужно платить налог

- Ставка налога для юрлиц и ИП

- Налоговый период

- Вычеты по налогу

- Расчет НДФЛ

- Порядок декларирования

- Порядок уплаты налога

- Сроки уплаты налога

- Ответственность за неуплату

- Можно ли продать земельный участок без налогов

- Как заплатить налог при продаже земельного участка

Каким налогом облагается продажа земли

Когда человек или компания продают земельный участок, они получают доход, с которого обязаны уплатить установленный законодательством налог на доходы. Человеку придется заплатить налог на доходы физического лица (НДФЛ), а индивидуальный предприниматель или юрлицо будут платить налог в зависимости от того, какую систему налогообложения они выбрали для своей деятельности.

Правовая основа. Обязанность уплатить налог установлена налоговым кодексом. Порядок уплаты налога физическими лицами регулируется главой 23 НК РФ, юрлицами — главой 25, главой 26.1, главой 26.2 НК РФ. Но сейчас мы подробно разберем только налоги для физических лиц. Налоги при продаже участков предпринимателями и организациями — тема для отдельной большой статьи.

Кто обязан платить налог

Когда продают землю, налог платит продавец, и неважно — физлицо это, ИП или фирма. Гражданство также не важно. Главное, чтобы сам участок обязательно находился на территории Российской Федерации. То есть налог платят, если плательщик и объект подпадают под действие налогового законодательства РФ.

При расчете НДФЛ налогоплательщики делятся на две группы:

- Резиденты — те, кто 183 календарных дня за последние 12 месяцев находились на территории РФ. Применительно к налогообложению при продаже участка этот период учитывается перед месяцем, в котором состоялась продажа участка.

- Нерезиденты — те, кто за последние 12 месяцев провели на территории РФ меньше 183 календарных дней.

От этого деления зависит налоговая ставка:

- для резидентов налоговая ставка составляет 13%;

- для нерезидентов налоговая ставка составляет 30%.

Если собственник — индивидуальный предприниматель, который использовал участок в предпринимательской деятельности, например чинил обувь в мастерской, стоящей на участке, или при регистрации указал деятельность «продажа недвижимости», доход от такой продажи будет признан доходом от предпринимательской деятельности. В этом случае полученная от продажи сумма будет облагаться налогом на доходы физических лиц независимо от срока владения такими объектами.

Но если предприниматель занимается другой деятельностью, например печет пироги или шьет пальто, и все это происходит не на проданном участке, доход от продажи будет считаться по правилам, которые действуют для физических лиц.

Когда не нужно платить налог

Продавца-физлицо могут освободить от налога в зависимости от того, когда он приобрел участок и сколько лет тот находился в его собственности.

Продолжительность права владения. По общему правилу срок владения составляет пять лет или три года, если на земельном участке расположен жилой дом — единственное жилье продавца — либо земельный участок получен в собственность по наследству или договору дарения от члена семьи или близкого родственника, по договору ренты или приватизирован.

По закону близкими родственниками считаются супруги, родители, дети, усыновители, усыновленные, родные братья и сестры, дедушки, бабушки и внуки. А вот дяди и тети, например, в эту категорию не попадают.

Срок владения участком определяется с даты государственной регистрации права собственности продавца на него. Дату можно посмотреть в свидетельстве о государственной регистрации права собственности на земельный участок, если он был приобретен до 15 июля 2016, или в выписке из ЕГРН — если после. Исключение — если участок был получен по наследству. В этом случае срок владения определяется с даты смерти наследодателя.

Льготы. Если продавец владел участком дольше тех сроков, о которых я сказала выше, он освобождается от уплаты НДФЛ.

Сколько нужно владеть участком, чтобы не платить налог

| Срок | Основание | |

|---|---|---|

| Участок был получен в подарок от близкого родственника, в наследство, по договору ренты или в ходе приватизации либо на участке расположен жилой дом — единственное жилье продавца | 3 года | п. 3 ст. 217.1 НК РФ |

| Участок приобретен по другим основаниям начиная с 1 января 2016 года | 5 лет | п. 4 ст. 217.1 НК РФ |

Сколько нужно владеть участком, чтобы не платить налог

| 3 года | |

| Условия | Участок был получен в подарок от близкого родственника, в наследство, по договору ренты или в ходе приватизации либо на участке расположен жилой дом — единственное жилье продавца |

| Основание | п. 3 ст. 217.1 НК РФ |

| 5 лет | |

| Условия | Участок приобретен по другим основаниям начиная с 1 января 2016 года |

| Основание | п. 4 ст. 217.1 НК РФ |

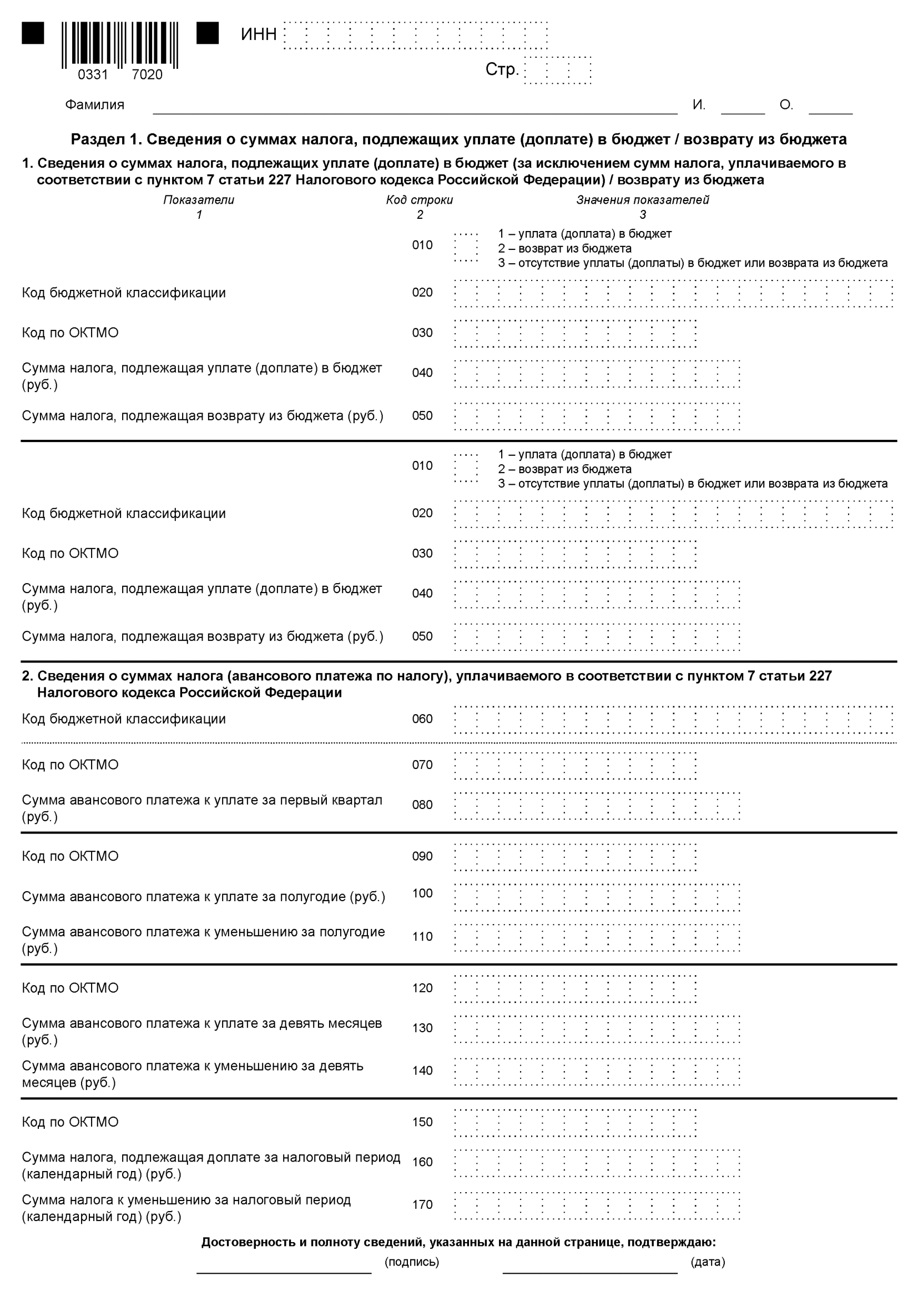

Ставка налога для юрлиц и ИП

Ставка налога для юрлиц и ИП зависит от выбранной ими системы налогообложения. Допустим, земельный участок продает компания. Расскажу кратко, сколько ей придется заплатить налогов на разных режимах.

На общем налоговом режиме — ОСНО — компания должна включить полученный от продажи земли доход в расчеты по налогу на прибыль: выручку от продажи земельного участка в доходы, а покупную стоимость земли — в расходы.

На упрощенной системе налогообложения — УСН — компания должна включить выручку от продажи земельного участка в состав доходов. Если земельный участок изначально покупали для перепродажи, его стоимость можно списать как расходы на товар.

ИП платят в зависимости от того, для каких целей приобрели землю.

Если ИП при регистрации заявил такой вид деятельности, как продажа земельных участков, или если использует участок для предпринимательской деятельности, доходы от продажи земельных участков учитывают в составе доходов по налогу при УСН.

Если компания или ИП работает на едином налоге на вмененный доход, но совмещает этот режим с УСН, тогда доход от продажи участка будет облагаться «упрощенным» налогом.

Организации подают налоговые декларации по итогам года не позднее 25 марта года, следующего за истекшим налоговым периодом. ИП должны подать декларацию не позднее 25 апреля года, следующего за истекшим налоговым периодом.

Если компания или предприниматель прекращают заниматься деятельностью, в отношении которой применялась УСН, декларацию им следует подать не позднее 25 числа месяца, следующего за месяцем, в котором они уведомили налоговую о прекращении такой деятельности.

Если компания или предприниматель утрачивают право применять УСН, то декларация подается не позднее 25 числа месяца, следующего за кварталом, в котором они лишились такого права.

Налоговый период

Налоговым периодом признается календарный год. Соответственно, если собственник продал земельный участок в 2022 году, доход у него появился в этом налоговом периоде, значит, подать декларацию и уплатить налог он должен в 2023 году.

Вычеты по налогу

Эта льгота предусмотрена только для физлиц-продавцов, которые владели землей менее установленного минимального срока и не использовали ее в предпринимательской деятельности.

Вот как это работает.

Доход от продажи земельного участка можно уменьшить на сумму расходов, которые связаны с его покупкой и могут быть подтверждены документально: стоимость самого участка, госпошлина, уплаченная нотариусу, риелторские услуги, проценты по кредиту.

Например, вы купили участок за 1 млн рублей и через полгода хотите продать его за 1,5 млн. У вас есть договор на оказание риелторских услуг, по которому вы заплатили агентству 30 тысяч рублей, и чек на эту сумму. Значит, вы можете уменьшить полученные с продажи участка 1 500 000 ₽ на 1 030 000 ₽ понесенных расходов и уплатить налог с 470 000 ₽. То есть заплатить придется 470 000 × 13% = 61 100 ₽.

Второй вариант — уменьшить полученную от продажи сумму на 1 млн рублей — величину имущественного вычета. Тогда налог придется заплатить с 500 000 ₽, то есть 65 000 ₽.

Бывают случаи, когда человек получает земельный участок в дар или по наследству от дяди или бывшего супруга. Получить участок — значит получить доход, с которого нужно заплатить НДФЛ по ставке 13%. Если такой участок впоследствии продавать и не выдержать минимальный срок владения, придется тоже заплатить налог. Но его можно уменьшить на ту сумму, с которой платили НДФЛ. Или уменьшить свой доход на расходы дарителя или наследодателя, которые он понес, когда приобретал землю. Но так можно сделать, только если сам наследодатель или даритель не учел эти расходы в целях налогообложения.

Эти правила применяются к доходам за 2019 и последующие годы.

Расчет имущественного вычета. Покажу на примере, как рассчитать имущественный вычет.

Александр Соколов купил земельный участок в феврале 2022 года за 2,5 млн рублей и продал в августе 2023 года за 3,2 млн рублей. Поскольку Соколов владел участком меньше установленного минимального срока — менее трех лет — он должен заплатить НДФЛ с полученной суммы.

Соколову выгоднее воспользоваться льготой, которая позволяет уменьшить доход, полученный от продажи земельного участка, на сумму расходов на его покупку. Тогда НДФЛ ему придется платить с 700 000 ₽ = 3 200 000 − 2 500 000.

Сумма налога: 700 000 × 13% = 91 000 ₽.

Если Соколов уменьшит полученную от продажи сумму на 1 млн рублей — величину имущественного вычета — НДФЛ будет 286 000 ₽ = (3 200 000 − 1 000 000) × 13%.

Если бы он не применил никакую льготу, налог был бы: 3 200 000 × 13% = 416 000 ₽

Расчет НДФЛ

НДФЛ — налог на доходы физических лиц — рассчитывается исходя из полученного человеком дохода.

НДФЛ рассчитывается в зависимости от ставки. Так, налоговые резиденты должны уплачивать 13% от полученного дохода, а нерезиденты — 30%.

База для начисления. Налоговая база для расчета НДФЛ с вырученной от продажи земельного участка суммы по общему правилу включает в себя полученные от покупателя деньги за проданную землю.

Но если земельный участок был продан после 1 января 2016 года, налоговая проверит, как соотносятся доход от его продажи и кадастровая стоимость. Для расчета берут кадастровую стоимость, которую умножают на понижающий коэффициент 0,7. Понижающий коэффициент может быть уменьшен законом субъекта РФ.

Если сумма дохода от продажи меньше кадастровой стоимости с коэффициентом, придется платить налог с суммы кадастровой стоимости, уменьшенной на коэффициент, а не с суммы продажи. То есть специально занижать сумму продажи, чтобы уйти от налогов, бесполезно — платить все равно придется.

Петр Воробьев продал земельный участок за 1,8 млн рублей, а кадастровая стоимость земли — 3,3 млн рублей. Для расчета налога возьмут доход в размере 2,31 млн рублей: 3,3 млн × 0,7.

В расчет берут кадастровую стоимость участка на 1 января года, в котором зарегистрирован переход права собственности на нее. Если земельный участок сформирован в течение года, учитывается его кадастровая стоимость на дату его постановки на государственный кадастровый учет.

Особенности начисления для сделок с землей и домом. Земельный участок и расположенный на нем жилой дом — разные объекты. При продаже налог платят со всего полученного дохода. Но в случае когда право собственности у продавца на эти объекты возникло не одномоментно, необходимо проверить, в течение какого срока каждый из этих объектов находился во владении продавца и считается ли проданное жилье единственным.

Алексей в сентябре 2018 года купил земельный участок, построил на нем дом и в ноябре 2022 зарегистрировал на этот дом право собственности. В октябре 2023 года он все продал. НДФЛ он должен заплатить только с дохода, который получил за продажу дома, потому что кроме проданных объектов у Алексея была еще квартира, то есть дом был не единственным его жильем.

Дело в том, что земельный участок находился в собственности Алексея больше пяти лет, значит, к доходу за землю применяется льгота. А вот домом продавец на момент совершения сделки владел меньше минимального установленного срока: с момента регистрации права до момента перехода права прошло всего 11 месяцев. Поэтому НДФЛ с дохода, который он получил за дом, придется заплатить.

Кирилл в июне 2021 года купил земельный участок, построил на нем дом и в августе 2023 зарегистрировал на него право собственности. А в ноябре 2023 года все продал. Но поскольку проданный дом был его единственным жильем, он не будет платить НДФЛ со всего полученного дохода.

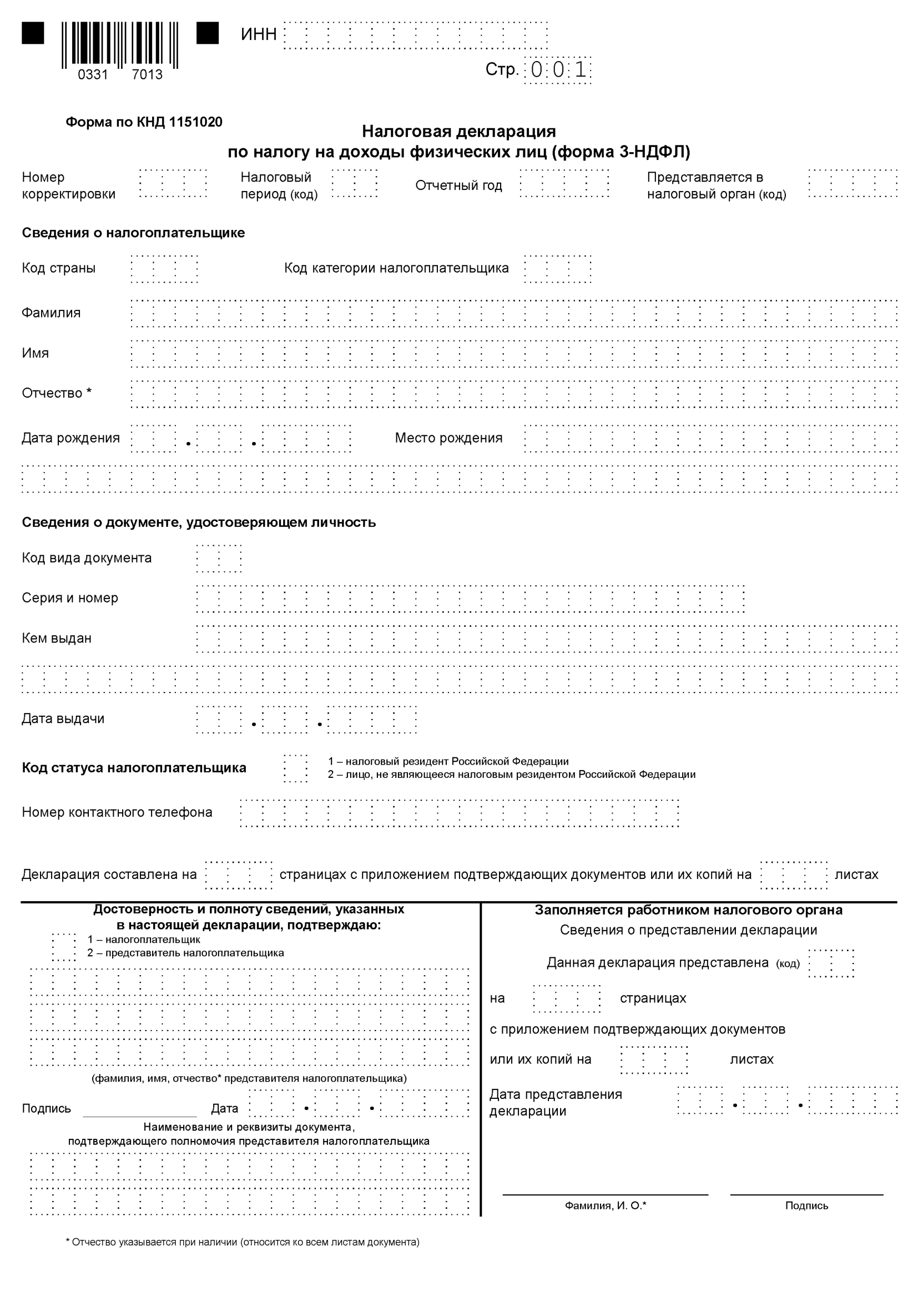

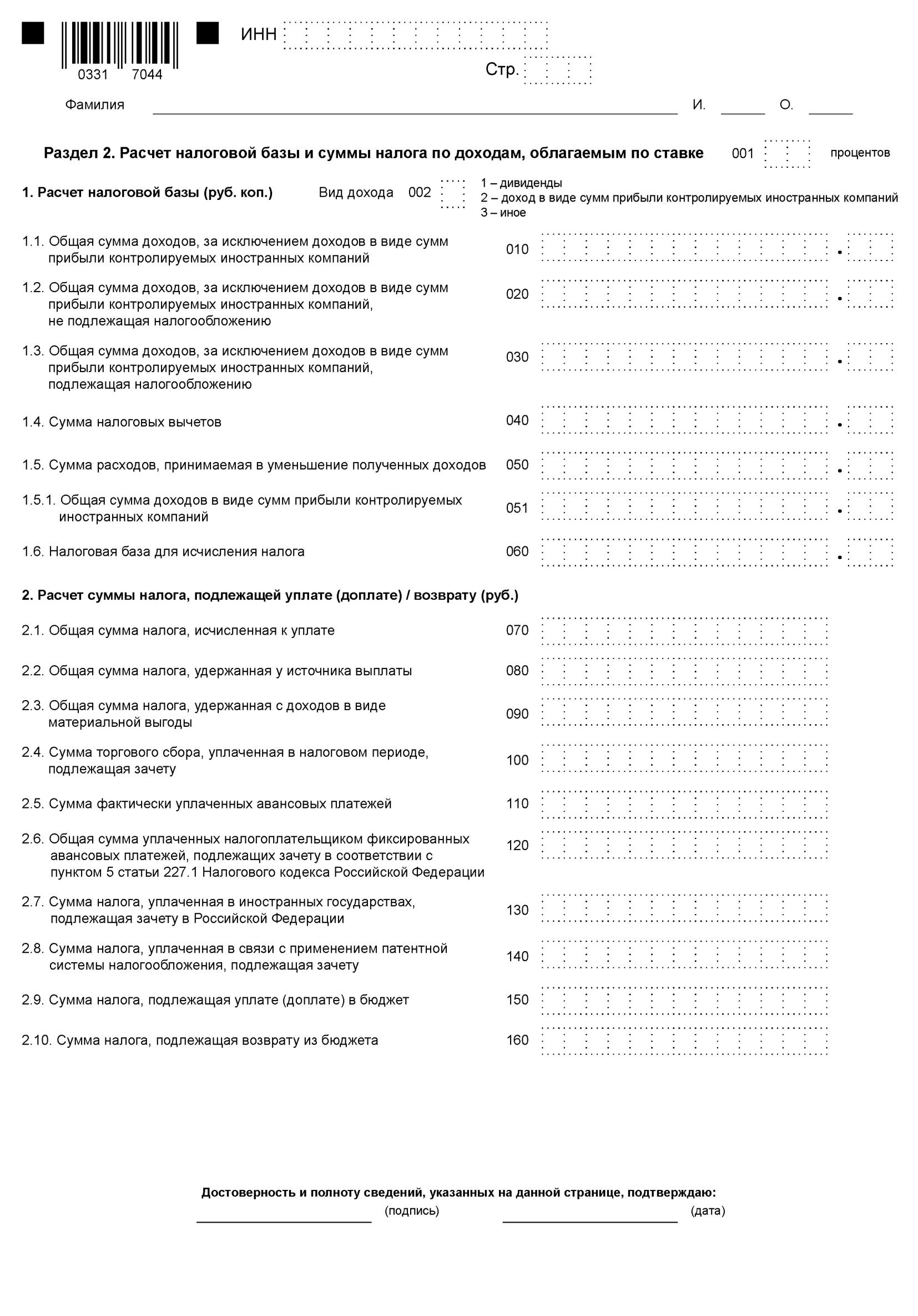

Порядок декларирования

Если собственник получил доход больше 1 млн рублей от продажи земельного участка, принадлежавшего ему менее минимального срока владения, он обязан подать в налоговый орган декларацию 3-НДФЛ. Представить декларацию можно лично или через представителя непосредственно в налоговый орган или направить почтовым отправлением с описью вложения, а также подать ее через МФЦ. Кроме того, можно подать декларацию в электронной форме, в том числе через личный кабинет налогоплательщика или портал госуслуг.

Если продавец относится к налоговым резидентам и не использовал участок в коммерческих целях, в декларации можно сразу заявить имущественный налоговый вычет в размере полученного дохода от продажи земельного участка, но не более 1 млн рублей, либо уменьшить доходы на сумму произведенных и документально подтвержденных расходов, связанных с его приобретением.

Сроки подачи декларации. По общему правилу срок подачи декларации — не позднее 30 апреля года, следующего за годом, в котором был получен доход от продажи.

Форма. Декларацию можно распечатать на бумаге и заполнить от руки либо распечатать на принтере с использованием чернил синего или черного цвета уже заполненную форму. Печатать нужно только на одной стороне листа — двусторонняя печать не допускается.

Форма декларации состоит из титульного листа, разделов 1 и 2, заявления о зачете (возврате) излишне уплаченного НДФЛ, приложений 1—8, а также расчета к приложению 1 — «Расчет дохода от продажи объектов недвижимого имущества» и расчета к приложению 5 — «Расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Кодекса».

Титульный лист и разделы 1 и 2 обязательно должны быть заполнены налогоплательщиками, представляющими декларацию. Приложения 1—8, расчет дохода от продажи, расчет авансовых платежей и расчет социальных налоговых вычетов используются для исчисления налоговой базы и сумм налога — их заполняют по необходимости.

Документы, прилагаемые к декларации. К декларации необходимо приложить документы, которые подтвердят внесенные в нее сведения. Это могут быть такие документы:

- договор купли-продажи;

- выписка из банка о том, что на счет продавца поступила сумма, указанная в договоре;

- документы о расходах, если продавец хочет получить вычет в виде уменьшения доходов на расходы: договор, по которому продавец приобрел участок, расписка лица, получившего по этому договору деньги, договор на оказание риелторских услуг и платежный документ, подтверждающий произведенную оплату, и т. д.

Основания для отказа в приеме декларации. Их может быть несколько:

- нет документов, которые удостоверяют личность физического лица, или лицо отказалось их предъявить в налоговой;

- нет документов, которые подтверждают полномочия представителя, если человек подает декларацию не сам. Или нет документов, которые подтверждают достоверность и полноту сведений из декларации, или их отказались предъявить должностному лицу;

- декларация в налоговую подана не по установленной форме;

- в декларации нет подписи заявителя или его представителя, если декларация подавалась в бумажном виде;

- декларацию подали не в ту налоговую.

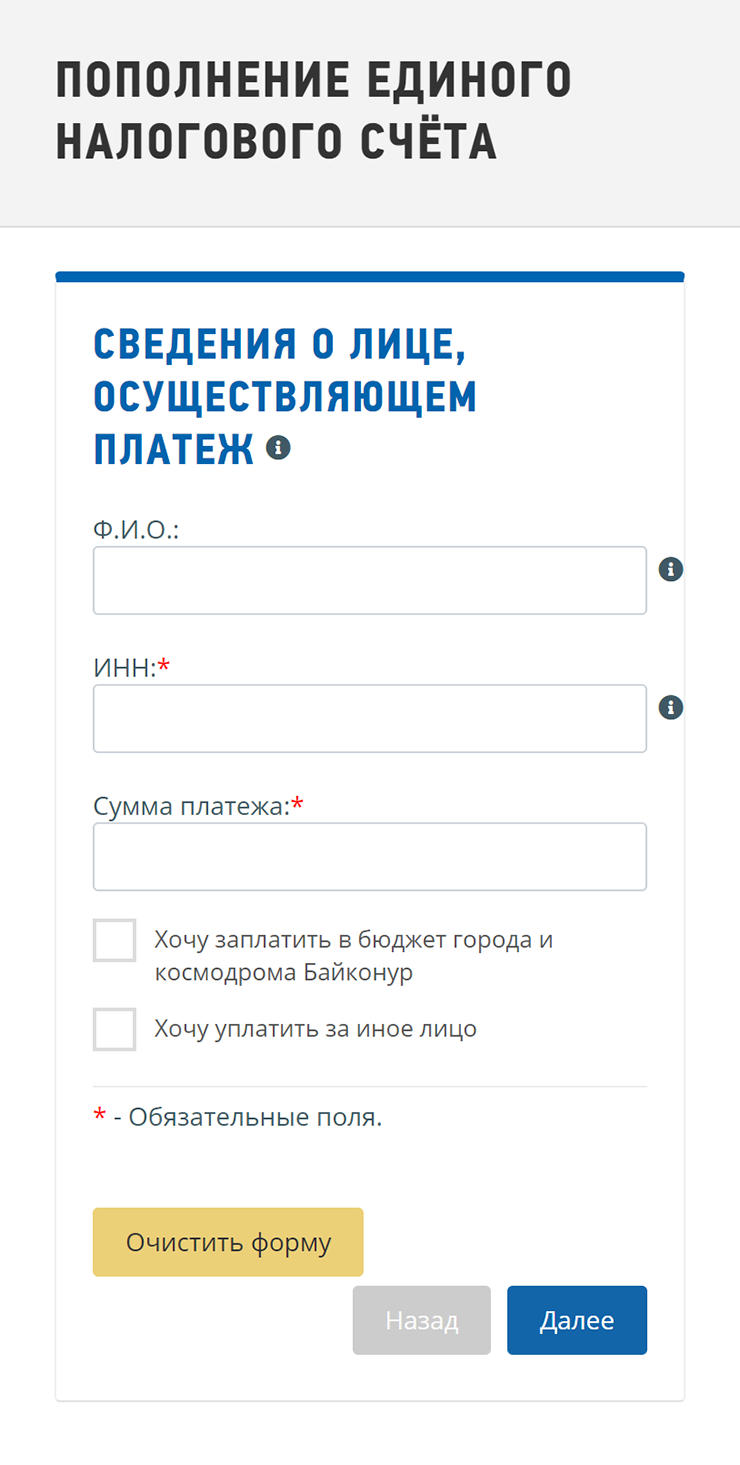

Порядок уплаты налога

Для уплаты налога можно воспользоваться сервисом «Уплата налогов физических лиц». В этом сервисе можно сформировать платежный документ и уплатить сумму налога в безналичной форме онлайн либо распечатать, чтобы после заплатить в банке.

Сроки уплаты налога

Налог за продажу земли нужно заплатить не позднее 15 июля года, следующего за годом получения дохода. То есть если землю продали в 2023 году, налог нужно будет платить в 2024.

Ответственность за неуплату

По общему правилу за неуплату НДФЛ в срок предусмотрен штраф 20 или 40%, если налог умышленно не был уплачен или уплачен не полностью.

Но если собственник не заплатит НДФЛ в срок, но правильно его исчислит и представит декларацию, налоговая взыщет только пени, а штраф налагать не будет.

Петр Иванович Николаев продал земельный участок в 2022 году и должен уплатить НДФЛ в размере 100 тысяч. Декларацию заполнил правильно и подал в ИФНС в срок — 15 апреля 2023 года, но налог уплатил 28 июля, то есть допустил просрочку в 10 дней — поскольку 15 июля пришлось на выходной, последним днем уплаты налога было 17 июля, а значит, просрочка началась с 18 июля 2023 года. Налоговая не наложит на него штраф за просрочку уплаты, но начислит пени в размере 263 ₽.

Пеня уплачивается за каждый календарный день просрочки исполнения обязанности по уплате налога и определяется в процентах от неуплаченной суммы. Процентная ставка пени по НДФЛ равна 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

Можно ли продать земельный участок без налогов

Продать земельный участок и не заплатить налоги можно — если дождаться, когда закончится минимальный срок владения. Тогда государство разрешит не платить НДФЛ с полученного дохода.

Если не дожидаться истечения минимального срока, можно продать участок и получить вычет. НДФЛ не начислят, когда сумма продажи равна или меньше суммы, за которую землю приобрели.

А в случаях, когда стоимость участка равна или меньше 1 млн рублей, можно уменьшить полученный доход до нуля. Но надо проверить кадастровую стоимость. Если кадастровая стоимость, умноженная на 0,7, больше, чем указано у вас в договоре, налоговая приравняет полученный доход к кадастровой с понижающим коэффициентом. А она может оказаться выше миллиона. Тогда с превышающей 1 млн части придется заплатить НДФЛ.

Как заплатить налог при продаже земельного участка

- С продажи земельного участка придется заплатить налог: физические лица уплачивают НДФЛ, налоги для юридических лиц и ИП будут зависеть от их системы налогообложения.

- Есть условия, при которых продавец может получить льготу и не платить налог или получить вычет и тоже не платить налог или уменьшить его сумму.

- Ставка налога зависит от резидентства физических лиц и налогообложения юридических лиц и ИП. Физлицо-резидент платит налог с продажи земельного участка по ставке 13%, нерезидент — по ставке 30%.

- Лицо, продавшее земельный участок, должно подать в ИФНС декларацию. Исключение — если у человека есть льготы.

- Для подачи декларации и уплаты налога установлены сроки. Если их нарушить, можно попасть на пени и штрафы.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga