Как заполнить декларацию по налогу на прибыль

В декларации по налогу на прибыль организация заявляет доходы, расходы и налог, который надо заплатить в бюджет.

Ее сдают компании на ОСН и налоговые агенты по налогу на прибыль. Последними могут быть и фирмы на УСН или ЕСХН , которые выплачивают дивиденды компаниям-участникам. Но заполнение декларации агентами в статье рассматривать не будем.

Расскажу, как плательщикам налога на прибыль правильно заполнять и сдавать декларацию по нему.

Обратитесь к бухгалтеру

Мы даем основную информацию, как заполнить декларацию по налогу на прибыль. Но везде много нюансов, а законы могут меняться. Не заполняйте сложные отчеты по статьям из интернета, обратитесь к опытному бухгалтеру

Что вы узнаете из статьи

Кто сдает декларацию по налогу на прибыль

Декларацию по налогу на прибыль сдают только компании. ИП это делать не нужно.

Организации на ОСН, кроме резидентов «Сколково», сдают декларацию, даже если прибыль равна нулю, есть убыток или прибыль облагается по ставке 0%. Стандартная ставка на общей системе налогообложения — 20% в 2024 году, 25% — с 2025 года.

На нулевую ставку, например, могут претендовать компании, которые:

- работают в сфере здравоохранения или образования — при выполнении определенных условий. Например, у фирмы должна быть лицензия и минимум 15 сотрудников в штате;

- продают сельскохозяйственную продукцию собственного производства и переработки. Например, мясные продукты, консервированные овощи или крупы;

- оказывают социальные услуги гражданам. Например, присматривают за пожилыми людьми, помогают в трудоустройстве людям с инвалидностью. Тут тоже нужно соблюдать ряд условий — в частности, компания должна состоять в реестре поставщиков соцуслуг.

Налоговые агенты — те, кто исчисляет, удерживает и перечисляет в бюджет налоги за других налогоплательщиков и отчитывается об этом. Налоговым агентом может быть организация на любой системе налогообложения, в том числе на УСН или ЕСХН.

Российское ООО платит дивиденды. Среди участников общества — другая компания из РФ. ООО должно удержать из выплаты налог на прибыль, заплатить его в бюджет и отчитаться об этом. Оно и будет налоговым агентом.

Российская компания становится налоговым агентом, если она:

- Платит дивиденды российским или иностранным компаниям.

- Выплачивает доходы иностранным фирмам, у которых нет постоянных представительств в России.

- Выплачивает доходы иностранным организациям с постоянными представительствами — при условии, что выплаты не связаны с деятельностью этих представительств. Например, иностранная организация продает медицинскую технику через постоянное представительство в РФ. Эта же фирма предоставила российской компании право использовать компьютерную программу по лицензии. Компьютерная программа не связана с деятельностью представительства. Поэтому российская организация при выплате лицензионного вознаграждения иностранной компании будет налоговым агентом по налогу на прибыль.

Компании на УСН и ЕСХН сдают декларацию по налогу на прибыль, если выплачивают дивиденды другим фирмам. Если же среди участников компании — плательщика дивидендов есть только физлица, декларацию сдавать не надо.

Сроки подачи декларации и уплаты налога

Декларацию по налогу на прибыль сдают по окончании каждого отчетного периода — квартала или месяца, а также по итогам года.

Периодичность зависит от способа уплаты авансовых платежей в течение года. Если фирма перечисляет налог ежеквартально или ежемесячно исходя из прибыли за предыдущий отчетный период, она сдает декларацию четыре раза в год. Если компания платит ежемесячные авансы по фактической прибыли, она представляет декларацию 12 раз в год. О сроках сдачи расскажу дальше.

Как компании платят налог на прибыль

Чаще всего компании платят ежемесячные авансы, рассчитанные из прибыли за предыдущий отчетный период: квартал, полугодие или девять месяцев. То есть вносят авансы каждый месяц, а по итогам квартала определяют фактическую прибыль и считают сумму налога к доплате или к уменьшению. Это отражают в декларации за отчетный период.

Каждый ежемесячный платеж — треть начисленного платежа за предыдущий квартал. Если он не делится на три, остаток добавляют к платежу за третий месяц. Если в квартале получен убыток, в следующем платить авансы не надо. В первом квартале ежемесячные авансы — те же суммы, что и в четвертом квартале предыдущего года. Новые компании первые два квартала ежемесячные авансы не платят.

Некоторые компании могут вносить только квартальные авансовые платежи по итогам отчетного периода. Например, организации, у которых за предыдущие четыре квартала выручка не превышала в среднем 15 млн рублей в квартал.

Есть фирмы, которые уплачивают ежемесячные авансы по фактической прибыли: проработали месяц, рассчитали прибыль и налог, отразили в декларации, уплатили. По итогам года считают полученную прибыль и налог на нее. Если налог получился больше авансов, доплачивают разницу.

Чтобы использовать эту схему, не позднее 31 декабря нужно уведомить налоговую инспекцию о том, что в следующем году компания будет платить авансы из фактической прибыли. Рекомендуемая форма уведомления — в письме ФНС от 22.04.2020 № СД-4-3/6802@.

Годовую декларацию все компании — плательщики налога на прибыль, кроме резидентов «Сколково», сдают не позднее 25 марта следующего года. Например, за 2024 год — до 25 марта 2025.

Налог по итогам года надо уплатить до 28 марта.

Квартальные декларации сдают до 25-го числа месяца, следующего за отчетным кварталом. Например, за первое полугодие 2024 года надо было подать декларацию до 25 июля, а за девять месяцев — до 25 октября.

Квартальный авансовый платеж вносят до 28-го числа месяца, следующего за отчетным кварталом. Например, за девять месяцев 2024 года надо заплатить до 28 октября.

Месячные декларации сдают до 25 числа месяца, следующего за отчетным периодом. Например, за период январь — сентябрь надо сдать декларацию до 25 октября. Ежемесячные декларации сдают с февраля по декабрь: в феврале — за январь, в марте — за январь и февраль и так далее. А вместо декларации за декабрь заполняют и сдают годовую декларацию — до 25 марта следующего года.

Прибыль в квартальных и месячных декларациях считают нарастающим итогом, то есть в декларацию в феврале вносят данные за январь, в марте — за январь плюс февраль и так далее.

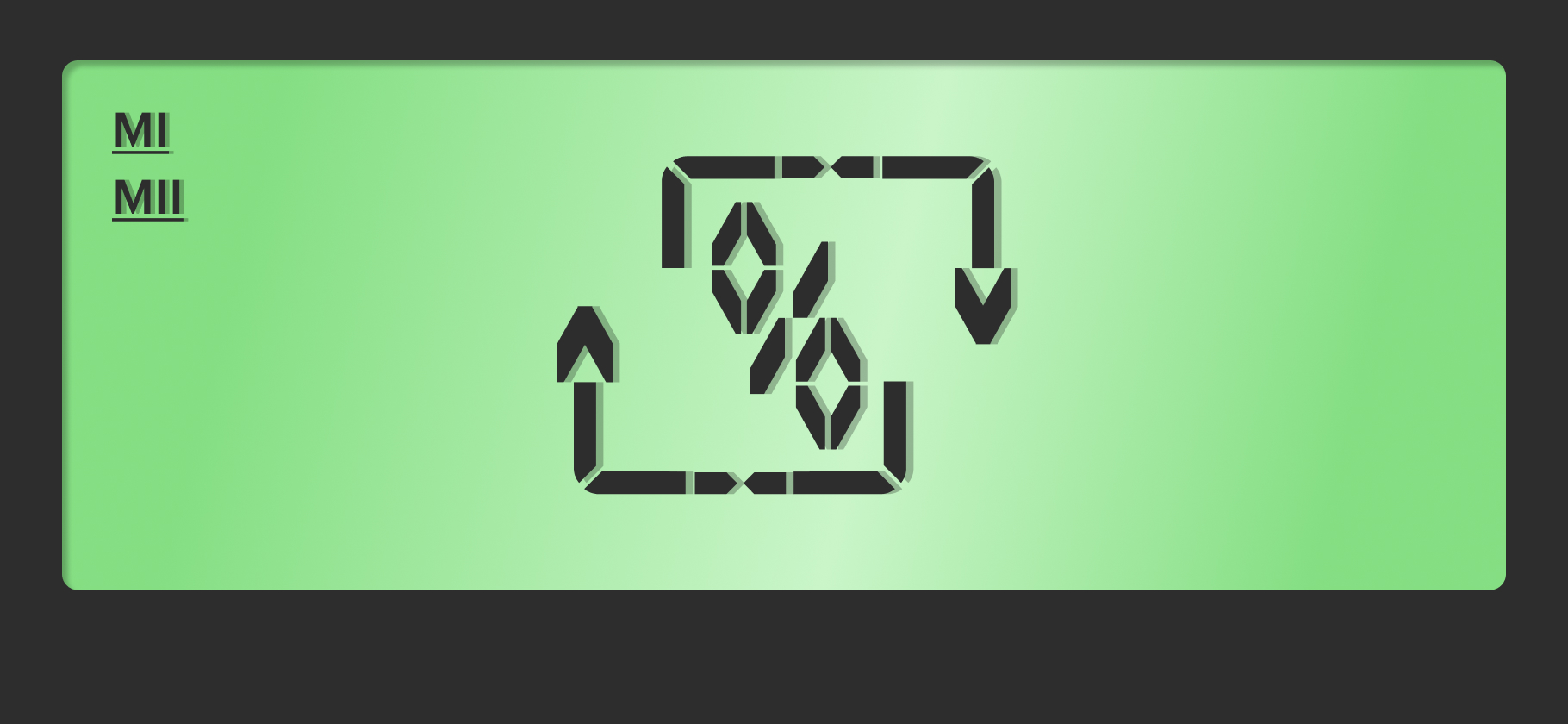

Сроки подачи декларации по налогу на прибыль

| Способ уплаты налога | Срок подачи декларации |

|---|---|

| Ежемесячные или ежеквартальные авансовые платежи | За первый квартал — до 25 апреля, за полугодие — до 25 июля, за девять месяцев — до 25 октября, за год — до 25 марта следующего года |

| Ежемесячные платежи от фактической прибыли | За январь — до 25 февраля, за январь и февраль — до 25 марта, с января по март — до 25 апреля и так далее. За год — до 25 марта следующего года |

Сроки подачи декларации по налогу на прибыль

| Способ уплаты налога | Срок подачи декларации |

| Ежемесячные или ежеквартальные авансовые платежи | За первый квартал — до 25 апреля, за полугодие — до 25 июля, за девять месяцев — до 25 октября, за год — до 25 марта следующего года |

| Ежемесячные платежи от фактической прибыли | За январь — до 25 февраля, за январь и февраль — до 25 марта, с января по март — до 25 апреля и так далее. За год — до 25 марта следующего года |

Как подать декларацию

Любая компания может сдать декларацию по налогу на прибыль в электронном виде — через операторов электронного документооборота или на сайте ФНС.

Некоторые фирмы могут сдавать декларацию на бумаге — в налоговой инспекции или по почте. Это касается компаний, в которых за предшествующий год среднесписочная численность работников не превысила 100 человек, и вновь созданных организаций с численностью работников максимум 100 человек.

Если в компании больше 100 работников, декларацию надо подавать только в электронном виде. За подачу на бумаге оштрафуют на 200 ₽ .

Если у компании есть обособленные подразделения, сдают несколько деклараций — там, где находится головное отделение и каждое подразделение.

Через операторов электронного документооборота. Например, «Контур-экстерн» или СБИС. Для этого надо заключить договор с оператором и получить в налоговой инспекции квалифицированную электронную подпись руководителя организации, КЭП.

Также, если сдавать декларацию будет не руководитель, а другой работник, например бухгалтер, нужна КЭП бухгалтера и машиночитаемая доверенность, МЧД. Ее создают электронно, у своего оператора электронного документооборота. Руководитель подписывает МЧД, оператор документооборота отправляет ее в налоговую, и с этого момента работник может подписывать декларацию от имени организации.

Еще машиночитаемую доверенность можно создать в сервисе налоговой службы.

Через сервис налоговой службы. Сдать декларацию можно с помощью онлайн-сервиса ФНС. Сформировать отчетность можно в бесплатной программе «Налогоплательщик ЮЛ», ее тоже нужно подписать КЭП.

В налоговой инспекции. Бумажную декларацию по налогу на прибыль сдают в налоговую по месту нахождения фирмы. Сделать это может руководитель или представитель организации по доверенности.

Сформировать декларацию для печати можно в программе «Налогоплательщик ЮЛ». Там же можно выгрузить электронную версию на флешку.

Нужно распечатать два экземпляра декларации. Сотрудник налоговой инспекции проверит их. Если все верно, он поставит штамп, дату и распишется на титульном листе декларации. Один экземпляр инспектор оставит себе, второй, с подписью, отдаст налогоплательщику.

По почте. Бумажную декларацию можно отправить почтой — ценным письмом с описью вложения. В описи указывают, какой документ отправляют и за какой период. Декларацию составляют в двух экземплярах: один отправляют в налоговую с декларацией, другой оставляют себе.

Сотрудник почты проверит, что в конверте, распишется в описи и поставит почтовый штемпель. Опись вложения и квитанция об отправке письма подтверждают сдачу декларации.

Санкции за несвоевременную сдачу декларации

Если компания не сдала декларацию или опоздала с этим, налоговая инспекция может оштрафовать фирму и руководителя и даже заблокировать расчетный счет.

При несдаче или задержке квартальной или месячной отчетности штраф для организации — 200 ₽, для руководителя — 300—500 ₽ .

При задержке годовой декларации штраф для компании — 5% от суммы налога, который отражен в декларации и не уплачен в срок, за каждый месяц просрочки. Максимальный штраф — 30% от указанной суммы, минимальный — 1000 ₽. Даже если опоздать с нулевой декларацией, 1000 ₽ придется заплатить.

Руководителя организации за это же нарушение могут оштрафовать на 300—500 ₽ .

За задержку годовой декларации больше чем на 20 рабочих дней налоговая может заблокировать расчетный счет до тех пор, пока компания не сдаст отчет . На счете остановят все расходные операции — то есть деньги от клиентов приходить будут, но перевести их поставщикам, подрядчикам и сотрудникам не получится.

Форма декларации и нормативные документы

Декларации сдают по форме, утвержденной приказом ФНС от 23.09.2019 № ММВ-7-3/475@. Некоторые листы декларации заполнять обязательно, остальные — если есть специфические операции. Состав декларации зависит от отчетного периода, совершенных операций и других факторов.

Вот минимальный список разделов, из которых состоит декларация по налогу на прибыль:

- титульный лист — с общими данными о компании и отчетном периоде;

- подраздел 1.1 раздела 1, где прописывают сумму налога, которую нужно уплатить в бюджет;

- лист 02 с расчетом налога;

- приложение № 1 к листу 02, где указывают доходы;

- приложение № 2 к листу 02, где отражают расходы.

Если у компании с начала года не было доходов и расходов, в разделах из пунктов 2—5 перечня ставят нули, прочерки или просто оставляют их пустыми.

Остальные листы и разделы включают, если для них есть данные. Например, приложение № 4 к листу 02 в декларации за первый квартал и год заполняют, если в прошлые годы у компании был убыток, который она переносит на будущее. Приложение № 5 к листу 02 — если есть обособленные подразделения. А лист 07 — если организация получала целевое финансирование, например субсидию из бюджета на покупку оборудования.

Правила заполнения декларации по налогу на прибыль

Общие правила заполнения декларации по налогу на прибыль закреплены в разделе II порядка, утвержденного приказом ФНС от 23.09.2019 № ММВ-7-3/475@.

Вот как надо заполнять документ:

- Декларацию заполняют нарастающим итогом с начала года. Это значит, что суммы при расчете налога каждый раз берут начиная с января. Например, в отчет за полугодие включают данные с 1 января по 30 июня, а в отчет за год — с 1 января по 31 декабря.

- Все суммы указывают в полных рублях: менее 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля. Например, 200,49 ₽ записывают как 200 ₽, а 200,5 ₽ — как 201 ₽.

- Страницы декларации нумеруют насквозь, начиная с титульного листа. Если какие-то обязательные листы не заполняют, их надо оставить в декларации и пронумеровать.

- Порядковый номер записывают в специальное поле в трехзначном формате. Например, первая страница — 001, четырнадцатая — 014.

- В одну клетку вписывают один символ.

- Перед отрицательными числами ставят знак «–».

- При заполнении декларации в электронном виде числа в строках выравнивают по правому краю.

- Текстовые поля заполняют заглавными печатными буквами.

- Если какого-то показателя нет, во всех знакоместах поля или строки бумажной декларации проставляют прочерки. В электронном виде ставят 0 или оставляют поле пустым.

- Если при внесении показателя использовали не все места для символов в поле, то на оставшихся незаполненных местах в правой части поля ставят прочерки. Например, в поле ИНН пишут так: «3664069397--».

Для сдачи бумажной декларации есть дополнительные правила:

- Нельзя исправлять ошибки с помощью корректора. Можно распечатать заново или зачеркнуть неверное, написать правильное, добавить надпись «исправленному верить», поставить подпись и дату. Это вправе сделать руководитель организации или человек с доверенностью от него.

- Распечатывать декларацию можно только с одной стороны листа.

- Разрешены чернила черного, фиолетового или синего цвета.

- Скреплять листы декларации степлером нельзя.

- Если вы составляете декларацию на компьютере и планируете распечатать ее на принтере, используйте шрифт Courier New высотой 16—18 пунктов.

Пошаговая инструкция по заполнению

Расскажу, из чего состоит каждый лист декларации, и покажу на примере, как ее заполнять.

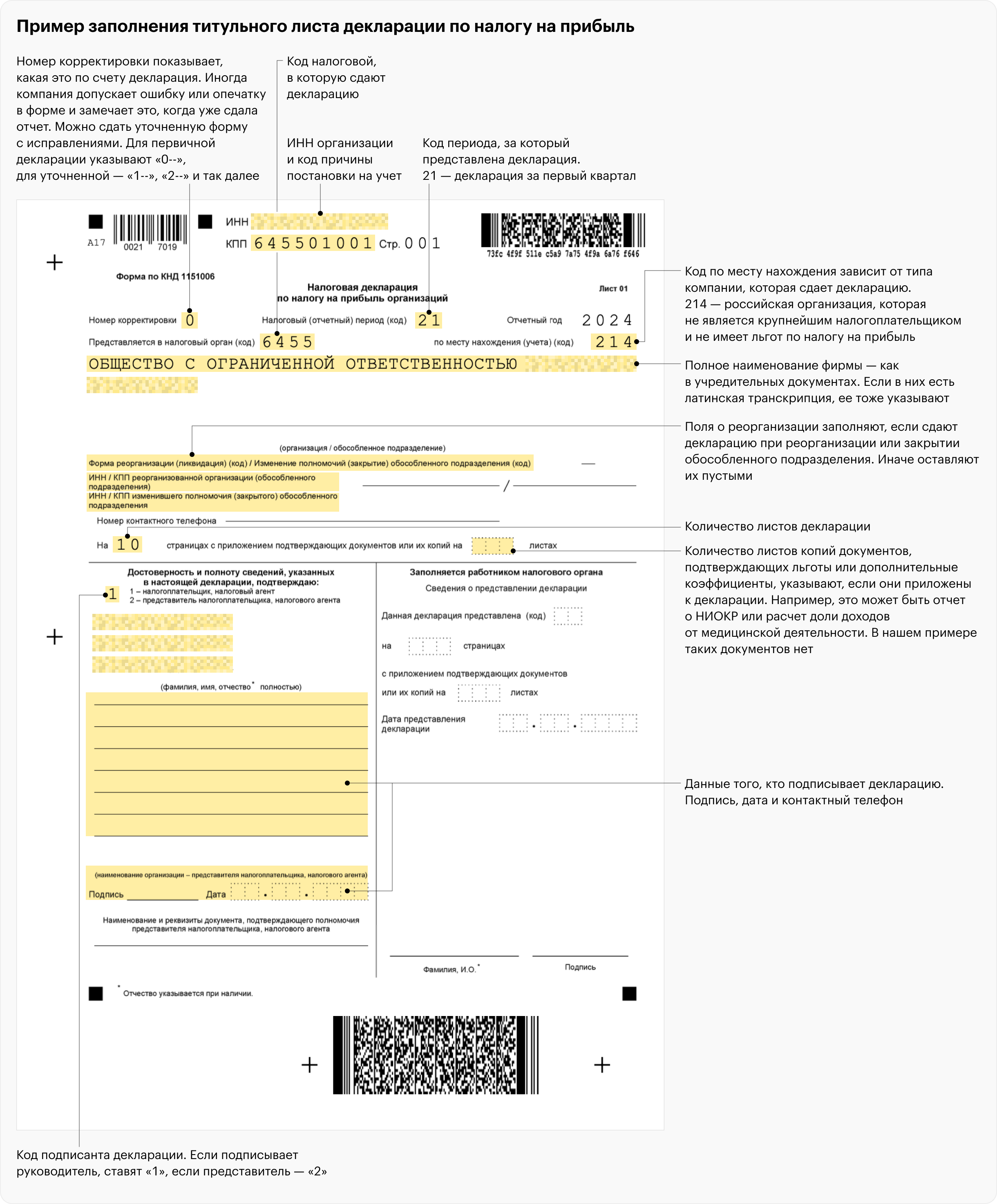

Титульный лист. Содержит данные о компании, налоговой инспекции, о том, куда подают декларацию, и об отчетном периоде.

Предположим, российская организация без обособленных подразделений и льгот, которая не относится к крупнейшим налогоплательщикам, сдает декларацию по налогу на прибыль за первый квартал 2024 года. Компания считает прибыль по методу начисления.

ИНН компании присваивает налоговая при регистрации. Узнать свой номер можно на сайте ФНС. КПП можно посмотреть там же. По нему определяют, на основании чего юрлицо поставлено на учет.

Код налоговой инспекции — это код ИФНС, в которую сдают декларацию. Узнать его можно в сервисе «Определение реквизитов ИФНС». Нужно указать адрес, по которому зарегистрирована компания, и сервис покажет код.

Код по месту нахождения зависит от типа компании, которая сдает декларацию. Например, российская организация из нашего примера — не крупнейший налогоплательщик без обособленных подразделений и льгот по налогу на прибыль — указывает 214. Обособленное подразделение, за которое сдают отчетность, — 220. Все коды есть в таблице.

Код периода, за который представлена декларация, зависит от того, за какие промежутки времени отчитывается компания:

- для тех, кто платит авансы ежеквартально: первый квартал — 21, полугодие — 31, девять месяцев — 33, год — 34;

- для тех, кто платит авансы из фактической прибыли и отчитывается ежемесячно: 35 — один месяц, 36 — два месяца, 37 — три месяца и так далее. В годовой декларации ставят 46.

Декларацию подписывает руководитель компании или представитель по доверенности. В последнем случае нужно указать ее данные — номер и дату.

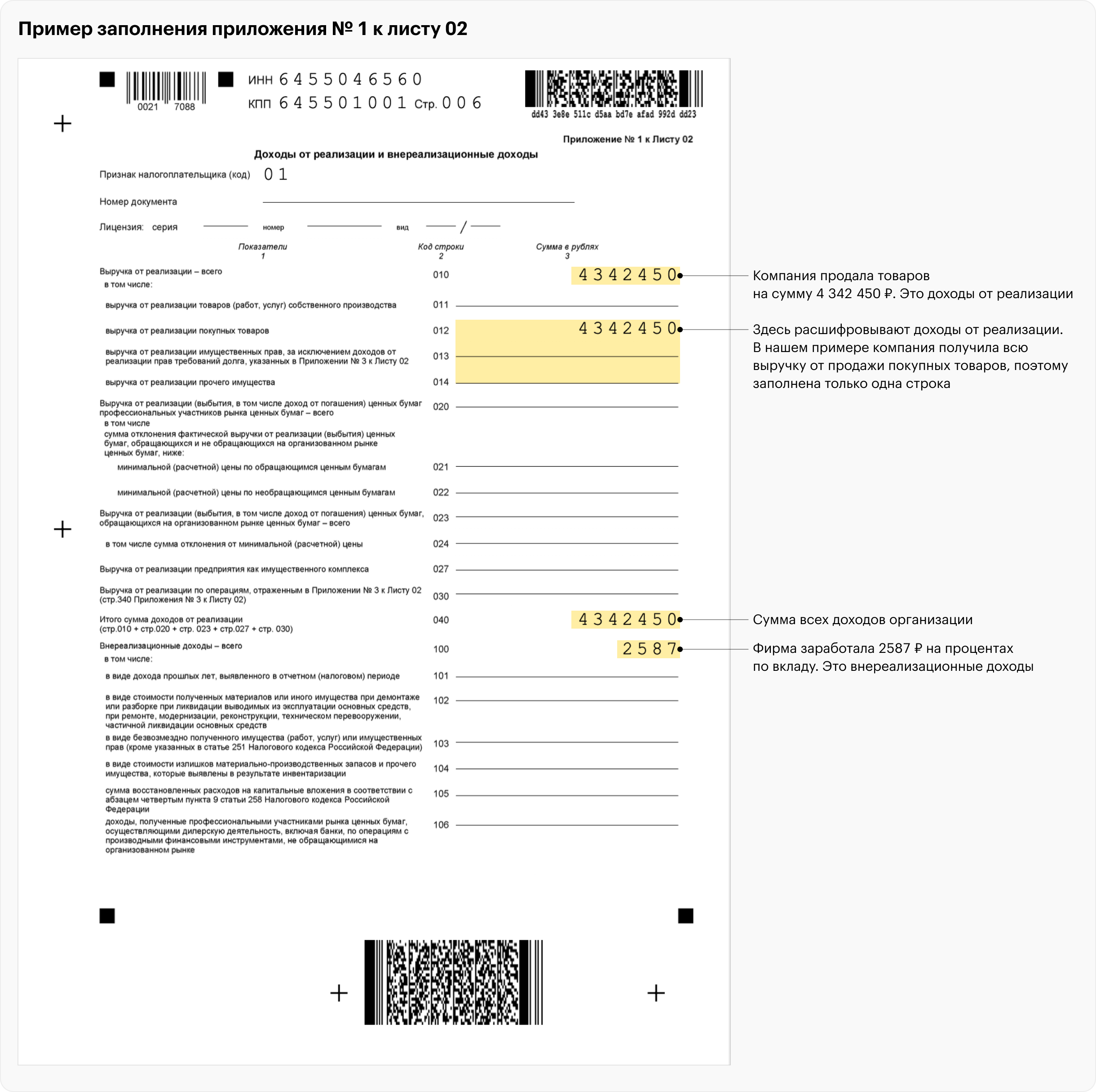

Приложение № 1 к листу 02. Здесь вписывают доходы компании без НДС. Они делятся на доходы от реализации и внереализационные.

Доходы от реализации — это выручка от продажи товаров, работ, услуг, имущественных прав. Ее указывают в строке 010 «Выручка от реализации, всего». Сумму расшифровывают в строках 011—014:

- 011 — здесь прописывают выручку от реализации продукции собственного производства, работ, услуг;

- 012 — от перепродажи покупных товаров;

- 013 — от реализации имущественных прав;

- 014 — от реализации прочего имущества, например если продали излишки материалов.

Внереализационные доходы указывают в строке 100. Например, к ним относят полученные дивиденды, проценты по вкладам в банке, положительные курсовые разницы и штрафные санкции по договорам.

Доходы от аренды могут относить к доходам от реализации или к внереализационным — организация определяет это сама и указывает выбор в налоговой учетной политике .

Некоторые виды внереализационных доходов надо показать в строках 101—106:

- в строке 101 указывают доходы прошлых лет, выявленные в текущем году;

- 102 — стоимость материалов, оставшихся от демонтажа основных средств или в ходе ремонтных работ;

- 103 — стоимость безвозмездно полученного имущества, работы, услуги, имущественные права;

- 104 — стоимость излишков, обнаруженных в ходе инвентаризации;

- 105 — восстановленная амортизационная премия по основным средствам, которые продали взаимозависимому лицу раньше пяти лет с даты ввода в эксплуатацию.

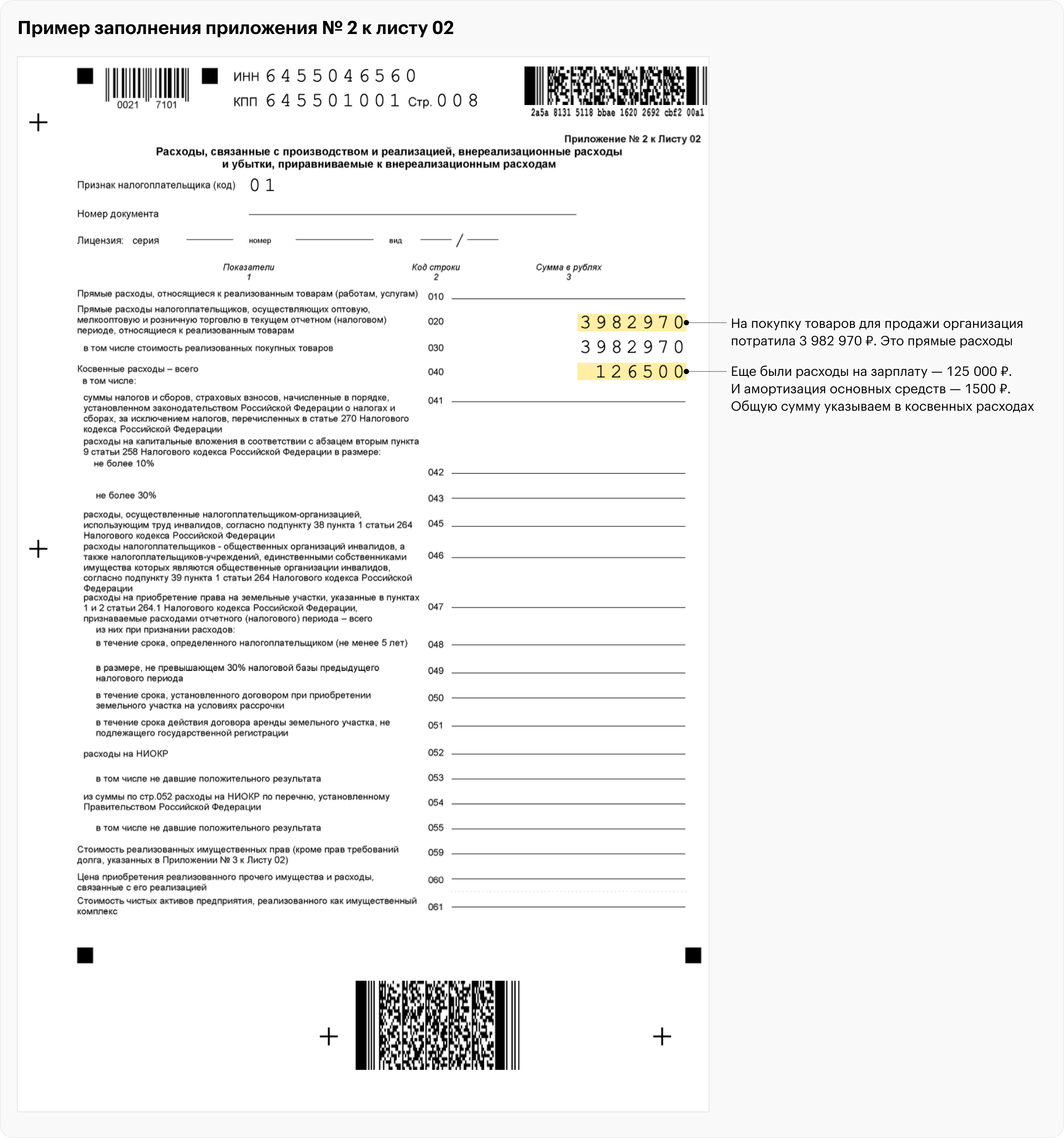

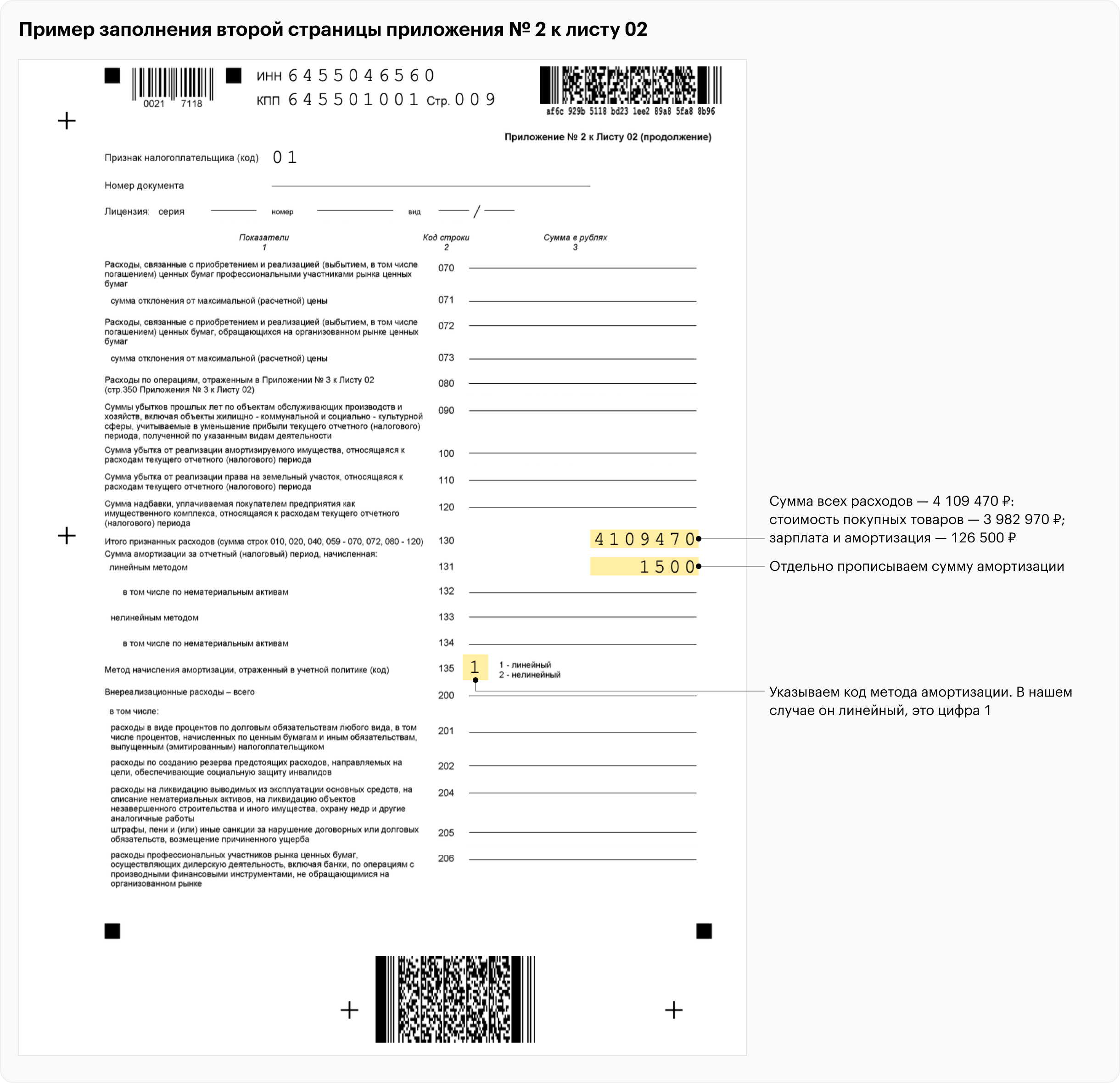

Приложение № 2 к листу 02. Здесь указывают расходы без НДС. Они бывают прямые, косвенные и внереализационные. Прямые и косвенные расходы — те, что связаны с производством и реализацией .

Строку 010 — «Прямые расходы, относящиеся к реализованным товарам, работам, услугам» — заполняют компании, которые производят товары, выполняют работы или оказывают услуги. Например, к прямым расходам на производство может относиться стоимость сырья, из которого делают товар, зарплата рабочих, которые его производят. Те, кто только перепродает товары, эту строку не заполняют .

Строку 020 — «Прямые расходы налогоплательщиков, осуществляющих оптовую, мелкооптовую и розничную торговлю в текущем отчетном периоде, относящиеся к реализованным товарам» — заполняют те, кто перепродает покупные товары. Сюда входит себестоимость покупных товаров и расходы на их доставку .

В строке 030 еще раз указывают стоимость реализованных покупных товаров. Это строка «в том числе». Может совпадать со строкой 020, а может быть меньше, если в 020 входит доставка.

В строке 040 прописывают общую сумму косвенных расходов, то есть все остальные затраты, связанные с обычной деятельностью организации. Это может быть зарплата офисного персонала, амортизация компьютеров в бухгалтерии и автомобиля директора, покупка бумаги и канцтоваров.

В строке 200 указывают внереализационные расходы. Например, присужденные судом штрафы, пени и другие санкции за нарушение договорных или долговых обязательств, расходы на возмещение причиненного ущерба.

Некоторые виды внереализационных расходов расшифровывают в строках 201—206:

- 201 — проценты по долговым бумагам;

- 202 — резерв предстоящих расходов по социальной защите людей с инвалидностью;

- 204 — расходы на ликвидацию основных средств, незавершенного строительства, охрану недр;

- 205 — штрафы, пени и другие санкции за нарушение договорных обязательств, а также возмещение причиненного ущерба.

В строке 300 указывают убытки, приравненные к внереализационным расходам. Это, например, убытки прошлых лет, выявленные в текущем году, списанные безнадежные долги.

В строке 400 указывают корректировку налоговой базы по выявленным ошибкам прошлых лет, которые привели к излишней уплате налога. Обычно в таком случае составляют корректировку налоговой декларации, в которой была ошибка, но можно уменьшить налоговую базу периода обнаружения ошибки — тогда заполняют строку 400.

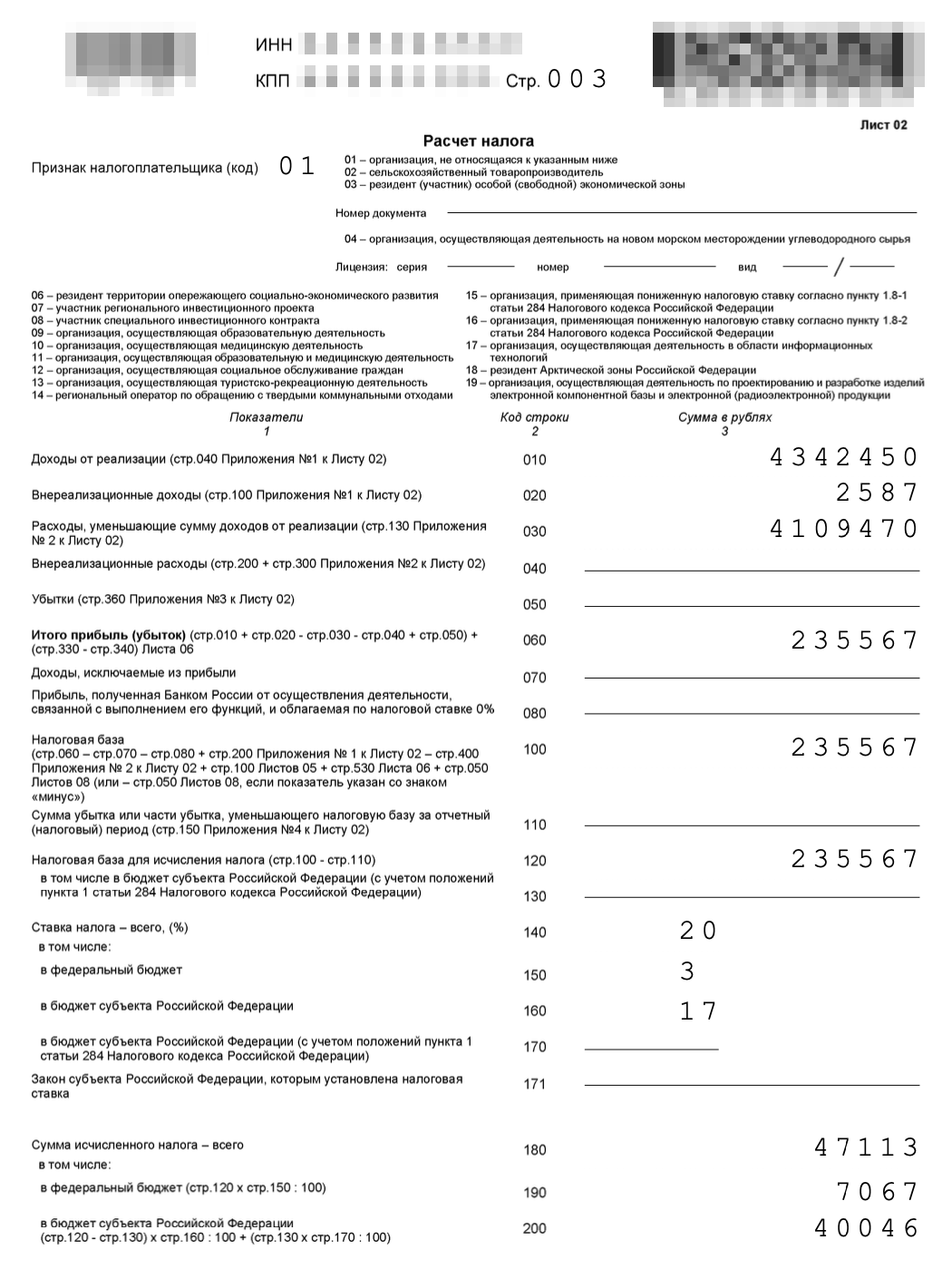

Лист 02. Расчет налога. Сюда переносят данные из приложения № 1 по доходам и приложения № 2 по расходам.

Вот какие это строки:

- 010 — доходы от реализации;

- 020 — внереализационные доходы;

- 030 — расходы, связанные с реализацией;

- 040 — внереализационные расходы;

- 050 — убытки.

В строке 070 указывают доходы, исключаемые из налогооблагаемой прибыли. Например, это могут быть полученные дивиденды, налог из которых удержал источник выплаты.

В строке 100 считают налоговую базу — доходы минус расходы и убытки. Для этого складывают строки 010 и 020 и вычитают строки 030, 040, 050 и 070, а также строку 400 приложения № 2 к листу 02.

Строка 110 — это убытки прошлых лет, на которые можно уменьшить налоговую базу. Если они есть, в декларации за первый квартал и год их берут из строки 150 приложения № 4 к листу 02. А в декларации за полугодие и 9 месяцев строку 110 заполняют по учетным данным компании.

Строка 120 — налоговая база для расчета налога. Она равна налоговой базе, уменьшенной на убытки прошлых лет. То есть из показателя строки 100 вычитаем показатель строки 110.

В строке 140 указывают налоговую ставку. Обычно она равна 20%, с 2025 года — 25%.

В строках 150 и 160 приводят налоговые ставки в федеральный и региональный бюджеты. Обычно это 3% и 17%, с 2025 года — 8% и 17%.

Если организация платит налог на прибыль в региональный бюджет по пониженной ставке, эту ставку указывают в строке 170, а в строке 171 — реквизиты закона субъекта РФ (номер и дату, статью, пункт, подпункт), которым установлена пониженная ставка.

В строке 180 указывают сумму исчисленного налога на прибыль, в строке 190 — ее часть, которая пойдет в федеральный бюджет, в строке 200 — в региональный.

Все эти строки заполняют нарастающим итогом с начала года. Например, при заполнении декларации за полугодие в строку 010 включают доходы от реализации с 1 января по 30 июня, а в строку 030 — расходы, связанные с реализацией, за этот же период.

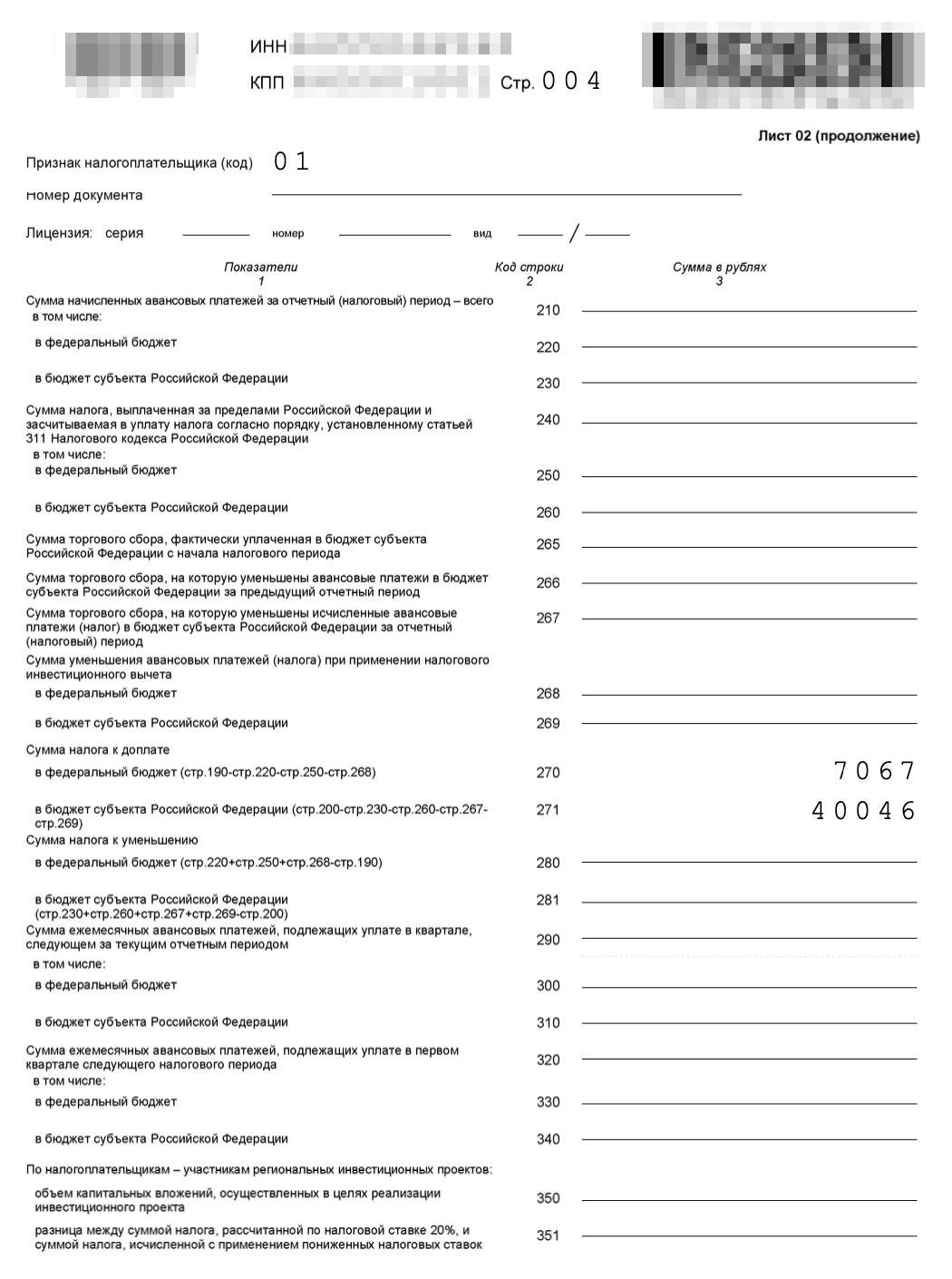

Прибыль полугодия включает прибыль первого квартала, налог за который уже исчислен. Такие суммы приводят в строках 210—230. Это авансы, начисленные в этом году за предыдущие отчетные периоды. В декларации первого квартала эти строки не заполняют.

В строках 240, 250, 260, 265—269 указывают другие суммы, на которые можно уменьшить налог на прибыль:

- 240 — налоги, уплаченные за пределами РФ и засчитываемые в счет уплаты налога на прибыль. В том числе в федеральный бюджет — строка 250, в региональный — строка 260;

- 265—276 — сумма торгового сбора в Москве. В строке 266 указывают торговый сбор, уплаченный в текущем году, 266 — торговый сбор, на который уменьшены авансовые платежи за предыдущий отчетный период этого же года, 267 — сумму торгового сбора, на которую уменьшен начисленный авансовый платеж или налог за текущий период;

- 268 и 269 — инвестиционный налоговый вычет, на который уменьшается налог в федеральный и региональный бюджеты.

Если после уменьшения на авансы и другие суммы получился налог на прибыль к уплате, его указывают в строках 270 и 271. Если получился налог на прибыль к уменьшению, его указывают в строках 280 и 281.

Если организация платит ежемесячные авансы из прибыли прошлого квартала, их суммы на следующий квартал текущего года указывают в строках 290, 300, 310, а в годовой декларации суммы авансовых платежей в первом квартале следующего года указывают в строках 320, 330, 340.

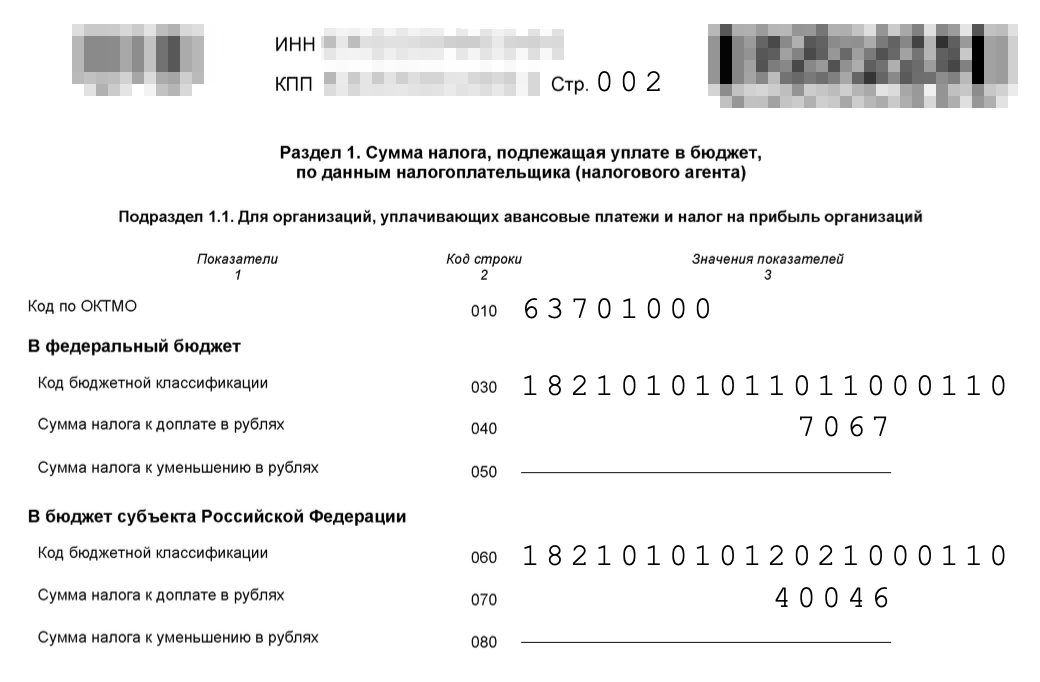

Подраздел 1.1 раздела 1. В разделе 1 указывают сумму налога, подлежащую уплате в бюджет, — это итог всех предыдущих расчетов. Если организация вносит авансовые платежи по налогу на прибыль, она заполняет подраздел 1.1 раздела 1.

В поле «Код ОКТМО» вносят код территории, на которой зарегистрирована компания. Узнать его можно в сервисе ФИАС на официальном сайте налоговой службы. Для этого надо ввести адрес регистрации фирмы.

Также указывают КБК — коды бюджетной классификации — и суммы налога на прибыль, подлежащие уплате в федеральный и региональный бюджеты.

В 2024 используются такие КБК:

- 18210101011011000110 ― федеральный бюджет;

- 18210101012021000110 ― региональный бюджет.

Если получилась сумма к доплате, заполняют строки 040 и 070, если к уменьшению — 050 и 080.

Особенности и тонкости заполнения

Есть листы и приложения, которые заполняют только в некоторых случаях. Например, подраздел 1.2 нужен компаниям, вносящим авансовые платежи ежемесячно, приложение № 4 — тем, кто хочет уменьшить налоговую базу на убытки прошлых лет, а приложение № 5 к листу 02 — компаниям с обособленными подразделениями.

Компания с обособленными подразделениями сдает общую декларацию по всем подразделениям и отдельную по каждому.

Налог на прибыль платят общей суммой на единый налоговый счет, а потом налоговая инспекция распределяет его в федеральный и региональные бюджеты по обособленным подразделениям на основании представленных деклараций .

Если у организации несколько обособленных подразделений на территории одного субъекта РФ, можно не распределять прибыль по каждому, а посчитать по субъекту в целом. Тогда компания может выбрать одно подразделение в регионе, через которое будет платить налог. О выборе ответственного подразделения надо уведомить налоговую инспекцию этого региона до 31 декабря — и со следующего года можно платить налог в бюджет субъекта РФ через одно подразделение.

Головная организация дополнительно заполняет приложение № 5 к листу 02, где показывает распределение прибыли по подразделениям.

В налоговую инспекцию по месту, где находится обособленное подразделение, представляют декларацию, в которую входит:

- Титульный лист.

- Подраздел 1.1 раздела 1 и подраздел 1.2 раздела 1 — при уплате ежемесячных авансовых платежей.

- Приложение № 5 к листу 02 с расчетом суммы налога, подлежащей уплате по месту нахождения этого обособленного подразделения.

При расчете налога на прибыль по группе обособленных подразделений в регионе декларацию в том же составе сдают в налоговую инспекцию по месту нахождения ответственного подразделения.

Вместо наименования организации на титульном листе декларации подразделения указывают наименование обособленного подразделения. КПП тоже указывают по месту учета подразделения.

Например, ООО «Регионпродукт» находится в Нижнем Новгороде, его КПП — 526001001. У компании три обособленных подразделения во Владимире — филиалы 1, 2 и 3.

Филиал 2 выбран ответственным подразделением по Владимирской области. Его КПП — 332901001. При заполнении декларации в ИФНС Владимира ответственное подразделение заполняет название организации: «Филиал 2 ООО „Регионпродукт“ в г. Владимире», КПП указывает свой — 332901001.

Уточненная декларация. Если в декларации обнаружили ошибку, которая занизила налог, компания обязана подать уточненную декларацию за тот же период. В реквизите «Номер корректировки» на титульном листе указывают, какая это по счету корректировка отчета: «1--», «2--» и так далее.

Вносить изменения в декларацию, если организация обнаружила ошибку, которая завысила налог, можно, но не обязательно.

Исправлять декларацию можно столько раз, сколько нужно, ограничений нет. Сдают уточненную декларацию по необходимости — когда обнаружили ошибку. Сроков подачи у нее нет.

При подаче уточненного отчета нужно использовать ту форму декларации, что действовала во время первичной сдачи, даже если потом она менялась.

Если обнаружена ошибка, из-за которой сумма налога завышена, или ошибка не повлияла на итоговую сумму налога, организация вправе, но не обязана подать уточненную декларацию.

Если из-за ошибки сумма налога в декларации занижена, компания обязана подать уточненную декларацию и доплатить налог с пенями. Если фирма обнаружила ошибку и подала уточненную декларацию, срок подачи которой уже истек, ее не оштрафуют. Но если ошибку первой нашла налоговая инспекция или декларация сдана после назначения выездной проверки по этому налогу, компания может получить штраф за занижение налоговой базы — 20% от неуплаченной суммы налога .

Штраф не назначат, если у организации есть достаточная для доплаты налога сумма на ЕНС .

Декларация после налоговой проверки. В уточненных декларациях, в которых меняется налоговая база и сумма налога, не учитывают результаты налоговых проверок за этот период .

Компания подала декларацию по налогу на прибыль за 2023 год. Доходы в декларации — 1 000 000 ₽, расходы — 800 000 ₽, прибыль — 200 000 ₽, налог на прибыль — 40 000 ₽.

Налоговая инспекция провела выездную проверку организации, посчитала необоснованными расходы на бензин 50 000 ₽ и доначислила налог на прибыль: 50 000 ₽ × 20% = 10 000 ₽.

В 2024 году компания обнаружила, что допустила ошибку в расходах на связь: они должны быть на 20 000 ₽ больше. Фирма может подать уточненную декларацию. В ней сумма доходов будет равна 1 000 000 ₽, расходов — 820 000 ₽. Уменьшать расходы на непринятые затраты на ГСМ не нужно.

Заполнение строки 290 листа 02. Организации, которые вносят ежемесячные авансовые платежи исходя из прибыли прошлого квартала, заполняют строку 290. Туда записывают сумму ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за текущим отчетным периодом. Эта сумма расшифровывается в строках 300 и 310 — в федеральный бюджет и бюджет субъекта РФ соответственно.

В декларации за первый квартал указывают сумму, которую надо будет уплатить во втором квартале, в декларации за полугодие — в третьем, в декларации за девять месяцев — в четвертом.

В первом квартале в строке 290 указывают сумму, которая получилась к доплате по декларации первого квартала. Для этого в строку 300 ставят сумму из строки 270, то есть налог к доплате в федеральный бюджет, а в строку 310 — из строки 280, налог к доплате в бюджет субъекта РФ. Строка 290 равна сумме строк 300 и 310.

За полугодие в строке 300 указывают сумму к доплате из строки 270 текущей декларации, уменьшенную на сумму из строки 300 декларации первого квартала. Аналогично в строке 310 указывают сумму из строки 280 текущей декларации, уменьшенную на сумму из строки 310 первого квартала. Получившиеся в строках 300 и 310 суммы складывают и вписывают в строку 290.

Если в декларации получен убыток, в следующем квартале платить авансы не надо и строка 290 остается пустой.

Если заполнена строка 290, должен быть заполнен раздел 1.2 декларации.

Изменения правил переноса убытков прошлых лет. Если у организации есть убыток прошлых лет, на него можно уменьшить налоговую базу, но с 1 января 2017 по 31 декабря 2026 — максимум на 50% .

Можно переносить убыток полностью или частично — до тех пор, пока он не будет погашен. Если у компании были убытки больше одного года, их переносят в той очередности, в которой они понесены.

Компания получила убыток в 2021 и 2022 годах, а в 2023 и 2024 у нее прибыль. Она вправе перенести на будущее сначала убыток 2021 года, а когда он закончится — убыток 2022 года.

Компания должна хранить документы, подтверждающие сумму убытка, в течение всего срока переноса.

Запомнить

- Декларацию по налогу на прибыль сдают компании, работающие на общей системе налогообложения, и налоговые агенты, например фирмы, выплачивающие дивиденды. ИП налог на прибыль не платят и агентами по нему не выступают, потому такой отчет не подают.

- Сдавать декларацию надо, даже если прибыль равна нулю, получен убыток или прибыль облагается по ставке 0%.

- В декларации фирма заявляет, сколько получила доходов, сколько понесла расходов, какой финансовый результат получила и какой налог должна заплатить в бюджет или, наоборот, сколько бюджет задолжал ей.

- Все компании — плательщики налога на прибыль сдают декларацию за год не позднее 25 марта следующего года.

- Те, кто вносит только квартальные платежи или ежемесячные платежи исходя из прибыли предыдущего квартала, также отчитываются за первый квартал, полугодие и девять месяцев. Декларацию сдают до 25 апреля, июля и октября.

- Компании, уплачивающие авансы из фактической прибыли, сдают декларацию каждый месяц — до 25-го числа месяца, следующего за отчетным.

- Декларацию обычно сдают в электронном виде. На бумаге — в налоговую или по почте — ее могут сдать фирмы, у которых за предшествующий год среднесписочная численность работников не превысила 100 человек, и новые компании, если численность работников не превышает 100 человек.

- Если компания должна была сдать декларацию по налогу на прибыль, но не сделала этого, налоговая инспекция может оштрафовать ее и руководителя и даже заблокировать расчетный счет. За несвоевременную подачу тоже есть штраф.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes