Теханализ — инструмент, который используют трейдеры, а не инвесторы.

С помощью технического анализа трейдеры определяют, когда покупать или продавать активы на бирже. Они оценивают не акции и эмитентов, а движения цены.

В отличие от инвесторов, трейдерам неважно, покупать или продавать актив, да и сам актив неважен — они зарабатывают сугубо на изменениях цен. Долгосрочным инвесторам больше пригодится фундаментальный анализ.

Теханализ — не то, о чем стоит думать начинающим инвесторам

Если вы консервативный инвестор или только хотите им стать, вам вообще не стоит думать о теханализе. Оставьте его трейдерам: для них торговля на бирже — ежедневная нервная и изнурительная работа.

Статья размещена сугубо в целях расширения кругозора, мы не хотим учить вас теханализу и не призываем использовать его на практике.

Инвестредакция

Откуда появился технический анализ

Основные определения и правила технического анализа систематизировал Джон Мерфи, автор одной из самых известных книг по техническому анализу — «Технический анализ фьючерсных рынков. Теория и практика». Мерфи пишет, что основы технического анализа можно найти в теории Чарльза Доу.

Доу считается родоначальником технического анализа: он опубликовал свои идеи о фондовом рынке в серии статей в журнале «Уолл-стрит джорнэл» в 1890-х годах. В 1902 году он умер и так и не соединил свои идеи в книгу. Последователи Доу собрали его идеи и выпустили книги «Барометр фондового рынка» и «Теория Доу».

Технический анализ изучает движения цены финансовых инструментов и объем их торгов. На основании прошлых данных технические аналитики прогнозируют будущее движение цен.

Почему технический анализ популярен среди трейдеров

Преимущества и недостатки. Многие инструменты технического анализа можно измерить и выразить в математических формулах, поэтому технические аналитики уверяют в объективности анализа. Кроме того, технический анализ учитывает психологию и эмоции биржевых игроков.

Технический анализ дисциплинирует трейдеров: они покупают или продают только после сигналов. Сигналы появляются на основе анализа спроса и предложения, от которых зависят цены. Но трейдеры анализируют прошлые данные, а прогнозировать пытаются будущее, поэтому могут ошибаться.

Работает или не работает технический анализ. Технический анализ работает, потому что трейдеры в него верят. Те, кто не верит, пытаются прогнозировать цены с помощью других инструментов. Биржевая торговля совершенствуется, появляются новые методы, например профиль рынка или кластерный анализ. Эти методы позволяют трейдерам заглянуть внутрь каждого отрезка времени и увидеть, какое количество акций или контрактов было проторговано по каждой цене.

Критика технического анализа. Критики называют технический анализ самоисполняющимся пророчеством. Если трейдеры видят одно и то же на графике, они одновременно совершают сделки в одном и том же направлении и тем самым влияют на цену.

Некоторые экономисты, например Бертон Мэлкил, считают, что биржевые цены меняются случайным образом и предсказать их невозможно. У цен нет памяти, поэтому использовать прошлые данные для прогнозов бессмысленно.

Основы технического анализа

Самая важная информация в техническом анализе — это биржевые цены и объемы, потому что эти данные исказить нельзя. Расскажем об основных правилах, которых придерживаются приверженцы теханализа.

«В цене заложено все» — технические аналитики считают, что все факторы, которые влияют на цену, уже учтены в спросе и предложении. Поэтому им не важно, по какой причине выросла или упала цена, важно только само изменение цены.

«Движение цен подчинено тенденциям». Цены двигаются не хаотично, а подчиняются определенным закономерностям. Трейдеру важно вовремя распознать тенденцию и присоединиться к ней. Технические аналитики считают, что действующий тренд, скорее всего, будет и дальше развиваться, а не разворачиваться в другую сторону. И тренд будет развиваться до тех пор, пока не появятся признаки разворота.

Направление текущего тренда технические аналитики определяют по изменению максимумов и минимумов цены. Последовательно повышающиеся максимумы и минимумы показывают бычий рынок — когда цены акций или весь рынок растет в течение длительного времени. Последовательно понижающиеся минимумы и максимумы показывают медвежий рынок — когда цены акций или весь рынок долго снижается. Минимумы или максимумы, которые находятся примерно на одном уровне, показывают горизонтальную тенденцию. Это значит, что цены акций относительно стабильны, а на рынке нет явно выраженного снижения или повышения цен. Такие периоды еще называют «боковик» или «флэт».

«История динамики цен повторяется». На рынке торгуют люди, а они склонны вести себя похожим образом в определенных ситуациях, поэтому прошлое повторяется.

«Технический анализ можно применять к любым видам активов». Технические аналитики изучают движения цен на фондовых, товарных, валютных и срочных рынках. Кроме того, считается, что технический анализ можно использовать на любом отрезке времени.

Технический или фундаментальный анализ

Как правило, технический анализ применяют для трейдинга и краткосрочных вложений. Фундаментальный анализ применяют долгосрочные инвесторы, которые могут игнорировать краткосрочные колебания цены.

С помощью любого анализа инвестор пытается понять, куда дальше двинется цена. Но фундаментальный анализ изучает причины, а технический анализ изучает следствия. Технического аналитика не волнует, почему движется цена, — для него важно, что она вообще это делает. Фундаментальный аналитик же пытается понять, почему цена изменилась.

Виды графиков

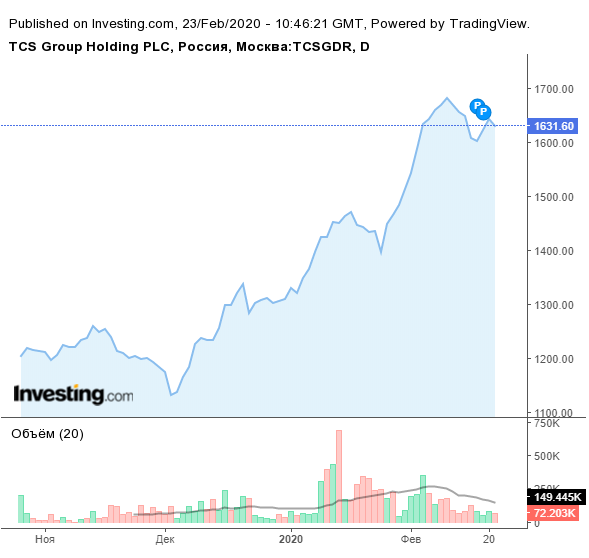

Линейный график — это прямая линия, которая чаще всего соединяет цены закрытия финансового актива. Многие аналитики считают, что цены закрытия наиболее важные. Линейный — самый простой вид графика. По горизонтали указаны периоды, а по вертикали — цены.

Бары — это вид графика, на котором каждый интервал времени представлен вертикальной чертой. Верхняя точка черты — максимальная цена, нижняя точка — минимальная. Слева и справа горизонтальными черточками наносятся цена открытия и цена закрытия.

Бары не соединяются между собой, каждый бар соответствует определенному периоду, например 5 минутам.

В современных торговых системах можно настроить цвет бара и видимость цен открытия и закрытия. По умолчанию красные бары появляются на графике, если цена закрытия находится ниже цены открытия. А зеленые — если цена закрытия, наоборот, находится выше цены открытия. На графиках по горизонтали указаны временные периоды, а по вертикали — цены.

Бары были популярны у аналитиков до того, как появились свечные графики.

Свечной график — это вид графика, очень похожий на бары, но вместо черточек используются цветные прямоугольники. Эти графики называют свечами, потому что у прямоугольников есть черточки сверху и снизу. Прямоугольник называют телом свечи, а линии сверху и снизу — тенями. Тени свечей показывают максимумы и минимумы цены за выбранный период. А тело свечи показывает цены открытия и закрытия. В зависимости от настроек торговой системы цвет свечей можно менять.

Свечи старее, чем бары и линейные графики. Их использовали в Японии на рисовой бирже еще в 18 веке. В США такие графики стали известны в 1990-х годах благодаря Стиву Нисону и его книге «Японские свечи. Графический анализ финансовых рынков».

Для свечей используются те же данные, что и для баров, но свечные графики показывают не только направление, но и силу движения. Японцы определяют силу движения по высоте и цвету тела свечи и по соотношению тела свечи и ее теней. Например, длинная белая свеча почти без верхней тени показывает, что на рынке очень мало агрессивных продавцов. Обычно белые или зеленые свечи показывают, что цена закрытия выше цены открытия. Красные или черные свечи показывают, что цена закрытия ниже цены открытия.

Основные методы технического анализа

Технические аналитики изучают цены по графикам, еще они используют индикаторы и осцилляторы. Разные инструменты технического анализа они сочетают друг с другом.

Классический — графический — метод технического анализа появился первым. До 1980-х годов персональных компьютеров на бирже не было — аналитики строили графики от руки. Технических аналитиков, которые работали только с графиками, называли графистами. Они считали, что движение цены происходит из-за коллективных действий участников рынка, которые не являются стихийными. А графики показывают не только сжатую историю цен, но и основные модели поведения людей.

Графические трейдеры находят на графиках торговые диапазоны, определяют текущие тенденции, предсказывают прорывы и развороты. Анализ графиков — это творческий процесс, его нельзя измерить, поэтому графистов ругают за субъективность.

Алгоритмические, или математические, методы технического анализа начали бурно развиваться после того, как появились компьютеры, потому что компьютеры могут быстро выполнять сложные вычисления. Основные инструменты математического анализа — индикаторы и осцилляторы.

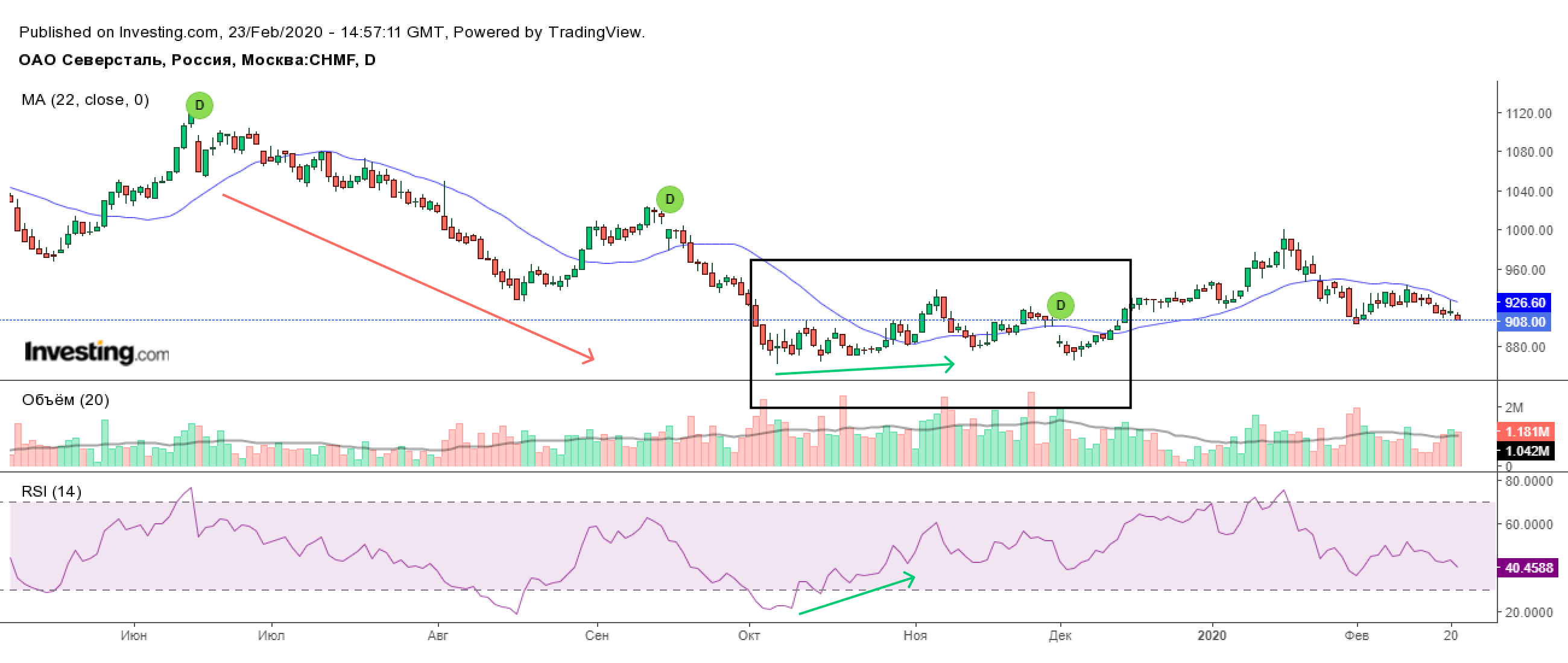

Индикаторы отслеживают начало тенденции, ее окончание и разворот. Они помогают трейдерам как можно раньше увидеть новую тенденцию и присоединиться к ней. Самый простой пример индикатора — скользящее среднее значение. Например, скользящее среднее значение цены закрытия финансового актива за месяц.

Скользящие средние сглаживают цены за выбранный период, чтобы убрать резкие колебания. Их называют скользящими потому, что они двигаются вместе с ценами. Например, 22-дневное простое скользящее среднее будет равно среднему значению цен закрытия за последние 22 дня, включая текущий день. Если сегодняшнее скользящее среднее значение выше вчерашнего, значит, на рынке повышающаяся тенденция.

Осцилляторы — это индикаторы колебаний. Они работают, когда на рынке нет явно выраженной тенденции. Осцилляторы помогают определить перекупленность или перепроданность финансового актива. Чаще всего трейдеры отслеживают расхождение между осциллятором и ценовым графиком, которое называется дивергенцией.

Свечной анализ использует модели из одной или нескольких свечей для анализа того, что происходит на рынке. Свечные графики сочетаются с другими инструментами технического анализа, работают на любых временных промежутках и финансовых инструментах.

Существуют модели разворота текущей тенденции и модели продолжения. Модели могут состоять из одной или нескольких свечей. Важен не только цвет, но и соотношение тела свечи и ее теней, а также место, где находится свеча на графике.

Обычно свечные модели называются весьма поэтично: «повешенный», «падающая звезда», «завеса из темных облаков». Свечной анализ субъективен, потому что разные аналитики могут заметить на графике разные модели.

Прайс экшен опирается на основные понятия технического анализа — уровни поддержки и сопротивления, двойные или тройные вершины и впадины, круглые числа, фальшивые и истинные прорывы. В этом методе аналитики не используют индикаторы, потому что считают, что все индикаторы запаздывают. Трейдеры строят прогнозы только по графику цены. Они анализируют спрос и предложение, текущий тренд, модели свечей и уровни.

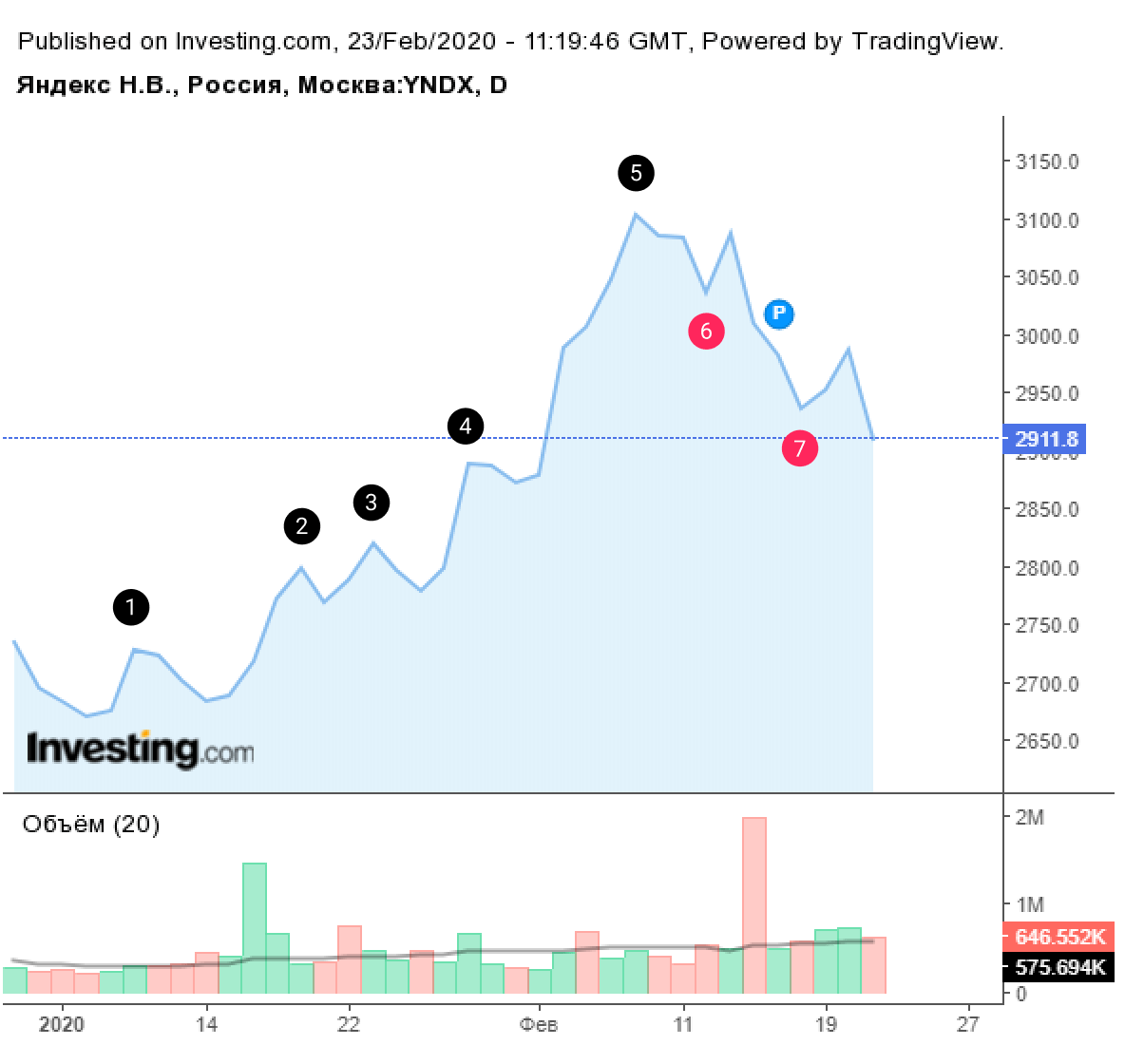

Пример технического анализа на бирже

Успешные трейдеры иногда рассказывают о своих торговых методах и системах. Но ни одна торговая система не дает гарантированную прибыль. А трейдеры, которые потеряли капитал, обычно не пишут книги.

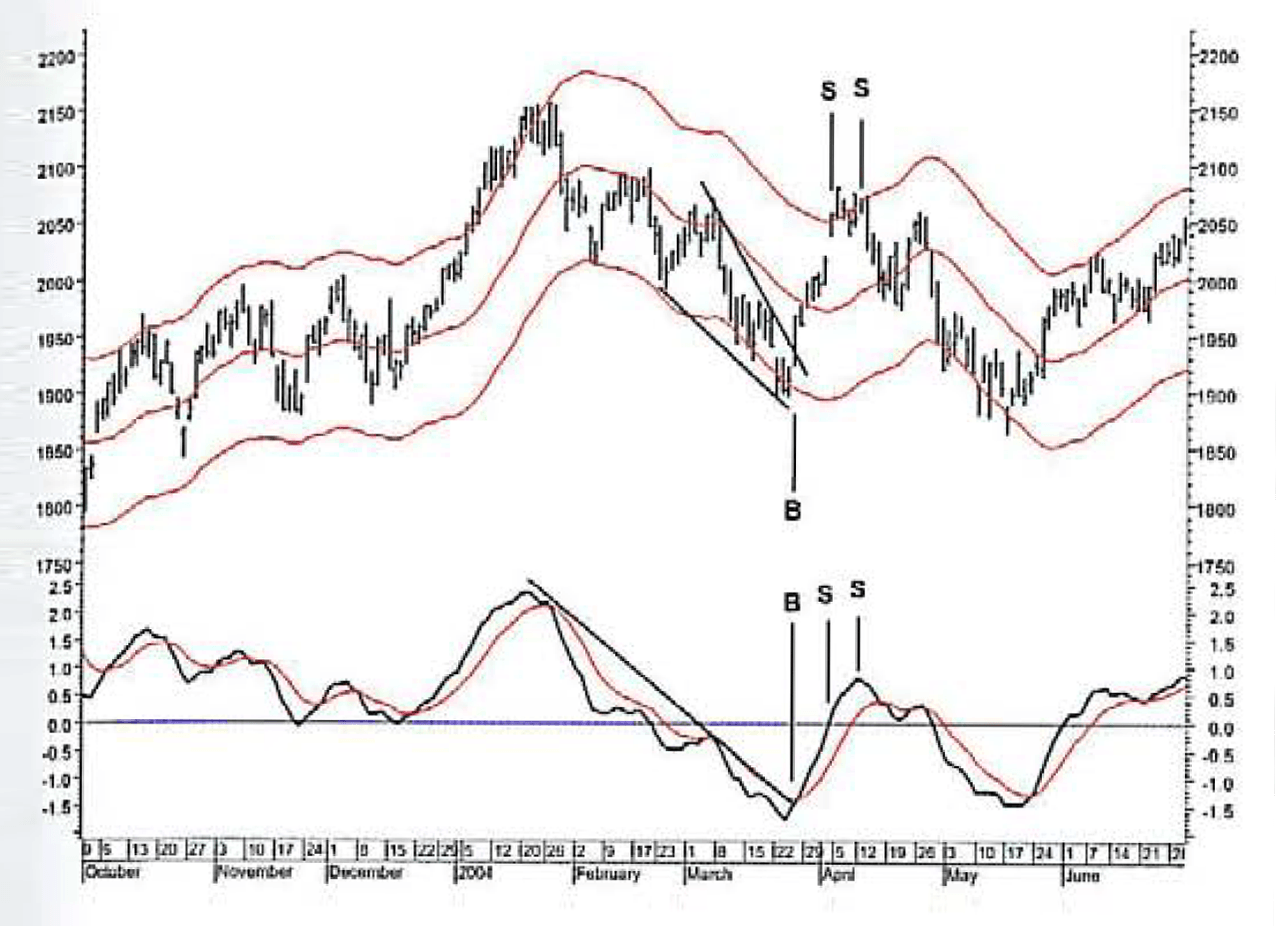

Я приведу технический анализ сделки Джеральда Аппеля из книги Александра Элдера «Входы и выходы». Аппель создал индикатор MACD и до 2012 года управлял инвестиционным фондом. MACD расшифровывается как Moving Average Convergence-Divergence и в переводе на русский означает «схождение и расхождение скользящих средних». Индикатор показывает краткосрочные и долгосрочные направления цен на рынке, сейчас он входит во все торговые системы.

Аппель добавил на дневной график фьючерса на индекс Nasdaq-100 два индикатора: MACD и огибающие скользящие средние — полосы. MACD находится в нижней части графика. По нему Аппель определял направление цены и ее развороты. Полосы находятся прямо около ценовых баров. С помощью полос Аппель оценивал, завышена или занижена цена на фьючерс.

В марте 2004 цена фьючерса упала за нижнюю границу полос — цена в тот момент была занижена. Трейдеры в таких ситуациях говорят, что актив перепродан. Затем падение цены замедлилось, и она вернулась в пределы полос. Индикатор MACD из нижней точки тоже развернулся вверх. Трендовая линия, которая соединяет понижающиеся вершины MACD, была сломлена. Цена на графике пробила верхнюю границу нисходящего клина.

Когда три эти сигнала совпали, Аппель открыл длинную позицию. Цена резко пошла вверх и дошла до верхней границы полос. Там Аппель закрыл половину своей позиции. Другую половину он оставил в надежде на то, что цена продолжит расти. Но закрыл и вторую часть, когда быстрая линия MACD развернулась вниз.

Книги по техническому анализу

Как правило, у каждого индикатора теханализа есть автор, который написал о нем книгу или статью. Эффективнее изучать первоисточники, потому что автор точнее объясняет, как работает его инструмент.

Джон Мерфи «Технический анализ фьючерсных рынков. Теория и практика» — это основной учебник по техническому анализу, который признают аналитики. Тем, кто инвестирует только в ценные бумаги, некоторые разделы могут быть непонятны, потому что Мерфи писал о фьючерсных рынках.

Стивен Я. Акелис «Технический анализ от а до я». Акелис — один из первых компьютерных аналитиков, информацию он подает сухими фактами. Многих индикаторов, о которых он пишет, нет в бесплатных торговых программах.

Джек Швагер «Технический анализ» — большой раздел этой книги посвящен торговым системам и анализу результативности.

Барбара Рокфеллер «Технический анализ для чайников» — основы технического анализа для новичков.

Александр Элдер «Входы и выходы» — сборник интервью с 15 известными трейдерами. Каждый трейдер подробно разбирает одну из своих успешных сделок и одну из своих провальных сделок. Книга интересна, потому что в ней есть рассуждения опытных трейдеров и детали исполнения сделок — по каким сигналам они покупали и продавали.

Можно ли инвестировать без технического анализа

Технический анализ обычно используют трейдеры, которые зарабатывают на изменениях цен активов. Трейдерам это необходимо, чтобы повысить шансы на успешную сделку.

Долгосрочным инвесторам абсолютно необязательно использовать технический анализ. У таких инвесторов обычно хорошо диверсифицированный портфель, много времени в запасе и есть возможность регулярно пополнять портфель, докупая активы по плану. Также считается, что в долгосрочной перспективе рынки в среднем растут. Благодаря этому долгосрочным инвесторам необязательно искать лучшие точки входа или беспокоиться из-за ежедневных колебаний цен на бирже.