Как получить налоговый вычет за покупку земли или дома в СНТ

До 2019 года владельцы домов в СНТ и ДНТ не могли получать налоговый вычет за свою недвижимость.

Но сейчас действует закон о садоводстве. Там прописано, что садовый участок — это земля, которая пригодна не только для выращивания сельхозкультур, но и для строительства жилых домов. Поэтому в отдельных случаях можно признать дома на садовых участках жилыми — и сэкономить на НДФЛ.

Расскажу, как это сделать и какие есть нюансы.

Как получить вычет, если

Как работает вычет за покупку участка

Люди, которые работают по трудовому договору, платят НДФЛ — налог на доходы. Его удерживает работодатель. Ставка для резидентов РФ — 13%, а с доходов выше 5 млн рублей в год — 15%. Это значит, что ежегодно часть заработка налогоплательщика уходит в бюджет.

Чтобы стимулировать людей улучшать жилищные условия, государство поддерживает их — освобождает от уплаты НДФЛ. Эта льгота и называется имущественным налоговым вычетом. Он уменьшает доход, облагаемый НДФЛ, максимум на 2 млн рублей. Если НДФЛ уже уплачен, с этой суммы его можно вернуть.

Еще можно вернуть подоходный налог с процентов, которые уплачены по ипотеке. Там лимит трат выше — 3 млн.

Как было раньше

Имущественные вычеты — это мера поддержки, чтобы улучшить жилищные условия, поэтому и применять их можно только к расходам на покупку жилья и участков, которые пригодны для строительства.

Жилищный кодекс описывает жилой дом как изолированное помещение, которое пригодно для постоянного проживания. Оно состоит из жилых комнат и вспомогательных помещений — как минимум кухни и санузла.

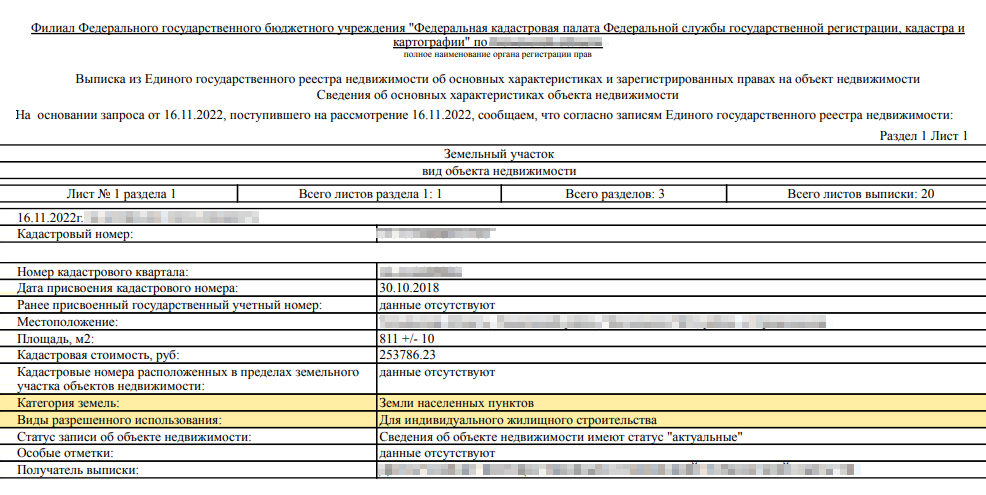

Построить дом можно не на каждом участке. Он должен относиться к категории «земли населенного пункта», а вид разрешенного использования участка должен позволять строительство.

Информацию об участке можно посмотреть:

- На публичной кадастровой карте по кадастровому номеру или адресу — для любого участка.

- На госуслугах, в разделе «Стройка Недвижимость» → «Выписки из ЕГРН» → «Посмотреть основные сведения о недвижимости», — только для своей земли.

Раньше видами разрешенного использования участков были индивидуальное жилищное строительство, ИЖС, и участки под личное подсобное хозяйство, ЛПХ. Последние бывают двух видов: те, что в полях, — под посевы, а те, что в населенных пунктах, подходят для строительства.

Владельцы дачных участков и земли в садовых обществах строили на них дома для круглогодичного проживания, но не могли зарегистрировать их как жилые и получить вычет. А если и обращались в налоговую инспекцию, получали отказ.

Некоторые просили собрать межведомственную комиссию местной администрации и признать дом жилым. А потом с этим заключением шли в суд добиваться вычета. Но и там получали отказ.

При этом владельцы домов на садовых участках и на ИЖС платили одинаковый налог на имущество физлиц .

Что изменилось с 2019 года

Земля. Закон о садоводстве объединил понятия «садовый участок» и «дачный участок» — теперь это один вид земли, все они называются садовыми. На таких участках можно разбивать огород, но также разрешено возводить садовые и жилые дома, хозяйственные строения и гаражи.

Участки с видом разрешенного использования «садоводство» остались непригодными для строительства жилья. Они всегда расположены на сельхозземлях и подходят только для выращивания урожая.

Дома. Их поделили на две категории: жилые и садовые. Садовые — это классические дачи, то есть дома только для сезонного использования, они не подходят для проживания круглый год. За покупку садового дома государство вычет не даст.

Уже существующие дома на садовых участках распределили по категориям так:

- Дома с назначениями «жилое» и «жилое строение», которые были внесены в ЕГРН до того, как приняли закон о садоводстве, автоматически признали жилыми. Их собственникам даже не пришлось менять документы.

- Дома с назначением «нежилое» признали садовыми. Даже если добиться их перевода в категорию жилых домов — вычета не будет.

В январе 2019 года власти утвердили процедуру, как отличать уже готовые жилые дома от садовых. Их собственники должны обратиться в местную администрацию с заявлением о признании дома жилым и приложить к нему акт обследования технического состояния. Его можно заказать у эксперта-оценщика. В акте прописывают, что дом пожаробезопасен, его конструкция надежна, человеку проживать в нем комфортно и безопасно.

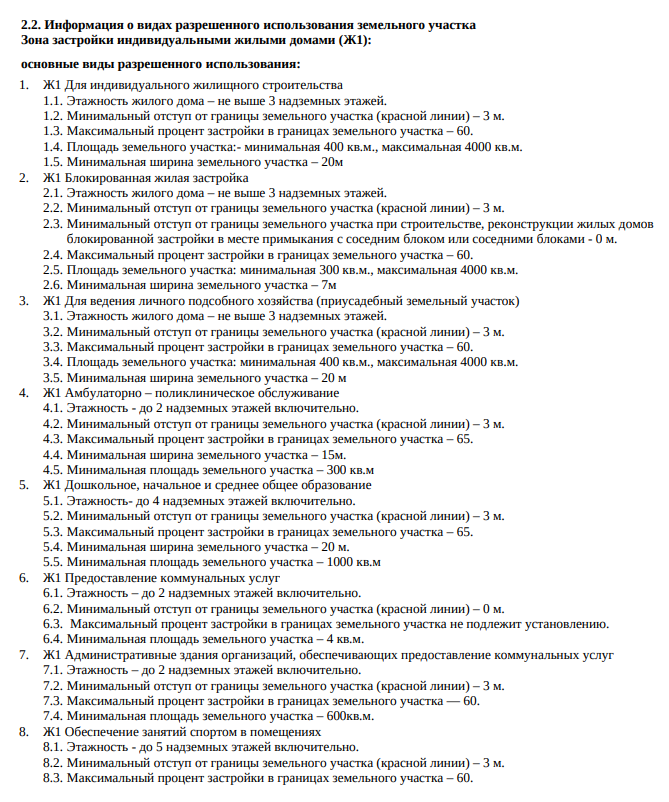

Администрация изучит документацию и примет решение. Она также проверит, уведомлял ли собственник земли администрацию о планируемой стройке. И если да, то соблюдены ли параметры строительства: они прописаны для каждого участка в его градостроительном плане.

Жилые дома, которые возведены после 2019 года, должны соответствовать параметрам объекта индивидуального жилищного строительства. В общих чертах это значит, что дом должен быть пригоден для круглогодичного проживания и быть не выше трех этажей и 20 м .

Также администрация проверяет, соответствует ли постройка назначению земли. Если дом стоит на участке с видом разрешенного использования «садоводство», то признать его жилым не выйдет.

С 1 января 2019 года люди получили право на вычет за покупку или строительство дома в СНТ и ДНТ в двух случаях:

- Построили до 2019 года, но записали в ЕГРН как «жилой».

- Построили с 2019 года в соответствии с параметрами жилого дома.

Спорные случаи с вычетом при покупке участка

Участок купили до 2019 года, а дом построили после. Право на налоговый вычет возникает, когда собственник зарегистрирует в ЕГРН право на жилой дом.

При этом право на вычет не связано с покупкой земли и с видом ее разрешенного использования. То есть неважно, когда участок появился в собственности.

За покупку земельного участка под ИЖС можно получить налоговый вычет, но не как за самостоятельный объект недвижимости, а в дополнение к стоимости приобретенного или построенного на нем дома.

Участок и дом купили до 2019 года. В 2020 году Минфин высказал позицию, что нужно предоставлять вычет за покупку или строительство только тех домов, право на которые зарегистрировано собственниками после 1 января 2019 года.

Вывод ведомства — жилое стало жилым только с 2019 года. Поэтому, если жилой дом построили или купили на садовой земле до 2019 года, вычет применить нельзя.

Но судебная практика показывает, что вычет дают и тем, чья недвижимость раньше имела назначение «жилое», а закон о садоводстве только закрепил это. Отказывают тем, чья недвижимость до 2019 года не была «жилой», даже если есть новое заключение администрации, что в переоборудованном виде дом пригоден для круглогодичного проживания.

В 2017 году Конституционный суд высказал позицию, что вычет за недвижимость, которую перевели из нежилой в жилую, не предоставляется. Смысл закона в том, чтобы поощрять именно строительство или покупку жилья, а не перевод из одной категории в другую.

Поэтому вычет могут получить собственники домов, которые:

- Владеют домом, если он до 2019 года по документам уже считался жилым.

- Купили или построили жилой дом после 2019 года — причем неважно, когда приобрели участок.

Дом считается садовым. Вычет не применить.

Дом не достроен или участок пустой. Отдельно заявить вычет по расходам на землю нельзя: если нет права собственности на построенный жилой дом, в вычете откажут.

Объект незавершенного строительства не считается имуществом, при покупке которого можно претендовать на вычет. Степень готовности значения не имеет. Покупка участка под строительство тоже не дает права на вычет.

Расходы на приобретение участка можно включить в вычет, если стоимость покупки или строительства дома меньше 2 млн рублей.

Сколько денег можно вернуть с помощью вычета

Имущественный налоговый вычет равен расходам на покупку или строительство жилой недвижимости, но с лимитом 2 млн рублей.

Максимальный НДФЛ, который может вернуть или не платить собственник — налоговый резидент РФ: 2 000 000 ₽ × 13% = 260 000 ₽. Если расходы на покупку или строительство были меньше 2 млн, то нужно посчитать 13% от потраченной суммы — это максимум по возврату НДФЛ. А остаток лимита можно будет заявить при покупке другой недвижимости.

Например, если участок с домом стоили миллион, вернуть можно 130 000 ₽. А еще 130 000 ₽ получить после покупки другой недвижимости, если не применялся вычет по сделкам до 2014 года.

До января 2014 года остаток налогового вычета нельзя было переносить на другую недвижимость. Получать возврат НДФЛ можно было только с одного объекта, даже если сумма возврата была меньше 260 000 ₽.

По сделкам с 1 января 2014 года остаток имущественного вычета можно переносить на другие объекты. Теперь можно получать возврат НДФЛ за покупку дачи, дома и квартиры до тех пор, пока государство не вернет весь лимит.

Если налогоплательщик не получал имущественный вычет за сделку, совершенную до 2014 года, и не исчерпал лимит по возврату НДФЛ, он вправе задекларировать не только траты на покупку или строительство дома, но и стоимость земли под ним.

Если право на вычет реализовано полностью, повторно его получить нельзя .

Если недвижимость покупали супруги, они могут распределить налоговый вычет по сделке через заявление. С 2014 года не имеет значения, как они оформили недвижимость — в совместную собственность или в долевую.

Обычно право на вычет распределяют, если у одного из супругов нет официального дохода, а затраты на сделку меньше 4 млн рублей — максимальной суммы вычета на обоих собственников.

Распределять расходы на недвижимость, цена которой больше или равна 4 млн, не имеет смысла. Работающий супруг сможет получить только максимум за 2 млн расходов — 260 000 ₽.

Например, супруги купили в совместную собственность дом за 1,8 млн. По умолчанию муж и жена имеют право получить вычет только в размере половины стоимости покупки — 900 тысяч. НДФЛ к возврату для каждого — по 117 000 ₽. Но жена не работает и заявить право на вычет пока не может.

Чтобы семья получила 234 000 ₽, супруги пишут в налоговую инспекцию заявление о распределении между ними расходов: муж — 100%, жена — 0%. Тогда супруг получит вычет в размере всей стоимости недвижимости — ему вернут 234 000 ₽.

А если квартира стоит 4 млн, супруг получит 260 000 ₽ и не больше. То, что его супруге ничего не вернули, не значит, что он может увеличить свой лимит и получить деньги за нее.

Собственники долей, которые не являются супругами, распределить между собой вычет не могут. Они получают его только в размере своих расходов — пропорционально доле.

Например, бабушка, мать и совершеннолетняя дочь купили в собственность дом за 7 млн. Доля бабушки — 1/2, в деньгах это 3,5 млн, матери и дочери — по 1/4, в деньгах — по 1,75 млн. НДФЛ к возврату для бабушки — 260 000 ₽, для матери и дочери — по 227 500 ₽.

Если дом куплен в собственность родителей и несовершеннолетних детей, то родители вправе применить вычет без определения доли ребенка.

Но при этом лимит для родителя не станет выше — все те же 2 млн.

Например, мама с дочерью покупают дом в равных долях, его стоимость — 1,5 млн рублей. Доля ребенка стоит 750 тысяч, но мама вправе получить вычет в размере не половины, а полной стоимости квартиры — и забрать 195 000 ₽.

А если бы квартира тех же мамы с дочерью стоила 4 млн рублей, даже с учетом детской доли женщина смогла бы вернуть только 260 000 ₽.

НДФЛ с суммы ипотечных процентов, которые уплачены при возврате целевого кредита, тоже можно вернуть. Лимит — 3 млн рублей, 13% от него — 390 000 ₽ .

Этот вычет тоже можно распределять между собственниками — пропорционально доле в праве или по заявлению о распределении затрат.

Неиспользованный вычет по процентам нельзя перенести на другую ипотеку, чтобы позже добрать до лимита возврата НДФЛ. Вычет дают только на один объект недвижимости.

Максимально возможный возврат НДФЛ за покупку дома с землей для одного собственника — 650 000 ₽. Это возможно, если:

- Жилье купили в ипотеку, за которую уплатили 3 млн только процентами.

- Недвижимость стоит минимум 2 млн.

Кому положен вычет

Его могут получить налоговые резиденты РФ, которые:

- Уплачивают НДФЛ.

- Не получали вычет по сделкам до 1 января 2014 года и не израсходовали установленный лимит позже.

ИФНС откажет в вычете, если:

- Дом не имеет статуса жилого или стал таковым после 1 января 2019 года. Государство не поощряет вычетом перевод нежилого сооружения в жилое.

- Дом построен или приобретен за границей. Подходит только отечественная недвижимость.

- Нет документов, которые подтверждают расходы на строительство или покупку недвижимости. Если сделка прошла с ипотекой, то все документы может предоставить банк.

- Налогоплательщик рассчитался за дом деньгами государства, муниципалитета или работодателя, например вложил в покупку маткапитал. Заявляют к вычету только собственные расходы — с господдержки его получать нельзя. Даже если налоговая не заметит участия в сделке бюджетных средств и вернет налогоплательщику НДФЛ, она обяжет вернуть деньги позже. Дело может дойти до суда.

- Сделку заключили взаимозависимые лица, например покупатель и его родители, усыновители, опекуны, подопечные, супруг, дети, братья или сестры. Верховный суд заключил, что налоговая не будет предоставлять вычет по таким сделкам. И неважно, оказывали стороны влияние друг на друга и на результат сделки или нет. Но запрет не касается подрядных работ на строительство дома. Например, можно заключить договор на строительство дома с братом, а потом получить вычет по этим расходам.

Если право на вычет есть, можно не платить НДФЛ или вернуть его. Либо сочетать оба эти способа. Дальше расскажу, как это сделать.

Как применить налоговый вычет

Есть два способа:

- Заплатить НДФЛ и потом вернуть его.

- Уведомить работодателя, чтобы тот не удерживал налог на доходы.

Можно выбрать удобный вариант либо чередовать их до тех пор, пока не исчерпаете лимит. Разберу оба случая.

Возврат уже уплаченного НДФЛ — когда налог с необлагаемых 2 млн ушел в бюджет и его можно вернуть. Для этого собственник должен подать в ИФНС декларацию по форме 3-НДФЛ — не раньше чем на следующий год после регистрации права собственности на дом.

Подать декларацию можно:

- Лично, в инспекцию, — для этого нужно заполнить форму 3-НДФЛ в специальном приложении и распечатать.

- Онлайн — для этого декларацию заполняют в личном кабинете налогоплательщика, а потом там же подписывают электронной подписью и отправляют в инспекцию. Налоговая не принимает декларации на электронную почту.

Предельного срока для обращения за вычетом нет, а вот периоды, которые можно задекларировать, ограниченны. Это могут быть только три года, предшествующие году обращения. Например, женщина купила дом в 2015 году, но обратилась с декларацией о возврате НДФЛ только в 2024. Она может заявить к возврату НДФЛ, уплаченный ею за 2021, 2022 и 2023 годы.

Через личный кабинет налогоплательщика можно получить вычет в упрощенном порядке. Не нужно подавать декларацию, так как всю информацию передаст в налоговую банк. Этот способ действует только для сделок с ипотекой. Инспекция сама посчитает, сколько она должна вернуть, и сформирует заявление на возврат НДФЛ. Собственнику останется внести в него данные о реквизитах счета для перечисления денег.

Иногда инспекция не может предоставить вычет в упрощенном порядке. Тогда она информирует об этом через личный кабинет не позднее 20 марта.

Чтобы получить вычет упрощенно, нужно только заявление. В других случаях понадобятся также документы:

- Декларация по форме 3-НДФЛ.

- Соглашение о распределении расходов между супругами.

- Договор приобретения имущества, договор с подрядчиками о выполнении строительных работ.

- Документ об оплате недвижимости и строительных работ.

- Кредитный договор и справка из банка о сумме уплаченных процентов — если была ипотечная сделка.

- Чеки на покупку стройматериалов — если покупали недостроенный дом и это прописано в договоре купли-продажи либо оформлена ипотека на строительство.

Максимальный срок проверки деклараций — три месяца с даты их регистрации в инспекции . Но в самой налоговой инспекции установлен внутренний регламент — на проверку деклараций отводят месяц.

Заявление на возврат денег нужно подать в составе декларации. Тогда они поступят на счет в течение трех рабочих дней после проверки. Этот срок может быть увеличен до шести дней, если налогоплательщик неверно укажет реквизиты счета и налоговой придется запрашивать их в банке.

Если у получателя вычета есть задолженность по другим налогам и сборам, ее сумму удержат с выплаты.

Освобождение от НДФЛ через работодателя. Если владелец решит не дожидаться следующего года и захочет получить вычет в текущем — это можно сделать через работодателя. Но нужно, чтобы был трудовой договор, гражданско-правовой тут не подходит. Зарплата каждый месяц будет больше на сумму НДФЛ, так как работодатель перестанет его удерживать. А если уже удержал, то вернет — начиная с января и до момента обращения за вычетом.

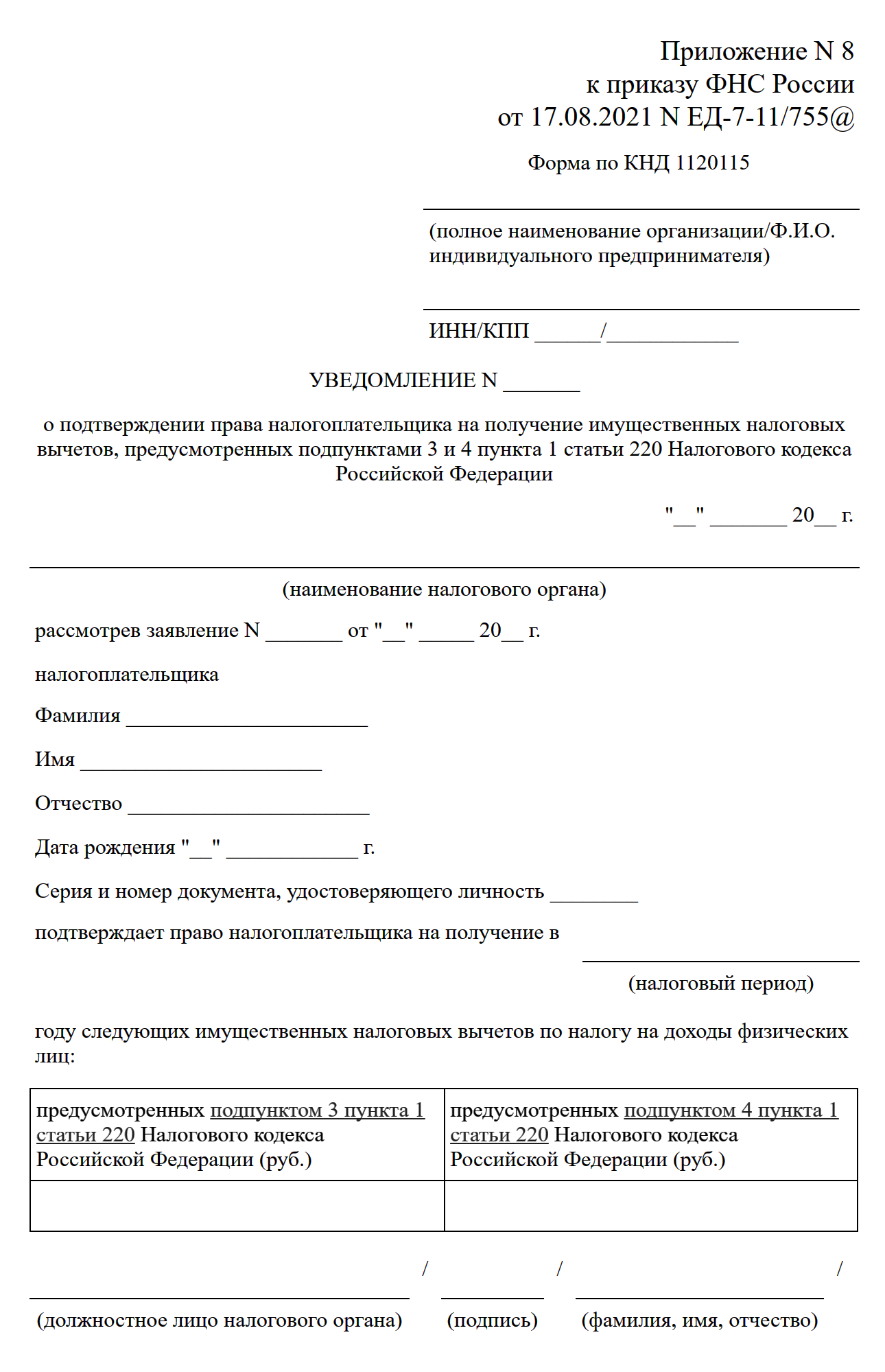

Чтобы применить вычет этим способом, работник должен подать в инспекцию заявление. Это можно сделать лично или через личный кабинет налогоплательщика. В течение месяца инспекция подготовит уведомление о праве работника на имущественный вычет и отправит его работодателю. Оно действует до конца текущего года, в следующем году придется запросить новое.

После этого работнику нужно подать работодателю заявление о предоставлении вычета. Тогда работодатель вернет ему НДФЛ, уплаченный с января и до месяца, в котором поступит уведомление от налоговой .

Дальше работодатель не станет перечислять НДФЛ в бюджет, а будет выплачивать сумму работнику вместе с зарплатой. Так будет до конца года или до момента, пока зарплата с начала года не достигнет суммы вычета, указанной в уведомлении .

К заявлению в налоговую надо приложить:

- Договор приобретения имущества, договор с подрядчиками о выполнении строительных работ.

- Документ об оплате недвижимости, строительных работ.

- Кредитный договор и справку из банка о сумме уплаченных процентов — если была ипотечная сделка.

- Чеки на покупку стройматериалов — если покупали недостроенный дом и это прописано в договоре купли-продажи либо оформлена ипотека на строительство.

Если все в порядке, в течение месяца налоговая отправит работодателю уведомление о праве налогоплательщика на имущественный вычет.

На следующий год работник может снова получать вычет через работодателя или пропустить год, а потом вернуть НДФЛ путем подачи декларации. Он может чередовать способы или пользоваться одним, пока сумма вычета не достигнет лимита.

Налоговый вычет по земельному налогу на шесть соток

Этот вычет относится к исчислению земельного налога, а не к возврату НДФЛ.

При исчислении земельного налога некоторым категориям полагается льгота. Например, многодетный родитель или человек с инвалидностью первой или второй группы вправе платить земельный налог с кадастровой стоимости участка, уменьшенной на стоимость шести соток.

Если участок не больше шести соток, льготники не платят налог вообще. Этот вычет действует только для одного участка — на выбор владельца.

Самое важное о налоговом вычете за покупку участка

- Можно строить жилые дома на садовых участках, а стоимость земли добавлять в расходы на приобретение недвижимости, чтобы получить налоговый вычет.

- Расходы на участок не увеличивают общий лимит вычета — 2 млн.

- ИФНС не предоставит вычет за покупку участка без готового жилого дома или участка с садовым домом.

- Перевод нежилого здания в жилое не дает права на вычет.

- Вычет можно получать через работодателя, по декларации 3-НДФЛ или в упрощенном порядке.

За какие еще расходы можно вернуть НДФЛ

Т—Ж уже рассказывал, какие налоговые вычеты можно получить в 2024 году и как это сделать:

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga