Как взвесить портфель акций по капитализации и секторам

Пассивный инвестор может столкнуться с трудностями при формировании портфеля.

Портфель должен быть надежным, соответствовать стратегическим целям и не уступать индексу. В случае с американским рынком обычно сравнивают с S&P 500, с российским — с индексом ММВБ.

Если мы на дистанции проигрываем широкому рынку, то составление индивидуального портфеля из акций может вовсе потерять смысл: проще вложиться в сам индекс через соответствующий инвестиционный фонд. Да, появятся незначительные потери в связи с комиссиями за управление, зато вложения будут расти вместе с рынком и не придется тратить на них время. Другой неплохой вариант — просто скопировать индекс, повторив перечень бумаг в схожих пропорциях.

Но даже в этих случаях возникает дилемма: есть два варианта индекса S&P 500, взвешенных по разному принципу. На какой ориентироваться? На этот вопрос ответим чуть позже.

Я отношу себя к активным инвесторам: предпочитаю собирать портфель акций самостоятельно, чтобы иметь возможность тонко его настроить. Во-первых, у меня есть время и мне это дико интересно. Во-вторых, не хочется инвестировать в компании, которые по каким-то причинам не нравятся. Ведь в индексе, в этом медовом наборе из голубых фишек, ты получаешь своеобразную ложку дегтя — компании с плохими показателями. В-третьих, почему бы не попробовать обогнать индекс?

Когда я организовывал свой портфель, столкнулся с рядом вопросов:

- Как распределить свои акции — в равных долях или в соответствии с размером компании?

- Какой из этих подходов лучше применительно к компаниям большой, средней и малой капитализации?

- В какой пропорции разбить портфель по 11 секторам?

- Как сделать портфель технологичным, соответствующим прогрессивным тенденциям?

- Если отталкиваться от секторов, какое внутреннее деление активов предпочтительнее в каждом из них?

По всем этим пунктам я постараюсь дать подробный ответ в статье — или как минимум покажу направление мысли, которое может пригодиться инвестору.

Способы взвесить индекс

Есть два подхода к формированию индексов: взвешенный по капитализации, cap-weighted, и равновесный, equal weighted. Эти же принципы можно применять и к своему портфелю из акций.

В первом случае доля компании соответствует ее капитализации: чем дороже компания, тем больше ее доля в портфеле. Во втором случае все активы размещаются в примерно равных долях.

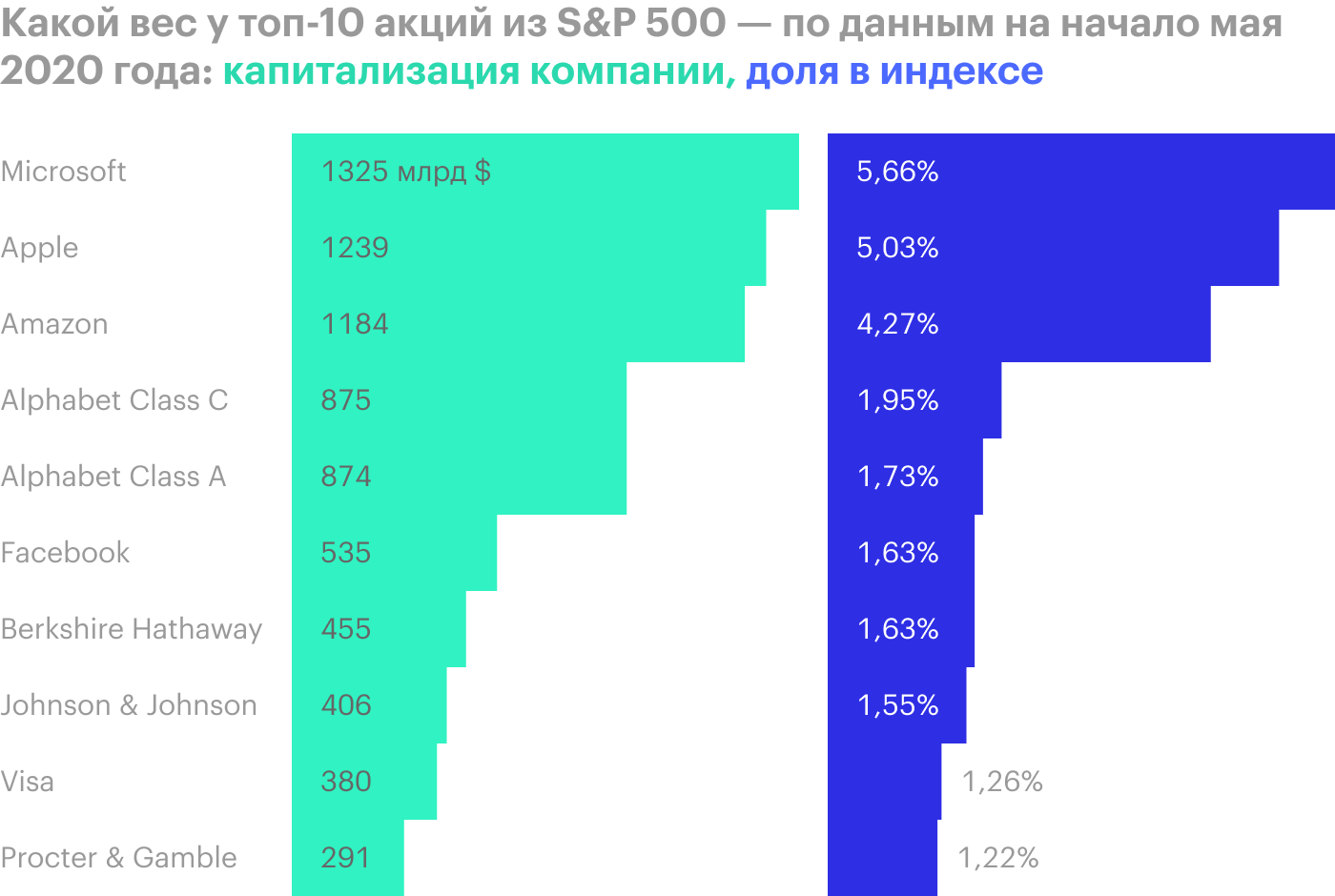

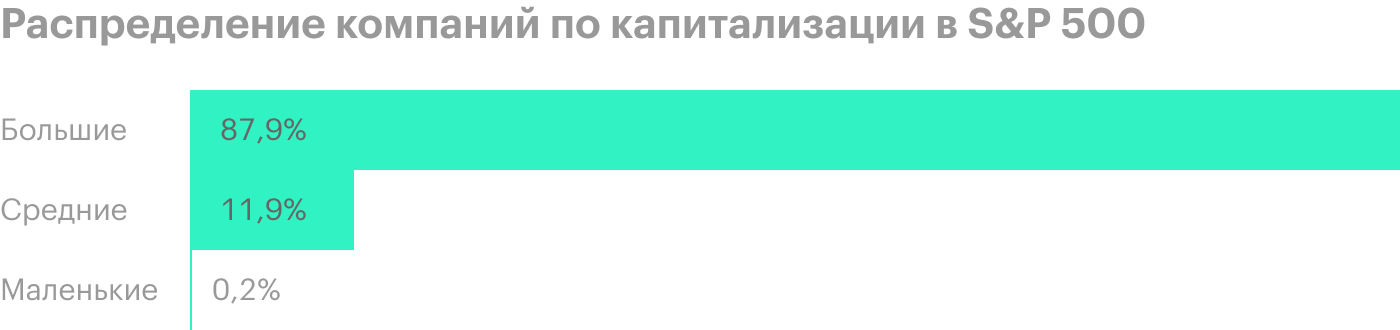

Популярная версия S&P 500 как раз взвешена по капитализации, 10 крупнейших компаний занимают 25% индекса. Соответственно, они в значительной степени определяют его поведение. А если заглянуть в конец списка S&P 500, то там компаниям отведены лишь сотые доли процента.

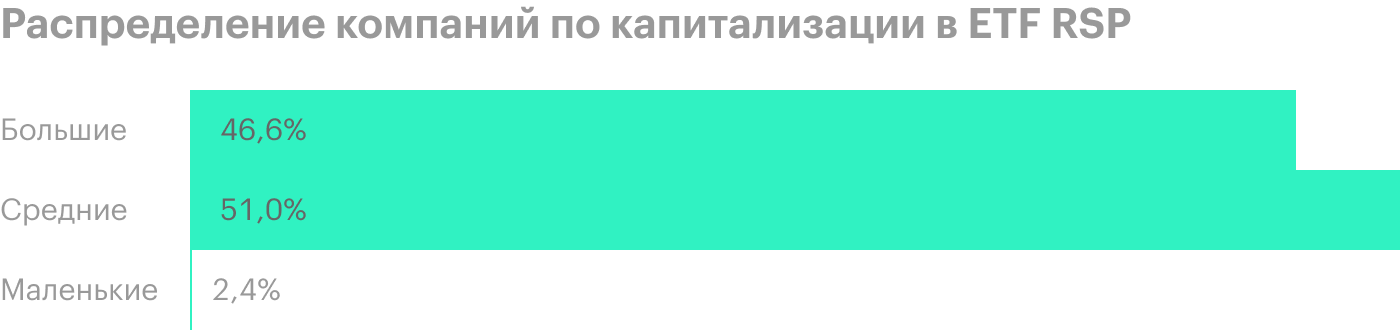

Еще есть равновесная версия индекса — S&P 500 Equal Weight. В нем каждая бумага занимает равную долю — от 0,1 до 0,3%. Ни одна компания не превалирует над другой, не становится флагманом портфеля. Такой подход к составлению портфеля довольно сильно отражается на его динамике.

В 2003 году компания Invesco запустила ETF Invesco S&P 500 Equal Weight (RSP), который следует за равновесным индексом. В управлении этого фонда примерно 15 млрд долларов, комиссия за управление составляет 0,2%. Еще Invesco предлагает равновесные ETF для каждого из 11 секторов — их мы рассмотрим позже, — а также фонды на индексы компаний средней и малой капитализации:

- Invesco S&P MidCap 400 Equal Weight ETF (EWMC).

- Invesco SmallCap 600 Equal Weight ETF (EWSC).

Напомню, что компании классифицируются по капитализации:

- Малая — до 2 млрд долларов.

- Средняя — 2—10 млрд долларов.

- Большая — свыше 10 млрд долларов.

- Мега — от 200 млрд долларов.

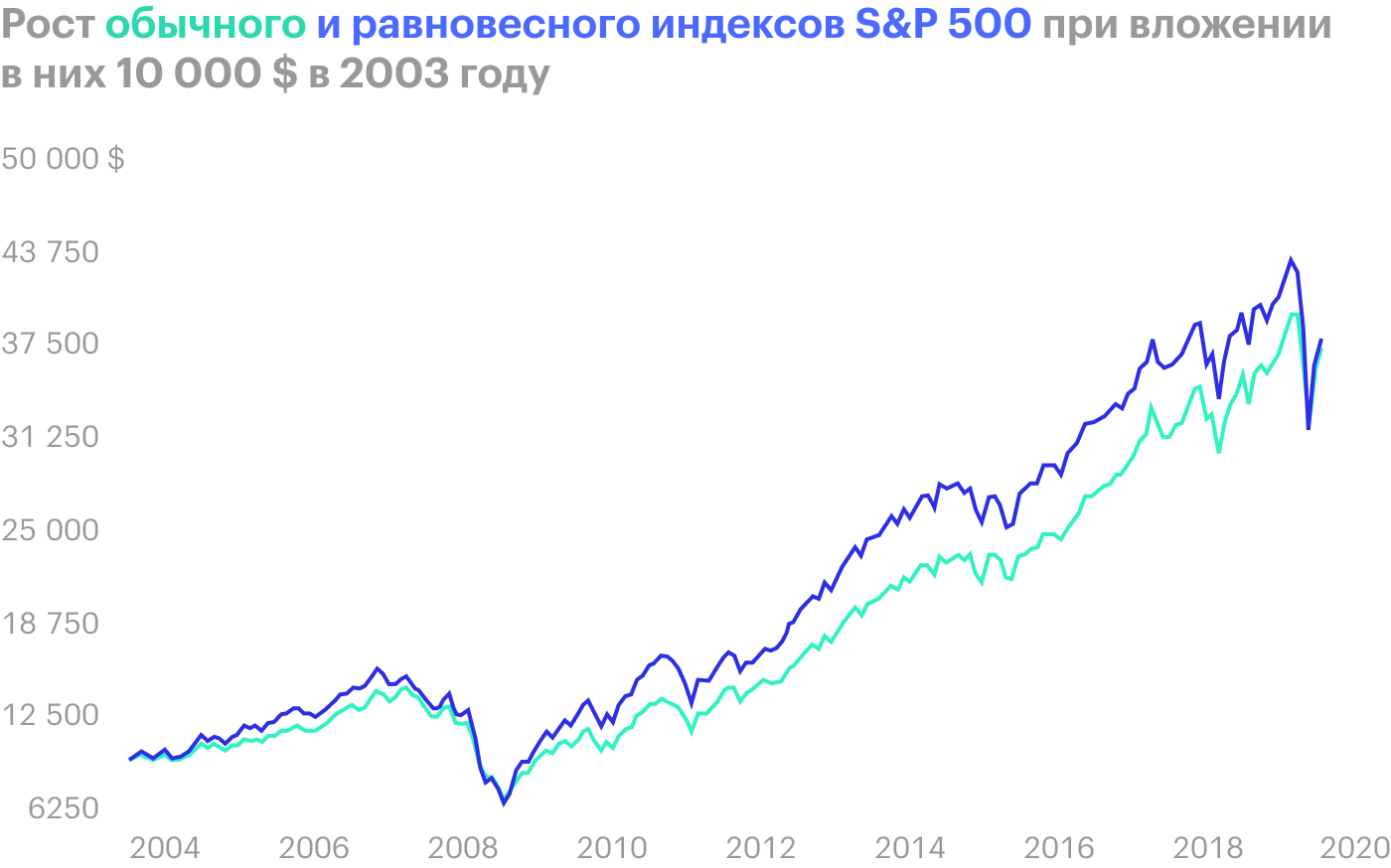

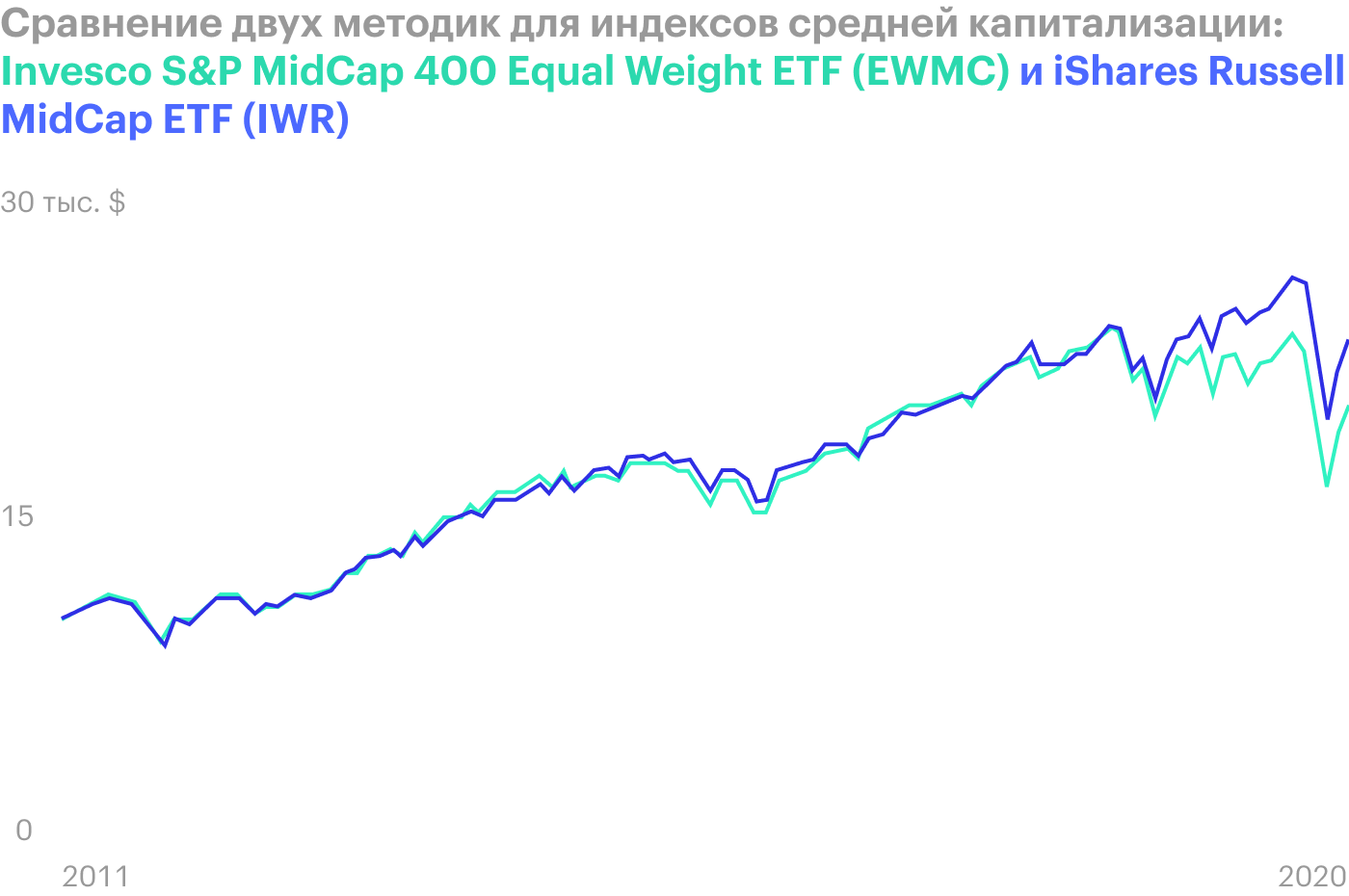

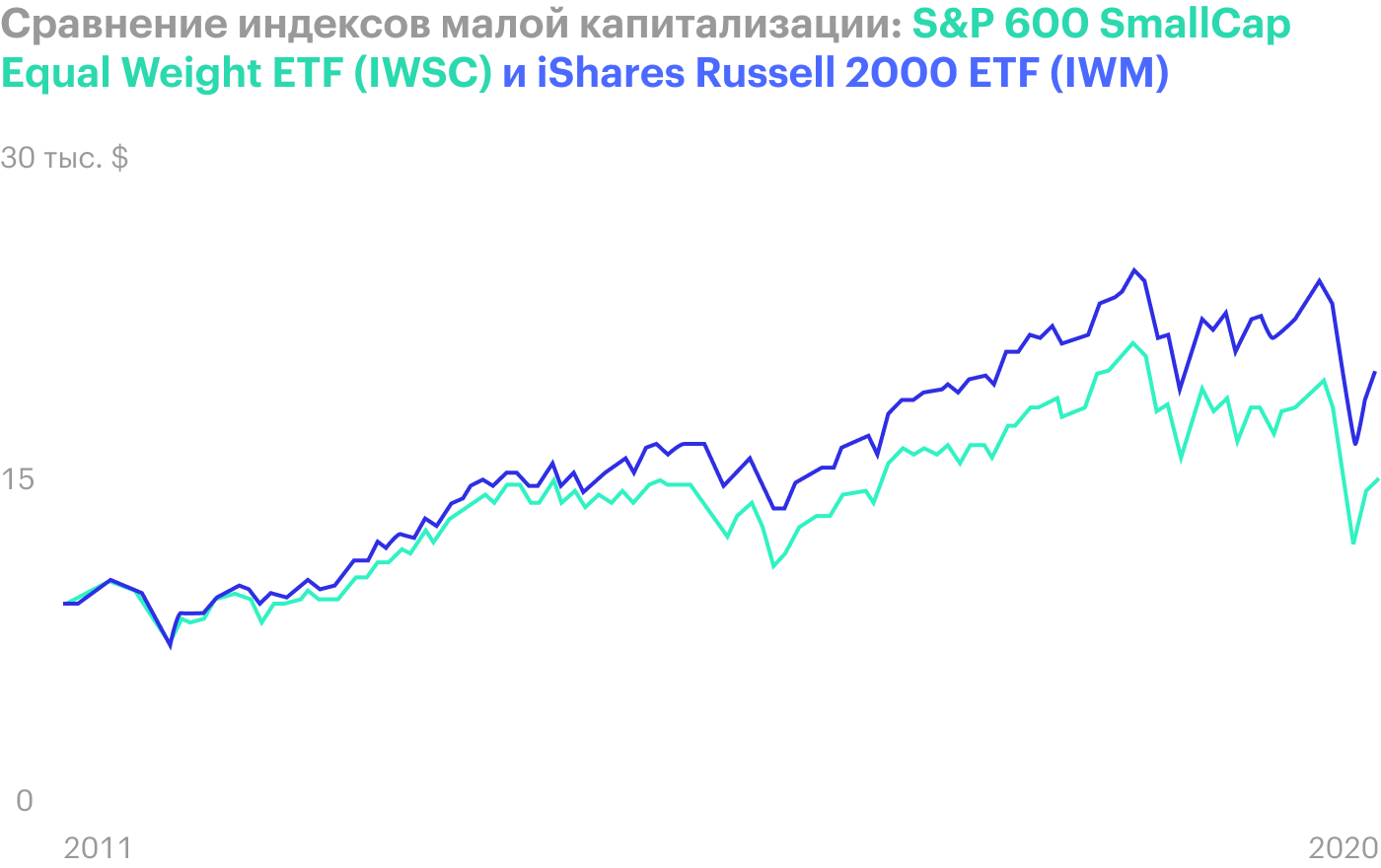

Благодаря ETF от Invesco мы можем оценить, как показывает себя равновесная методика на исторической дистанции в 17 лет.

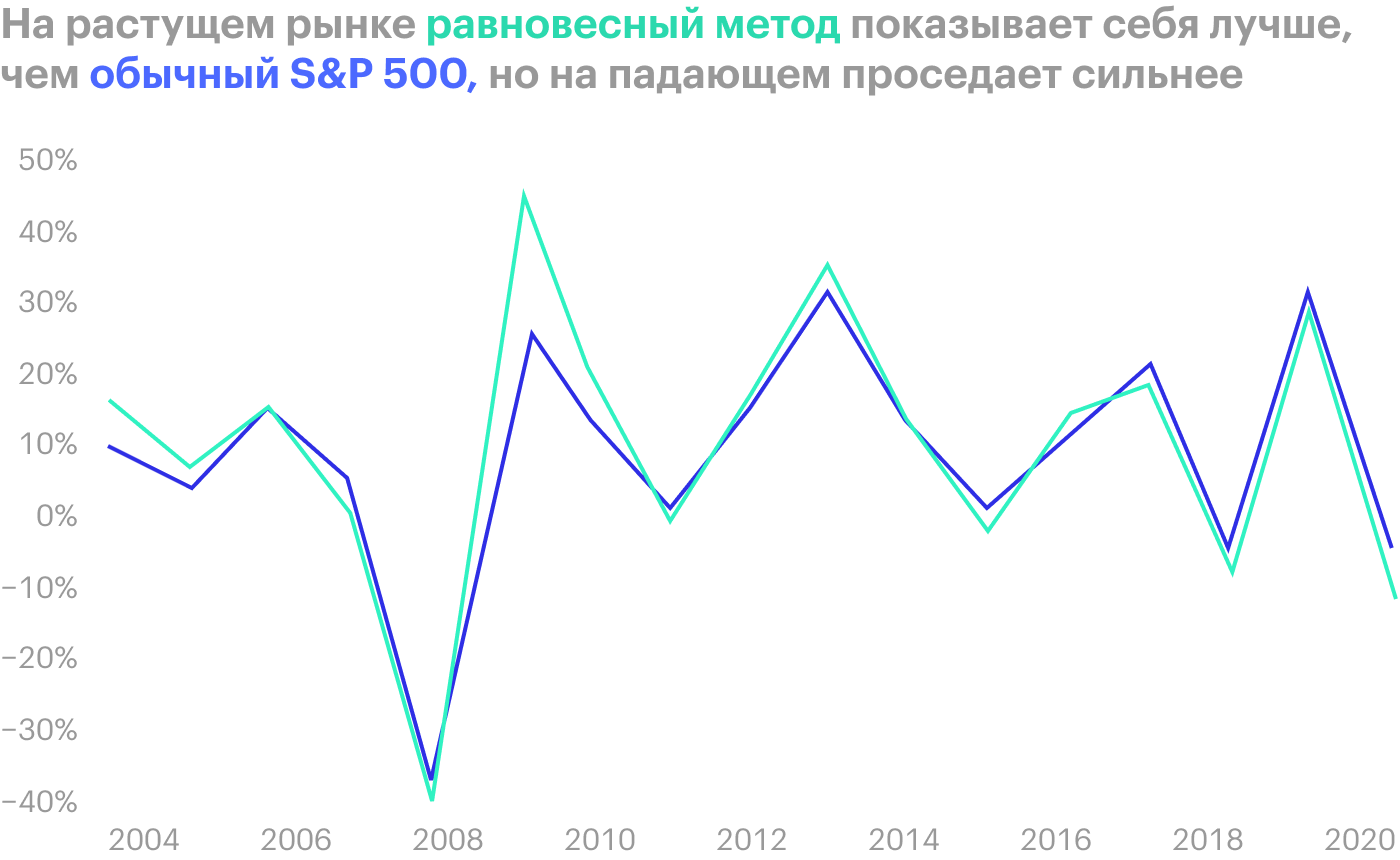

На протяжении всего этого времени равновесный индекс обгонял обычный. Однако мартовский обвал в связи с пандемией коронавируса в моменте практически нивелировал эту разницу. Похожая техническая картина наблюдалась и во время кризиса 2008 года.

Можно констатировать, что равновесный индекс более волатилен. Это связано с его секторальной структурой, а также с фокусом на компаниях средней капитализации: их акции сильнее падают в период турбулентности, но дают лучший результат на растущем рынке.

При этом, если рассматривать период менее 10 лет, обычный S&P 500 обгоняет равновесный, особенно в последние пять лет. Это связано с бурным ростом технологических гигантов, чья доля в индексе очень большая, а также с периодом активных байбэков — обратным выкупом крупными компаниями своих акций.

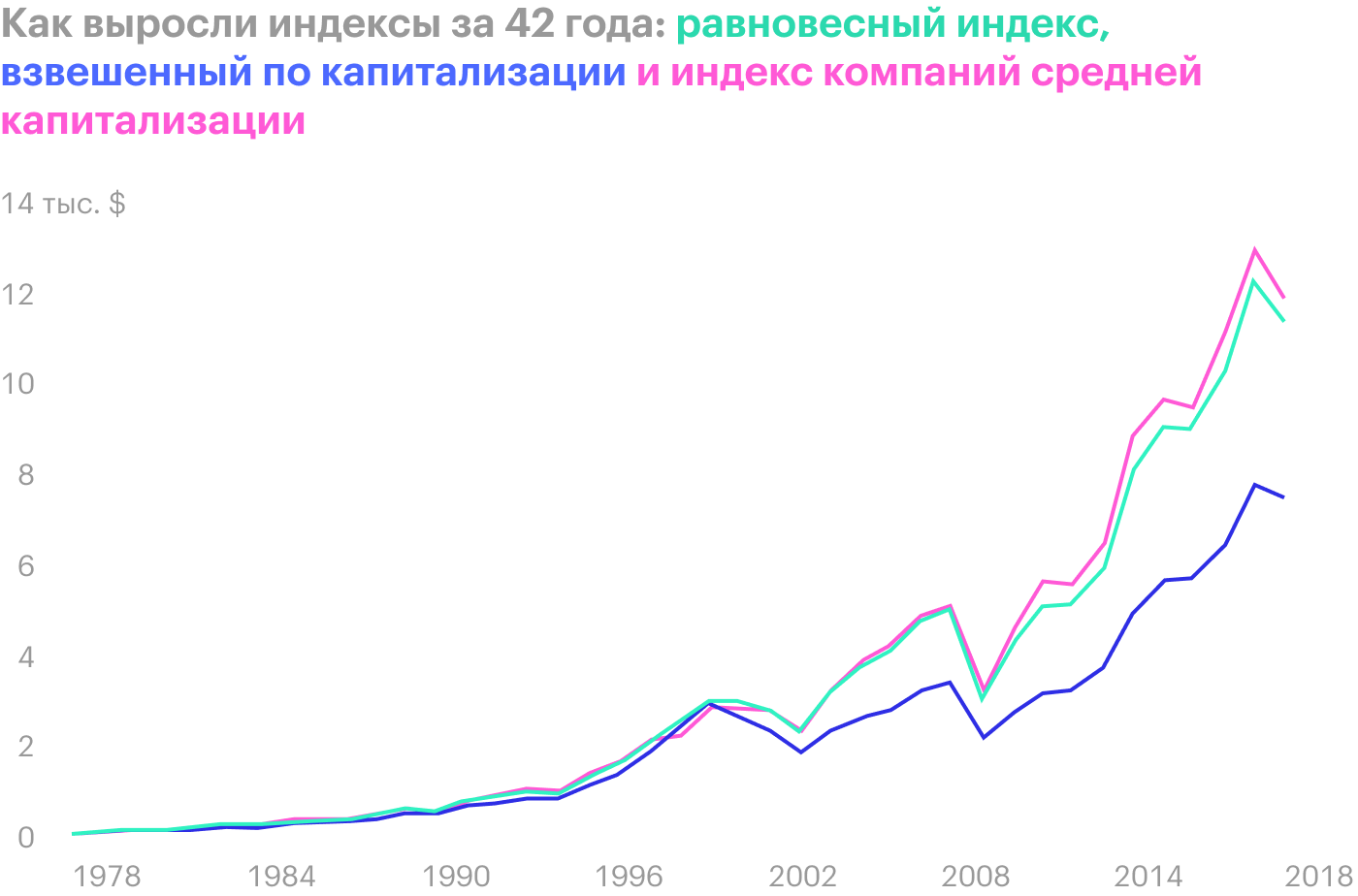

Если же заглянуть в более глубокое прошлое, можно увидеть, что больший промежуток времени увеличивает преимущество равновесной стратегии. Данные Wilshire позволяют отследить поведение обоих индексов с 1978 года. Они показывают, что с учетом реинвестирования дивидендов равновесный S&P рос в среднегодовом исчислении на 12,5%, а обычный — на 11,4%. Если экстраполировать эти данные на 42 года, получим подавляющую разницу:

- 42 × 1,1% = 46,2%

То есть равновесная методика опередила обычный индекс почти в два раза. Это заставляет отнестись к ней серьезно и, возможно, попытаться внедрить на практике. Правда, с оглядкой на ее минусы, которые сейчас рассмотрим.

Плюсы и минусы равновесного портфеля

Плюсы:

- Баланс сил. Компании как большой, так и меньшей капитализации при росте активов придают одинаковый импульс портфелю. На растущем рынке это дает синергетический эффект — индекс получает ускорение.

- Сглаживает плохие результаты больших компаний.

- Степень диверсификации выше. Лучше страховка от форс-мажоров с крупными игроками, как, например, в случае с Lehman Brothers в 2008 году.

- Больший акцент на компании средней и малой капитализации, у которых есть нераскрытый потенциал роста. Равновесная методика естественным путем воплощает стоимостную стратегию инвестирования — ставку на недооцененные компании.

- На дистанции в несколько десятков лет можно получить удвоенный результат. Разница колоссальная.

Минусы:

- Более высокая стоимость обслуживания равновесного фонда из-за частой ребалансировки. Обычный ETF корректирует портфель, только когда произойдут серьезные изменения, а фонд с равным весом постоянно вынужден поддерживать баланс.

- Повышенная среднегодовая волатильность — 16,79% против 14,23% у конкурента.

- Слишком малая доля технологического сектора, который несет знамя научно-технического прогресса и показывает бурный рост.

Еще одно важное наблюдение: равновесный подход не работает с индексами средней и малой капитализации. При сравнении вышеупомянутых EWMC и EWSC с конкурентами, взвешенными по капитализации, первые проигрывают. Это объясняется более венчурным характером акций средней и малой капитализации: лидеры списка выстреливают чаще и сильнее, поэтому в таких портфелях нужно делать более крупную ставку на фаворитов, а это предполагает взвешивание по капитализации.

Подведем промежуточный итог:

- Если вы формируете портфель из 500 крупнейших акций, взвешивать активы в равных долях может оказаться выгоднее.

- На дистанции от 10 до 40 лет равновесный портфель сильно обгоняет обычный.

- Такой подход не работает в случае с индексами средней и малой капитализации.

- Нужно брать в расчет повышенную волатильность равновесного индекса.

Секторальная структура индексов

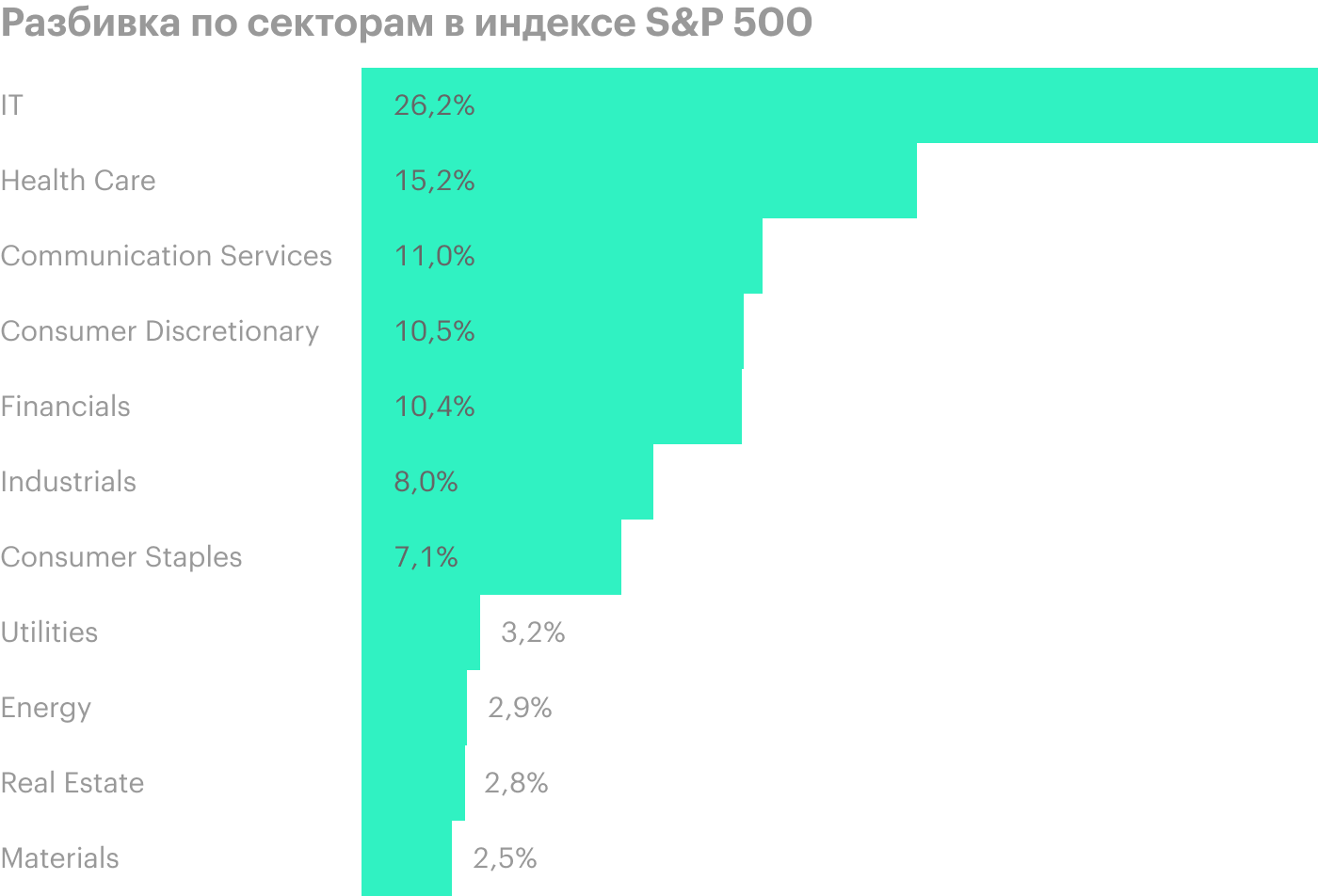

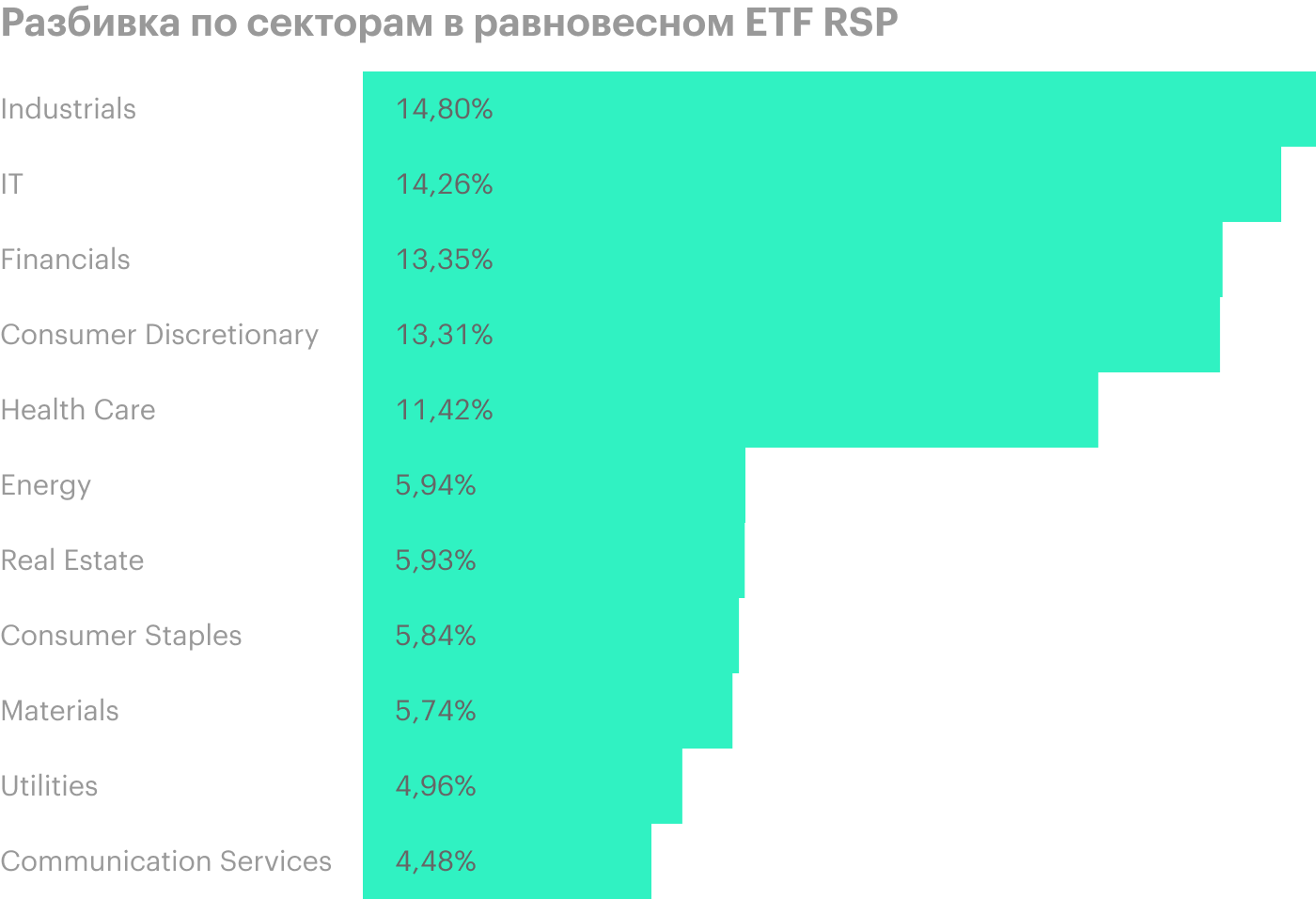

Чтобы разобраться, почему равновесный портфель при кризисном сценарии уходит в столь глубокую коррекцию, взглянем на секторальную структуру в обоих индексах. О том, какие есть секторы и что в них входит, я писал в другой статье.

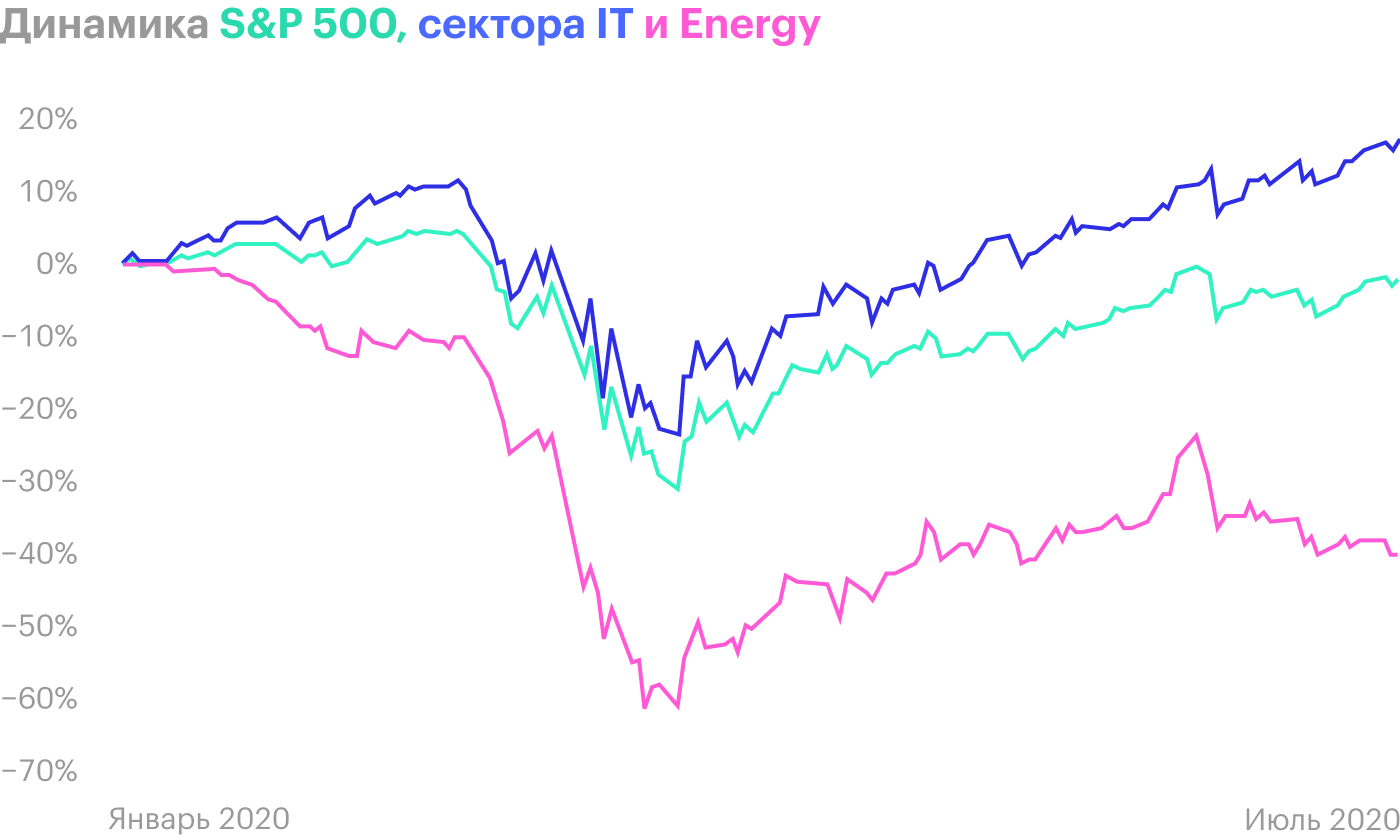

В S&P 500 сектор IT занимает гигантскую долю — 26,2%. Неудивительно, что индекс демонстрировал бурный рост в последние пять лет. К тому же во время мартовского обвала эта часть удерживала индекс на плаву. Если посмотреть на динамику с января по начало июня 2020 года, при общей просадке S&P 500 на 1,1% технологический сектор показал рост на 10,6%.

В то же время в S&P 500 меньше доля сектора энергетики, который катастрофически упал с начала года — на 26,3%.

Дополнительный фактор, который придает стабильности этому индексу, — повышенная доля нециклических секторов Health Care и Consumer Staples. Исключением является только Utilities: доля этого сектора больше в равновесном портфеле, RSP.

Доля нециклических секторов в классическом и равновесном S&P 500

| Защитные секторы | Доля в S&P 500 | Доля в RSP |

|---|---|---|

| Health Care | 15,2% | 11,42% |

| Consumer Staples | 7,1% | 5,84% |

| Utilities | 3,2% | 4,96% |

Доля нециклических секторов в классическом и равновесном S&P 500

| Health Care | |

| Доля в S&P 500 | 15,2% |

| Доля в RSP | 11,42% |

| Consumer Staples | |

| Доля в S&P 500 | 7,1% |

| Доля в RSP | 5,84% |

| Utilities | |

| Доля в S&P 500 | 3,2% |

| Доля в RSP | 4,96% |

К этому списку также можно причислить сектор Communication Services, в котором есть телекомы — классическая защитная отрасль — с такими игроками, как AT&T и Verizon. Его доля в S&P 500 — 11%, а в RSP — 4,48%. Правда, Communication Services — недавно сформированный сектор, у которого еще нет четких паттернов поведения, поэтому его влияние на портфель остается под вопросом.

Историческая динамика секторов

Чтобы сделать секторальную разбивку, которая задействует сильные стороны обоих подходов, обратимся к истории.

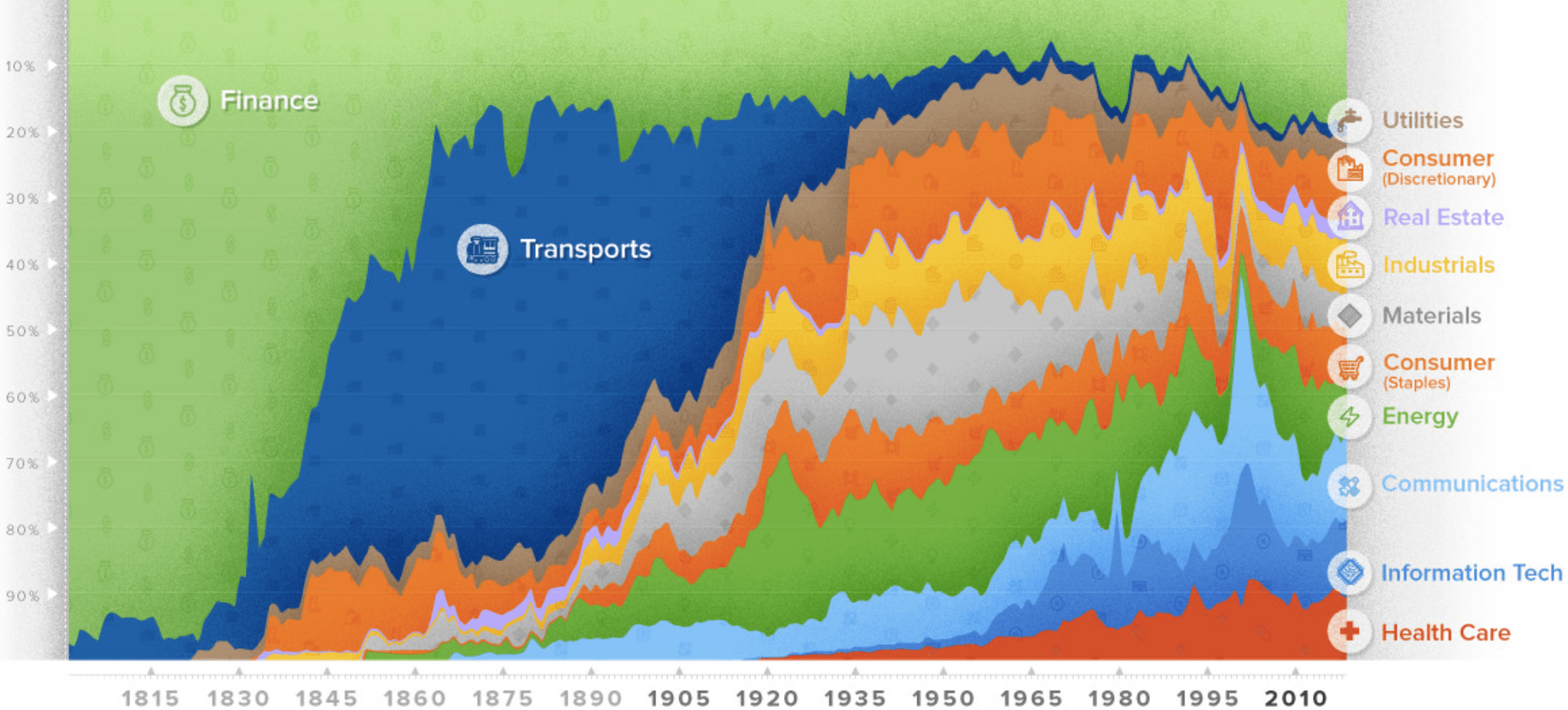

Если мы посмотрим на динамику развития различных сфер экономики, то увидим, что каждый сектор имеет свой жизненный цикл. Те сегменты, что лежали в основе экономики 200 лет назад, с течением времени старели и утрачивали свою актуальность. Например, во второй половине 19 века доминировала сфера железнодорожных перевозок, достигая по весу 60% всего рынка акций. Железные дороги стремительно развивались, за ними стояло будущее. На сегодняшний день это лишь незначительная отрасль в секторе Industrials.

Так или иначе, таким был тренд в период второго техноуклада. Всего с 18 века, с момента первой промышленной революции, человечество прошло уже через пять технологических циклов, сейчас мы входим в активную фазу шестого.

Что было характерно для разных техноукладов

| Техноуклад | Ресурс | Ключевой фактор | Направления |

|---|---|---|---|

| Первый, 1770—1830 | Энергия воды | Текстильные машины | Текстиль |

| Второй, 1830—1880 | Пар и уголь | Паровой двигатель | Транспорт, черная металлургия |

| Третий, 1880—1930 | Электричество | Электродвигатель | Машиностроение, электротехника |

| Четвертый, 1930—1970 | Углеводороды | Нефтехимия | Нефтепереработка, полимеры, цветная металлургия, автопром |

| Пятый, 1970—2010 | Атомная энергия | Микросхемы | Электроника, ИТ, телеком, аэрокосмонавтика |

| Шестой, с 2010 | Зеленая энергия | Искусственный интеллект | Нано-, био-, клеточные и генные технологии, роботизация, 3D-печать |

Что было характерно для разных техноукладов

| Первый техноуклад, 1770—1830 | |

| Ресурс | Энергия воды |

| Ключевой фактор | Текстильные машины |

| Направления | Текстиль |

| Второй техноуклад, 1830—1880 | |

| Ресурс | Пар и уголь |

| Ключевой фактор | Паровой двигатель |

| Направления | Транспорт, черная металлургия |

| Третий техноуклад, 1880—1930 | |

| Ресурс | Электричество |

| Ключевой фактор | Электродвигатель |

| Направления | Машиностроение, электротехника |

| Четвертый техноуклад, 1930—1970 | |

| Ресурс | Углеводороды |

| Ключевой фактор | Нефтехимия |

| Направления | Нефтепереработка, полимеры, цветная металлургия, автопром |

| Пятый техноуклад, 1970—2010 | |

| Ресурс | Атомная энергия |

| Ключевой фактор | Микросхемы |

| Направления | Электроника, ИТ, телеком, аэрокосмонавтика |

| Шестой техноуклад, с 2010 | |

| Ресурс | Зеленая энергия |

| Ключевой фактор | Искусственный интеллект |

| Направления | Нано-, био-, клеточные и генные технологии, роботизация, 3D-печать |

Последняя строка таблицы — прогнозная: мы только входим в активную фазу нового уклада. Через несколько десятков лет мир будет уже другим и какие-то сферы деятельности отойдут на второй план.

При планировании портфеля на несколько десятков лет важно смотреть на перспективу, полагаясь на те секторы, что не будут терять свою актуальность.

Тренды секторов в последнем деловом цикле

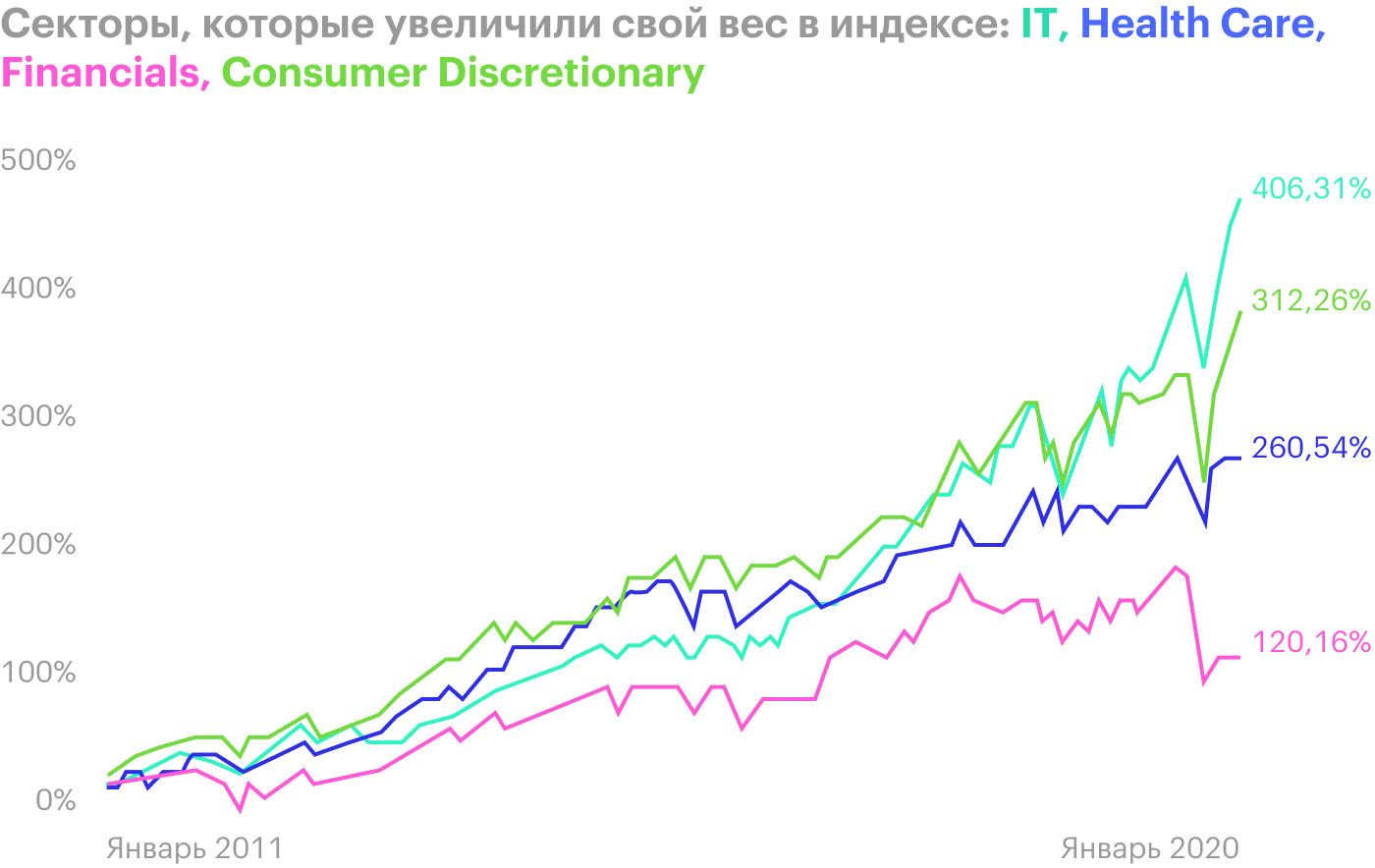

Курс на новый технологический уклад можно заметить, изучая изменения секторальных долей в индексе S&P 500 за последний бизнес-цикл.

В таблице ниже я отметил красным секторы, которые с 2009 года потеряли свой вес в индексе. Главным образом это сырьевые и промышленные сегменты, а еще те, что предоставляют продукцию с низкой добавленной стоимостью.

Нефтегаз за это время почти полностью схлопнулся. Правда, это специфический рынок, живущий по своим законам, и в среднесрочной перспективе можно увидеть его отскок. Так или иначе, глобально тренд на декарбонизацию в шестом техноукладе заложен.

Как изменилась доля секторов в S&P 500 за 11 лет

| Сектор | 2009 | 2020 |

|---|---|---|

| IT | 18% | 30,3% |

| Health Care | 15,1% | 15,2% |

| Energy | 13% | 2,4% |

| Consumer Staples | 12,8% | 8,2% |

| Financials | 10,8% | 13,8% |

| Industrials | 9,7% | 8% |

| Consumer Discretionary | 8,9% | 11,9% |

| Utilities | 4,3% | 3,5% |

| Materials | 3,4% | 2,4% |

Как изменилась доля секторов в S&P 500 за 11 лет

| IT | |

| 2009 | 18% |

| 2020 | 30,3% |

| Health Care | |

| 2009 | 15,1% |

| 2020 | 15,2% |

| Energy | |

| 2009 | 13% |

| 2020 | 2,4% |

| Consumer Staples | |

| 2009 | 12,8% |

| 2020 | 8,2% |

| Financials | |

| 2009 | 10,8% |

| 2020 | 13,8% |

| Industrials | |

| 2009 | 9,7% |

| 2020 | 8% |

| Consumer Discretionary | |

| 2009 | 8,9% |

| 2020 | 11,9% |

| Utilities | |

| 2009 | 4,3% |

| 2020 | 3,5% |

| Materials | |

| 2009 | 3,4% |

| 2020 | 2,4% |

Примечание: секторальная структура индекса поменялась за последнее десятилетие — добавились секторы Real Estate в 2015 и Communication Services в 2018 году. Чтобы учесть этот аспект, в колонке 2020 года внесены следующие корректировки:

- К весу технологического сектора добавлена капитализация компаний Google и Facebook, которые с 2018 года находятся в Communication Services.

- К финансовому сектору добавлено 3% — вес сектора Real Estate.

- К циклическому сектору Consumer Discretionary прибавлен вес медиакомпаний Disney, Comcast и Netflix, которые сейчас относятся к Communication Services.

Зеленым в таблице отмечены секторы, которые показали положительную динамику, то есть доля которых увеличилась. Вес сектора IT вырос почти в два раза. Это стало одной из причин, почему в 2018 году была проведена структурная реорганизация и часть крупных компаний переехала в Communication Services, который за счет этого стал более технологичным.

Отдельно хочется подчеркнуть, что результаты в прошлом не гарантируют продолжения тенденции. Но мы используем исторический анализ, чтобы определить общие тренды и получить возможность планировать портфель на стратегическую перспективу.

Подведем здесь промежуточную черту:

- При инвестиционном планировании важно учесть секторальную структуру портфеля. Это во многом определит его вектор развития.

- В стратегическом портфеле необходима повышенная доля перспективных секторов: IT, Health Care, Financials, Consumer Discretionary (содержит Amazon). Они сохраняют актуальность в шестом техноукладе, имеют задел на будущее и зачастую — высокую маржинальность.

- В тот же ряд стоит добавить Communication Services. По нему еще не накопилось достаточно исторических данных, но он включает перспективную отрасль Media с мегакорпорациями Google и Facebook.

- Секторальная разбивка у индекса S&P 500 лучше соответствует нашим критериям, нежели у равновесного ETF RSP.

Секторальные ETF

Теперь мы можем отталкиваться от двух тезисов:

- Равновесный портфель, состоящий из акций большой капитализации, значительно обгоняет классический S&P 500 на длительной дистанции, но обладает повышенной волатильностью.

- Секторальное деление S&P 500 лучше подходит нам в аспекте технологичности.

Полученные знания можно объединить, чтобы повысить эффективность своего портфеля. Применим равновесный подход к каждому отдельному сектору — благо на рынке представлены соответствующие ETF. И проверим, в каком случае это работает. Ведь каждый сектор имеет особенности — и где-то равновесный подход может навредить.

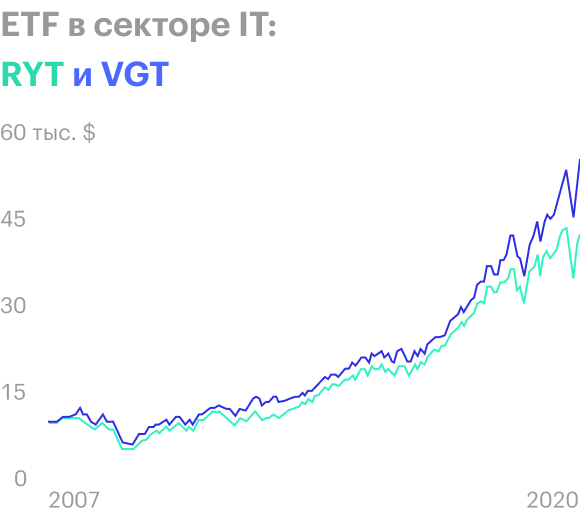

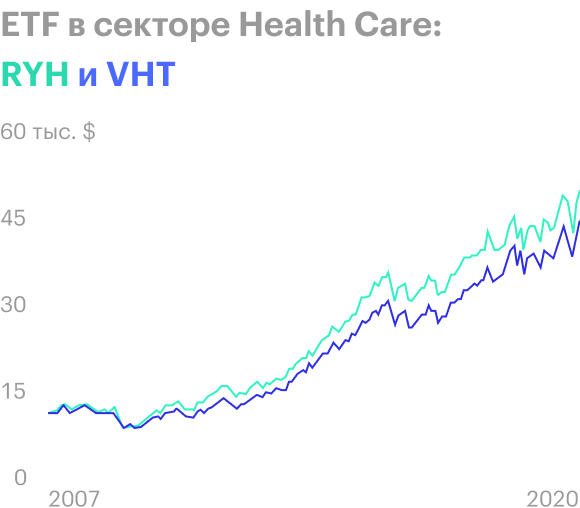

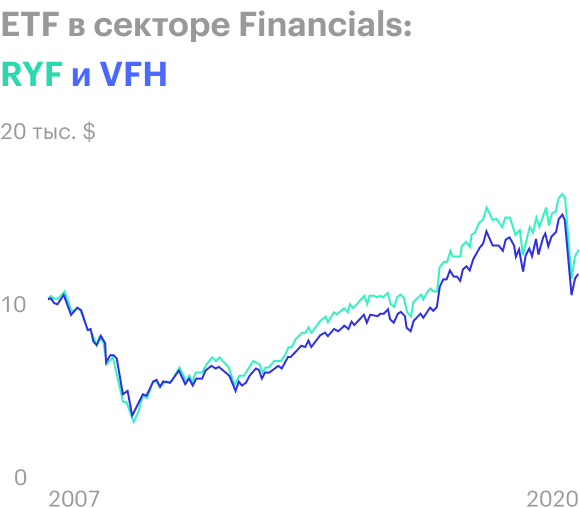

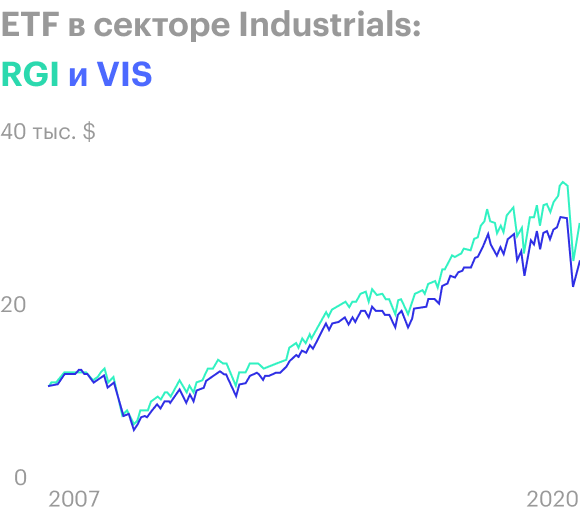

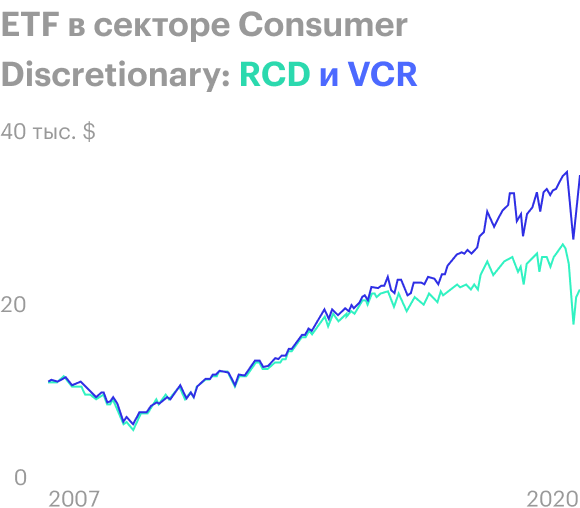

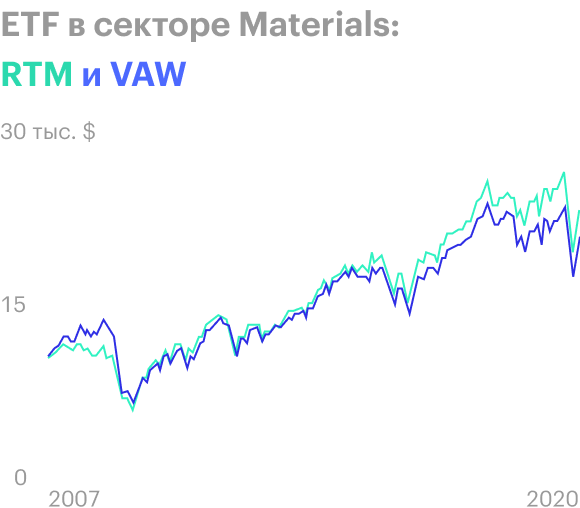

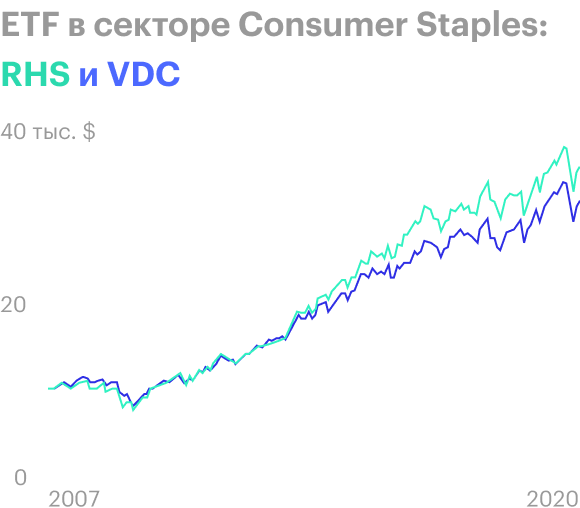

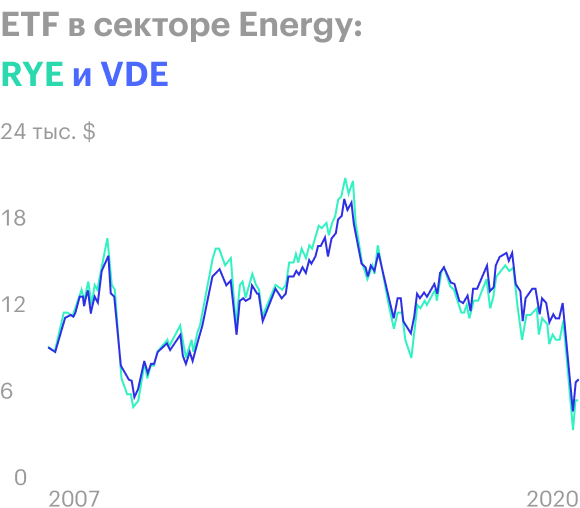

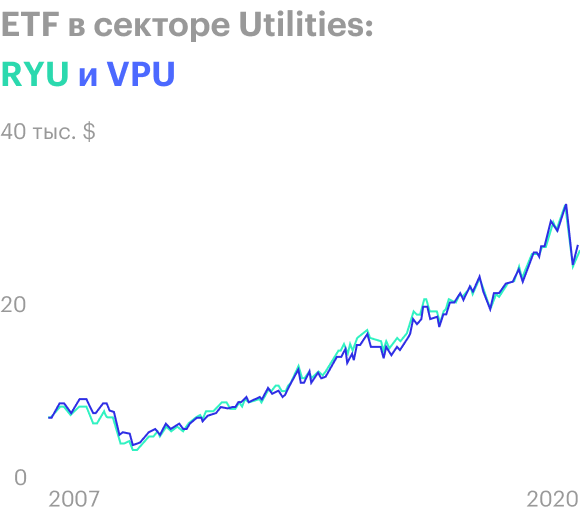

Для сравнения будем использовать равновесные секторальные ETF от Invesco и взвешенные по капитализации от Vanguard.

Равновесные и взвешенные по капитализации секторальные ETF

| Сектор | Равновесный ETF от Invesco | Взвешенный по капитализации от Vanguard |

|---|---|---|

| IT | Technology ETF (RYT) | Information Technology ETF (VGT) |

| Health Care | Health Care ETF (RYH) | Health Care ETF (VHT) |

| Financial Services | Financial Services ETF (RYF) | Financials ETF (VFH) |

| Consumer Discretionary | Consumer Discretionary ETF (RCD) | Consumer Discretionary ETF (VCR) |

| Consumer Staples | Consumer Staples ETF (RHS) | Consumer Staples ETF (VDC) |

| Industrials | Industrials ETF (RGI) | Industrials ETF (VIS) |

| Energy | Energy ETF (RYE) | Energy ETF (VDE) |

| Utilities | Utilities ETF (RYU) | Utilities ETF (VPU) |

| Materials | Materials ETF (RTM) | Materials ETF (VAW) |

Равновесные и взвешенные по капитализации секторальные ETF

| IT | |

| Равновесный ETF от Invesco | Technology ETF (RYT) |

| Взвешенный по капитализации от Vanguard | Information Technology ETF (VGT) |

| Health Care | |

| Равновесный ETF от Invesco | Health Care ETF (RYH) |

| Взвешенный по капитализации от Vanguard | Health Care ETF (VHT) |

| Financial Services | |

| Равновесный ETF от Invesco | Financial Services ETF (RYF) |

| Взвешенный по капитализации от Vanguard | Financials ETF (VFH) |

| Consumer Discretionary | |

| Равновесный ETF от Invesco | Consumer Discretionary ETF (RCD) |

| Взвешенный по капитализации от Vanguard | Consumer Discretionary ETF (VCR) |

| Consumer Staples | |

| Равновесный ETF от Invesco | Consumer Staples ETF (RHS) |

| Взвешенный по капитализации от Vanguard | Consumer Staples ETF (VDC) |

| Industrials | |

| Равновесный ETF от Invesco | Industrials ETF (RGI) |

| Взвешенный по капитализации от Vanguard | Industrials (VIS) |

| Energy | |

| Равновесный ETF от Invesco | Energy ETF (RYE) |

| Взвешенный по капитализации от Vanguard | Energy (VDE) |

| Utilities | |

| Равновесный ETF от Invesco | Utilities ETF (RYU) |

| Взвешенный по капитализации от Vanguard | Utilities (VPU) |

| Materials | |

| Равновесный ETF от Invesco | Materials ETF (RTM) |

| Взвешенный по капитализации от Vanguard | Materials (VAW) |

Real Estate и Communication Services мы не рассматриваем, потому что равновесные ETF от Invesco на них вышли в сентябре 2015 и декабре 2018 соответственно — слишком короткая история для анализа.

Сравним два набора ETF на максимально доступном интервале — 13 лет. Данные приведены без учета реинвестирования дивидендов. Цветом помечены фонды, показавшие результат лучше оппонента.

Сравнение двух ETF за 13 лет

| Сектор | Равный вес, % в год | По капитализации, % в год |

|---|---|---|

| IT (RYT и VGT) | 11,57 | 13,8 |

| Health Care (RYH и VHT) | 12,34 | 11,37 |

| Financials (RYF и VFH) | 2,09 | 1,13 |

| Cons. Discretionary (RCD и VCR) | 6,11 | 10,27 |

| Cons. Staples (RHS и VDC) | 10,09 | 9,15 |

| Industrials (RGI и VIS) | 8,23 | 6,94 |

| Energy (RYE и VDE) | −2,76 | −1,6 |

| Utilities (RYU и VPU) | 7,49 | 7,66 |

| Materials (RTM и VAW) | 6,95 | 6,05 |

Сравнение двух ETF за 13 лет

| IT (RYT и VGT) | |

| Равный вес, % в год | 11,57 |

| По капитализации, % в год | 13,8 |

| Health Care (RYH и VHT) | |

| Равный вес, % в год | 12,34 |

| По капитализации, % в год | 11,37 |

| Financials (RYF и VFH) | |

| Равный вес, % в год | 2,09 |

| По капитализации, % в год | 1,13 |

| Cons. Discretionary (RCD и VCR) | |

| Равный вес, % в год | 6,11 |

| По капитализации, % в год | 10,27 |

| Cons. Staples (RHS и VDC) | |

| Равный вес, % в год | 10,09 |

| По капитализации, % в год | 9,15 |

| Industrials (RGI и VIS) | |

| Равный вес, % в год | 8,23 |

| По капитализации, % в год | 6,94 |

| Energy (RYE и VDE) | |

| Равный вес, % в год | −2,76 |

| По капитализации, % в год | −1,6 |

| Utilities (RYU и VPU) | |

| Равный вес, % в год | 7,49 |

| По капитализации, % в год | 7,66 |

| Materials (RTM и VAW) | |

| Равный вес, % в год | 6,95 |

| По капитализации, % в год | 6,05 |

Равновесный подход работает лучше с Health Care, Financials, Consumer Staples, Industrials, Materials.

Где-то разница между равновесными и взвешенным по капитализации сектором незначительна, как у Utilities и Materials, в остальных случаях она составляет более 1% среднего значения в год.

В случае с секторами IT и Consumer Discretionary, взвешенными по капитализации, полагаю, что их тянули вперед мегакорпорации с большой долей: Microsoft, Apple, Amazon.

Что касается Energy, он показал сильнейшее из всех секторов падение с начала 2020 года: 26,3%. Неудивительно, что у равновесного портфеля, который более волатилен по своей природе, просадка в моменте оказалась сильнее.

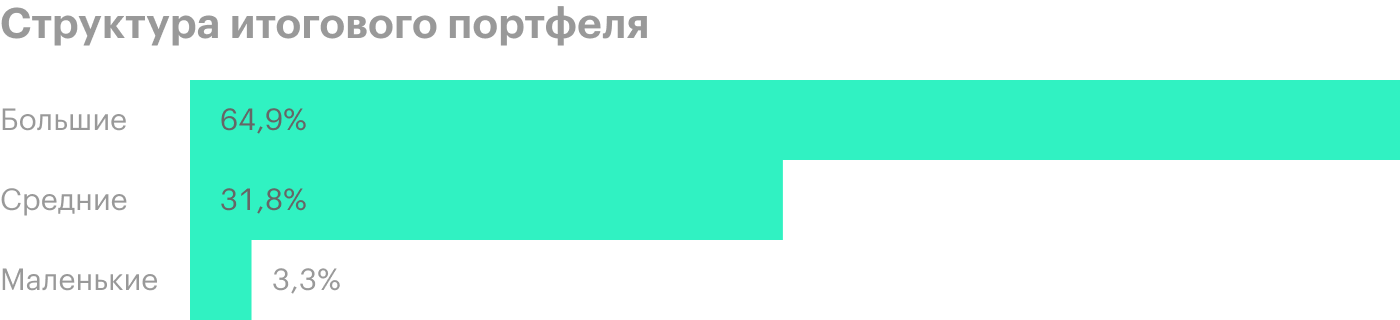

Составляем оптимизированный портфель

Для этого будем отталкиваться от секторальной структуры S&P 500, которая нас устраивает, но применим равновесную методику к каждому сектору, где это дает результат.

Чтобы проверить эффективность такого подхода, возьмем секторальные пропорции S&P 500 по состоянию на 2009 год, которые я приводил выше. Недостающие 4% отдадим отрасли Telecommunications, которая в то время являлась самостоятельным сектором. Сделаем это через ETF iShares Telecommunications (IYZ).

Составим первый портфель, который близко повторяет структуру S&P 500 и взвешен по капитализации. Он нам понадобится для сравнения результатов. Надо отметить, что добавление 4% Telecommunications несколько изменило динамику портфеля, в итоге он немного превосходит S&P 500.

Структура портфеля, взвешенного по капитализации

| Сектор | ETF | % в 2009 |

|---|---|---|

| IT | VGT | 18% |

| Health Care | VHT | 15,1% |

| Energy | VDE | 13% |

| Consumer Staples | VDC | 12,8% |

| Financials | VFH | 10,8% |

| Industrials | VIS | 9,7% |

| Consumer Discretionary | VCR | 8,9% |

| Utilities | VPU | 4,3% |

| Telecommunications | IYZ (iShares) | 4% |

| Materials | VAW | 3,4% |

Структура портфеля, взвешенного по капитализации

| IT | |

| ETF | VGT |

| % в 2009 | 18% |

| Health Care | |

| ETF | VHT |

| % в 2009 | 15,1% |

| Energy | |

| ETF | VDE |

| % в 2009 | 13% |

| Consumer Staples | |

| ETF | VDC |

| % в 2009 | 12,8% |

| Financials | |

| ETF | VFH |

| % в 2009 | 10,8% |

| Industrials | |

| ETF | VIS |

| % в 2009 | 9,7% |

| Consumer Discretionary | |

| ETF | VCR |

| % в 2009 | 8,9% |

| Utilities | |

| ETF | VPU |

| % в 2009 | 4,3% |

| Telecommunications | |

| ETF | IYZ (iShares) |

| % в 2009 | 4% |

| Materials | |

| ETF | VAW |

| % в 2009 | 3,4% |

Теперь составляем наш оптимизированный портфель. Пропорции секторов остаются теми же, только используем равновесный ETF для Health Care, Financials, Consumer Staples, Industrials, Materials. Отметил изменения цветом.

Заменили часть ETF на равновесные

| Сектор | ETF | % в 2009 |

|---|---|---|

| IT | VGT | 18% |

| Health Care | RYH | 15,1% |

| Energy | VDE | 13% |

| Consumer Staples | RHS | 12,8% |

| Financials | RYF | 10,8% |

| Industrials | RGI | 9,7% |

| Consumer Discretionary | VCR | 8,9% |

| Utilities | VPU | 4,3% |

| Telecommunications | IYZ (iShares) | 4% |

| Materials | RTM | 3,4% |

Заменили часть ETF на равновесные

| IT | |

| ETF | VGT |

| % в 2009 | 18% |

| Health Care | |

| ETF | RYH |

| % в 2009 | 15,1% |

| Energy | |

| ETF | VDE |

| % в 2009 | 13% |

| Consumer Staples | |

| ETF | RHS |

| % в 2009 | 12,8% |

| Financials | |

| ETF | RYF |

| % в 2009 | 10,8% |

| Industrials | |

| ETF | RGI |

| % в 2009 | 9,7% |

| Consumer Discretionary | |

| ETF | VCR |

| % в 2009 | 8,9% |

| Utilities | |

| ETF | VPU |

| % в 2009 | 4,3% |

| Telecommunications | |

| ETF | IYZ (iShares) |

| % в 2009 | 4% |

| Materials | |

| ETF | RTM |

| % в 2009 | 3,4% |

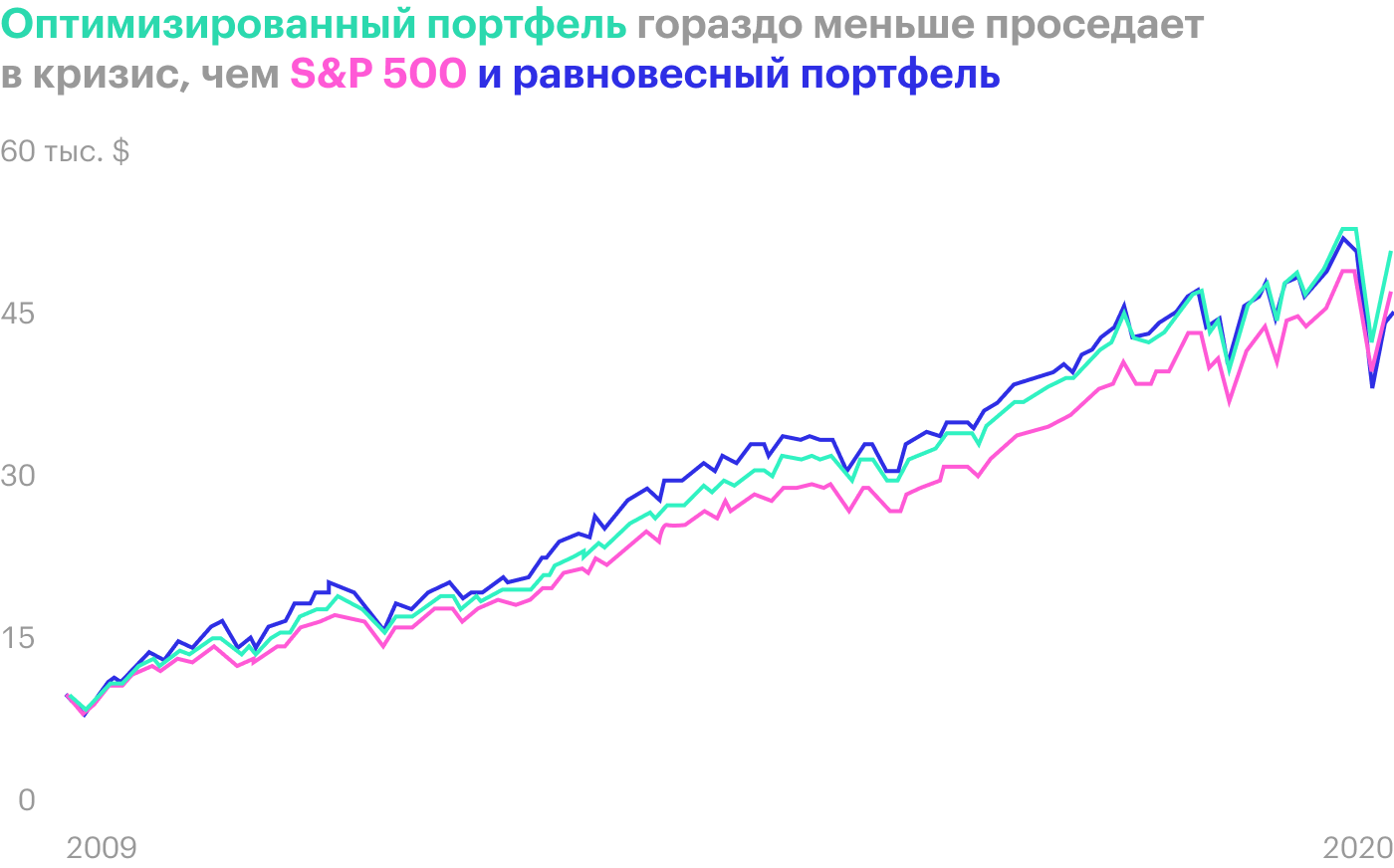

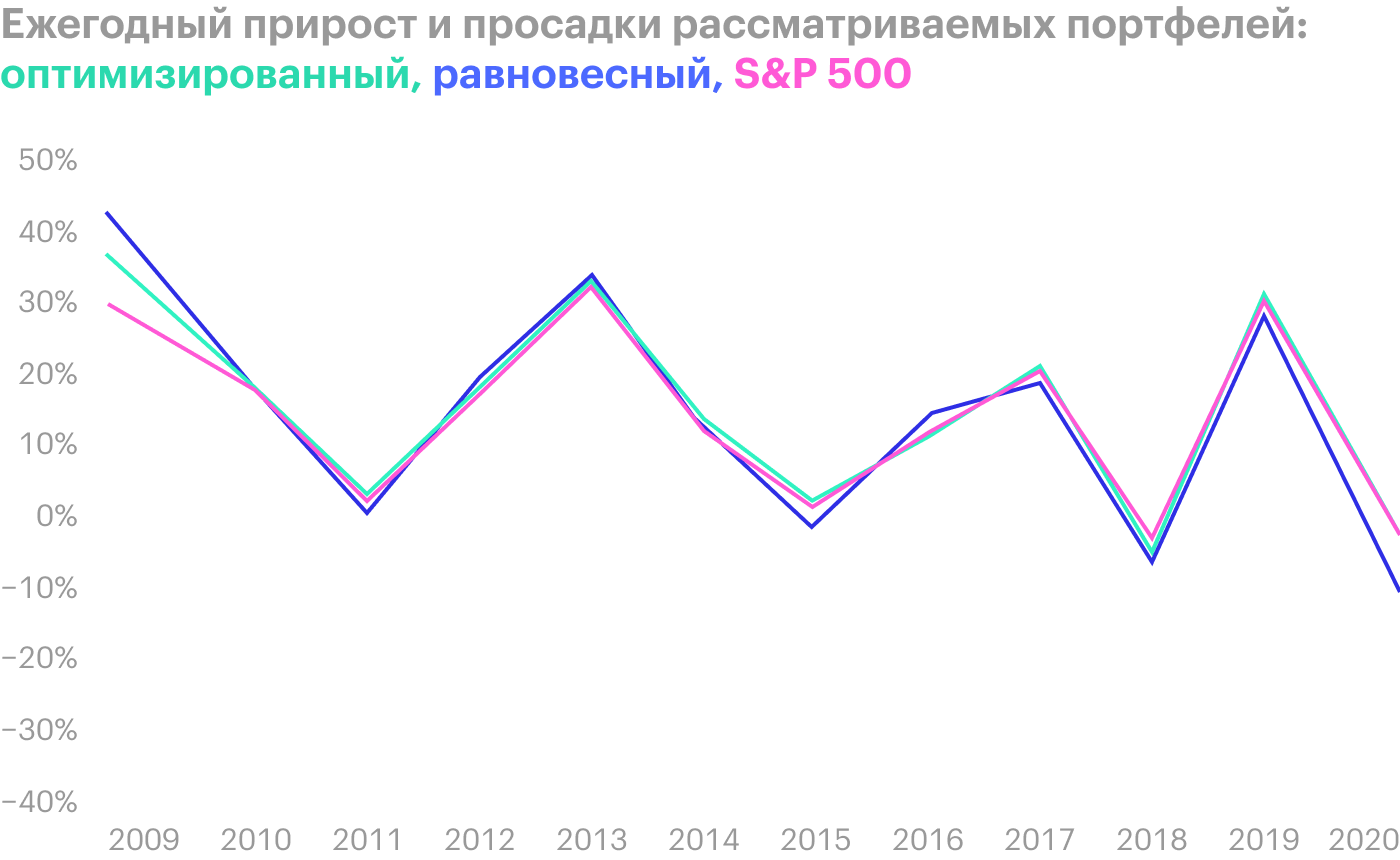

Вот что получилось, если бы мы в январе 2009 года вложили по 10 000 $ в два портфеля: близкий к S&P 500 и оптимизированный. Расчет приводится без реинвестирования дивидендов и влияния инфляции. Также для сравнения добавим равновесный индекс ETF RSP, который хорошо растет на дистанции от 10 лет, но волатильность которого нас не устраивала.

Сравнение S&P 500, равновесного индекса и оптимизированного подхода

| Портфель | Итог | В год | Лучший год | Худший год | Волатильность |

|---|---|---|---|---|---|

| Оптимизированный портфель | 48 648 $ | 14,86% | 38,22% | −5,9% | 15,14% |

| S&P 500, по капитализации | 44 885 $ | 14,06% | 33,47% | −4,21% | 14,98% |

| ETF RSP, равновесный | 43 579 $ | 13,76% | 44,64% | −12,08% | 17,14% |

Сравнение S&P 500, равновесного индекса и оптимизированного подхода

| Оптимизированный портфель | |

| Итог | 48 648 $ |

| В год | 14,86% |

| Лучший год | 38,22% |

| Худший год | −5,9% |

| Волатильность | 15,14% |

| S&P 500, по капитализации | |

| Итог | 44 885 $ |

| В год | 14,06% |

| Лучший год | 33,47% |

| Худший год | −4,21% |

| Волатильность | 14,98% |

| ETF RSP, равновесный | |

| Итог | 43 579 $ |

| В год | 13,76% |

| Лучший год | 44,64% |

| Худший год | −12,08% |

| Волатильность | 17,14% |

Оптимизированный портфель принес на 3763 $ больше, чем копирующий S&P 500. Простая замена пяти указанных секторов на равновесные аналоги дала нам 0,8% среднегодового прироста.

Как видно из графиков, оптимизированный портфель — это консенсус между обычным и равновесным индексами. Он дает все преимущества последнего на растущем рынке, а на падающем ведет себя похоже на S&P 500.

Запомнить

- Принцип взвешивания акций в равных долях обыгрывает индекс на дистанции от 10 лет, и это справедливо для компаний крупной капитализации. Для средних и малых размеров — не оправдывает себя.

- При инвестировании через ETF нужно учитывать более высокую стоимость обслуживания равновесных фондов.

- При стратегическом планировании портфеля нужно делать акцент на отраслях и компаниях, вписывающихся в шестой технологический уклад, и не держать большие доли увядающих секторов. В этом плане секторальная структура лучше у S&P 500.

- Каждый сектор имеет свои особенности. Равновесный подход работает не для всех секторов. Применив такой подход для Health Care, Financials, Consumer Staples, Industrials, Materials мы получили среднегодовой прирост в 0,8%.

- Оптимизированный портфель отталкивается от секторальной структуры S&P 500, используя преимущество равновесной стратегии внутри некоторых секторов. Таким образом мы находим баланс в портфеле для темпов роста, волатильности, пропорции компаний средней капитализации.