Стоит ли инвестировать в предметы роскоши

И что дает добавление лакшери в портфель

За 10 лет цена коллекционного виски выросла на 478% — это в два раза лучше доходности S&P 500.

Но покупать напрямую бутылки с виски или дизайнерские сумки с целью инвестиций — довольно спорное решение: не факт, что подорожает именно тот экземпляр, что вы купили, а еще и продать предметы роскоши может быть проблематично.

Но заработать на инвестициях в лакшери все-таки можно. Расскажу подробнее, почему роскошь привлекательна с точки зрения инвестиций.

Что вообще считается предметами роскоши

Предметы роскоши — это потребительские товары высокой стоимости. Например, объекты искусства, антиквариат, ретроавто, драгоценные камни и элитные вина. Они востребованы в обществе, так как по ним можно судить о богатстве и достижениях владельца. Таким образом, сегмент лакшери изначально нацелен на людей с высоким доходом, но в современном мире он становится все более массовым.

В отличие от товаров повседневного пользования предметы роскоши — это излишества, не необходимые для жизни. Также восприятие предметов роскоши со временем может меняться. Например, раньше ванна в доме считалась роскошью, а сейчас никого ею не удивишь. Тот же путь прошли пианино, радио, телевизоры, автомобили, джинсы и видеомагнитофоны.

Вот шесть основных характеристик предметов роскоши.

Цена — довольно показательный критерий, отражающий доступность той или иной вещи. Для многих людей этот критерий ключевой, поскольку сигнализирует о статусе.

Качество. От люксового продукта ожидают превосходного качества. Оно зависит от множества факторов, таких как время на изготовление, ценность сырья, технологический процесс и компетенция производителя. Например, на качество вина влияет ручная технология сбора винограда и система воспитания: элитное вино выдерживается в дубовых бочках, которые меняют каждые 4 года.

Эстетика. Считается, что цена сама по себе недостаточна для определения предмета роскоши, поскольку она не отражает художественный вкус. Предмет роскоши должен быть эстетичен: красиво выглядеть, быть изысканным на вкус, приятным на осязание, звучание или запах.

Редкость. Предметы роскоши, как правило, уникальны. Производители повышают эксклюзивность своей продукции путем выпуска лимитированных и специальных линеек. Например, из каждой бочки виски Port Ellen культовой винокурни Malts of Scotland разливают всего 225—250 бутылок. Винокурня закрылась в 1983 году, ее оборудование полностью утеряно, а оставшиеся запасы спиртов иссякают — в скором времени будет разлита последняя бочка. Одна из 249 бутылок этого виски, разлитая в 2016 году, обойдется минимум в 1300 €.

Необычность. Эта характеристика может появиться из-за мелких деталей, которые выделяют продукт среди остальных, а также от производственного процесса, истории и имиджа бренда. Эту характеристику также можно придать с помощью инновационных решений. Так, электромобили сначала были доступны только узкому кругу лиц, но с технологическим прогрессом постепенно приобретают массовый характер.

Символизм. Роскошь создает ассоциации, которые зачастую перевешивают функциональные свойства продукта. Символизм относится к образу жизни и ценностям потребителя. Его можно передать через узнаваемый дизайн и знаменитость бренда. Например, продукция Apple ценится больше, чем аналогичные по функциональности гаджеты других производителей.

Состояние рынка роскоши в 2020 году

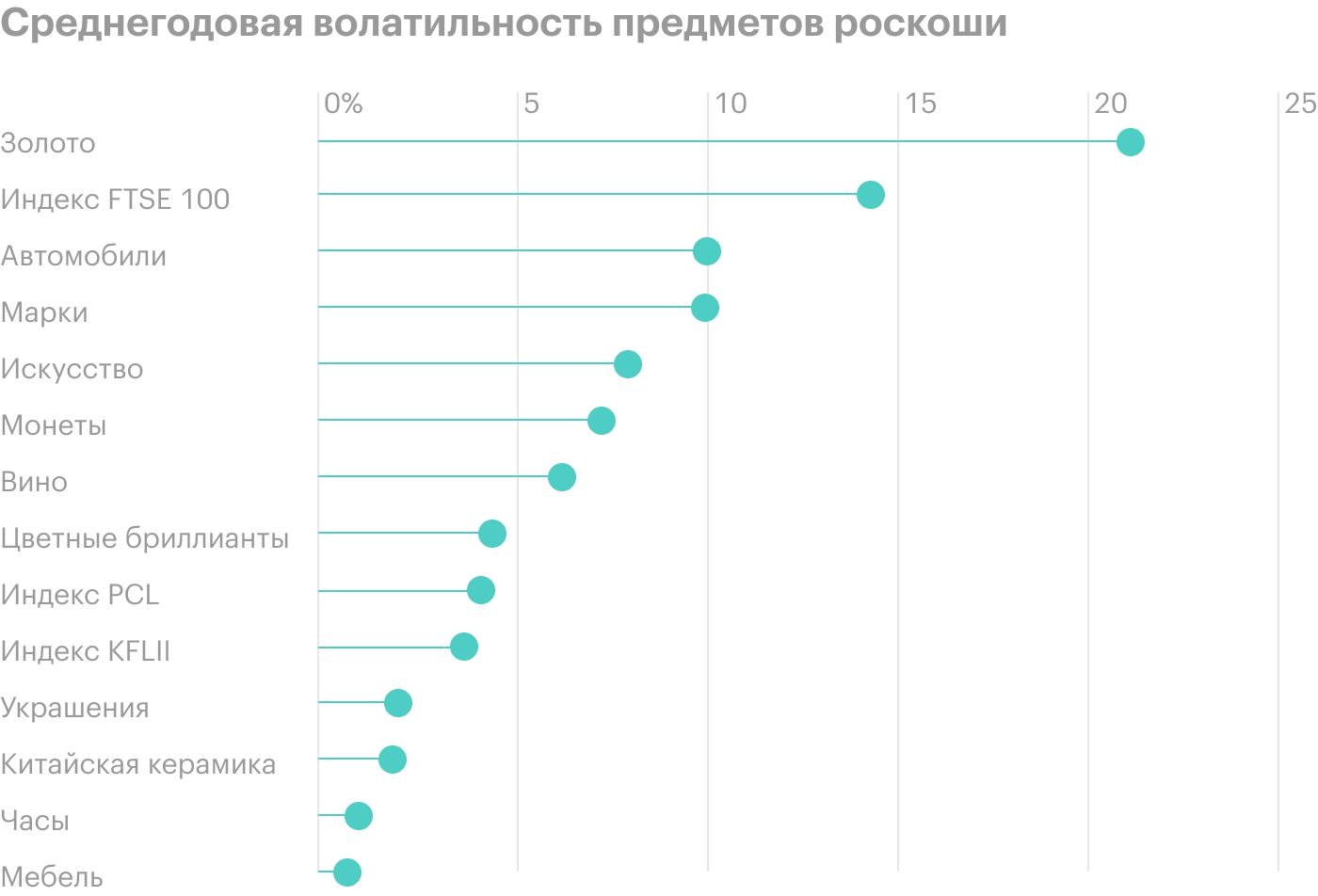

Индекс Knight Frank Luxury Investment Index (KFLII) включает в себя ряд сегментов роскоши: часы, вино, виски, ретроавто, украшения, цветные бриллианты, марки, монеты и так далее.

При расчете индекса KFLII используются данные агентства AMR, которое отслеживает изменения цен на предметы роскоши во всем мире. Для этого оно составляет корзину брендовых предметов для каждой категории лакшери-товаров.

Например, динамика рынка люксовых часов определяется на основе корзины из 40 моделей: по 10 — от Cartier, Patek Philippe, Rolex и еще 10 — от других элитных брендов. Для исключения фактора сезонности цены рассчитывают на основе скользящей средней за 14 месяцев.

В 2020 году, несмотря на проблемы с коронавирусом, Knight Frank зафиксировала устойчивый спрос на предметы роскоши. Количество людей со сверхкрупным капиталом выросло на 2,4% — хотя это только треть от показателя 2019 года.

Пандемия оказала влияние на логистику, поэтому продажа предметов роскоши на аукционах замедлилась: поставки товаров прекратились, запретили физические собрания. В такой конъюнктуре на передний план вышли онлайн-аукционы, которые поддержали ликвидность на рынке лакшери.

Первое место в индексе KFLII в очередной раз заняли сумки Hermès. Цены на них в 2020 году выросли на 17%. Эта марка сумок устойчиво держится в топе сегментов роскоши, и, согласно исследованиям, это одно из самых безопасных вложений: с 1980 по 2015 год сумки Hermès дали доходность 14,2% годовых, и ни один год не был убыточным — в худший год был зафиксирован рост 2,1%. В то же время S&P 500 показал доходность 11,66% годовых, а в 2008 году показал просадку на 36,55%.

Второе и третье место в индексе роскоши по результатам 2020 года заняли элитное вино и ретроавтомобили — рост на 13 и 6% соответственно. Худший показатель зафиксирован у объектов искусства — падение на 11%: в основном из-за сокращения продаж через традиционные аукционные дома.

Топ самых дорогих предметов роскоши, проданных в 2020 году

| Категория | Предмет | Детали: аукцион, месяц, место | Цена |

|---|---|---|---|

| Вино | Methuselah от Domaine Romanée Conti, 6 литров | Baghera/Wines, декабрь, Женева | 900 млн долларов |

| Виски | Yamazaki — 55-летний японский виски | Bonhams, август | 795 млн долларов |

| Сумочки | Hermès Himalaya Niloticus Crocodile Retourné Kelly | Christies, декабрь, Гонконг | 437,3 млн долларов |

| Искусство | Фрэнсис Бэкон, «Триптих, вдохновленный „Орестеей“ Эсхила», 1981 год | Sotheby’s, июнь, Нью-Йорк | 84,6 млн долларов |

| Бриллианты | Камень «Spirit of the Rose», 14,83 карата. Самый большой редкий пурпурно-розовый бриллиант, когда-либо выставленный на аукцион | Sotheby’s, ноябрь, Женева | 26,6 млн долларов |

| Авто | Bugatti Type 55 Super Sport Roadster | Bonhams, март | 7,1 млн долларов |

| Часы | Rolex Daytona, которыми раньше владел актер Пол Ньюман | Декабрь, Нью-Йорк | 5,5 млн долларов |

| Китайские вазы | Китайская ваза Yongzheng периода 1722—1735 годов | Май | 4,9 млн долларов |

Топ самых дорогих предметов роскоши, проданных в 2020 году

| Вино | |

| Предмет | Methuselah от Domaine Romanée Conti, 6 литров |

| Детали: аукцион, месяц, место | Baghera/Wines, декабрь, Женева |

| Цена | 900 млн долларов |

| Виски | |

| Предмет | Yamazaki — 55-летний японский виски |

| Детали: аукцион, месяц, место | Bonhams, август |

| Цена | 795 млн долларов |

| Сумочки | |

| Предмет | Hermès Himalaya Niloticus Crocodile Retourné Kelly |

| Детали: аукцион, месяц, место | Christies, декабрь, Гонконг |

| Цена | 437,3 млн долларов |

| Искусство | |

| Предмет | Фрэнсис Бэкон, «Триптих, вдохновленный „Орестеей“ Эсхила», 1981 год |

| Детали: аукцион, месяц, место | Sotheby’s, июнь, Нью-Йорк |

| Цена | 84,6 млн долларов |

| Бриллианты | |

| Предмет | Камень «Spirit of the Rose», 14,83 карата. Самый большой редкий пурпурно-розовый бриллиант, когда-либо выставленный на аукцион |

| Детали: аукцион, месяц, место | Sotheby’s, ноябрь, Женева |

| Цена | 26,6 млн долларов |

| Авто | |

| Предмет | Bugatti Type 55 Super Sport Roadster |

| Детали: аукцион, месяц, место | Bonhams, март |

| Цена | 7,1 млн долларов |

| Часы | |

| Предмет | Rolex Daytona, которыми раньше владел актер Пол Ньюман |

| Детали: аукцион, месяц, место | Декабрь, Нью-Йорк |

| Цена | 5,5 млн долларов |

| Китайские вазы | |

| Предмет | Китайская ваза Yongzheng периода 1722—1735 годов |

| Детали: аукцион, месяц, место | Май |

| Цена | 4,9 млн долларов |

Динамика цен на предметы роскоши в 2020 году и за последние 10 лет

| 2020 год | Последние 10 лет | |

|---|---|---|

| Сумки | 17% | 108% |

| Вино | 13% | 127% |

| Автомобили | 6% | 193% |

| Часы | 5% | 89% |

| Мебель | 4% | 22% |

| Индекс KFLII | 3% | 129% |

| Монеты | −1% | 72% |

| Цветные бриллианты | −1% | 39% |

| Украшения | −1% | 67% |

| Редкий виски | −4% | 478% |

| Искусство | −11% | 71% |

Динамика цен на предметы роскоши в 2020 году и за последние 10 лет

| Сумки | |

| 2020 год | 17% |

| Последние 10 лет | 108% |

| Вино | |

| 2020 год | 13% |

| Последние 10 лет | 127% |

| Автомобили | |

| 2020 год | 6% |

| Последние 10 лет | 193% |

| Часы | |

| 2020 год | 5% |

| Последние 10 лет | 89% |

| Мебель | |

| 2020 год | 4% |

| Последние 10 лет | 22% |

| Индекс KFLII | |

| 2020 год | 3% |

| Последние 10 лет | 129% |

| Монеты | |

| 2020 год | −1% |

| Последние 10 лет | 72% |

| Цветные бриллианты | |

| 2020 год | −1% |

| Последние 10 лет | 39% |

| Украшения | |

| 2020 год | −1% |

| Последние 10 лет | 67% |

| Редкий виски | |

| 2020 год | −4% |

| Последние 10 лет | 478% |

| Искусство | |

| 2020 год | −11% |

| Последние 10 лет | 71% |

Как инвестировать в роскошь

С точки зрения прямых инвестиций в предметы роскоши есть ряд минусов:

- Это материальные активы, а значит, у них низкая ликвидность — их продажа может занять время. Кроме того, они зачастую требуют специальных условий хранения.

- Чтобы инвестировать, необходимы специализированные знания: нужно разбираться в искусстве, уметь оценивать стоимость объекта, отличать его от реплики.

- Высокий порог входа. Например, сумка Hermès обойдется в 12 000—200 000 $.

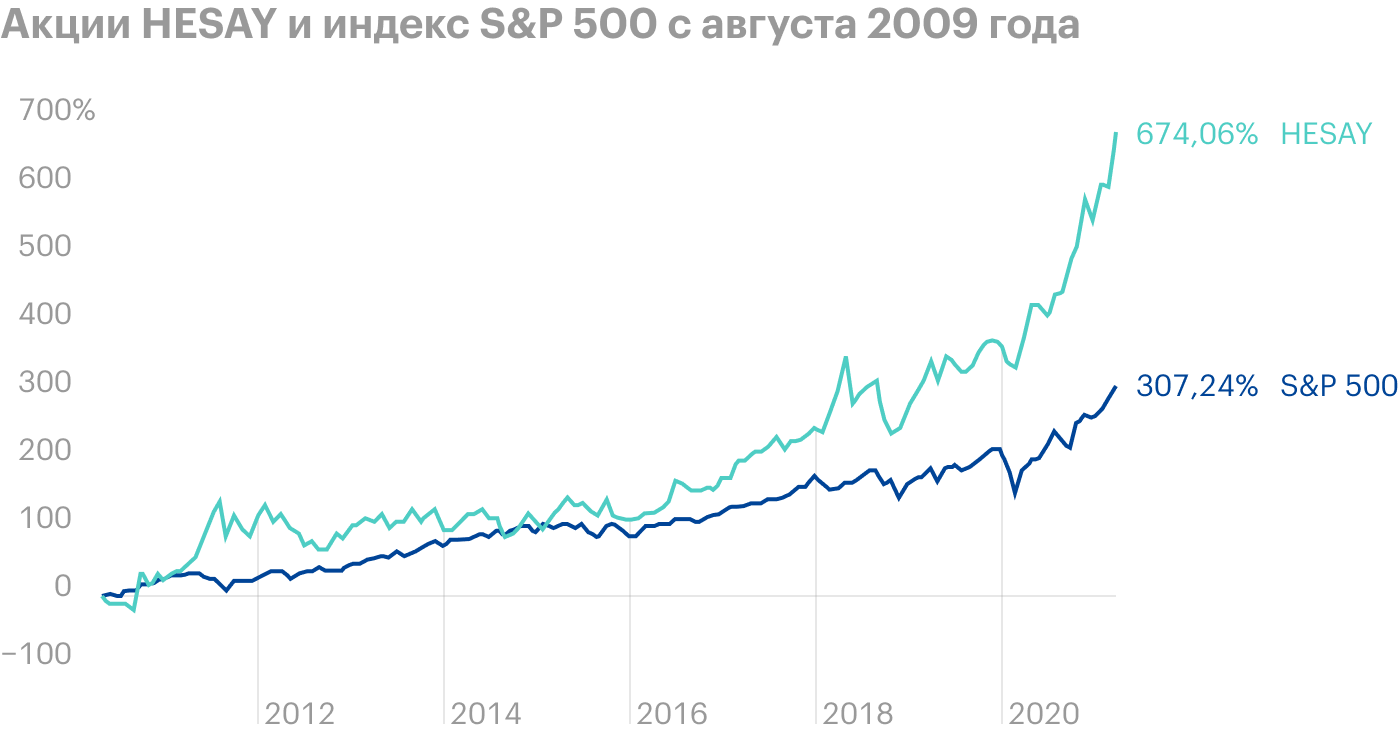

Для рядовых инвесторов существует и другой способ вложения в сегмент лакшери — непосредственно в бизнес самих производителей эксклюзивных вещей. Например, вместо покупки сумки Hermès, купить акции компании с тикером HESAY.

Этот вариант нивелирует перечисленные минусы и может добавить портфелю преимущества, которые дают альтернативные активы.

Различные исследования показывают, что наличие альтернативных диверсификаторов улучшает эффективную границу портфеля — повышает его характеристики с точки зрения соотношения доходности и риска. Иными словами, увеличивает коэффициент Шарпа.

Что такое альтернативные диверсификаторы и зачем они нужны в инвестиционном портфеле, я подробно писал в статье про современную теорию портфеля.

Как добавление альтернативных инструментов влияет на доходность и риск портфеля

| Акции | Облигации | Альтернативные активы | Доходность | Волатильность | |

|---|---|---|---|---|---|

| Портфель 1 | 60% | 40% | 0% | 6,76% | 9,85% |

| Портфель 2 | 40% | 40% | 20% | 7,25% | 7,87% |

Как добавление альтернативных инструментов влияет на доходность и риск портфеля

| Портфель 1 | |

| Акции | 60% |

| Облигации | 40% |

| Альтернативные активы | 0% |

| Доходность | 6,76% |

| Волатильность | 9,85% |

| Портфель 2 | |

| Акции | 40% |

| Облигации | 40% |

| Альтернативные активы | 20% |

| Доходность | 7,25% |

| Волатильность | 7,87% |

Биржевой индекс и ETF на лакшери

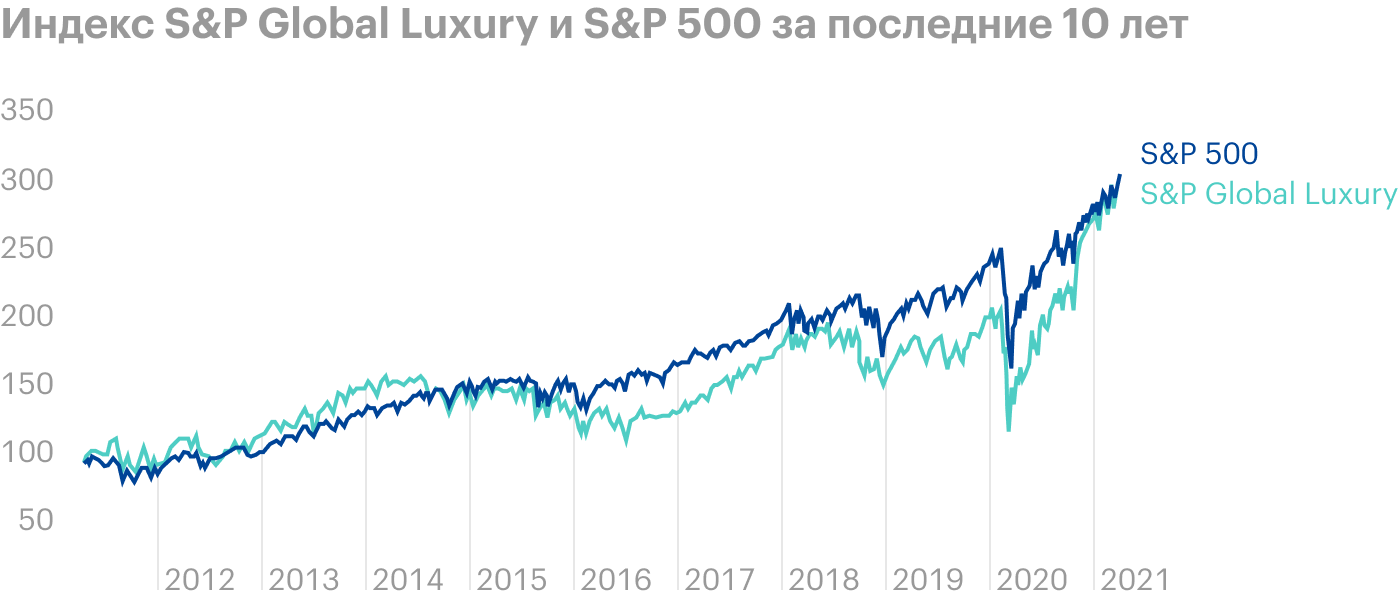

Биржевой индекс S&P Global Luxury представляет 80 компаний, занимающихся производством и продажей продукции роскоши.

На горизонте 10 лет индекс показал среднегодовой рост на 11,72%, в то время как S&P 500 вырос на 12,11%. При этом в период 2011—2015 годов индекс роскоши обгонял широкий рынок, но ближе к концу бизнес-цикла уступил ему.

У индекса лакшери ярко выраженная циклическая природа: он лучше растет на ранних стадиях делового цикла, когда экономика восстанавливается, и замедляется по мере приближения к рецессии.

Это обусловлено тем, что в структуре индекса 83,1% активов относятся к циклическому сектору товаров второй необходимости и только 16,9% — к нециклическим товарам первой необходимости.

В то же время сегмент лакшери не такой циклический, как бюджетные циклические товары. Ведь даже во время кризиса богачи обычно не отказываются от своих привычек: их капитал позволяет поддерживать свой образ жизни несмотря на экономическую конъюнктуру. Но что касается более массовых продуктов роскоши — спрос на них может страдать во время рецессии.

В дополнение отмечу, что индекс роскоши, кроме всего прочего, предлагает широкую диверсификацию по странам.

Топ-10 компаний по весу в индексе роскоши

| Компания (тикер) | Сектор | Вес в индексе, % |

|---|---|---|

| Tesla (TSLA) | Товары второй необходимости | 8,36 |

| LVMH (MC) | Товары второй необходимости | 8,02 |

| Daimler (DAI) | Товары второй необходимости | 6,65 |

| Kering (KER) | Товары второй необходимости | 5,78 |

| Compagnie Financiere Richemont (CFR) | Товары второй необходимости | 5,75 |

| Estee Lauder Companies (EL) | Товары первой необходимости | 5,58 |

| Hermès (RMS) | Товары второй необходимости | 4,34 |

| Nike (NKE) | Товары второй необходимости | 3,75 |

| Pernod-Ricard (RI) | Товары первой необходимости | 3,46 |

| Diageo (DGE) | Товары первой необходимости | 3,28 |

Топ-10 компаний по весу в индексе роскоши

| Tesla (TSLA) | |

| Сектор | Товары второй необходимости |

| Вес в индексе, % | 8,36 |

| LVMH (MC) | |

| Сектор | Товары второй необходимости |

| Вес в индексе, % | 8,02 |

| Daimler (DAI) | |

| Сектор | Товары второй необходимости |

| Вес в индексе, % | 6,65 |

| Kering (KER) | |

| Сектор | Товары второй необходимости |

| Вес в индексе, % | 5,78 |

| Compagnie Financiere Richemont (CFR) | |

| Сектор | Товары второй необходимости |

| Вес в индексе, % | 5,75 |

| Estee Lauder Companies (EL) | |

| Сектор | Товары первой необходимости |

| Вес в индексе, % | 5,58 |

| Hermès (RMS) | |

| Сектор | Товары второй необходимости |

| Вес в индексе, % | 4,34 |

| Nike (NKE) | |

| Сектор | Товары второй необходимости |

| Вес в индексе, % | 3,75 |

| Pernod-Ricard (RI) | |

| Сектор | Товары первой необходимости |

| Вес в индексе, % | 3,46 |

| Diageo (DGE) | |

| Сектор | Товары первой необходимости |

| Вес в индексе, % | 3,28 |

Секторальное деление в индексе роскоши

| Товары второй необходимости | 83,1% |

| Товары первой необходимости | 16,9% |

Секторальное деление в индексе роскоши

| Товары второй необходимости | 83,1% |

| Товары первой необходимости | 16,9% |

Охват стран в индексе с весом более 1%

| США | 39,8% |

| Франция | 22,3% |

| Германия | 11,6% |

| Великобритания | 6,3% |

| Швейцария | 6,1% |

| Италия | 5,0% |

| Китай | 3,8% |

| Япония | 2,7% |

| Южная Корея | 1,2% |

Охват стран в индексе с весом более 1%

| США | 39,8% |

| Франция | 22,3% |

| Германия | 11,6% |

| Великобритания | 6,3% |

| Швейцария | 6,1% |

| Италия | 5,0% |

| Китай | 3,8% |

| Япония | 2,7% |

| Южная Корея | 1,2% |

Вложиться в индекс роскоши можно через фонд Amundi S&P Global Luxury (LUXU) — он с незначительным отклонением следует за индексом S&P Global Luxury, поэтому его динамика такая же.

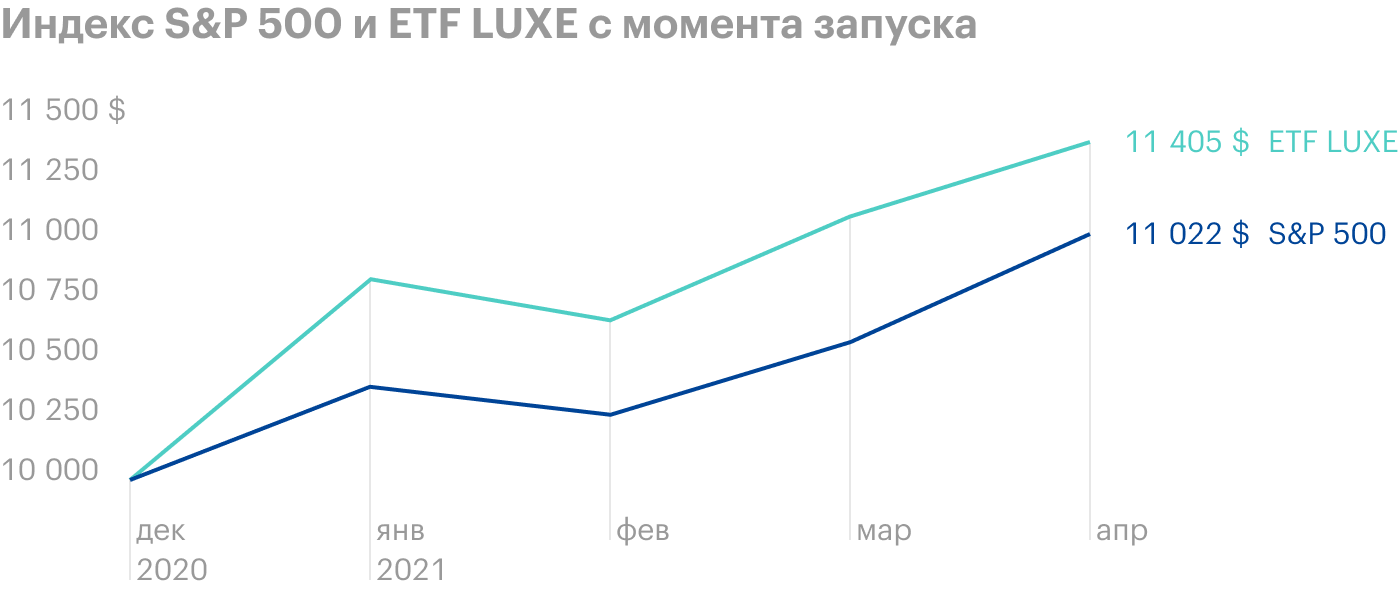

Еще существуют фонды, которые не следуют за упомянутым индексом, а предлагают свою корзину активов. В том числе запущенный в конце 2020 года фонд LUXE. Он содержит видоизмененный и усеченный набор акций — 47 штук — и несколько отличается по составу от рассмотренного выше бенчмарка. Так, среди флагманов портфеля фонда числится Apple, что говорит о размытости понятия роскоши и ее массовом характере.

Как показано на графике ниже, с декабря 2020 года по конец марта 2021 года ETF LUXE опередил S&P 500: 14,05% годовых против 10,22% без учета инфляции. В то же время он гораздо более волатилен: стандартное отклонение — 14,04 против 8,43% у широкого рынка. В результате у этого фонда в рассматриваемый короткий период коэффициент Шарпа ниже: 2,9 против 3,53.

Это связано с тем, что S&P 500 лучше диверсифицирован: в нем пять сотен компаний из 11 секторов. А в портфеле LUXE менее 50 эмитентов из двух потребительских секторов.

Анализируя ETF на роскошь, в том числе упомянутые LUXU и LUXE, можно сделать вывод: использовать компании из лакшери-сегмента стоит исключительно для диверсификации портфеля. Не стоит отводить им подавляющую долю или весь портфель, ведь за счет более широкого охвата безопаснее и эффективнее инвестировать в S&P 500.

Упомянутые ETF на роскошь недоступны рядовым инвесторам на организованных биржах РФ. Для их покупки нужен статус квалифицированного инвестора или выход на биржу через иностранного брокера. Поэтому дальше в статье я приведу пример, как составить свой набор акций компаний из лакшери-сегмента, доступных на Санкт-Петербургской бирже.

Как роскошь влияет на портфель

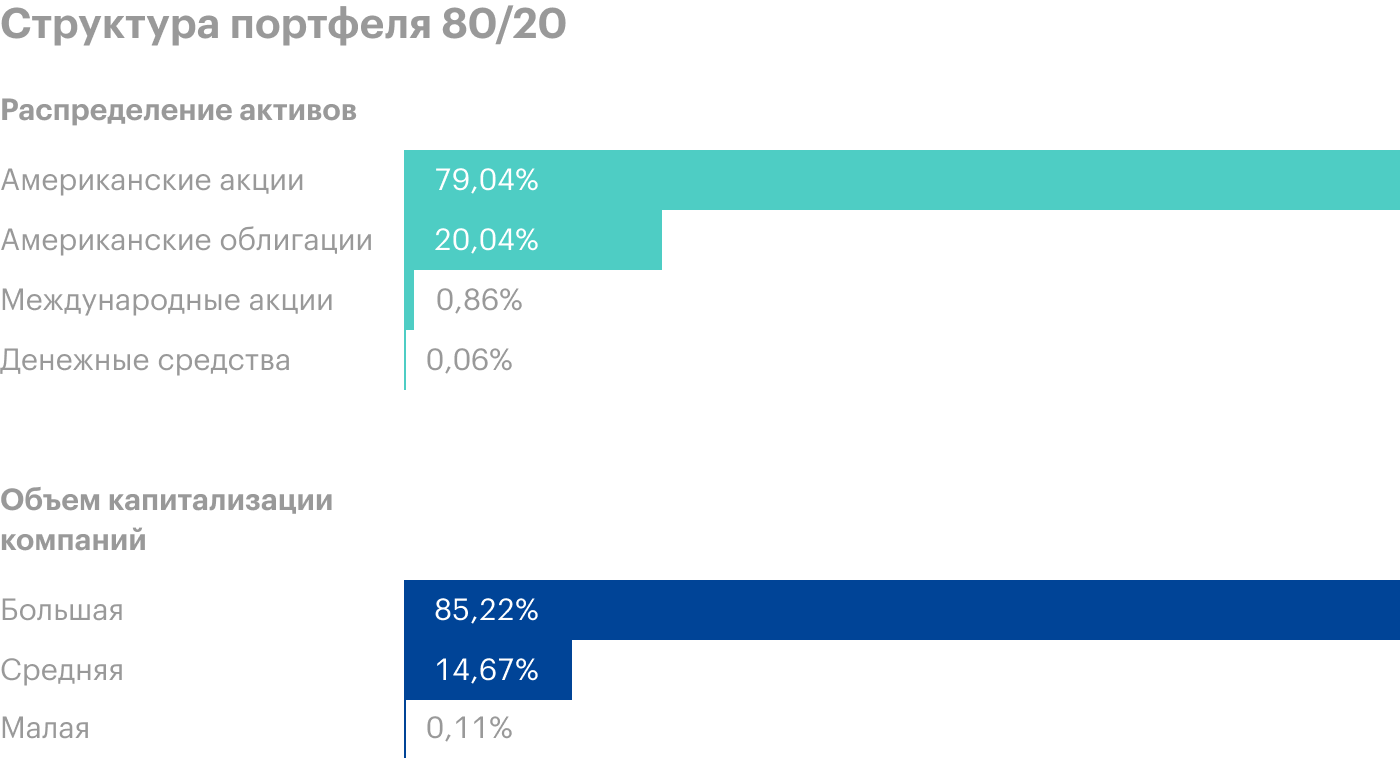

Посмотрим, как влияет добавление компаний из сегмента роскоши на инвестиционный портфель. Для анализа возьмем классический агрессивный портфель 80/20, в котором 80% отводится акциям S&P 500 и 20% — долгосрочным казначейским облигациям с дюрацией более 20 лет.

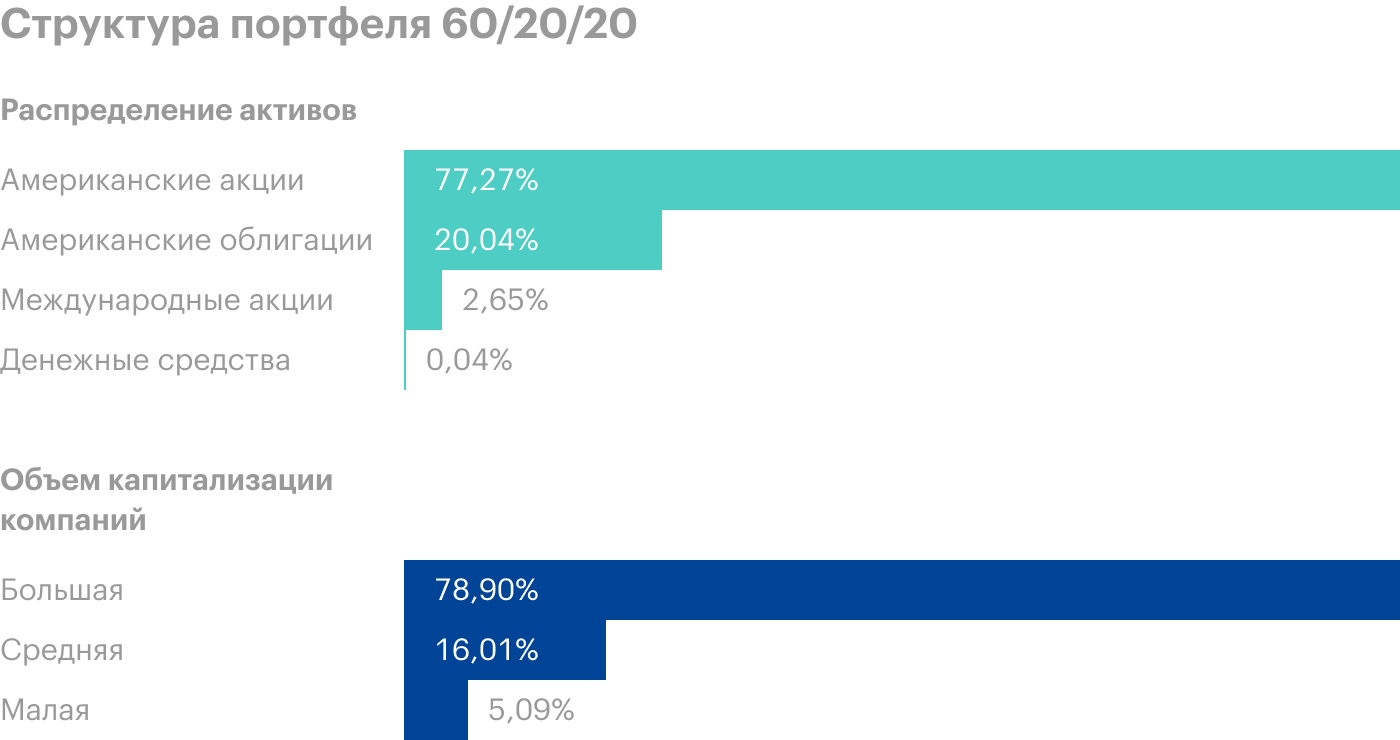

Снизим долю S&P 500 до 60% и добавим 20% акций лакшери. Я подобрал 10 компаний, представляющих сегмент роскоши, которые доступны для покупки рядовому российскому инвестору.

При этом в список не добавлялись акции со слишком короткой историей — менее 10 лет. Например, это VOW3@DE, RACE, RH, BOSS@DE.

Внимание: я просто взял 10 популярных компаний, не анализируя их фундаментальное состояние. Поэтому этот список ни в коем случае нельзя рассматривать как инвестиционную рекомендацию. Перед покупкой того или иного эмитента всегда нужно тщательно проверить бизнес.

Таким образом, у нас получился следующий портфель — 60/20/20.

Наполнение портфеля 60/20/20

| Тикер | Компания | Сегмент | Доля |

|---|---|---|---|

| STZ | Constellation Brands | Спиртные напитки | 2% |

| BF.B | Brown Forman | Спиртные напитки | 2% |

| RL | Ralph Lauren | Одежда и аксессуары | 2% |

| LULU | Lululemon Athletica | Спортивная одежда | 2% |

| SIG | Signet Jewelers | Ювелирные изделия | 2% |

| TIF | Tiffany & Co. | Ювелирные изделия | 2% |

| EL | Estee Lauder Companies | Премиальная косметика | 2% |

| MOV | Movado Group | Часы | 2% |

| BMW@DE | BMW | Автомобили | 2% |

| WSM | Williams-Sonoma | Предметы интерьера | 2% |

| SPY | Индекс S&P 500 | — | 60% |

| TLT | iShares 20+ Year Treasury Bond ETF | — | 20% |

Наполнение портфеля 60/20/20

| STZ | |

| Компания | Constellation Brands |

| Сегмент | Спиртные напитки |

| Доля | 2% |

| BF.B | |

| Компания | Brown Forman |

| Сегмент | Спиртные напитки |

| Доля | 2% |

| RL | |

| Компания | Ralph Lauren |

| Сегмент | Одежда и аксессуары |

| Доля | 2% |

| LULU | |

| Компания | Lululemon Athletica |

| Сегмент | Спортивная одежда |

| Доля | 2% |

| SIG | |

| Компания | Signet Jewelers |

| Сегмент | Ювелирные изделия |

| Доля | 2% |

| TIF | |

| Компания | Tiffany & Co. |

| Сегмент | Ювелирные изделия |

| Доля | 2% |

| EL | |

| Компания | Estee Lauder Companies |

| Сегмент | Премиальная косметика |

| Доля | 2% |

| MOV | |

| Компания | Movado Group |

| Сегмент | Часы |

| Доля | 2% |

| BMW@DE | |

| Компания | BMW |

| Сегмент | Автомобили |

| Доля | 2% |

| WSM | |

| Компания | Williams-Sonoma |

| Сегмент | Предметы интерьера |

| Доля | 2% |

| SPY | |

| Компания | Индекс S&P 500 |

| Сегмент | — |

| Доля | 60% |

| TLT | |

| Компания | iShares 20+ Year Treasury Bond ETF |

| Сегмент | — |

| Доля | 20% |

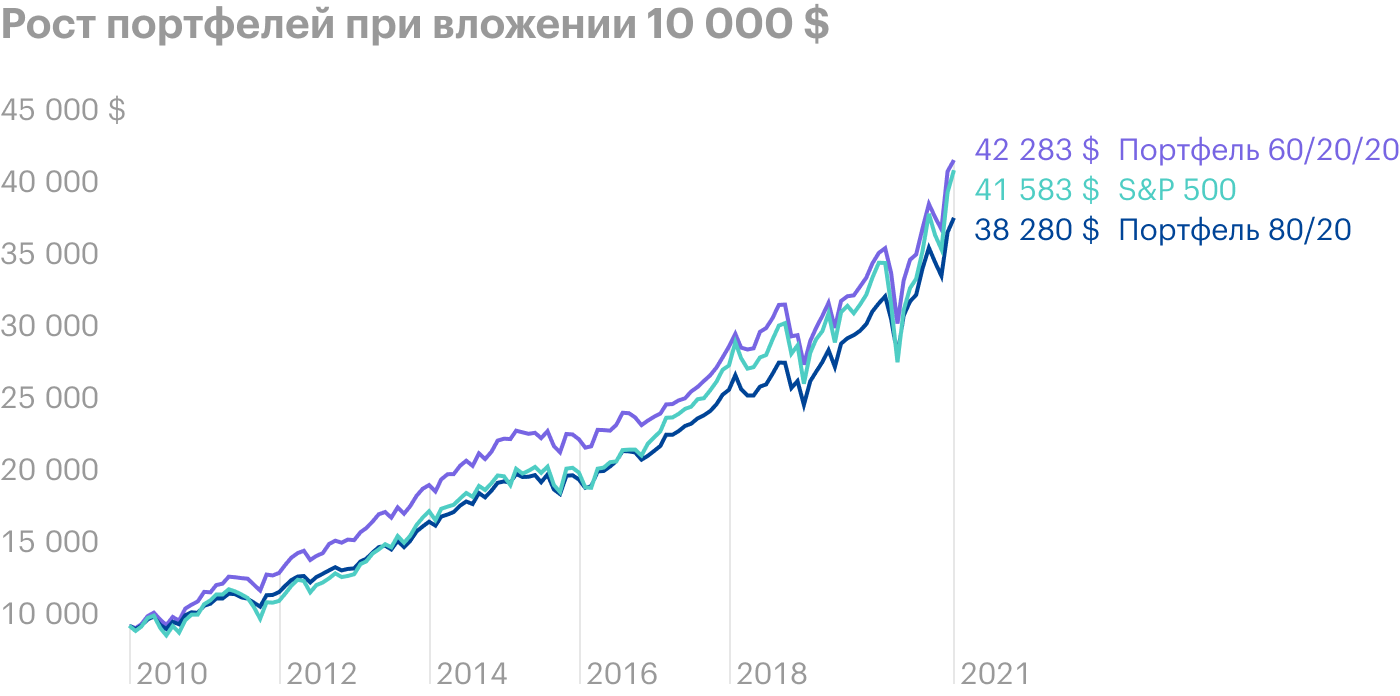

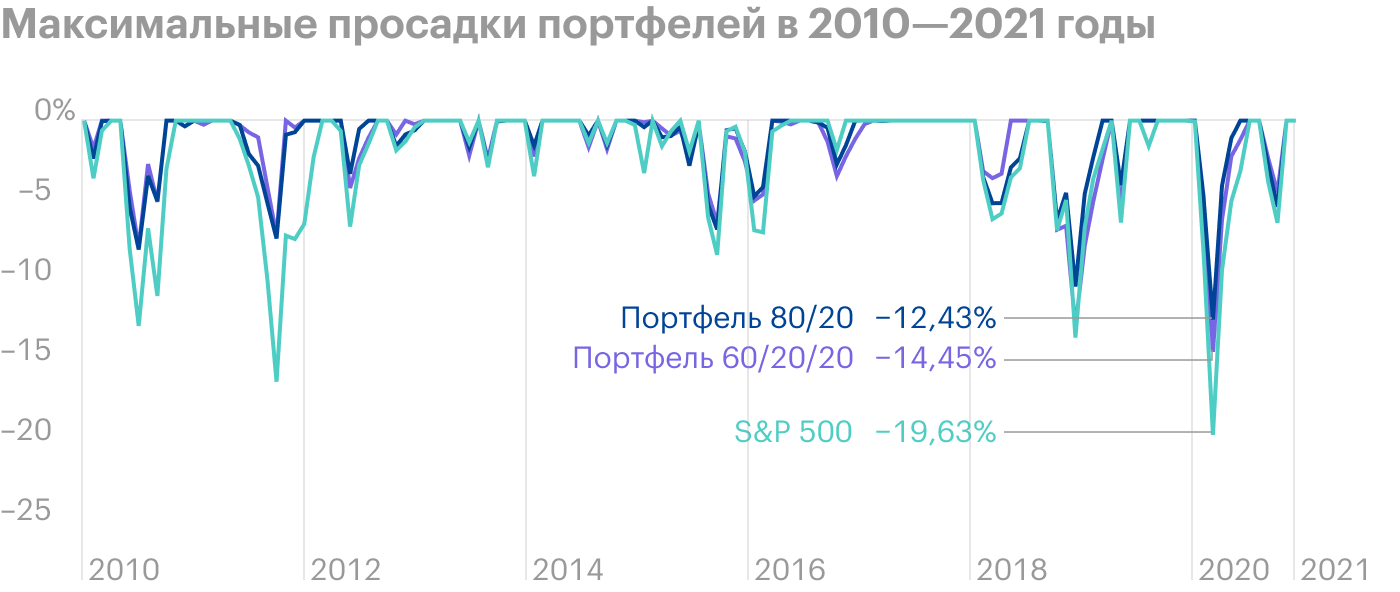

Протестируем портфель на историческом отрезке с января 2010 года по конец декабря 2020 года при разовом вложении 10 000 $. Ребалансировку портфеля производим раз в год, инфляцию в расчет не берем.

Результаты портфелей на историческом отрезке 11 лет

| Портфель | Итог | Среднегодовая доходность | Среднегодовая волатильность | Макс. просадка | Коэф. Шарпа |

|---|---|---|---|---|---|

| 60/20/20 | 42 283 $ | 14,01% | 10,91% | −14,45% | 1,21 |

| 80/20 | 38 280 $ | 12,98% | 10,02% | −12,43% | 1,22 |

| S&P 500 | 41 583 $ | 13,83% | 14,06% | −19,63% | 0,96 |

Результаты портфелей на историческом отрезке 11 лет

| 60/20/20 | |

| Итог | 42 283 $ |

| Среднегодовая доходность | 14,01% |

| Среднегодовая волатильность | 10,91% |

| Макс. просадка | −14,45% |

| Коэф. Шарпа | 1,21 |

| 80/20 | |

| Итог | 38 280 $ |

| Среднегодовая доходность | 12,98% |

| Среднегодовая волатильность | 10,02% |

| Макс. просадка | −12,43% |

| Коэф. Шарпа | 1,22 |

| S&P 500 | |

| Итог | 41 583 $ |

| Среднегодовая доходность | 13,83% |

| Среднегодовая волатильность | 14,06% |

| Макс. просадка | −19,63% |

| Коэф. Шарпа | 0,96 |

В итоге добавление компаний из лакшери-сегмента увеличило среднегодовую доходность портфеля на 1,03 процентного пункта и позволило ему опередить S&P 500. В то же время волатильность выросла незначительно — на 0,89 процентного пункта. Коэффициент Шарпа при этом остался на том же уровне.

То есть мы не потеряли в эффективности. Портфель 60/20/20 легко обогнал S&P 500 при гораздо меньшей волатильности.

Вложения в S&P 500 или в портфель 80/20 изначально нацелены на рост капитала — такие стратегии выбирают агрессивные инвесторы. Для них вариант 60/20/20 можно считать более предпочтительным: ведь они получают большую дельту увеличения доходности при меньшей дельте увеличения риска.

Эффективность стратегии 60/20/20 могла бы быть гораздо выше, если бы мы проанализировали фундаментальное состояние компаний и отсеяли заведомо слабых кандидатов.

Если же обратить внимание на корреляцию с S&P 500, то для акций она сравнительно невысокая — в пределах 0,36—0,66. Сегмент лакшери можно действительно причислить к альтернативным диверсификаторам, даже если мы покупаем не материальные объекты роскоши, а акции брендовых компаний.

Показатели каждой лакшери-компании в портфеле 60/20/20 на отрезке 11 лет

| Компания | Среднегодовая доходность | Среднегодовая волатильность | Макс. просадка | Коэф. Шарпа | Корреляция с рынком |

|---|---|---|---|---|---|

| STZ | 27,76% | 28,66% | −36,63% | 0,98 | 0,50 |

| BF.B | 18,92% | 18,73% | −17,71% | 0,99 | 0,55 |

| RL | 3,75% | 32,08% | −61,74% | 0,26 | 0,58 |

| LULU | 33,05% | 42,84% | −50,56% | 0,86 | 0,43 |

| SIG | 1,68% | 53,45% | −95,14% | 0,33 | 0,56 |

| TIF | 12,88% | 32,09% | −41,76% | 0,52 | 0,54 |

| EL | 25,76% | 23,09% | −22,65% | 1,09 | 0,60 |

| MOV | 6,75% | 46,21% | −79,79% | 0,34 | 0,36 |

| BMWYY | 9,95% | 31,65% | −50,63% | 0,44 | 0,66 |

| WSM | 18,39% | 34,00% | −43,62 | 0,64 | 0,63 |

Показатели каждой лакшери-компании в портфеле 60/20/20 на отрезке 11 лет

| STZ | |

| Среднегодовая доходность | 27,76% |

| Среднегодовая волатильность | 28,66% |

| Макс. просадка | −36,63% |

| Коэфф. Шарпа | 0,98 |

| Корреляция с рынком | 0,50 |

| BF.B | |

| Среднегодовая доходность | 18,92% |

| Среднегодовая волатильность | 18,73% |

| Макс. просадка | −17,71% |

| Коэфф. Шарпа | 0,99 |

| Корреляция с рынком | 0,55 |

| RL | |

| Среднегодовая доходность | 3,75% |

| Среднегодовая волатильность | 32,08% |

| Макс. просадка | −61,74% |

| Коэфф. Шарпа | 0,26 |

| Корреляция с рынком | 0,58 |

| LULU | |

| Среднегодовая доходность | 33,05% |

| Среднегодовая волатильность | 42,84% |

| Макс. просадка | −50,56% |

| Коэфф. Шарпа | 0,86 |

| Корреляция с рынком | 0,43 |

| SIG | |

| Среднегодовая доходность | 1,68% |

| Среднегодовая волатильность | 53,45% |

| Макс. просадка | −95,14% |

| Коэфф. Шарпа | 0,33 |

| Корреляция с рынком | 0,56 |

| TIF | |

| Среднегодовая доходность | 12,88% |

| Среднегодовая волатильность | 32,09% |

| Макс. просадка | −41,76% |

| Коэфф. Шарпа | 0,52 |

| Корреляция с рынком | 0,54 |

| EL | |

| Среднегодовая доходность | 25,76% |

| Среднегодовая волатильность | 23,09% |

| Макс. просадка | −22,65% |

| Коэфф. Шарпа | 1,09 |

| Корреляция с рынком | 0,60 |

| MOV | |

| Среднегодовая доходность | 6,75% |

| Среднегодовая волатильность | 46,21% |

| Макс. просадка | −79,79% |

| Коэфф. Шарпа | 0,34 |

| Корреляция с рынком | 0,36 |

| BMWYY | |

| Среднегодовая доходность | 9,95% |

| Среднегодовая волатильность | 31,65% |

| Макс. просадка | −50,63% |

| Коэфф. Шарпа | 0,44 |

| Корреляция с рынком | 0,66 |

| WSM | |

| Среднегодовая доходность | 18,39% |

| Среднегодовая волатильность | 34,00% |

| Макс. просадка | −43,62% |

| Коэфф. Шарпа | 0,64 |

| Корреляция с рынком | 0,63 |

Запомнить

- Предметы роскоши относятся к альтернативным активам. Их добавление в портфель может улучшить эффективность инвестиций.

- Покупка предметов роскоши напрямую — это вложение в эксклюзивные материальные активы. У такого решения есть минусы: низкая ликвидность, необходимость хранения и высокий порог входа.

- В сегмент лакшери можно вложиться и через биржу, если инвестировать в производителей брендовых вещей — через биржевые фонды или акции отдельных компаний.