Куда вложить миллион, пока молод?

Например, у меня есть 1 млн рублей. Как бы вы посоветовали им распорядиться? Как понять, имеет смысл рисковать или нужно просто защитить сбережения от инфляции?

И как уберечь себя от соблазна потратить эти деньги на бессмысленные акты потребления? Мне 20 лет.

В 20 лет риск оправдан. Однако не стоит направлять абсолютно все деньги в инвестиции. Важно помнить о финансовом резерве, который пригодится, если что-то пойдет не так, например надо будет срочно лечить зубы.

Если эта заначка у вас уже есть, вкладывать деньги во всякие авантюры по советам знакомых точно не нужно. Лучше сделать это на организованном рынке.

А если этот ваш условный миллион потребуется вам в течение пары лет, то инвестировать его не стоит. По статистике, чем дольше срок инвестирования, тем меньше шанс потери, — я говорю не про месяцы, а про годы.

Во что вложить

Если вы рассматриваете инвестиции, но чувствуете себя новичком на бирже, рекомендую пройти наш бесплатный курс по инвестициям для начинающих. Там мы объясняем базовые правила, разбираемся с терминами и помогаем собрать первый портфель. А пока расскажу про один из вариантов для инвестиций.

Популярный вариант на долгий срок — фонды. Они инвестируют в набор компаний по определенному принципу. Например, сейчас популярно инвестировать в акции из индекса S&P 500 — 505 крупнейших компаний, которые торгуют на фондовой бирже. Тогда при покупке акций фонда, который следует за индексом S&P 500, вы инвестируете сразу в 500 этих компаний, но просто небольшие доли.

С S&P 500 сравнивают свои результаты даже инвесторы с мировым именем. Инвестировать в него можно и из России — мы писали про это в статье «Как россиянину инвестировать в индекс S&P 500».

Инвестиции в индексный фонд уменьшают риск по сравнению с инвестированием в конкретную компанию. В фонд входит сразу множество бумаг, поэтому неудача конкретной компании не так сильно скажется на общем результате: будут другие успешные компании, которые вытянут общую доходность.

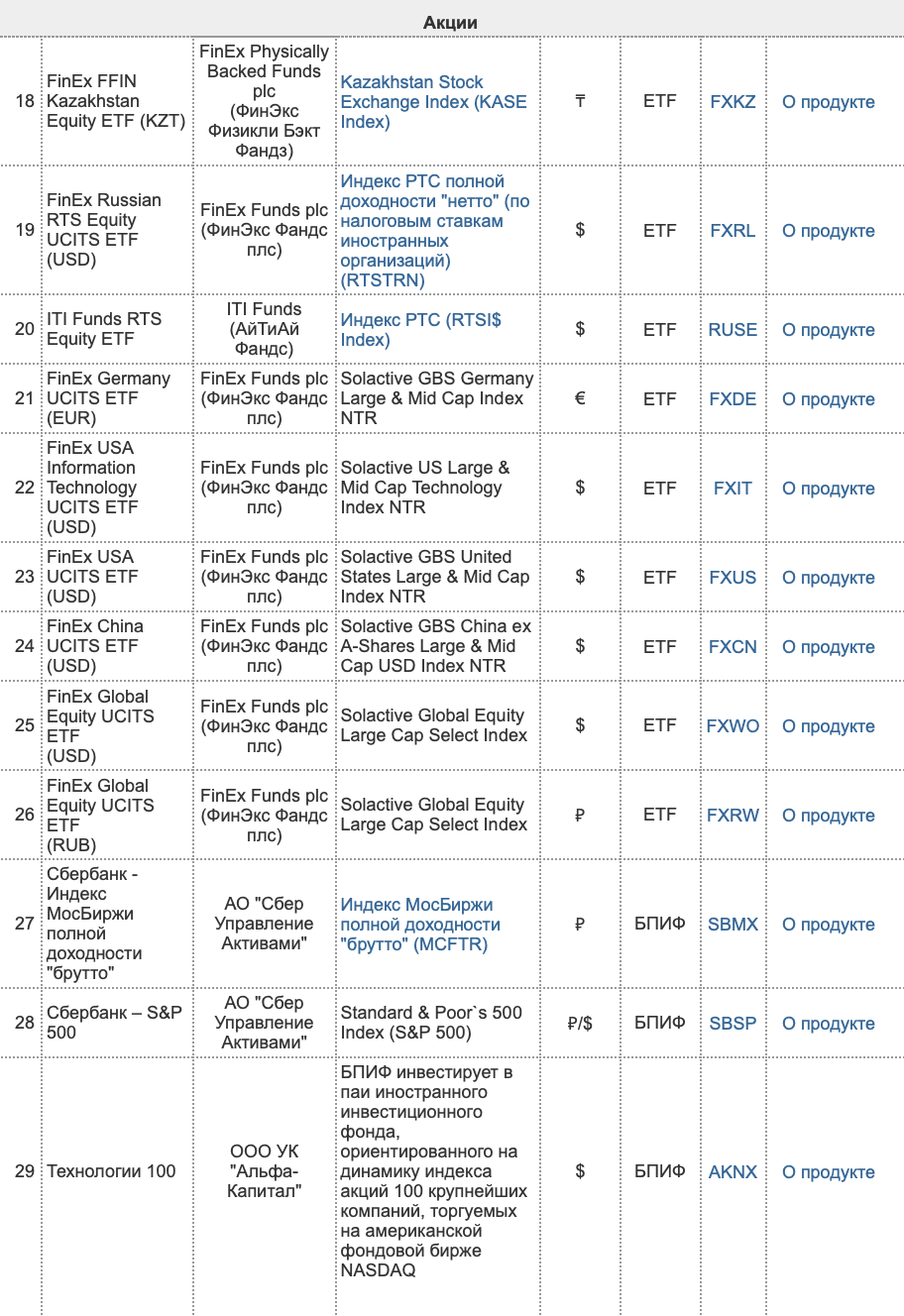

Индексов на акции множество, и есть несколько вариантов купить их из России:

- Покупка ПИФа напрямую у управляющей компании, минуя биржу. Еще лет десять назад это был практически единственный способ приобрести паи.

- Покупка через российского брокера. Если у вас открыт брокерский счет, то это проще всего сделать на Московской бирже через покупку ETF или БПИФа — в некотором роде аналога ETF.

На бирже можно выбрать инструменты из раздела «Акции» от разных компаний.

При выборе конкретного варианта для инвестиций надо обращать внимание на комиссию — какое вознаграждение получает фонд. Чем меньше эта сумма, тем лучше.

На сайте Мосбиржи такой информации в виде сводной таблицы нет — ее придется искать отдельно. Обычно комиссия для фондов с Московской биржи редко опускается ниже 1% в год.

Для сравнения: у крупнейшего американского фонда Vanguard Total Stock Market Index Fund ETF Shares (VTI) капитализация составляет 900 млрд долларов США и комиссия всего 0,03%, но на Мосбирже он недоступен. А у FinEx, крупнейшего ETF-провайдера на рынке России, общая сумма всех активов фондов под управлением — 688 млн долларов США на 14 фондов.

Чем выше издержки, тем меньше конечная прибыль, поэтому важно минимизировать комиссии. Особенно это заметно на длинных временных интервалах. Вы считаете, что растете вместе с рынком, а по факту из-за комиссий фонда появляется существенное отставание от эталонных результатов индекса.

ETF и БПИФ — это простые способы войти в рынок при наличии брокерского счета. Существенный плюс такого способа инвестирования в том, что выйти из этих активов можно в рабочее время любого рабочего дня. Правда, неизвестно, будет ли прибыль, ведь продать активы можно и в минус. Гарантий тут нет.

Как уберечься от трат

Как я уже говорил, продать паи ETF или БПИФа можно практически в любой момент. Но если вы опасаетесь продать активы под влиянием эмоций и пустить эти деньги на потребление, то можно обратить внимание на интервальные паевые инвестиционные фонды — ИПИФ.

Паи таких фондов можно купить только в известные наперед сроки — эти даты публикуются заранее. Выйти тоже получится только в определенные, заранее установленные даты, а в промежутках ничего сделать с паями нельзя.

Для инвестора без квалификации инвестиционных стратегий доступно меньше, чем у ETF или БПИФов, и количество самих ИПИФов гораздо меньше. Зато у всех есть конкретные сроки входа и выхода. Например, для ИПИФ «Альфа-Капитал» сроки приема заявок — дважды в год: с 1 по 15 апреля и с 10 по 23 октября.

За пределами этих двух временных окон ни продать, ни купить ИПИФ не получится.

Что в итоге

У новичка, который хочет сберечь и приумножить свои деньги на длинном горизонте, сейчас много возможностей инвестировать — и сделать это достаточно просто. Для покупки ценных бумаг на бирже даже не надо приходить в офис брокера.

В этом есть и опасность: с такой же легкостью можно выйти из собственных инвестиций и отправить все деньги на потребление. Если это проблема, то на помощь придут интервальные фонды: придется заранее планировать не только вход, но и выход из них.