Какую доходность показали компании, которые вышли на IPO в 2023 году

В 2023 году на Московскую биржу вышло восемь новых компаний.

Большинство из них стали публичными в конце года — соответственно, на начало августа 2024 акции эмитентов торгуются на бирже как минимум семь месяцев.

Чтобы оценить, насколько успешным оказалось участие в IPO для инвесторов, мы проанализировали динамику котировок и сравнили ее с индексом Мосбиржи полной доходности. Также рассмотрим, как руководство компаний планирует увеличивать доходы и какие риски сейчас влияют на бизнес.

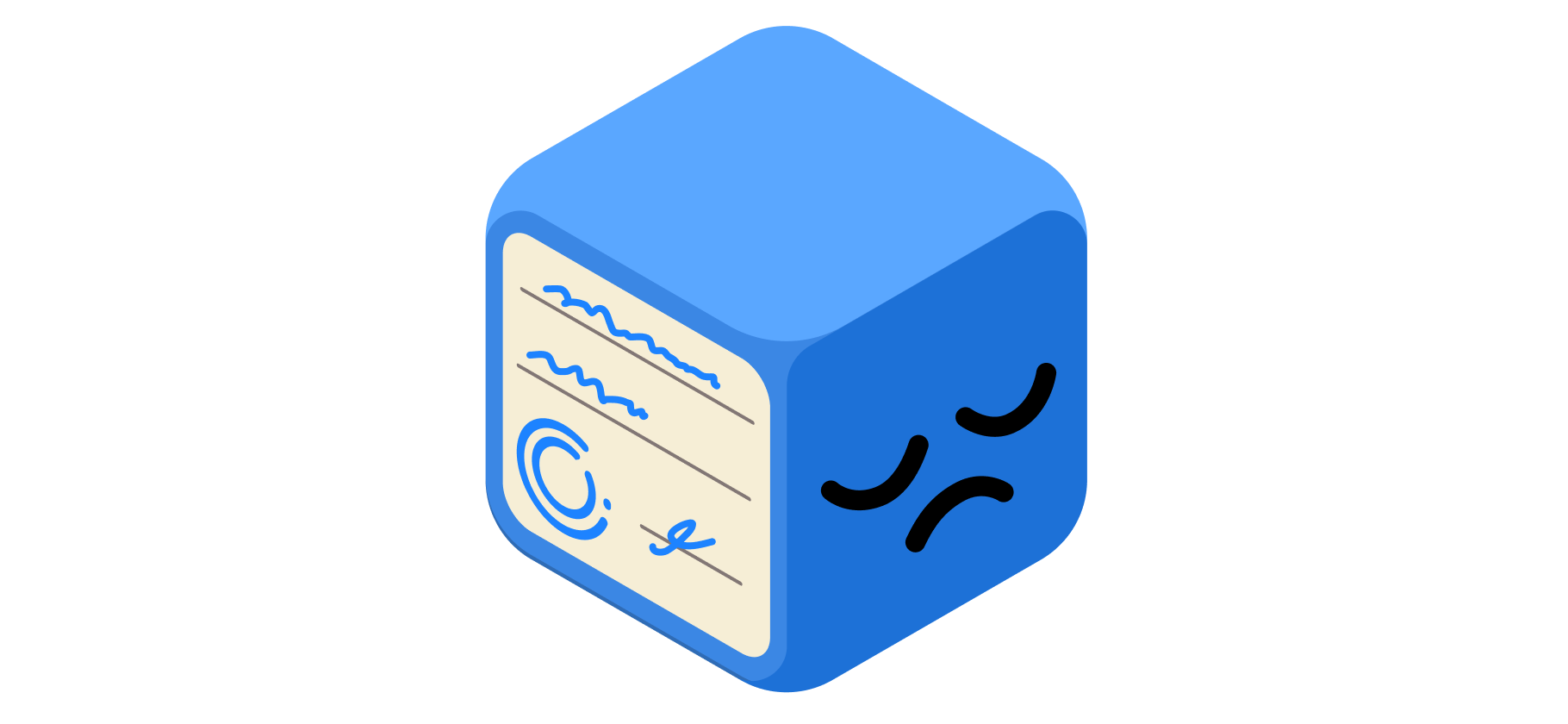

«Южуралзолото»: +47 пунктов к рынку

Золотодобытчик вышел на Мосбиржу 22 ноября. Компания показала лучшую доходность из всех новичков рынка 2023 года.

Какая доходность. С момента IPO акции с учетом дивидендов выросли на 42% , а ПИФ Т-Капитала на индекс Мосбиржи за это время принес убыток в 5%.

Логика простая: растет в цене золото — а вместе с ним и акции ЮГК. В первом полугодии 2024 рублевая цена металла подскочила на 34% в сравнении с январем — июнем 2023.

Перспективы роста. У золотодобытчика есть три новых месторождения, которые еще не вышли на проектную мощность, — значит, в ближайшее время объемы производства будут расти, что отразится на выручке компании. На фоне роста цен на золото это сулит хорошую динамику прибыли.

Компания недавно провела вторичное размещение акций, чтобы погасить часть долга. С одной стороны, доля акционеров снизилась, но с другой — снизятся и процентные расходы.

Риски. Укрепление рубля и падение цен на золото может негативно сказаться на результатах компании.

«Астра»: +26 пунктов к рынку

«Астра» вышла на Мосбиржу 13 октября 2023 года.

Какая доходность. С момента IPO акции с учетом дивидендов выросли на 23%, а ПИФ на индекс Мосбиржи упал на 3%.

В марте 2024 года цена акций показывала доходность до 50% с момента IPO на фоне слухов о желании VK, «Ростелекома», «Росатома» и МТС приобрести российских производителей операционных систем, включая «Астру». Позднее руководство компании провело вторичное размещение, в котором один из ее акционеров продал часть своей доли. Возможно, это смутило инвесторов: зачем продавать акции растущего бизнеса с большими перспективами?

Перспективы роста. Тренд на замещение иностранного софта российским продолжается. А количество различных ограничений со стороны иностранных компаний и правительств только растет.

После недавнего SPO «Астра» увеличила долю акций в свободном обращении. Это может помочь ей войти в индексы Мосбиржи, что повысит приток денег со стороны инвестиционных фондов.

Риски. ИТ-индустрия — одна из редких отраслей, которой в России даны налоговые послабления. Но и здесь условия ведения бизнеса становятся хуже: с 2025 года ИТ-компании начнут платить налог на прибыль. Если ситуация в экономике ухудшится, не исключено, что ставку в 5% изменят на более высокую.

Также стоит иметь в виду риск смягчения санкций, каким бы призрачным он сейчас ни казался. Восстановление возможности покупать иностранный софт может лишить российских поставщиков части рынка.

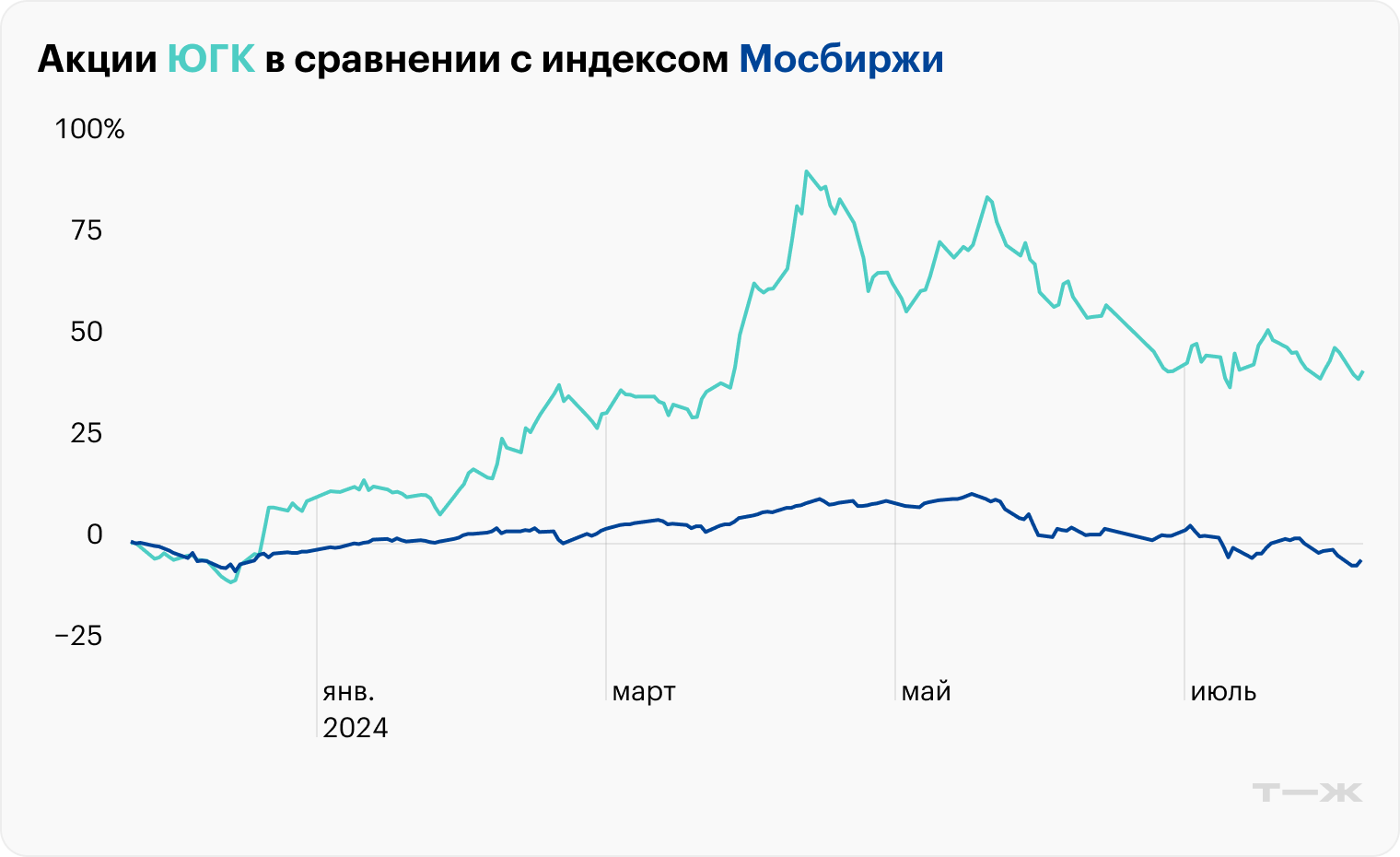

«Совкомбанк»: +23 пункта к рынку

Компания вышла на Мосбиржу 15 декабря 2023 года.

Какая доходность. С момента IPO акции с учетом дивидендов выросли на 24%, а ПИФ на индекс Мосбиржи за этот период принес 1%.

«Совкомбанк» разместил акции по цене, соответствующей его финансовым показателям. Вкупе с быстрыми темпами роста отрасли это привлекло инвесторов и позитивно сказалось на котировках.

Перспективы роста. «Совкомбанк» приобрел мажоритарный пакет акций «Хоум-банка» у чешских владельцев, которые уходят с российского рынка. Оставшуюся часть акций планируют выкупить до 2025 года. «Хоум-банк» купили с дисконтом относительно его капитала. Его отделения постепенно переходят под бренд «Совкомбанка».

Покупка конкурента позволила банку выйти на первое место в стране по присутствию в торговых точках, где можно оформить кредит. В третьем квартале 2024 эмитент планирует выпустить дополнительно 2—3% акций, что позволит привлечь капитал для расширения и оплаты покупки оставшейся доли в «Хоум-банке», а также увеличит ликвидность на рынке.

Чем больше акций находится в свободном обращении, тем выше шанс попасть в крупные индексные фонды. А их структуру копируют биржевые фонды, которые вкладывают пенсионные накопления и деньги пассивных инвесторов. Вхождение в индекс приведет к притоку денег в акции «Совкомбанка».

Риски. Высокая ключевая ставка снижает привлекательность кредитов для граждан, из-за чего падают темпы прироста кредитного портфеля. Это может сказаться на процентных доходах банка и помешать ему расти.

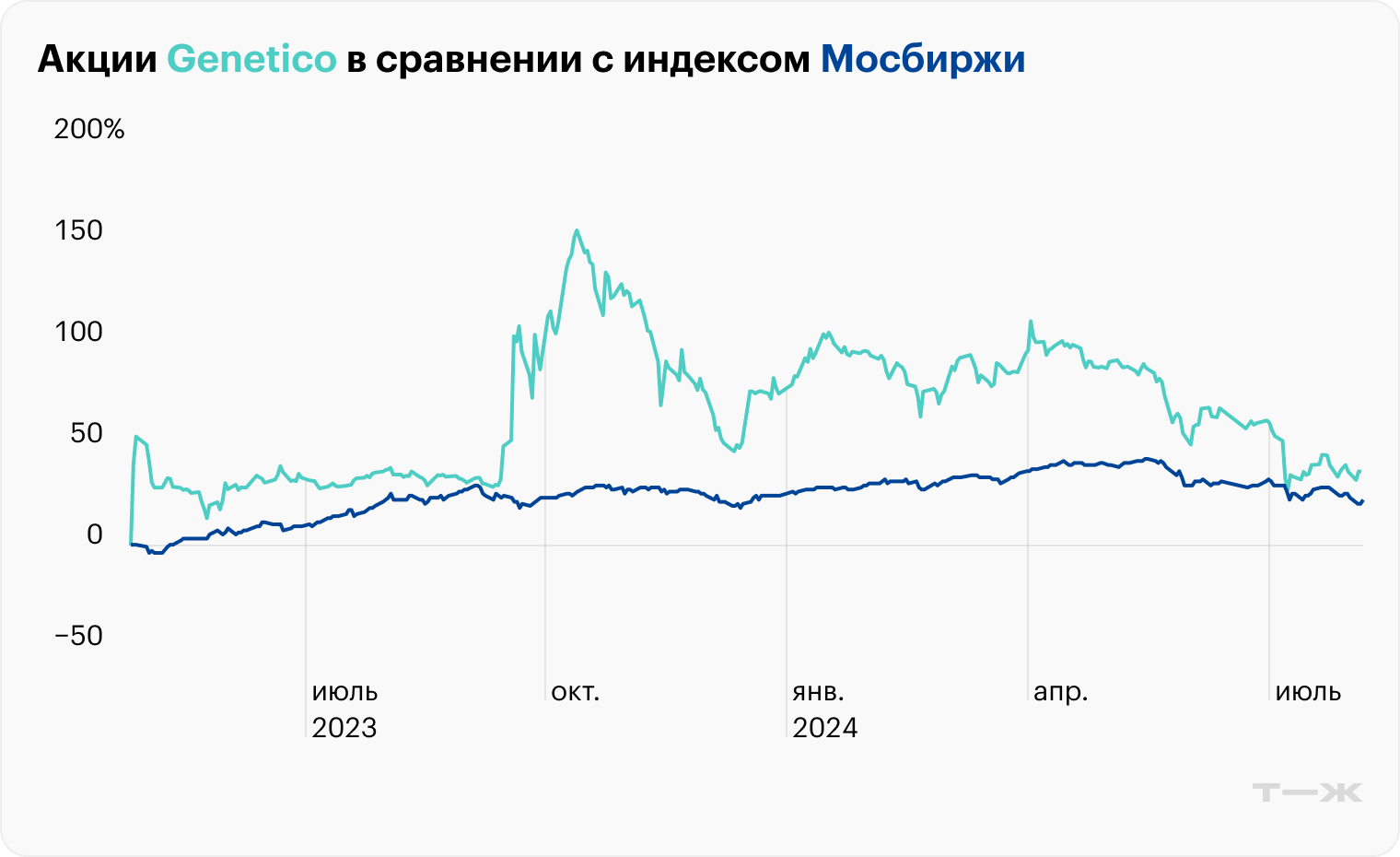

Genetico: +14 пунктов к рынку

Genetico вышла на Мосбиржу 26 апреля 2023 года.

Какая доходность. С момента IPO акции с учетом дивидендов выросли на 36%, а ПИФ на индекс Мосбиржи за этот период принес 22% доходности.

В сентябре 2023 года акции кратно выросли в цене и на пике стоили вдвое дороже, чем сейчас. Возможно, инвесторы переоценили перспективы бизнеса на фоне включения компании в перечень организаций, которым можно проводить исследования медицинских изделий на территории стран, входящих в ЕАЭС. Но с тех пор никаких изменений в бизнесе не произошло, и акции подешевели.

Перспективы роста. Уход иностранных конкурентов может помочь расширить долю на российском рынке. Также в планах у руководства был выход в «дружественные» страны.

Риски. Первый квартал 2024 года компания закончила с прибылью, но не факт, что бизнес сможет показывать ее и далее. Последние несколько лет Genetico была убыточной.

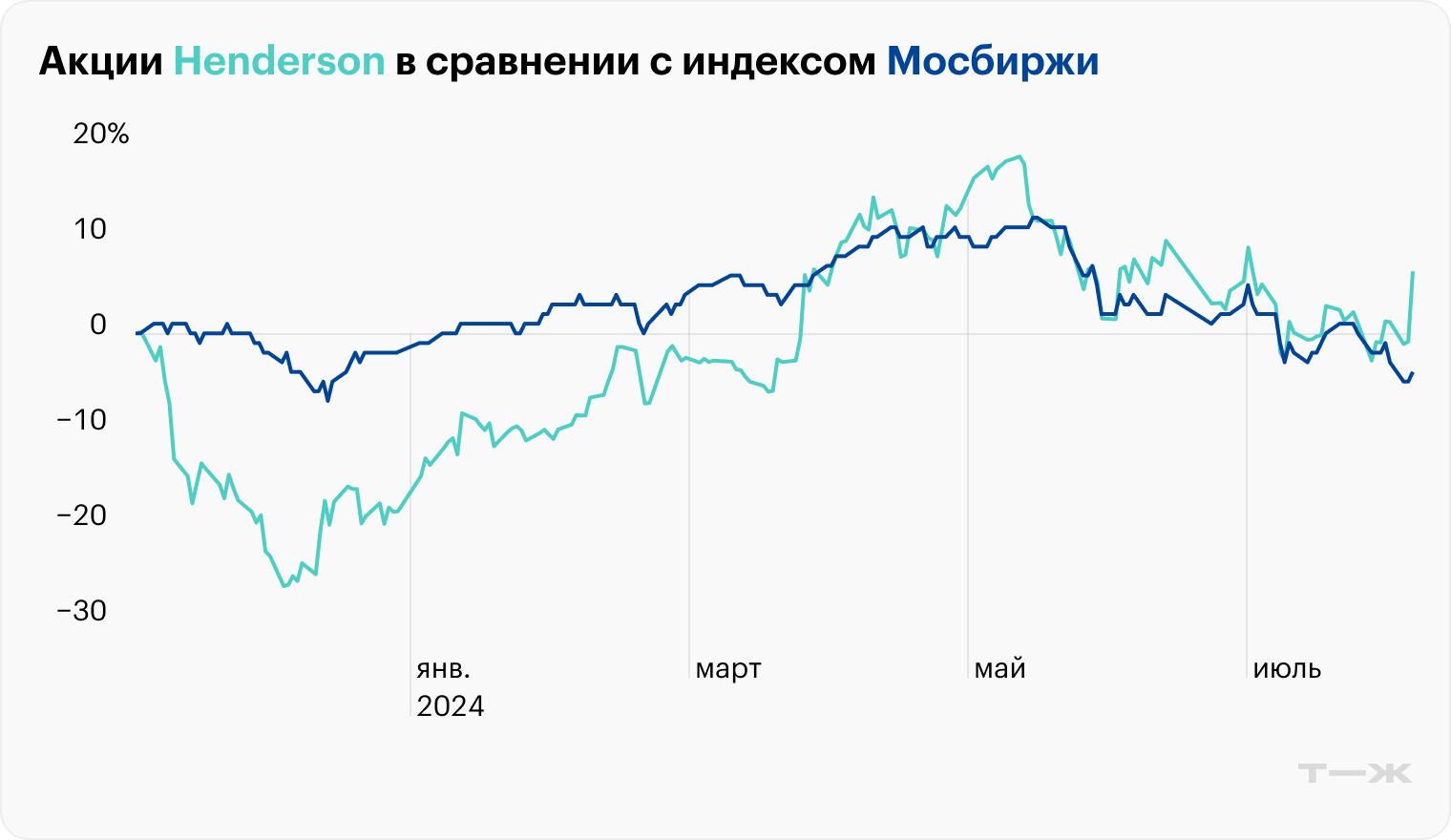

Henderson: +10 пунктов к рынку

Компания Henderson вышла на Мосбиржу 2 ноября 2023 года.

Какая доходность. С момента IPO акции с учетом дивидендов выросли на 6%, а индекс Мосбиржи принес убыток в 4%.

Акции Henderson после IPO заметно просели, но сильные результаты компании привлекли внимание инвесторов, и котировки постепенно отрасли. Выручка увеличивается двузначными темпами, расходы — медленнее выручки, а бизнес уже успел выплатить промежуточные дивиденды.

Перспективы роста. Компания ищет новые точки продаж и обновляет формат магазинов, в том числе за счет расширения площадей до 350—700 м², что позволит увеличить выручку на один салон. Также у Henderson органически растут онлайн-продажи.

Риски. Если доходы россиян замедлят рост, то людям будет сложно откладывать и тратить деньги на одежду высокого ценового диапазона. Из-за этого могут упасть темпы роста компании и снизится оценка ее акций относительно финансовых показателей.

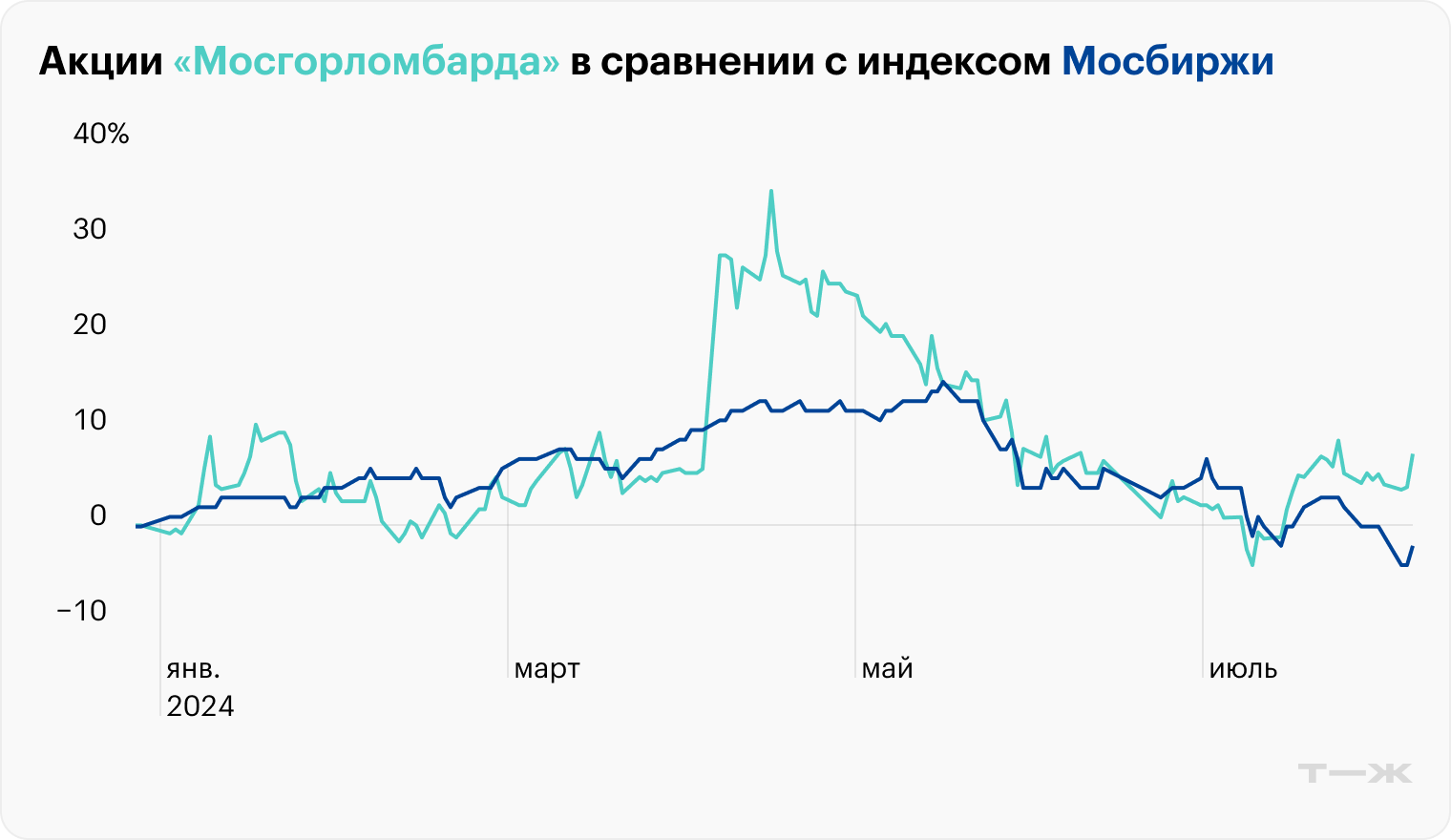

«Мосгорломбард»: +9 пунктов к рынку

«Мосгорломбард» вышел на биржу 28 декабря 2023 года.

Какая доходность. С момента IPO акции с учетом дивидендов выросли на 7%, а ПИФ на индекс Мосбиржи за этот период принес убыток в 2%.

«Мосгорломбард» оценили дорого относительно банков и микрофинансовых организаций. Оправдать такую оценку можно было двузначными темпами роста бизнеса. Компания представила предварительные результаты за первое полугодие 2024 года: выручка увеличилась в 4,6 раза. Но акции не выросли на такой позитивной новости. Вероятно, компании сложно конвертировать рост выручки в рост прибыли. Выручка растет за счет не самой маржинальной торговли драгоценными металлами.

Перспективы роста. МГКЛ собирается увеличить количество торговых точек и заняться новыми направлениями. На своем основном рынке — в Москве — компания планирует увеличить количество ломбардов с 109 до 400, в том числе за счет приобретения конкурентов. В планах также расширение в регионах.

На фоне высоких процентных ставок россияне могут активнее идти в ломбарды, где займы, как правило, дешевле, чем в МФО. Сейчас около 50% клиентов МГКЛ повторно обращаются за услугами компании.

А еще «Мосгорломбард» начал сотрудничать с маркетплейсами, чтобы продавать ювелирные изделия и другие товары, оставленные в качестве залога. Компания планирует направлять на дивиденды не менее 50% чистой прибыли.

Риски. Большая часть залоговых активов, которые получает ломбард, — это ювелирные изделия из золота. А следовательно, доходы МГКЛ привязаны к стоимости металла. Снижение цен может уменьшить прибыль компании от перепродажи украшений.

Еще один фактор риска связан с регулятором. Банк России ограничивает полную стоимость кредита для ломбардов. Если он решит снизить потолок по ПСК, то это может сократить доходы эмитента.

«Евротранс»: −33 пункта к рынку

«Евротранс» вышел на биржу 21 ноября 2023 года.

Какая доходность. С момента IPO акции с учетом дивидендов упали на 37%, а ПИФ на индекс Мосбиржи — на 4%.

Возможно, инвесторов отпугивает серьезный долг «Евротранса» в совокупности с потребностью компании в капитале на расширение бизнеса. Кроме того, акции подешевели из-за навеса предложения. Эмитент привлек на бирже всего 0,6 млрд рублей, а на внебиржевом рынке разместил бумаги на более чем 12 млрд. Именно это вызвало обвал котировок, отмечают эксперты «Финама».

Перспективы роста. Компания открыла для себя новые рынки сбыта в странах Латинской Америки и Юго-Восточной Азии. В России «Евротранс» запустил проект по увеличению количества электрозарядных станций с 25 до 60 к июню 2025 года, а еще готовится запустить поставки трубного и сжиженного газа в четвертом квартале 2025.

Риски. Около трети всех кредитов и займов «Евротранса» привязаны к уровню ключевой ставки, которая теперь выросла до 18% — это увеличит процентные расходы компании.

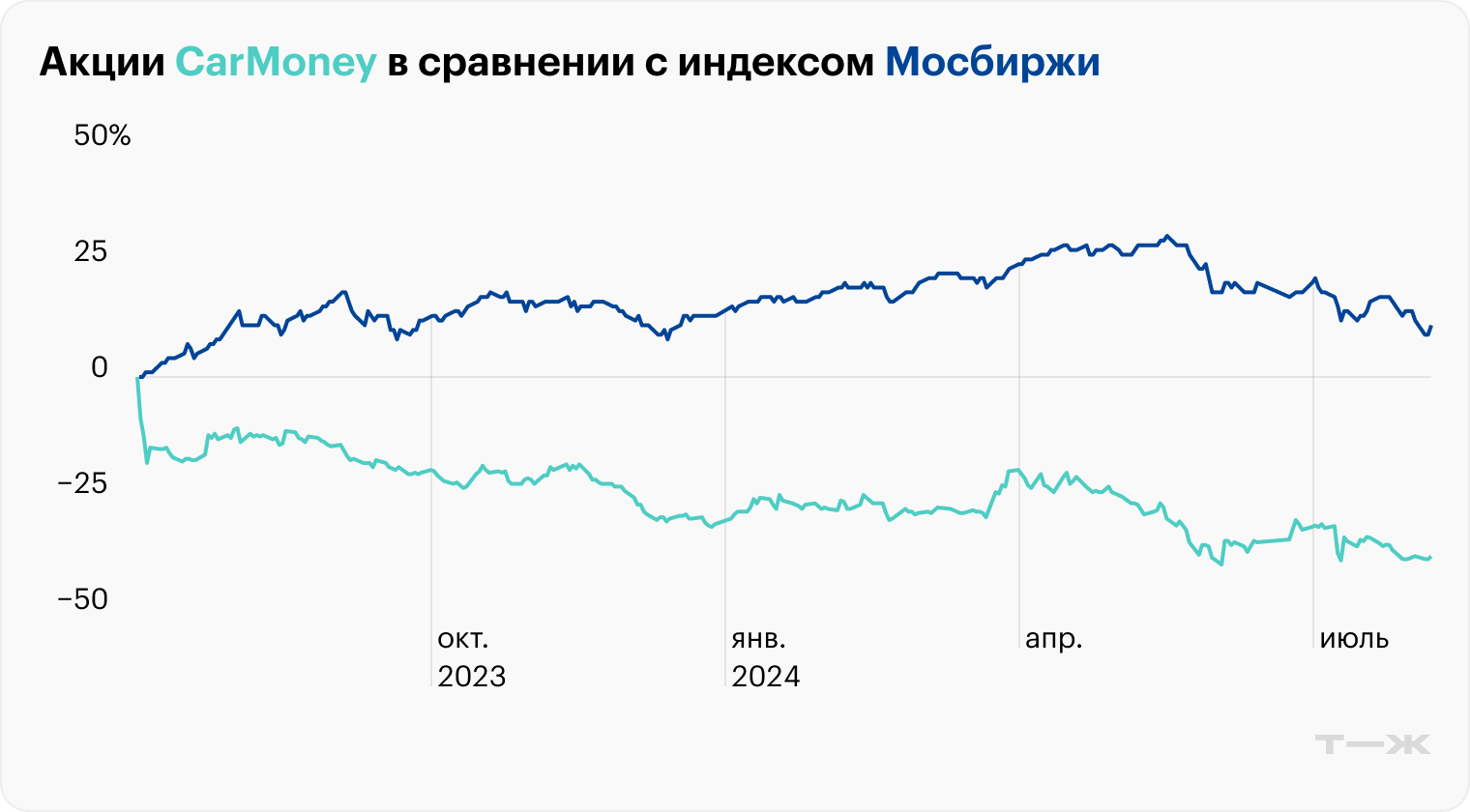

CarMoney: −50 пунктов к рынку

CarMoney вышла на Мосбиржу 3 июля 2023 года. IPO микрофинансовой организации стало самым убыточным для инвесторов, участвовавших в первичных размещениях 2023 года, если сравнивать доходность с рыночным индексом.

Какая доходность. С момента IPO акции с учетом дивидендов упали на 39%, а ПИФ на индекс Мосбиржи принес 11% доходности.

При выходе на IPO компанию оценили недешево: инвесторы ожидали быстрого роста бизнеса. Но из-за повышения ключевой ставки CarMoney стало труднее наращивать кредитный портфель. Объем размещения акций на IPO не позволяет вложиться в них крупным институциональным инвесторам, что также мешает бумагам расти.

Перспективы роста. Из-за ухода с рынка небольших МФО часть их клиентов может перейти в CarMoney.

Риски. Высокая ключевая ставка делает менее привлекательными как потребительские кредиты, так и микрозаймы, из-за чего страдают темпы роста выдачи и доходов: за год портфель вырос на 13%, а процентный доход компании в первом квартале 2024 увеличился всего на 3% относительно того же периода 2023.

Центральный банк пристально следит за микрофинансовыми организациями и постоянно вводит новые ограничения, которые уменьшают доходность участников рынка. В июле 2024 года для банков и МФО ужесточили лимиты по кредитам с высоким показателем долговой нагрузки (ПДН).

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique