Убыточная дочка ИСКЧ хочет на биржу: стоит ли участвовать в IPO Genetico

Биотех-компанию оценили почти в 1,5 млрд рублей — разбираемся, что предлагают инвесторам за эти деньги.

Акции Genetico начнут торговаться на Московской бирже уже 25 апреля. Это будет первое IPO российского эмитента в этом году. Всего в 2023 на бирже может состояться 10 первичных размещений.

Компания Genetico (ПАО «ЦГРМ „Генетико“») — это крупный игрок на российском рынке генетических исследований. Она развивает и внедряет методы генетической диагностики для профилактики и лечения тяжелых заболеваний. У нее собственный медико-генетический центр с четырьмя лабораториями.

11 апреля Genetico раскрыла основные параметры IPO.

На каких условиях размещаются акции

Акции Genetico будут торговаться на Московской бирже под тикером GECO. В ходе листинга планируется разместить 10 млн акций, что составит 12% от капитала компании. Цена размещения будет 17,88 ₽ на акцию. Соответственно, весь бизнес оценили в 1,49 млрд рублей, а в ходе IPO менеджмент и собственники планируют привлечь 178,8 млн рублей от инвесторов.

Отмечу, что это ниже ранее обозначенной оценки. В проспекте эмиссии компания писала, что ожидает привлечь в ходе IPO 200—250 млн рублей. То есть изначальная оценка Genetico составляла 1,7—2,1 млрд рублей. Но, видимо, неблагоприятная рыночная конъюнктура и риск провала IPO заставили эмитента снизить свои аппетиты.

Деньги инвесторов, привлеченные в ходе первичного размещения, Genetico планирует направить на развитие своих генетических сервисов в России и бизнеса в целом. В частности, планируется регистрация собственных тест-систем и выход на зарубежные рынки. Часть капитала направят на создание препаратов-кандидатов генной терапии для лечения редких заболеваний.

Кто владеет бизнесом

Genetico — это дочернее предприятие биотехнологического холдинга «Институт стволовых клеток человека» (ИСКЧ). Капитализация материнской компании на 17 апреля превышает 11,5 млрд рублей — с начала года акции выросли на 100%, что делает их одними из самых волатильных бумаг на Московской бирже.

Напрямую ИСКЧ владеет 85,3% акций Genetico, еще 8,3% находятся у ее венчурного фонда «ИСКЧ-венчурс». Оставшиеся 6,5% акций принадлежат Артуру Исаеву. Он же основной бенефициар всего холдинга. Исаев и его семья владеют ИСКЧ через подконтрольные структуры, а значит, и выступают конечными контролирующими бенефициарами самой Genetico.

Компания рассчитывает, что в ходе IPO реализует 12% акций, а действующие акционеры сократят свои доли.

Состав акционеров Genetico

| До IPO | После IPO | |

|---|---|---|

| ИСКЧ | 85,3% | 75% |

| «ИСКЧ-венчурс» | 8,3% | 7,3% |

| Исаев Артур Александрович | 6,5% | 5,7% |

| Free Float | 0% | 12% |

Состав акционеров Genetico

| ИСКЧ | |

| До IPO | 85,3% |

| После IPO | 75% |

| «ИСКЧ-венчурс» | |

| До IPO | 8,3% |

| После IPO | 7,3% |

| Исаев Артур Александрович | |

| До IPO | 6,5% |

| После IPO | 5,7% |

| Free Float | |

| До IPO | 0% |

| После IPO | 12% |

Чем занимается

Основной актив Genetico — это лабораторный комплекс площадью около 500 квадратных метров. В него входят 4 исследовательских лаборатории, а также медико-генетическая и биоинформатическая служба.

Сама компания выделяет два основных направления своей деятельности: развитие генетической диагностики для профилактики и лечения тяжелых заболеваний и внедрение новых технологий для медицины и науки.

Генетические исследования и связанные с ними услуги приносят основной доход бизнесу. В 2020 году появилось еще одно направление — тестирование на COVID-19. Но после стабилизации эпидемиологической ситуации оно потеряло актуальность: в 2021 году доходы от тестирования на ковид сократились более чем в три раза, а в 2022 году упали фактически до нуля.

Структура и динамика выручки Genetico, млн рублей

| 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|

| Генетические исследования | 400,1 | 336,5 | 388,5 | 312,6 |

| Тестирование на COVID-19 | 0 | 23,8 | 7,6 | 0 |

Структура и динамика выручки Genetico, млн рублей

| Генетические исследования | |

| 2019 | 400,1 |

| 2020 | 336,5 |

| 2021 | 388,5 |

| 2022 | 312,6 |

| Тестирование на COVID-19 | |

| 2019 | 0 |

| 2020 | 23,8 |

| 2021 | 7,6 |

| 2022 | 0 |

У компании несколько ключевых направлений генетических исследований.

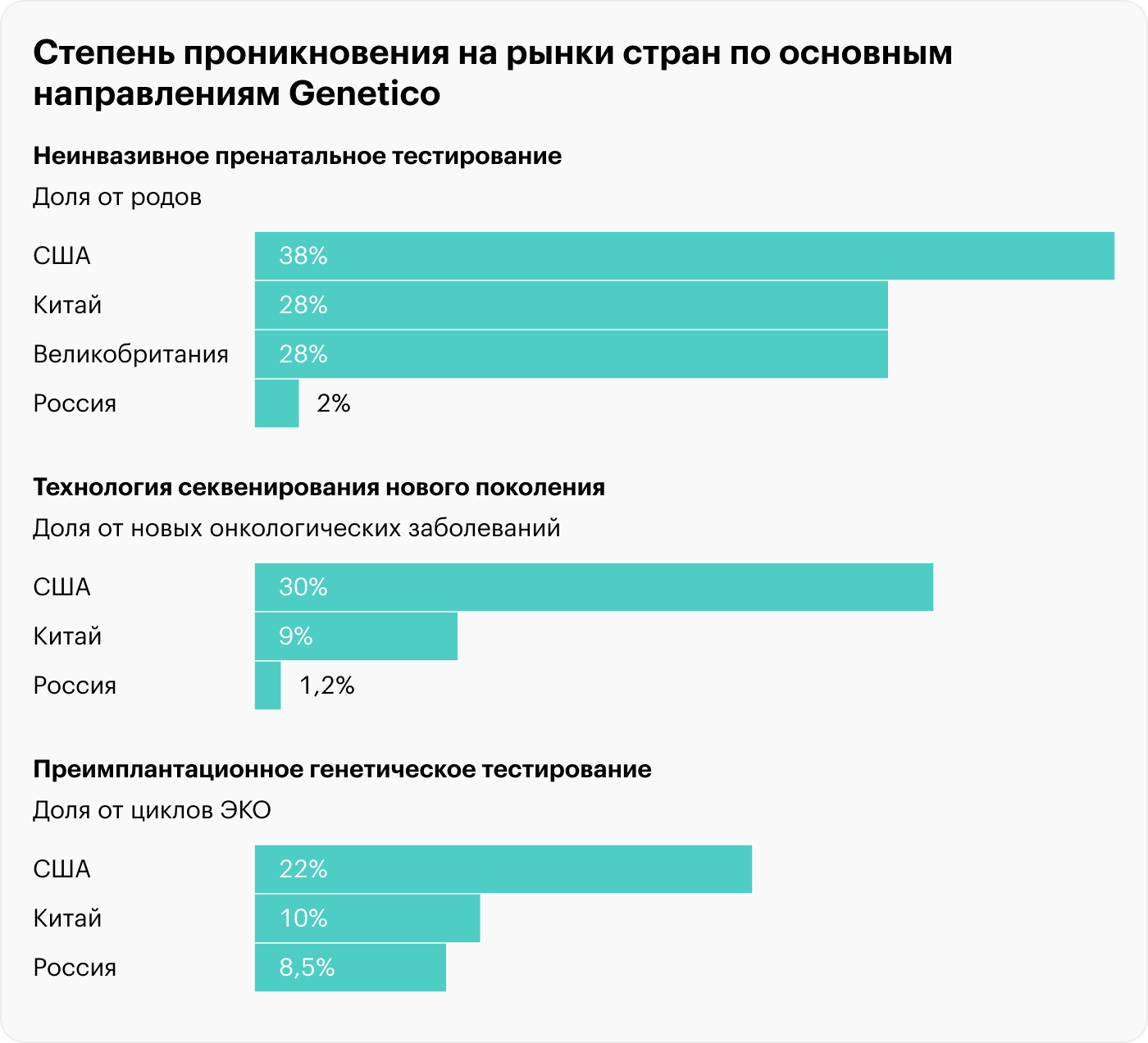

Неинвазивное пренатальное тестирование (НИПТ) — диагностика хромосомных патологий плода по крови беременной женщины. Тестирование позволяет выявить риски развития генетических аномалий. Сейчас компания использует швейцарские тест-системы, но планирует разработать собственные, кроме прочего и на деньги инвесторов после IPO.

Преимплантационное генетическое тестирование (ПГТ) — скрининг хромосомных аномалий, который позволяет повысить эффективность лечения бесплодия в протоколе ЭКО. У Genetico есть своя ПГТ-лаборатория, которую создали в сотрудничестве с американским Институтом репродуктивной генетики (Reproductive Genetics Institute).

Секвенирование генома и экзома — это исследования, которые позволяют диагностировать заболевания на основании изучения генома и экзома человека. В компании допускают, что исследования с использованием этой технологии могут быть включены в ОМС, что будет способствовать росту рынка в России.

Молекулярно-генетическое тестирование (МГТ) — позволяет выявить мутации при злокачественных новообразованиях, а также подобрать правильную терапию.

Что с финансами

Динамика ключевых финансовых показателей за последние годы едва ли может вдохновить инвестора. Компания работает в убыток и в последний раз выходила на операционную прибыль в 2019 году.

Выручка на пятилетнем минимуме. Согласно годовому отчету РСБУ, выручка Genetico по итогам 2022 года сократилась на 21% — до 312,6 млн рублей. Это минимум за последние 5 лет. Падение вызвано снижением спроса на генетические исследования из-за кризиса и спада рождаемости. Также повлияло обнуление доходов от тестирования на COVID-19 после снятия антиковидных ограничений.

Низкий спрос уменьшил убыток. На фоне снижения объемов тестирования себестоимость продаж Genetico сократилась в прошлом году на четверть — до 265,2 млн рублей. Коммерческие и управленческие расходы удалось снизить на 36% — до 91,7 млн рублей. В результате убыток от продаж сократился в 2,3 раза — до 44,4 млрд рублей.

Прибыль до вычета налогов, процентов и амортизации (EBITDA) также остается отрицательной, но стала заметно лучше, чем в 2021 году. Тогда убыток по EBITDA достиг рекордных 124,7 млрд рублей, в 2022 году сократился до 15,5 млрд.

Итоговый чистый убыток год к году сократился на 43% — до 78 млн рублей.

Долги превышают половину выручки. Чистый долг компании за 2022 год вырос на 21% — до 197 млн рублей. Это более 60% годовой выручки, что может быть опасно с учетом убыточности операционной деятельности и отрицательного свободного денежного потока.

Финансовые показатели Genetico, млн рублей

| 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|

| Выручка | 400,1 | 360,3 | 396,1 | 312,6 |

| Прибыль или убыток от продаж | 95,9 | −18,7 | −101,3 | −44,4 |

| Чистая прибыль или убыток | 69,3 | −48,7 | −136 | −78 |

| EBITDA | 89,1 | −32,7 | −124,7 | −15,5 |

Финансовые показатели Genetico, млн рублей

| Выручка | |

| 2019 | 400,1 |

| 2020 | 360,3 |

| 2021 | 396,1 |

| 2022 | 312,6 |

| Прибыль или убыток от продаж | |

| 2019 | 95,9 |

| 2020 | −18,7 |

| 2021 | −101,3 |

| 2022 | −44,4 |

| Чистая прибыль или убыток | |

| 2019 | 69,3 |

| 2020 | −48,7 |

| 2021 | −136 |

| 2022 | −78 |

| EBITDA | |

| 2019 | 89,1 |

| 2020 | −32,7 |

| 2021 | −124,7 |

| 2022 | −15,5 |

Глядя на эти финансовые результаты Genetico, можно сделать вывод, что перед нами стагнирующий, убыточный и закредитованный бизнес. Но для биотехнологической индустрии такие показатели не редкость. Компании с высоким потенциалом могут разработать передовую технологию и выстрелить с ней, наладив ситуацию с финансами. Правда, так бывает не всегда.

Сам менеджмент дает два сценария на ближайшие несколько лет: оптимистичный и пессимистичный. Рассмотрим оба.

Потенциал роста компании

В декларируемых планах Genetico на ближайшие годы — международная экспансия и создание генных лабораторий в странах СНГ и Ближнего Востока. Но оба прогнозных сценария учитывают только открытие лаборатории в Казахстане.

Оптимистичный сценарий предполагает, что с 2025 года в ОМС включат НИПТ и это вызовет резкий рост доходов от данного направления.

В пессимистичном варианте закладывается включение услуги НИПТ в стандарты и рекомендации, что приведет к росту числа тендерных закупок. Также менеджмент прогнозирует рост пенетрации услуги ПГТ при ЭКО с 8 до 12% к 2025 году.

Оптимистичный сценарий динамики показателей, млн рублей

| 2022 | 2023 | 2024 | 2025 | 2026 | 2027 | |

|---|---|---|---|---|---|---|

| Выручка | 312,6 | 344,4 | 576,5 | 961,7 | 1506,2 | 2547,1 |

| Чистая прибыль или убыток | −78 | −80,3 | −11 | 133 | 337,7 | 828,7 |

| EBITDA | −15,5 | −31,7 | 47,1 | 181,5 | 379,1 | 865,1 |

Оптимистичный сценарий динамики показателей, млн рублей

| Выручка | |

| 2022 | 312,6 |

| 2023 | 344,4 |

| 2024 | 576,5 |

| 2025 | 961,7 |

| 2026 | 1506,2 |

| 2027 | 2547,1 |

| Чистая прибыль или убыток | |

| 2022 | −78 |

| 2023 | −80,3 |

| 2024 | −11 |

| 2025 | 133 |

| 2026 | 337,7 |

| 2027 | 828,7 |

| EBITDA | |

| 2022 | −15,5 |

| 2023 | −31,7 |

| 2024 | 47,1 |

| 2025 | 181,5 |

| 2026 | 379,1 |

| 2027 | 865,1 |

Пессимистичный сценарий динамики показателей, млн рублей

| 2022 | 2023 | 2024 | 2025 | 2026 | 2027 | |

|---|---|---|---|---|---|---|

| Выручка | 312,6 | 344,5 | 490,2 | 676,5 | 881 | 1223,6 |

| Чистая прибыль или убыток | −78 | −80,2 | −39,9 | 29,8 | 107,9 | 285,3 |

| EBITDA | −15,5 | −31,6 | 9,5 | 69,7 | 140,8 | 313,1 |

Пессимистичный сценарий динамики показателей, млн рублей

| Выручка | |

| 2022 | 312,6 |

| 2023 | 344,5 |

| 2024 | 490,2 |

| 2025 | 676,5 |

| 2026 | 881 |

| 2027 | 1223,6 |

| Чистая прибыль или убыток | |

| 2022 | −78 |

| 2023 | −80,2 |

| 2024 | −39,9 |

| 2025 | 29,8 |

| 2026 | 107,9 |

| 2027 | 285,3 |

| EBITDA | |

| 2022 | −15,5 |

| 2023 | −31,6 |

| 2024 | 9,5 |

| 2025 | 69,7 |

| 2026 | 140,8 |

| 2027 | 313,1 |

Как видим, даже в оптимистичном сценарии бизнес остается убыточным на ближайшие два года.

При этом повторюсь, что убыточность и отрицательная рентабельность биотех-компаний не выглядят аномалиями в текущих условиях. В целом в мире такие эмитенты оцениваются относительно дорого, а фармацевтические и генные исследования считаются одним из самых перспективных и активно развивающихся направлений.

В презентации для инвесторов Genetico приводит сравнение с конкурентами.

Сравнение компаний — разработчиков генетических тестов и орфанных препаратов, млн долларов

| Страна | Капитализация | Выручка | EBITDA | EV / выручка | |

|---|---|---|---|---|---|

| Genetico | Россия | 18 | 3,8 | −0,18 | 5,4 |

| Invitae | США | 505 | 520 | −671 | 3,2 |

| UniQure | Нидерланды | 995 | 106 | −127 | 7,4 |

| Fulgent Genetics | США | 996 | 802 | 395 | 7,6 |

| Myriad Genetics | США | 1510 | 661 | −77 | 2,2 |

| Pharmaceutical | США | 3210 | 363 | −630 | 6,9 |

| Exact Sciences | США | 11 380 | 2010 | −521 | 6,5 |

| Alnylam | США | 24 140 | 1040 | −740 | 22,4 |

Сравнение компаний — разработчиков генетических тестов и орфанных препаратов, млн долларов

| Genetico | |

| Страна | Россия |

| Капитализация | 18 |

| Выручка | 3,8 |

| EBITDA | −0,18 |

| EV / выручка | 5,4 |

| Invitae | |

| Страна | США |

| Капитализация | 505 |

| Выручка | 520 |

| EBITDA | −671 |

| EV / выручка | 3,2 |

| UniQure | |

| Страна | Нидерланды |

| Капитализация | 995 |

| Выручка | 106 |

| EBITDA | −127 |

| EV / выручка | 7,4 |

| Fulgent Genetics | |

| Страна | США |

| Капитализация | 996 |

| Выручка | 802 |

| EBITDA | 395 |

| EV / выручка | 7,6 |

| Myriad Genetics | |

| Страна | США |

| Капитализация | 1510 |

| Выручка | 661 |

| EBITDA | −77 |

| EV / выручка | 2,2 |

| Pharmaceutical | |

| Страна | США |

| Капитализация | 3210 |

| Выручка | 363 |

| EBITDA | −630 |

| EV / выручка | 6,9 |

| Exact Sciences | |

| Страна | США |

| Капитализация | 11 380 |

| Выручка | 2010 |

| EBITDA | −521 |

| EV / выручка | 6,5 |

| Alnylam | |

| Страна | США |

| Капитализация | 24 140 |

| Выручка | 1040 |

| EBITDA | −740 |

| EV / выручка | 22,4 |

Почему акции могут вырасти

Перспективная отрасль на раннем этапе развития. Рынок медицинской генетики в России только начинает развиваться. Он отличается низким проникновением генетических исследований в медицине по сравнению с рынками США, Китая, ЕС и Великобритании. Ростом рынка могут воспользоваться ключевые игроки, к числу которых относится и Genetico.

Уход иностранных конкурентов. Санкции и нестабильная геополитическая ситуация вынудили многие иностранные компании покинуть российский рынок, что освободило нишу для отечественных предприятий. Более того, риск новых санкций будет вынуждать потребителей переходить на тест-системы и препараты российского производства.

Рост показателей за счет ранее сделанных инвестиций. Пик инвестиционной программы Genetico пройден: создан лабораторный комплекс с современным оборудованием, подобран и обучен персонал. В ближайшие годы можно ожидать отдачу в виде новых тест-систем, препаратов, совершенствования генетических исследований и роста их объемов. А с ними — и роста операционных и финансовых показателей.

Поддержка отрасли со стороны государства. В последние годы интерес к генетическим исследованиям со стороны государства растет. В условиях санкций потребность в собственных разработках стала еще сильнее. Рынок генетических тестов может продемонстрировать резкий рост, если будет включен в систему ОМС и клинических рекомендаций.

Выход на новые рынки. В планах компании экспансия на рынки «дружественных» стран. В первую очередь речь идет о странах бывшего СНГ, Азии, а также Ближнего Востока. В ближайшие годы лаборатории Genetico могут открыть в Казахстане, ОАЭ, Турции и других странах.

Почему акции могут упасть

Убыточность и долги. По итогам 2022 года бизнес остался убыточным и при этом имеет достаточно высокую долговую нагрузку. Если в ближайшие годы Genetico не удастся выйти на прибыль и вернуть свободный денежный поток в положительную область, то может возникнуть угроза финансовой устойчивости компании.

Размытие долей акционеров. Еще одной угрозой для миноритарных акционеров может стать размытие их долей за счет новых выпусков акций. Кроме того, у компании имеется заем от материнской ИСКЧ на сумму 25,6 млн рублей, который могут конвертировать в акционерный капитал, что также приведет к размытию долей прочих акционеров.

Низкая ликвидность. С учетом цены размещения бизнес окажется одним из самых маленьких на Московской бирже по размеру капитализации. При этом в свободном обращении будет лишь 12% акций. Недостаток ликвидности может привести к тому, что котировками можно будет легко манипулировать даже на небольших объемах.

Зависимость от импорта материалов, оборудования и технологий. Генетические исследования и разработка орфанных препаратов относятся к одной из самых технологичных сфер. Санкции, наложенные на Россию со стороны «недружественных» стран в 2022 году, могут затруднить доступ к передовым разработкам и технологиям. Пока неясно, насколько сильный ущерб ограничения способны нанести бизнесу эмитента в среднесрочной перспективе.

Стагнация показателей на фоне кризиса и падения рождаемости. Бизнес компании в основном сосредоточен в России, поэтому доходы Genetico зависят от платежеспособности населения, а также успешности демографической политики государства. Нет гарантий, что нынешний негативный тренд не продолжится в будущем.

Что в итоге

В 2022 году объем IPO в России рухнул. Лишь одна компания решилась разместиться на Московской бирже уже в самом конце года — сервис аренды электросамокатов Whoosh. При этом компания собрала в два раза меньше денег, чем рассчитывала, а стоимость акций зафиксировали по самому низкому диапазону ценовой границы. И это неудивительно: российский фондовый рынок находится в нелучшей форме после санкций, блокировок активов, ухода иностранных инвесторов и прочих неприятностей прошлого года.

Многие российские компании отложили IPO и ждут улучшения конъюнктуры, чтобы получить более высокую рыночную оценку. Поэтому действия менеджмента и собственников Genetico, которые решили первыми в этом году выйти на биржу, можно считать смелым ходом, перспективы которого неочевидны.

Потенциальным инвесторам придется держать в голове результаты 2022 года, который оказался одним из худших в истории бизнеса: Genetico третий год подряд фиксирует чистый убыток, а выручка оказалась на пятилетнем минимуме. Более того, даже в оптимистичном прогнозе менеджмент не ждет прибыли в ближайшие два года. Возможно, именно этим объясняется, что итоговая оценка бизнеса оказалась ниже изначальных планов.

Если вы верите в будущее российского биотеха и рынка генных исследований, то рассмотреть акции Genetico стоит с учетом описанных рисков. Для участия в первичном размещении понадобится подать заявку на покупку бумаг своему брокеру. Они принимаются с 12 апреля и вплоть до даты размещения — акции Genetico начнут торговаться на бирже 25 апреля с 10 часов по московскому времени.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique