IPO МГКЛ: первая сеть ломбардов на Московской бирже

Если приглядеться, к оценке компании много вопросов

28 декабря на Московской бирже пройдет очередное IPO — начнут торговаться акции сети ломбардов МГКЛ.

Финансовые показатели

В последние годы выручка компании стабильно росла следом за операционными показателями. Так, в 2020 году она составила 252,9 млн рублей, а в 2022 — уже 1427 млн рублей. Результат за 9 месяцев 2023 года — 1158,3 млн рублей, так что за весь год показатель может превысить результат 2022 года.

А вот с динамикой чистой прибыли все иначе: в 2021 году МГКЛ продемонстрировал убыток, а в 2022 году прибыль была довольно маленькой. Компания объясняет такие результаты масштабными инвестициями в бизнес — и, судя по отчетности, похоже, что так и есть.

К примеру, в 2021 году существенно возросли рекламные расходы, затраты на аренду и персонал. В 2022 году к ним прибавился существенный рост резервов под обесценение убытков — как и у всей финансовой отрасли, — но его компенсировала прибыль в размере 200 млн рублей от реализации основных средств.

А результат за 9 месяцев 2023 года в основном определили прочие доходы и расходы. Среди них стоит отметить доход в размере 153,7 млн рублей от списания кредиторской задолженности, 54 млн рублей убытков от реализации невостребованных залогов и 27,8 млн рублей расходов на подготовку к IPO. Как итог, чистая прибыль компании за 9 месяцев 2023 года составила 55,8 млн рублей.

Представители МГКЛ в интервью инвестиционным блогерам упоминали, что, по их мнению, отчетность МСФО не полностью отражает их бизнес, ведь, согласно стандартам ее оформления, компании приходится создавать резервы под возможные кредитные убытки. Как раз в презентации компании приводится скорректированная чистая прибыль, в том числе, ее прогноз на весь 2023 год. Ее динамика существенно лучше, чем у нескорректированной чистой прибыли.

Представители МГКЛ также отмечают, что бизнес-модель ломбарда подразумевает возможный невозврат займа и в этом случае компания все равно зарабатывает на продаже залога. Но к этой оценке тоже есть некоторые вопросы, ведь и от реализации невостребованных залогов бывают убытки.

По структуре выручки и прибыли видно, что ломбардная деятельность служит основной для МГКЛ. Два других сегмента только развиваются. Например, компанию по оптовой торговле драгоценными металлами ООО «Лот-золото НДС» приобрели лишь в июне 2023 года. При этом стоит обратить внимание на сегмент комиссионных магазинов: за 9 месяцев 2023 года он принес всего лишь 1% выручки, но целых 10% чистой прибыли.

Рост бизнеса компании в основном финансировался за счет публичного долга: с 2020 года МГКЛ успела разместить 3 выпуска коммерческих и 4 выпуска биржевых облигаций. Всего в рамках размещений привлекли 1,7 млрд рублей, при этом первый выпуск коммерческих облигаций в размере 200 млн рублей погасили. Вместе с ростом общего долга рос и чистый долг компании. По итогам 9 месяцев 2023 года облигационный долг МГКЛ составляет 1,5 млрд рублей, вместе с обязательствами по аренде и с учетом денег на счетах чистый долг компании составляет 1,9 млрд рублей.

Все выпуски облигаций, кроме одного, имеют фиксированную ставку. Условия же первого выпуска биржевых облигаций на 150 млн рублей с погашением в декабре 2026 года таковы: размер купона равен ключевой ставке ЦБ РФ плюс 9%.

Финансовые показатели по годам, млн рублей

| 2020 | 2021 | 2022 | 9м2023 | |

|---|---|---|---|---|

| Выручка | 252,9 | 422,4 | 1 427,0 | 1 158,3 |

| Чистая прибыль | 62,1 | −107,2 | 2,3 | 55,8 |

| Скорректированная чистая прибыль | 31,0 | −52,0 | 131,0 | 262,0 |

| Чистый долг | 267,8 | 908,9 | 1 572,7 | 1 928,0 |

Финансовые показатели по годам, млн рублей

| Выручка | |

| 2020 | 252,9 |

| 2021 | 422,4 |

| 2022 | 1 427,0 |

| 9м2023 | 1 158,3 |

| Чистая прибыль | |

| 2020 | 62,1 |

| 2021 | −107,2 |

| 2022 | 2,3 |

| 9м2023 | 55,8 |

| Скорректированная чистая прибыль | |

| 2020 | 31,0 |

| 2021 | −52,0 |

| 2022 | 131,0 |

| 9м2023 | 262,0 |

| Чистый долг | |

| 2020 | 267,8 |

| 2021 | 908,9 |

| 2022 | 1 572,7 |

| 9м2023 | 1 928,0 |

Структура финансовых показателей по сегментам за 9 месяцев 2023 года

| Выручка | Чистая прибыль | |

|---|---|---|

| Ломбардная деятельность | 109,7% | 88,7% |

| Комиссионные магазины | 1,0% | 10,8% |

| Продажа драгоценных металлов | 29,3% | 0,5% |

| Межсегментная реализация | −40,0% | 0,0% |

Структура финансовых показателей по сегментам за 9 месяцев 2023 года

| Ломбардная деятельность | |

| Выручка | 109,7% |

| Чистая прибыль | 88,7% |

| Комиссионные магазины | |

| Выручка | 1,0% |

| Чистая прибыль | 10,8% |

| Продажа драгоценных металлов | |

| Выручка | 29,3% |

| Чистая прибыль | 0,5% |

| Межсегментная реализация | |

| Выручка | −40,0% |

| Чистая прибыль | 0,0% |

Акционерный капитал

До IPO акционерный капитал МГКЛ состоит из 872,9 млн обыкновенных акций номинальной стоимостью 1 копейка и 27 430 привилегированных акций номинальной стоимостью 100 ₽. Таким образом, обыкновенные и привилегированные акции составляют 76,1 и 23,9% акционерного капитала соответственно.

Стоит упомянуть, что еще несколько месяцев назад акционеры компании утвердили дробление привилегированных акций в соотношении 1:10 000, но на момент размещения его не провели. Цель этого — уравнивание номинальной стоимости обыкновенных и привилегированных акций с дальнейшей перспективой конвертации привилегированных акций в обычные для упрощения структуры акционерного капитала МГКЛ. Кроме того, в материалах для инвесторов упоминаются планы передать значительную часть привилегированных акций — до 150 млн штук после дробления — на баланс дочерней компании с целью использования их в программе долгосрочной мотивации сотрудников.

Согласно недавно принятой редакции устава МГКЛ, владельцы привилегированных акций могут рассчитывать на дивиденды в размере не менее 800 ₽ в год на акцию до дробления.

Акционеры МГКЛ — несколько физических лиц, включая генерального директора компании Алексея Лазутина. При этом ни у кого из них нет контрольной доли.

Структура акционеров МГКЛ на 30 сентября 2023 года

| Игорь Романов | 20,42% |

| Анна Попова | 14,85% |

| Алексей Лазутин | 13,08% |

| Регина Свёнтковска | 13,00% |

| Елена Жирных | 13,00% |

| Прочие миноритарии | 25,65% |

Структура акционеров МГКЛ на 30 сентября 2023 года

| Игорь Романов | 20,42% |

| Анна Попова | 14,85% |

| Алексей Лазутин | 13,08% |

| Регина Свёнтковска | 13,00% |

| Елена Жирных | 13,00% |

| Прочие миноритарии | 25,65% |

Схема IPO

Изначально компания объявила индикативный диапазон цены обыкновенной акции в 3,1—3,5 ₽, затем изменила его на 2,5—2,55 ₽, лот будет состоять из 100 акций. Мосбиржа включила акции МГКЛ в третий уровень листинга. Итоговая цена размещения станет известна после сбора заявок.

Компания планирует разместить до 29% акционерного капитала из дополнительной эмиссии — 322,58 млн обыкновенных акций. Таким образом, с учетом предполагаемых в будущем дробления и конвертации привилегированных акций МГКЛ будет оцениваться примерно в 3 млрд рублей, а объем размещения может составить 0,8 млрд рублей.

Деньги, привлеченные в рамках IPO, направят на дальнейшее развитие бизнеса. Акционеры, владеющие более 84% обыкновенных акций МГКЛ, приняли на себя обязательство не продавать акции течение года, а владеющие еще 9,43% — в течение 180 дней после размещения. Но это ограничение не будет касаться случаев передачи акций сотрудникам по программе долгосрочной мотивации, конвертации привилегированных акций, а также продажи не более 2% акций, находящихся в обращении, аффилированными лицами компании.

Кроме того, участники IPO получат право через полгода приобрести до 20% от объема купленных ими в рамках размещения акций по цене IPO у нынешних акционеров МГКЛ.

Дивиденды и дивидендная политика

МГКЛ уже несколько лет подряд выплачивает дивиденды. По итогам 2020 года в виде дивидендов выплатили чуть более 50% чистой прибыли по МСФО, а две дальнейшие выплаты шли из нераспределенной прибыли.

Перед IPO компания обновила дивидендную политику. Целевой уровень дивидендов за 2023 год — 25% чистой прибыли, а в последующие годы — от 25 до 50%.

Общий размер дивидендов и процент прибыли по МСФО, выплаченный в виде дивидендов, по годам, млн рублей

| 2020 | 2021 | 2022 | |

|---|---|---|---|

| Общий размер дивидендов | 32,5 | 39,7 | 39,7 |

| Доля прибыли по МСФО | 52,3% | Убыток | 1703,0% |

Общий размер дивидендов и процент прибыли по МСФО, выплаченный в виде дивидендов, по годам, млн рублей

| Общий размер дивидендов | |

| 2020 | 32,5 |

| 2021 | 39,7 |

| 2022 | 39,7 |

| Доля прибыли по МСФО | |

| 2020 | 52,3% |

| 2021 | Убыток |

| 2022 | 1703,0% |

Почему акции могут вырасти после IPO

Рост бизнеса. У компании есть стратегия роста, которую она планирует продолжать после IPO. В частности, планируется уже к 2025 году расширить сеть отделений с 109 до 150.

Деньги от размещения МГКЛ планирует потратить следующим образом: треть — на увеличение портфеля ломбардов, еще треть — на открытие новых отделений, 22% — на агрессивный маркетинг, а оставшееся придется на затраты на цифровизацию.

Антикризисный сектор. Компания в материалах для инвесторов сама характеризует сферу своей деятельности так: если в экономике все не очень хорошо и реальные располагаемые доходы населения падают, то это положительно сказывается на спросе на услуги ломбардов.

Кроме того, основная часть залогов — это золото. Его цена измеряется в долларах и нередко растет во время кризисов, а в эти моменты часто слабеет рубль. Таким образом, рублевая стоимость объектов залога может расти в нелучшие для экономики моменты.

Также стоит упомянуть, что ломбарды — это несколько другая сфера по сравнению с банками и микрофинансовыми организациями, ведь процесс принятия решения о выдаче займа не базируется на кредитной истории клиента. Кроме того, заем в ломбарде в ней не отражается, что может быть важно для части клиентов. Получается, что у ломбардов своя сфера использования и своя аудитория.

Дивиденды. Российские инвесторы очень любят дивиденды. Так что принятие дивидендной политики с более-менее понятной формулой их расчета положительно характеризует МГКЛ в их глазах.

Почему акции могут упасть после IPO

Слабые мультипликаторы. Рост бизнеса — это хорошо, но важна также и его адекватная оценка. В случае с МГКЛ к этому есть вопросы. Даже если «дать аванс» компании и посчитать, что за 4 квартал она заработает примерно столько же, сколько в среднем за один квартал 2023 года, то получится рекордная чистая прибыль в размере 74,5 млн рублей. Но при оценке в 3 млрд рублей значение мультипликатора P / E становится заоблачным — 40. Такое значение неадекватно даже для западных рынков, не говоря уже о российском.

Да, можно возразить, что МГКЛ планирует бурно расти и чистая прибыль за следующие годы может быть ощутимо выше, тогда форвардное значение мультипликатора будет ниже. Безусловно, это возможно, но не стоит забывать, что в данном расчете мы использовали потенциально рекордную прибыль МГКЛ.

Кроме всего прочего, как мы разбирали выше, показатель чистой прибыли за 9 месяцев 2023 года во многом определялся списанием кредиторской задолженности. Сможет ли МГКЛ зарабатывать аналогичным образом в следующие периоды — большой вопрос. Судя по прошлой динамике данного показателя, это вряд ли получится.

Конечно, если взять прогнозную скорректированную чистую прибыль компании, которая указана в презентации, то значение мультипликатора P / E будет существенно ниже — 11,5. Но даже эту оценку МГКЛ нельзя назвать низкой по меркам российского фондового рынка.

ROE компании составляет 25,2%, а отношение чистого долга к EBITDA — в районе 3,6. С одной стороны, это больше, чем у большинства представителей индекса Мосбиржи, с другой стороны — для компании из финансовой сферы это и неудивительно.

Как мы уже обсуждали выше, МГКЛ — первая сеть ломбардов, которая станет публичной, так что не получится сравнить ее с прямыми конкурентами. Но можно попробовать осторожно оценить мультипликаторы компании относительно конкурентов из смежных областей.

Например, летом размещение акций на Мосбирже провела СТГ — материнская компания финтех-сервиса CarMoney, занимающегося выдачей займов под залог автомобиля. В обзоре отчета компании за 9 месяцев 2023 года мы рассматривали прогнозы CarMoney относительно своих финансовых результатов за весь год. Если взять их, то значение мультипликатора P / E составит 9,5 — кардинально ниже, чем может быть при IPO у МГКЛ. Да, ROE у CarMoney ниже, но это с учетом ощутимо увеличившегося за счет размещения на бирже собственного капитала.

А уж если рассматривать мультипликаторы крупнейших банков, что мы делали в статье про IPO «Совкомбанка», то там числа еще привлекательнее для инвесторов: у Сбера и ВТБ P / E около 4, у TCS Group — около 9, а у «Совкомбанка» — всего лишь 3. И это при хорошей рентабельности капитала всех указанных банков.

Прогнозные мультипликаторы МГКЛ и CarMoney за 2023 год

| МГКЛ | CarMoney | |

|---|---|---|

| P / E | 40 | 9,5 |

| ROE | 25,2% | 14,7% |

Прогнозные мультипликаторы МГКЛ и CarMoney за 2023 год

| МГКЛ | |

| P / E | 40 |

| ROE | 25,2% |

| CarMoney | |

| P / E | 9,5 |

| ROE | 14,7% |

Доходы от списания кредиторской задолженности МГКЛ по годам, млн рублей

| 2019 | 0,0 |

| 2020 | 8,7 |

| 2021 | 15,2 |

| 2022 | 2,0 |

| 9м2023 | 153,7 |

Доходы от списания кредиторской задолженности МГКЛ по годам, млн рублей

| 2019 | 0,0 |

| 2020 | 8,7 |

| 2021 | 15,2 |

| 2022 | 2,0 |

| 9м2023 | 153,7 |

Не все дивиденды одинаково приятны. Выше мы обсуждали, что наличие дивидендов может положительно сказаться на привлекательности акций МГКЛ, но если углубиться в цифры, все не так однозначно. Здесь ситуация примерно такая же, как и в прошлом пункте: следствием относительно высокой капитализации и небольшой чистой прибыли компании может стать крайне скромная дивидендная доходность.

Выше мы предполагали чистую прибыль МГКЛ за 2023 год в размере 74,5 млн рублей. Компания планирует направить на дивиденды за этот год 25% чистой прибыли. При ожидаемой капитализации дивидендная доходность МГКЛ может составить всего лишь 0,6%. Если взять скорректированную прибыль из отчетности, то и с ней доходность едва превысит 2%. Даже если предположить, что компания в ближайшие годы сумеет существенно нарастить чистую прибыль, для достижения приятной дивидендной доходности акции МГКЛ не должны будут особо расти.

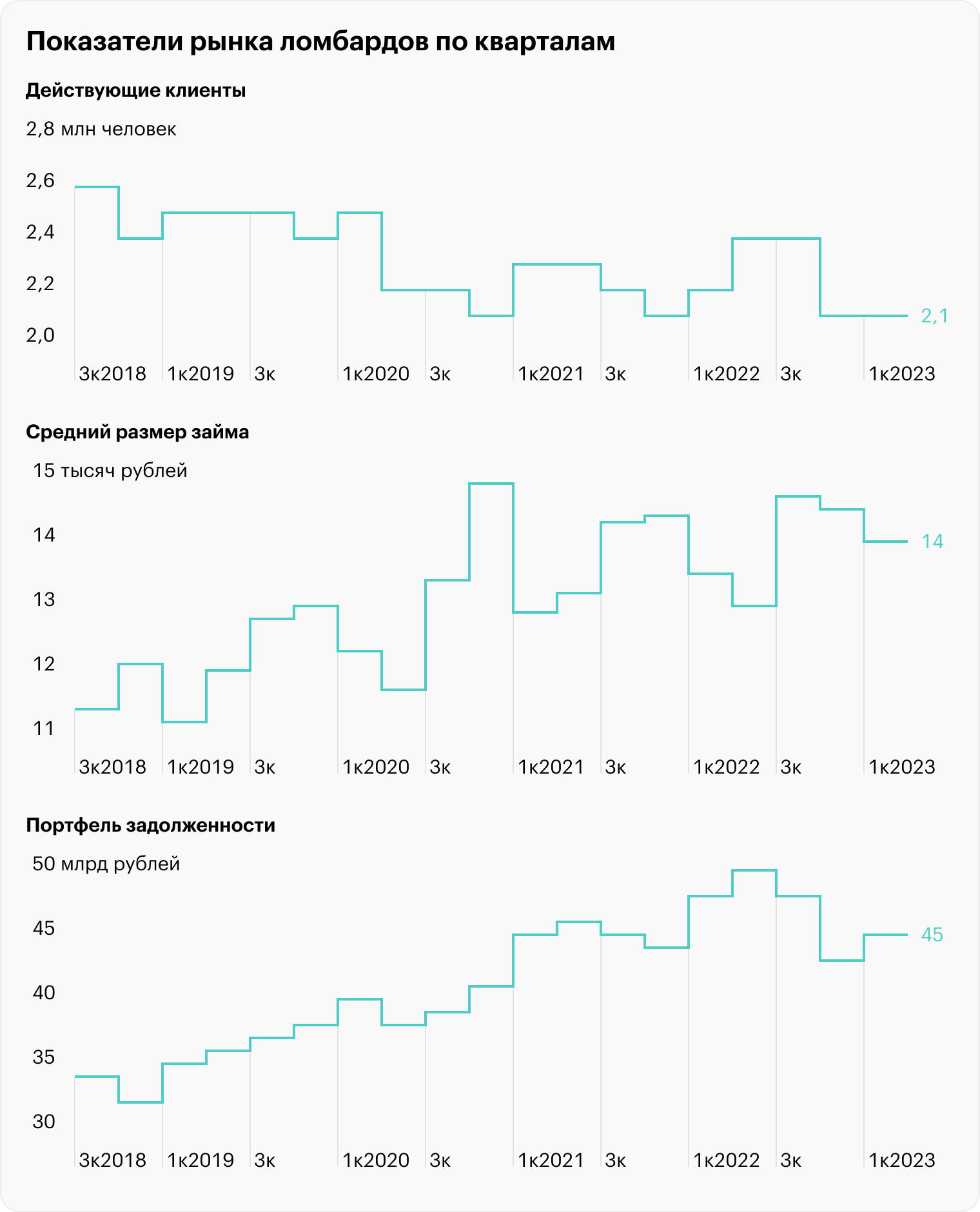

Не самый выдающийся сектор. В проспекте эмиссии компания упоминает общую ситуацию на рынке ломбардов, ссылаясь на исследования ЦБ РФ. Согласно им, в последние годы число клиентов ломбардов не растет на фоне бурного роста аналогичного показателя у смежного сектора микрофинансовых организаций. МГКЛ объясняет такую динамику цифровизацией последних.

Остальные показатели отрасли растут, но не сказать что быстро. Например, средний заем хоть и несколько вырос, но это скорее следствие роста цены на золото в рублях.

Кроме того, в проспекте эмиссии компания упоминает, что риском для ее бизнеса и финансовых показателей может служить регуляторная нагрузка, особенно в части ограничений на полную стоимость кредита (ПСК). Более того, МГКЛ также упоминает, что в 2022 году рынок ломбардов показывал относительно высокую рентабельность во многом из-за временного моратория на ограничение ПСК.

Размер имеет значение. Компания в материалах для инвесторов много упоминает о лидерстве по числу отделений в Московском регионе. Но если смотреть в федеральном масштабе, то бизнес МГКЛ невелик: в проспекте эмиссии компания говорит о 1,5% рынка. Не самые ведущие позиции подчеркивает и стратегическая цель — вхождение в топ-10 по доле рынка.

Также МГКЛ упоминает, что планирует развиваться в рамках одного региона. При этом, согласно данным ЦБ РФ, по итогам 1 полугодия 2022 года на рынке присутствовало 6 сетевых ломбардов, каждый из которых был представлен более чем в 50 регионах страны.

Да и в целом в обычных обзорах компаний Мосбиржи, которые вы можете прочитать на страницах журнала, их основные финансовые показатели измеряются в миллиардах, а иногда — даже в триллионах рублей. Бизнес же МГКЛ невелик — и большинство показателей измеряются лишь в миллионах рублей. А чем мельче бизнес, тем больше у него рисков и меньше запас прочности.

Нелучшая конъюнктура. Также стоит отметить, что успеху IPO МГКЛ может помешать конъюнктура сразу по нескольким причинам:

- Высокая ключевая ставка ЦБ РФ, которая способствует большей привлекательности вкладов и облигаций по сравнению с акциями.

- В последние недели индекс Мосбиржи демонстрирует негативную динамику: с ноябрьских локальных максимумов снижение составило около 7,5%.

- В этом году уже немало компаний провели IPO или SPO, и котировки акций некоторых из них находятся ниже цен размещения.

- Еще одним доказательством плохой конъюнктуры служит продление срока сбора заявок и изменение параметров самого предложения. Изначально IPO компании планировалось на 14 декабря, затем на 22, сейчас речь о 28 декабря.

Что в итоге

МГКЛ — небольшой региональный бизнес из консервативного сектора ломбардов, который в последние годы активно расширялся и надеется вырасти еще больше с помощью привлечения денег на бирже.

Но кажется, что оценка компании перед IPO запредельно дорогая как на фоне CarMoney, представляющего смежный сегмент микрозаймов, так и относительно флагманов банковской отрасли. Также инвесторов может смущать прибыль за 9 месяцев 2023 года, во многом образовавшаяся из-за крупного списания кредиторской задолженности. Кроме того, в краткосрочной перспективе на успех размещения акций МГКЛ могут негативно повлиять пессимистичные биржевые настроения и слабая динамика акций после других размещений этого года.

Как итог, участие в IPO МГКЛ выглядит довольно рискованной затеей. С другой стороны, если компания действительно сумеет привлечь существенную для себя сумму и с умом распорядиться этими деньгами для развития бизнеса, у нее есть шанс на развитие.

Также стоит отметить, что IPO МГКЛ, по идее, должно сделать несколько менее рискованными вложения в долг эмитента. К тому же в сентябре агентство «Эксперт РА» повысило кредитный рейтинг компании до ruBB− со стабильным прогнозом. Так что облигации МГКЛ могут заинтересовать любителей ВДО.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique