Долг переуступили несколько раз. Как не переплатить новому кредитору?

До нашего знакомства в 2014 году моя будущая жена взяла кредит на 66 000 ₽ под 35,5%. Скорее всего, судя по размеру процентов, это был микрозаем. Платила исправно и в срок, но в 2015 году банк обанкротился, а информации о том, что делать с задолженностью, не было.

Поступало много звонков с требованием выплатить долг разным лицам без подтверждения переуступки права. Затем несколько лет ничего не было слышно. Месяц назад на адрес родителей жены пришло письмо из суда с повесткой о взыскании задолженности от какого-то ИП.

Я съездил с супругой в суд и узнал, что ИП приобрел задолженность по договору цессии. Он требовал полную сумму долга, проценты за пять лет по ставке 39% — 145 000 ₽, пени за неуплату — 679 000 ₽. Но снизил неустойку до 60 000 ₽. Общая сумма иска — 277 000 ₽.

Мы живем в другом регионе, поэтому суд предложил ходатайствовать о передаче дела по нашему месту жительства, и мы согласились.

Кроме того, мне разрешили сфотографировать документы по делу. Там очень много материалов: долг после банкротства банка много раз переуступали разным ИП, есть заявление-оферта от моей жены на заем по ставке 35,5%. У жены, конечно же, не осталось квитанций об уплате или договора.

Я понимаю, что брать подобные кредиты неразумно, так же как и терять все документы. Все выглядит так, будто сами виноваты. Но я хочу разрешить ситуацию максимально адекватным образом и не раздать все сбережения: жена не работает, и я не против. Но, как я понял, с супруга долги тоже можно взыскать.

Я не компетентен устанавливать, реально ли право истца на тот долг: всякое случается. И не сильно разбираюсь в юридических нюансах подобных дел. Разумеется, нужно обращаться к компетентным специалистам, но сначала хочу задать вопрос здесь: мне нравится, как в Т—Ж разбирают непростые ситуации.

Я не собираюсь оспаривать факт задолженности, но суммы основного долга и процентов с неустойками сильно смущают. В идеале хотелось бы уменьшить их до адекватных размеров и нормально закрыть вопрос.

Насколько я слышал, такое регулярно практикуется и ничего особенного там нет. Вероятно, есть возможность прийти к мирному соглашению с истцом и закрыть вопрос.

Вопросы такие:

- Каков алгоритм действий в нашей ситуации?

- Есть ли какой-то реестр, где можно получить информацию о платежах по кредиту в закрывшийся банк?

- Как грамотно выбрать юриста и определить с ним стратегию действий, чтобы дело не растянулось на кучу заседаний, а расходы на юристов в итоге не превысили сумму иска?

Деньги, с одной стороны, не очень большие. Но с другой — и не мелочь. Если есть примеры подобных ситуаций и их решений, был бы рад их увидеть. Будет круто, если вы сориентируете, как все решить достойно и без лишних трат.

Когда мы берем кредит в банке, у нас появляется обязанность вернуть деньги в согласованный срок с уплатой процентов. Даже если банк обанкротился, нужно продолжать выплачивать кредит.

Расскажу, можно ли восстановить документы по выплатам обанкротившегося банка, как снизить сумму долга и что делать в вашем случае.

О чем вы узнаете

Что происходит с кредитом банка, который обанкротился

Когда у банка отзывают лицензию, им руководит временная администрация от Центрального банка. А если он проходит процедуру банкротства, дело ведет Агентство по страхованию вкладов, АСВ, на сайте которого есть реквизиты для выплаты кредита.

Как долги переходят новому кредитору

При банкротстве АСВ проводит конкурсное производство — последний этап в процедуре несостоятельности. Это нужно, чтобы продать на публичных торгах как можно больше имущества банка и погасить долги перед кредиторами.

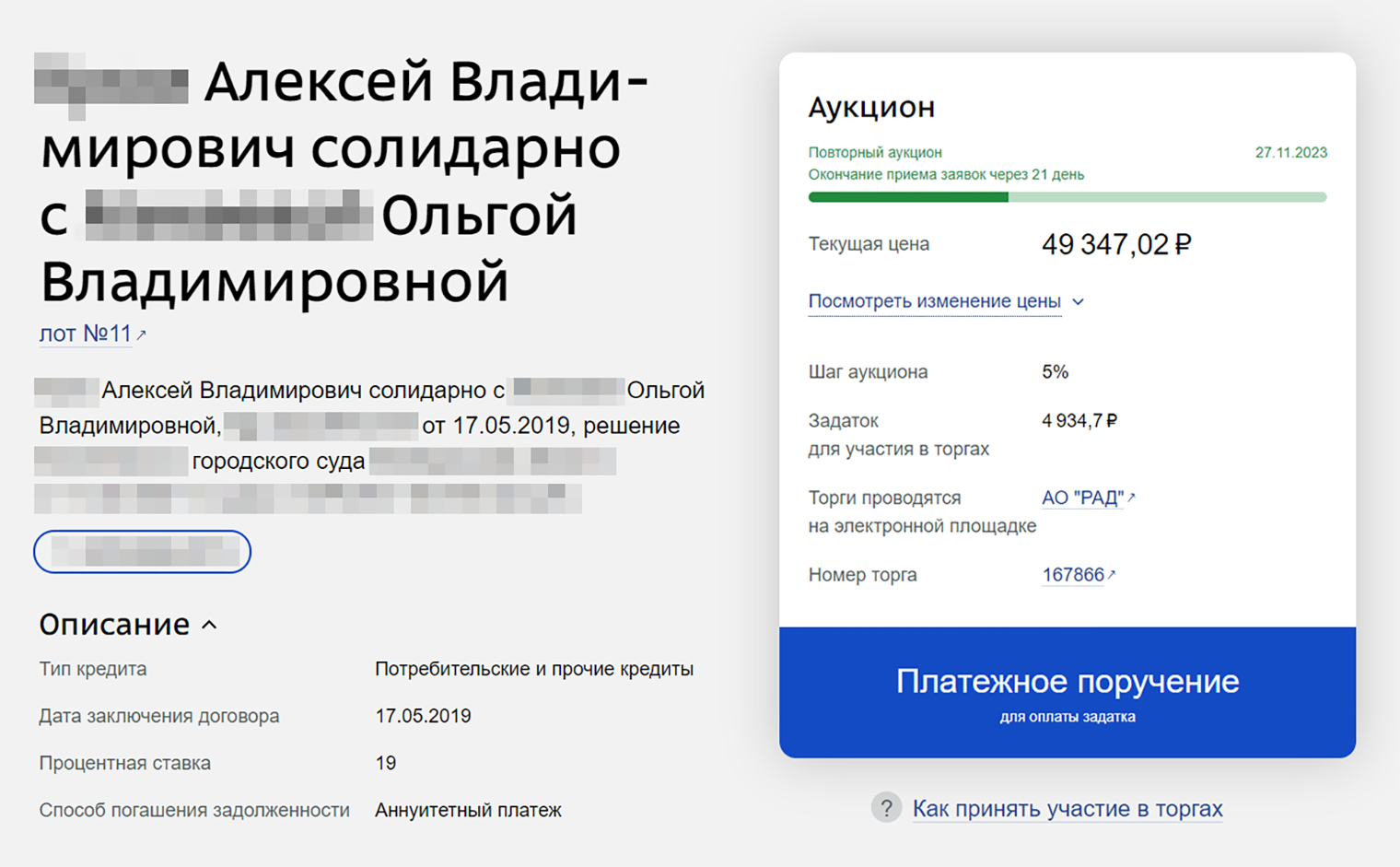

Кредитные обязательства клиентов перед банком-банкротом тоже считают его активами, и конкурсный управляющий выставляет их на торги. Там их может выкупить любой участник.

Такие активы называются «Право требования к физическим лицам». Это могут быть любые кредиты: потребительские, залоговые или ипотечные. В карточке лота организатор указывает общую информацию: сумму долга, просроченные платежи, дату выдачи, наличие или отсутствие обеспечения.

Скорее всего, ваш кредит попал к новому владельцу через торги, поскольку теперь вы должны ИП и предыдущими владельцами тоже были индивидуальные предприниматели.

Где искать информацию о платежах банка-банкрота

Реестра с информацией по платежам обанкротившихся банков нет. Но есть архив, в котором хранят документы ликвидируемой кредитной организации.

Ваш банк ликвидировали в 2015 году — значит, документы уже не восстановить: кредитные досье заемщиков, в которых есть информация по выданным кредитам, хранятся пять лет . Вам придется исходить из той суммы долга, которую указывает в требованиях текущий кредитор.

Как снизить задолженность

Вы можете попытаться снизить сумму долга, а возможно, и отменить исковые требования кредитора.

Кредит получили в 2014 году и выплачивали его до 2015 года. Учитывая, что заем небольшой — 66 000 ₽, предположу, что срок кредита был не более трех лет или до 2017 года. По вашей задолженности мог пройти срок исковой давности, и тогда кредитор опоздал с требованиями.

По кредитам такой срок исчисляют с даты, когда заем должен быть полностью погашен . Например, клиент оформил кредит на три года в сентябре 2015 года. Срок возврата — сентябрь 2018 года. Отсюда считают срок исковой давности, если заемщик перестал выплачивать кредит.

Исключение — если банк предъявлял требование о полном досрочном погашении займа. Тогда срок исковой давности отсчитывают с этого момента.

Суд не применяет срок исковой давности сам — о нем может заявить ответчик до вынесения решения :

- устно на самом процессе;

- письменно в возражении на исковое заявление. Одну копию отправляют кредитору письмом с описью, а вторую — в суд с документами, которые подтверждают отправку первого письма. Подойдет опись и чек об отправке.

Если истец не пропустил срок исковой давности, можно просить суд снизить размер неустойки и начисленных процентов. Вы указали, что кредитор начисляет проценты за пять лет. Это законно, если срок действия договора был пять лет. А если меньше, кредитор не может требовать проценты за пределами срока кредитного договора . Но вправе начислять неустойку или штраф на невыплаченную часть задолженности.

Вы можете подать возражение и в нем попросить суд снизить штраф и неустойку, если она явно несоразмерна сумме долга. Суды обычно идут на это — покажу на примерах реальных дел.

В первом деле истец обратился в суд с требованием взыскать с ответчика просроченную задолженность 208 944,45 ₽, из которых основной долг — 85 000 ₽, задолженность по процентам — 92 532,04 ₽, штрафы — 31 412,41 ₽.

Ответчик не присутствовал на суде, а направил адвоката, который просил отказать в иске, потому что ответчик якобы не получал заем. Хотя все операции по банковскому счету, куда зачислили кредит, были с использованием телефонного номера ответчика и заявлений на оспаривание операций клиент в банк не подавал.

Суд частично удовлетворил требования кредитора . Постановил взыскать задолженность 180 532,04 ₽, из которых основной долг — 85 000 ₽, проценты за пользование займом — 92 532,04 ₽. А размер штрафа суд снизил с 31 412,41 до 3000 ₽.

Во втором деле банк выдал кредит на 195 000 ₽ под 28%. Когда возникла просрочка, он обратился в суд, чтобы взыскать 341 261,86 ₽, из которых основной долг — 65 158,84 ₽, проценты за пользование кредитом — 125 531,29 ₽, повышенные проценты за пользование кредитом — 150 571,73 ₽. Ответчик присутствовал на заседании и просил суд снизить неустойку согласно статье 333 гражданского кодекса.

Суд по делу частично удовлетворил требования — снизил повышенные проценты по кредиту или неустойку с 150 571,73 до 10 000 ₽ из-за ее несоразмерности последствиям просрочки.

Что делать в вашем случае

Важно проанализировать материалы дела и определиться со сроком исковой давности. Если он прошел, заявить об этом в письменном возражении или на заседании суда.

В возражении вы также можете указать на несоразмерность заявленного кредитором штрафа последствиям допущенной просрочки, чтобы снизить сумму иска.

Подобрать хорошего юриста. О том, как это сделать, — в статьях Т—Ж «Как выбрать адвоката» и «Как найти хорошего юриста».