5 причин, почему россияне так полюбили кредитки

В России бум кредитных карт.

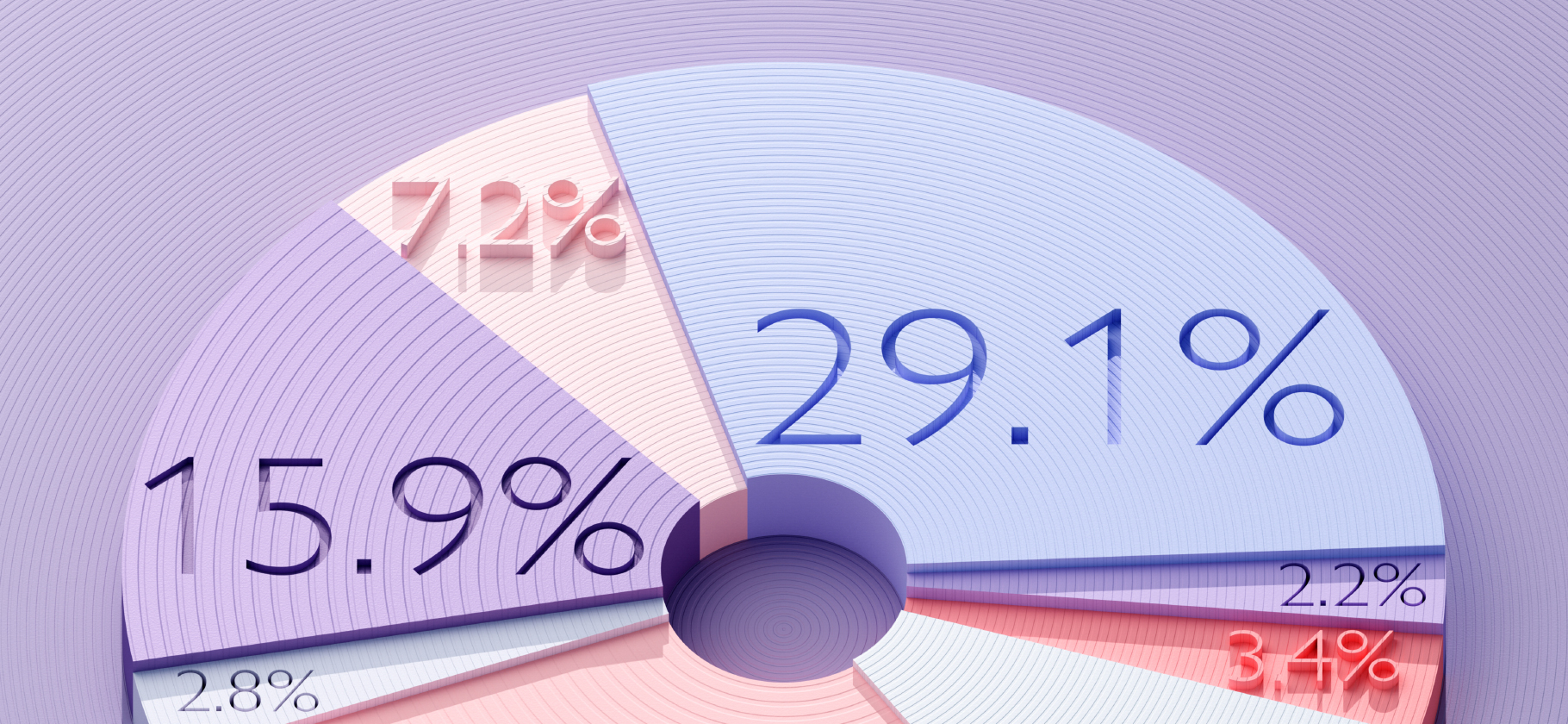

Число пользователей впервые в истории превысило количество заемщиков с обычными потребительскими кредитами. В начале 2024 года, по данным ЦБ РФ, кредитки были у 27,6 млн человек, то есть у каждого третьего россиянина из числа экономически активного населения. Всего за один год обладателей карт в стране стало на 30% больше.

Разбираемся, чем так привлекают людей кредитки и надолго ли с нами этот тренд.

Почему в России полюбили кредитки

Потребкредиты подорожали сильнее

Из-за повышения ключевой ставки разница между процентами по кредитам наличными и по картам стала несущественной.

Обычно ставки по потребкредитам ощутимо ниже. В зависимости от суммы и срока разница может доходить до 10 процентных пунктов. Например, в конце 2022 года полная стоимость кредитов свыше 300 000 ₽ на срок до года составляла в среднем 14% годовых, тогда как ставки на аналогичный лимит по карте были в районе 22%.

Но после резкого роста ключевой ставки Центробанка в 2023 году кредиты наличными стали сильно дороже, а переплата по долгам на кредитках почти не изменилась. При тех же условиях разница в конце 2023 года составляла уже не восемь пунктов, а меньше трех. В ЦБ РФ это объяснили тем, что ставки по картам всегда были достаточно высокими и поэтому оказались менее чувствительными к изменению рыночных ставок.

При этом по карте есть дополнительные преимущества, например возможность пользоваться деньгами бесплатно в льготный период. По кредитам такого нет: проценты начисляются с первого дня после его выдачи. В итоге карты для многих стали более выгодным вариантом.

Банки увеличивают бесплатный период

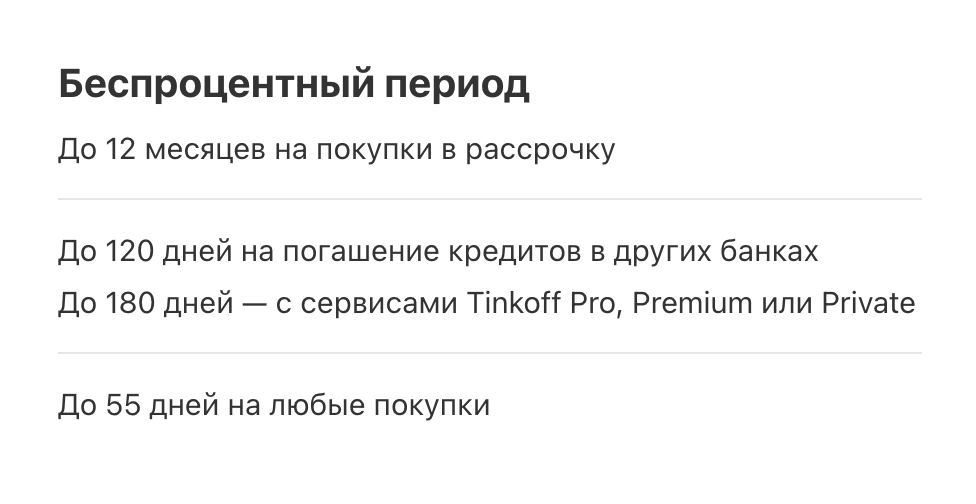

Еще несколько лет назад бесплатно пользоваться деньгами на кредитке можно было в лучшем случае пару месяцев. Сегодня так называемый грейс-период может доходить до полугода — если успеть закрыть задолженность в этот срок, не придется платить проценты банку.

Иногда при соблюдении определенных условий льготный период бывает еще дольше, например при покупке товаров в рассрочку.

Банки расширяют бесплатный период, конкурируя друг с другом за клиентов. В эту борьбу вынуждены включиться даже игроки с доминирующим положением на рынке. Так, Сбербанк сейчас автоматически увеличивает льготный срок по перевыпущенным картам с 50 до 120 дней.

Карты с большим грейс-периодом россияне особенно оценили во время высоких ставок. Когда деньги стоят дорого, взять их у банка бесплатно на несколько месяцев для многих становится спасением. Люди используют кредитки для повседневных трат и закрывают долги в конце срока без уплаты процентов. А иногда кредитка помогает даже зарабатывать — на программах лояльности банков.

Программы лояльности стали привлекательнее

В отличие от кредитов наличными, кредитные карты позволяют заработать на кэшбэке. Банки компенсируют клиентам часть потраченных денег — как и с дебетовыми картами. И точно так же кэшбэк на кредитке можно подстраивать под свои нужды. Например, «Альфа-банк» возвращает 5% с покупок в четырех категориях на выбор.

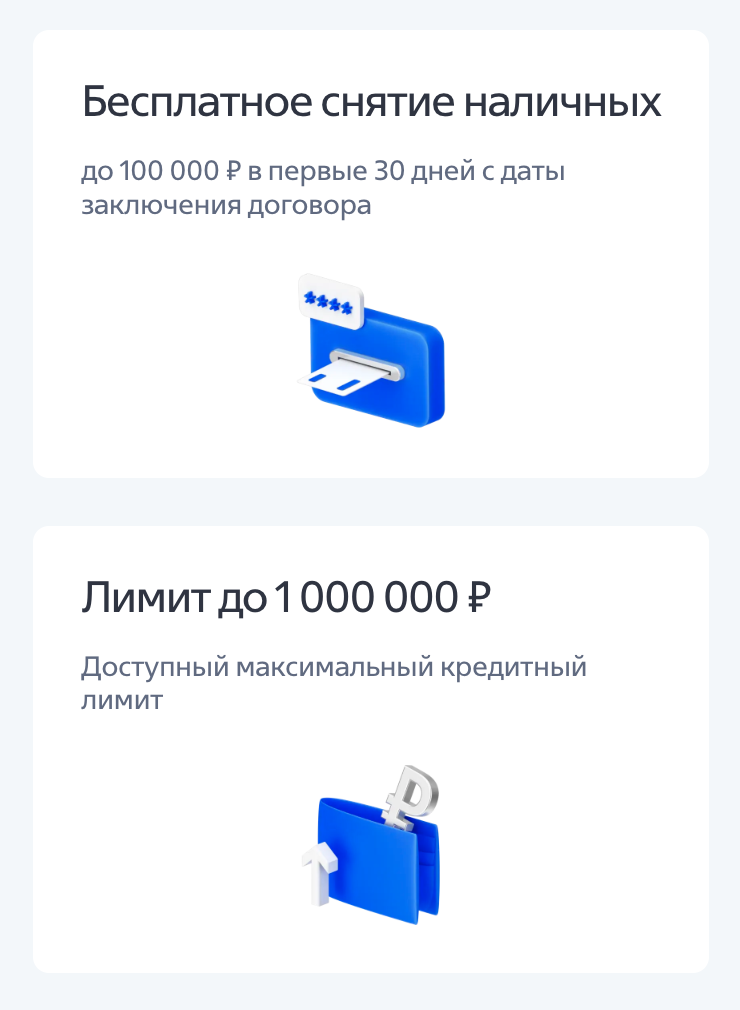

Кроме того, расплачиваясь кредиткой, можно получать бонусы от магазинов. Банки постепенно расширяют свои программы лояльности. А еще улучшают условия обслуживания. Например, появились кредиторы, которые предлагают снимать наличные деньги с кредитной карты без комиссии. Правда, некоторые эту опцию ограничивают дополнительными условиями.

Такого рода акции для новых клиентов приводят не только к росту числа владельцев кредиток, но и снижают долю активных пользователей. Многие клиенты выполняют условия получения бонусов и забывают про карту. А потом оформляют новую в другом банке с той же целью. В аналитической компании Frank RG посчитали, что сейчас активна лишь половина из ранее выданных кредиток.

Банки через выдачу кредиток наращивают клиентскую базу и вовлекают людей в свою экосистему, где потом продают им не только финансовые, но и другие услуги. А чтобы привлечь новых пользователей, они максимально упрощают клиентский путь: предлагают доставить карту курьером, тогда как за кредитом наличными в большинстве случаев придется ехать в отделение.

Условия выдачи потребкредитов ужесточились

Центральный банк РФ продолжает бороться с закредитованностью россиян — он последовательно ужесточает требования к выдаче необеспеченных кредитов, то есть тех, что оформляют без залога.

Чтобы демотивировать банки кредитовать клиентов, у которых и без того много долгов, регулятор использует макропруденциальные лимиты. Это количественные ограничения на выдачу кредитов с определенными показателями. Например, людям, которые отдают кредиторам 50—80% своего дохода, разрешено выдавать не более 25% от общего числа потребкредитов.

Примечательно, что лимиты по кредитным картам еще жестче: для той же категории заемщиков установлена планка 10%. Несмотря на это спрос на кредитки продолжает расти. Эксперты объясняют это тем, что введение ограничений сказывается в большей степени на кредитных лимитах, а не на самом факте выдач карт.

Банки теперь предлагают закредитованным клиентам карты с меньшими суммами. По подсчетам Объединенного кредитного бюро, средний лимит в феврале 2024 составил 107 000 ₽ — на 18 000 ₽ меньше, чем годом ранее.

Если денег на карте заемщикам не хватает, они обращаются к другому кредитору или оформляют вторую кредитку на супруга. В итоге число заявок на карты растет, что формально увеличивает общую статистику, то есть количество кредитных карт растет быстрее, чем объемы кредитования.

Самим банкам эта ситуация только на руку — эксперты отмечают, что доходность выдачи второй карты для кредитора превышает выгоду от увеличения лимита по первой.

Люди стали больше тратить из-за инфляции

В банковской практике есть показатель, который обозначает, насколько активно клиенты пользуются картами, — утилизация кредитного лимита. Это доля от выделенной банком суммы, которая понадобилась заемщику. Если человек израсходовал все без остатка, показатель будет стопроцентным, а если совсем не пользовался деньгами — утилизация будет нулевой.

В России в прошлом году средний уровень утилизации достиг пятилетнего максимума, превысив 35%. И связано это как со снижением самих кредитных лимитов, так и с ростом потребительской активности: люди стали больше тратить деньги, опасаясь, что в будущем товары станут дороже. Это же подтверждают замеры Центробанка, который следит за инфляционными ожиданиями. К декабрю 2023 они выросли до 14,2% — после 10,2% в середине года.

Именно рост кредитной активности россиян стал одной из причин, заставляющих Центробанк уже много месяцев держать высокой ключевую ставку, пытаясь охладить потребительское кредитование. Причем в случае с кредитками эти усилия не слишком результативны: люди пользуются беспроцентным периодом и рост ставок их не слишком беспокоит.

В 2024 году банки ждут увеличения показателя утилизации кредитных лимитов — в том числе в связи с дальнейшим расширением программ лояльности.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_jrnl