Акции «Газпрома» взлетели на 21%. Что происходит и что делать

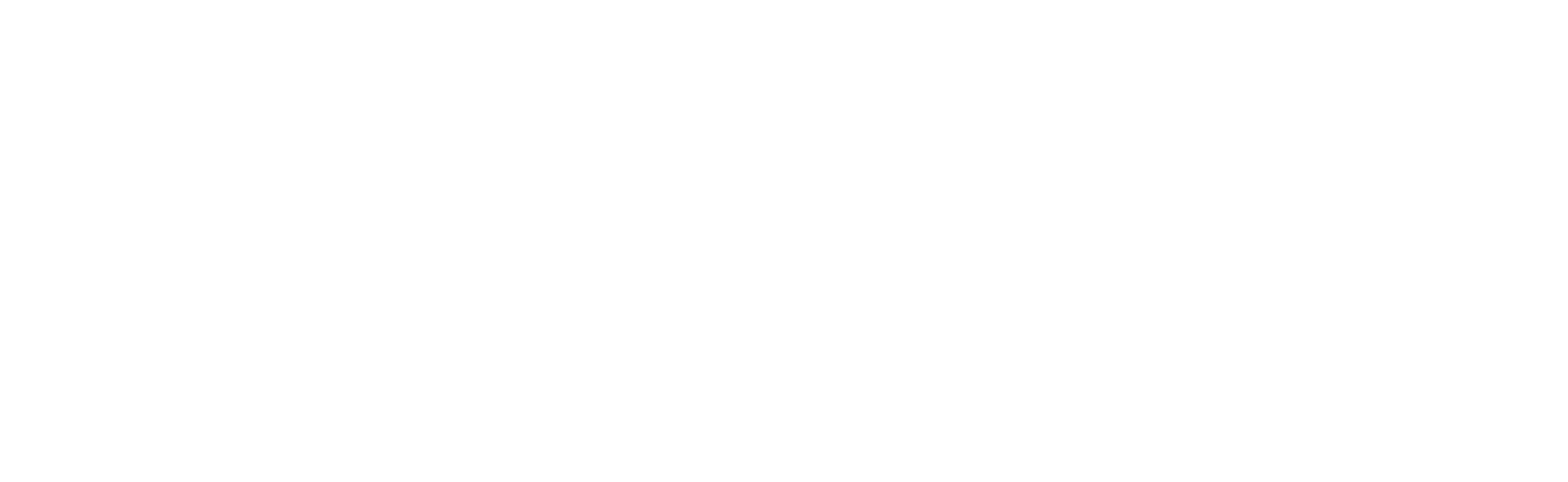

С руководством «Газпрома» что-то произошло, и оно решило увеличить размер дивидендов с 10,43 до 16,61 ₽ за акцию. Инвесторы отреагировали: акции выросли за два дня на 21% — до 195 ₽.

Объявленные дивиденды должны утвердить акционеры. По факту утверждать будет правительство России, как владелец 50% акций «Газпрома». Кажется, что как раз благодаря правительству дивиденды и увеличили: за 2018 год «Газпром» получил рекордную чистую прибыль, а на дивиденды планировали направить меньше ее четверти. И это притом, что правительство требует от государственных компаний направлять на дивиденды половину прибыли.

Основная движуха в росте акций уже прошла, и можно спокойно разобраться в ситуации и подумать, что делать с акциями «Газпрома».

Поздно ли покупать акции

Главный миф, который я встречал за последние несколько дней: «Газпром» вырос, теперь уже дорого — покупать поздно. Если отбросить в сторону эффективность строек, закулисные игры менеджмента «Газпрома» и правительства и рассматривать только этот тезис — это не совсем так.

«Газпром» зарабатывает больше всех в секторе, у компании приемлемый долг, который можно полностью погасить за одну годовую прибыль. Из первых двух мультипликаторов в таблице ниже видно, что сейчас бизнес «Газпрома» стоит дешевле, чем его дочерняя компания «Газпром-нефть», в которой «Газпрому» принадлежит 95% акций. Даже подорожание акций на 21% не изменило ситуацию.

И тут вступают в дело стройки. Свободных денег у «Газпрома» нет, если считать по стандартному методу. «Газпром» в свободный денежный поток включает вывод средств с депозитов — тогда появляются свободные деньги на дивиденды. Направлять на дивиденды 50% чистой прибыли с текущими инвестициями кажется невозможным. «Газпром» дороже своих конкурентов по мультипликатору EV / FCF из-за постоянных строек, которые съедают всю прибыль.

Что может повлиять на доходы «Газпрома»

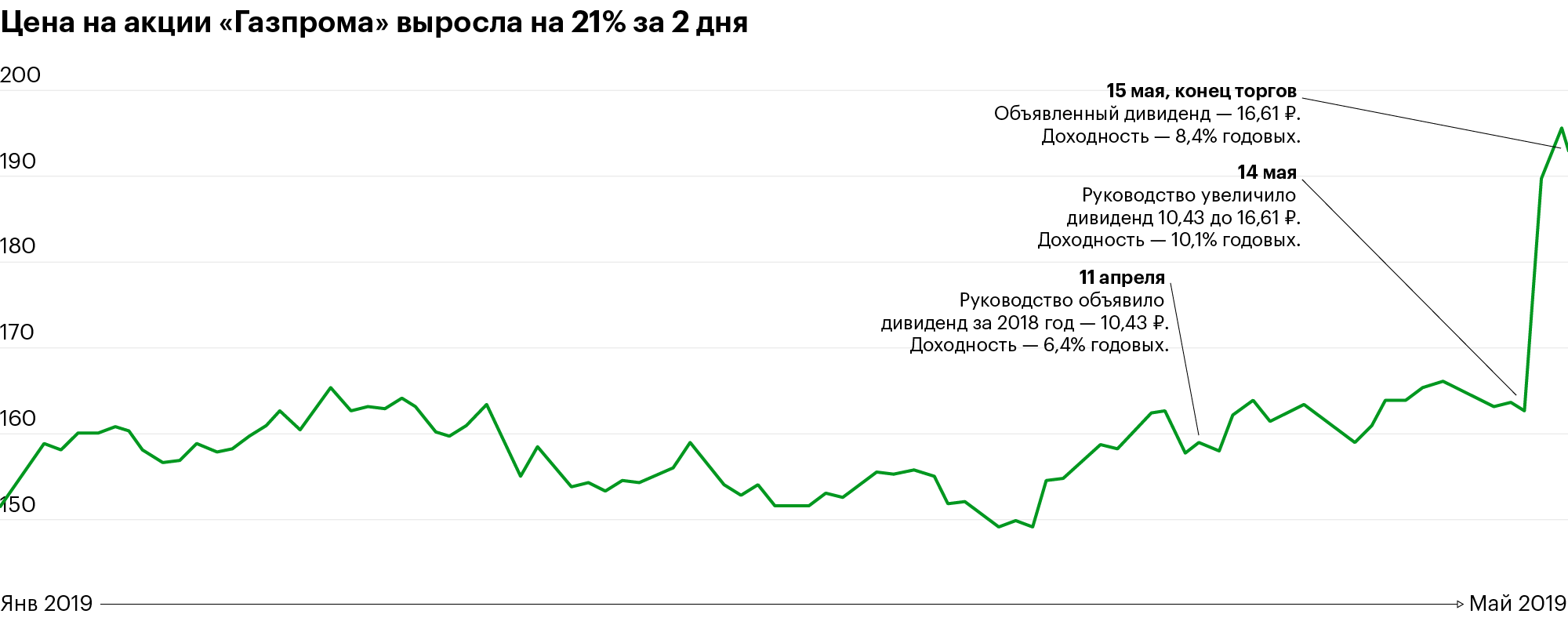

Цены на газ. 52% выручки «Газпрома» — продажа газа. Цены на газ в 1 квартале 2019 года упали, зато может помочь рост экспорта газа: за тот же квартал он вырос на 11% к показателю год назад.

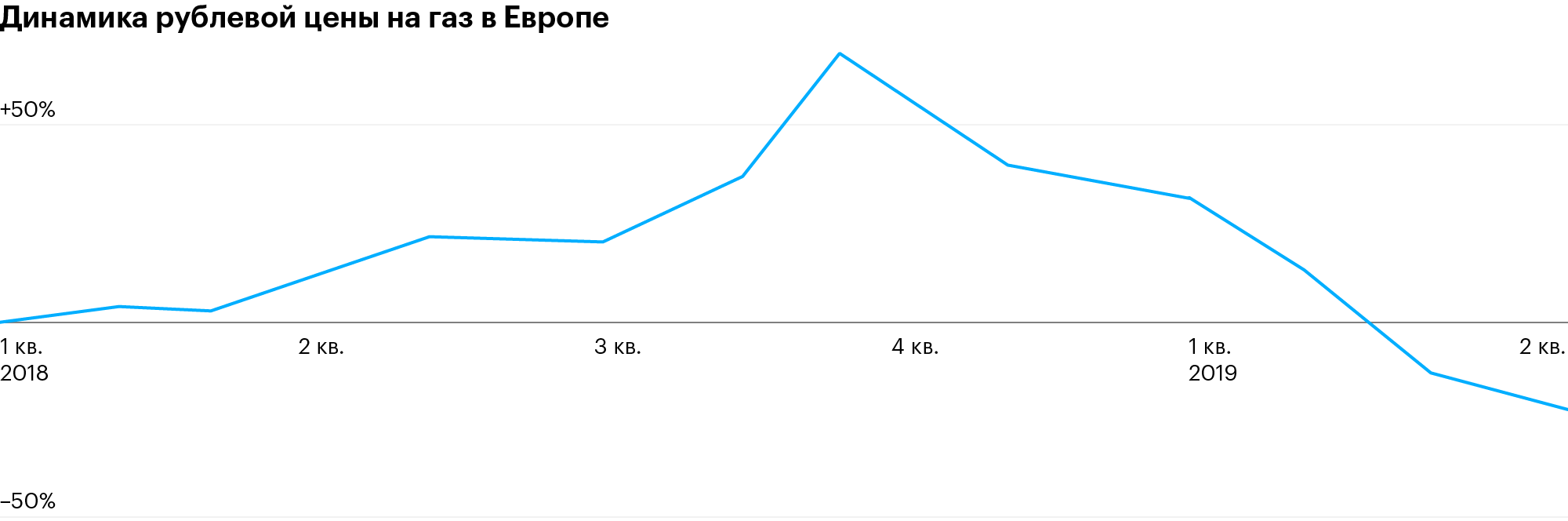

Цены на нефть. 35% выручки «Газпрома» — продажа нефти. Цена за рублевый баррель в 1 квартале 2019 года была выше, чем в 1 квартале 2018 года. Что будет дальше — пока непонятно. «Газпром-нефть» увеличит добычу на 2% — если цены серьезно упадут, это не спасет.

Падение рубля. Текущий курс рубля помог росту выручки в 1 квартале 2019 года. При курсе доллара в 64—65 ₽ девальвация может увеличить доходы за 2 квартал. Но во 2 полугодии эффект будет обратным. Здесь нейтрально.

Дивиденды в дочерних компаниях. Нас больше всего интересуют дочерние компании, которые торгуются на фондовом рынке: «Газпром-нефть» и генерирующие энергию «Мосэнерго», ТГК-1 и ОГК-2. Мы делали отдельный разбор последних трех. Коротко: ТГК-1 и ОГК-2 будут зарабатывать больше за счет введенных станций — часть денег направят на уменьшение долга, остальное — на дивиденды. У «Мосэнерго» доходы будут падать: уже завершили основные стройки и получили от них доходы, а сейчас снова планируют инвестировать. «Газпром-нефть» тоже планирует уменьшить долг.

Еще компании могут увеличить долю чистой прибыли, направляемую на выплату дивидендов. Потенциал есть: максимум платят 36% чистой прибыли.

Удержание или снижение инвестиционной программы. На дне инвестора «Газпрома» в Гонконге компания объявила об инвестициях 1,3 трлн рублей за 2019 год. Возможно, сумма увеличится в течение года. Но, кажется, в «Газпроме» происходят перемены: в компании пытаются изменить систему управления инвестициями. Еще назначили нового куратора инвестпрограммы, который смог удержать расходы на инвестиции в другом проекте «Газпрома».

На что можно рассчитывать в будущем

Если представить, что «Газпром» рано или поздно выйдет на 50% чистой прибыли, то можно ожидать около 20 ₽ дивидендов на акцию в будущем. Это при условии, что с ценами на нефть и газ все будет в порядке и про расходы на стройки мы забудем.

При таком раскладе можно было бы ожидать цену акций в районе 270—280 ₽: «Газпром» — большая компания, которая не будет торговаться с большой дивидендной доходностью, максимум — на уровне купонов по облигациям федерального займа. Но вы еще раз перечитайте все вводные.

Стоит инвестировать или уже поздно?

Решать вам, ответственность нести вам, мы лишь сообщили. Расклад такой:

- Финдир «Газпрома» заявлял, что в 2020 году хотят пересмотреть текущую дивидендную политику. 50% не обещают, но постепенно двигаться к этому показателю планируют.

- Правительству на реализацию проектов нужны деньги. Дивиденды «Газпрома» — возможный источник. Но если «Газпром» попробует зажать дивиденды, правительство возьмет свое через налоги. Это минус для нас — потенциальных инвесторов и акционеров «Газпрома».

- «Газпром» сам указывал на рост дивидендов в своей презентации.

- У публичных дочерних компаний постепенно уменьшаются долги. Это приведет к дополнительному росту прибыли.

- В 2020 году закончатся основные крупные стройки: «Северный поток — 2», «Сила Сибири» и «Турецкий поток». Благодаря этому компания сможет нарастить экспорт газа.