Инвестидея: J. B. Hunt Transport Services, потому что снова логистика

Сегодня у нас спекулятивная идея: взять акции логистической компании J. B. Hunt Transport Services (NASDAQ: JBHT), дабы заработать на росте спроса на ее услуги.

В материале есть ссылки, недоступные пользователям из РФ.

Потенциал роста и срок действия: 11% за 12 месяцев без учета дивидендов.

Почему акции могут вырасти: потому что в США бум спроса на перевозчиков.

Как действуем: берем акции сейчас по 160,35 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

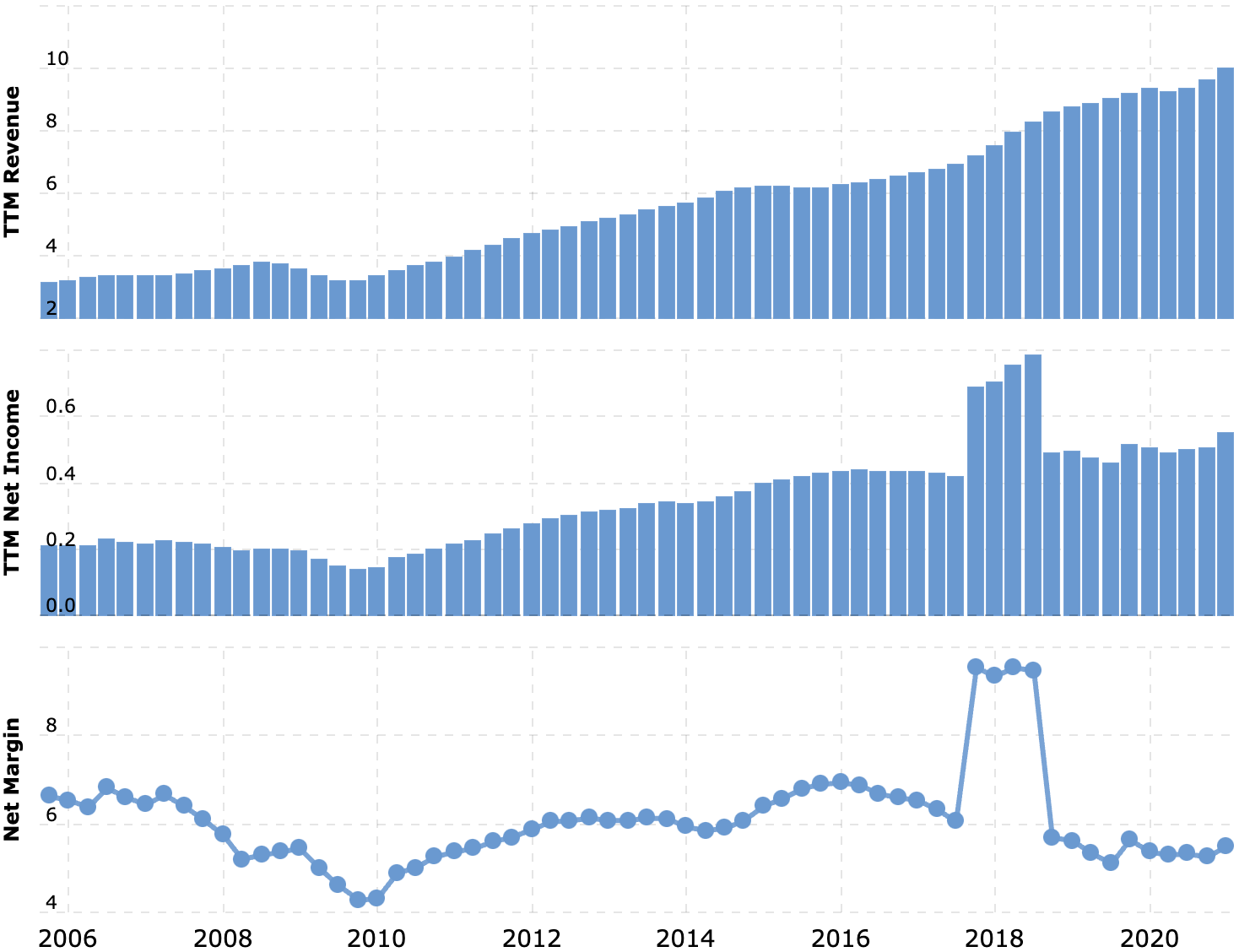

На чем компания зарабатывает

Согласно годовому отчету, структура выручки компании выглядит так.

Интермодальные перевозки — 48,51%. Операционная маржа сегмента — 9,15% от его выручки.

Аренда — 22,78%. Сдача в аренду «флота» грузовиков компании и пополнение припасов на складах заказчиков. Операционная маржа сегмента — 14,29% от его выручки.

Услуги посредника — 17,2%. Посреднические услуги и организация логистики для коллег компании. Операционная маржа сегмента отрицательная: −2,71% от его выручки.

Доставка со склада заказчика — 7,14%. Доставка товара конечному потребителю со склада заказчика. Операционная маржа сегмента отрицательная: −0,14% от его выручки.

Доставка — 4,37%. Обычная доставка грузов на грузовиках компании. Операционная маржа сегмента — 3,67% от его выручки.

У компании есть бизнес за пределами США, но его доля в общей структуре выручки столь незначительна, что компания даже не сообщает, в каких странах работает.

Структура спроса выручки компании

| Розница | 28% |

| Промтовары | 16% |

| Еда и смежные товары | 16% |

| Производство | 10% |

| Оптовая торговля | 9% |

| Бумага и похожие товары | 6% |

| Электрооборудование | 4% |

| Химические товары | 4% |

| Транспорт | 3% |

| Транспортное оборудование | 2% |

| Другое | 2% |

Структура спроса выручки компании

| Розница | 28% |

| Промтовары | 16% |

| Еда и смежные товары | 16% |

| Производство | 10% |

| Оптовая торговля | 9% |

| Бумага и похожие товары | 6% |

| Электрооборудование | 4% |

| Химические товары | 4% |

| Транспорт | 3% |

| Транспортное оборудование | 2% |

| Другое | 2% |

Аргументы в пользу компании

Это сезон. Основные драйверы роста здесь такие же, как и в других наших «логистических» идеях — Knight-Swift, Schneider National, Saia и C. H. Robinson: в США растет спрос на перевозку товаров, и логистические компании могут и должны на этом заработать.

Спрос на перевозки действительно очень большой. Снятие карантинов привело к тому, что компании нарастили объемы производства, а потребители резко увеличили потребление — и запасы на складах стремительно сокращаются. J. B. Hunt — это один из лидеров в своей отрасли, и я думаю, что компании перепадет от этих процессов.

Что может помешать

Дребеденды. Компания платит 1,2 $ дивидендов на акцию в год, что дает примерно 0,75% годовых. На это у компании уходит примерно 128,4 млн долларов в год — это 23,34% от ее прибыли за минувшие 12 месяцев. При этом у компании довольно высокий уровень задолженностей: 3,441 млрд долларов, из которых 1,166 млрд нужно гасить в течение 12 месяцев. Конечно, денег в распоряжении J. B. Hunt достаточно: 552,970 млн на счетах и 1,219 млрд задолженностей контрагентов, так что, по идее, выплаты ей резать незачем. Однако есть вероятность урезания дивидендов с благородными целями — например, чтобы расширить мощности компании.

Стандартные проблемы бума. Высокий спрос на перевозки имеет и оборотную сторону: растут расходы на топливо, водителей и сопутствующие товары. Так что рост выручки может балансироваться ростом расходов, из-за чего прибыль упадет.

Относительная дороговизна. У компании P / E 31, что несколько выше, чем у ее коллег, — это может затруднять рост акций. Также из-за размеров капитализации J. B. Hunt — 16,87 млрд долларов — компания может быть мотивирована покупать конкурентов, чтобы увеличить выручку. Это будет отягощать ее долговую нагрузку и может негативно повлиять на котировки.

Что в итоге

Берем акции сейчас по 160,35 $. Из-за позитивной конъюнктуры для компании можно ожидать, что за следующие 12 месяцев акции вырастут до 178 $ — что чуть меньше, чем они стоили еще в мае этого года.