Изменились условия льготной ипотеки для семей с детьми

Т—Ж предупреждает

С 13 апреля 2019 года условия семейной ипотеки с господдержкой изменились. Теперь льготная ставка действует в течение всего срока кредита, можно рефинансировать ипотеку, по которой раньше уже меняли условия, а для Дальнего Востока — больше льгот. Некоторые данные из этой статьи устарели. О том, как теперь работает программа, читайте в нашем отдельном разборе. Там полный обзор изменений.

С 2018 года заработала программа льготной ипотеки для семей с детьми. Если в семье с 2018 до 2022 года рождается второй или третий ребенок, можно взять ипотеку под 6% или рефинансировать старую.

С 7 августа 2018 года эти условия изменились. Теперь ставка по ипотеке может быть даже ниже, а воспользоваться господдержкой могут семьи, в которых больше трех детей. Лимит для ипотеки стал больше.

Новые условия господдержки

- В семье родился второй, третий и любой последующий ребенок после 1 января 2018 года.

- Льготная ставка действует для ипотеки, которую взяли с 2018 года.

- Можно рефинансировать старую ипотеку.

- Квартира должна быть на первичном рынке. Продавец — юрлицо.

- Сначала ставка будет 6%, но максимум на восемь лет. Потом — ставка ЦБ + 2%.

- Банк может еще снизить ставку. Но может и повысить, если не купить страховку.

- Максимальная сумма кредита в регионах — 6 млн рублей, в Москве и Петербурге — 12 млн.

- Первоначальный взнос — 20%.

- По сроку кредита условий нет, это на усмотрение банка и заемщика.

- Созаемщиком по кредиту может быть не родитель ребенка.

Что это за программа?

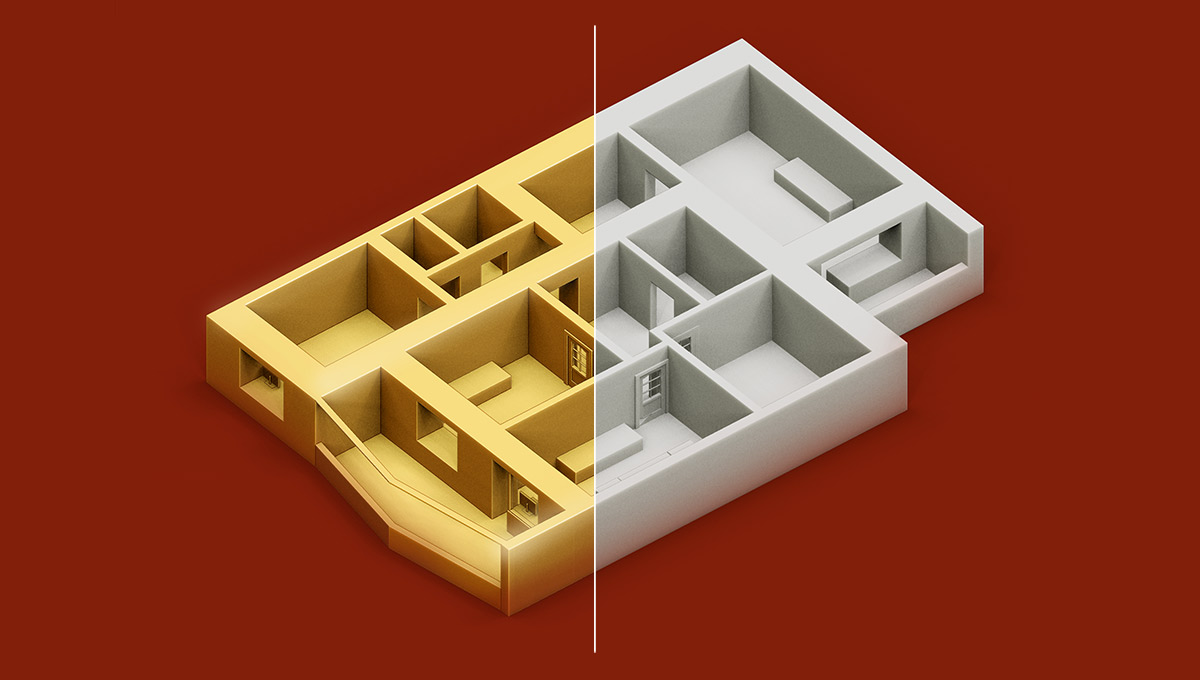

Эта программа появилась в 2018 году. Те, что были раньше, — это другие программы со своими условиями, они не связаны. Конкретно по этой программе государство субсидирует ставку по ипотеке на несколько лет. А потом ставка поднимается, но тоже в пределах, установленных правительством.

Всего на субсидии по семейной ипотеке выделено 600 млрд рублей. Условия программы могут меняться еще не раз. Первую редакцию опубликовали в январе 2018 года, а в августе уже появились новые правила. Поэтому пока они такие, а если что-то еще изменится, мы расскажем.

Субсидирует ставку не банк, а именно государство за счет федерального бюджета. Государство доплачивает банку разницу между рыночной и льготной ставкой. Эта программа — один из примеров того, на что уходят наши налоги. Это не единственная госпрограмма для семей с детьми. Например, на материнский капитал только в 2017 году потрачено 311 млрд рублей. И примерно столько же тратится каждый год. На ежемесячные выплаты на первого и второго ребенка за три года уйдет 310 млрд рублей. На субсидии по льготным автокредитам выделено 15 млрд.

Т—Ж, нет времени читать. Подскажи, подхожу ли я под программу льготной ипотеки?

Подскажем и все объясним. В России действует несколько программ льготной ипотеки. Например, до ноября 2020 можно купить новостройку под 6,5%, а семьи с детьми могут взять жилье или рефинансировать старую ипотеку под 5 и 6%. Ответьте на несколько вопросов и узнайте, есть ли у вас шанс сэкономить на процентах:

Кто может взять семейную ипотеку?

В программе могут участвовать семьи, в которых с 1 января 2018 года до 31 декабря 2022 года родился второй, третий, четвертый и любой другой по счету ребенок. Раньше при рождении четвертого ребенка льготную ипотеку не давали.

В новой программе есть уточнение по срокам:

- Ипотеку нужно взять с 2018 по 2022 год.

- Если второй или последующий ребенок родился с 1 июля по 31 декабря 2022 года, то кредит по льготной ставке можно оформить до 1 марта 2023 года.

- Ставку снизят даже по кредитам до 2018 года, если их рефинансируют по новому договору или допсоглашению.

Заемщиком по кредиту может быть любой из родителей. Но заемщик и дети должны быть гражданами РФ.

По каким кредитам будет действовать льготная ставка?

При покупке квартиры кредит под 6% дадут при совпадении таких условий:

- Купили квартиру или дом с участком. Говорят, что на дома банки не дают ипотеку, но в условиях программы написано, что так можно. Все вопросы к банкам и АИЖК.

- Продавец — юридическое лицо, но не инвестиционный фонд.

- Это первичный рынок, то есть раньше у квартиры не было другого владельца.

- Оформлен договор купли-продажи или долевого участия.

По какой ставке дают льготную ипотеку?

Льготная ставка на несколько лет после рождения ребенка составляет 6%. Потом — ставка ЦБ на дату заключения договора плюс 2%. Если брать ипотеку сейчас, то ставка после льготного периода составит 9,25%. Ставка 6% действует, только если заключен договор страхования жизни, а после оформления права собственности застраховано жилье.

Вот какие нюансы появились в программе по поводу ставок:

- В договоре с банком может быть условие, что страховку нужно покупать только после оформления квартиры в собственность. Например, если это новостройка, которую сдадут через год, и страховать пока нечего. Льготу все равно дадут.

- Банк может повысить льготную ставку, если вы не согласитесь застраховать себя и квартиру. Если вы обещали купить полис, но не купили, ставку могут поднять даже в течение льготного периода. И это не будет нарушением со стороны банка.

- Банк может снизить льготную ставку. То есть установить ее даже ниже 6%. Это на усмотрение банка, но раньше такого условия вообще не было.

На какой срок будет действовать льготная ставка?

Льготная ставка — 6%. Но она действует не весь срок ипотеки, а только несколько лет. Срок считается с даты заключения кредитного договора или рефинансирования. Он зависит от того, какой по счету ребенок родился, когда у семьи появилось право на господдержку.

| Какой по счету ребенок родился с 2018 по 2022 год | Срок для льготной ставки |

|---|---|

| второй | 3 года |

| третий или последующий | 5 лет |

| сразу двое детей (например, второй и третий), в том числе одновременно | 8 лет |

| Какой по счету ребенок родился с 2018 по 2022 год | Срок для льготной ставки |

| второй | 3 года |

| третий или последующий | 5 лет |

| сразу двое детей (например, второй и третий), в том числе одновременно | 8 лет |

Сумма кредита по льготной ставке

Теперь под 6% можно взять больше денег на квартиру. Максимальная сумма зависит от региона.

| Максимальный кредит или остаток при рефинансировании | А раньше? | |

|---|---|---|

| Москва и Московская область, Санкт-Петербург и Ленинградская область | 12 млн ₽ | 8 млн ₽ |

| Другие регионы | 6 млн ₽ | 3 млн ₽ |

| Москва и Московская область, Санкт-Петербург и Ленинградская область | |

| Максимальный кредит или остаток при рефинансировании | 12 млн ₽ |

| А раньше? | 8 млн ₽ |

| Другие регионы | |

| Максимальный кредит или остаток при рефинансировании | 6 млн ₽ |

| А раньше? | 3 млн ₽ |

Для суммы кредита имеет значение не регион прописки заемщика, а место, где находится квартира. Житель Самары может купить квартиру в Москве и взять по льготной ставке 10 млн рублей. В Самаре по льготной ставке ему дадут только 6 млн.

Максимальная сумма для господдержки — это не стоимость квартиры, а количество денег, которое дадут в кредит под 6%. Квартира может стоить и дороже лимита, но разницу придется оплатить своими деньгами.

Первоначальный взнос нужен?

Да, по этой программе есть требование: нужно внести минимум 20% от стоимости квартиры. Если ставку субсидируют при рефинансировании, то имеет значение остаток долга по уже существующей ипотеке: он не должен быть больше 80%.

Тут очень важно считать долг буквально до рубля. Если первоначальный взнос 19,9% или остаток долга 80,1%, требование программы не выполняется, а округлять нельзя.

Если соберетесь брать ипотеку с господдержкой, заранее посчитайте расходы. Ипотека — это не только первоначальный взнос, но еще и оценка квартиры, страховка и услуги риелтора. Возможно, после оплаты дополнительных услуг у вас останется чуть меньше 20%. Для банка это может быть не критично, но господдержку вам не дадут. На банк обижаться будет нечего: такое условие у правительства.

Можно использовать материнский капитал и другие субсидии. Подойдут даже деньги от работодателя, главное, чтобы они были.

Если ипотеку взяли раньше, а потом родился второй или третий ребенок

В программе могут участвовать даже те семьи, которые взяли ипотеку до 2018 года, а с 2018 по 2022 год у них родились еще дети. Если банк рефинансирует ту ипотеку, то будет действовать льготная ставка.

Причем это может быть как новый договор на погашение предыдущей ипотеки, так и дополнительное соглашение о рефинансировании к действующему договору. Но такое допсоглашение должно быть после 1 августа 2018 года. Этим документом банк приводит ваш договор в соответствие с правилами для господдержки. Если банк предлагает такое — не отказывайтесь. Это предусмотрено программой, а иначе банк не получит субсидию. Ее же дают не вам, а банку — как компенсацию неполученных доходов. Документы должны быть в порядке.

Таким образом, основное условие для господдержки — это не дата кредитного договора, а рождение детей. Если ипотека уже есть, вы платите за нее пять лет, а у вас в этом году родился второй ребенок, можно обратиться с господдержкой и снизить ставку.

Но квартира в таком случае все равно должна быть на первичном рынке, а продавец — юрлицо.

Если созаемщик по кредиту — не родитель ребенка

В программе появилось важное дополнение: при рефинансировании ипотеки банк может добавить условие о созаемщике. При этом созаемщик может не быть родителем, это не будет препятствием для льготной ставки.

Например, женщина не может взять ипотеку, потому что сидит в декрете. Банк готов дать ей кредит, если созаемщиком выступят или ее родители, или супруг, который не является отцом детей. Теперь так можно: если банк не против и созаемщик не родитель, ставка все равно составит 6%.

Если родится третий, а потом четвертый ребенок, льготную ставку продлят на 10 лет?

Нет, господдержку продлевают только один раз. Максимальный срок для льготной ставки — 8 лет, даже если родится пять детей.

За льготной ипотекой можно обратиться в любой банк?

Нет, список банков утверждает Минфин. Но даже если банк есть в списке, это не значит, что он точно даст ипотеку.

Банк будет по своим критериям оценивать заемщика, недвижимость и риски. В ипотеке могут и отказать. Например, вы хотите купить квартиру в конкретном доме, но банк не доверяет этому застройщику, а вам не нравится другой район. Или в семье родился второй ребенок, мама в декрете, а супруг официально не работает. Вроде бы есть право на льготную ипотеку, но банк не может дать кредит из-за рисков неплатежей.

Программа господдержки не обязывает банки выдавать льготную ипотеку вообще всем семьям с детьми. Условия для заемщиков такие же, как всегда, просто семьям с детьми могут снизить ставку на несколько лет.