Банки неохотно кредитуют ИП и самозанятых. Им также не положены вычеты, которые государство предоставляет плательщикам НДФЛ.

В 2019 году власти ввели новый налог для самозанятых — НПД, то есть налог на профессиональный доход. С тех пор количество самозанятых ежегодно росло, и в 2022 году их уже 6 миллионов.

Между тем самозанятые, наряду с ИП на УСН или патенте, а также с руководителями — единственными участниками небольших ООО, часто получают отказ при обращении за ипотекой. Банки с опаской относятся к таким клиентам: у маленького бизнеса больше рисков и зачастую нестабильный доход, который сложно прогнозировать.

Другой аргумент кредиторов — наемный работник всегда может сменить трудоустройство, если дела у компании пойдут плохо, а собственнику бизнеса так не поступить. Финансовые сложности напрямую отразятся на его доходах.

Как ипотечный брокер я знаю, с какими сложностями сталкиваются самозанятые, и как обойти некоторые препятствия и увеличить шансы на одобрение ипотеки.

Что вы узнаете

- Дают ли ипотеку самозанятым

- Какие банки дают ипотеку самозанятым

- Как самозанятому взять ипотеку

- Как повысить шансы на получение ипотеки

- Что делать, если в ипотеке отказали

- Доступно ли рефинансирование ипотеки для самозанятых

- Может ли самозанятый получить вычет по ипотеке

- Может ли самозанятый быть созаемщиком по ипотеке

Дают ли ипотеку самозанятым

Кто такие самозанятые. Работать на себя можно в разном статусе — учредить ООО и стать его директором, зарегистрировать ИП или оформить самозанятость. Последнее — налоговый режим для людей, которые лично оказывают услуги, выполняют работы или продают товары собственного производства. Например, это могут быть репетиторы, массажисты, парикмахеры и те, кто сдает квартиру в аренду. В Учебнике Т—Ж есть бесплатный курс «Про самозанятость», изучите его, чтобы знать все детали об этом налоговом режиме.

Количество самозанятых постоянно растет, и если банк хочет увеличивать ипотечный портфель, ему придется подстраиваться под это. Но самозанятые — это не наемные работники, и требования к ним строже. Помимо стандартных запросов о возрасте, регионе проживания или уровне дохода к ним могут применяться дополнительные критерии отбора. Вот некоторые из них:

Срок ведения бизнеса на НПД. Как и в случае с наемными сотрудниками, банку важно, чтобы самозанятый вел деятельность и мог подтвердить стабильный доход. Для наемных сотрудников минимальный стаж во многих банках снизили до трех месяцев, а иногда достаточно одного месяца. В случае с самозанятыми банку нужен более продолжительный срок ведения работы. Конечно, есть кредиторы, которые примут клиента с трехмесячной самозанятостью, но чем дольше срок, тем лучше. Обычно речь идет о 6—12 месяцах.

Вид бизнеса на НПД. Характер деятельности самозанятого тоже имеет значение. Например, некоторые кредиторы не работают с самозанятыми таксистами. Это нужно сразу уточнять у ипотечного менеджера.

Стабильность получаемого дохода. Банку важно, чтобы доход самозанятого был каждый месяц для своевременной оплаты ежемесячных платежей. У меня были клиенты, у которых в течение года были два или три месяца, когда доход был ниже обычного или вовсе отсутствовал. Таким клиентам банки часто отказывают.

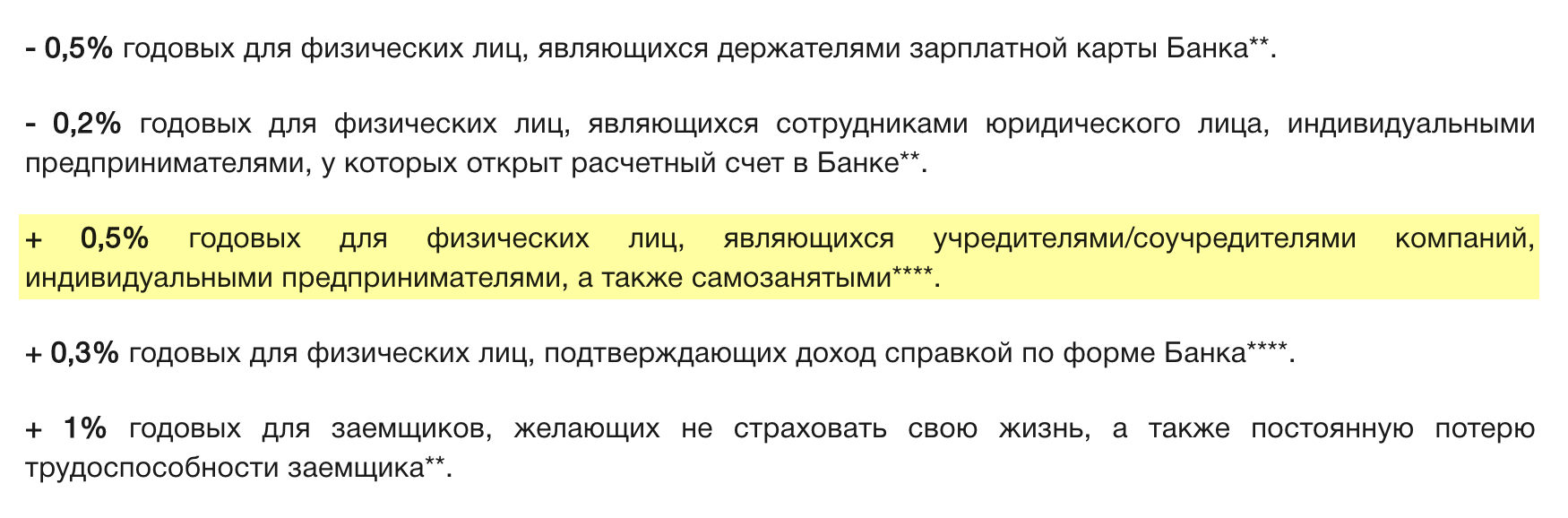

Есть и другие особенности для самозанятых — они подпадают под категорию собственников бизнеса, а для таких заемщиков банки обычно предлагают менее выгодные условия: например, повышенный первоначальный взнос или надбавка к ставке, как правило, 0,5—1 п. п.

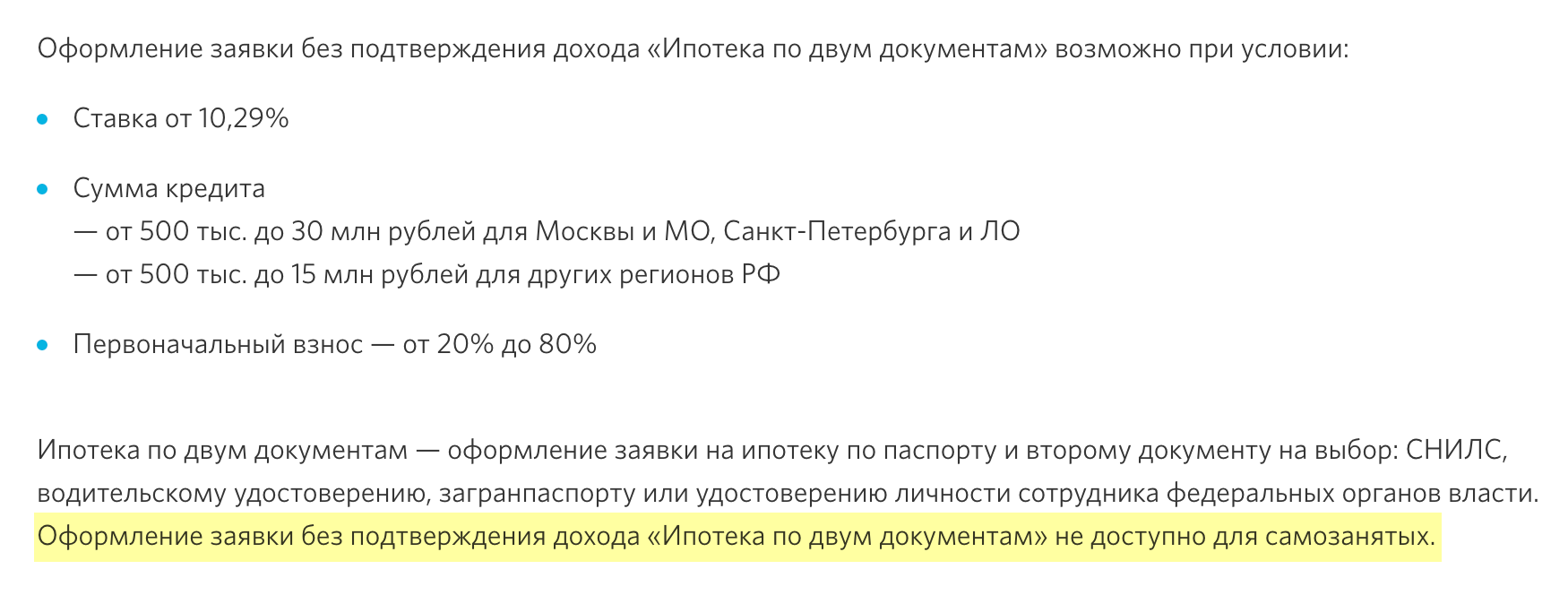

Также не каждый банк позволяет самозанятому получить «ипотеку по двум документам». Речь идет про ипотечную программу, когда клиент предоставляет только паспорт и второй документ, например СНИЛС или водительское удостоверение. При этом бумаги по работе и доходу не нужны — достаточно в анкете указать данные работодателя и уровень дохода.

В случае с самозанятым, даже если выполнить все условия по первоначальному взносу, не обойтись без полного пакета документов для подтверждения дохода.

Какие банки дают ипотеку самозанятым

Есть несколько банков, которые активно и без лишних сложностей кредитуют самозанятых. Кратко опишу их условия работы.

Сбербанк. Одним из первых стал работать с самозанятыми. С банком удобно взаимодействовать — заявку можно оформить в сервисе «Дом-клик» и получить решение по заемщику и там же одобрить покупаемую недвижимость, если это готовое жилье. Решение приходит за несколько минут или часов, обычно — в течение дня.

Все общение с личным ипотечным менеджером происходит также онлайн — в банк клиент приезжает уже на сделку. Банк выдает ипотеку под разные виды недвижимости: квартиры, апартаменты, гараж, дом с земельным участком или просто участок. А по программе «ипотека по двум документам» банк запросит в анкете только сведения о ежемесячном доходе.

ВТБ. Второй по объемам кредитования банк в стране. Предлагает самозанятым ипотеку на тех же условиях, что и обычным клиентам, работающим по найму: действуют стандартные ставки, а также можно использовать маткапитал на первоначальный взнос. Для самозанятых банк установил минимальный стаж работы — три месяца. А подать заявку и подготовиться к сделке можно дистанционно — через личный кабинет и электронные сервисы банка.

«Росбанк Дом». Еще один крупный банк, который активно работает с самозанятыми. Для обращения потребуется срок регистрации самозанятого от шести месяцев. В отличие от Сбера и ВТБ банк одобряет ипотеки по полному пакету документов — самозанятому нужно подать справку о постановке на учет и справку о доходах из приложения «Мой налог».

Ниже в таблице перечислены основные банки, которые выдают ипотеку самозанятым и условия кредитования по стандартной программе — без господдержки. Ставку не указываю, потому что она динамичная и постоянно меняется — например, это происходит при изменении ключевой ставки ЦБ.

Как видим, в таблице нет активных игроков в сфере ипотечного кредитования, таких как «Дом-рф», ПСБ, «Газпромбанк» и «Альфа-банк». Пока они не предлагают ипотеку самозанятым, но в любой момент банк может запустить такую программу.

Какие банки кредитуют самозанятых в 2022 году

| Банк | Максимальная сумма и срок кредита | Минимальный взнос для самозанятых | Есть ли программа «ипотека по двум документам» | Требования к сроку деятельности самозанятого |

|---|---|---|---|---|

| Сбербанк | До 60 млн и до 30 лет | От 15% | Да | 6 месяцев |

| ВТБ | До 60 млн и до 30 лет | От 15% | Да | 3 месяца |

| «Зенит» | До 40 млн и до 25 лет | От 15% | Нет | 12 месяцев |

| «Открытие» | До 50 млн и до 30 лет | От 20% | Нет | 6 месяцев |

| «Совкомбанк» | До 50 млн и до 20 лет | От 20% | Да | 3 месяца |

| «Росбанк Дом» | Сумма без ограничений, до 35 лет | От 15% | Нет | 6 месяцев |

| «Абсолютбанк» | До 50 млн и до 30 лет | От 30% | Нет | 6 месяцев |

Какие банки кредитуют самозанятых в 2022 году

| Сбербанк | |

| Максимальная сумма и срок кредита | До 60 млн и до 30 лет |

| Минимальный взнос для самозанятых | От 15% |

| Есть ли программа «ипотека по двум документам» | Да |

| Требования к сроку деятельности самозанятого | 6 месяцев |

| ВТБ | |

| Максимальная сумма и срок кредита | До 60 млн и до 30 лет |

| Минимальный взнос для самозанятых | От 15% |

| Есть ли программа «ипотека по двум документам» | Да |

| Требования к сроку деятельности самозанятого | 3 месяца |

| «Зенит» | |

| Максимальная сумма и срок кредита | До 40 млн и до 25 лет |

| Минимальный взнос для самозанятых | От 15% |

| Есть ли программа «ипотека по двум документам» | Нет |

| Требования к сроку деятельности самозанятого | 12 месяцев |

| «Открытие» | |

| Максимальная сумма и срок кредита | До 50 млн и до 30 лет |

| Минимальный взнос для самозанятых | От 20% |

| Есть ли программа «ипотека по двум документам» | Нет |

| Требования к сроку деятельности самозанятого | 6 месяцев |

| «Совкомбанк» | |

| Максимальная сумма и срок кредита | До 50 млн и до 20 лет |

| Минимальный взнос для самозанятых | От 20% |

| Есть ли программа «ипотека по двум документам» | Да |

| Требования к сроку деятельности самозанятого | 3 месяца |

| «Росбанк Дом» | |

| Максимальная сумма и срок кредита | Сумма без ограничений, до 35 лет |

| Минимальный взнос для самозанятых | От 15% |

| Есть ли программа «ипотека по двум документам» | Нет |

| Требования к сроку деятельности самозанятого | 6 месяцев |

| «Абсолютбанк» | |

| Максимальная сумма и срок кредита | До 50 млн и до 30 лет |

| Минимальный взнос для самозанятых | От 30% |

| Есть ли программа «ипотека по двум документам» | Нет |

| Требования к сроку деятельности самозанятого | 6 месяцев |

Как самозанятому взять ипотеку: пошаговая инструкция

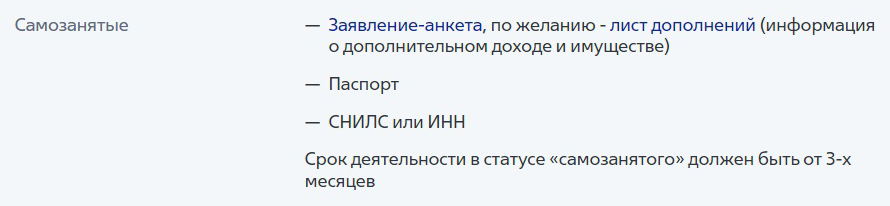

Получение ипотеки для самозанятых отличается от кредитования наемных сотрудников в части подтверждения дохода. Чтобы это сделать, самозанятому обычно нужно предоставить такие бумаги:

- справку о доходах по НПД за последние 6—12 месяцев — ее можно заказать прямо в приложении «Мой налог»;

- справка о постановке на учет — она также формируется в приложении «Мой налог»;

- выписка по банковскому счету с регулярными поступлениями.

Иногда банки могут запросить дополнительные документы, например резюме в свободной форме с описанием бизнеса: чем занимается самозанятый, как давно работает, сколько у него постоянных клиентов и так далее. Бывает и так, что банк просит резюме по бизнесу, паспорт и СНИЛС, или достаточно справки о постановке на учет, а справка о доходах не нужна.

Остальная процедура выдачи ипотеки стандартная, как в случае с наемным работником. Кратко напомню порядок действий.

Проверка кредитной истории. Для этого обычно делают отчет в личном кабинете одного из БКИ, а также проверяют долги по базе ФССП.

Предварительный расчет. Проверяется, на какую сумму и срок может претендовать заемщик при действующих в банке кредитных ставках. Обычно это можно сделать на сайте банка или воспользоваться калькулятором ипотеки.

Рассчитать ежемесячный платеж важно до обращения в банк, чтобы не получить отказ из-за высокой кредитной нагрузки. На оплату всех кредитов клиент может тратить не более 50% дохода — это требование закона. Сюда войдет и платеж по будущей ипотеке, и текущие выплаты по другим кредитам, в том числе учитываются лимиты по всем кредитным картам заемщика. Даже по тем, которыми клиент не пользуется.

Консультация с ипотечным менеджером банка, чтобы уточнить условия кредитования самозанятых. Бывает, что на сайте банка пишут про программу для такой категории клиентов, а по факту по принятым от них заявкам отказывают. Еще часто на сайте указана одна информация, например срок регистрации самозанятого от 12 месяцев, а на деле принимают от шести месяцев. Дело в том, что информация на сайте может обновляться с задержкой — от нескольких дней до месяцев.

Я всегда заранее уточняю все важные нюансы перед тем, как подать заявку в банк. Например, как банк одобряет заявку — полностью автоматически или сначала анкету проверит банковская программа, а потом заявка идет на рассмотрение к аналитику. Или как банк в целом относится к ИП и самозанятым. Бывает, что ипотечный менеджер сразу говорит, что им чаще отказывают или, наоборот, охотно кредитуют.

Подать заявку на рассмотрение. Одобрение ипотеки действует до 60—90 дней, в зависимости от банка. В этот срок нужно согласовать объект недвижимости с банком и провести сделку.

После этого документы подают в МФЦ — самозанятый или уполномоченный сотрудник банка по доверенности. Обычно в течение пяти рабочих дней происходит регистрация ДКП или ДДУ и кредитного договора — плательщик НПД становится собственником недвижимости.

Как повысить шансы на получение ипотеки

В любом кредите банк может отказать, и ипотека — не исключение. Причем самозанятым банки отказывают чаще. Вот что можно сделать, чтобы этого избежать.

Накопить больше денег на первоначальный взнос. Чем выше взнос, тем лучше условия по ипотеке и выше шанс ее одобрения. В некоторых случаях банк может одобрить заявку автоматически, без детального анализа профиля клиента или его бизнеса. А иногда возможно пройти по программе «ипотека по двум документам». Тогда кредитор не запросит бумаги по бизнесу и одобрит заявку по анкете.

Обратиться в банк, через который идут расчеты самозанятого. Тогда и пакет документов на ипотеку будет меньше — кредитору не нужна выписка по счету, потому что банк видит все доходы и расходы.

Привлечь созаемщика или поручителя. Банку выгоднее иметь в созаемщиках не одного клиента, а двоих и даже больше. Созаемщик — это человек, который участвует в ипотеке и несет солидарную ответственность по кредиту. Обычно в качестве созаемщика привлекают супругов и близких родственников. Так шансы на одобрение повысятся, как и максимальная сумма возможного кредита, — банк будет учитывать совокупный доход всех участников сделки.

Показать дополнительный доход. Это может быть работа по трудовому договору параллельно самозанятости. При расчете максимальной суммы ипотеки принимаются во внимание и такие поступления, как арендная плата или пенсия.

В случае с арендой не все банки запросят декларацию 3-НДФЛ и договор о сдаче недвижимости в аренду, зарегистрированный в Росреестре. Зачастую достаточно простого договора на 11 месяцев, правоустанавливающих документов на недвижимость и выписки по банковскому счету, куда приходят арендные платежи.

Снизить кредитную нагрузку. Активные кредиты или карты снижают возможный лимит для одобрения. С учетом нового кредита общий долг не должен превышать 50%, в редких случаях — 60% от дохода заемщика. Поэтому можно попробовать погасить действующие кредиты и закрыть кредитные карты. Возможно, это улучшит шансы на одобрение, но гарантий нет.

Некоторые банки вовсе не учитывают долговую нагрузку по картам, другие будут считать ежемесячный платеж по сумме задолженности на кредитной карте. Например, лимит по карте 100 000 ₽, а текущий долг 50 000 ₽ — такие банки считают платеж от 50 000 ₽. Третьи банки учтут тот платеж, сведения о размере которого кредитор передает в БКИ по карте.

Вот как можно еще поступить — при оформлении заявки в комментариях указать на возможность погашения части кредитов или карт, если они не позволят получить запрашиваемую сумму. Это называется одобрением с отлагательным условием — банк укажет в уведомлении о положительном решении, какие кредиты или карты нужно закрыть, и потребует предоставить справки о погашении таких займов.

Такая возможность есть во многих банках. Но иногда заявку рассматривают автоматически, и программа не учтет комментарий о закрытии кредитов, а посчитает нагрузку исходя из БКИ. Поэтому лучше заранее проконсультироваться с ипотечным менеджером. Он сразу подскажет, работает ли банк с отлагательным условием по закрытию кредитов.

Не подавать заявку сразу в несколько банков. Подавать заявку одновременно в более чем три-четыре банка — плохая затея, хотя так часто делают ипотечные менеджеры у застройщиков. Поясню почему. С каждым запросом банка на проверку кредитной истории потенциального ипотечного заемщика кредитный рейтинг снижается. Чем ниже рейтинг, тем ниже шансы на одобрение.

А еще часто бывает, что, например, клиент получает отказ из-за ошибок в кредитной истории или неоплаченных штрафов. Тогда после отказа в первом банке можно устранить причины и подать заявку в другие банки. При обращении сразу в много банков такой возможности не будет. Напомню, что у большинства банков есть мораторий на повторное обращение: от 30 до 45 дней.

Что делать, если в ипотеке отказали

Ипотека — это залоговый кредит, и его банки одобряют охотнее других кредитных продуктов. Если клиент перестанет выплачивать кредит, банк может подать на взыскание: получить судебное решение, на основании которого судебные приставы продадут недвижимость с торгов.

Таким образом, залог дает банку гарантии. Тем не менее банки часто отказывают, так как ипотека — долгосрочный кредит с большими рисками. Вот что я советую делать клиентам, если их заявка не получила одобрение:

Выяснить, на каком этапе пришел отказ. Это важно — заявку могли отклонить на автоматической или на ручной проверке. В первом случае следует проверить БКИ и другие базы, где есть информация по задолженностям клиента — сайт ФССП, налоговой службы и ГИБДД. Ведь даже неоплаченные штрафы за превышение скорости могут повлиять на решение банка.

В случае ручной проверки сложнее понять, что могло не понравиться сотруднику. Но с самозанятым вариантов не так много — он работает сам на себя и, возможно, банк не устроили финансовые показатели или другие параметры бизнеса. Тогда придется обращаться в другой банк.

Постараться устранить возможную причину отказа. Если это произошло по итогам автоматической проверки, нужно заглянуть в отчет по кредитной истории. Не исключено, что есть ошибки в одном из БКИ. Обычно банки проверяют клиента по трем основным: НБКИ, «Скоринг-бюро» и ОКБ.

Если нашли ошибку, подайте запрос на ее устранение в источник формирования кредитной истории — банк или МФО. В течение 10 дней кредитор должен обновить сведения.

Еще можно обратиться в БКИ, которое проведет проверку в течение 20 дней. Но заемщику обычно неизвестно, в какие бюро банк направил ошибочные сведения, — одни банки работают только с парой бюро, а другие отправляют сведения во все крупнейшие: ОКБ, НБКИ, «Скоринг-бюро» и КБ «Русский стандарт».

Иногда ипотечный менеджер может подсказать, почему пришел отказ после ручной проверки. Если с кредитной историей нет вопросов, то, возможно, аналитика не устроил срок деятельности самозанятого или уровень дохода. Или не понравилось то, что доход меняется каждый месяц, — банк предпочитает стабильный доход.

Более подробно о том, как действовать, если банк отказал по ипотеке, мы писали в другой статье.

Доступно ли рефинансирование ипотеки для самозанятых?

Да, если самозанятый соответствует условиям программы.

Кратко напомню, какую ипотеку банки обычно не рефинансируют:

- у клиента есть текущая просроченная задолженность;

- были просрочки длительностью свыше 30 дней за последние 6—12 месяцев;

- по ипотеке была реструктуризация — по просьбе клиента банк вносил изменения в действующий кредитный договор по индивидуальному согласованию с клиентом: продлевал срок, например, на 12 месяцев, чтобы на время снизить или полностью отменить ежемесячный платеж, при этом такую услугу банк может оказывать за комиссию и на своих условиях, в отличие от кредитных каникул, которые по закону бесплатные;

- клиент использовал материнский капитал для первоначального взноса или частичного погашения.

Эти ограничения встречаются у банков чаще других. Об иных особенностях перекредитования мы подробно рассказали в статье «Как рефинансировать ипотеку».

Может ли самозанятый получить вычет по ипотеке

Любые вычеты, в том числе и по процентам по ипотечному кредиту, можно получить, только если человек получает доходы, облагаемые НДФЛ по ставке 13%.

Самозанятые не платят НДФЛ с доходов от коммерческой деятельности. Только НПД по ставкам:

- 4% с заработков от людей без статуса ИП.

- 6% с доходов от ИП и организаций.

Поэтому рассчитывать на вычеты самозанятые могут, если у них есть побочные доходы, облагаемые по ставке 13%. Например, есть другая работа, где самозанятый официально трудоустроен и работодатель удерживает из зарплаты НДФЛ.

Может ли самозанятый быть созаемщиком по ипотеке

Самозанятый может оформить ипотеку полностью на себя, а значит, быть основным заемщиком. А может проходить по сделке и созаемщиком: важно лишь, чтобы банк, куда обратились за кредитом, работал с такой категорией клиентов.

У меня была клиентка — самозанятая. Когда мы подали документы от ее имени в банк, тот одобрил ипотеку, снизив сумму: вместо запрошенных 5 млн одобрил 3 млн рублей. Мы сразу поняли, что дело в статусе клиента, и решили привлечь созаемщика — супруга самозанятой.

Мы поменяли их местами — клиентку сделали созаемщиком, а ее супруга, который работал по найму и получал меньше жены, главным заемщиком. В итоге заявку снова одобрили и лимит предложили даже выше запрошенного — 6 млн рублей.

Что в итоге

- Многие банки выдают ипотеку самозанятым, так как заинтересованы в расширении кредитного портфеля. Важно лишь разузнать, какие условия на практике предъявляет банк, и подать заявки в подходящие.

- Самозанятому нужно помнить про его главную задачу — доказать банку, что у него стабильный и достаточный доход для оплаты ипотеки. В этом ему могут помочь повышенный первоначальный взнос и наличие созаемщиков.

- Начинать нужно с банка, через который идут расчеты самозанятого. А еще лучше — изначально открывать счет или проводить операции в банке, у которого есть ипотечное кредитование, которое тот активно продвигает. Это могут быть как крупнейшие банки страны, например Сбербанк, так и узкоспециализированные ипотечные кредиторы, такие как «Росбанк Дом».

- Не стоит подавать заявки веерно — сразу в пять и более банков. Начните с 1—2 обращений, чтобы в случае чего подправить ошибки в заявке или кредитной истории.

- При обращении не стесняйтесь уточнять у ипотечного менеджера, как на самом деле банк кредитует самозанятых. Такой специалист в курсе последних изменений в политике кредитования банка и точно знает, при каких условиях клиент получит одобрение с большей вероятностью.