Я купила квартиру в Москве по субсидированной ипотеке под 2,5%

И переплачу за 30 лет всего 5 млн рублей

Мне предлагали ипотеку по ставке 0,1%, но для меня это оказалось невыгодно.

В мае 2022 года я решила купить свое жилье, чтобы переехать из квартиры свекрови, где мы ютимся всей семьей на 38 м². У меня были накопления 1 055 000 ₽ и автомобиль Хендай Солярис 2015 года, я продала его за 690 000 ₽ через «Авто-ру». Всего получилось собрать почти 1,8 млн рублей — это был первоначальный взнос по ипотеке.

Я подпала под программу субсидированной ипотеки — когда кредит выдают по пониженной ставке. Банк предложил мне на выбор четыре такие ставки — от 0,1 до 5,7%. Я посчитала свою выгоду и остановилась на 2,5%.

Расскажу, какими были условия субсидированной ипотеки, почему банки иногда отказывали, как удалось сэкономить на страховке и какое жилье удалось приобрести.

Каким было мое финансовое и семейное положение

Мой заработок. Я сейчас в официальном декретном отпуске — дочке полтора года. От фонда социального страхования мне ежемесячно поступает пособие — 15 586,44 ₽. С июня 2022 года каждый месяц приходит путинская выплата на ребенка до трех лет — 17 791 ₽. То есть в сумме все декретные выплаты — 33 377,44 ₽.

Еще я работаю удаленно маркетологом и занимаюсь СММ: пишу тексты и консультирую онлайн по карьере. В среднем это приносит еще 45 тысяч в месяц. Таким образом, мой общий доход — около 78 тысяч.

Декретные выплаты на ребенка я откладывала на накопительный счет в банке со средней ставкой 6% годовых. Доходов нашей семье хватило на повседневные траты, и декретные выплаты копились на счете. В итоге они тоже пошли на первоначальный взнос за квартиру.

Еще я держала в уме, что в сентябре 2022 года декретные выплаты прекратятся, поскольку дочери исполнится полтора года. После останутся только путинские выплаты — 17 791 ₽, они тоже закончатся к трехлетию ребенка. И тогда придется закрывать ипотеку из личного дохода. Поэтому важно было, чтобы ежемесячный платеж по ипотеке был как можно меньше.

Моя официальная зарплата до ухода в декрет — 100 000 ₽, плюс доход от удаленной работы. Я подумала, что, когда выйду на работу, смогу поддерживать выплаты по кредиту.

Семейное положение. Я в гражданском браке. С супругом — отцом нашей дочери — мы договорились, что в сделке с квартирой он не участвует. Поскольку мы официально не расписаны, а квартиру я покупаю на свои деньги, она в любом случае останется моей.

Для меня это принципиально: мы живем в квартире свекрови, у меня в собственности нет недвижимости и никогда не было. Если возникнут разногласия с супругом, не хотелось бы съезжать с новой квартиры, искать съемную или перебираться к родителям.

Для частичного погашения ипотеки я планирую задействовать маткапитал — 483 881,83 ₽. А когда выплачу, выделю в квартире долю ребенку. И даже если мы с мужем впоследствии распишемся, квартира остается за мной и дочерью, так как приобреталась до брака.

Что такое субсидированная ипотека

Мне была доступна семейная ипотека, так как дочь родилась после 2018 года. Такие кредиты выдают по ставке 5—6%. У некоторых застройщиков была возможность взять субсидированную ипотеку под 0,1—2,5%.

Субсидированная ипотека — это партнерская программа застройщика и банка. Банк выдает дольщику ипотеку по низкой ставке, а разницу между рыночной ставкой на новостройки и ставкой банка застройщик компенсирует банку сам.

Но застройщик при этом не теряет деньги, поскольку продает квартиру покупателю с такой ипотекой по другой цене — в среднем на 7—25% выше обычной. Получается, что дольщик покупает ее по завышенной цене. Тем не менее такой вариант для меня был приоритетным, и вот почему:

- Ежемесячный платеж по сравнению с обычной ипотекой низкий, так как в выплатах практически нет процентов за пользование заемными средствами.

- Когда процент по ипотеке сильно ниже действующей ключевой ставки в стране, выгодно направлять свободные деньги на вклад или в облигации — под более высокий процент. Таким образом, можно накапливать и инвестировать, а субсидированную ипотеку досрочно не гасить.

- На горизонте нескольких десятилетий инфляция будет уменьшать покупательную силу денег, тем самым обесценивая долг банку. Так, если посчитать на калькуляторе инфляции, за последние 20 лет — с июля 2002 по июль 2022 года — инфляция составила 431%: тогдашние 1000 ₽ эквивалентны 5300 ₽ сейчас. Деньги обесценивались в среднем со скоростью 21,5% годовых.

- Возможность сдавать жилье и перекрывать за счет этого ежемесячный платеж. Когда я подбирала квартиру, попутно анализировала рынок аренды в том же районе. Аналогичные квартиры сдавались по 35 000—70 000 ₽ в зависимости от качества ремонта и мебели. При ипотеке 2,5% ежемесячный платеж за квартиру выходил около 40 000 ₽, а значит, можно было не только покрывать выплаты банку, но и зарабатывать сверх этого.

Так как я в декретном отпуске, не было уверенности, что банк одобрит ипотеку с минимальными ставками, поэтому я морально готовилась к семейной ипотеке под 5—6% годовых.

Критерии выбора квартиры

В начале мая 2022 года я приступила к поиску квартир. Вот какие у меня были условия и ограничения:

- Недалеко от Мкада и нашего текущего места проживания — это район Солнцево. Мои родители и родственники живут неподалеку, я тут выросла и считаю район комфортным. Здесь много парков, хорошая транспортная доступность, мне здесь удобно и привычно.

- Новостройка, так как льготная ипотека невозможна, если покупаешь на вторичке у физлица.

- С учетом моего первоначального взноса 1,8 млн стоимость квартиры не должна была превышать 13,8 млн рублей, так как сумма заемных денег по условиям семейной ипотеки в Москве не должна быть больше 12 млн рублей.

- Предельный ежемесячный платеж — 61 000 ₽ в месяц. Поэтому застройщик должен сотрудничать с банками, которые дают льготные ставки по семейной ипотеке.

- Площадь квартиры не меньше текущей, то есть от 38 м².

- Ликвидность квартиры, чтобы ее можно было быстро сдать в аренду. В приоритете — метро в пешей доступности.

- Чистовая отделка от застройщика, чтобы не ввязываться в ремонт и не ждать его окончания.

- Этаж где-то посередине дома. Квартиры на первом этаже обычно дешевле, но они более шумные, и в окошки можно заглядывать. На последнем этаже тоже не хотелось, так как я наслышана о проблемах с протечками крыш.

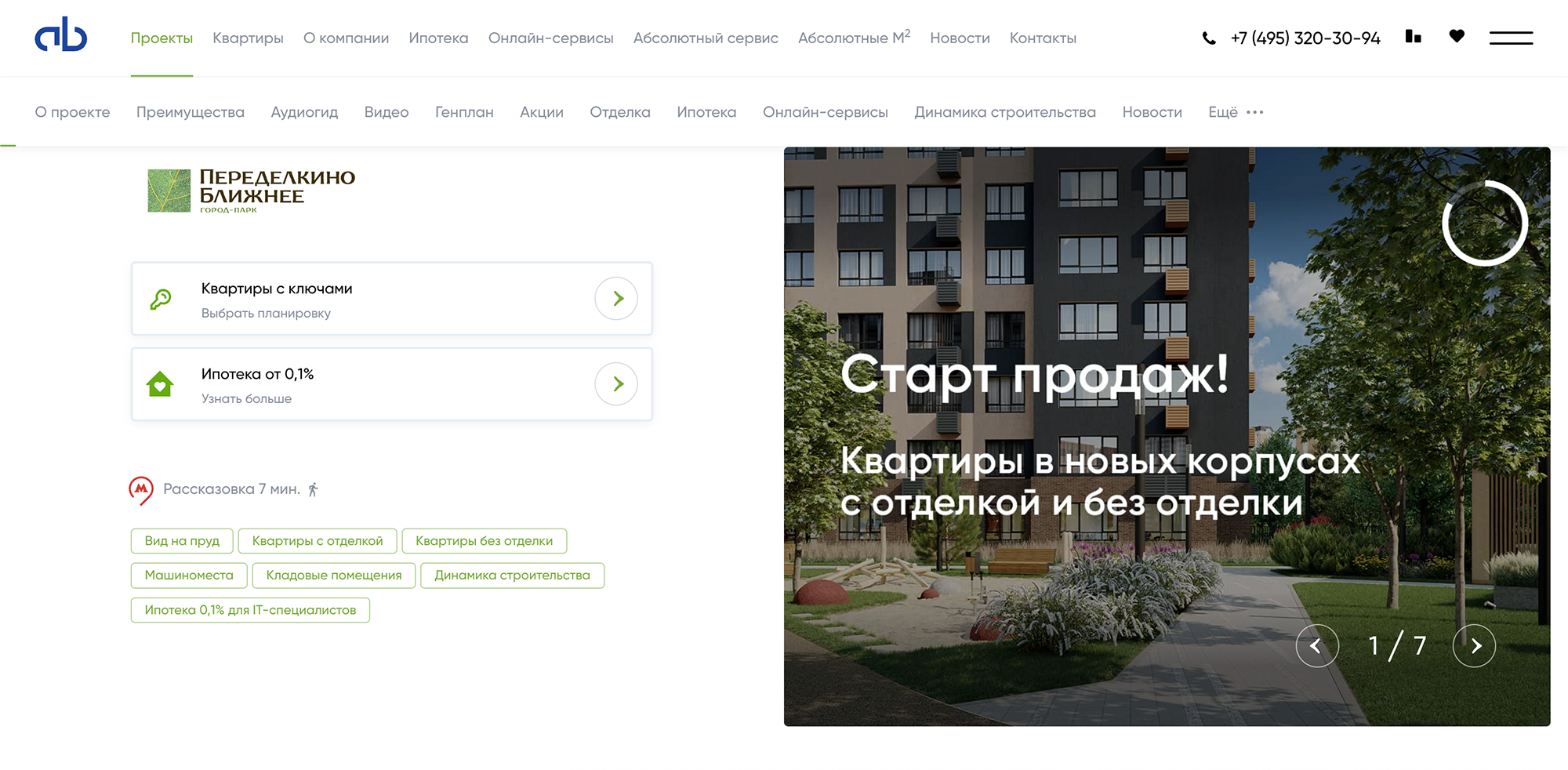

Искала жилье на «Циане», процесс занял около двух недель. Я внимательно изучала планировки и читала статьи про различные ЖК. Мне понравились два комплекса:

- ЖК «Переделкино ближнее» был интересен по расположению и инфраструктуре;

- в ЖК «Первый московский» цены были ниже на 5—10%, и это позволяло взять за ту же сумму двухкомнатную квартиру с отделкой вместо однушки.

Мы поехали по обоим адресам, чтобы посмотреть вживую. Остановились на ЖК в Переделкине: он лучше по расположению, а дома высотой 9—12 этажей. Застройщик позиционировал это как малоэтажное жилье, ведь новостройки в Москве обычно идут по 20 этажей.

На мой бюджет 13,8 млн рублей было три варианта:

- двухкомнатные квартиры без отделки;

- двухкомнатные квартиры с отделкой, но на первом этаже;

- однушки большой площади с отделкой.

Заморачиваться с ремонтом точно не хотелось.

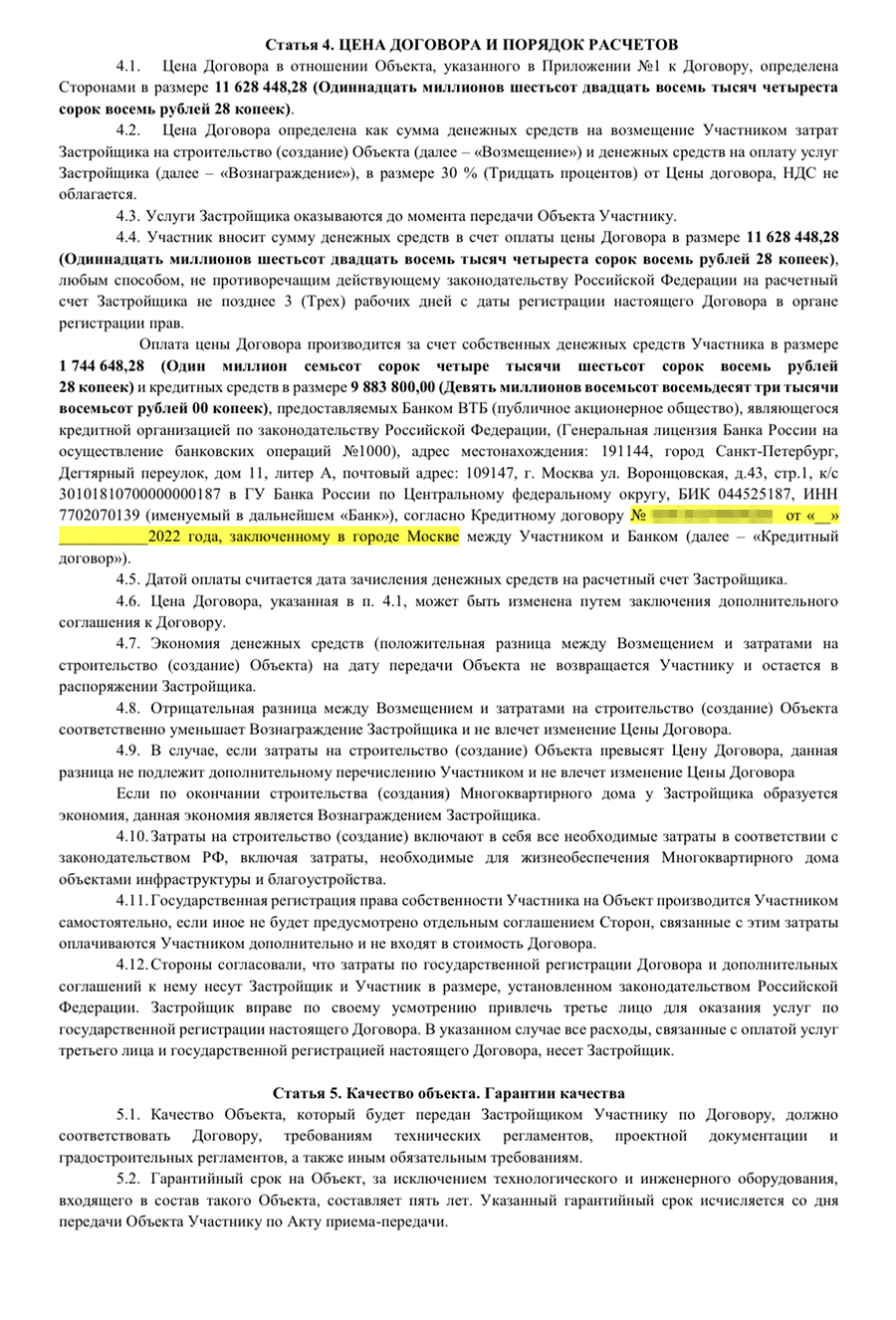

Мы остановились на отделанной однушке максимальной площади — 47,4 м². Она располагалась на шестом этаже из девяти и стоила 10 837 324 ₽. Это базовая цена. Если бы я брала квартиру за наличные или в обычную ипотеку, то от базовой цены мне бы скинули 1—2%. Если брать по программе субсидированной ипотеки, то к базовой прибавляют еще 7—25% в зависимости от ставки.

- 10,8 млн ₽

- базовая цена нашей однушки 47,4 м²

Сдача квартиры намечена на четвертый квартал 2024 года.

Как мы получали одобрение кредита

До поездки к застройщику я рассчитывала платежи по семейной ипотеке 5,7% с помощью ипотечного калькулятора. Ежемесячный платеж выходил 52 512,51 ₽ — нас это в целом устраивало.

В офисе застройщика мне выделили ипотечного менеджера — такие сотрудники рассылают заявки в банки. Менеджеры помогают с оформлением документов и подсказывают, как общаться с представителем банка.

Но все пошло наперекосяк: менеджер допустил ошибку и отправил заявку в Сбер, указав заниженную зарплату. Из-за этого банк отказал, и сделка повисла на волоске. Тогда я отправила застройщику электронное письмо с претензией — они принесли извинения и через два рабочих дня предоставили мне другого ипотечного менеджера.

Но мне могли отказать и с верно поданной заявкой: я в декретном отпуске, мои задекларированные доходы за 2021 год — всего 112 000 ₽. Это зарплата за месяц плюс отпускные. Чтобы увеличить шансы одобрения кредита, я привлекла отца в качестве созаемщика и занялась своей кредитной историей.

Созаемщик — своего рода гарант, на которого ложится бремя выплаты ипотеки, если основной заемщик перестанет платить.

Моему отцу 48 лет, он ИП, а также трудоустроен как наемный работник. Чтобы сделать его созаемщиком, мы заполнили дополнительное заявление на ипотеку, подобное тому, что заполняла я. К нему мы приложили справку о сроках работы отца в компании и среднемесячной зарплате за последний год — 315 000 ₽.

Отец сразу согласился стать созаемщиком. Он знает, что если я перестану платить, то лишь в крайнем случае. И в такой ситуации я бы в любом случае обратилась к нему за помощью — не важно, был бы он в статусе созаемщика или нет.

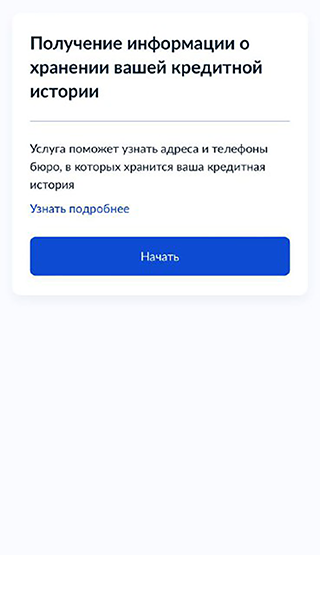

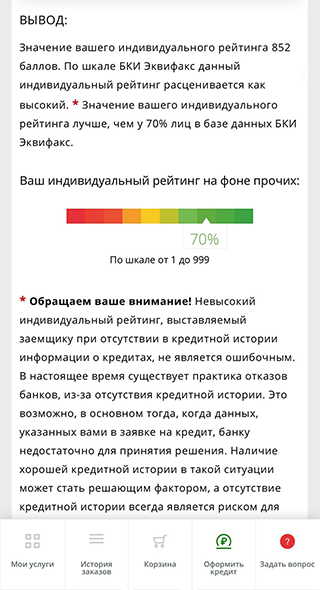

Как я привела в порядок свою кредитную историю. Через портал госуслуг можно запросить данные из Бюро кредитных историй, БКИ, и узнать свой кредитный рейтинг. Услугой можно пользоваться бесплатно раз в полгода. Я так и сделала.

Банки учитывают кредитную нагрузку — количество текущих кредитов. Важно, что в расчет включается лимит всех действующих кредитных карт. Так, изучив кредитную историю, я выяснила, что на мне висит кредитка «Халва» от «Совкомбанка» с лимитом 40 000 ₽. Я оформила ее пять лет назад, ни разу не пользовалась и забыла о ее существовании. Еще у меня были открыты две кредитки в Тинькофф — на 30 000 и 290 000 ₽.

В случае с картами кредитная нагрузка принимается за 10% от ее лимита. Например, при лимите 290 000 ₽ ежемесячная кредитная нагрузка считается 29 000 ₽, даже если не пользоваться кредитом.

Таким образом, моя кредитная нагрузка: (40 000 + 30 000 + 290 000) × 10% = 36 000 ₽. И в дополнение я рассчитывала на ипотеку с платежом до 61 000 ₽. То есть с точки зрения банка моя кредитная нагрузка в пике могла составить 97 000 ₽ в месяц. Понятно, что я бы это не потянула.

Закрыв кредитки, я улучшила свой профиль заемщика.

Как я получила субсидированную ставку. В мае 2022 года для выбранного мной ЖК субсидированную ставку 0,1% предлагал лишь МКБ — правда, цена квартиры увеличивалась на 9,2%. Мы подали в банк заявку, но через несколько дней пришел отказ.

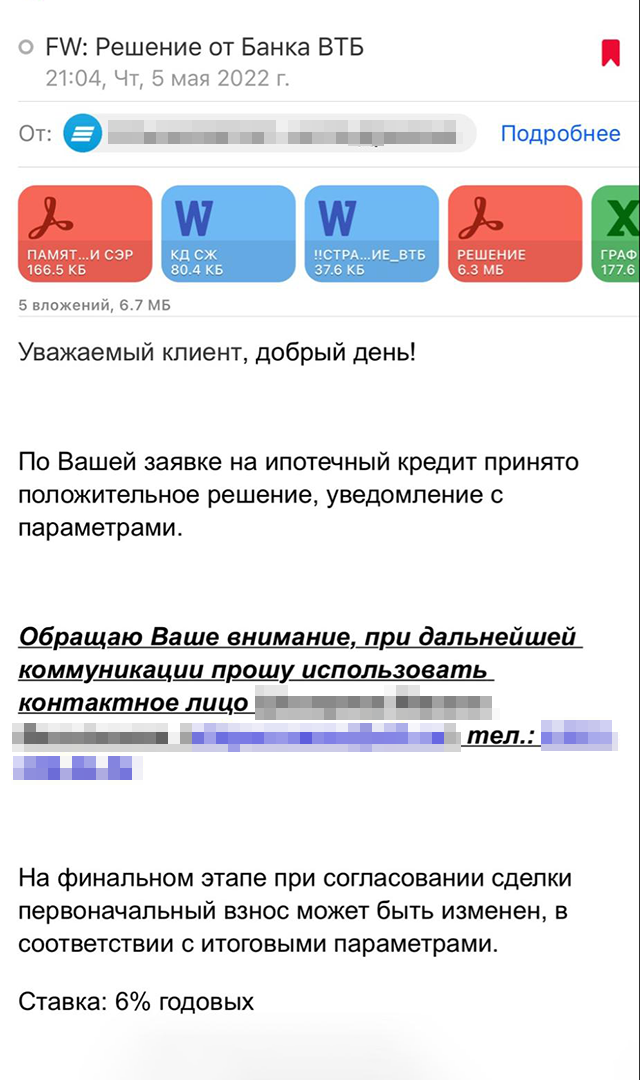

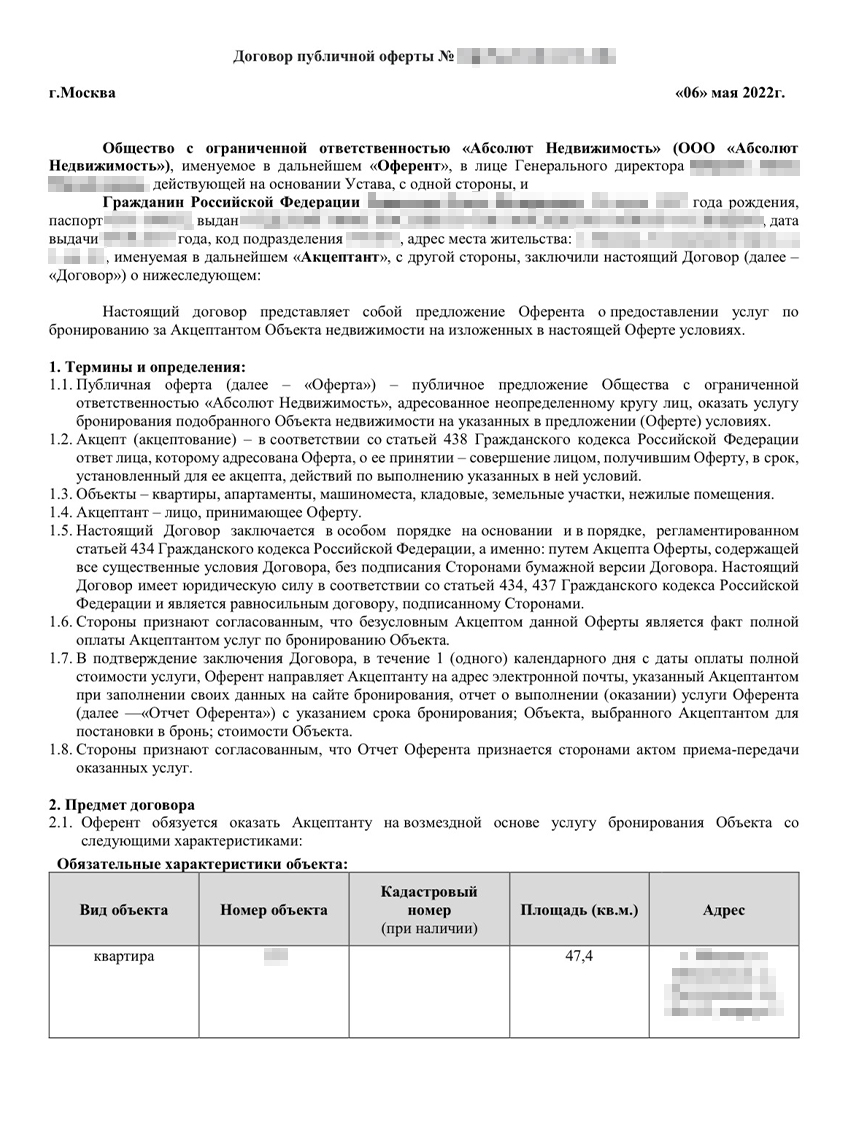

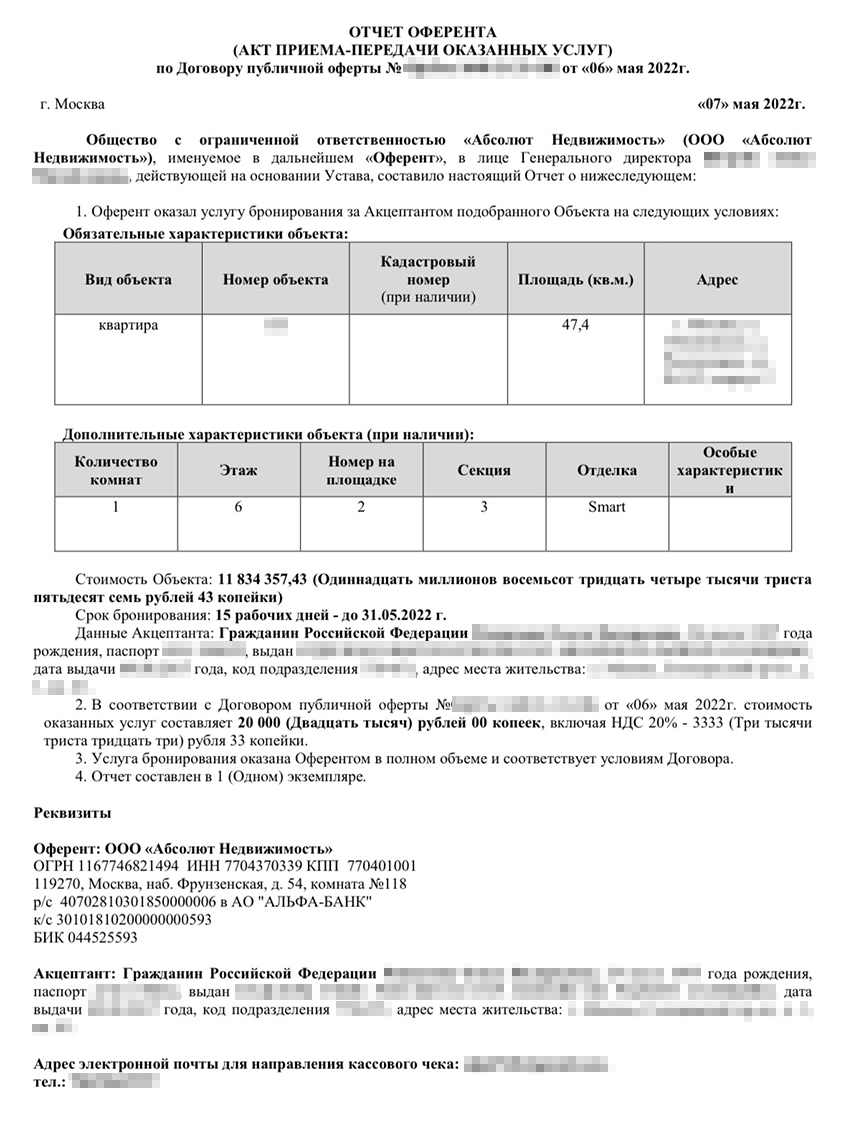

Одновременно мы получили ответ от ВТБ: он одобрил ипотеку под 5,7%. Я обрадовалась и поспешила забронировать квартиру, чтобы зафиксировать ее стоимость и застолбить жилье за собой. Это платная услуга от застройщика — о ней расскажу ниже.

Но вскоре меня ждал приятный сюрприз: ВТБ запустил по моему ЖК программу с субсидированными ставками — 0,1; 2,5 и 4%. Условия были менее выгодными, чем в МКБ: например, при ставке 0,1% стоимость квартиры подрастала аж на 25%. Но все равно это было выгодно в долгосрочной перспективе.

Так как у меня уже было одобрение от ВТБ на 5,7%, процедура перехода на субсидированную ставку была простой: застройщик написал рекомендательное письмо в банк с просьбой о снижении ставки. Проблем не возникло.

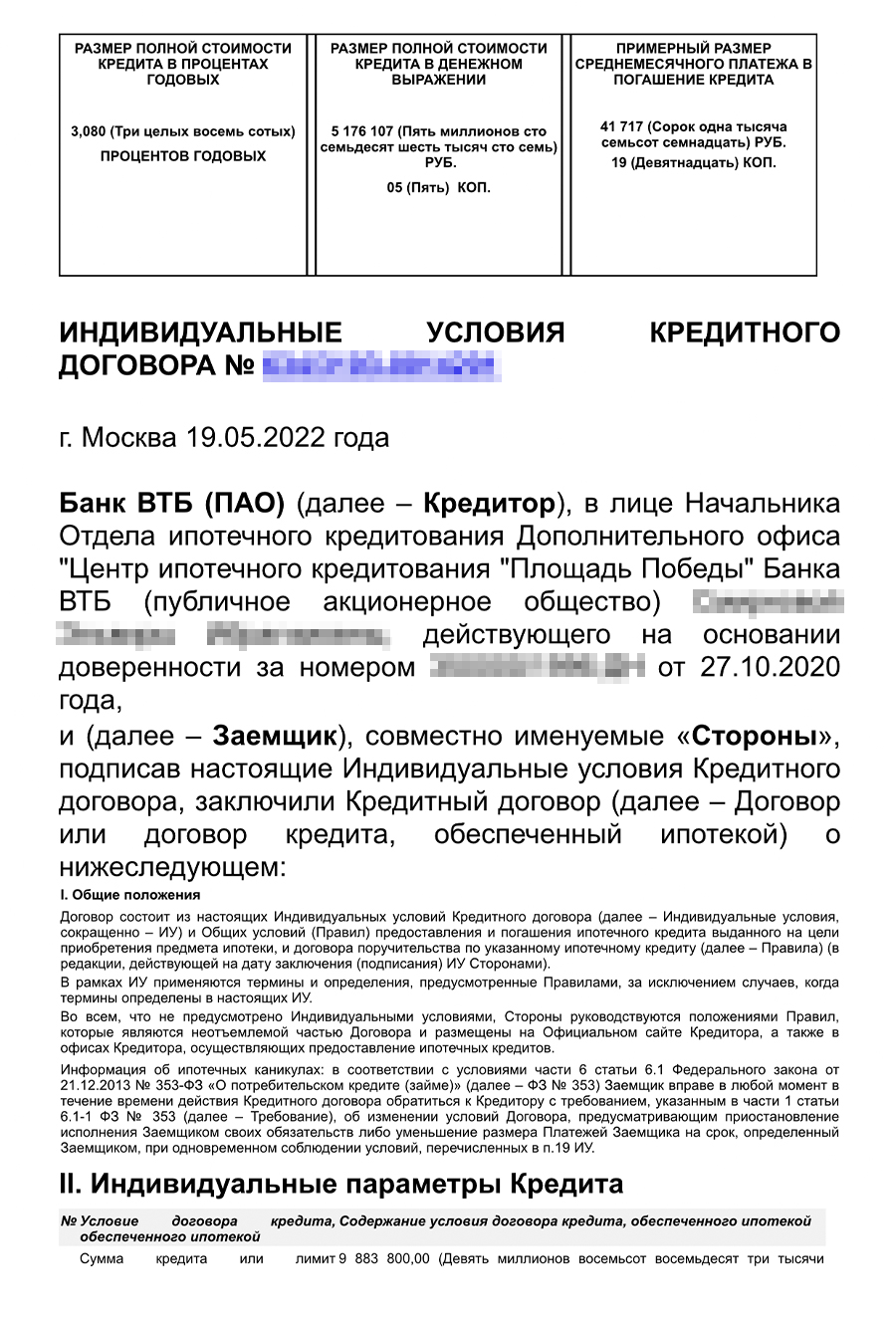

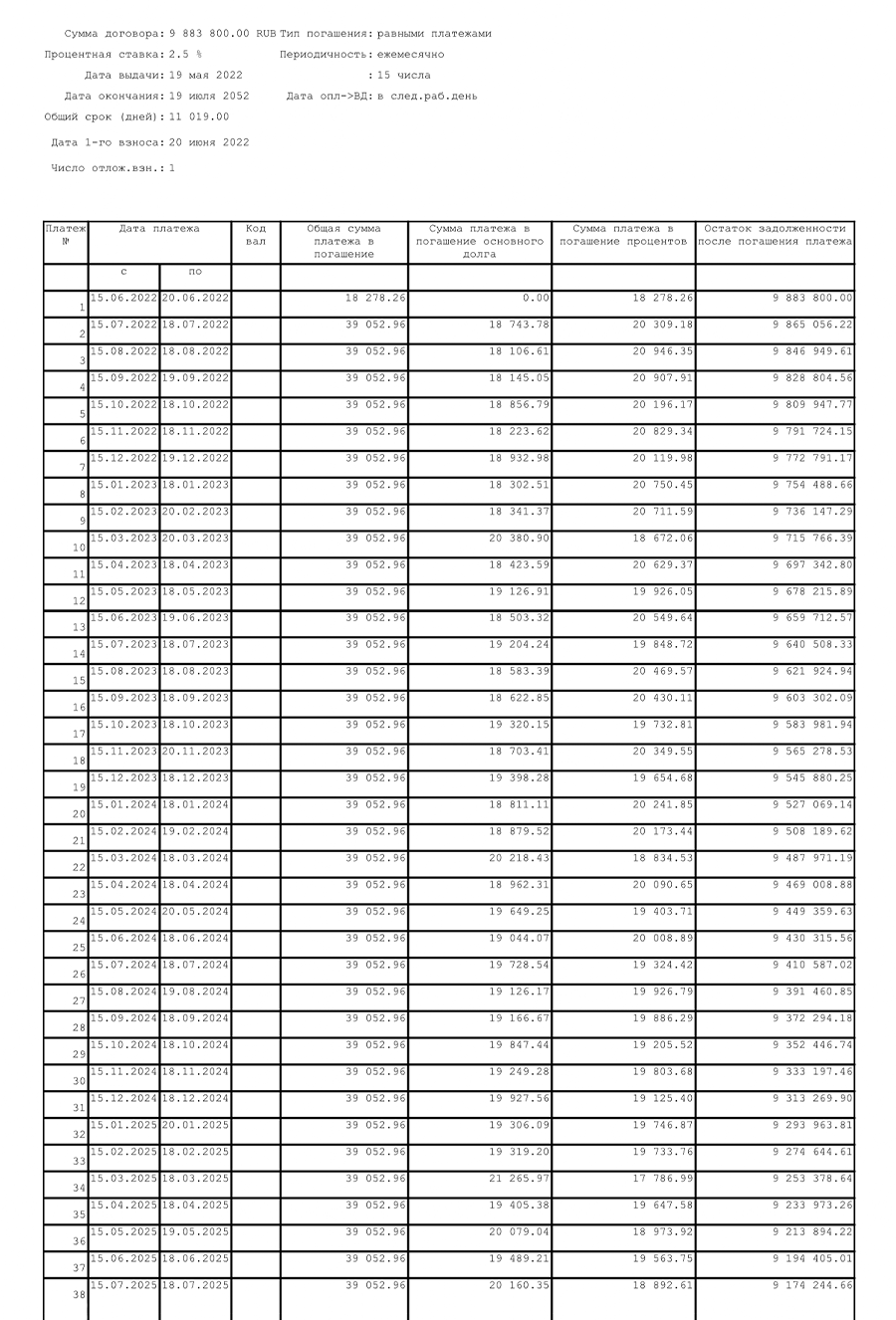

Оставалось только выбрать ставку. Я снова села за калькулятор и все пересчитала. Ипотеку рассматривала на максимальный срок — 30 лет — при базовой цене нашей однушки 10 837 324 ₽.

Расчеты ежемесячных платежей и общей переплаты по кредитам в разных банках и с разными ставками

| Ставка и название банка | Надбавка к базовой стоимости квартиры | Итоговая стоимость квартиры для кредитного договора | Первоначальный взнос (15%) | Ежемесячный платеж на 30 лет | Итоговая переплата по кредиту (все проценты банку + надбавка к стоимости квартиры) |

|---|---|---|---|---|---|

| 5,7% ВТБ | Нет | 10 644 277 ₽ | 1 596 641,55 ₽ | 52 512,51 ₽ | 9 856 866,85 ₽ |

| 5,25% МКБ | Нет | 10 644 277 ₽ | 1 596 641,55 ₽ | 49 961,38 ₽ | 8 938 456,51 ₽ |

| 2,5% ВТБ | +7,3% | 11 628 448,7 ₽ | 1 744 267,3 ₽ | 39 054,47 ₽ | 4 966 550,47 ₽ |

| 0,1% МКБ (не одобрили) | +9,2% | 11 834 357,81 ₽ | 1 775 153,67 ₽ | 28 364,63 ₽ | 1 149 095,57 ₽ |

| 0,1% ВТБ | +25% | 13 546 655 ₽ | 2 031 998,25 ₽ | 32 468,67 ₽ | 2 883 394,15 ₽ |

Расчеты ежемесячных платежей и общей переплаты по кредитам в разных банках и с разными ставками

| 5,7% ВТБ | |

| Надбавка к базовой стоимости квартиры | Нет |

| Итоговая стоимость квартиры для кредитного договора | 10 644 277 ₽ |

| Первоначальный взнос (15%) | 1 596 641,55 ₽ |

| Ежемесячный платеж на 30 лет | 52 512,51 ₽ |

| Итоговая переплата по кредиту (все проценты банку + надбавка к стоимости квартиры) | 9 856 866,85 ₽ |

| 5,25% МКБ | |

| Надбавка к базовой стоимости квартиры | Нет |

| Итоговая стоимость квартиры для кредитного договора | 10 644 277 ₽ |

| Первоначальный взнос (15%) | 1 596 641,55 ₽ |

| Ежемесячный платеж на 30 лет | 49 961,38 ₽ |

| Итоговая переплата по кредиту (все проценты банку + надбавка к стоимости квартиры) | 8 938 456,51 ₽ |

| 2,5% ВТБ | |

| Надбавка к базовой стоимости квартиры | +7,3% |

| Итоговая стоимость квартиры для кредитного договора | 11 628 448,7 ₽ |

| Первоначальный взнос (15%) | 1 744 267,3 ₽ |

| Ежемесячный платеж на 30 лет | 39 054,47 ₽ |

| Итоговая переплата по кредиту (все проценты банку + надбавка к стоимости квартиры) | 4 966 550,47 ₽ |

| 0,1% МКБ (не одобрили) | |

| Надбавка к базовой стоимости квартиры | +9,2% |

| Итоговая стоимость квартиры для кредитного договора | 11 834 357,81 ₽ |

| Первоначальный взнос (15%) | 1 775 153,67 ₽ |

| Ежемесячный платеж на 30 лет | 28 364,63 ₽ |

| Итоговая переплата по кредиту (все проценты банку + надбавка к стоимости квартиры) | 1 149 095,57 ₽ |

| 0,1% ВТБ | |

| Надбавка к базовой стоимости квартиры | +25% |

| Итоговая стоимость квартиры для кредитного договора | 13 546 655 ₽ |

| Первоначальный взнос (15%) | 2 031 998,25 ₽ |

| Ежемесячный платеж на 30 лет | 32 468,67 ₽ |

| Итоговая переплата по кредиту (все проценты банку + надбавка к стоимости квартиры) | 2 883 394,15 ₽ |

При высоких ставках стоимость квартиры не увеличивалась, более того, застройщик давал скидку около 150 000 ₽. Но это не имело значения, так как переплата по процентам за 30 лет составит 8—9 млн рублей, то есть практически еще одну стоимость квартиры.

Лучшие условия были у МКБ при ставке 0,1%. Переплата за все время с учетом подорожания квартиры примерно на 800 000 ₽ — 1,15 млн рублей за 30 лет. Но банк не одобрил мне эту ипотеку.

Второй по привлекательности вариант был у ВТБ при ставке 0,1% — но там требовался первоначальный взнос более 2 млн рублей. Мне не хватало буквально 200 000 ₽, иначе я бы взяла этот вариант, так как на горизонте 30 лет общая переплата — около 2,9 млн рублей.

В результате я остановилась на ставке 2,5% с увеличением стоимости квартиры на 7,3% и ежемесячным платежом 39 000 ₽. В этом случае переплата за 30 лет составит почти 5 млн рублей, но для моей ситуации это оптимальный вариант.

- 4,97 млн ₽

- я переплачу за 30 лет при ставке 2,5%

Как забронировали квартиру у застройщика и оформили сделку

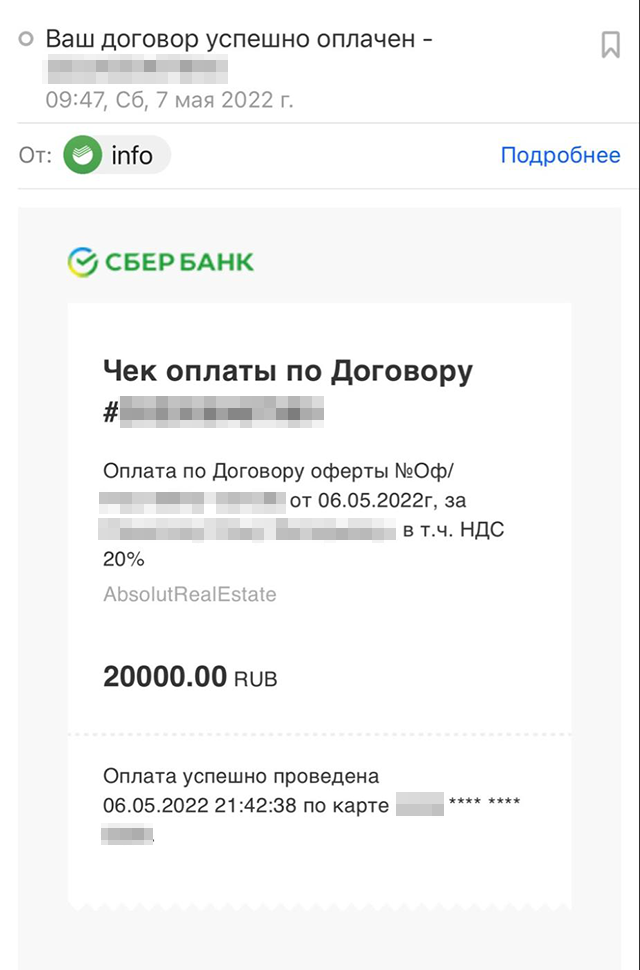

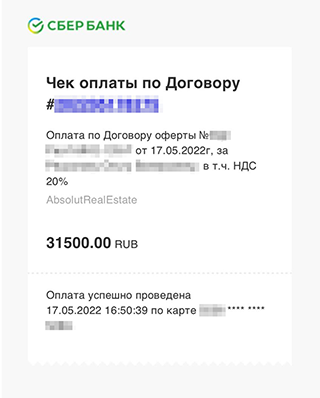

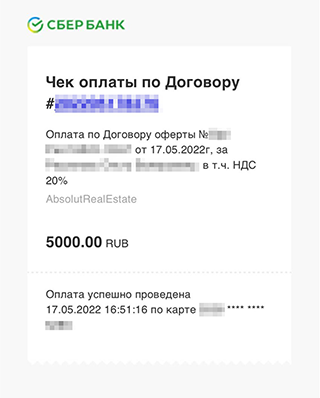

Я торопилась забронировать квартиру, чтобы на нее не выросла цена. Бронирование платное, мне оно обошлось в 20 000 ₽, бронь действовала 15 дней. Это отдельная услуга, которая не включена в стоимость жилья.

Я сделала бронь, как только пришло одобрение от ВТБ по ставке 5,7%. Это было правильным решением. Еще две недели банк одобрял субсидированную ставку, мы готовились к сделке. За это время цены поднялись, и аналогичные квартиры в ЖК выросли в цене почти на 1 млн рублей — более чем на 10%. То есть бронь многократно окупилась. А еще не пришлось сидеть на иголках, каждый день переживая, что квартира уйдет или изменится цена.

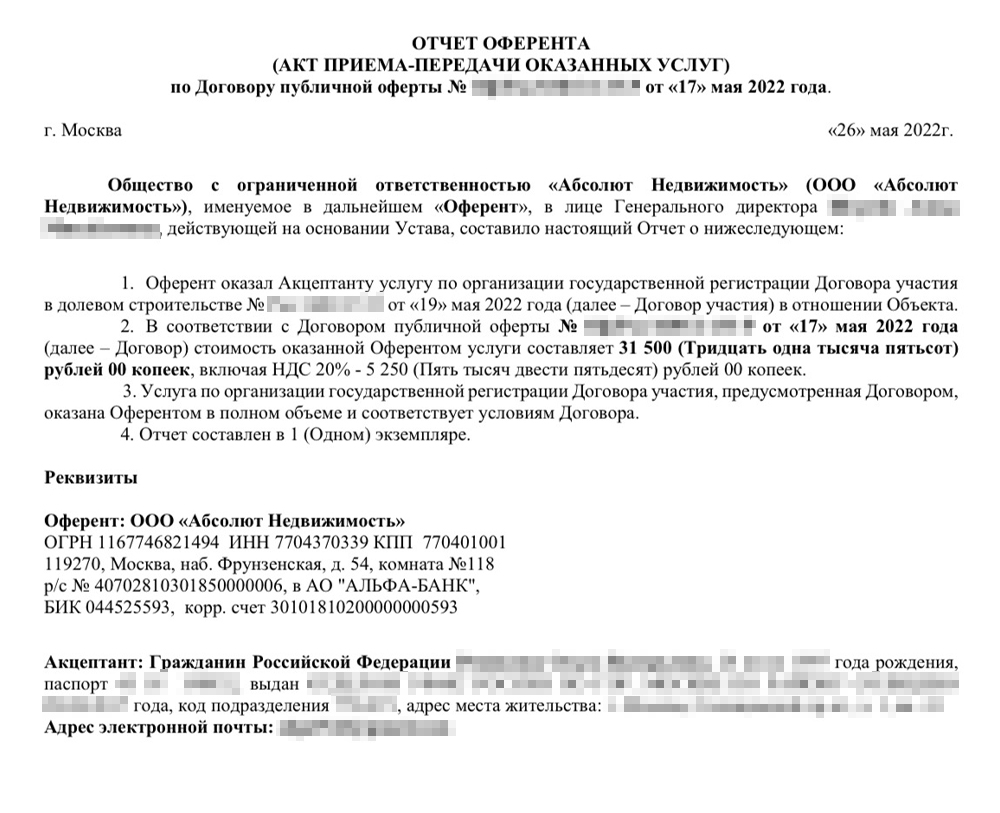

В конце мая 2022 года мы подписали ипотечный договор с ВТБ. После этого нужно было оплатить застройщику допуслуги — ипотечного менеджера, оформление договора долевого участия в Росреестре и открытие аккредитива в банке. Аккредитив — это виртуальная банковская ячейка, через которую проводят сделку.

В сумме за услуги застройщика мы отдали 56 500 ₽ — эти деньги не входят в стоимость квартиры. Застройщик получил их в свою кассу — в то время как плату за квартиру он принял через аккредитив.

Последовательность оформления сделки. Вот как вся процедура покупки квартиры выглядела пошагово:

- Мы забронировали квартиру у застройщика и после ответов от банков выбрали процентную ставку — от этого зависели сумма первоначального взноса и размер ежемесячного платежа.

- Пошли в банк и подписали ипотечный договор. Внесли первоначальный взнос через кассу банка на аккредитив, который открыли там же.

- В тот же день, когда подписали ипотечный договор, заключили ДДУ с застройщиком. Для этого мы поехали в его офис. Там меня попросили скачать приложение Sign.Me, в котором происходит выпуск электронной подписи. Все документы с застройщиком подписываются электронно, даже в случае личного визита в офис. В приложении нужно было авторизоваться по телефону, а затем ввести паспортные данные и СНИЛС с фото. Выпуск подписи занял 15 минут.

- По условиям ипотечного договора требовалось оформить страхование жизни. Это на случай, если с заемщиком что-то случится, — тогда страховая компенсирует долг банку. Мне страховка обошлась в 11 115,72 ₽, я покупала полис онлайн. Далее расскажу, как получилось сэкономить на страховке.

- Когда ипотечные деньги поступили на счет-аккредитив, застройщик сам обратился в Росреестр, чтобы зарегистрировать ДДУ. Регистрация заняла семь дней.

Как сэкономили на страховании жизни и квартиры

Когда банк оформляет ипотеку, то требует застраховать жизнь и работоспособность заемщика. Страховка оформляется на год, затем ее нужно каждый раз продлевать. Если этим пренебречь, ставка по кредиту повышается — это прописывается в ипотечном договоре.

Когда квартира сдана и оформлена в собственность, банк может потребовать застраховать еще и ее. Если этого не сделать, также могут поднять процентную ставку. Я об этом пока не думаю: до сдачи квартиры еще долго. От меня потребовалось только страхование жизни.

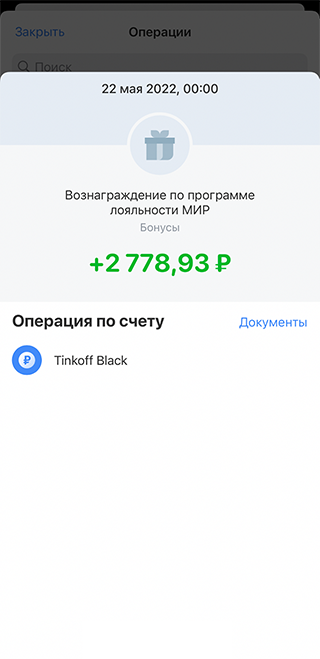

Вот как у меня получилось на этом сэкономить. От застройщика я получила рекламное письмо с предложением воспользоваться услугой одной из компаний. Затем я зашла на сайт ВТБ и проверила, что компания числится в списке аккредитованных банком страховщиков. У страховщика действовала акция: если оплачивать полис картой «Мир», кэшбэк 20%. С учетом этого полис обошелся в 11 115,72 ₽.

Для сравнения я воспользовалась калькулятором страхования жизни — самый выгодный вариант стоил 13 900 ₽. Когда мы оповестили банк, где оформим полис, нам предложили страховку от «Согаза» за 13 200 ₽, которая раньше стоила 24 644 ₽. Но я отказалась.

Что в итоге

Я не планирую погашать ипотеку досрочно, так как сейчас свободные деньги выгоднее откладывать под процент на банковский депозит или вкладывать в ОФЗ. Ставка по моей ипотеке — 2,5%, а накопительные счета можно открыть под 7,5% годовых, что я и сделала.

Для уменьшения срока ипотеки планирую использовать материнский капитал. Это равноценно частичному досрочному погашению: можно уменьшить срок кредита или размер ежемесячного платежа. По умолчанию банки засчитывают материнский капитал для уменьшения платежа, и это хороший вариант. Если уменьшить платеж, но продолжать вносить прежние суммы, то переплата будет как при снижении срока. Зато в случае финансовых проблем платить легче, ведь обязательные платежи уменьшились.

На первого ребенка у меня есть материнский капитал 483 881,83 ₽. Сейчас жду второго. В 2022 году на него я бы получила маткапитал 168 600 ₽. Роды планируются на февраль 2023 года, маткапитал довольно часто индексируется — возможно, выплаты подрастут.

Если бы я решила внести маткапитал 483 881,83 ₽ на погашение части ипотеки сейчас, я бы сократила срок выплат на 25 месяцев — чуть более двух лет.