Обзор НЛМК: металлург с международным бизнесом

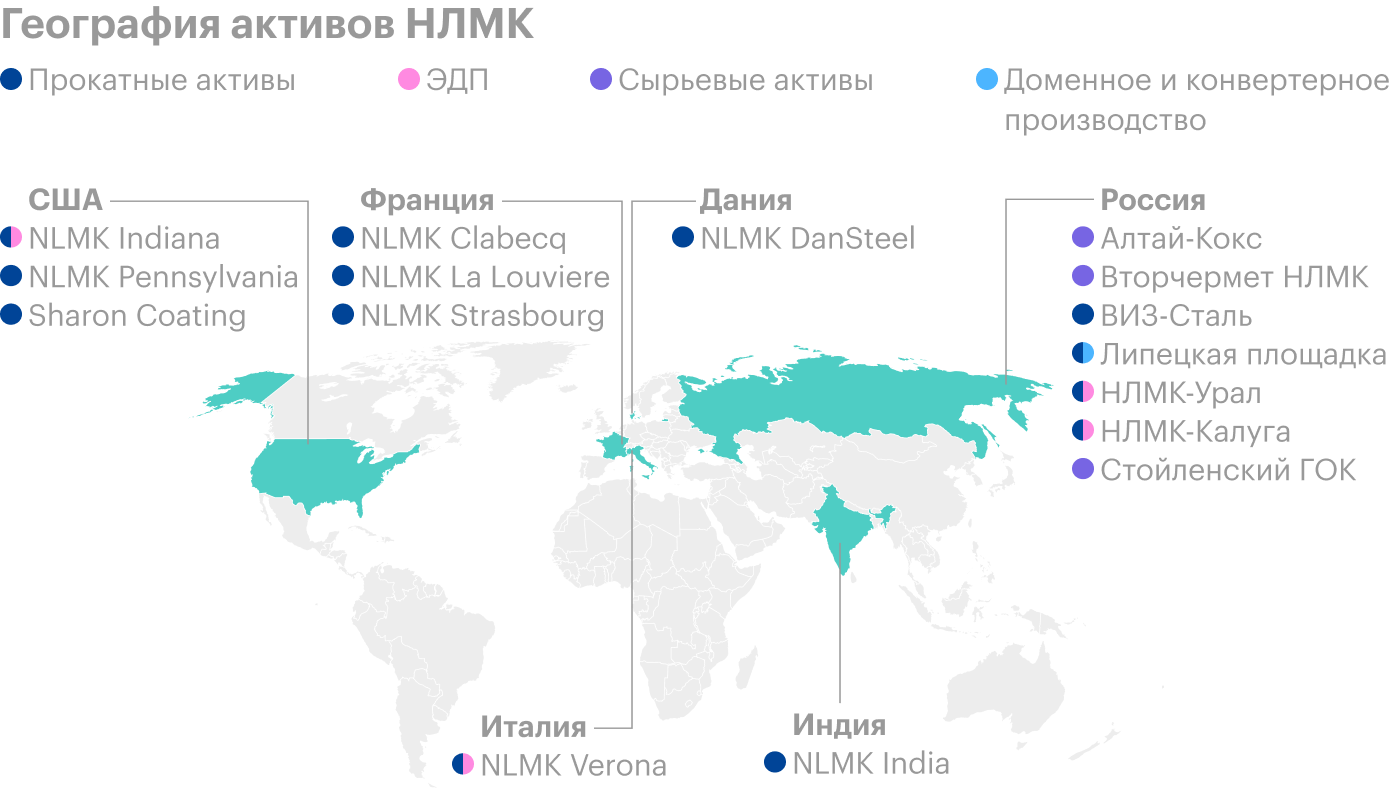

НЛМК (MCX, LSE: NLMK) — российский производитель стали. Вертикально интегрированная металлургическая компания с активами в России, Европе и США.

О компании

Крупнейший актив компании — Новолипецкий металлургический комбинат, который и дал ей название. Производственные мощности составляют 18,5 млн тонн стали в год. НЛМК выделяет шесть сегментов бизнеса.

Добыча и переработка сырья. Сюда входят активы, производящие сырье для металлургического производства:

- Стойленский ГОК — производитель железорудного сырья из города Старого Оскола Белгородской области. По оценкам, запасы можно разрабатывать еще более 100 лет. В середине 2021 года НЛМК объявил о планах инвестировать 250 млрд рублей к 2027 году, чтобы на базе комбината значительно расширить производство и начать выпуск горячебрикетированного железа.

- «Алтай-кокс» — расположенный в городе Заринске Алтайского края производитель кокса и химической продукции.

- «Вторчермет» — крупнейшая в России компания, занимающаяся сбором и переработкой металлолома. Ведет деятельность в 33 российских регионах на более чем 200 производственных площадках. Производственная мощность — 3 млн тонн вторичных металлов в год.

- «Доломит» — производитель одноименного минерала, расположенный в Липецкой области.

- «Стагдок» — производитель флюсовых известняков из Липецка.

- Липецкая площадка, на которой производят кокс.

Все эти производственные активы позволяют НЛМК быть на 100% обеспеченным железорудным сырьем и коксом, на 64% — ломом. Также компания на 64% обеспечена собственной энергией, но к 2023 году планирует достроить утилизационную ТЭЦ, которая позволит не только снизить выбросы парниковых газов, но и довести обеспеченность энергией до 95—100%.

Плоский прокат, Россия. В данный сегмент входят российские активы, производящие чугун, слябы, горяче-, холоднокатаный и оцинкованный прокат, сталь с полимерным покрытием: липецкая площадка и екатеринбургская «ВИЗ-сталь». Также в сегмент включаются экспортные трейдеры и сервисные компании. Часть полуфабрикатов — например, слябы — в довольно больших количествах поставляют на заграничные объекты НЛМК для дальнейшей обработки.

Сортовой прокат, Россия. В данном сегменте компания производит сталь и сортовую металлопродукцию: катанку, метизы, арматуру. Активы расположены в Свердловской и Калужской областях.

НЛМК, США. У компании 3 завода в штатах Пенсильвания и Индиана, на которых производятся сталь и тонколистовая продукция.

НЛМК, Европа, плоский прокат. Сюда входят расположенные в Бельгии и Франции два завода по производству плоского проката, а также сервисный центр.

НЛМК, Европа, толстый лист. Производство стальных полуфабрикатов и толстого листа на заводах в Дании, Бельгии и Италии.

Кроме того, в первой половине 2022 года компания планирует запустить завод в Индии по производству премиальных марок трансформаторной стали мощностью 64 тысячи тонн в год.

Бельгийскими активами, а также заводом в итальянской Вероне компания владеет через NLMK Belgium Holdings (NBH). Это совместное с государственным бельгийским инвестиционным фондом SOGEPA предприятие. У каждой из сторон по 49% акций, остальные 2% отданы на опционную программу.

В последние годы объем производства стали НЛМК постепенно снижался, но в целом стабилен. Это объясняется тем, что в 2019 и 2020 годах проводились ремонтные и модернизационные работы на Липецкой площадке компании.

НЛМК занимает около 20% мирового рынка слябов. В России компания занимает 18% рынка арматуры, по более чем 20% рынков производства стали и различных видов прокатов, в том числе весь рынок электротехнического проката. Потребители продукции НЛМК — это множество секторов экономики: строительство, энергетика, автомобилестроение.

Широкая география активов позволяет НЛМК подбирать оптимальные решения с точки зрения себестоимости производства и близости к потребителю. Вся добыча сырья, а также большая часть производства стали осуществляются в России, а изготовление конечной продукции — в непосредственной близости к основным рынкам сбыта. В частности, в России находится 94% сталеплавильных мощностей, но только 59% — прокатных. Это помогает НЛМК входить в пятерку мировых производителей стали по ее себестоимости.

Но в этом есть и свои минусы: например, компания даже судилась с Министерством торговли США из-за пошлин, которые приходилось платить за ввоз полуфабрикатов, произведенных в России, для использования на американских заводах НЛМК.

В структуре выручки компании значительное место занимают горячекатаный прокат и слябы: вместе они дали почти половину выручки за 2020 год. Немало выручки дают также другие виды проката и чугун. На продукцию с высокой добавленной стоимостью приходится 33% продаж.

Если смотреть структуру выручки в географическом разрезе, то значительная часть приходится на домашние рынки, на которых расположены производственные активы НЛМК: Россия, страны Евросоюза и Северной Америки.

С марта 2019 года компания реализует стратегию-2022, цель которой — рост EBITDA на 1,25 млрд долларов. Этого планируется достичь за счет повышения операционной эффективности, роста низкозатратного производства стали и продаж стальной продукции, в том числе премиальных марок.

Естественно, для реализации такой стратегии НЛМК пришлось повысить капитальные затраты: если в период 2016—2018 годов их средний ежегодный уровень составлял около 0,6 млрд долларов, то с 2019 они возросли практически вдвое — до 1,1 млрд долларов. Такой уровень капитальных затрат планируется сохранять до конца действия стратегии — до 2022 года включительно, после чего планируется снижение до 0,7—0,8 млрд.

Структура выручки компании по типу продукции за 2020 год

| Горячекатаный прокат | 28% |

| Слябы | 18% |

| Холоднокатаный прокат | 11% |

| Сортовой прокат | 11% |

| Чугун | 8% |

| Оцинкованный прокат | 8% |

| Горячекатаный толстолистовой прокат | 5% |

| Прокат с полимерными покрытиями | 3% |

| Трансформаторный прокат | 2% |

| Динамный прокат | 2% |

| Сортовая заготовка | 2% |

| Метизы | 2% |

Структура выручки компании по типу продукции за 2020 год

| Горячекатаный прокат | 28% |

| Слябы | 18% |

| Холоднокатаный прокат | 11% |

| Сортовой прокат | 11% |

| Чугун | 8% |

| Оцинкованный прокат | 8% |

| Горячекатаный толстолистовой прокат | 5% |

| Прокат с полимерными покрытиями | 3% |

| Трансформаторный прокат | 2% |

| Динамный прокат | 2% |

| Сортовая заготовка | 2% |

| Метизы | 2% |

Структура производственных мощностей компании по регионам

| Сталеплавильные | Прокатные | |

|---|---|---|

| Россия | 94% | 59% |

| США | 5% | 19% |

| Евросоюз | 1% | 22% |

Структура производственных мощностей компании по регионам

| Сталеплавильные | |

| Россия | 94% |

| США | 5% |

| Евросоюз | 1% |

| Прокатные | |

| Россия | 59% |

| США | 19% |

| Евросоюз | 22% |

Структура выручки компании по регионам за 2020 год

| Россия | 38% |

| Страны ЕС | 18% |

| Северная Америка | 14% |

| Ближний Восток, включая Турцию | 13% |

| Центральная и Южная Америка | 11% |

| СНГ | 2% |

| Азия и Океания | 2% |

| Прочие регионы | 2% |

Структура выручки компании по регионам за 2020 год

| Россия | 38% |

| Страны ЕС | 18% |

| Северная Америка | 14% |

| Ближний Восток, включая Турцию | 13% |

| Центральная и Южная Америка | 11% |

| СНГ | 2% |

| Азия и Океания | 2% |

| Прочие регионы | 2% |

Объем производства и продажи стали НМЛК, млн тонн

| Производство | Продажи | |

|---|---|---|

| 2017 | 17,1 | 16,5 |

| 2018 | 17,5 | 17,6 |

| 2019 | 15,7 | 17,1 |

| 2020 | 15,8 | 17,5 |

| 9м2021 | 12,9 | 12,4 |

Объем производства и продажи стали НМЛК, млн тонн

| Производство | |

| 2017 | 17,1 |

| 2018 | 17,5 |

| 2019 | 15,7 |

| 2020 | 15,8 |

| 9м2021 | 12,9 |

| Продажи | |

| 2017 | 16,5 |

| 2018 | 17,6 |

| 2019 | 17,1 |

| 2020 | 17,5 |

| 9м2021 | 12,4 |

Объем производства стали за 2020 год в разных компаниях, млн тонн

| НЛМК | 15,8 |

| «Евраз» | 13,6 |

| ММК | 11,6 |

| «Северсталь» | 11,3 |

| «Металлоинвест» | 5,0 |

| «Мечел» | 3,6 |

Объем производства стали за 2020 год в разных компаниях, млн тонн

| НЛМК | 15,8 |

| «Евраз» | 13,6 |

| ММК | 11,6 |

| «Северсталь» | 11,3 |

| «Металлоинвест» | 5,0 |

| «Мечел» | 3,6 |

Финансовые показатели

У выручки, чистой прибыли и свободного денежного потока НЛМК схожая динамика: в зависимости от конъюнктуры они то вместе растут, то вместе падают. Чистый долг достиг своего минимума за последние годы в 2018 году, а дальше ожидаемо стал расти с началом периода больших капитальных затрат.

Отдельно стоит отметить показатели за 2021 год: прекрасная конъюнктура позволила компании показать потрясающие финансовые результаты. Показатели за всего лишь 9 месяцев значительно превышают даже показатели очень успешного 2018 года целиком. Лучше остальных финансовых показателей выросла чистая прибыль: если темпы сохранятся, по итогам года она может быть сопоставима с суммарной чистой прибылью, полученной НЛМК за 3,5—4 предыдущих года.

Финансовые результаты НЛМК, млрд рублей

| Выручка | Чистая прибыль | Свободный денежный поток | Чистый долг | |

|---|---|---|---|---|

| 2017 | 586,9 | 84,6 | 74,1 | 115,5 |

| 2018 | 757,0 | 140,7 | 127,1 | 62,2 |

| 2019 | 682,5 | 86,6 | 98,5 | 110,6 |

| 2020 | 667,0 | 89,2 | 79,6 | 195,3 |

| 9м2021 | 855,1 | 277,8 | 179,4 | 199,3 |

Финансовые результаты НЛМК, млрд рублей

| Выручка | |

| 2017 | 586,9 |

| 2018 | 757,0 |

| 2019 | 682,5 |

| 2020 | 667,0 |

| 9м2021 | 855,1 |

| Чистая прибыль | |

| 2017 | 84,6 |

| 2018 | 140,7 |

| 2019 | 86,6 |

| 2020 | 89,2 |

| 9м2021 | 277,8 |

| Свободный денежный поток | |

| 2017 | 74,1 |

| 2018 | 127,1 |

| 2019 | 98,5 |

| 2020 | 79,6 |

| 9м2021 | 179,4 |

| Чистый долг | |

| 2017 | 115,5 |

| 2018 | 62,2 |

| 2019 | 110,6 |

| 2020 | 195,3 |

| 9м2021 | 199,3 |

История и акционерный капитал

Металлургический комбинат в Липецке начали строить в первой половине 1930-х годов, а 7 ноября 1934 получили первый чугун. В начале 1990-х годов завод приватизировали, далее в число его акционеров входили структуры Владимира Потанина, Джорджа Сороса, братьев Чандлер и Владимира Лисина. В итоге последний постепенно выкупил доли остальных акционеров и к началу 21 века стал контролировать НЛМК. В 2005 году компания вышла на IPO. Владимир Лисин до сих пор владеет контрольным пакетом акций компании через кипрскую Fletcher Group

Структура акционерного капитала компании

| Владимир Лисин | 79,3% |

| Free float | 20,7% |

Структура акционерного капитала компании

| Владимир Лисин | 79,3% |

| Free float | 20,7% |

Дивиденды и дивидендная политика

Как и у многих других публичных представителей металлургической отрасли, у НЛМК действует приятная для инвесторов дивидендная политика. Она подразумевает выплату дивидендов на ежеквартальной основе в зависимости от долговой нагрузки компании. База для выплаты — свободный денежный поток. Более того, при его расчете используется нормализованный уровень капитальных затрат в 700 млн долларов в год. Таким образом компания пытается нивелировать влияние на дивиденды периода высоких капитальных затрат.

В последние годы дивидендная доходность обычно превышала 10%, а выдающиеся финансовые результаты 2021 года уже принесли инвесторам около 15% дивидендов за 9 месяцев, так что итог будет, скорее всего, около 20% за год.

Условия дивидендной политики

| Net debt / EBITDA | Доля свободного денежного потока, выплачиваемая в виде дивидендов |

|---|---|

| < 1 | ≥ 100% |

| > 1 | ≥ 50% |

Условия дивидендной политики

| Net debt / EBITDA | Доля свободного денежного потока, выплачиваемая в виде дивидендов |

| < 1 | ≥ 100% |

| > 1 | ≥ 50% |

Дивиденды и дивидендная доходность компании

| Дивиденд, рублей на акцию | Дивидендная доходность | |

|---|---|---|

| 2017 | 14,04 | 9,5% |

| 2018 | 22,81 | 14,5% |

| 2019 | 17,36 | 12,1% |

| 2020 | 21,64 | 10,4% |

| 9м2021 | 34,66 | 15,2% |

Дивиденды и дивидендная доходность компании

| Дивиденд, рублей на акцию | |

| 2017 | 14,04 |

| 2018 | 22,81 |

| 2019 | 17,36 |

| 2020 | 21,64 |

| 9м2021 | 34,66 |

| Дивидендная доходность | |

| 2017 | 9,5% |

| 2018 | 14,5% |

| 2019 | 12,1% |

| 2020 | 10,4% |

| 9м2021 | 15,2% |

Почему акции могут вырасти

Эффективная компания с неплохими мультипликаторами. НЛМК — эффективная компания, которая не стоит на месте, модернизируя и расширяя производство. НЛМК умеет контролировать себестоимость производства, имеет ощутимую долю валютной выручки, защищающей ее от возможной девальвации рубля. Все это помогает компании достаточно успешно переживать даже не лучшие для металлургической отрасли времена. Это подтверждается и значением мультипликатора ROE, которое в последние годы постоянно выше 20%.

Также НЛМК хорошо контролирует долговую нагрузку. Если смотреть на мультипликаторы в сравнении с конкурентами, то компания находится посередине между «Северсталью» и ММК по рентабельности собственного капитала и стоимости.

Дивиденды. Безусловно, НЛМК — это одна из лучших дивидендных историй на российском фондовом рынке. А дивиденды у нас очень любят. В среднем при любой конъюнктуре в последние годы компания обеспечивала двузначную дивидендную доходность для своих акционеров. Конечно, такие показатели не остаются незамеченными инвесторами.

Почему акции могут упасть

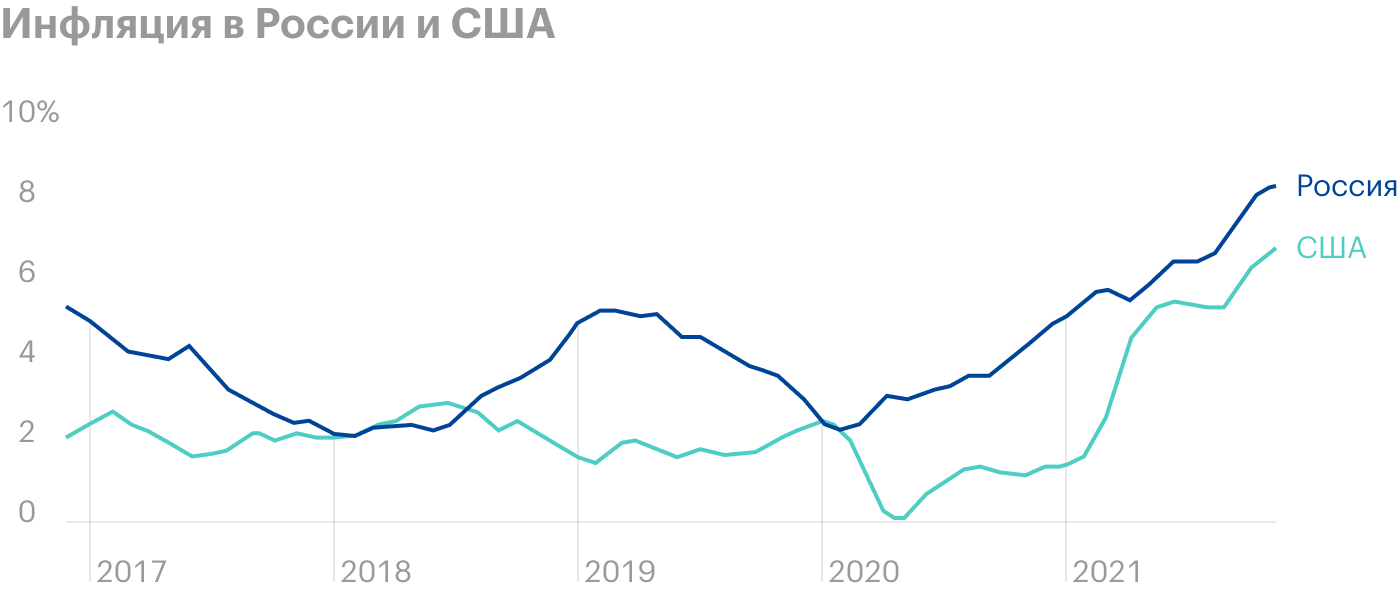

И снова про конъюнктуру. Как и многие отрасли, зависящие от цен на сырье, металлургия циклична. Это нужно обязательно учитывать при инвестировании в металлургов и, в частности, в НЛМК. Да, в последний год цены на сталь кардинально выросли, но все может измениться. К тому же правительства начинают активно бороться с инфляцией, которая все растет и в России, и в США, да и во всем мире.

В России уже практически в два раза увеличили ключевую ставку по сравнению с рекордным минимумом, а в США решили перестать считать инфляцию временной. Возможно, скоординированные действия монетарных властей дадут плоды — и цены, в частности на сталь, начнут падать. Ну и не забываем про избыток производственных мощностей в отрасли.

И снова про налоги. В обзоре «Северстали» мы уже подробно разбирали, что налоговая нагрузка на российские металлургические компании возрастет. Также не стоит забывать про периодическое введение пошлин на импорт стальной продукции в других странах для защиты своих производителей. Например, такие пошлины ввели в 2018 году в США, а срок введенных в 2019 году в Евросоюзе заградительных пошлин продлили до 2024 года.

И снова про ESG. НЛМК активно развивается в данной сфере сразу по нескольким направлениям:

- снижает объемы выбросов как за счет улучшения технологий производства, так и за счет планов по использованию попутных газов металлургического производства для электрогенерации;

- поставляет сталь для ветрогенераторов;

- не забывает и про неэкологические аспекты ESG: компания входит в число лучших работодателей в России.

Но все же основной минус — это то, что средние выбросы составляют 1,83 тонны CO₂ при производстве тонны стали, что, прямо скажем, немало. Так что потенциально грядущие углеродные налоги могут больно ударить по металлургам и, в частности, по НЛМК, что негативно повлияет на финансовые показатели и, как следствие, котировки акций.

Еще одним подтверждением того, что все это очень серьезно, выступает недавняя новость о том, что «Северсталь» продала свой угольный актив, даже пожертвовав вертикальной интеграцией во имя ESG. Возможно, в будущем стоит ждать похожих новостей и от НЛМК.

Мультипликаторы НЛМК по годам

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| 2017 | 10,4 | 21,8% | 0,75 |

| 2018 | 6,70 | 34,8% | 0,28 |

| 2019 | 9,95 | 23,6% | 0,67 |

| 2020 | 14,0 | 25,5% | 1,02 |

| 9м2021 | 4,07 | 69,4% | 0,42 |

Мультипликаторы НЛМК по годам

| P / E | |

| 2017 | 10,4 |

| 2018 | 6,70 |

| 2019 | 9,95 |

| 2020 | 14,0 |

| 9м2021 | 4,07 |

| ROE | |

| 2017 | 21,8% |

| 2018 | 34,8% |

| 2019 | 23,6% |

| 2020 | 25,5% |

| 9м2021 | 69,4% |

| Net debt / EBITDA | |

| 2017 | 0,75 |

| 2018 | 0,28 |

| 2019 | 0,67 |

| 2020 | 1,02 |

| 9м2021 | 0,42 |

Мультипликаторы крупнейших публичных российских металлургов за 9 месяцев 2021 года

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| НЛМК | 4,07 | 69,4% | 0,42 |

| «Северсталь» | 4,94 | 83,0% | 0,29 |

| ММК | 3,94 | 44,2% | 0,12 |

Мультипликаторы крупнейших публичных российских металлургов за 9 месяцев 2021 года

| P / E | |

| НЛМК | 4,07 |

| «Северсталь» | 4,94 |

| ММК | 3,94 |

| ROE | |

| НЛМК | 69,4% |

| «Северсталь» | 83,0% |

| ММК | 44,2% |

| Net debt / EBITDA | |

| НЛМК | 0,42 |

| «Северсталь» | 0,29 |

| ММК | 0,12 |

В итоге

НЛМК — крупнейшая российская металлургическая компания с обширным международным бизнесом. Благодаря высокой обеспеченности сырьем, постоянной работе над эффективностью и хорошей диверсификации НЛМК регулярно показывает достойные финансовые результаты и выплачивает солидные дивиденды. Компания не останавливается на достигнутом и активно инвестирует в свое развитие.

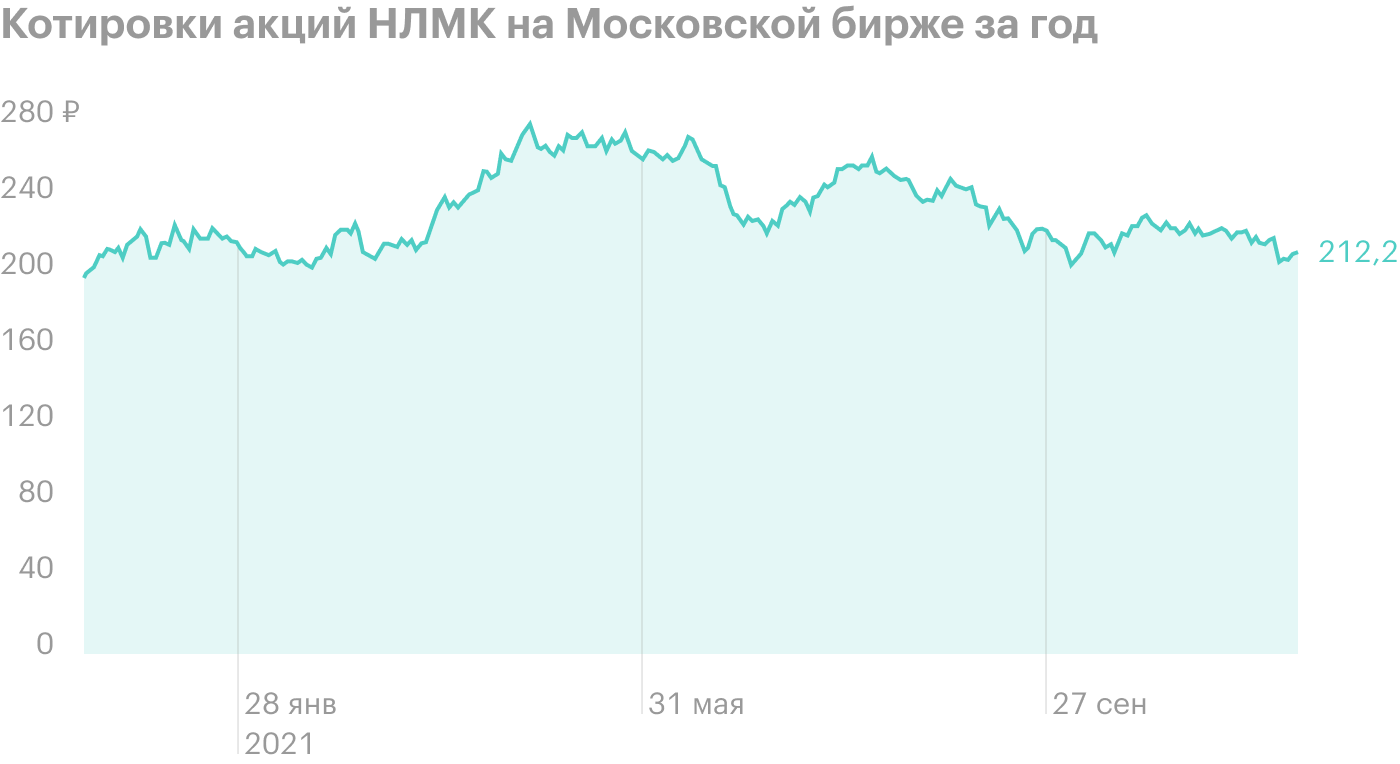

2021 год стал для нее крайне успешным из-за прекрасной рыночной конъюнктуры. Вслед за финансовыми показателями и ожидаемыми дивидендами вверх пошли и котировки акций. Но сейчас конъюнктура, похоже, ухудшается, правительства активно взялись за борьбу с неутихающей инфляцией — и это уже негативно отразилось на котировках. Возможно, это только начало.

В итоге НЛМК — это прекрасный бизнес, акции которого — одни из основных кандидатов на попадание в портфель дивидендного инвестора в российский фондовый рынок. Но обязательно стоит помнить, что циклическая металлургическая отрасль подразумевает периодические спады цен, финансовых показателей, дивидендов и котировок. Это нужно учитывать как уже будучи владельцем акций, так и при поиске лучшего времени для их покупки.