Оферта на досрочное погашение облигации: какие есть риски?

Владею корпоративными облигациями «Роснано», купил их не так давно примерно за 80% от стоимости. На почту пришло сообщение об оферте на досрочное погашение эмитентом. У облигации на тот момент оставался последний купон, а ее срок заканчивается через полгода.

Означает ли эта оферта, что компания не уверена, сможет ли выплатить купон через полгода? Почему инвесторы не начали массово скупать облигации, чтобы получить по оферте по номиналу 20% быстрой прибыли? Обязательно ли давать ответ или можно проигнорировать письмо об оферте?

В чем вообще плюсы и минусы досрочного погашения и какие риски инвестор должен учесть при принятии или отказе от такой оферты?

Облигации — это долговые ценные бумаги, по сути, долговые расписки, которые торгуются на бирже. У некоторых облигаций предусмотрена оферта — возможность досрочно погасить бумаги. При этом оферты есть разных видов.

Расскажу, как устроены оферты, в чем их плюсы и минусы и как она происходила в случае с облигациями «Роснано».

Что такое оферта

Оферта по облигации — это возможность досрочно погасить облигацию, обычно по номинальной цене. Оферта есть не у всех бумаг. Предусмотрена ли оферта по конкретной облигации, можно посмотреть в эмиссионной документации по интересующей вас бумаге или на сайтах, посвященных облигациям.

Есть два вида оферт: пут и колл.

Пут-оферта, или оферта на предъявление, дает владельцу облигации право попросить эмитента досрочно погасить ее. Оферта назначена на заранее известную дату. Чтобы участвовать, надо обратиться к брокеру в заранее известный диапазон дат — обычно в течение одной-двух недель перед офертой. Брокер может брать комиссию за то, что инвестор подаст заявку на участие в оферте.

Обычно пут-оферта сочетается с тем, что ставка купона и размер купонных выплат определены до даты оферты. Незадолго до оферты эмитент может объявить, что ставка купона изменится.

Те инвесторы, кому не понравится новый купон, имеют право попросить эмитента выкупить у них облигации по оферте. Инвесторы, которых все устраивает, могут ничего не делать.

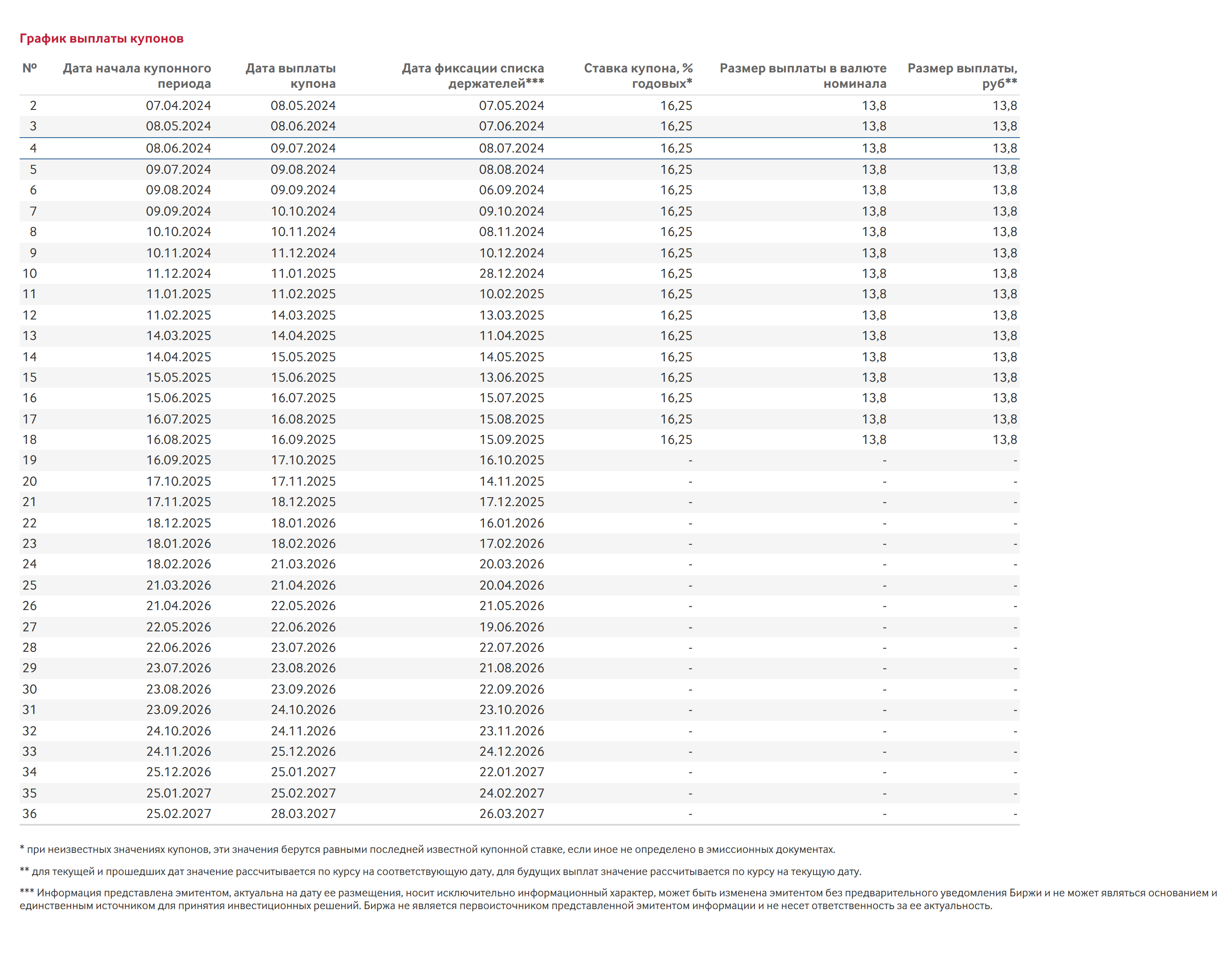

Например, дата погашения облигации «Брусника 002Р-02» — 28 марта 2027. Ставка купона — 16,25% годовых, а размер купона — 13,80 ₽ с выплатой один раз в месяц.

Но такие условия будут действовать не весь срок жизни облигации, а только по 15 сентября 2025. После этой даты эмитент имеет право определить другую ставку купона, хоть 0,01% годовых, из-за чего изменится размер купонных выплат.

Оферта назначена на 18 сентября 2025 года. Чтобы поучаствовать в ней, надо подать заявку на участие с 8 по 11 сентября.

Колл-оферта, или оферта на досрочный выкуп, дает эмитенту право досрочно погасить облигацию по своему усмотрению. Даты могут оговорить заранее. От инвестора здесь ничего не зависит, заявление подавать не надо. Все решает эмитент.

Например, облигацию «Селл-сервис БО-П01» должны погасить 6 февраля 2025 года. Эмитент имел право досрочно погасить ее 16 августа 2023 года — в день окончания 18-го купонного периода. Но этого не случилось, и облигация продолжила существовать.

При этом ставка купонов в размере 16% годовых действует до февраля 2025 года. То есть если эмитент не станет гасить бумаги досрочно, условия облигации не изменятся.

Какой была оферта по облигациям Роснано

Когда вы говорите про облигации «Роснано», то, скорее всего, имеете в виду «Роснано БО-002P-03». Она должна быть погашена 20 октября 2022 года.

27 апреля 2022 года стало известно, что компания хочет выкупить эти бумаги по оферте. Дата оферты — 23 мая, а заявки для участия надо было подать с 11 по 19 мая. При этом компания была готова выкупить не более 2,4 млн облигаций, хотя их было выпущено 12 млн.

Цену выкупа компания устанавливала сама после сбора заявок, но она не могла быть более 100% номинала. 20 мая стало известно, что цена выкупа составит 85,2% номинала. Это примерно на уровне биржевых цен данной бумаги в апреле, но ниже, чем биржевая цена в середине мая, — незадолго до оферты.

Всего выкупили около 2,2 млн бумаг. Остальные 9,8 млн облигаций продолжили торговаться, и их цена подросла. На конец августа 2022 года одна облигация стоит около 95% номинала.

В чем нюансы оферт

Теперь отвечу на ваши вопросы по этой оферте и офертам в целом.

Означает ли эта оферта, что компания не уверена, сможет ли выплатить купон через полгода? То, что компания решила выкупить часть облигаций по оферте, само по себе не означает, что она опасается насчет выплат купона.

Когда компания решает, выкупить ли облигации, она оценивает, выгодно ли ей это делать. Если у компании есть свободные деньги и она не хочет платить проценты, то может выкупить облигации по оферте. При этом на погашение облигаций нужно в разы больше денег, чем на купоны.

В случае с «Роснано» неизвестно, почему компания решила выкупить часть облигаций, еще и всего за полгода до погашения. Возможно, это связано с какими-то договоренностями компании и крупных держателей ее бумаг типа пенсионных фондов и управляющих компаний. Здесь можно только гадать.

В любом случае инвестору стоит помнить, что у облигаций есть разные риски: кредитный, процентный, валютный и другие.

Почему инвесторы не начали массово скупать облигации, чтобы получить по оферте по номиналу 20% быстрой прибыли? Здесь дело в том, что не было заранее известно, по какой цене состоится выкуп. Могло быть и 100% номинала, и 60%. Поэтому был риск получить убыток вместо прибыли.

Кроме того, компания выкупала менее 20% от общего объема облигаций. Значит, можно было подать заявку, но не получить деньги вместо облигаций.

Наконец, у части инвесторов в этой облигации были небольшие позиции, например до нескольких десятков бумаг. С учетом комиссии брокеру за подачу заявки — это может быть и несколько тысяч рублей — могло оказаться, что вся или почти вся выгода была бы съедена накладными расходами.

Обязательно ли давать ответ или можно проигнорировать письмо об оферте? На ваше усмотрение. Зависит от того, с чем связана оферта, когда вам нужны деньги, какую доходность хотите и так далее.

Если считаете, что вам нет смысла участвовать в пут-оферте, можно просто проигнорировать ее. Если же считаете, что надо поучаствовать — например, если после оферты эмитент сильно снизит процентную ставку, — стоит обратиться к вашему брокеру и подать заявку на участие в оферте.

В чем вообще плюсы, минусы досрочного погашения и какие риски инвестор должен учесть при принятии или отказе от такой оферты? Плюс досрочного погашения по оферте в том, что инвестор раньше получит деньги, чем если бы ждал погашения. Конечно, облигации можно продать на бирже, но если у инвестора много облигаций, а объем торгов этим выпуском небольшой, то досрочное погашение может быть лучше.

Минусы тоже есть. Если ставка купона определена только до даты ближайшей оферты, как это часто бывает у облигаций с пут-офертой, не получится посчитать доходность облигации к погашению. Придется считать доходность к дате оферты или предполагать, что купоны не изменятся. А еще надо следить за новостями, чтобы вовремя узнать новую ставку купона.

Если это пут-оферта и в ней хочется поучаствовать, надо подать заявку брокеру. А это лишние действия и комиссия. Если же это колл-оферта, где эмитент досрочно гасит облигации по своему усмотрению, то снижается предсказуемость облигации. И не факт, что после досрочного погашения получится найти другие бумаги с похожим сроком и доходностью.

С учетом этого некоторые инвесторы могут просто игнорировать облигации с офертой, выбирая бумаги без возможности досрочного погашения. Стоит ли так делать, решать вам.