Стоит ли покупать высокодоходные облигации?

Расскажите, пожалуйста, про сектор высокодоходных облигаций в России. Есть ли смысл вкладываться? Насколько риск покрывается премией? Какие отрасли стоит рассмотреть? Или, может быть, при такой же доходности менее рискованно будет вложиться в акции?

Кирилл

Ключевая ставка Банка России на 3 августа 2021 года равна 6,5% годовых. С помощью банковских вкладов можно получить 6—6,5% годовых или немного больше, у коротких ОФЗ доходность к погашению сейчас порядка 6,5—6,8% годовых, а доходность длинных превышает 7%.

Высокодоходные облигации дают на несколько процентных пунктов больше, например 10—11% годовых. Но и риск потерять деньги выше.

Что такое высокодоходные облигации

Так называют облигации, доходность которых на несколько процентных пунктов или даже в 1,5—2 раза превышает доходность безрисковых инструментов наподобие гособлигаций сопоставимой дюрации. Дюрация — это эффективный срок до погашения облигации или оферты с учетом всех платежей, а также мера процентного риска облигаций.

Подобные облигации обычно выпускаются небольшими компаниями, имеющими низкий кредитный рейтинг или вообще без рейтинга. Поэтому высокодоходные бумаги также называют облигациями спекулятивного, или неинвестиционного, уровня и даже мусорными облигациями — junk bonds.

Повышенная ставка купона — это премия за повышенный кредитный риск. Так называется риск потерять деньги из-за того, что эмитент не исполнит свои обязательства.

Инвесторы интересуются такими облигациями именно благодаря премии за риск. Если бы ее не было, разумно было бы инвестировать в облигации органов власти и крупных компаний: доходность та же, риск меньше.

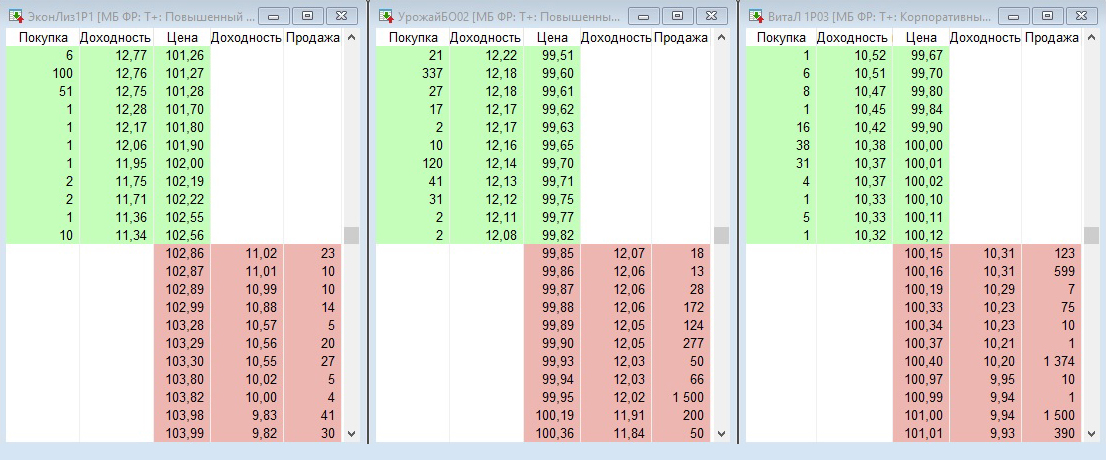

Вот примеры российских высокодоходных облигаций — от более коротких бумаг к более длинным. Это именно примеры, не рекомендации.

ЭкономЛизинг 001Р-01, RU000A100RQ4. Погашение 24 августа 2022 года, ставка купона — 13,5% годовых.

На 3 августа 2021 года эта облигация стоила около 102,8% номинала, что дает текущую доходность 13,13%, простую доходность к погашению 10,27%, эффективную доходность к погашению 11,05% годовых.

Урожай БО-02, RU000A1037C8. Погашение 4 июня 2024 года, ставка купона — 11,5% годовых.

На 3 августа 2021 года эта облигация стоила около 99,8% номинала, что дает текущую доходность 11,53%, простую доходность к погашению — 11,39%, эффективную доходность к погашению — 12,09% годовых.

Вита Лайн 001Р-03, RU000A1036X6. Погашение 29 мая 2025 года, ставка купона 10% годовых. В мае 2024 года компания может изменить ставку купона. Если новый купон не понравится, облигацию можно будет досрочно погасить по оферте.

На 3 августа 2021 года эта облигация стоила около 100,15% номинала, что дает текущую доходность 9,98%, простую доходность к оферте — 9,77%, эффективную доходность к оферте — 10,31% годовых. Доходность к погашению не посчитать, поскольку известен размер не всех купонов.

Всего на российском долговом рынке на начало августа 2021 года было почти 300 выпусков высокодоходных облигаций.

Также высокодоходными облигациями могут стать бумаги крупных компаний, у которых возникли проблемы и упал кредитный рейтинг. Ставка купона изначально не очень большая, но облигации дешевеют, из-за чего растет их доходность. Такие компании и их облигации называют падшими ангелами — fallen angels.

Риски высокодоходных облигаций

Кредитный риск. Это основной риск подобных бумаг. Надежность облигаций равна надежности их эмитента.

Компания может допустить дефолт и не выплатить купоны вовремя, не выплатить их вообще, отказаться от обещанной оферты или не вернуть номинал облигации. Так инвесторы могут получить меньше, чем рассчитывали, или совсем лишиться средств.

По данным сайта rusbonds.ru, с 1 января 2010 года по 3 августа 2021 года было более 1400 дефолтов по корпоративным облигациям. Часть из них — технические дефолты, когда эмитент просто не исполнил обязательства вовремя и затем исправился, но в части случаев обязательства не были выполнены вообще.

Среди проблемных облигаций были и высокодоходные. Например, 12 мая 2021 года был допущен дефолт по облигации «Каскад 001Р-01»: эмитент не смог выплатить купоны за седьмой купонный период на сумму 11,22 млн рублей. При этом еще в апреле 2021 года кредиторы компании обратились в суд, чтобы признать ООО «Каскад» банкротом.

По состоянию на 3 августа 2021 года купон так и не выплачен. Биржевая цена облигации к этой дате упала ниже 4% от номинала, то есть облигация стоит меньше 40 рублей при номинале 1000 рублей. Удастся ли инвесторам получить купоны и номинал облигации, неизвестно.

Также в последнее время возникли проблемы с другими высокодоходными облигациями, например бумагами «Дядя Денер» и «Дэни Колл».

Для сравнения: за те же более чем 11 лет с 2010 по начало августа 2021 года не было ни одного дефолта по ОФЗ. По муниципальным облигациям было два технических дефолта и один обычный, но во всех случаях инвесторы получили деньги, просто чуть позже.

Помните, что цена облигации упадет, если инвесторы решат, что эмитент облигаций не сможет исполнить обязательства. Например, в кризис высокодоходные облигации могут подешеветь сильнее, чем менее рискованные бумаги.

Хотя возможны и исключения, ведь опытные инвесторы, сознательно вкладывающие деньги в рискованные облигации, могут держать их и в кризис, не продавая и даже охотно покупая дешевеющие бумаги ради более высокой доходности. Тогда падение цены будет примерно как у более надежных облигаций.

Риск ликвидности. Выпуски высокодоходных облигаций обычно сравнительно небольшие — несколько десятков или сотен миллионов рублей. Кроме того, такие облигации менее популярны, чем ОФЗ или облигации крупнейших компаний.

Это означает, что может быть сложно быстро купить или продать по разумной цене большое количество облигаций из одного выпуска. Возможно, придется долго ждать или соглашаться на не очень выгодную цену.

Важные нюансы

Налоги. Раньше с купонов корпоративных облигаций удерживался НДФЛ — 13%. Если же облигация была выпущена в 2017 году или позже, то налог считался иначе: 35%, но не со всего купона, а только с той части, что превосходила ставку ЦБ, увеличенную на 5 процентных пунктов.

Таким образом, многие высокодоходные облигации, в отличие от обычных корпоративных или облигаций органов власти, подпадали под налог.

С 2020 года с купонов по всем облигациям, даже государственным, налог удерживается одинаково — по ставке 13%. Тип облигации и ставка купона больше не имеют значения.

Чтобы сэкономить на налоге, используйте ИИС, при закрытии которого примените вычет типа Б — на доход. Этот вычет освобождает и от налога с купонов, по крайней мере если купоны поступают на ИИС, а не на внешний счет.

Доступ к облигациям. Не все облигации доступны всем желающим из-за недавних изменений в законодательстве.

До 1 октября 2021 года облигации российских эмитентов с кредитным рейтингом ruBBB и ниже по шкале «Эксперт РА» или BBB(RU) по шкале «АКРА», а также облигации иностранных эмитентов с рейтингом B и ниже от S&P, Moody’s или Fitch доступны инвесторам с опытом сделок с подобными бумагами до 1 января 2020 года или со статусом квалифицированного инвестора.

С 1 октября 2021 года это изменится: облигации с рейтингом ниже ААА будут доступны только после теста, который можно будет пройти у брокера, или со статусом квалифицированного инвестора. Опыт сделок перестанет иметь значение.

Данные нормы не касаются облигаций, зарегистрированных до 11 июня 2021 года, то есть до даты вступления в силу нового закона. Это значит, что старые выпуски облигаций можно будет приобрести, а вот доступ к более новым будет не у всех инвесторов.

Чтобы иметь доступ к максимальному числу высокодоходных облигаций, нужен статус квалифицированного инвестора: некоторые такие облигации предназначены только для «квалов». Пример — Вэббанкир 01, которая была размещена на Московской бирже в июле 2021 года.

Что делать и как снизить риски

Я считаю, что начинающим инвесторам не стоит слишком увлекаться высокодоходными облигациями. Лучше использовать ОФЗ и облигации крупных надежных компаний: они вместе с вычетом на взносы по ИИС дают хорошие результаты и относительно безопасны.

Тем не менее начинающие и тем более опытные инвесторы вполне могут вложить в высокодоходные бумаги часть денег, выделенных в портфеле на облигации. Это удобно сделать через биржевые фонды высокодоходных облигаций: они диверсифицированы, не требуют внимания, доступны неквалифицированным инвесторам, а комиссия фондов компенсируется тем, что они не платят налог с купонов облигаций.

Так, на Московской бирже есть фонды BCSB, RCHY и TBRU, полностью или частично состоящие из рублевых высокодоходных облигаций. Есть и фонды иностранных высокодоходных бумаг — AMHY, FXFA, VTBH.

Если будете инвестировать в отдельные выпуски высокодоходных облигаций, а не в фонды, советую принять такие меры предосторожности:

- Перед покупкой облигаций изучить, чем занимается эмитент и какое у него финансовое положение: есть ли чистая прибыль, какие долги, есть ли судебные дела с его участием. Для этого пригодятся сайты эмитентов, Центр раскрытия корпоративной информации,картотека арбитражных дел. На сайте Rusbonds есть статья о том, как анализировать высокодоходные облигации.

- Вложиться в облигации разных эмитентов. Диверсификация снижает риск: облигации десяти компаний — это надежнее, чем облигации одной компании того же уровня.

- Вложиться в облигации эмитентов из разных отраслей экономики. Так, покупать облигации только микрофинансовых организаций — вряд ли хорошая идея, поскольку изменение регулирования в этой сфере может привести к тому, что пострадают все МФО. Если добавить к МФО строителей, лизинговые компании и грузоперевозчиков, портфель будет менее рискованным.

- Не гнаться за самыми доходными бумагами. Обычно чем выше доходность, тем выше риск, а доходность никто не гарантирует.

- Хотя бы иногда обращать внимание на новости об эмитентах облигаций. В этом помогут, например, телеграм-каналы и чаты, посвященные высокодоходным бумагам.

- Может быть разумно не держать облигации до погашения или оферты, а продавать их за несколько недель или даже месяцев до этого. Это защитит от риска дефолта, если у эмитента не хватит денег на погашение облигаций. Еще можно продавать облигации перед выплатой купона и покупать после, но это потребует много времени, если в портфеле много разных облигаций, и повлечет расходы в виде брокерских комиссий.

Инвестировать в высокодоходные облигации или предпочесть иные виды активов — решать вам. Исходите из своих целей и пожеланий по доходности и риску.