Может ли банк повысить ставку по выданной ипотеке?

Мы брали ипотеку в начале 2021 года по еще сравнительно низкой ставке — 6,1%. В непростое время, когда санкции в отношении банков вводят из-за рубежа, банкам, естественно, понадобится дополнительный доход.

Кроме того, прошла новость, что российские банки на время — до 30 июня 2022 года — не будут ограничены в том, какие ставки по кредитам предлагать населению. Такую меру санкционировал Банк России.

Может ли банк в одностороннем порядке поднять ставку по текущей ипотеке и, следовательно, размер ежемесячного платежа, сославшись на сложное экономическое положение и санкции?

Ваш вопрос и простой, и сложный одновременно.

По закону, сложившейся судебной практике и практике заключения кредитных договоров банк не может в одностороннем порядке повысить процентную ставку по выданному кредиту, если в самом договоре или законе нет условий для этого.

Однако экономическая ситуация развивается так, что ее сложно прогнозировать. Например, правительство может внести изменения в законы в случае гиперинфляции или чтобы поддержать финансовую систему.

28 февраля 2022 года ЦБ РФ рекомендовал банкам не усугублять ситуацию, которая сложилась после введения санкций, — не штрафовать и не взыскивать пени с заемщиков.

Еще в 2021 году ЦБ опубликовал доклад с мерами по регулированию плавающих ипотечных ставок, так как понимал, что из-за роста ключевой ставки банки чаще будут предлагать такие условия заемщикам. Авторы доклада рекомендуют запретить плавающие ставки или ограничить их пределы либо долю таких кредитов в портфелях банков. Но никакого официального решения и законов на этот счет пока нет.

Попробую рассказать о вариантах, которые могу себе представить.

Если ставка в договоре зафиксирована

В большинстве кредитных договоров ставка зафиксирована. Это значит, что по закону банк может уменьшить ставку по кредиту в одностороннем порядке. А чтобы ее увеличить, необходимо подписать с заемщиком дополнительное соглашение к договору. Но подписывать такое соглашение или нет — дело заемщика.

Второй вариант для повышения ставки — решение суда. Такое бывает, если заемщик нарушает условия договора, например регулярно задерживает платежи. В этом случае банк необязательно расторгнет договор — он может потребовать в суде увеличить ставку по кредиту. Хотя это редкий случай.

Третий вариант: банк может в одностороннем порядке повысить ставку, если заемщик не исполняет обязанности по договору, например у него не застрахована жизнь или имущество. Это стандартное условие кредитных договоров.

Теоретически банки могут провоцировать нарушение этих обязательств заемщиком. Например, повысить стоимость страховок, а потом в случае нарушения пытаться поднять ставки по кредитам. Но в любом случае величина измененной ставки должна быть согласована в договоре. Она не может быть произвольной или быть выше максимума, который оговорен в договоре. То есть если в договоре верхний предел ставки — 8%, то произвольно поднять ее до 20% банк не может.

Если в договоре плавающая ставка

С такими договорами дело обстоит иначе.

Плавающая ставка — это договоренность между заемщиком и банком, что при определенном изменении условий размер ставки поменяется. То есть не идет речь об одностороннем изменении со стороны банка.

Как работает плавающая ставка. Обычно плавающая ставка состоит из базовой ставки, которая гарантирована на весь период договора, и переменной части — она рассчитывается по формуле, которая может включать различные индикаторы, например ключевую ставку ЦБ РФ, Mosprime — независимую ставку рублевых кредитов и вкладов на московском фондовом рынке, Libor — лондонскую межбанковскую ставку предложения на рынке межбанковских кредитов.

Доля ипотечных кредитов с привязкой ставки к экономическим индикаторам небольшая. Последние десятилетия банковская система работала довольно стабильно. Банк мог привязать ставку к разным индикаторам, но конкурировать на рынке с другими банками, которые так не делали, было бы сложно. Клиенты просто выбирают более привлекательные условия, так как не хотят брать на себя риск повышения ставки.

Если кредитный договор предусматривает изменение ставки по кредиту в зависимости от колебаний ключевой ставки или других индексов, то должен быть предел изменения этой ставки. То есть недостаточно просто написать, что банк может скорректировать ставку, если изменятся внешние условия. Обязательно нужна формула, схема или значения верхних и нижних пределов ставки. В противном случае это условие в договоре можно оспорить, так как оно нарушает права заемщика: позволяет банку менять ставку произвольно, без предварительного соглашения с заемщиком.

- В Тюмени компания взяла у банка кредит и подписала договор, где был пункт о том, что банк вправе изменить ставку, если будет скорректирована ставка рефинансирования. Когда это случилось и ставку увеличили, банк попытался увеличить ставку по кредиту. Компания не согласилась и обратилась в суд.

- Суд постановил, что «из буквального толкования текста договора невозможно установить порядок определения процентной ставки при изменении ставки рефинансирования Банка России и верхний предел возможного увеличения размера процентной ставки». Суд признал условие кредитного договора о повышении процентной ставки несогласованным и незаключенным.

Судебная практика однозначна. Заемщик подпадает под действие закона о защите прав потребителей: никакие условия договора не могут изменяться, если они ухудшают положение заемщика по сравнению с правами по закону.

На первый взгляд, кажется, что это противоречивая конструкция. Вроде бы в законе написано, что в одностороннем порядке ставку менять нельзя. Но если предусмотреть в договоре обходные конструкции, например привязку к разным индексам, и детально расписать условия и размеры изменения ставок, то вроде как и можно. Это не будет считаться односторонним повышением ставки, так как заемщик и банк по обоюдному согласию решили, что так можно.

Как суд отличает условие о повышении ставки в одностороннем порядке от условий, которые суд признает договоренностью сторон, сказать сложно. Каждый судебный процесс индивидуален.

Основной вывод, который можно сделать: если в кредитном договоре нет указания на то, что ставка по кредиту может изменяться из-за роста ключевой ставки, и одновременно нет формулы, которая регулирует пределы изменения ставки, то волноваться не о чем. Банк не может изменить ставку в одностороннем порядке, а если попробует, суд признает это незаконным.

Что будет со ставками по льготной ипотеке

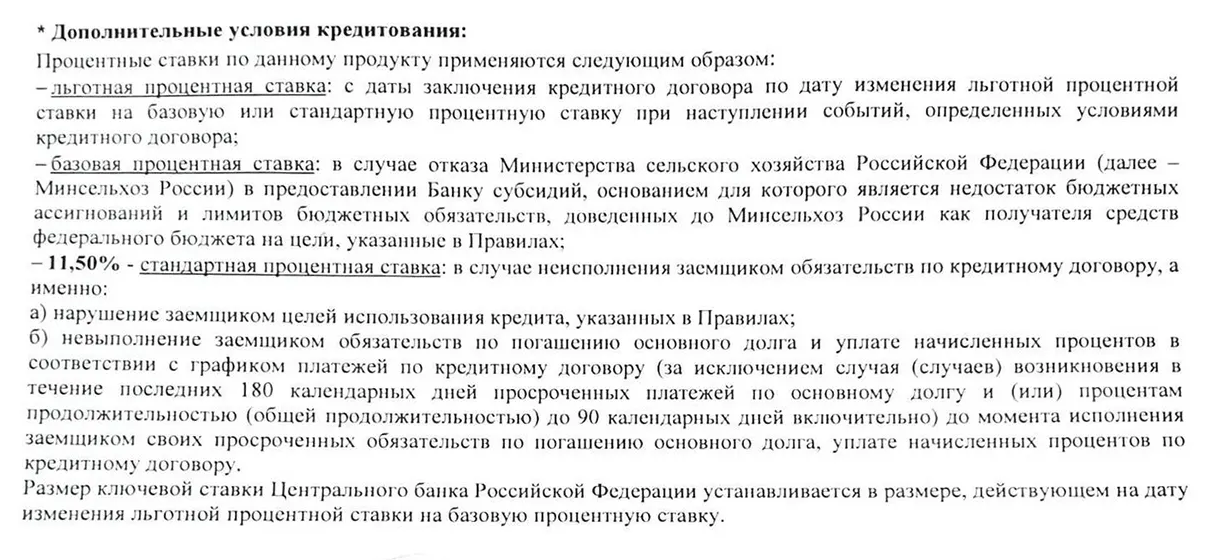

Для обладателей льготных ипотек с государственным субсидированием риски выше.

Например, по условиям кредитного договора сельской ипотеки государство субсидирует ключевую ставку. В договоре указано, что если государство откажется от субсидирования, то льготная ставка может измениться на базовую. Базовая ставка определена условиями договора — это льготная ставка плюс ключевая ставка ЦБ.

Если в федеральном бюджете деньги на финансирование программы закончатся, то обладатели сельских ипотек будут вынуждены платить проценты по ставке 22,7% годовых при ключевой ставке 20%.

Пока государство не говорит о прекращении субсидирования, а значит, у банков нет оснований менять ставки по выданным кредитам.

Что в итоге

Если в договоре указана определенная ставка, то в одностороннем порядке банк ее поднять не может. Большинство ипотечных кредитов выданы именно по фиксированной ставке.

У обладателей ипотек с плавающей ставкой есть риск, что процент вырастет. Однако нет гарантий, что эти условия, законы или судебная практика в сегодняшней ситуации не изменятся. Так, 28 февраля 2022 года президент дал указание сохранить процентные ставки по всем выданным ипотечным кредитам, но пока это не оформлено в нормативный акт, указ или предписание ЦБ РФ. Будем следить за новостями.