УСН — это упрощенная система налогообложения. Упрощенная, да не простая.

УСН называется упрощенной по сравнению с общей системой налогообложения — ОСН. Значимые отличия — в налогах.

Транспортный, земельный и налог на имущество предприниматели на обеих системах налогообложения платят, только если у них есть транспорт, земля или имущество в собственности.

В этой статье мы разберемся с тем, кто имеет право применять УСН, как на нее перейти и когда сдавать отчеты.

Кто применяет УСН

Работать на УСН могут и предприниматели, и компании, но с ограничениями.

Ограничения по виду деятельности. На УСН не могут работать:

- Банки.

- Производители подакцизных товаров, например парфюмерии, сигарет, алкоголя, кроме вина.

- Страховые компании.

- Ломбарды.

- Организации и ИП, которые продают полезные ископаемые.

- Адвокаты, адвокатские бюро, нотариусы.

- Агентства аутстаффинга. Так называются компании, предоставляющие наемный труд.

- Инвестиционные фонды, профессиональные участники рынка ценных бумаг.

- Организаторы азартных игр.

- Сельхозпроизводители, применяющие ЕСХН.

- С 2023 года — производители ювелирных изделий и торговцы ими.

По количеству сотрудников. Штат, включая сотрудников, оформленных по гражданско-правовым договорам, не должен превышать 130 человек.

По оборотам. В 2022 году компании и ИП могут работать на УСН, если обороты не превышают 219,2 млн рублей в год.

По стоимости основных средств. Бухгалтерская остаточная стоимость основных средств компании или ИП не должна превышать 150 млн рублей. Однако в расчет идет только имущество, которое при покупке стоило 100 тысяч рублей и выше.

Права на компьютерные программы, патенты и другие нематериальные активы в лимит не входят. Условное ООО «Стартап», которое владеет правами на приложения в Эпсторе стоимостью 200 млн рублей и тремя компьютерами стоимостью 500 тысяч рублей, может работать на УСН.

По доле других организаций. Компания не может работать на УСН, если долей более чем в 25% от ее уставного капитала владеют другие организации. Если ты большой бизнес с инвесторами — переходи на ОСН.

По филиалам. Компания не должна иметь филиалов.

Если какое-то из этих условий нарушается, например компания открывает филиал или у нее вырастает оборот, придется перейти на общую систему налогообложения.

Как перейти на УСН

Уведомление о переходе на УСН можно подать сразу при регистрации компании или в течение 30 дней после регистрации. Действующие компании переходят на упрощенку только с начала следующего года.

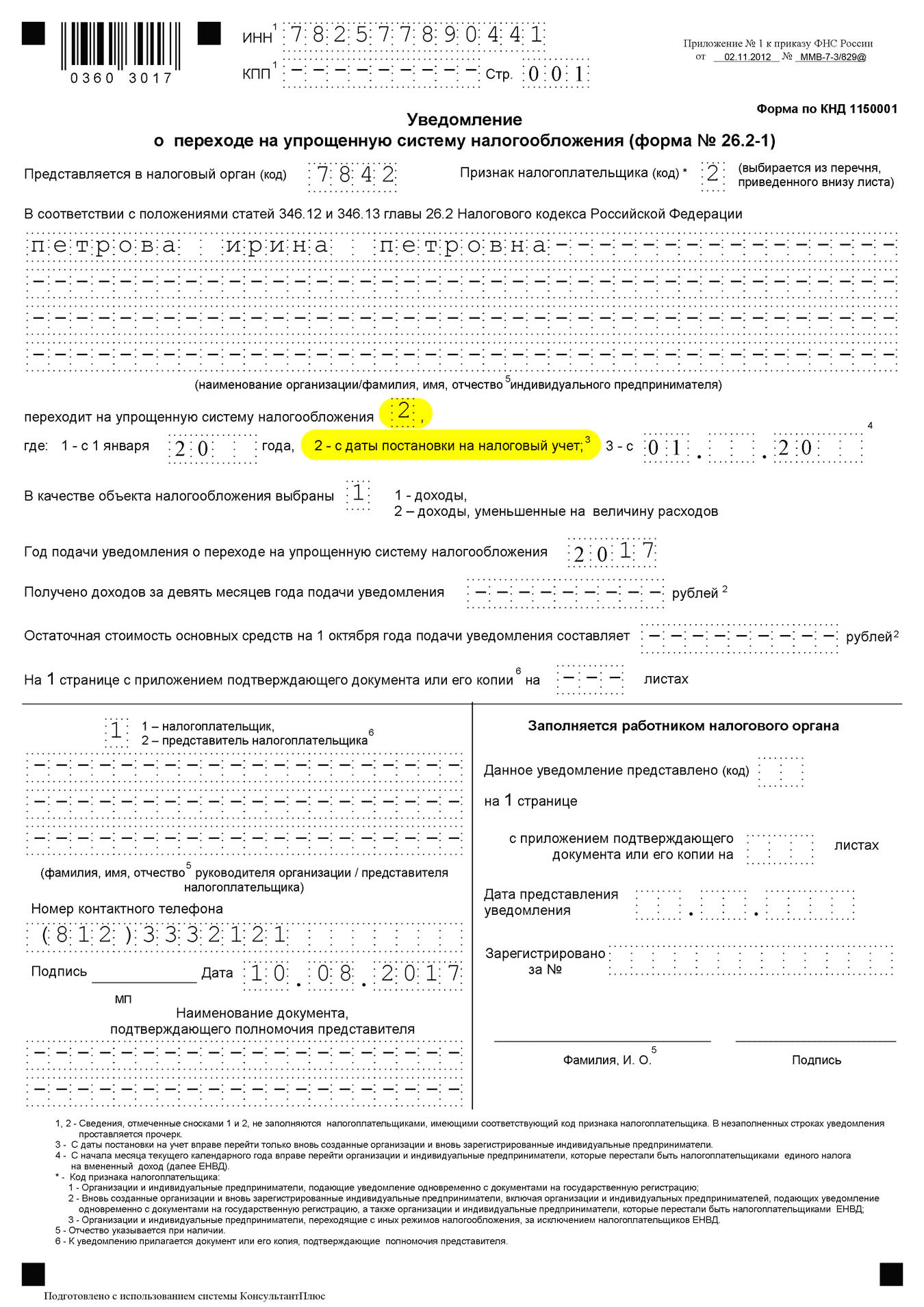

Чтобы перейти на УСН сразу после регистрации компании, к пакету документов нужно приложить уведомление по форме 26.2-1.

Действующая компания может перейти на упрощенную систему только с начала следующего года. Подать уведомление нужно с 1 октября по 31 декабря предшествующего года. То есть перейти на УСН в 2022 году уже не получится, но можно подать заявление в октябре и перейти на упрощенку с 2023 года.

Перейти на УСН действующая компания или ИП могут со следующего года, если их доход за 9 месяцев текущего года не превышает лимит. В 2021 году он составлял 112,5 млн, в 2022 — 219,2 млн ₽.

Уведомление можно подать по интернету — через систему электронной отчетности («Контур», «Такском» и т. д.), отнести в налоговую лично или отправить по почте письмом с описью вложения.

ФНС не отправляет никаких бумажек о переходе на УСН, но вы можете попросить ее об этом — так спокойнее. Для этого напишите запрос в свободной форме. В ответ ФНС пришлет информационное письмо.

Заставьте ФНС всё подтвердить

Иногда при регистрации новых ИП и компаний налоговики могут элегантно подзабыть о том, что надо поставить их на УСН. На всякий случай запросите информационное письмо, что вас перевели на упрощенную систему налогообложения. Сделайте это сразу после регистрации или после перехода на упрощенку с нового года. Никому нельзя доверять.

Когда нужно отправлять отчетность по УСН

Налог по УСН нужно оплачивать каждый квартал:

- 1 квартал — не позднее 25 апреля;

- 2 квартал — не позднее 25 июля;

- 3 квартал — не позднее 25 октября;

- 4 квартал (за год) — ООО не позднее 31 марта следующего года, а ИП не позднее 30 апреля следующего года.

Это касается именно уплаты денег, а не подачи декларации.

Налоговую декларацию нужно подавать раз в год. В 2022 году сроки сдвигали из-за коронавируса, но в 2021 году они стали прежними: до 31 марта для ООО, до 30 апреля для ИП.

Сдать декларацию по УСН 6%

Есть целый ряд онлайн-сервисов, которые помогают автоматически формировать декларации по УСН, но мы расскажем про Бухгалтерию:

- Заполняем декларацию, считаем налоги и автоматически готовим платежку.

- Отправляем декларацию в ФНС через интернет, но если хотите, можете распечатать и сдать лично.

- Сформируем платежку для уплаты налога.

Вот так:

Совет для ИП на УСН без сотрудников

Все индивидуальные предприниматели обязаны платить за себя страховые взносы, их размер фиксирован: в 2022 году — 43 211 ₽. Взносы можно заплатить раз в год — до 31 декабря, а можно платить вместе с налогом по УСН, то есть поквартально.

Чаще всего выгоднее платить взносы поквартально: в этом случае сумма страхового взноса за квартал уменьшает базу для расчета налога по УСН.

В следующей статье расскажем про разницу между УСН «Доходы» и УСН «Доходы минус расходы».

Важно

Если у вас сезонная работа или нестабильная выручка — наймите профессионального бухгалтера.

Не решайте сложные вопросы по советам и статьям из интернета. Не рискуйте. Найдите профессионала.