Как получить налоговый вычет за квартиру в новостройке

И забрать свои 260 тысяч у государства

Мы рассказывали вам, как купить квартиру в новостройке и не сойти с ума: как выбрать застройщика, договориться о скидке, правильно подписать договор, принять квартиру и оформить право собственности.

Сегодня — завершающая статья цикла: рассказываем, как получить налоговый вычет за квартиру в новостройке.

Внимание

За несколько лет эта статья частично потеряла актуальность. У нас есть новая подробная инструкция о налоговом вычете за квартиру. Там советы экономиста, полный список документов и разбор сложных ситуаций.

Что такое налоговый вычет

Налоговый вычет — это деньги, которые вы можете получить у государства за покупку квартиры. Вы платите налог на доход физических лиц — НДФЛ — 13% от вашей зарплаты получает государство. Когда вы купили квартиру, то отдали за нее часть дохода, а НДФЛ при этом все равно платили. Государство вернет вам 13% от суммы, которую вы заплатили за квартиру, но не более 260 тысяч рублей. Если квартира в новостройке дешевле 2 млн рублей и без отделки, в сумму вычета можно включить и расходы на отделку.

- В 2022 году Вася купил квартиру за 1,9 миллиона рублей. Максимальная сумма, которую Вася может вернуть, — 13% от стоимости квартиры:

- 1 900 000 ₽ × 0,13 = 247 000 ₽

Жилищный вычет также положен за дом, комнату в коммуналке или долю в квартире.

На все квартиры дороже двух миллионов вычет будет 260 тысяч, а на более дешевые — 13% от их стоимости. Государство делит выплаты по вычету по годам и не выплачивает за прошедший год больше, чем получило НДФЛ за вас.

- В 2022 году Вася заработал 600 000 ₽, с которых он уплатил 13% НДФЛ:

- 600 000 ₽ × 0,13 = 78 000 ₽₽

- Значит, в счет вычета за 2022 год Вася получит 78 000 ₽, а оставшиеся 182 000 ₽ растянутся на возвраты в следующих годах.

Аналогичным образом работает и вычет за проценты по ипотеке. Если вы купили квартиру в ипотеку, то можете претендовать еще на вычет за ипотечные проценты — тоже 13% от суммы, но не более 390 тысяч рублей. Если вы выплатили банку проценты на сумму до 3 миллионов, то государство вам вернет 13% от суммы, а если 3 миллиона и более — 390 тысяч.

Остаток вычета за проценты по ипотеке нельзя переносить на другой объект — п. 8 ст. 220 НК РФ.

Когда можно претендовать на вычет

Претендовать на вычет за новую квартиру можно, если вы купили ее в России, получаете доход, который облагается НДФЛ 13% — например, по трудовому договору, у вас есть российская прописка и вы подписали с застройщиком акты приема-передачи. Если у вас ИП с общей системой налогообложения, то получаете вычет вы так же, как и обычные люди.

Предприниматели с упрощенкой или вмененкой, неработающие студенты или пенсионеры не платят подоходный налог в 13%, поэтому и вычет не получают.

Важно

По п. 5 ст. 220 НК РФ, нельзя заявить в качестве имущественного вычета ту сумму, которую погасили материнским капиталом, средствами господдержки или из бюджета. Если часть квартиры оплатил работодатель, вычет на эту сумму тоже не дадут. И если купить недвижимость у мамы или супруга, вычет использовать не получится.

Подают заявление на налоговый вычет на следующий год после приемки квартиры у застройщика. Если акты приема-передачи вы подписали в 2022 году — подавать документы на вычет можно в 2023. Подать документы на налоговый вычет за покупку квартиры можно в течение всего года.

Нестрашно, если вы не оформили вычет сразу, как купили квартиру. Вычет рассчитают на основе ваших отчислений НДФЛ за последние три года. Например, если вы купили квартиру в 2019 году, то сейчас вам оформят возврат за 2020, 2021 и 2022 годы.

Если ваших налоговых отчислений государству не хватит, чтобы перекрыть сумму вычета, остальную часть получите в текущем и будущих годах.

Где получать вычет

На работе. Если решите получать вычет каждый месяц вместе с зарплатой, нужно об этом предупредить налоговую, а потом сообщить в своей бухгалтерии, что налоговая в курсе и вам положен вычет. Работодатель не будет отчислять ваши подоходные 13%, а добавит их к ежемесячным выплатам зарплаты. Если смените работу, поход в налоговую и бухгалтерию придется повторить. Справку из налоговой надо относить на работу каждый год, пока получаете вычет.

В налоговой. Если не хотите каждый год бегать между налоговой и бухгалтерией, возьмите на работе справку о доходах и суммах налога физического лица для сотрудника, заполните декларацию 3-НДФЛ и подайте их в районную налоговую по месту регистрации. Из налоговой получать деньги будете один раз в год и с запозданием: налог, уплаченный в текущем году, можно вернуть только в следующем.

Проще всего подать документы на вычет через личный кабинет налогоплательщика. Но при желании можно прийти в налоговую лично.

Какие понадобятся документы

Чтобы получить налоговый вычет за квартиру, нужно собрать пакет документов:

- Декларацию 3-НДФЛ.

- Справку о доходах и суммах налога физического лица для сотрудника.

- Заявление на вычет.

- Копии паспорта, документов на квартиру и документов, подтверждающих оплату.

Вы можете выбрать, где получать вычет: на работе ежемесячно с зарплатой или раз в год на расчетный счет. Можно получить вычет за несколько квартир, но сумма не более 260 тысяч рублей.

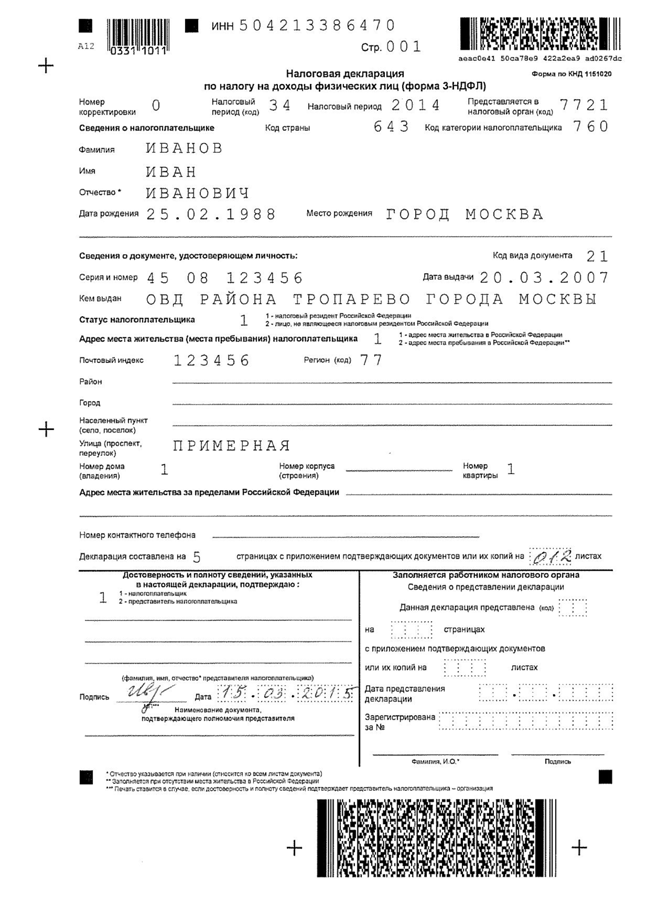

Налоговая декларация 3-НДФЛ

Налоговая дает три способа заполнить 3-НДФЛ, выбирайте любой:

Заполните и подпишите электронной подписью или распечатайте, подпишите и отнесите в налоговую лично.

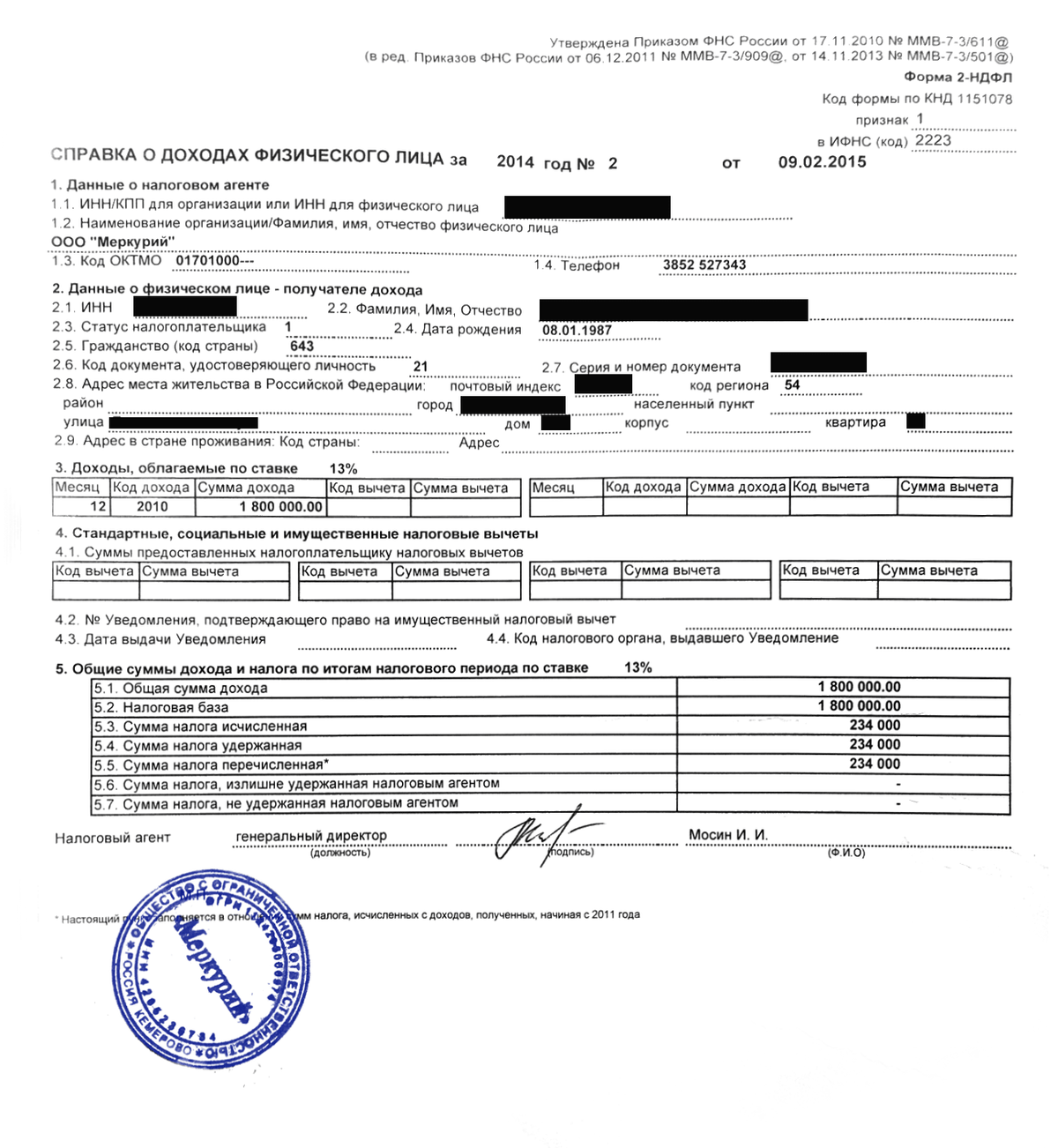

Справка о доходах и суммах налога физического лица для сотрудника

Эту справку вам выдадут на работе в бухгалтерии.

Если вы работали в нескольких местах, справки нужны будут от всех работодателей. В личном кабинете на сайте ФНС они формируются автоматически.

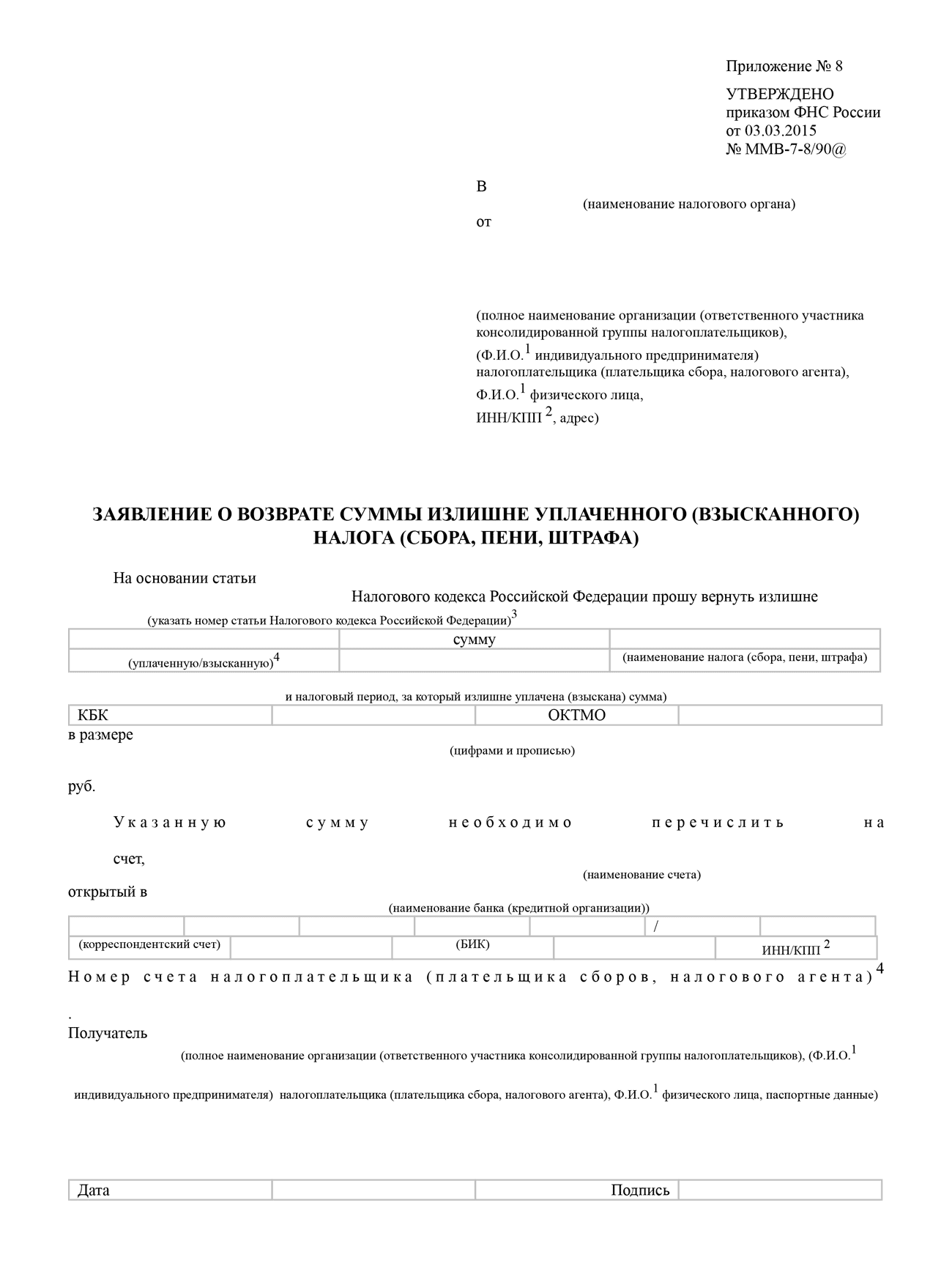

Заявление на вычет

В нем укажите реквизиты счета, на который налоговая перечислит деньги. Его можно заполнить дома или в налоговой.

При сдаче документов инспектор проверит заявление и, если найдет ошибку, подскажет, как заполнить правильно.

Копии

Подготовьте документы и сделайте их копии:

- Паспорт.

- Договор долевого участия.

- Платежное поручение, если за вас платил кто-то другой.

- Квитанции об оплате, если вы рассчитывались сами.

- Акт приема-передачи квартиры.

- Выписку из ЕГРН.

Если у вас ипотека, добавьте к ним еще три:

- Договор на ипотеку.

- График платежей.

- Справку о начисленных процентах по ипотеке.

Если квартиру покупали супруги в совместную собственность, в налоговую еще нужно отнести заявление об определении долей и копию свидетельства о браке.

Если в ДДУ супругов указано, какая доля квартиры кому принадлежит, заявление об определении долей не понадобится.

Если получаете вычет за ребенка, готовьте копию свидетельства о рождении и заявление об определении долей.

Если цена новостройки меньше 2 млн рублей и у вас были расходы на отделку, которые хочется включить в вычет, нужны документы и под них.

Копии документов надо заверить. На каждой странице копий напишите «Копия верна», поставьте подпись с расшифровкой и дату. К нотариусу идти не надо.

Вместе с копиями возьмите и оригиналы. Налоговый инспектор сверит документы и заберет копии.

Как получить деньги

Если вы получаете вычет через работодателя, то деньги будут приходить вместе с зарплатой. Если через налоговую, то на ваш расчетный счет.

Налоговая проверяет ваши документы три месяца, потом подтверждает вам налоговый вычет или отказывает в нем. Это называется камеральной проверкой. Отказать могут, если вы неверно заполнили заявление или 3-НДФЛ.

Еще через месяц налоговая переведет деньги на ваш счет. Деньги начислят, если верно заполнили реквизиты банка, куда переводить вычет: БИК, корсчет, расчетный счет, назначение. Не волнуйтесь: если деньги будут идти месяц — это нормально.

В следующем году вычет будете получать быстрее, потому что ваши банковские реквизиты и копии документов уже есть в налоговой. Приносите новые справку о доходах и декларацию 3-НДФЛ.

Чтобы контролировать налоги и вычеты, заведите личный кабинет на сайте налоговой. Для входа в личный кабинет подходит логин и пароль от сайта госуслуг, если вы получили их лично по паспорту в одном из удостоверяющих центров. Если госуслугами не пользуетесь, попросите завести вам логин и пароль в том отделении налоговой, где будете сдавать документы на вычет, или в любом удостоверяющем центре — список есть на сайте ФНС.

Запомнить

- Налоговый вычет — это 13% вашего дохода, которые вы можете вернуть у государства, если купили квартиру.

- Вы можете претендовать на вычет, если купили квартиру в России и получаете доход, облагаемый по ставке 13%.

- Получают налоговый вычет или через работодателя — каждый месяц вместе с зарплатой, или через налоговую — раз в год.

- Выплаты растянутся на несколько лет, если сумма вычета больше суммы подоходного налога, уплаченного за тот год, за который хотите получить вычет.

- Вычет можно получить и за несколько квартир, но сумма все равно будет не более 260 тысяч рублей.

- Вычет получает тот, кто платил за квартиру. Если за вашу квартиру заплатили родители и это видно из платежных документов, то на вычет претендуют они, а не вы. Налоговая рассчитает вычет исходя из их налоговых отчислений.

- Если вам нужна дополнительная информация о вычете, звоните в свою налоговую: там понятно и подробно все объяснят.

Соавтор статьи — Виктория Плотаненко, консультант — юрист Андрей Таргашов