«Передо мной вселенная рынка акций»: с чего лучше начать инвестировать

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Мне 19 лет, я работаю администратором в ресторане, подрабатываю репетитором и учусь на преподавателя экономики.

В дневнике трат я писала, что в ресторане мне платят 36 000 ₽, репетиторство приносит еще 6000 ₽ в месяц. Также есть стипендия и денежные подарки родственников к праздникам. Поклонники, которых у меня много, тоже иногда оказывают финансовую помощь. Я откладываю около 30 000 ₽ в месяц. Коплю на собственное жилье.

Также год назад тетушка подарила мне 1 650 000 ₽. Ей за 70, сказала, что деньги некуда тратить, а я, с умной и светлой головой, использую их грамотно. Я сразу положила деньги в банк под 7% годовых с ежемесячной выплатой процентов.

В конце ноября 2023 года я открыла брокерский счет. Стимулом послужила беседа с менеджером ВТБ: она подсказала, что деньги можно вложить в облигации. И тут передо мной развернулась огромная вселенная рынка акций.

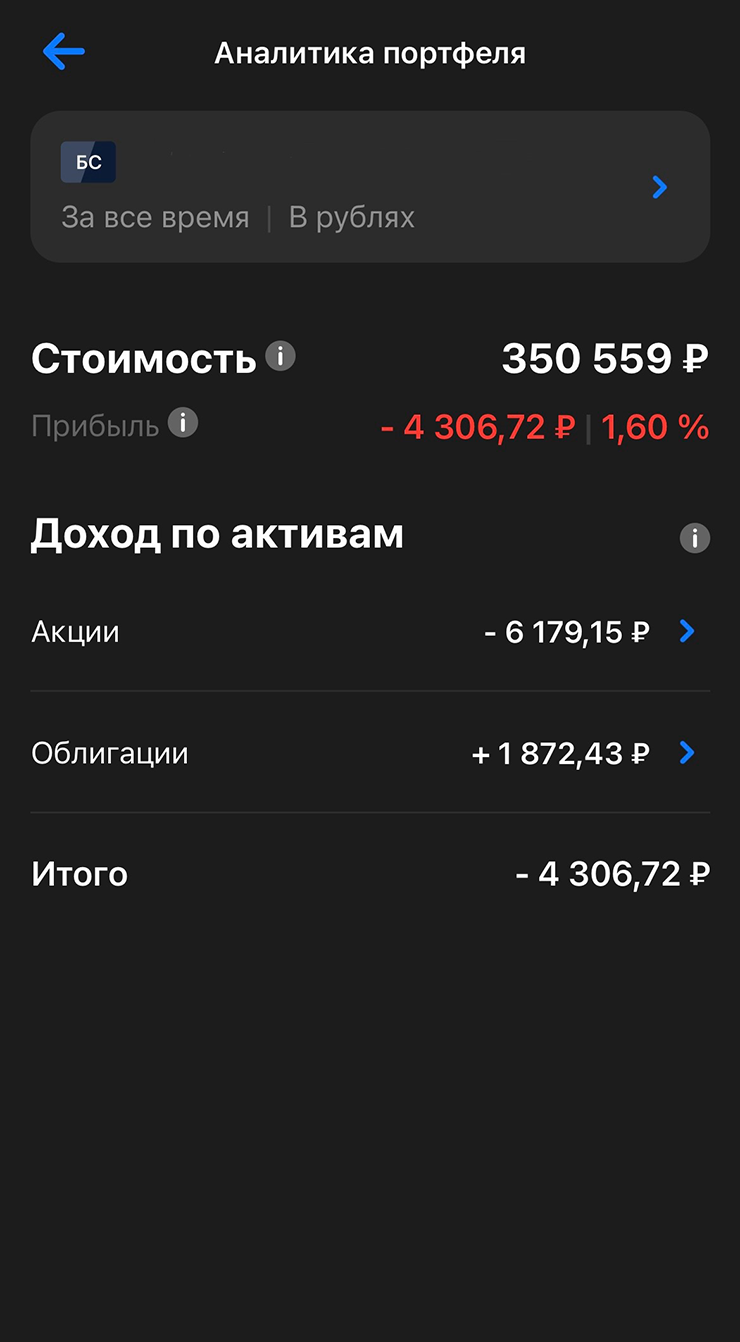

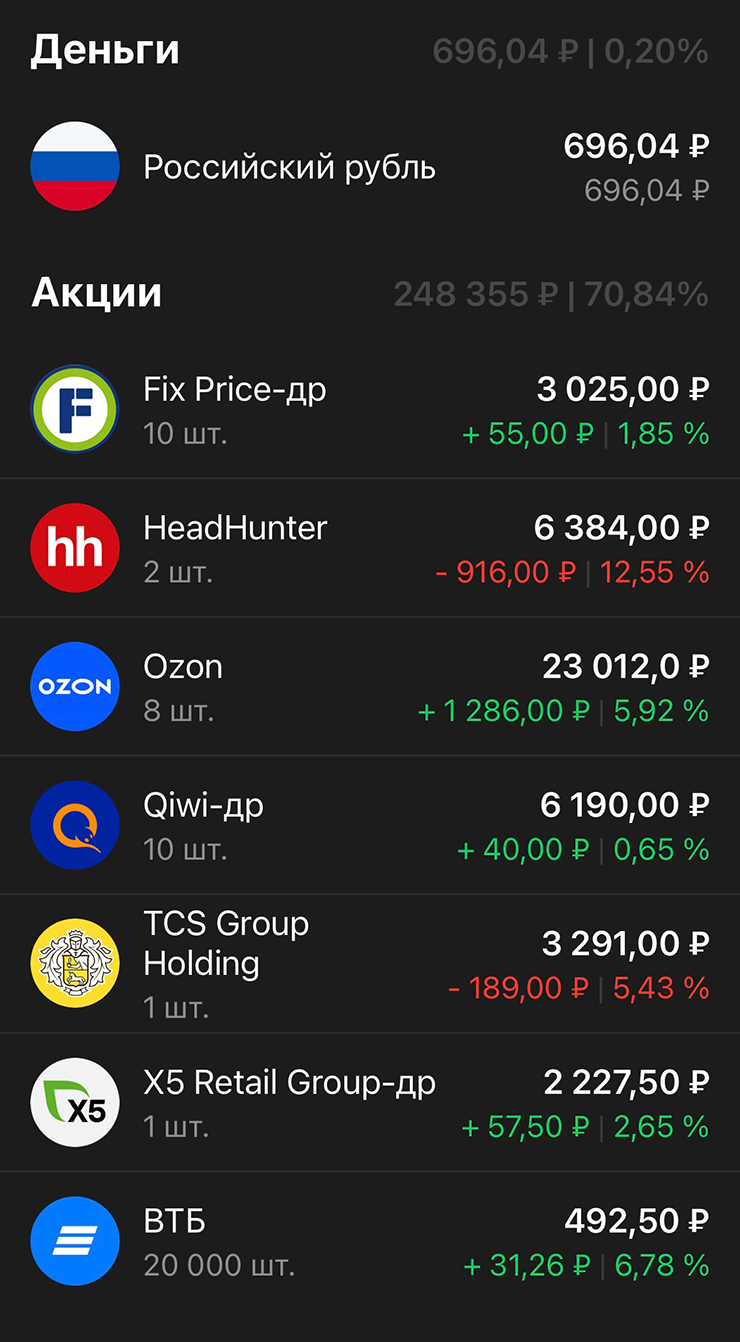

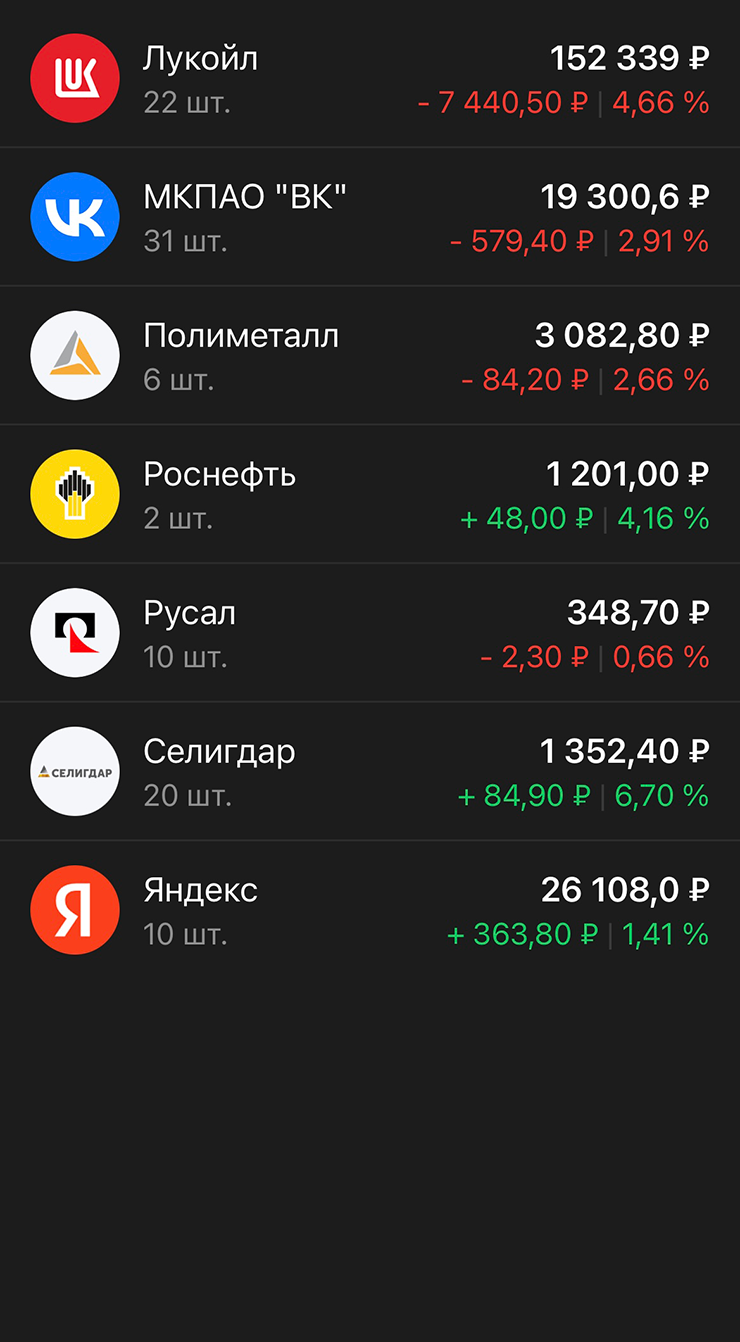

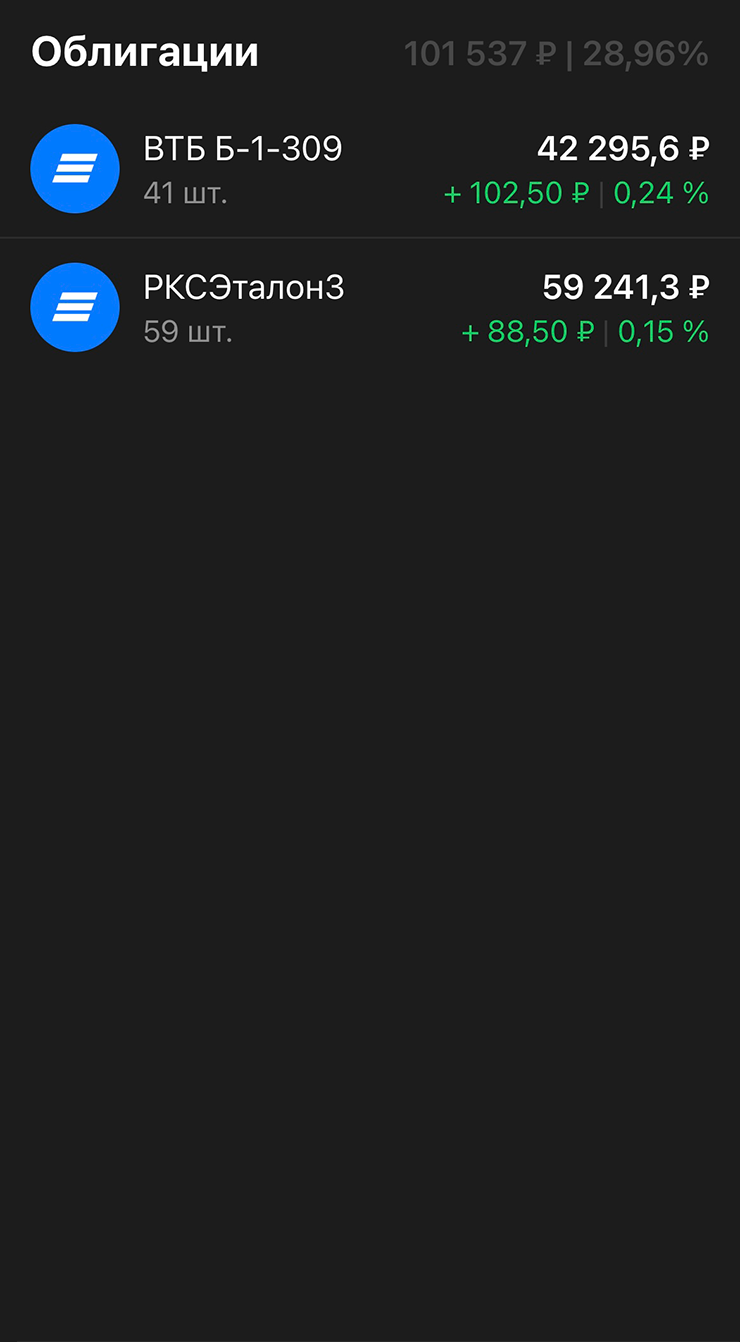

Сейчас у меня 100 000 ₽ в облигациях и 250 000 ₽ в акциях. Это мои личные накопленные деньги. Я еще ни разу не выводила их с брокерского счета. Люблю копить и зарабатывать.

Я инвестирую, опираясь на информацию из телеграм-каналов, где пишут о точках входа, стоп-лоссах и тейк-профитах. Хочется и самой разобраться в этом, и я уже потихоньку осознаю, какие компании чем занимаются. Вкладывалась в некоторые активы самостоятельно, но все же думаю, что умные люди из телеграм-пабликов более профессиональны. Пока что у меня не возникало нареканий к ним и своей женской чуйке.

Я пока еще не поняла, что значит «шортить» и как это делать. Знаю только, что на растущем рынке шортить не надо. А вообще, я всегда за то, чтобы учиться и пробовать новое.

Все акции я покупаю с расчетом продать подороже, то есть в лонг. Рано или поздно время придет, поэтому у меня стоят либо уведомления, либо тейк-профиты на продажу. То есть мне не обязательно контролировать ситуацию каждый день. Но когда на работе скучно, я с удовольствием слежу за рынком и читаю статьи о дальнейших перспективах.

Какие советы по инвестированию вы можете мне дать? Что можете сказать по моему портфелю?

С чего начать инвестировать

Сейчас у вас накоплено 2 млн рублей, в акции вложено всего 250 тысяч, в облигации — 100 тысяч, а остальное хранится на вкладе. Но исторические данные показывают, что депозиты и облигации в долгосрочном периоде проигрывают инфляции — только акции могут сохранить капитал от обесценивания.

Поэтому нужно задуматься о судьбе денег на депозите и цели инвестиций. Если цель — купить собственную квартиру, то я бы сделал это в ближайшее время, потратив накопления с депозита на первоначальный взнос по ипотеке.

Что касается брокерского счета, то сначала я проанализирую ваш портфель, а потом расскажу, какие стратегии инвестирования вы могли бы выбрать.

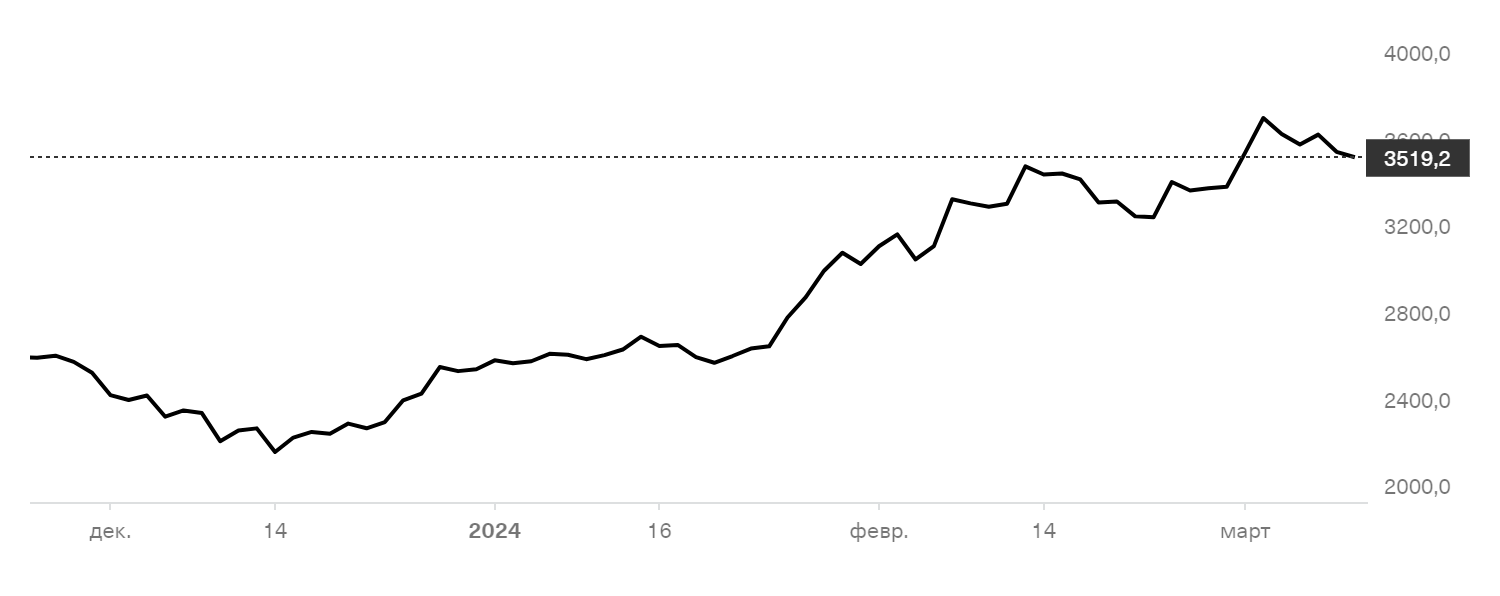

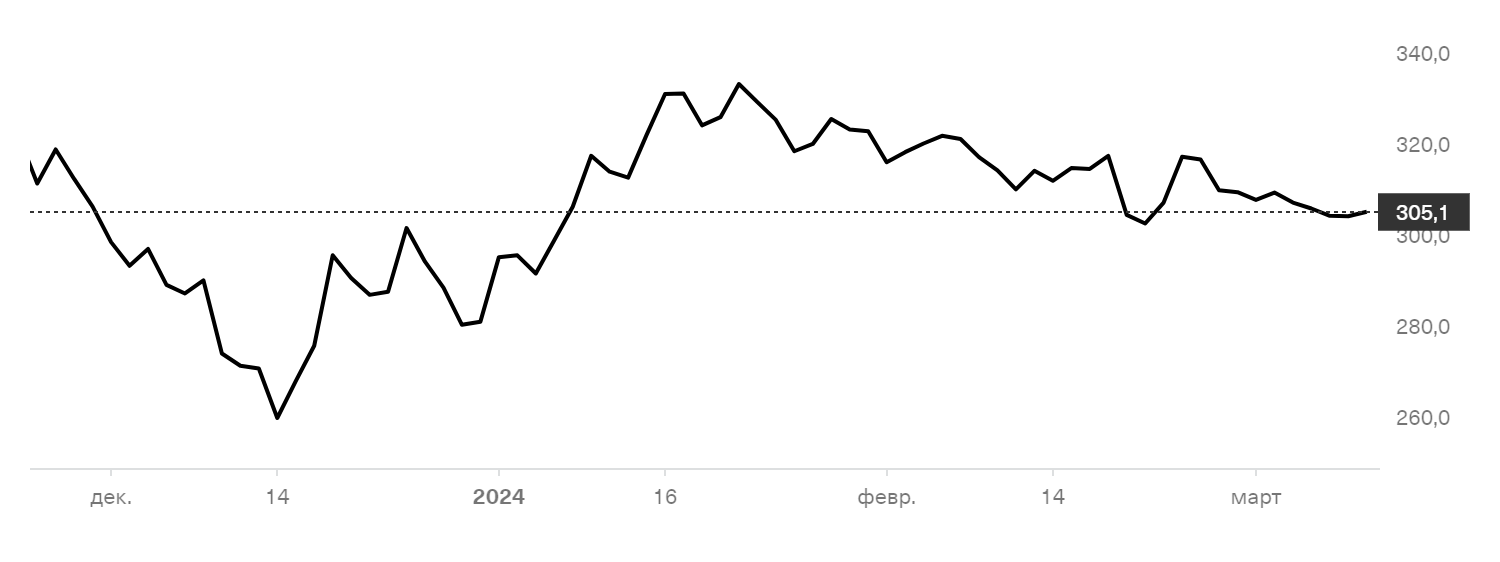

О портфеле. За непродолжительный период вы достаточно продвинулись в вопросе инвестиций, раз уже подумываете о «шортах». Но еще рано делать выводы о результатах инвестирования: прошло мало времени, стоимость портфеля в небольшом минусе, а единственный доход, который вы получили за этот период, — это 8500 ₽ дивидендов от «Лукойла».

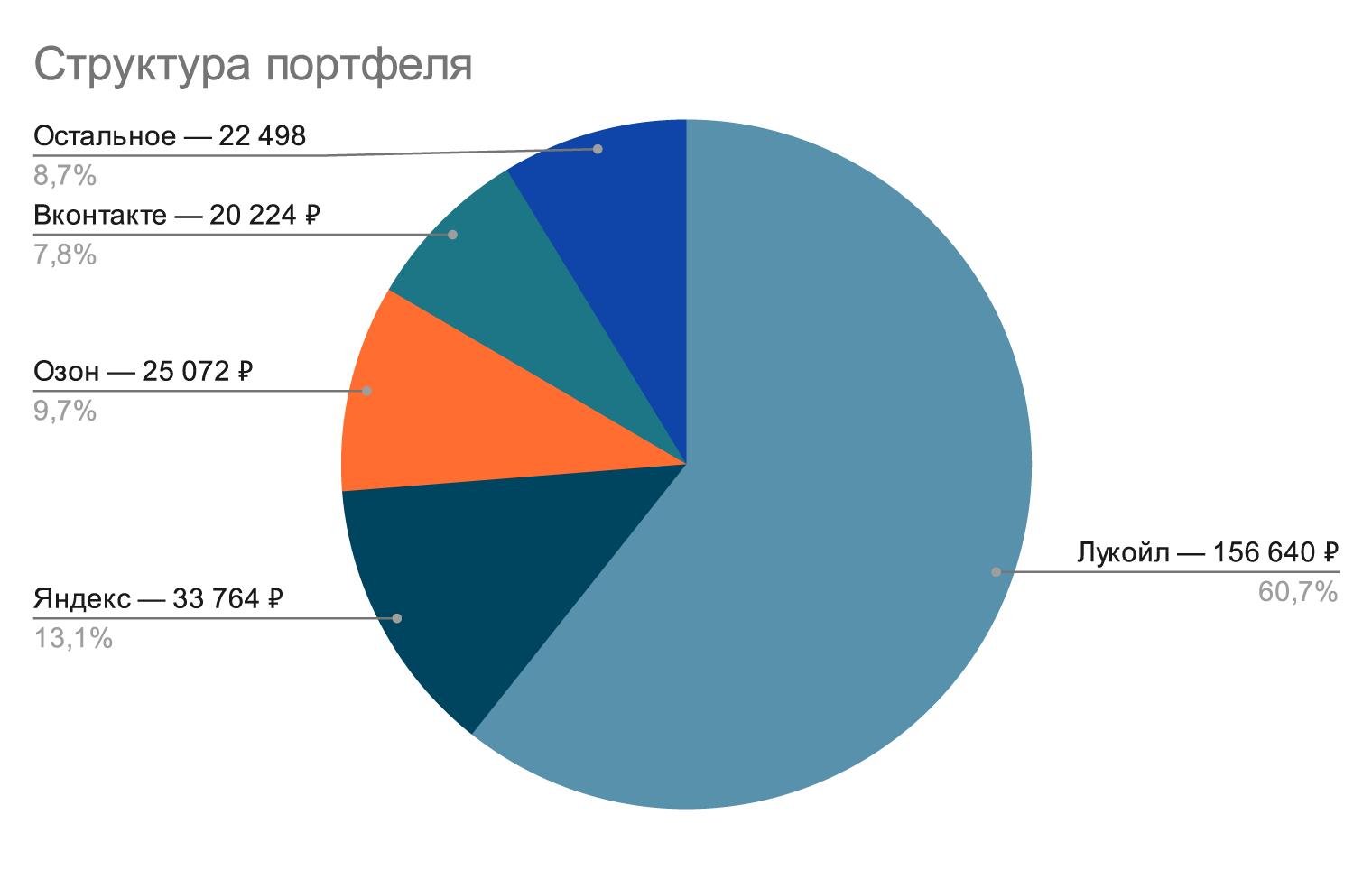

По структуре портфеля видно, что активы в нем распределены неравномерно. Большую часть занимают акции «Лукойла», поэтому динамика портфеля будет зависеть от акций этого эмитента. Лучше не класть все яйца в одну корзину, а диверсифицировать портфель. О том, как это сделать, в Т—Ж есть отдельная статья.

Также в вашем портфеле есть несколько акций-аутсайдеров, которые движутся хуже рынка: «Русал», ВТБ, «Вконтакте», Fix Price Group. В телеграм-каналах их могли рекомендовать в спекулятивных целях, чтобы отыграть краткосрочные колебания: такие акции покупают ненадолго, чтобы заработать на изменении цены.

Под большим вопросом и наличие в портфеле облигаций СФО ВТБ РКС «Эталон» с погашением в 2032 году. Их доходность ниже, чем у флоатеров — облигаций с переменной ставкой купона, динамика которой зависит от ставки ЦБ. К флоатерам относятся облигации таких компаний, как «Норильский никель», «Газпром», РЖД, МТС.

При этом рисков держать облигации СФО ВТБ РКС «Эталон» больше, чем если бы вместо них у вас в портфеле были флоатеры. Ведь СФО ВТБ РКС «Эталон» — компания для секьюритизации потребительских кредитов. То есть ВТБ передал ей права требований по кредитам, а облигации этой компании разместил среди инвесторов. Если случатся массовые дефолты по потребительским кредитам, это снизит доходность компании и добавит волатильности котировкам ее облигаций.

Стратегия — первое, с чем нужно определиться. Рекомендации из телеграм-каналов не следуют единой стратегии и не учитывают особенности каждого инвестора — одним они подходят, другим вообще не стоит к ним прислушиваться. Поэтому лучше выбирать стратегию самостоятельно.

В основном стратегии делятся на спекулятивные и долгосрочные. Спекулятивные предполагают, что вы отыгрываете рост или падение акций, воспользовавшись теханализом или на каких-либо ожиданиях или событиях. Например, если предвидится выплата больших дивидендов, слияние и поглощение компаний, рост доходов компании, выкуп ее акций с рынка и так далее.

Долгосрочные стратегии — это когда вы покупаете акции на 10—15 лет с целью реализовать потенциал роста компаний. Например, акции «Яндекса» и «Озона», которые есть в вашем портфеле, можно рассматривать как акции будущего. Эти компании оказывают высокотехнологичные услуги и связаны с онлайн-ретейлом, без которых будущее немыслимо.

Долгосрочные инвестиции поощряются со стороны государства: можно не платить налоги с прибыли при продаже акций, если держать их непрерывно в течение трех лет. А если инвестировать через ИИС нового типа, то можно использовать инвестиционный налоговый вычет — возвращать до 52 000 ₽ из НДФЛ, который платит за вас работодатель.

Спекулятивная стратегия будет занимать больше времени. Для долгосрочной достаточно определиться со списком компаний, которые, по вашему мнению, будут работать через 10—15 лет. А затем вкладывать в них по мере того, как у вас появляются свободные деньги. Причем желательно брать их акции по не слишком высоким ценам и не вкладывая сразу значительные суммы. Для этого лучше использовать метод усреднения: покупать акции периодически, например раз в месяц и на равную сумму.

Сама простая стратегия — это инвестиции в биржевые ПИФы акций широкого рынка, например в БПИФ «Первая — Фонд Топ Российских Акций» (TMOS) или «Т-Банк Индекс МосБиржи» (TMOS).

Но надо помнить, что инвестиции в акции перспективных компаний и в ПИФы акций — это долгосрочные инвестиции. А отыгрывание краткосрочных колебаний цен акций в долгосрочном периоде может принести меньшую доходность или вообще привести к потере денег.