Разработчики платных приложений для Эпстора и Гугл-плея должны платить налог с доходов за их покупку.

Если пользователь скачивает приложение, разработчик получает доход, который по законодательству РФ облагается налогом. Но у налогообложения доходов от продаж мобильных приложений есть нюансы.

Разберемся, как получать прибыль за продажу приложений в Эпсторе и Гугл-плее, нужно ли регистрировать ИП и как выгоднее разобраться с налогами.

Регистрация ИП для продаж мобильных приложений

Продажа приложения — привычная, но не совсем корректная юридически формулировка. Мобильное приложение в терминах закона — объект авторского права разработчика. Через Эпстор или Гугл-плей он за плату предоставляет покупателям неисключительное право пользоваться приложением.

Самим сервисам все равно, ИП разработчик или нет. Нужна ли регистрация, важно понять только для соблюдения законодательства РФ.

Получать доходы от пассивного использования авторских прав официально разрешено и без регистрации ИП. Если разработчик просто пишет код приложения, выкладывает его в Эпстор или Гугл-плей, а затем получает деньги, это не предпринимательство.

О коммерческой деятельности и обязательной регистрации ИП надо задуматься, когда разработчик активно рекламирует приложение, регулярно нанимает в помощь фрилансеров, ищет и находит инвестиции.

Без этого регистрация ИП может понадобиться разработчику только для оптимизации налоговых выплат. По умолчанию можно работать и как обычное физлицо.

Валютный контроль поступлений

Если разработчик не станет регистрировать ИП, он сможет получать доходы от продажи мобильных приложений в обычном режиме, без согласования с банком.

Для поступлений из Гугл-плея понадобится валютный счет — сервис платит российским разработчикам только в долларах США. Эпстор позволяет выводить деньги в рублях, поэтому подойдет и самая обычная дебетовая карта.

Если сумма поступлений достигнет 200 тысяч рублей, банк, скорее всего, запросит подтверждающие документы в рамках валютного контроля. Это не совсем отвечает закону, но проще представить, чем ругаться. Гугл-плей и Эпстор — солидные сервисы, поэтому обычно хватает выписки из соглашения с платформой, а также скриншотов из личного кабинета разработчика с деталями транзакций.

Для ИП все сложнее. Во-первых, нужен отдельный банковский счет для коммерческих доходов, а при сотрудничестве с Гугл-плеем — еще и отдельный валютный счет. Продолжать пользоваться привычной дебетовой картой не выйдет.

Во-вторых, расчеты ИП с Эпстором, Гугл-плеем и другими зарубежными покупателями однозначно подпадают под валютный контроль. Т—Ж уже писал, в чем он заключается, не буду повторяться. Штрафы за нарушение порядка очень болезненные, в некоторых случаях можно расстаться со всей поступившей суммой.

А вот периодичность зачисления платежей от сервисов ни на что не влияет. Ни если разработчик — ИП, ни если он самый обычный человек.

Как Эпстор и Гугл-плей сотрудничают с разработчиками

Оба гиганта — посредники между пользователями и разработчиками. Эпстор и Гугл-плей продают права на использование приложений в интересах разработчика, за что берут комиссию — 30% от цены. Для платы за продление долговременной подписки, с некоторыми оговорками, комиссия другая — 15%.

Если приложение хочет приобрести пользователь из страны, по законам которой с электронной покупки нужно заплатить НДС или налог с продаж, Эпстор и Гугл-плей автоматически накручивают налог сверху.

Покупатель оплачивает стоимость приложения с налогом, а магазин сам перечисляет его в бюджет соответствующего государства. С этой суммы комиссию не берут, и доходом разработчика она не считается.

Допустим, приложение стоит 100 рублей, его продажа не облагается НДС. Значит, разработчик получит 70 рублей, а Эпстор или Гугл-плей заберет себе 30 рублей (100 ₽ × 30%). Добавим НДС — 20%. Тогда пользователь увидит и оплатит стоимость с налогом — 120 рублей. Из них 20 рублей НДС (100 ₽ × 20%) уйдут в бюджет страны пользователя, 70 рублей — разработчику и 30 рублей — магазину.

То есть сумма, которую получит на руки разработчик, обычно не зависит от наличия или отсутствия НДС либо налога с продаж в стране покупателя.

Эпстор выплачивает накопившиеся суммы в течение 45 дней по завершении каждого месяца. Валюту перевода разработчик указывает в личном кабинете сам. Если выберет рубли, выплата будет конвертироваться по внутрибанковскому курсу.

Гугл-плей платит российским разработчикам только в долларах США не позднее 15 числа следующего месяца при условии, что на счету накопилось не менее 100 долларов.

Обе платформы предоставляют разработчикам детализированные отчеты по платежам за месяц.

До 2019 года российские ИП — разработчики приложений должны были платить НДС с комиссии Эпстора и Гугл-плея, поскольку считались налоговыми агентами. В народе это называлось «налог на Гугл». Но с 2019 года уплата НДС с комиссий стала обязанностью сервисов, ИП — разработчики этим больше не занимаются.

Налоги с доходов от приложений разработчики платят в РФ сами. Надеяться, что это сделает Эпстор и Гугл-плей, бесполезно.

Принципы исчисления налогов с доходов от приложений

Сразу оговорюсь, что принципы, о которых пойдет речь, для патента не актуальны. Там фактические доходы и расходы не влияют на налоговые обязательства. Но об этом позже и отдельно.

Принцип 1: доход не уменьшается на комиссию Эпстора или Гугл-плея. Если вернуться к примеру выше, налоговый доход российского разработчика — 100 рублей, а не 70. Да, это несправедливо и нелогично, но это закон.

По сайтам и форумам для разработчиков кочует заблуждение, что этот принцип справедлив, только если приложением владеет фирма или ИП. Но он работает и для доходов физического лица — никаких особенностей нет.

Комиссия Эпстора или Гугл-плея — это расходы разработчика. Их можно попробовать учесть только при исчислении НДФЛ. При подсчете налога по УСН 6% от доходов или налога на профессиональный доход затраты не учитывают.

Принцип 2: доходы в валюте пересчитывают в рубли по официальному курсу ЦБ на день поступления денег. Например, сумма продаж по итогам месяца в Эпсторе — 100 долларов США. Магазин перечислил 70 долларов, удержав 30 долларов комиссии. Разработчик выбрал валютой получения рубли, внутрибанковский обменный курс на день зачисления 70 долларов — 65 рублей за доллар. В итоге на счет упало 4550 рублей.

Официальный курс ЦБ на день зачисления денег — 66 рублей за доллар. По первому принципу налоговый доход разработчика — 100 долларов, а не 70. А по второму — эти 100 долларов надо перевести в рубли по курсу ЦБ, а не банка, что даст 6600 рублей дохода.

Но оба принципа работают только в теории. В жизни, судя по форумам для разработчиков, люди отчитываются лишь по суммам, которые пришли на руки. И конвертацией валюты в рубли по курсу ЦБ тоже никто не занимается.

Мне не встретились случаи, когда бы налоговая предъявила претензии за нарушение принципов. Но знать о них надо: если нарушать, то хотя бы понимать, что нарушаешь. Я не могу гарантировать, что налоговые и дальше будут закрывать глаза на это.

Если вернуться к последнему примеру и предположить, что разработчик платит НДФЛ, то, включив в доходы 4550 рублей вместо 6600, он задолжает 266 рублей налога. При худшем развитии событий по итогам налоговой проверки разработчику грозит штраф — 20% от недоимки и начисление пени. В примере суммы смешные, но представьте, что человек заработал не 100 долларов, а 10 тысяч или даже 100 тысяч долларов. Тут можно донарушаться и до уголовной ответственности.

Теперь разберемся, какую систему налогообложения выбрать разработчику приложений — физическому лицу или ИП.

Налог для самозанятых с доходов от мобильных приложений

Налог на профессиональный доход, или НПД, он же налог для самозанятых, — специальный налоговый режим, который с 2020 года действует по всей России. Об НПД у Т—Ж есть целая подборка материалов и бесплатный курс, поэтому расскажу про этот налог кратко.

Разработчик может платить НПД с доходов от продажи мобильных приложений, если он:

- Зарабатывает не более 2,4 миллиона рублей в год.

- Не нанимает работников по трудовым договорам.

- Не совмещает этот режим с другими спецрежимами.

Быть ИП для этого необязательно. Но если разработчик уже зарегистрирован как предприниматель, он тоже вправе платить НПД.

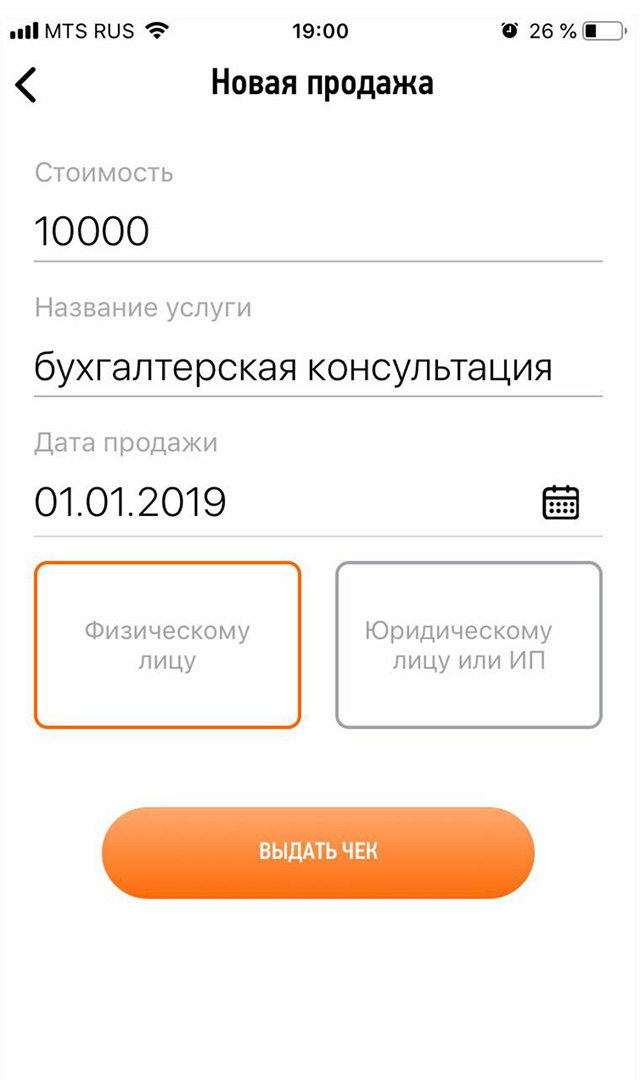

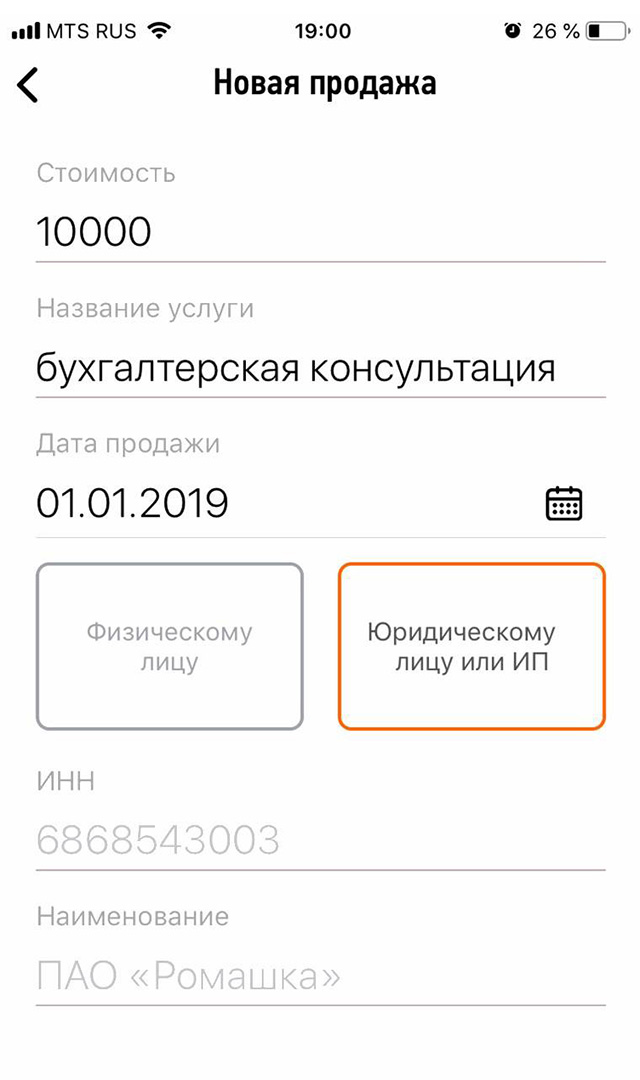

Для уплаты налога для самозанятых надо установить приложение «Мой налог» от ФНС, зарегистрироваться в нем и формировать через приложение чеки на платежи от Эпстора, Гугл-плея и прочих заказчиков. Сумма НПД к уплате за месяц подсчитывается автоматически. Перечислить ее нужно не позднее 25 числа следующего месяца.

База для исчисления НПД — вся сумма доходов. Предположим, что годовой доход разработчика мобильных приложений — 100 тысяч рублей. Из них 30 тысяч забирает Эпстор или Гугл-плей, на руки человек получает 70 тысяч. Если учитывать оба принципа исчисления налога с доходов от приложений, то за базу придется брать 100 тысяч рублей — без вычета комиссии магазина. Кроме того, поступления в валюте необходимо пересчитать в рубли по официальному курсу ЦБ на дату получения денег. Нарушать ли принципы — решает разработчик. Мы не советуем.

Еще есть проблема со ставкой НПД. По доходам физлиц она равна 4%, а по доходам юрлиц и ИП — 6%. Теоретически к доходам от продаж приложений надо применять первую — 4%. Ведь скачивают и оплачивают их физлица, даже если смартфон служебный или тариф — корпоративный. Но на практике использовать ставку в 4% не выйдет. Разработчик получает деньги единой суммой, а не от каждого конкретного покупателя-физлица. Поэтому придется формировать чек на доход от иностранного юрлица — «Эпла» или «Гугла» — и применять ставку 6%.

Таким образом, разработчик со 100 тысяч дохода должен заплатить 6 тысяч НПД с учетом всех принципов. А без учета — чуть больше 4 тысяч. Но при любом варианте НПД выгоднее НДФЛ. Если разработчик получает от мобильных приложений не более 2,4 миллиона в год и ему не нужны вычеты по НДФЛ, уплата НПД — логичное решение.

НДФЛ с доходов от мобильных приложений

Если НПД разработчику недоступен, а регистрировать ИП неохота, остается НДФЛ. Платить его несложно: достаточно ежегодно сдавать декларации и перечислять налог в бюджет.

Кроме того, статус плательщика НДФЛ открывает доступ к вычетам: стандартным, имущественным и социальным. Это особенно актуально, когда человек живет только на доходы от мобильных приложений.

При исчислении НДФЛ можно попробовать уменьшить доходы на комиссию Эпстора или Гугл-плея — это называется профессиональный налоговый вычет по расходам. Но нельзя гарантировать, что налоговая с этим согласится: норма закона довольно расплывчатая. И нет писем или судебных решений, которые подтвердили бы право разработчика вычесть комиссию из доходов. А профессиональный вычет в процентах от вознаграждения, который дают, например, писателям, разработчику мобильных приложений недоступен.

Если применить к доходу в 100 тысяч рублей 30 тысяч вычета по расходам на комиссию, то разработчик заплатит чуть больше 9 тысяч рублей НДФЛ:

- (100 000 ₽ − 30 000 ₽) × 13% = 9100 ₽

А без вычета — 13 тысяч рублей:

- 100 000 ₽ × 13% = 13 000 ₽

Если же разработчик нарушит принцип исчисления налога и в доходах покажет только 70 тысяч, не заявляя вычет, к уплате получатся все те же 9 тысяч налога.

Декларацию 3-НДФЛ нужно сдать не позднее 30 апреля года, следующего за годом получения дохода, а заплатить налог — не позднее 15 июля. То есть в случае с доходами о мобильных приложений за 2020 год — не позднее 30 апреля и 15 июля 2021 года соответственно.

Фрилансеры без ИП не уплачивают обязательные взносы на пенсионное и медицинское страхование.

ИП на УСН 6%

Все ИП платят фиксированные взносы на пенсионное и медицинское страхование. Сумма не зависит от доходов — ее вносят просто по факту регистрации ИП и даже при наличии налоговых каникул в регионе.

Фиксированные взносы ежегодно растут. Так, за 2019 нужно было заплатить 36 тысяч с небольшим, а в 2020 и в 2021 — уже почти 41 тысячу рублей.

Есть еще дополнительные пенсионные взносы — 1% от годовых доходов ИП на УСН, превышающих 300 тысяч рублей.

ИП на УСН без работников с уплатой налога по ставке 6% от доходов уменьшают налог на все перечисленные взносы. И платят только положительную разницу. Если налог меньше взносов или равен им, вносить его не придется. Из-за всего этого нельзя предпочесть УСН с регистрацией ИП просто потому, что 13% НДФЛ от доходов — это больше 6%.

Вернемся к примеру с НДФЛ. Годовой доход разработчика приложений — 100 тысяч рублей, комиссия Эпстора или Гугл-плея — 30 тысяч. НДФЛ с учетом профессионального вычета — 9 тысяч рублей. Это все, что нужно отдать в бюджет, не будучи ИП.

Если взять те же доходы для ИП на УСН 6%. Фиксированные взносы за 2020 год составляют 40 874 ₽, дополнительные платить не придется, поскольку доход меньше 300 тысяч.

- 100 000 ₽ × 6% = 6000 ₽

Взносы получаются больше налога, значит, разработчик вообще его не платит. В итоге за 2020 год разработчик — ИП на УСН 6% отдаст 41 тысячу рублей взносов против 9 тысяч рублей НДФЛ, если бы разработчик оставался физическим лицом.

Следовательно, задуматься о регистрации ИП на УСН 6% разработчику мобильных приложений стоит, если ему недоступен НПД, а годовой доход таков, что НДФЛ с него больше фиксированных взносов. Пороговое значение доходов на 2021 год — около 314 тысяч рублей:

- 40 874 ₽ / 0,13 = 314 415 ₽

Если на приложениях человек зарабатывает меньше и не может платить НПД, выгоднее уплачивать НДФЛ без регистрации ИП.

ИП на патенте

Стать ИП и купить патент — сомнительный вариант легализации доходов от мобильных приложений.

Стоимость патента — 6% от потенциального годового дохода разработчика-ИП. Величину потенциального дохода устанавливает регион. Например, в Москве для ИТ это 5 миллионов рублей, соответственно, налог — 300 тысяч рублей. Причем если Эпстор или Гугл-плей заплатят ИП меньше, налог все равно насчитают от 5 миллионов.

Один процент дополнительных пенсионных взносов тоже исчисляют от потенциального дохода. Значит, в столице независимо от реальных доходов ИП на патенте отдаст в бюджет 47 тысяч рублей дополнительных взносов:

- (5 000 000 ₽ − 300 000 ₽) × 1% = 47 000 ₽

А вместе с фиксированными — 88 тысяч рублей:

- 47 000 ₽ + 40 874 ₽ (сумма фиксированных взносов) = 87 874 ₽

Суммы страховых взносов вычитают из платежа за патент. Предприниматели без работников уменьшают стоимость патента на всю сумму. Учитываются только деньги, которые были фактически перечислены в период действия патента. Чтобы получить вычет, ИП должен подать уведомление по форме КНД 1112021.

Можно сначала перечислить в бюджет страховые взносы, а затем оплатить патент, или наоборот. Если сначала оплатили патент, то сумму уплаченных страховых взносов можно вернуть на расчетный счет или учесть в виде налогового вычета для оплаты патента на следующий период. Если вы сначала заплатили страховые взносы, за патент можно заплатить меньше.

Следовательно, московский разработчик приложений, взявший патент на 2021 год, заплатит налог и обязательные страховые взносы, но суммарно отдаст государству 300 000 ₽.

Справедливости ради, в Московской области потенциальный доход для ИП на патенте, занимающихся ИТ, гораздо меньше — примерно 914 тысяч рублей. То есть налог составит 54 840 ₽. Дополнительные взносы составят:

- 914 000 ₽ − 300 000 ₽ = 614 000 ₽ × 1% = 6140 ₽

Эту сумму вместе с фиксированными взносами вычтем из налога, поэтому всего надо заплатить те же 54 840 ₽.

Это выгодно, только если реальный доход подмосковного разработчика приложений намного превышает 914 тысяч в год. Если нет, лучше платить НДФЛ, НПД или налог на УСН 6%.

Теперь то же самое, но кратко

- Регистрировать ИП для продаж мобильных приложений в Эпсторе или Гугл-плее необязательно. Это нужно, только если вы намерены активно рекламировать бизнес, привлекать работников и договариваться об инвестициях.

- Получать деньги от сервисов можно без статуса ИП. От Эпстора — на обычную дебетовую карту в рублях, от Гугл-плея — на валютный счет, он платит российским разработчикам только долларами США.

- Если доходы от Эпстора или Гугл-плея достигнут 200 тысяч рублей, банк может запросить выписки из соглашений о сотрудничестве c сервисами.

- Для налогов в РФ доходом разработчика считается вся оплаченная цена приложения, без уменьшения на комиссию Эпстора или Гугл-плея. Поступления в валюте надо пересчитывать в рубли по официальному курсу ЦБ РФ на день получения денег.

- Если разработчик зарегистрируется как самозанятый, то с доходов от Эпстора и Гугл-плея он может платить налог на профессиональный доход по ставке 6%.

- Если годовые доходы разработчика от приложений не превышают 314 тысяч рублей, выгоднее платить НДФЛ как обычное физлицо и раз в год предоставлять налоговую декларацию.

- Если НПД разработчику не подходит, а в год на продаже мобильных приложений он зарабатывает больше 314 тысяч, выгодно зарегистрировать ИП на УСН, платить 6% от доходов и ежегодно представлять декларацию. Дополнительно придется перечислять в налоговую страховые взносы, но на них можно уменьшить исчисленный налог.

- Патентная система налогообложения для ИП — разработчиков мобильных приложений невыгодна. Налог по ставке 6% считают от потенциального дохода, а не от реального. Как и на упрощенке, дополнительно придется перечислять в налоговую страховые взносы, но на них можно уменьшить исчисленный налог.