Что делать, если: завис кредитный платеж или хочется аннулировать кредитную историю

Когда с кредитами что-то идет не так, не всегда понятно, как правильно поступить.

Например, как быть, если нужен займ, но нет кредитной истории, которую требуют многие банки? Или что делать, когда КИ испорчена из-за долга по кредиту много лет назад?

На эти и другие вопросы о кредитах, которые нам задали читатели в Сообществе Т—Ж, отвечу в статье.

Как взять первый кредит для кредитной истории?

Я самозанятая. У меня нулевая кредитная история, но в скором времени думаю взять кредит на ремонт — около двух миллионов. Сейчас планирую купить Айпад за 100—200 тысяч рублей. Могу оплатить его сразу, а могу оформить кредит, чтобы это повлияло на КИ.

Нужно ли это делать? Будет ли польза? Какой процент будет адекватным? На какой срок брать? Можно ли погасить досрочно?

Как подобрать банк? Мне стоит сделать запрос в несколько банков? Кредит на ремонт нужно брать в том же банке или без разницы?

Польза будет, потому что банкам важна кредитная история. Легче всего получить первым залоговый или товарный кредит. Например, ипотеку молодой заемщик в возрасте 20 лет, как правило, может получить даже без КИ.

Если не планируете брать ипотеку, оформите заем на Айпад. Когда выплатите его без просрочек, сформируете положительную кредитную историю.

Вы вправе погасить долг досрочно . Важно заранее уведомить банк — по закону за 30 дней, но на практике кредиторы обычно сокращают срок и разрешают досрочное погашение в день обращения или в течение 5—7 дней после заявления.

Вы указали, что работаете как самозанятая. Тогда лучше обратиться в банк, куда у вас приходят основные поступления от клиентов: он видит ваш доход и может оценить платежеспособность. В банке вам также могут сформировать предложение как постоянному клиенту — например, кредитную карту.

Не стоит делать запросы сразу в несколько банков: многочисленные обращения снижают кредитный рейтинг. Оптимально подобрать два-три банка и обратиться туда. На первой консультации сообщите менеджеру, что это ваш первый кредит, — сотрудник может подсказать, как у них относятся к таким клиентам. Из полученных предложений сможете выбрать оптимальное по срокам и процентной ставке.

Когда погасите первый кредит, за вторым лучше обращаться в тот же банк. Клиенты, успешно закрывшие заем, могут получить индивидуальное предложение по выгодной ставке. Скорее всего, она будет ниже, чем у других банков.

Что еще мы писали на эту тему:

Почему после платежей по кредиту долг уменьшается медленно?

Взяла телефон и дополнительные услуги в рассрочку, а оказалось — в кредит. Появились проценты.

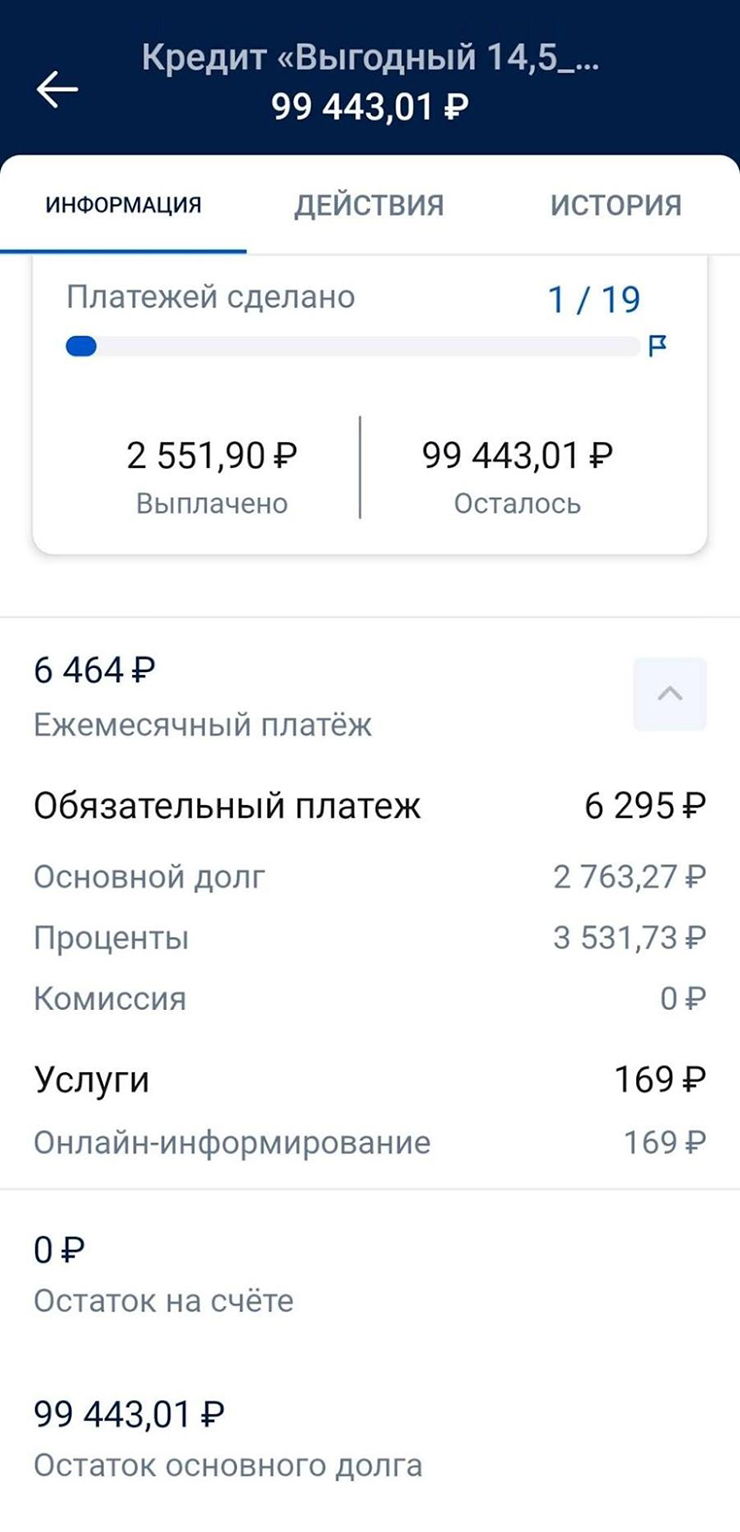

Долг — 101 900 ₽. Ежемесячный платеж — 6925 ₽ — заплатила, но осталась должна 99 443 ₽. Как так вышло? Должно быть на 6925 ₽ меньше. Или я чего-то не понимаю?

Также мучит вопрос: как сэкономить на процентах и быстрее закрыть кредит?

Ежемесячный платеж, который вы внесли, делят на две части: проценты за пользование кредитом и сумму основного долга. Судя по всему, у вас аннуитетный платеж, то есть вы платите каждый месяц равными суммами, — его сейчас использует большинство банков. В этом случае меньшая часть платежа уходит на тело долга, а большая — на уплату процентов.

Чтобы сэкономить на процентах, нужно гасить кредит досрочно — полностью или частично. Тогда долг будет уменьшаться, а вместе с ним и сумма процентов, которые кредитор начисляет на долг. Как это правильно сделать, в Т—Ж уже подробно рассказывали.

Как разобраться с процентами по кредиту?

Недавно брал кредит, и мне навязали страховку. Процентная ставка — 12,9%, а годовых было 19,261%.

До истечения 14 дней я отказался от страховки, и банк вернул мне деньги. Я отдал их в счет кредита. Процентная ставка у меня осталась прежней, но годовая выросла до 21,989%.

Объясните, пожалуйста, что такое процентная ставка и почему она отличается от годовой? Почему после погашения части кредита она увеличилась?

По кредитному договору не может быть нескольких процентных ставок. Обычно используют годовую ставку — она влияет на переплату и определяет процент, который вы вернете кредитору за полученный заем.

Вы указали ставку в 12,9%, а 19,261% — это, скорее всего, полная стоимость кредита, ПСК . ПСК отличается от процентной ставки в большую сторону. Она выше, потому что в нее входят дополнительные услуги, сопровождающие кредит. Подробно об этом — в другой статье Т—Ж.

Скорее всего, в вашем случае ставка по кредиту увеличилась из-за отказа от страховки. Большинство банков предлагает минимальную ставку при оформлении страхового полиса, а при отказе процент вырастает на 6—10%. Поищите такое условие в вашем кредитном договоре или общих условиях кредитования, которые банк размещает на официальном сайте.

Кто должен платить проценты, если платеж по кредиту завис?

Моя мама рефинансировала два кредита. Менеджер сказал, что долги уплатили и все закрыто. Но через три месяца мама случайно обнаружила долг именно по этому кредиту.

Оказывается, сумма, которую мама закрыла, зависла и не прошла как уплата. Уже набежали проценты — 19 000 ₽.

Менеджер требует проценты с мамы и навязывает ей очередной кредит. Что нам делать?

О том, как работает рефинансирование кредитов, я рассказывала в другой статье Т—Ж. Кратко напомню, как это происходит:

- Банк одобряет заявку.

- Вы подписываете кредитный договор, и банк переводит деньги на счета рефинансируемых кредитов.

- Вы пишете заявление на досрочное закрытие кредитов в банках, куда зачислили одобренный кредит. При этом заемщик обязан предупредить кредитора о досрочном погашении. Без заявления на досрочное погашение банк может получить деньги, но не списать их в счет долга, потому что его не предупредили.

- Программа формирует итоговую сумму для уплаты и списывает ее.

- После погашения кредитов вы получаете справку от банка, что кредиты закрыты.

Судя по вопросу, сейчас вам нужно:

- Уточнить, что стало с деньгами по кредиту на рефинансирование.

- Узнать полную сумму для досрочного погашения старых займов.

- Написать заявление на досрочное погашение и убедиться, что суммы для уплаты достаточно. Если нет — доплатить разницу.

- Когда банк получит заявление, он спишет деньги, закроет кредиты и по запросу выдаст вам справку о полной уплате.

После этого у вас останется только один кредит — на рефинансирование.

Как уплатить долг, если организацию ликвидируют?

Получил выписку о кредитной истории из «Скоринг-бюро»: там информация, что у меня просрочен долг перед ООО «Генезис-кэпитал», ИНН 7702460717.

Тщательно искал, как вернуть долг, — нашел реквизиты, попробовал уплатить, но «перевод по данному счету невозможен».

На сайте Федресурса данных о привлечении коллекторов от этой компании нет. Что делать?

С 11 октября 2023 года указанная вами компания находится в стадии ликвидации. Это не впервые: такой статус предприятие получало в августе 2022 года, а через месяц уже числилось как действующая компания. Ситуация может меняться, когда один из кредиторов направляет в ИФНС запрос на отмену ликвидации, чтобы компания-должник с ним рассчиталась.

Вы узнали о новом кредиторе из отчета «Скоринг-бюро» — если в вашей кредитной истории нет информации о переуступке, возможно, долг не отдавали коллекторским агентствам. Для надежности советую запросить отчет по КИ из других крупных бюро: ОКБ и НБКИ.

Передачу долга можно отследить через сайт Федресурса, но там не всегда корректная информация. Я встречала ситуации, когда долг клиента передавали коллекторам, а на Федресурсе сведений не было. Узнавали мы об этом только из отчета по кредитной истории.

Если компания в процессе ликвидации, есть три варианта, как вам действовать:

- связаться с кредитором — направить электронное или бумажное письмо. В нем указать, что хотите уплатить задолженность;

- уплатить долг комиссии, которая занимается ликвидацией компании, — она передаст в БКИ информацию о погашении займа. Узнать о ликвидаторе можно на сайте Федресурса;

- уплатить долг через нотариуса, если кредитор или ликвидационная комиссия не выходит на связь.

При ликвидации кредитора активы могут передать новому кредитору по договору цессии. Тогда вы будете должны другой компании. Если появится такой кредитор, это также укажут в карточке ликвидируемой компании на сайте Федресурса.

Как возвращать кредит, если живу за границей, а банк в России?

Я недавно релоцировался по работе в Европу. Из-за санкций возникает вопрос: как возвращать кредит, взятый в России, если переводы между российскими и европейскими банками запрещены?

Подробно про переводы из-за границы на российские счета написано в другой статье Т—Ж. Оптимальный вариант для вас — перевести деньги на счет в банке, который не подпал под санкции. А уже с него — на счет в банке, в котором у вас кредит.

Если у вас нет счета в неподсанкционном банке, его можно открыть по доверенности. Но так работают не все банки — уточните это заранее. А доверенность можно оформить в консульстве.

Как аннулировать кредитную историю?

В начале нулевых я брал кредит и просрочил платеж на четыре дня. Кредит выплатил, но через неделю мне сообщили о пенях в половину погашенной суммы. Я отказался платить — сказал обращаться в суд. На этом все закончилось.

Теперь мучусь из-за плохой кредитной истории. Можете что-нибудь посоветовать?

Кредитор вправе — но не должен — подавать в суд, чтобы взыскать задолженность. А вот выплачивать полученный кредит — это обязанность заемщика.

Кредитная история хранится семь лет с последней записи. Но ваш кредит не закрыт и считается активным, поэтому, скорее всего, информация о нем отображается в КИ.

Для начала я рекомендую вам обратиться к текущему кредитору и узнать сумму долга. А что случилось с займом, можно посмотреть в кредитной истории — подробнее об этом в другой статье Т—Ж.

Вы указали, что брали кредит в начале 2000-х годов. В этом случае срок исковой давности по долгу уже истек — это три года с момента, когда вы перестали вносить платежи. Но заявить о сроке исковой давности можно только в суде, и не факт, что дело дойдет до разбирательства.

Когда узнаете сумму долга, предложите кредитору согласовать ее для уплаты. Напомните, что срок исковой давности вышел и вы заявите об этом в суде, если он будет. Обычно по старым долгам, которым более 3—5 лет, кредиторы идут навстречу и снижают сумму. Проще решить вопрос здесь и сейчас.

Как убрать из кредитной истории данные о потерянной задолженности?

В 2013 я взяла кредит и перестала платить. Первые месяцы банк отправлял письма, а потом перестал.

Как я поняла, когда истек срок давности, кредит аннулировался. Долга нет ни в госуслугах, ни в ФССП, и мне даже дали визу. Когда банк переименовали, я связалась с ним — сказали, что информации по кредиту нет.

Прошло уже десять лет с тех пор, как я взяла тот кредит. КИ испорчена, рейтинг в БКИ самый низкий. Новых кредитов банки не дают.

Как восстановить кредитную историю? Нужно ли представить БКИ какие-то справки, что кредит на мне не числится?

Истечение срока давности не аннулирует ваш долг — его может списать кредитор, если посчитает нужным. Сам по себе срок исковой давности — это не основание для списания кредита. Применить его можно только в суде, если вам предъявят исковые требования. Как я понимаю, кредитор в суд не обращался: иначе у вас были бы задолженность перед приставами и исполнительное производство в базе ФССП.

Выезд из страны закроют, только если:

- будет исполнительное производство и пристав решит применить такую меру воздействия;

- долг будет не менее 30 000 ₽ — или 10 000 ₽ по алиментам.

Вы пишете, что банк-кредитор сообщил об отсутствии долга — если его передали новому кредитору, у предыдущего он закрывается. Возможно, банк переуступил ваш заем коллекторам — проверьте КИ и свяжитесь с новым кредитором. Как решить вопрос с коллекторами по уплате старых долгов, я рассказала в другой статье Т—Ж.

Если долг все-таки аннулировали и кредит закрыт, значит, низкий рейтинг связан с длительной просрочкой по закрытому кредиту. Тогда нужно улучшать кредитную историю: пробуйте получать новые залоговые кредиты и исправно их выплачивать. Запрашивать заем или кредитную карту лучше в банке, где вы обслуживаетесь или открыли зарплатный счет.

Справки о закрытии долгов не помогут. БКИ занимается только хранением информации, а любые изменения проводит, получив сведения от кредитора.