Как ИП уменьшить налог по УСН за счет обязательных страховых взносов?

В Т—Ж есть несколько статей о страховых взносах для ИП и о том, что их можно зачесть в счет налога по УСН. К сожалению, тонкости налогового вычета не расписаны, что и видно в комментариях, где этот вопрос бурно обсуждается. Не могли бы вы, пожалуйста, рассказать обо всем детальнее?

Например, у меня такой вопрос. ИП может уменьшить налог по УСН за квартал на сумму уплаченных в этом квартале страховых взносов до 100%, если нет сотрудников. А есть ли ограничения по сумме самих страховых взносов, которую можно уплатить за один период?

За первый квартал 2020 года я должен был уплатить 18 000 ₽ налога. Вместо этого я внес 20 000 ₽ в фонд ПФР в марте, а налог платить не стал. Правильно ли я сделал?

В дальнейшем у меня ожидается меньший доход, поэтому мне невыгодно платить взносы поквартально равными частями. Понятно, что в итоге за год я уплачу всю сумму страховых взносов: около 32 тысяч в ПФР и еще 8 тысяч в фонд ОМС. Но я решил перечислять их неравномерно — побольше в первом квартале, чтобы не платить налог за этот период. Так можно?

Артур, индивидуальный предприниматель

Можно. Я тоже так делаю.

Обязательные страховые взносы — это годовой платеж. Их можно перечислять в любой момент в течение года любыми частями. Авансовых платежей нет, ограничений по сумме за квартал или месяц тоже, не считая самого размера взносов. Если переплатите, вычесть переплату из налогов не разрешат.

Другое дело — налог по УСН. По нему поквартально вносят авансовый платеж. Вы можете подгонять сумму и дату уплаты страховых взносов под этот аванс, чтобы вычесть их оттуда по максимуму.

В первом квартале у вас наибольший доход, поэтому вам выгодно было уплатить в этот период побольше страховых взносов. Рассчитанный аванс по УСН вы максимально уменьшили на уплаченные взносы. Вы все сделали правильно.

Что и когда платят предприниматели на УСН

Налоги. В России предприниматели платят налог на доходы физических лиц, НДФЛ, и налог на добавленную стоимость — НДС. Это называется общей системой налогообложения — ОСН. Существуют спецрежимы, когда эти налоги заменяются другими.

Упрощенная система налогообложения, УСН, — один из таких спецрежимов. Предприниматель на УСН не платит НДФЛ и НДС. Он платит только один налог. Сумма, от которой его считают, называется налоговой базой, а процент, исходя из которого определяется сумма налога, — налоговой ставкой. Существует два варианта налоговой базы и ставки:

- УСН «Доходы минус расходы». ИП платит 15% от доходов, уменьшенных на сумму расходов.

- УСН «Доходы». ИП платит 6%, но со всех доходов.

Региональные власти могут снижать ставки для всех или отдельных видов деятельности до 5% для УСН «Доходы минус расходы» и 1% для УСН «Доходы». Я живу в Омской области и плачу 6%.

Налог на упрощенке уплачивают частями четыре раза в год и рассчитывают нарастающим итогом. Это выглядит несколько усложненно с точки зрения житейской логики, но так требует налоговый кодекс:

- Аванс за первый квартал платят не позднее 25 апреля. В 2022 году упрощенцы, работающие в определенных отраслях, например в сфере производства пищевых продуктов, напитков, бумаги, могут уплатить его позже и с рассрочкой на 6 месяцев. Это временная мера, чтобы поддержать бизнес.

- За полугодие — не позднее 25 июля. В этом платеже суммируют доход за оба квартала, считают от него налог, а потом отнимают платеж за первый квартал. Аванс за полугодие = Налоговая база за полгода × Налоговая ставка − Аванс за первый квартал. С точки зрения житейской логики это просто налог за второй квартал.

- За 9 месяцев — не позднее 25 октября. В этом платеже суммируют доход за девять месяцев, считают от него налог, а потом отнимают платежи за первый квартал и полугодие. Аванс за 9 месяцев = Налоговая база за девять месяцев × Налоговая ставка − Авансы за первый квартал и полугодие. С точки зрения житейской логики это просто налог за третий квартал.

- За год — не позднее 30 апреля следующего года. Это срок для предпринимателей. Организации же платят налог по УСН за год до 31 марта. В итоговом платеже суммируют доход за год, считают от него налог, а потом отнимают авансовые платежи. Итоговый платеж = Налоговая база за год × Налоговая ставка − Авансы за первый квартал, полугодие и девять месяцев. С точки зрения житейской логики это просто налог за четвертый квартал.

Взносы. Кроме налога ИП платят обязательные страховые взносы. Когда сотрудников нет — только за себя. Минимум — это фиксированная сумма. В 2022 году она равна 43 211 ₽. Эта сумма делится на две части: обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Взносы на ОПС — 34 445 ₽, на ОМС — 8766 ₽. Когда их платят, указывают разные коды бюджетной классификации — КБК.

Фиксированные страховые взносы за весь 2022 год нужно уплатить до 31 декабря. В течение года сроки не установлены. Можно перечислять частями: помесячно, поквартально, раз в полгода или разными суммами, когда хотите. Можно даже уплатить всю сумму взносов 25 декабря. Для фиксированных взносов это не будет считаться просрочкой. Вы могли внести всю сумму и в начале 2022 года, хоть 10 января, — ограничений нет.

Как распределить взносы на ОПС и ОМС в течение года, тоже неважно. Можете сначала уплатить все 34 445 ₽ на ОПС, потом — 8766 ₽ на ОМС, можете чередовать, можете платить пропорционально. Главное, чтобы за год вы полностью перечислили эти суммы.

Если доход за год превысит 300 000 ₽, на пенсионное страхование придется доплатить еще 1% от превышения. Это нужно сделать до 1 июля следующего года.

Фиксированные и дополнительные страховые взносы ИП платит сам за себя. У вас нет сотрудников, поэтому больше никаких взносов платить не требуется.

Как уменьшить налог по УСН

ИП, применяющие УСН «Доходы», могут законно уменьшить налог на сумму страховых взносов. ИП без работников уменьшают его на всю сумму страховых взносов.

Вычесть разрешается только страховые взносы, которые вы успели уплатить до конца очередного квартала. Налоговые платежи по УСН вносят каждый квартал.

Дополнительные взносы на ОПС платят в следующем году — до 1 июля. Поэтому они уменьшают налог за следующий год. Из авансовых платежей 2022 года можно вычесть не только фиксированные взносы за 2022 год, но и дополнительные за 2021, если вы успели их уплатить.

Первый платеж по налогу при УСН — аванс за первый квартал. Его вносят до 25 апреля включительно. Значит, вычесть из этого авансового платежа вы можете только ту сумму взносов, которая была уплачена с января по март. Если в этот период вы уже уплатили дополнительные взносы за 2021 год, вычитайте их тоже.

Второй платеж — аванс за полугодие. Платят до 25 июля. Вычесть отсюда вы можете взносы, которые перечислили с января по июнь.

Третий платеж — аванс за девять месяцев. Платят до 25 октября. Вычесть отсюда можно взносы с января по сентябрь.

Четвертый платеж — налог за год. Отсюда вычитают всю сумму страховых взносов, которую уплатили в течение года. Если уплатить взносы за 2021 год в 2022, вычета из налога за 2021 год на эту сумму не будет. Зато ее разрешается вычесть из налога за следующий год.

Как налоговики считают налог и вычет

Покажем это на примере из серии «как не надо».

Допустим, у Олега микробизнес на УСН «Доходы», ставка — 6%. В прошлом году его доход был меньше 300 000 ₽ за год, поэтому дополнительные взносы в ПФР платить не придется.

В первом квартале его доходы составили 1 000 000 ₽. Олег должен уплатить за первый квартал 60 000 ₽ аванса по УСН. В марте он перечислил 10 000 ₽ обязательных страховых взносов, 1 апреля — еще 10 000 ₽ взносов, а налог — 20 апреля. Вычесть из этого авансового платежа по УСН он может только 10 000 ₽, потому что в первом квартале уплатил только их. Олег платит 50 000 ₽ аванса по налогу.

Во втором квартале работы у Олега было мало. Доход составил 100 000 ₽, и Олег должен уплатить только 6000 ₽ налога. Дальше вспоминаем немного усложненную систему расчета, которая предписана налоговым кодексом.

Расчет налога и вычета за первое полугодие

| Доход нарастающим итогом | 1 100 000 ₽ |

| Авансовый платеж по налогу | 66 000 ₽ |

| Уплатил за первый квартал | 50 000 ₽ |

| Осталось уплатить | 16 000 ₽ |

| Уплатил обязательных страховых взносов в первом полугодии | 20 000 ₽ |

Расчет налога и вычета за первое полугодие

| Доход нарастающим итогом | 1 100 000 ₽ |

| Авансовый платеж по налогу | 66 000 ₽ |

| Уплатил за первый квартал | 50 000 ₽ |

| Осталось уплатить | 16 000 ₽ |

| Уплатил обязательных страховых взносов в первом полугодии | 20 000 ₽ |

Делаем вычет: 16 000 ₽ − 20 000 ₽ = −4000 ₽.

Налог платить не нужно. Проще говоря, Олег вычел 6000 ₽ взносов из налога за второй квартал, а еще 4000 ₽ вычета у него в запасе.

В июле Олег внес недостающую сумму по обязательным страховым взносам — 23 211 ₽. Теперь у него в запасе 27 211 ₽ для вычета. Работы опять было немного, и доход за третий квартал составил 100 000 ₽, а налог — 6000 ₽. Опять считаем нарастающим итогом.

Расчет налога и вычета за первые девять месяцев

| Доход нарастающим итогом | 1 200 000 ₽ |

| Авансовый платеж по налогу | 72 000 ₽ |

| Уплатил за полугодие | 50 000 ₽ |

| Осталось уплатить | 22 000 ₽ |

| Уплатил обязательных страховых взносов за первые 9 месяцев | 43 211 ₽ |

Расчет налога и вычета за первые девять месяцев

| Доход нарастающим итогом | 1 200 000 ₽ |

| Авансовый платеж по налогу | 72 000 ₽ |

| Уплатил за первый квартал | 50 000 ₽ |

| Осталось уплатить | 22 000 ₽ |

| Уплатил обязательных страховых взносов в первом полугодии | 43 211 ₽ |

Делаем вычет: 22 000 ₽ − 43 211 ₽ = −21 211 ₽.

Налог платить не нужно. Проще говоря, Олег вычел 6000 ₽ за третий квартал. В запасе у него осталось 21 211 ₽ для вычета.

В четвертом квартале работы было побольше, и Олег заработал 200 000 ₽. С них он должен 12 000 ₽ налога. Продолжим логику налогового кодекса.

Расчет налога и вычета за год

| Доход нарастающим итогом | 1 400 000 ₽ |

| Авансовый платеж по налогу | 84 000 ₽ |

| Уплатил за девять месяцев | 50 000 ₽ |

| Осталось уплатить | 34 000 ₽ |

| Уплатил обязательных страховых взносов в течение года | 43 211 ₽ |

Расчет налога и вычета за год

| Доход нарастающим итогом | 1 400 000 ₽ |

| Авансовый платеж по налогу | 84 000 ₽ |

| Уплатил за первый квартал | 50 000 ₽ |

| Осталось уплатить | 34 000 ₽ |

| Уплатил обязательных страховых взносов в первом полугодии | 43 211 ₽ |

Делаем вычет: 34 000 ₽ − 43 211 ₽ = −9211 ₽.

Платить налог по итогам года не нужно. У Олега осталось 9211 ₽ неиспользованного вычета. Эту сумму он не сумел сэкономить.

Ошибка Олега в том, что он не использовал вычет в первом квартале по максимуму. Потом налогов уже не хватило. Если бы Олег заплатил в первом квартале на 9211 ₽ больше, он сразу вычел бы их из аванса по налогу. Тогда бы он сэкономил в полном объеме.

Как правильно делать вычет

Так, как сделали вы: платить обязательных страховых взносов не меньше, чем будет ближайший платеж по налогу. Вы прикинули, что авансовый платеж по налогу за первый квартал у вас составит 18 000 ₽ и уплатили в марте взносы в размере 20 000 ₽ — с небольшим запасом. Неважно, что именно вы оплатили, ОМС или ОПС, или в каких пропорциях это сделали.

Теперь авансовый платеж по налогу вы не платите, и у вас еще 2000 ₽ вычета в запасе. Их вы используете при следующих налоговых платежах.

Если располагаете свободными средствами, лучше вообще сразу уплатить всю сумму взносов. Потом останется только их вычитать.

У меня нет свободных денег, поэтому я плачу страховые взносы строго в размере 6% от дохода — это моя налоговая ставка. Ближе к концу квартала, когда уже понятно, сколько денег пришло на мой счет за этот период, я считаю будущий налог и уплачиваю взносы на эту сумму.

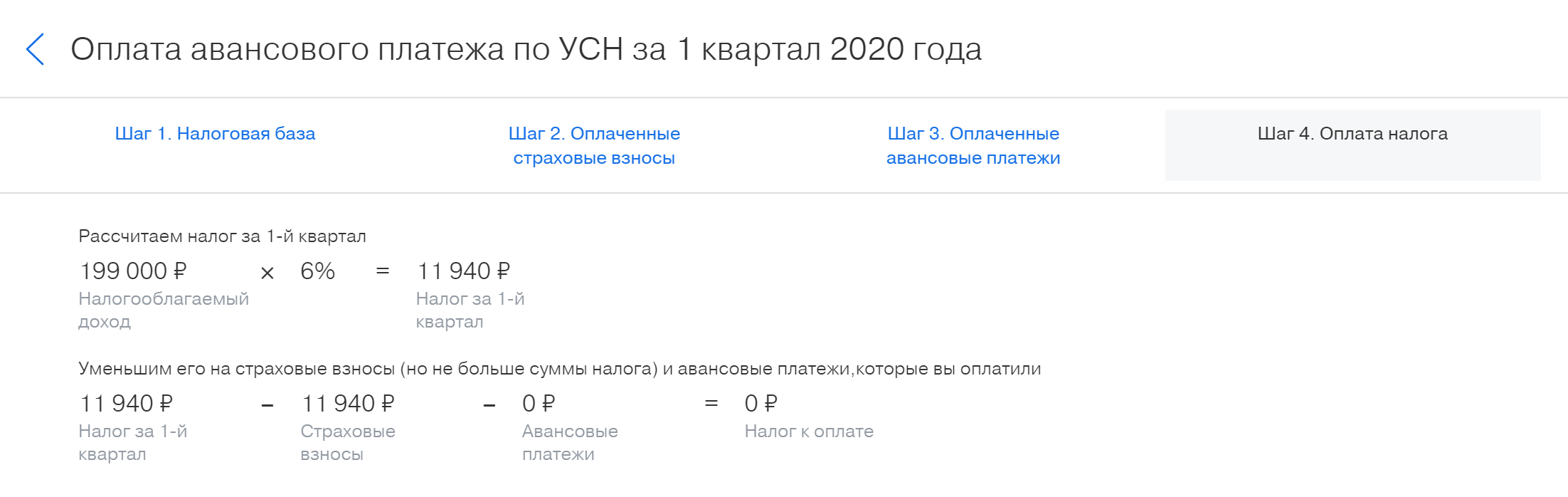

В первом квартале мой доход составил 199 000 ₽. Когда я понял, что до конца марта больше ничего не получу, оплатил 6% от этой суммы — 11 940 ₽ страховых взносов.

Оставшиеся 31 271 ₽ заплатил во втором квартале, потому что доход превысил 600 000 ₽.

Надеюсь, вы тоже снизите свой налог по УСН по максимуму.