Налоги для ИП на упрощенке

Упрощенная система налогообложения (УСН) — специальный налоговый режим, на котором предприниматели и компании платят только один налог с доходов.

Он подходит малому и среднему бизнесу и тем, кто лишь начинает свое дело. В этой статье мы говорим только об упрощенке для ИП.

Условия применения УСН

Для работы на упрощенке предприниматели должны соблюдать четыре условия:

- По сумме доходов — не больше 265,8 млн рублей за год.

- По количеству сотрудников — максимум 130 человек. Учитываются штатные сотрудники, внешние совместители и исполнители по гражданско-правовым договорам.

- По сфере деятельности. Не могут работать на упрощенке ИП, которые продают полезные ископаемые или производят подакцизные товары, например моторное масло. Не вправе применять УСН производители и продавцы ювелирных изделий, кроме серебряных. Все ограничения указаны в налоговом кодексе.

- По стоимости основных средств для бизнеса — зданий, оборудования, автомобилей — не более 120 млн рублей.

Если предприниматель работал на упрощенке, но перестал соответствовать условиям, он автоматически переводится на общую систему налогообложения .

Виды упрощенки

Предприниматели могут выбрать один из двух вариантов работы по упрощенке.

УСН «Доходы». При расчете налога учитывают только доходы. Обычно выгодно ИП, которые оказывают услуги. Например, редакторам, разработчикам, маркетологам. У них почти нет расходов.

УСН «Доходы минус расходы». Налог нужно платить с положительной разницы между доходами и расходами — прибыли. При стандартных ставках УСН подходит, если затрат больше 60% оборота.

Предприниматель сам выбирает вариант, который ему подходит, и указывает его в уведомлении для налоговой.

Ставки и порядок расчета

Ставка налога при УСН зависит от дохода и/или численности работников, а также от региона.

Если доходы не превышают 199,35 млн рублей, а средняя численность работников — не более 100 человек, налоговая ставка такая:

- для упрощенки «Доходы» — 6%;

- для «Доходы минус расходы» — 15%.

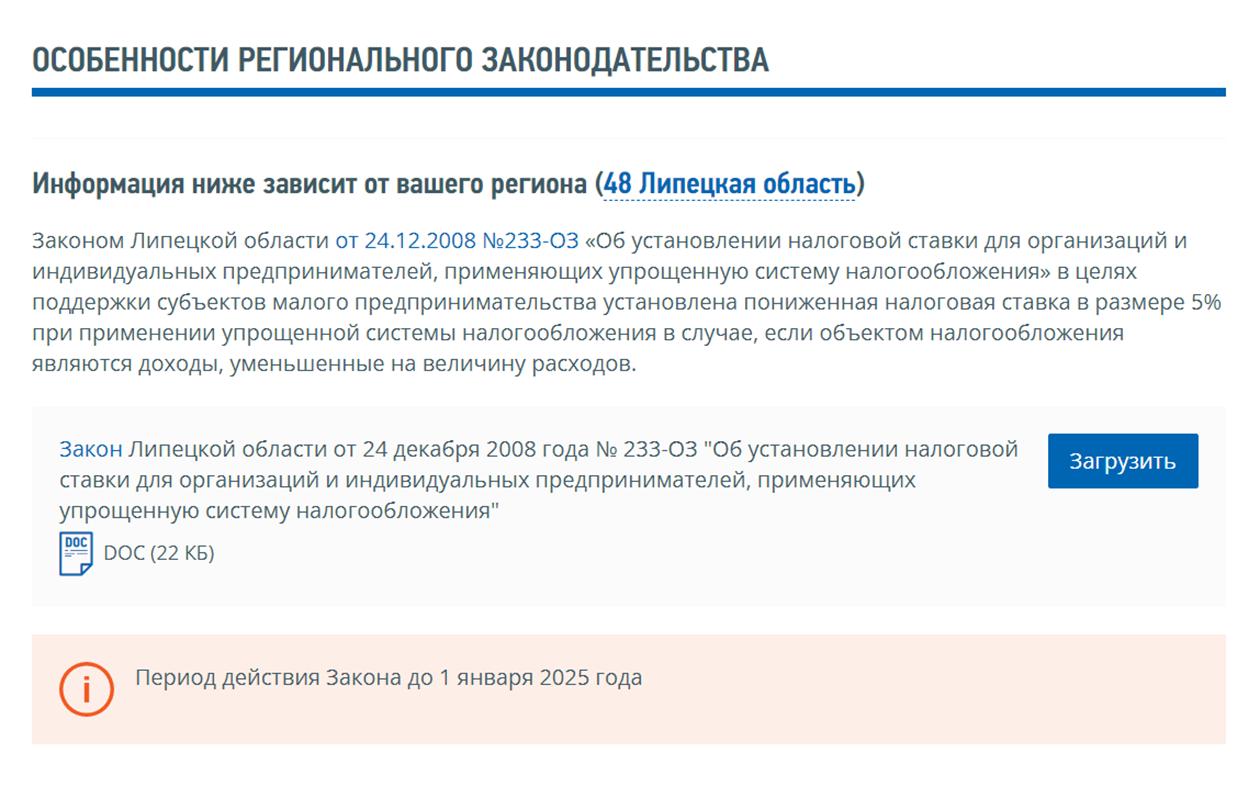

Регион вправе снизить эти ставки до 1 и 5% соответственно — для всех или некоторых категорий плательщиков.

При доходах свыше 199,35 до 265,8 млн рублей и/или численности работников от 101 до 130 человек ставка:

- для упрощенки «Доходы» — 8%;

- для «Доходы минус расходы» — 20%.

Регион не вправе уменьшить эти ставки.

С 2025 года повышенную ставку налога отменят. Она будет единой — 6% для объекта «Доходы» и 15% для объекта «Доходы минус расходы», причем регионы вправе снизить их. УСН можно будет применять при доходе до 450 млн рублей с ежегодной индексацией лимита на коэффициент-дефлятор .

ИП на УСН будут платить НДС, если их годовой доход превысит 60 млн рублей.

Ставки НДС для плательщиков УСН с 2025 года

| Ставка НДС | Максимальный доход, млн рублей | Право на вычет НДС |

|---|---|---|

| Освобождение | 60 | Нет |

| 5%, если указана в первой декларации по НДС | 250 | Нет |

| 7%, если указана в первой декларации по НДС, поданной после превышения доходов 450 млн рублей | 450 | Нет |

| Основная — 0, 10 или 20% | 450 | Есть |

Ставки НДС для плательщиков УСН с 2025 года

| Освобождение | |

| Максимальный доход, млн рублей | 60 |

| Право на вычет НДС | Нет |

| 5%, если указана в первой декларации по НДС | |

| Максимальный доход, млн рублей | 250 |

| Право на вычет НДС | Нет |

| 7%, если указана в первой декларации по НДС, поданной после превышения доходов 450 млн рублей | |

| Максимальный доход, млн рублей | 450 |

| Право на вычет НДС | Нет |

| Основная — 0, 10 или 20% | |

| Максимальный доход, млн рублей | 450 |

| Право на вычет НДС | Есть |

Если не указать в декларации по НДС ставку 5 или 7%, применяется основная ставка — 0, 10 или 20%.

Эти поправки предусмотрены законом о внесении изменений в Налоговый кодекс РФ.

Для некоторых ИП, зарегистрировавшихся впервые до 01.01.2025, могут действовать налоговые каникулы. Это значит, что предприниматели не платят налог за год постановки на учет и следующий за ним.

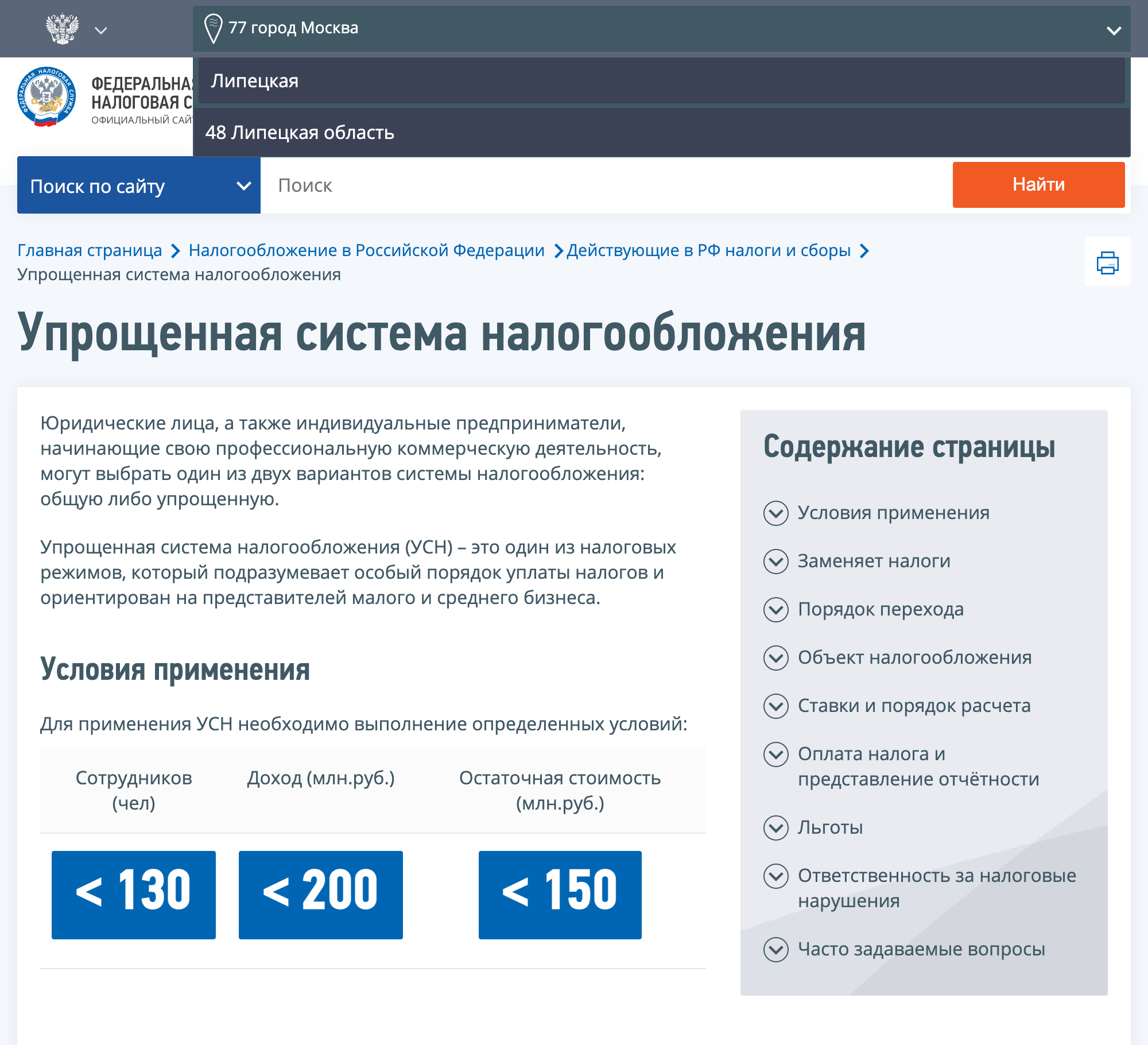

Проверить ставку налога и возможность налоговых каникул в своем регионе можно на сайте ФНС. Разберем на примере.

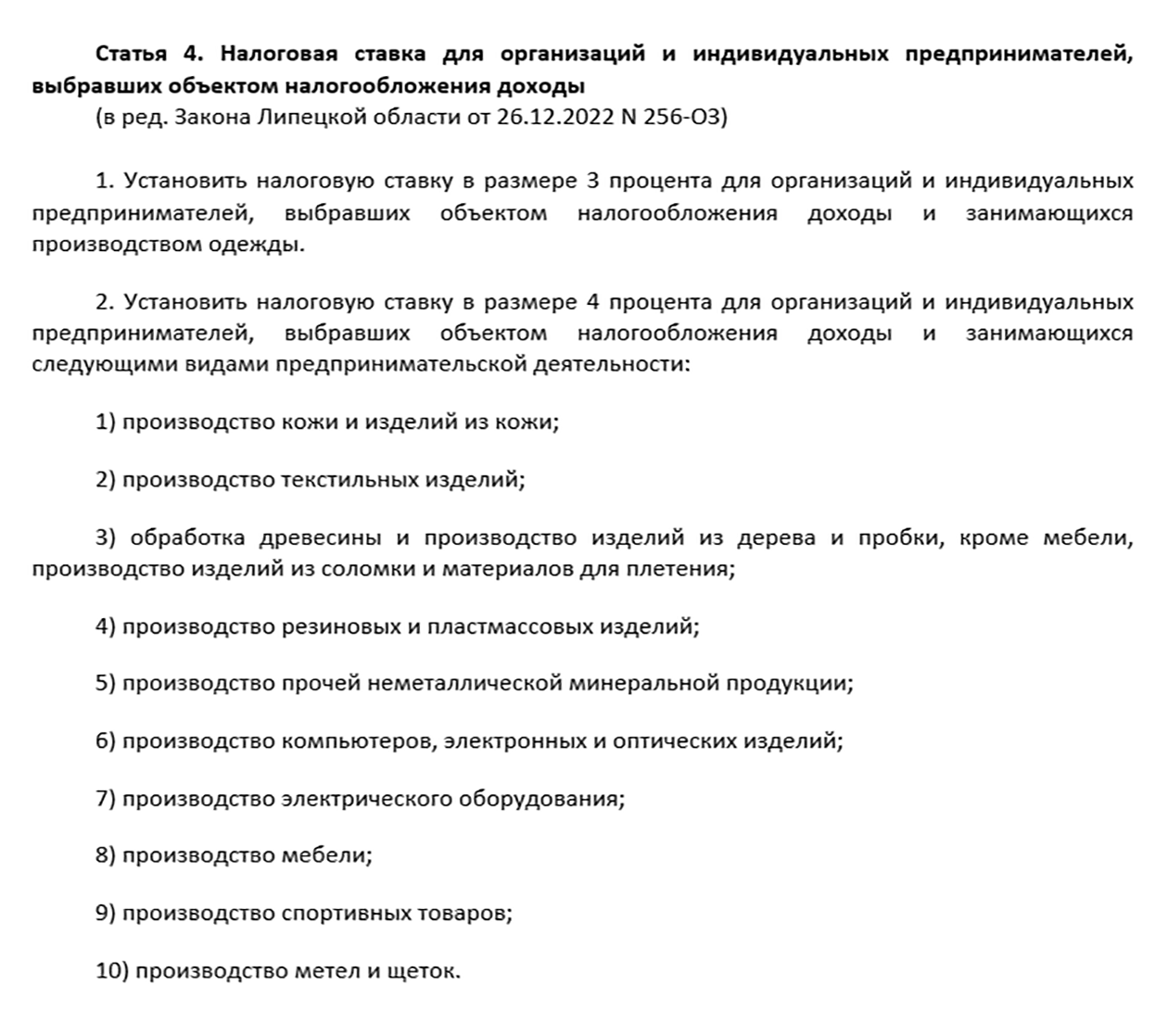

Предприниматель из Липецка открывает салон по пошиву штор и планирует работать на УСН «Доходы». На сайте налоговой службы он выбирает свой регион и переходит на страницу об УСН.

Ставка по УСН для производства текстильных изделий, включая пошив штор, составляет 4%.

Если же наш липецкий ИП впервые зарегистрировался до 01.01.2025, на его бизнес по пошиву штор распространяются налоговые каникулы: в году постановки на учет и в следующем налог с доходов можно не платить — действует ставка 0%.

Формула расчета налога по УСН:

УСН «Доходы»: Доходы × Ставка

УСН «Доходы минус расходы»: (Доходы − Расходы) × Ставка

Для УСН «Доходы минус расходы» есть минимальный налог — 1% от доходов. Даже если расходы будут больше доходов, то есть получен убыток, ИП все равно придется заплатить 1% с дохода. А если доход ИП превысил 199,35, но не достиг 265,8 млн рублей, минимальный налог — 3%.

Допустим, доход предпринимателя за год — 900 000 ₽, а расходы — 850 000 ₽. Если считать по формуле, получится, что он должен заплатить 7500 ₽: (900 000 ₽ − 850 000 ₽) × 15%. Но 1% от его дохода — 9000 ₽, поэтому ИП придется заплатить эту сумму.

С каких доходов ИП платит налог

В налоговом кодексе перечислены доходы и расходы, которые нужно учитывать при расчете налога. Доходы актуальны для всех предпринимателей на упрощенке, а расходы — только для тех, кто платит налог при УСН с прибыли. Например, нужно учитывать доходы от продажи товаров или оказания услуг, сдачи имущества в аренду, проценты по банковским вкладам.

Важный нюанс: из доходов не вычитают комиссии, например маркетплейса или банка за эквайринг. Так, если ИП продал товар за 10 000 ₽, а на счет из-за комиссии пришли 9000 ₽, доход — 10 000 ₽ .

Кредитные деньги или деньги, которые ошибочно пришли на счет, при расчете налога не учитывают .

Расходы, на которые можно уменьшить доход, тоже указаны в налоговом кодексе. Например, туда входят зарплаты сотрудникам и страховые взносы за них, затраты на покупку и модернизацию оборудования, расходы на приобретение сырья и материалов для производства .

Сроки уплаты налогов по УСН

Налог на упрощенке нужно рассчитывать нарастающим итогом и оплачивать частями четыре раза в год:

- За первый квартал — не позднее 28 апреля.

- За полугодие — не позднее 28 июля.

- За 9 месяцев — не позднее 28 октября.

- За год — не позднее 28 апреля следующего года.

Первые три платежа — авансовые. Для четвертого считают общую сумму налога по итогам года и вычитают из нее авансовые платежи.

Если финальная дата выпадает на выходной или нерабочий праздничный день, срок оплаты продлевается до ближайшего рабочего дня.

Налоги и взносы ИП платят на единый налоговый счет — ЕНС — в составе единого налогового платежа, ЕНП. Все деньги попадают на один счет, без распределения на какой-либо конкретный налог, сбор или взнос. А когда наступает срок уплаты, налоговая инспекция сама списывает с ЕНС сумму в счет конкретного платежа.

Как уменьшить налоги ИП на УСН

ИП могут уменьшить налог на сумму страховых взносов: фиксированных, дополнительных и за работников.

ИП без работников — на всю сумму взносов за себя.

В 2024 фиксированный взнос ИП — 49 500 ₽, в 2025 году будет 53 658 ₽. Если за год ИП заработал больше 300 000 ₽, придется доплатить 1% с суммы превышения . На УСН «Доходы» базой считаются все заработки ИП, на «Доходы минус расходы» — прибыль.

Срок уплаты фиксированных страховых взносов ИП — 31 декабря, дополнительных — 1 июля. С 2025 года введут правило: если 31 декабря выходной, фиксированные взносы надо перечислить не позднее 28 декабря.

Налог при УСН «Доходы» можно уменьшить на фиксированные взносы, которые надо уплатить в текущем году, независимо от того, когда предприниматель их перечислит на ЕНС. В 2024 году это 49 500 ₽. 1% взносов за 2023 год можно учесть при расчете налога за 2023 или 2024 год — по выбору предпринимателя .

То же самое со взносами 1% за 2024 год: их можно учитывать в 2024 или в 2025 году, но только один раз .

В 2024 году при УСН «Доходы минус расходы» взносы можно учесть только после уплаты. С 2025 года будет так же, как для УСН «Доходы»: взносы за себя уменьшат прибыль, даже если их не перечислить вовсе .

При УСН «Доходы» взносы уменьшают саму величину налога, а при УСН «Доходы минус расходы» — включаются в расходы.

Например, ИП на УСН «Доходы» заработал в первом квартале 100 000 ₽. Авансовый платеж — 6000 ₽: 100 000 ₽ × 6%. В 2024 году фиксированная часть страховых взносов — 49 500 ₽. Это больше, чем 6000 ₽, поэтому аванс платить не надо.

Еще один пример. Доходы ИП на УСН 15% в первом квартале — 100 000 ₽, расходы — 20 000 ₽. Авансовый платеж — 12 000 ₽: (100 000 ₽ − 20 000 ₽) × 15%.

Если в этом же квартале он заплатит 6000 ₽ как часть страховых взносов за себя, то в расходах можно будет учесть 26 000 ₽. Авансовый платеж уже 11 100 ₽: (100 000 ₽ − 26 000 ₽) × 15%.

Это пример расчета для УСН «Доходы минус расходы» по правилам, действующим в 2024 году. С 2025 года ИП на УСН 15% будет вправе включить в расходы фиксированный взнос за 2024 год без уплаты. Авансовый платеж получится (100 000 ₽ − 20 000 ₽ − 49 500 ₽) × 15% = 4575 ₽.

ИП с работниками могут уменьшить налог на страховые взносы за себя и сотрудников максимум на 50%. ИП на УСН «Доходы минус расходы» вправе включить в расходы всю сумму уплаченных взносов. Налог при УСН можно также уменьшить на уплаченный торговый сбор в Москве.

Учет и отчетность ИП на УСН

ИП на любом налоговом режиме, включая упрощенку, не обязаны вести бухгалтерский учет. Они заполняют книгу учета доходов и расходов, КУДиР, трижды в год направляют в ИФНС уведомления о суммах авансовых платежей и раз в год сдают налоговую декларацию.

Налоговую декларацию подают раз в год до 25 апреля включительно. Если это выходной, декларацию надо сдать не позднее следующего рабочего дня.

Уведомления. Если у ИП на УСН после учета взносов есть авансовый платеж к перечислению в бюджет по итогам 1—3 кварталов, он должен подать в ИФНС уведомление о сумме до 25 апреля, июля и октября . Для годового налога оно не нужно, инспекция возьмет сумму из декларации.

Учет доходов и расходов. Все предприниматели на упрощенке обязаны вести книгу доходов и расходов. ИП на УСН «Доходы» должны записывать только заработки, ИП на УСН «Доходы минус расходы» — поступления и затраты.

Вести КУДиР можно в печатном или электронном виде. Электронную книгу в конце года распечатывают и прошивают. Сдавать и заверять КУДиР в налоговой не нужно. Книга может понадобиться только при проверке. Если прошитой и пронумерованной книги не будет, ИП может получить штраф. Например, если книги нет больше двух лет — 30 000 ₽.

Отчетность за работников. Если ИП нанимает сотрудников, он обязан удерживать с их зарплат НДФЛ, платить взносы и сдавать персонифицированную отчетность.

Кассовая дисциплина. Предприниматели на УСН, которые работают с наличными, должны соблюдать правила кассовой дисциплины. Всего их три:

- Максимальная сумма наличных расчетов по договору с юрлицами или ИП — 100 000 ₽ по одному договору.

- На оплату товаров, работ и услуг, выплату зарплаты и социальные выплаты, выдачу денег работникам под отчет можно тратить наличную выручку, поступившую в кассу. Также ИП может забирать наличную выручку на свои личные нужды. На остальные цели наличные надо снимать с расчетного счета.

- Выдачу зарплаты наличными оформлять платежными ведомостями.

Предприниматели, которые работают с платежами от физлиц без статуса ИП, должны еще установить онлайн-кассу и выдавать чеки.

Ответственность за налоговые нарушения

Сдавать отчетность и платить налог нужно точно в срок, иначе налоговая может оштрафовать и начислить пени.

За задержку подачи декларации. Штраф — 5% от суммы налога по декларации, не уплаченной в срок, за каждый полный и неполный месяц просрочки, но максимум 30% и минимум 1000 ₽.

Например, ИП должен был сдать декларацию до 25 апреля, но забыл об этом. Если он сдаст ее до 25 мая включительно, он получит штраф в 5% от суммы неуплаченного налога. Если сдаст до 25 июня, 10% и так далее.

Максимальный штраф — 30%, если забыть о декларации на полгода или больше.

Еще налоговая может приостановить операции по счету ИП. Так бывает, если задержать декларацию минимум на 20 рабочих дней.

За просрочку платежа. Если пропустить срок платежа, налоговая может начислить пеню — 1/300 ключевой ставки ЦБ за каждый день просрочки.

За неуплату налога. Если занизить налоговую базу и недоплатить налог — частично или полностью, — можно получить штраф:

- 20% от суммы, если ошибка в расчетах неумышленная;

- 40%, если нарушение допустили намеренно.

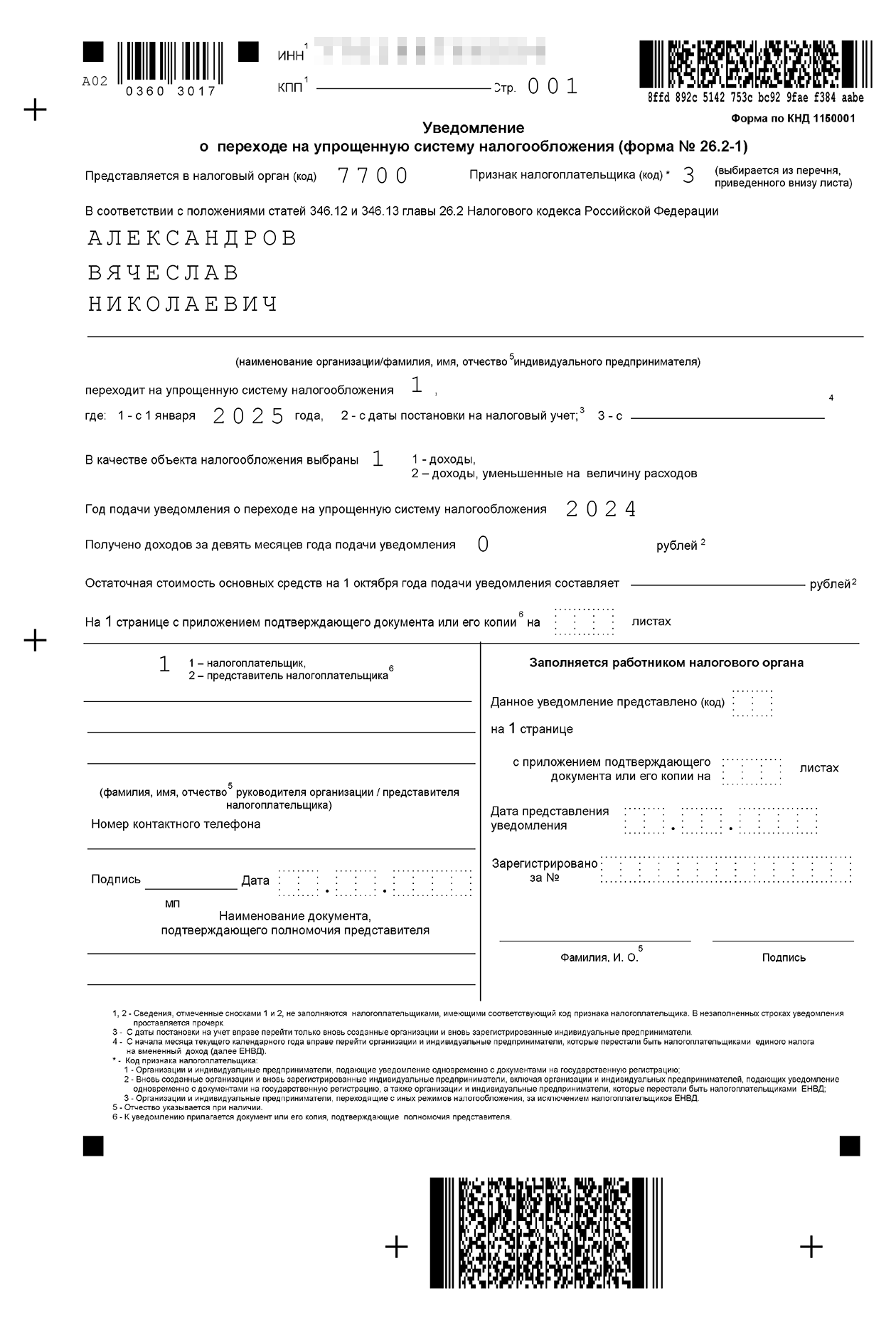

Порядок перехода на УСН

Для перехода на упрощенку предпринимателям нужно подать уведомление в налоговую. Новые ИП могут приложить его к заявлению о регистрации либо подать уведомление отдельно в течение 30 рабочих дней после постановки на учет.

Остальные предприниматели могут перейти на УСН только с начала следующего года, подав уведомление не позднее 31 декабря предыдущего. Если 31 декабря — выходной, крайний срок переносится на ближайший рабочий день после новогодних каникул.

Если ИП потерял право на УСН, потому что доход, численность работников или стоимость основных средств превысили лимиты, он обязан перейти на общую систему с начала того квартала, когда произошло превышение. Снова подать заявление на УСН можно не раньше чем через год .

Исключение — для ИП, который применял НПД, налог на профессиональный доход, и утратил право на него. Тогда перейти на УСН можно в течение 30 дней после этого, не дожидаясь следующего года.

Перейти на УСН с 2025 года смогут даже те ИП, кто превысил лимит 265,8 млн рублей в 2024 году и потерял право на УСН. Им снова можно будет применять УСН в 2025, если доходы за 9 месяцев не больше 337,5 млн рублей .

Совмещение УСН с другими системами налогообложения

ИП может совмещать упрощенку с патентом. А вот работать одновременно на УСН и АУСН, ОСН или ЕСХН не получится. Самозанятые ИП, которые платят налог на профессиональный доход, тоже не могут применять УСН.

Плюсы и минусы упрощенки

Главный плюс УСН — возможность выбрать, как платить налог: только с доходов или с разницы доходов и расходов. Вот другие плюсы:

- Можно совмещать с патентом.

- Налоговая отчетность проще, чем на общей системе: декларация по УСН раз в год и три уведомления об исчисленных авансовых платежах. С 2025 года — декларация по НДС.

- Налог рассчитывается по фактическим доходам. Поэтому если их нет, то и налог платить не нужно.

А минусы такие:

- Не все расходы можно учесть при расчете налога.

- При убытке на УСН «Доходы минус расходы» придется платить минимальный налог.

- С 2025 года при сумме дохода свыше 60 млн рублей надо платить НДС.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают, из-за этого потом могут быть проблемы с налоговой.